- от автора admin

Содержание

- ЕНВД для ИП и юрлиц: условия применения в 2019 году

- Расчет ЕНВД

- К1 для ЕНВД на 2019 год

- Форма декларации по ЕНВД в 2019 году

- Страховые взносы ИП на ЕНВД

- Применение онлайн-кассы для ИП и ООО на ЕНВД

- Продавцы маркированных товаров не смогут применять ЕНВД в 2019 году

- ЕНВД при совмещении с ОСН

- Настройка статьи для деятельности на ОСНО или УСН

ЕНВД на сегодняшний день остается самым комфортным налоговым режимом для маленьких предпринимателей. 2 июня 2016 года президентом был подписан закон о продлении срока действия ЕНВД на три года — до 1 января 2021 года. Ранее планировалась ликвидация этой льготной системы налогообложения после 1 января 2018 года. Решение об отсрочке принималось с учетом кризисной ситуации и востребованности ЕНВД субъектами малого предпринимательства на протяжении всего периода его существования.

Для ИП ЕНВД заменяет НДФЛ, налог на имущество физлиц, НДС — в отношении полученных доходов, используемого имущества и осуществляемых операций в рамках деятельности, облагаемой единым налогом.

Для юрлиц ЕНВД заменяет налог на прибыль организаций, налог на имущество организаций, НДС — в отношении полученной прибыли, используемого имущества, осуществляемых операций в рамках деятельности, облагаемой единым налогом.

ЕНВД для ИП и юрлиц: условия применения в 2019 году

При исчислении и уплате ЕНВД важен размер вмененного налогоплательщикам дохода. Он устанавливается Налоговым кодексом. При этом размер реально полученного дохода значения не имеет.

Согласно п. 2 ст. 346.26 НК РФ ЕНВД применяется в отношении следующих видов предпринимательской деятельности:

- розничная торговля;

- общепит;

- ветеринарные услуги;

- бытовые услуги;

- услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- услуги стоянок;

- распространение, размещение рекламы;

- услуги по передаче во временное пользование торговых мест, земельных участков;

- услуги по временному размещению и проживанию;

- услуги по перевозке пассажиров и грузов автотранспортом.

Чтобы иметь возможность применять ЕНВД, предприниматель должен соответствовать определенным условиям.

Условия для ИП на ЕНВД:

- средняя численность работников за предшествующий календарный год — не более 100 человек;

- налоговый режим введен на территории муниципального образования;

- деятельность не осуществляется в рамках договора простого товарищества и в рамках договора доверительного управления;

- в местном нормативном правовом акте упомянут осуществляемый вид деятельности;

- не оказываются услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

Условия для ООО на ЕНВД:

Помимо тех условий, которые распространяются на ИП, для юрлиц в случае перехода на ЕНВД дополнительно действуют следующие ограничения: доля участия других юрлиц не более 25 %; налогоплательщик не относится к числу крупнейших; налогоплательщик не является учреждением образования, здравоохранения и социального обеспечения в части деятельности по оказанию услуг общественного питания.

Расчет ЕНВД

Расчет производится по формуле:

ЕНВД = (налоговая база * ставка налога) — страховые взносы

При этом под налоговой базой подразумевается величина вмененного дохода. Таким образом, налоговая база = вмененный доход = базовая доходность * физический показатель.

Корректировка базовой доходности происходит с учетом коэффициента-дефлятора (К1) и корректирующего коэффициента (К2).

К1 для ЕНВД на 2019 год

Приказ Минэкономразвития от 30.10.2018 № 595 установил коэффициент-дефлятор (К1) на 2019 год, который применяется для исчисления ЕНВД, — 1,915.

При исчислении ЕНВД базовая доходность умножается на К1, К2 и налоговую ставку.

Под базовой доходностью подразумевается установленный для каждого вида деятельности условный месячный доход.

Коэффициент К1 утверждается на календарный год, учитывает изменение потребительских цен в предшествующем периоде.

Коэффициент К2 учитывает особенности ведения предпринимательской деятельности и вводится представительными органами муниципальных районов, городских округов, устанавливается на календарный год в пределах от 0,005 до 1.

Ставка единого налога для плательщиков ЕНВД в 2019 году будет в размере 15 % величины вмененного дохода (п. 1 ст. 346.31 НК РФ).

Форма декларации по ЕНВД в 2019 году

Приказом ФНС России от 26.06.2018 № ММВ-7-3/414@ утверждена новая форма декларации по ЕНВД для отдельных видов деятельности. В ней появился отдельный раздел № 4 для расчета суммы расходов по приобретению ККТ, уменьшающей сумму налога за налоговый период. В нем указывается следующая информация:

- заводской номер экземпляра модели ККТ;

- регистрационный номер ККТ, присвоенный налоговым органом;

- дату регистрации ККТ в налоговом органе;

- сумму расходов по приобретению экземпляра ККТ;

- наименование модели ККТ.

Новая форма декларации по ЕНВД для отдельных видов деятельности представляется начиная с отчетности за четвертый квартал 2018 года.

Сроки сдачи декларации:

- за 4 квартал 2018 года — до 21 января 2019 года

- за 1 квартал 2019 года – до 22 апреля

- за 2 квартал 2019 года — до 22 июля

- за 3 квартал 2019 года — до 21 октября

- за 4 квартал 2019 года — до 20 января 2020 года

Если сроки выпадают на выходной или праздничный день, то последним днем сдачи отчетности будет следующий за ним рабочий день.

Откройте счет в Контур.Банке и пользуйтесь встроенной бухгалтерией и отчетностью. Корпоративная карта и электронная подпись — бесплатно. До 5 % на остаток.

Узнать больше

Страховые взносы ИП на ЕНВД

ИП, применяющим ЕНВД, придется уплачивать больше взносов. В 2019 году размер взносов на пенсионное страхование составит 29 354 руб. А если доход ИП свыше 300 000 руб., то 29 354 руб. + 1 % от суммы дохода, превышающей 300 000 руб., но не более восьмикратного увеличения фиксированного платежа.

Взносы на медицинское страхование в 2019 году составят 6 884 руб.

Применение онлайн-кассы для ИП и ООО на ЕНВД

С 1 июля 2019 года наступает очередь для ООО и ИП на ЕНВД, оказывающих услуги населению, а также ИП на ЕНВД без сотрудников, занятых в рознице и общепите, в обязательном порядке применять онлайн-кассы.

Ранее, в 2018 году, это требование стало обязательным для ИП на ЕНВД, занятых в рознице и общепите, с сотрудниками, а также ООО на ЕНВД, занятых в рознице и общепите — и с сотрудниками, и без них.

- Горячие вопросы по онлайн-кассам для ЕНВД с ответами экспертов.

Продавцы маркированных товаров не смогут применять ЕНВД в 2019 году

В планах Минфина ввести запрет на применение ЕНВД и ПСН для организаций и ИП, которые занимаются розничной торговлей товарами, подлежащими маркировке. Инициатива содержится в документе Минфина – Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и плановый период 2020 и 2021 годов.

До 1 февраля 2019 года Минфин должно представить информацию о ходе работы над этим проектом правительству.

Журнал «Вменёнка»

Какие последствия грозят налогоплательщику, если он вовремя не перешел на уплату ЕНВД? И нужно ли подавать заявление при переходе? Какие факторы нужно учесть, чтобы избежать переплаты или недоимки по ЕНВД?

Куда сдавать отчетность и платить ЕНВД, если фирма зарегистрирована в одном месте, а деятельность ведет в другом?..

С каждым днем вопросов по ЕНВД все больше и больше?

Новый журнал «Вменёнка» не оставит их без ответа!

Только у нас вся необходимая информация для плательщиков ЕНВД, включая:

— региональную специфику (изменения в вашем — местном — законодательстве, касающемся уплаты ЕНВД, а также особенности расчета налога с учетом требований территориального налогового органа);

— отраслевую практику (наши эксперты решают конкретные проблемы, которые связаны с осуществлением различных видов деятельности, облагаемых ЕНВД, будь то оказание услуг общественного питания, бытовых, транспортных услуг, услуг по хранению автотранспорта на автостоянках или, к примеру, услуг по сдаче в аренду торговых площадей).

Присылайте свои вопросы по проблемам применения ЕНВД к нам в редакцию

— по e-mail: soroka@sq97.ru

— по адресу: 105082, Москва, Б-82, а/я 56,

а мы опубликуем ответы на самые распространенные в журнале «Вменёнка».

Анонс «Вменёнки», № 1-2010

|

Факты/документы |

|

|

Лента новостей |

|

|

Утвержден коэффициент-дефлятор на 2010 год |

|

|

Арбитражная практика |

|

|

Единственный учредитель ООО вправе получить пособие по беременности и родам |

|

|

Вести из регионов |

|

|

Плательщикам ЕНВД Ленинградской области |

|

|

Опросы |

|

|

Более половины инспекторов приняли «нулевую» отчетность по ЕНВД |

|

|

События |

|

|

Перемножать или не перемножать коэффициенты-дефляторы? Вот в чем вопрос! |

|

|

Экспертиза |

|

|

Заполняем и сдаем |

|

|

Годовой отчет «вмененщика»: как все сделать правильно |

|

|

Новое в законодательстве |

|

|

Новые правила расчета больничных |

|

|

Консультации |

|

|

Специалисты рекомендуют |

|

|

Установка реализованных дверей, окон и жалюзи |

|

|

Форум |

|

|

Если «вмененщик» указал неверный КБК |

|

|

Постскриптум |

|

|

ЕНВД на местах |

|

|

Плательщикам ЕНВД Курганской области |

|

|

Таблицы и схемы |

|

|

Выплаты, которые не нужно учитывать «вмененщикам» при расчете пособия по временной нетрудоспособности |

|

|

Календарь «Вмененщика» |

|

|

Налоговый календарь на I квартал 2010 года |

|

|

Справочник |

|

|

Алфавитно-предметный указатель статей, опубликованных в журнале «Вменёнка» в 2009 году |

|

Вопрос 1. С 1 января 2021 года отменяется Единый налог на вмененный доход для отдельных видов деятельности (далее – ЕНВД). Что делать плательщикам, которые сегодня применяют именно этот режим налогообложения?

В связи с отменой ЕНВД с 01.01.2021 (п.8 ст.5 Федерального закона от 29.06.2012 № 97-ФЗ) каждый плательщик, применяющий данный режим налогообложения должен определить, на какой альтернативный режим перейти. Выбор режима – добровольный. Он зависит от самого налогоплательщика и от определенных критериев, позволяющих/не позволяющих ему применять тот или иной налоговый режим.

Вопрос 2. Какие режимы сможет применять налогоплательщик после отмены ЕНВД?

Законодательством предусмотрено несколько вариантов режимов налогообложения: общий режим с уплатой налога на добавленную стоимость (НДС) и налога на прибыль для юридических лиц или налога на доходы физических лиц для индивидуальных предпринимателей; специальные налоговые режимы: упрощенная система налогообложения (УСН), единый сельскохозяйственный налог (ЕСХН), патентная система налогообложения (ПСН) и налог на профессиональный доход (НПД). Для юридических лиц возможно применение УСН, ЕСХН и общего режима. Для индивидуальных предпринимателей выбор шире: возможно применение УСН, ЕСХН, ПСН и общего режима, либо стать плательщиком НПД. При выборе режима налогообложения необходимо учитывать особенности деятельности.

Вопрос 3. Какие критерии/показатели необходимо учитывать при выборе режима налогообложения?

При выборе режима налогообложения необходимо учитывать: категорию налогоплательщика (организация или индивидуальный предприниматель); вид деятельности; размер годового дохода; количество наемных работников у плательщика; стоимость основных средств (при наличии).

Вопрос 4. Каковы условия применения УСН. Что важно учесть?

УСН могут применять как юридические лица, так и индивидуальные предприниматели. Для налогоплательщиков, применяющих УСН, действуют определенные ограничения: с 1 января 2021 года общее количество работников не должно превышать 130 человек, а годовой доход должен составлять не более 200 млн рублей. Юридические лица и индивидуальные предприниматели самостоятельно выбирают объект налогообложения: «доходы»; «доходы минус расходы». Необходимо вести учет операций в книге учета доходов и расходов, уплата налога (авансовых платежей) производится ежеквартально, декларация представляется 1 раз в год. Для начала применения УСН необходимо подать уведомление о переходе на УСН в срок не позднее 31.12.2020.

Вопрос 5. Кому подходит патентная система налогообложения?

Патент могут применять только индивидуальные предприниматели. По ПСН имеются ограничения по размеру получаемой выручки – не более 60 млн рублей в год, по численности работников – не более 15 человек. Виды деятельности при применении ПСН ограничены. Всего 67 видов деятельности, в том числе розничная торговля, сфера общественного питания, перевозка, парикмахерские услуги, техническое обслуживание и ремонт автомобилей и.т.д. Приобрести патент можно на срок от 1 до 12 месяцев, период определяет сам плательщик. Уплата зависит от срока, на который покупается патент: один платеж при сроке до 6 месяцев, два платежа (по 1/3 и 2/3) при сроке от 6 до 12 месяцев. Необходимо вести учет доходов, отчетность отсутствует. Для начала применения необходимо подать заявление за 10 дней до начала работы на данной системе налогообложения.

Вопрос 6. Каковы условия для применения налога на профессиональный доход?

НПД могут применять физические лица, включая индивидуальных предпринимателей. По НПД имеется ограничение по размеру выручки, которая не должна превышать 2,4 млн рублей в год. Кроме того, не должно быть наемных работников. Данный налоговый режим не применяется при ведении некоторых видов деятельности. Например, при перепродаже товаров, при работе по договорам комиссии и др. Отличительной особенностью является дистанционный формат общения с налоговыми органами – с помощью мобильного приложения «Мой налог» и на сайте ФНС России в интернет-сервисе «Личный кабинет для плательщиков налога на профессиональный доход (самозанятых)». Плательщикам необходимо зарегистрироваться в приложении, где будет отражаться вся профессиональная деятельность. Приложение заменяет кассу, отчетность в налоговый орган не представляется, расчет налога автоматизирован.

Вопрос 7. Что необходимо учесть при переходе на ЕСХН?

Сферы применения ЕСХН – производство и переработка сельхозпродукции. Основным критерием для ЕСХН является получение не менее 70 % выручки от сельскохозяйственной деятельности. Уплата осуществляется 2 раза в год по полугодиям. Отчетность по ЕСХН представляется 1 раз в год. Но необходимо помнить, что плательщики данного режима являются плательщиками налога на добавленную стоимость. Для начала применения ЕСХН необходимо подать уведомление о переходе на систему налогообложения для сельскохозяйственных товаропроизводителей не позднее 31.12.2020.

Вопрос 8. Что ждет плательщика ЕНВД в том случае, если он не подаст заявление/уведомление о переходе на иной режим налогообложения и не зарегистрируется в качестве плательщика НПД?

Все плательщики ЕНВД 31.12.2020 автоматически будут сняты с учета как «плательщики ЕНВД». Подавать заявление о снятии с учета в связи с отменой спецрежима не требуется. Если налогоплательщик не представит уведомление о переходе на УСН, ЕСХН (до 31.12.2020) или заявление на ПСН (за 10 дней до начала работы на патенте), не зарегистрируется в приложении «Мой налог» по НПД (с 01.01.2021), то его переведут на общий режим налогообложения (с уплатой НДС и налога на прибыль для юридических лиц и налога на доходы физических лиц для индивидуальных предпринимателей). Для применения общего режима налогообложения ограничений по каким-либо критериям нет: его может применять любой налогоплательщик. Необходимо будет вести полноценный налоговый учет, работать со счетами-фактурами, книгами покупок и продаж по налогу на добавленную стоимость, ежеквартально представлять отчетность и уплачивать налоги в установленные законодательством сроки.

Вопрос 9. Где можно ознакомиться с нормативной базой по переходу с ЕНВД на иные режимы и/или получить консультацию?

Интересующая информация размещена на сайте ФНС. В разделе «Электронные сервисы» — «Налоговые калькуляторы» создан специальный сервис «Выбор подходящего режима налогообложения». Также можно получить информацию, обратившись по бесплатному номеру Единого Контакт-центра ФНС России 8-800-222-22-22.

В данной статье мы поговорим о том, как настроить учет в 1С:БП 3.0 при работе в системе налогообложения ЕНВД или при ее совмещении с системами налогообложения ОСНО или УСН.

Вне зависимости от того, применяет ли организация общую или упрощенную систему налогообложения, некоторые виды ее деятельности могут облагаться единым налогом на вмененный доход. В соответствии с Налоговым кодексом РФ ЕНВД может применяться к розничной торговле, общественному питанию, ветеринарным услугам, обслуживанию автотранспорта и стоянок, рекламной деятельности, ряду услуг в сфере гостиничного бизнеса, аренды, а также перевозок пассажиров и грузов. ЕНВД может распространяться на всю деятельность организации, но чаще применяется только к отдельным видам.

ЕНВД применяется ко всем видам деятельности предприятия

За организацией сохраняется обязанность ведения бухгалтерского учета, но учета доходов и расходов не требуется, поскольку начисление ЕНВД не зависит от размера получаемых доходов. Налогоплательщик рассчитывает сумму ЕНВД, исходя из размера вмененной прибыли, которая регламентируется ст. 346.29 Налогового кодекса РФ.

На ЕНВД переведена только часть видов деятельности предприятия

Совмещение деятельности, облагаемой и не облагаемой ЕНВД, влечет ведение раздельного налогового учета в целях расчета налога на прибыль при совмещении деятельности УСН и ЕНВД или ОСНО и ЕНВД. При этом расходы и доходы по видам деятельности, на которые распространяется ЕНВД, учитываться в целях других видов налогообложения не должны. Если понесенные расходы нельзя отнести к конкретному виду деятельности в момент их совершения, налогоплательщик обязан распределить их по видам деятельности.

Для решения задачи ведения раздельного учета при совмещении ЕНВД и с ОСН или УСН в конфигурации «1С:Бухгалтерия 8» организован обособленный учет доходов и расходов по видам деятельности, облагаемых и не облагаемых ЕНВД.

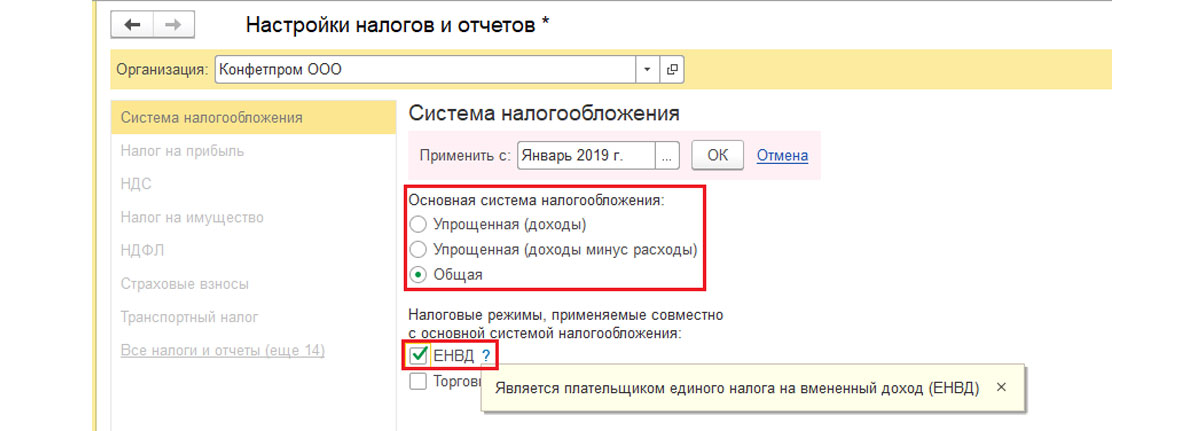

Чтобы начать вести учет деятельности облагаемой ЕНВД в системе «1С:Бухгалтерия 8», необходимо установить соответствующие настройки во вкладке «Налоговая политика организации»:

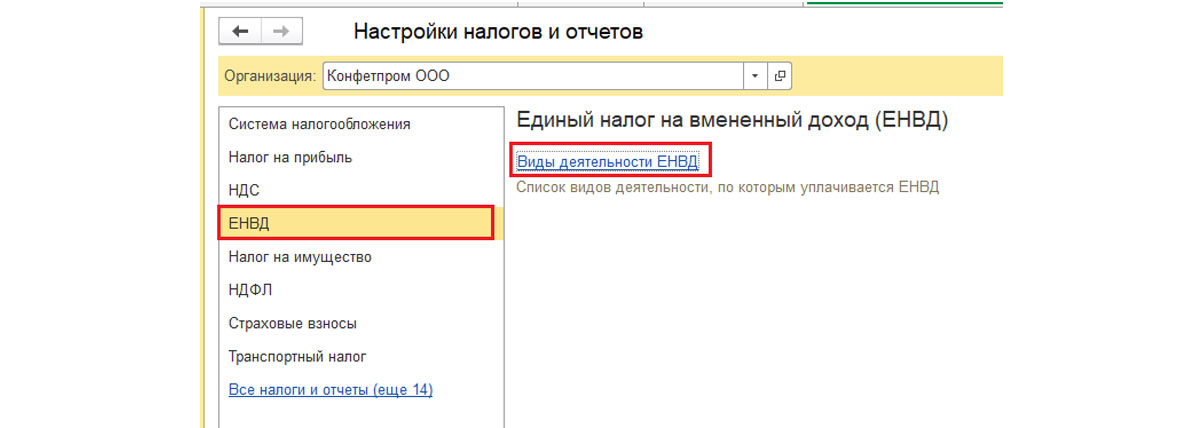

Меню «Главное-Налоги и отчеты».

В открывшемся поле указываем организацию и начало применения данной системы налогообложения. Далее выбираем систему налогообложения, используемую помимо ЕНВД – Общая или УСН, и сохраняем изменения по кнопке ОК.

Рис.2 Выбор системы налогообложения

Рис.2 Выбор системы налогообложения

После этого в левой колонке появится пункт «ЕНВД».

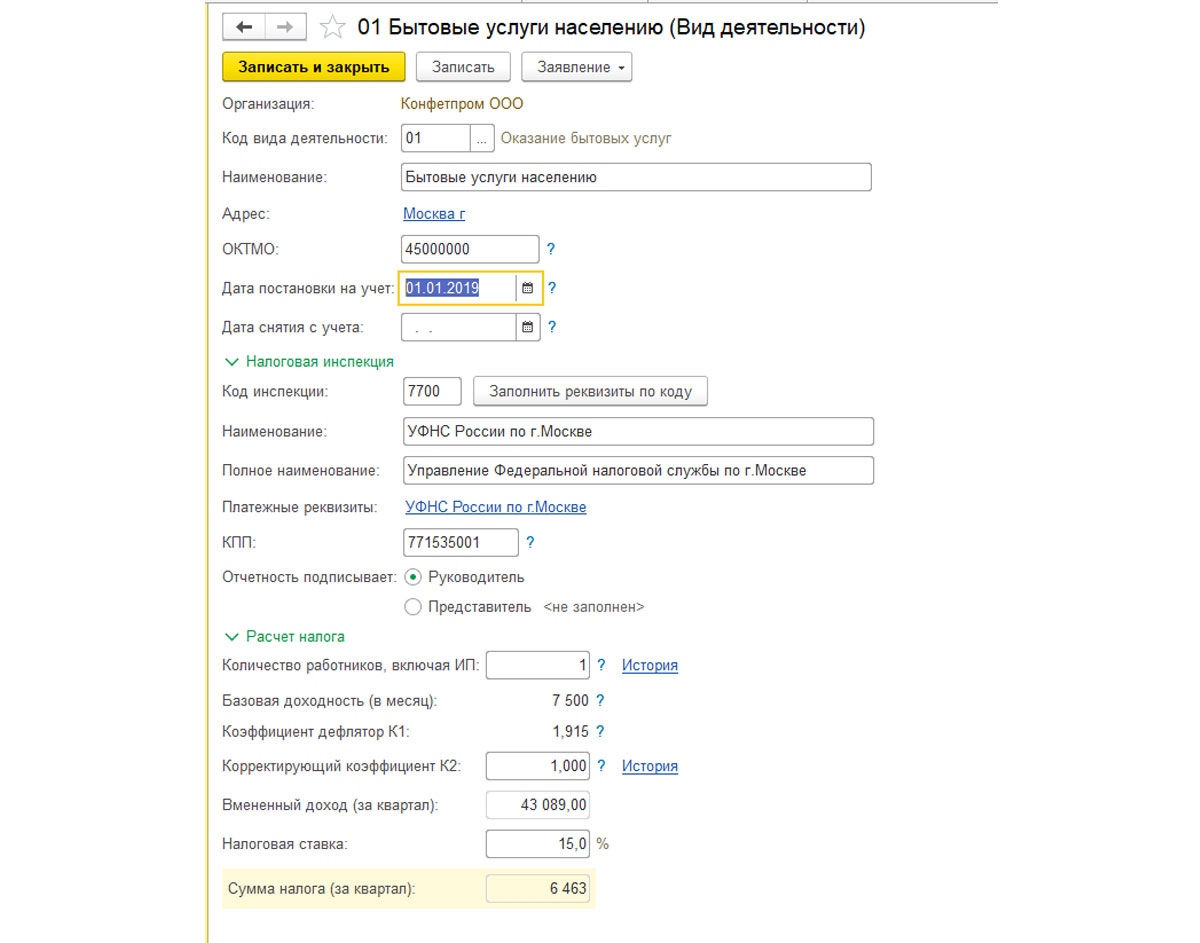

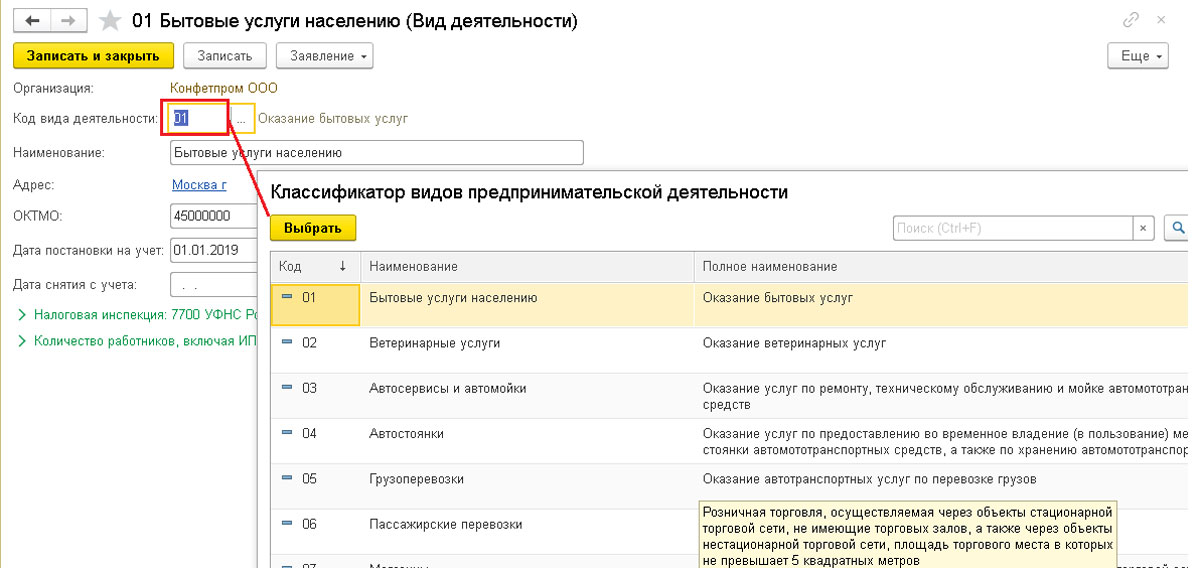

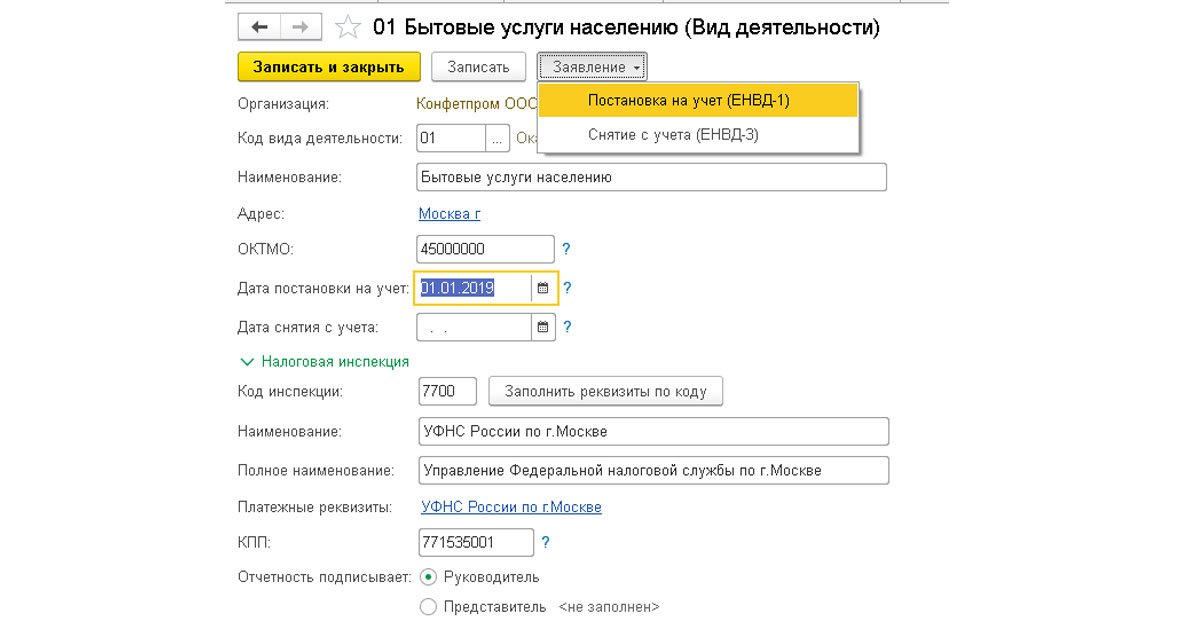

По ссылке справа (Виды деятельности ЕНВД) нажимаем кнопку «Создать» и заполняем форму запрашиваемыми показателями. Следует указать код вида деятельности ЕНВД и информацию, необходимую для расчета налога.

Код вида деятельности нужно выбрать из классификатора.

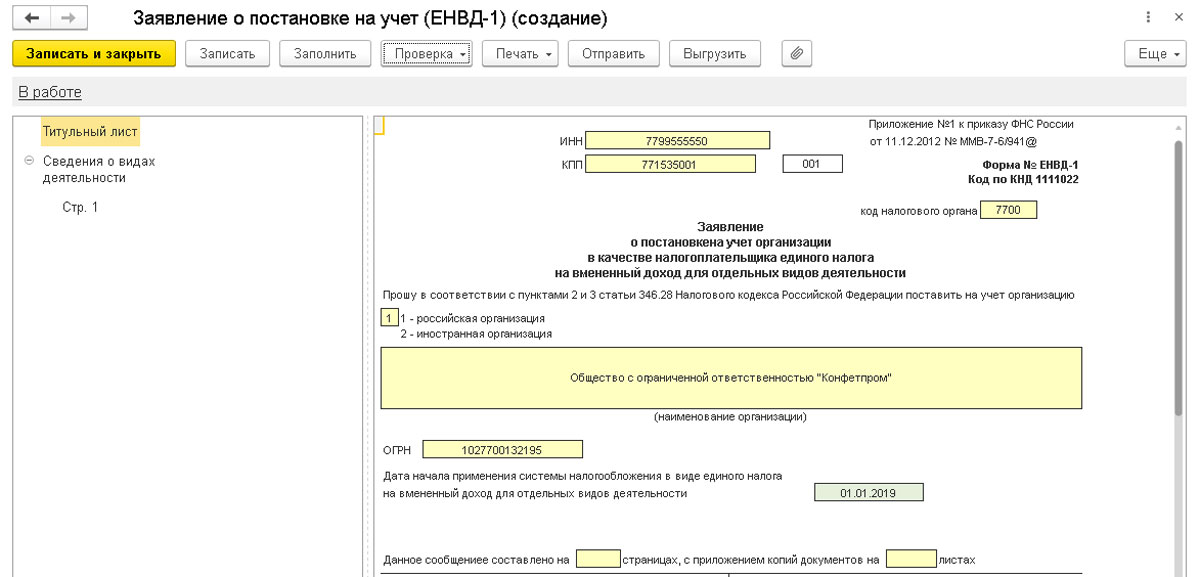

Из этой же формы можно создать заявление о постановке на учет или о снятии с учета. Заявление можно распечатать или сразу отправить в налоговую, если подключен сервис 1С-Отчетность.

Рис.6 Постановка на учет

Рис.6 Постановка на учет Рис.7 Заявление о постановке на учет

Рис.7 Заявление о постановке на учет

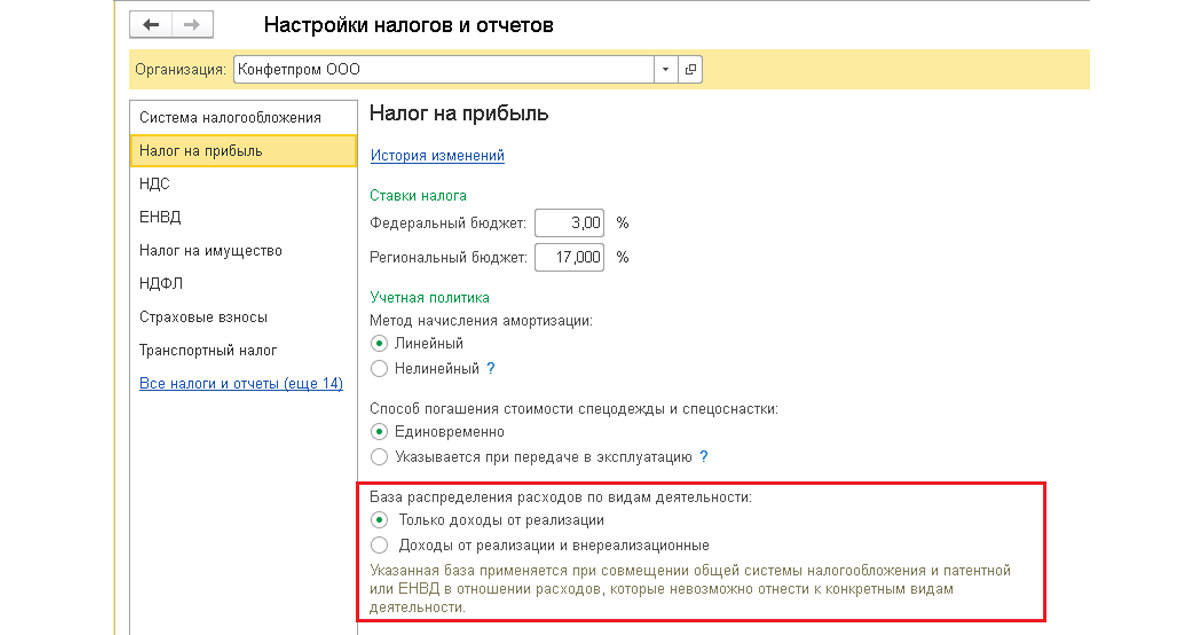

ЕНВД при совмещении с ОСН

Для расходов, которые невозможно однозначно отнести к конкретным видам деятельности, устанавливается база распределения расходов по видам деятельности. Для этого в форме «Настройка налогов и отчетов», раздел «Налог на прибыль-База распределения доходов по видам деятельности», следует выбрать один из показателей: «Только доходы от реализации» или «Доходы от реализации и внереализационные».

Рис.8 ЕНВД при совмещении с ОСН

Рис.8 ЕНВД при совмещении с ОСН

При совмещении деятельности на ОСН и деятельности на ЕНВД у организации возникает обязанность вести раздельный учет НДС, что нужно отметить в форме «Настройка налогов и отчетов» в разделе НДС.

Рис.9 Настройка налогов и отчетов

В конфигурация «1С:Бухгалтерия 8» также предусмотрена настройка статей затрат, используемых при списании расходов по ЕНВД, или расходов, которые нельзя отнести к конкретному виду деятельности в момент их совершения. Настроить статьи затрат можно из раздела «Справочники-Доходы и расходы-Статьи затрат».

Если статью затрат можно однозначно отнести к деятельности на ОСНО или ЕНВД, то настраивается статья для каждого вида деятельности. Например, статья затрат «Оплата труда». Отнесение затрат на ту или иную деятельность регулируется переключателем в разделе «Статья для учета затрат организации».

Настройка статьи для деятельности на ОСНО или УСН

Рис.10 По деятельности с основной системой налогообложения

Для настройки статьи под деятельность на ЕНВД добавляем еще одну статью затрат в справочник с настройками, как на рисунке ниже:

Рис.11 Настройка по отдельным видам деятельности

Если же затраты при их возникновении нельзя отнести к определенному виду деятельности, то в справочнике «Статьи затрат» создаем одну статью затрат, со следующими настройками:

Рис.12 Настройка по другим видам деятельности

При закрытии месяца затраты будут отражены в соответствии с настройкой распределения на соответствующих счетах плана счетов.

Рис.13 План счетов

В новой версии конфигурации «1С:Бухгалтерии 3.0» для расчета налога ЕНВД реализован «Помощник подготовки отчетности по ЕНВД», который на основании имеющихся в базе данных, позволяет рассчитать ЕНВД, сформировать налоговую декларацию, а также подготовить платежное поручение на перечисление налога. Помощник открывается из раздела «Отчеты-ЕНВД-Отчетность по ЕНВД».

Рис.14 Отчетность по ЕНВД

После расчета налога можно будет заполнить декларацию по ЕНВД в разделе «Отчеты-1С-Отчетность-Регламентированные отчеты».

Рис.15 Декларация по ЕНВД

Если в базе подключен сервис «1С-Отчетность», то декларацию можно отправить в налоговую в электронном виде.

Сегодня плательщиками единого налога на вменённый доход (ЕНВД) являются сотни тысяч организаций и индивидуальных предпринимателей.

Организации и ИП переходят на ЕНВД в добровольном порядке. Перейти на ЕНВД можно в течение 5 рабочих дней с даты начала осуществления деятельности, либо с 1 января очередного календарного года.

Бухгалтерское обслуживание от 1 667 руб./мес

ЕНВД применяется к определённым видам деятельности, а объектом налогообложения является не фактический доход, а предполагаемый (вменённый).

Плательщики ЕНВД освобождаются от уплаты ряда налогов, а также ведут упрощённый бухгалтерский и налоговый учёт.

На протяжении нескольких лет Минфином разрабатывались варианты законопроектов об отмене ЕНВД. Сегодня уже можно точно сказать, что ЕНВД прекратит свое существование. Известна даже дата, когда это произойдет.

Когда состоится отмена ЕНВД?

Применение системы налогообложения в виде Единого налога на вменённый доход для отдельных видов деятельности будет прекращено с 2021 года.

Отмена ЕНВД предусматривается Федеральным законом от 2 июня 2016 г. № 178-ФЗ.

Пока же Единый налог на вменённый доход действует и в той или иной степени подвергается ежегодным корректировкам наравне с другими системами налогообложения.

Новое в ЕНВД

В 2018 году применяется новая форма налоговой декларации на ЕНВД. Изменения связаны с тем, что предпринимателям дали право уменьшать ЕНВД на стоимость онлайн-касс (Федеральный закон от 27 ноября 2017 г. № 349-ФЗ). В связи с этим, в декларацию введен новый раздел.

В 2019 году изменился коэффициент К1 для расчета единого налога. Теперь его значение составляет 2,063.

Коэффициент К2 различается в зависимости от конкретного муниципального образования (его значение узнайте в Вашей ИФНС).

Расчёт ЕНВД в 2019 году

Расчет Единого налога на вменённый доход в 2019 году производится по формуле:

ЕНВД = БД × ФП × К1 × К2 × Ст,

где БД – базовая доходность по определённому виду деятельности;

ФП – физический показатель (количество сотрудников, площадь помещения, число посадочных мест и т.д.);

К1 – дефляционный коэффициент;

К2 – корректирующий коэффициент;

Ст — действующая ставка налога.

Начисленный ЕНВД можно уменьшить:

- на сумму уплаченных за этот же период времени страховых взносов во внебюджетные фонды;

- на величину выплаченных работникам пособий по временной нетрудоспособности;

- на платежи (взносы), уплаченные по договорам добровольного личного страхования, заключаемым в пользу работников.

В то же время Единый налог на вменённый доход может быть уменьшен на сумму указанных расходов не более чем на 50%.

Пособия по временной нетрудоспособности можно вычесть лишь в той части, которую работодатель выплачивает за свой счёт, то есть за первые 3 дня болезни.

ИП без работников может уменьшить ЕНВД на уплаченные за себя фиксированные страховые взносы без ограничений, т. е. на 100%. А вот при наличии работников ЕНВД можно уменьшить на взносы за себя и работников не более, чем на 50%.

Кроме того, при уплате взносов в фиксированном размере ИП может уменьшить налог только в том налоговом периоде, в котором он был уплачен.

Хотите получить профессиональные консультации по ЕНВД, включая изменения, вступившие в силу в 2017 году? Тогда зарегистрируйтесь в сервисе «Моё дело»!

Это самый простой и эффективный способ получить ответы на все вопросы и обладать самой последней и актуальной информацией в сфере налогового законодательства и бухгалтерского учёта.

Составление и отправка отчётности, расчёт налогов по УСН, формирование платёжных поручений и даже перечисление налоговых платежей – всё это доступно Вам в системе «Моё дело».У нас всегда актуальная и точная информация.

Все что Вам требуется – воспользоваться сервисами интернет-бухгалтерии «Моё дело», чтобы точно, своевременно и в полном объеме осуществлять все необходимые расчёты! В избранное Нажмите Ctrl+D чтобы добавить страницу в избранное 0 нравится Поделиться:

Интересные материалы:

- Когда подавать заявление на ЕНВД

При начале деятельности, облагаемой ЕНВД, необходимо подать заявление по форме ЕНВД-1, ЕНВД-2 в пятидневный срок.…

- Пояснительная записка по ККМ ЕНВД

Предоставление предпринимателям на ЕНВД возможности уменьшить сумму налога на величину расходов, затраченных на покупку, установку…

- Принтер чеков ЕНВД

Что такое принтер чеков для ЕНВД? Принтер чеков для ЕНВД— это устройство для распечатки товарных…

- Прекращение деятельности по ЕНВД без закрытия ИП

В Гражданском кодексе РФ закреплена процедура закрытия ИП. Поэтому закрытие ИП в 2020 году, в…

- Отчетность ИП на ЕНВД без работников

В данной статье мы рассмотрим отчетность ИП на ЕНВД без работников, разберем примеры расчета и…