- от автора admin

Содержание

- Для отражения операций учета деятельности налогового агента в системе 1С используется общая схема, которую мы сейчас опишем

- Настройка программы

- Предоплата поставщику

- Поступление металлолома

- Регламентные операции НДС

- Заполнение декларации

- Установка запрещена на основании системной политики 1С 8.3 — как исправить

Вопрос: Какой код вида операции необходимо указать при заполнении книги продаж продавцу при выставлении корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров в сторону увеличения?

Ответ: При заполнении книги продаж при выставлении корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров в сторону увеличения продавцу необходимо указать код вида операции 01, как при обычной отгрузке.

Обоснование: С 1 июля 2016 г. коды видов операций по налогу на добавленную стоимость, необходимые для ведения журнала учета полученных и выставленных счетов-фактур, утверждены Приказом ФНС России от 14.03.2016 N ММВ-7-3/136@.

Указанные коды видов операций отражаются в соответствующих графах журнала учета полученных и выставленных счетов-фактур, а также в книгах покупок и продаж, формы которых утверждены Постановлением Правительства РФ от 26.12.2011 N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость».

Кроме того, до признания утратившим силу Приказа ФНС России от 14.02.2012 N ММВ-7-3/83@ ФНС России рекомендовала при заполнении кодов видов операций в соответствующих графах журнала учета полученных и выставленных счетов-фактур, книг покупок и продаж также использовать и дополнительные коды видов операций, указанные в Приложении к Письму ФНС России от 22.01.2015 N ГД-4-3/794@.

Согласно указанному Приложению к Приказу при составлении корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров в сторону уменьшения указывается код вида операции 18. При этом отдельного кода в случае составления корректировочных счетов-фактур в связи с изменением стоимости отгруженных товаров в сторону увеличения ни Письмо ФНС России N ГД-4-3/794@, ни Приложение к Приказу ФНС России от 14.03.2016 N ММВ-7-3/136@ не содержат.

На наш взгляд, в рассматриваемой ситуации продавцу необходимо указать код вида операции 01 — отгрузка (передача) или приобретение товаров (работ, услуг), имущественных прав, включая операции, перечисленные в пп. 2 и 3 п. 1 ст. 146, ст. 162, п. п. 3, 4, 5.1 ст. 154, пп. 1 п. 3 ст. 170 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2016, N 14, ст. 1902), операции, облагаемые по налоговой ставке 0 процентов, операции, осуществляемые на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента) или на основе договоров транспортной экспедиции, операции по возврату налогоплательщиком-покупателем товаров продавцу или получению продавцом от указанного лица товаров, за исключением операций, перечисленных по кодам 06, 10, 13, 14, 15, 16, 27, составление или получение единого корректировочного счета-фактуры, то есть как при обычной отгрузке.

О.В.Егорова

ООО «ПРАВО-Конструкция»

Региональный информационный центр

01.07.2016

Налог на добавленную стоимость уплачивается при реализации товаров, работ, услуг на территории России при применении общей системы налогообложения для организации и ОСНО для индивидуального предпринимателя.

Однако в процессе хозяйственной деятельности у предприятия могут возникнуть ситуации, когда поставщик – плательщик НДС, не может уплатить налог в бюджет РФ. В этом случае покупатель выступает налоговым агентом по уплате НДС в бюджет.

Все эти ситуации описаны в статье 161 НК РФ (часть 2; раздел 8; глава 21):

- Покупка товаров, работ, услуг у нерезидентов на территории РФ;

- Аренда или приобретение в собственность имущества у государственных органов;

- Реализация конфиската, кладов, бесхозных объектов;

- Оказание посреднических услуг на территории РФ для нерезидентов;

- Приобретение незарегистрированного в реестре в течение 45 дней с даты сделки судна;

- Реализация сырых шкур животных, алюминия и его сплавов, лома и отходов цветных металлов.

Исполнение обязанностей налогового агента при возникновении вышеописанных ситуаций возлагается как на плательщиков НДС, так и на лиц и организации, применяющие специальные налоговые режимы, а также освобожденные от уплаты этого налога (ст. 145 НК РФ). Наша компания предоставляет услуги по обслуживанию 1С. Если у вас возникнут вопросы по работе с системой, свяжитесь с ним, мы с радостью вам поможем.

Для отражения операций учета деятельности налогового агента в системе 1С используется общая схема, которую мы сейчас опишем

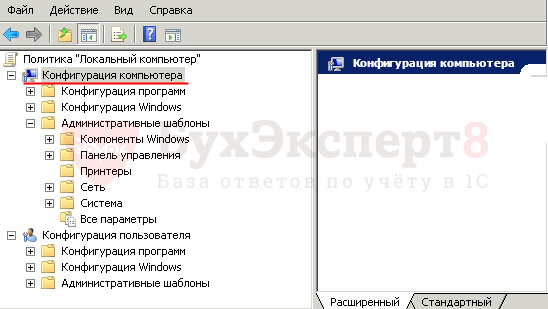

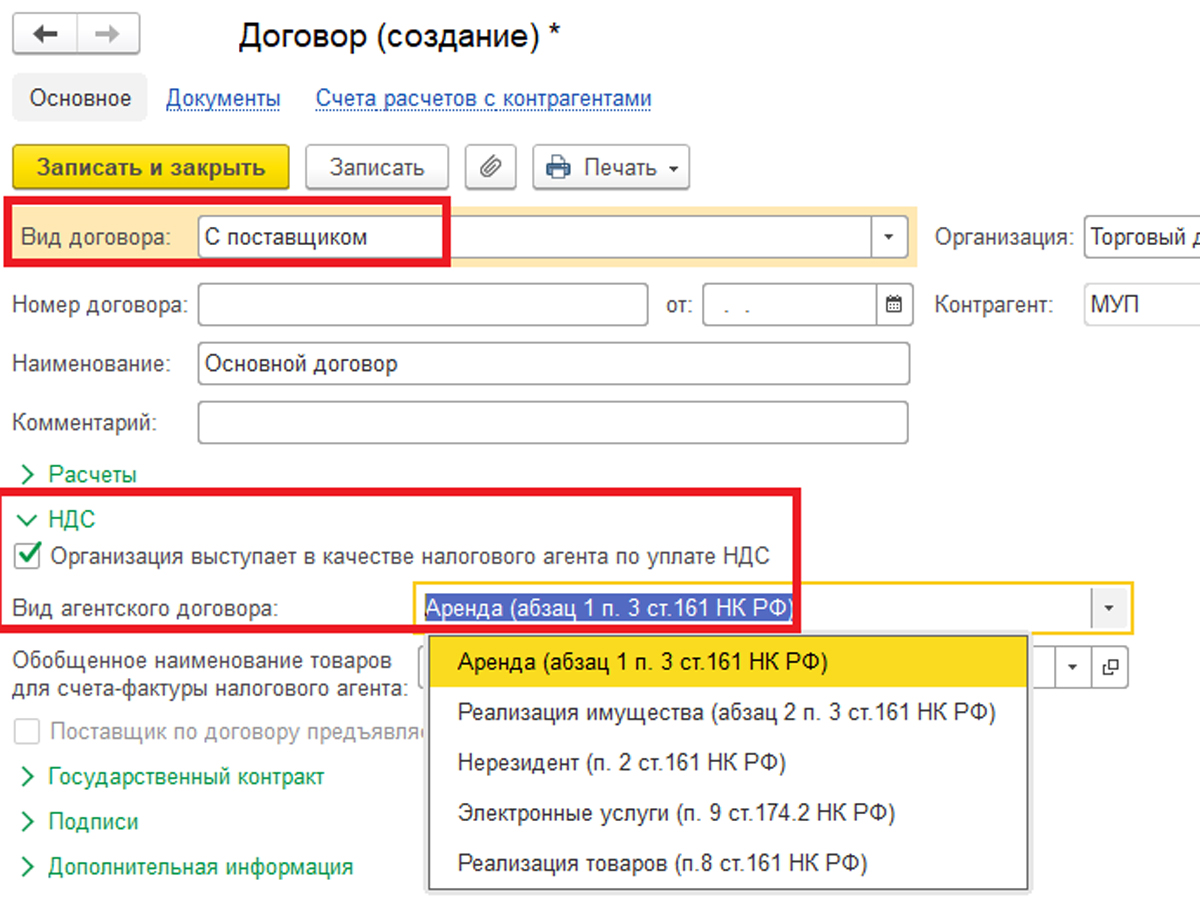

В карточке договора контрагента установлен вид договора «С поставщиком» и выполнена настройка в подразделе «НДС».

Рис.1 В карточке договора контрагента установлен вид договора «С поставщиком» и выполнена настройка в подразделе «НДС»

Рис.1 В карточке договора контрагента установлен вид договора «С поставщиком» и выполнена настройка в подразделе «НДС»

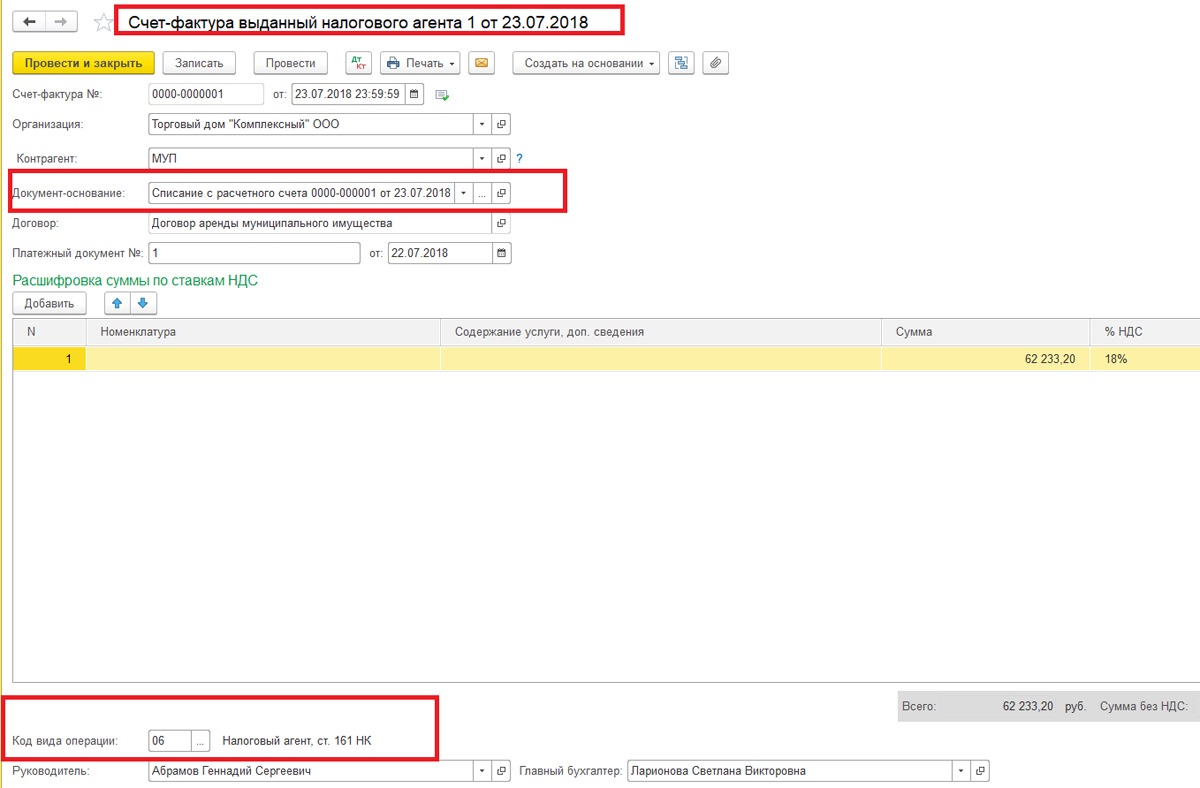

При выполнении оплаты, частичной оплаты, предоплаты поставщику зарегистрирован счет-фактура налогового агента – в систему 1С введены документы «Списание с расчетного счета» с операцией «Оплата поставщику», и сформированный на основании этого документа «Счет-фактура полученный» с кодом операции вида «06» – Налоговый агент, ст. 161 НК. Для отдельных операций, например, если покупатель выступает налоговым агентом по договорам аренды муниципального имущества, счета-фактуры налогового агента формируются специальной обработкой.

Рис.2 Для отдельных операций, например, если покупатель выступает налоговым агентом по договорам аренды муниципального имущества, счета-фактуры налогового агента формируются специальной обработкой

Рис.2 Для отдельных операций, например, если покупатель выступает налоговым агентом по договорам аренды муниципального имущества, счета-фактуры налогового агента формируются специальной обработкой

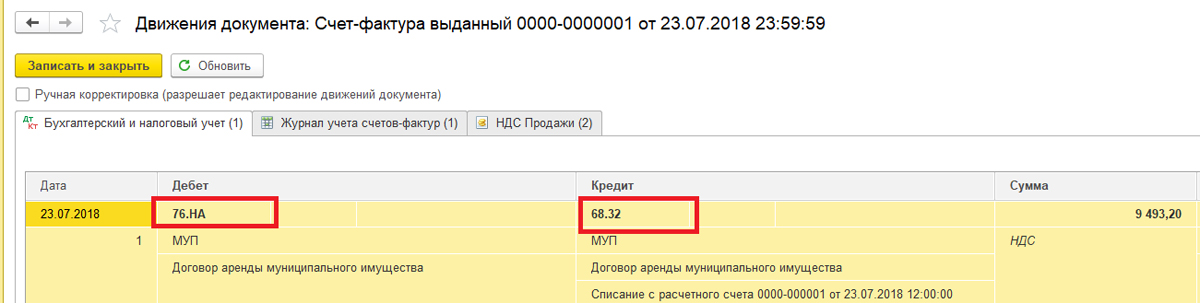

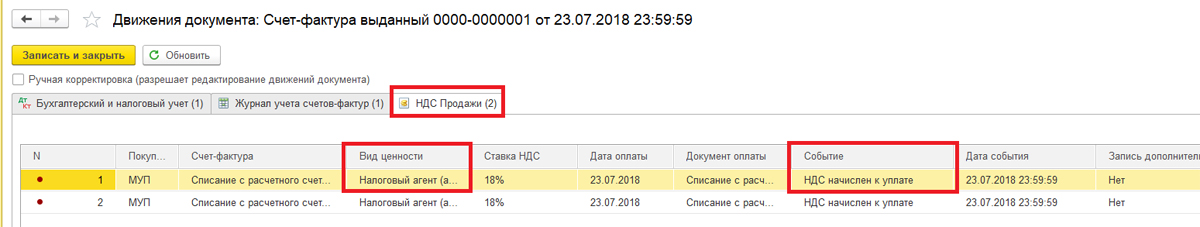

Документ при проведении сделает движения по счету 68.32 «НДС при исполнении обязанностей налогового агента» и по регистру накопления «НДС Продажи».

Рис.3 Документ при проведении сделает движения по счету 68.32

Рис.3 Документ при проведении сделает движения по счету 68.32 Рис.4 …и по регистру накопления «НДС Продажи»

Рис.4 …и по регистру накопления «НДС Продажи»

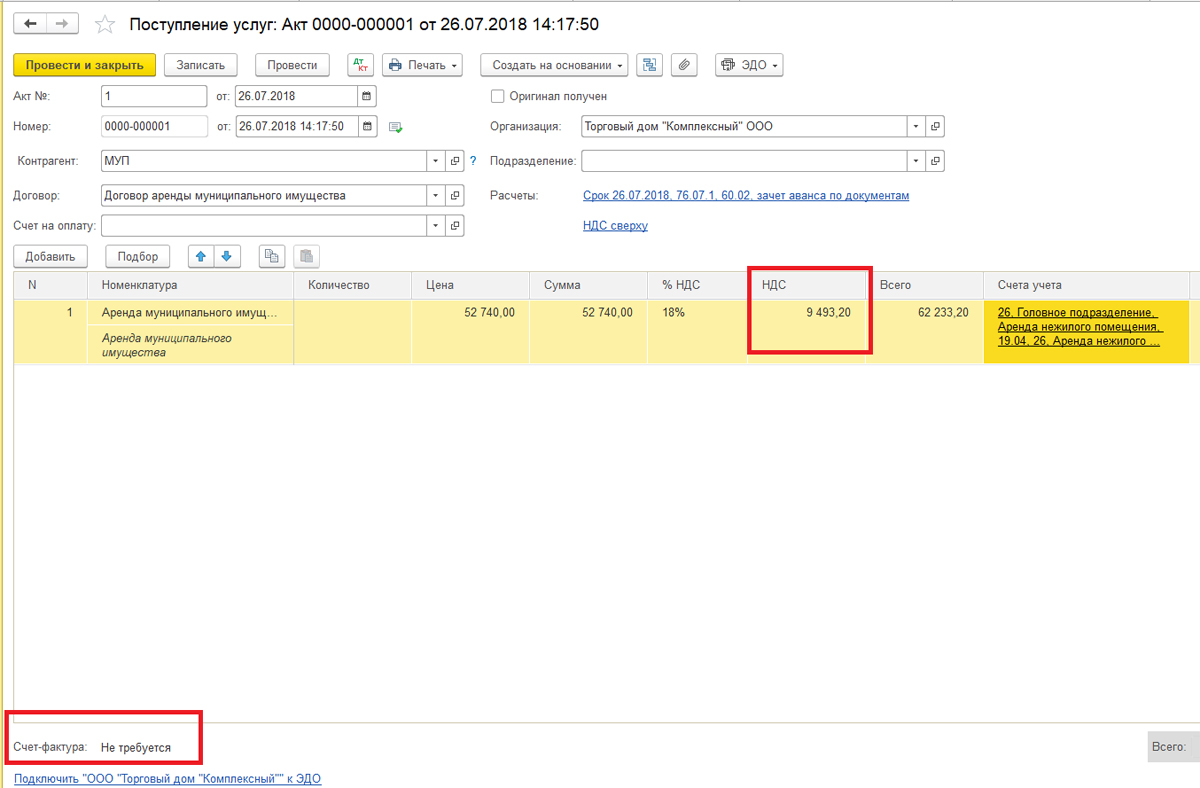

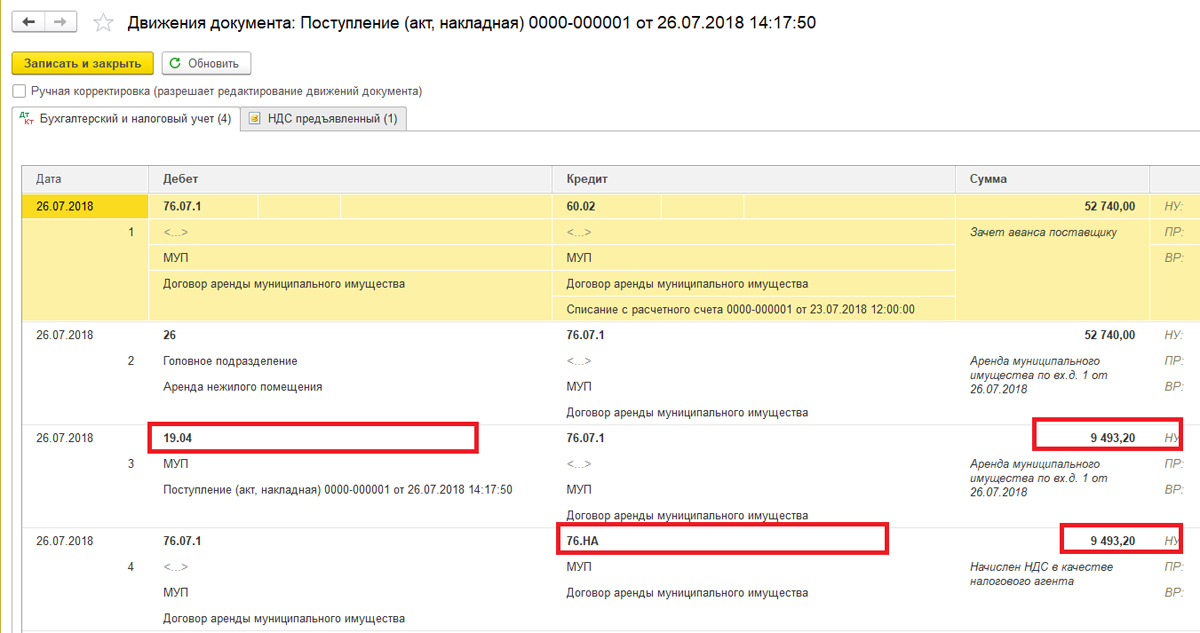

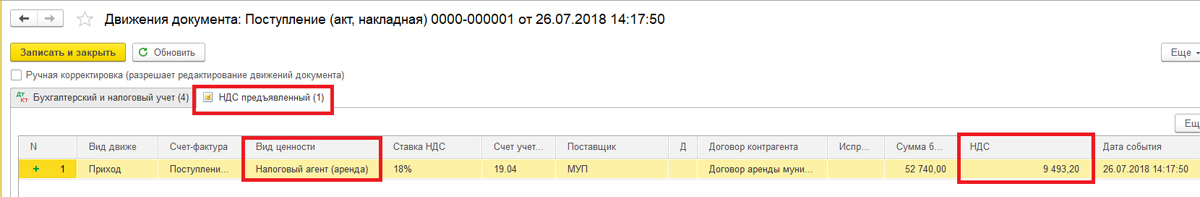

Поставленный товар, работа, услуга приняты к учету у покупателя; ранее выплаченный аванс поставщику принят к зачету – сформирован документ «Поступление (акты, накладные)», по гиперссылке в документе поступления зарегистрирован счет-фактура, предъявленный поставщиком (если требуется).

Рис.5 Сформирован документ «Поступление (акты, накладные)»

Рис.5 Сформирован документ «Поступление (акты, накладные)»

Сформированы записи проводок регламентированного учета и регистра НДС Предъявленный.

Рис.6 Сформированы записи проводок регламентированного учета и регистра НДС Предъявленный

Рис.6 Сформированы записи проводок регламентированного учета и регистра НДС Предъявленный Рис.7 Сформированы записи проводок регламентированного учета и регистра НДС Предъявленный

Рис.7 Сформированы записи проводок регламентированного учета и регистра НДС Предъявленный

НДС, предъявленный поставщиком, перечислен налоговым агентом в бюджет РФ – сформирован документ «Списание с расчетного счета» с операцией «Оплата налога».

Рис.8 Сформирован документ «Списание с расчетного счета» с операцией «Оплата налога»

Рис.8 Сформирован документ «Списание с расчетного счета» с операцией «Оплата налога»

Сформированы книга покупок и книга продаж:

- Книга продаж (формируется автоматически, при проведении счета-фактуры налогового агента) – здесь зарегистрирован НДС, выделенный в счете-фактуре налогового агента, т.е. та сумма НДС, которая уплачена налоговым агентом в бюджет РФ за поставщика;

- Книга покупок (требуется ввести регламентную операцию НДС «Формирование записи книги покупок» с заполнением закладки «Налоговый агент») – здесь зарегистрирован НДС, который покупатель-налоговый агент имеет право принять к вычету на основании ст. 171 НК РФ. Обратите внимание, что запись о применении налогового вычета будет сформирована в книге покупок только при наличии оплаты налога в бюджет (т.е. выполнен предыдущий пункт данной схемы).

Рис.9 Сформированы книга покупок и книга продаж Рис.10 Сформированы книга покупок и книга продаж Рис.11 Сформированы книга покупок и книга продаж Рис.12 Сформированы книга покупок и книга продаж

По данным записей книги продаж заполняется раздел 9 налоговой декларации по НДС, и эти же данные отразятся в разделе 2 декларации.

Рис.13 По данным записей книги продаж заполняется раздел 9 налоговой декларации по НДС, и эти же данные отразятся в разделе 2 декларации Рис.14 По данным записей книги продаж заполняется раздел 9 налоговой декларации по НДС, и эти же данные отразятся в разделе 2 декларации

По данным записей книги покупок заполняется раздел 8 налоговой декларации по НДС и строка 180 раздела 3 декларации.

Рис.15 По данным записей книги покупок заполняется раздел 8 налоговой декларации по НДС и строка 180 раздела 3 декларации Рис.16 По данным записей книги покупок заполняется раздел 8 налоговой декларации по НДС и строка 180 раздела 3 декларации

Разумеется, описанная схема является слишком общей, и для разных хозяйственных операций, в которых предприятие выступает налоговым агентом, в системе 1С имеются разные решения, но формат данной статьи не предполагает рассмотрения всех возможных ситуаций и их реализации в программных продуктах 1С.

Рассмотрим более подробно операцию по реализации сырых шкур животных, алюминия и его сплавов, лома и отходов цветных металлов, так как это новое положение статьи 161 НК РФ, которое вступает в силу с 1 января 2018 года.

С этой даты все покупатели, за исключением физических лиц, не являющихся индивидуальными предпринимателями, при приобретении на территории России сырых шкур и лома у организаций, плательщиков НДС (если они не получили освобождение от уплаты НДС), являются налоговыми агентами по данному налогу.

НДС исчисляется налоговым агентом по расчетной налоговой ставке. Сумма НДС для уплаты в бюджет определяется совокупно, по сумме всех операций налогового агента за истекший налоговый период.

Моментом определения налоговой базы для таких плательщиков является:

- День отгрузки (передачи) товаров, работ, услуг;

- День оплаты (предоплаты) в счет предстоящих поступлений товаров, работ, услуг.

Как же данная операция реализована в 1С 8.3? Напомним, если у вас возникли вопросы, обратитесь на нашу линию консультаций 1С по телефону или оставив заявку на сайте. Мы свяжемся с вами в кратчайшие сроки.

Настройка программы

Откроем раздел «Справочники»/подраздел «Покупки и Продажи»/»Договоры». В карточке договора контрагента с видом договора «С поставщиком» выполним настройку в части «НДС»:

- Установим флаг «Организация выступает в качестве налогового агента по уплате НДС»;

- Выберем вид агентского договора «Реализация товаров» (п. 8 ст. 161 НК РФ).

Рис.17 Настройка программы

Предоплата поставщику

Проводки по операциям предварительной оплаты формируются в системе документами списания с расчетного счета в разделе «Банк и касса»/подраздел «Банк»/журнал «Банковские выписки».

Рис.18 Предоплата поставщику

Документ «Списание с расчетного счета» формирует проводку по дебету счета 60.02 и кредиту счета 51 на сумму перечисленного поставщику аванса.

Рис.19 Документ «Списание с расчетного счета»

На момент получения поставщиком оплаты за предстоящую поставку металлолома покупатель должен исполнить обязанности налогового агента по исчислению НДС, а продавец выставить счет-фактуру на полученный аванс без учета сумм НДС с пометкой «НДС исчисляется налоговым агентом».

Для регистрации этой операции необходимо ввести документ «Счет-фактура полученный» на основании документа «Списание с расчетного счета». В документе отразится:

Рис.20 Счет-фактура полученный

Формируются проводки по счетам 76.АВ и 76.ВА:

- На сумму НДС, исчисленного покупателем-налоговым агентом, с суммы выданного аванса (за продавца);

- На сумму НДС по предоплате, принимаемого к вычету, согласно ст. 171 НК РФ, покупателем-налоговым агентом (за себя).

Рис.21 Формируются проводки по счетам 76.АВ и 76.ВА

Обратите внимание, что для данной операции НДС налогового агента учитывается на счете 68.52 «НДС налогового агента по отдельным видам товаров» (п.8 ст. 161 НК РФ).

Одновременно в регистры «Журнал учета счетов-фактур», «НДС Продажи» и «НДС Покупки» вносятся записи для хранения информации о полученном счете-фактуре, с указанием вида ценности и события.

Рис.22 Вносятся записи для хранения информации о полученном счете-фактуре, с указанием вида ценности и события Рис.23 Вносятся записи для хранения информации о полученном счете-фактуре, с указанием вида ценности и события

Поступление металлолома

Для отражения документа поступления, зачета аванса поставщику и учета входящего НДС, используем документ «Поступление (акт, накладная)» с видом операции «Товары (накладная)». Документ можно оформить в разделе «Покупки»/подраздел «Покупки»/»Поступление (акты, накладные)».

Рис.24 Поступление металлолома

Создадим новый документ и заполним его согласно данным, полученным от поставщика. При проведении документа в регистре бухгалтерии отражаются проводки по зачету аванса поставщику, стоимости металлолома, полученного от поставщика и сумм НДС, исчисленных налоговым агентом за продавца, исходя из суммы поставки.

Рис.25 Создадим новый документ и заполним его согласно данным, полученным от поставщика

В регистр «НДС предъявленный» добавятся записи по виду движения «Приход». При этом в поле «Вид ценности» отразится значение «Товар (налоговый агент)».

Рис.26 «Вид ценности» отразится значение «Товар (налоговый агент)»

Согласно ст. 168 (п. 5) НК РФ поставщик–плательщик НДС при отгрузке лома цветных металлов обязан выставить покупателю счет-фактуру.

Рис.27 Поставщик–плательщик НДС при отгрузке лома цветных металлов обязан выставить покупателю счет-фактуру

Укажем в нижней части документа поступления номер и дату полученного счета-фактуры и нажмем кнопку «Зарегистрировать».

Рис.28 Укажем в нижней части документа поступления номер и дату полученного счета-фактуры и нажмем кнопку «Зарегистрировать»

После записи счета-фактуры полученного формируются проводки по счету 76.НА – на сумму НДС, исчисленного покупателем-налоговым агентом за поставщика со стоимости поставки, а в регистре «НДС Продажи» появится запись с указанием вида ценности «Товар (налоговый агент)» и событием «НДС начислен к уплате».

Рис.29 В регистре «НДС Продажи» появится запись с указанием вида ценности «Товар (налоговый агент)» и событием «НДС начислен к уплате»

Металлолом принят к учету. Теперь у покупателя-налогового агента появляется право на налоговый вычет по НДС:

- Согласно п. 15 ст. 171 НК РФ – вычет НДС после отгрузки товаров — за продавца;

- Согласно п. 3 ст. 171 НК РФ – вычет НДС со стоимости приобретенного лома – за себя.

Регламентные операции НДС

Заявленные налоговые вычеты покупатель-налоговый агент отражает в регламентных операция НДС:

- Формирование записей книги продаж

- Формирование записей книги покупок

Если все операции в течение периода выполнены без ошибок и «ручных» корректировок, регламентные документы НДС «Формирование записей книги продаж» и «Формирование записей книги покупок» формируются автоматически, кнопкой «Заполнить». Для удобства пользователи могут использовать «Помощник по учету НДС» в разделе «Операции»/подраздел «Закрытие периода».

Рис.30 Заявленные налоговые вычеты покупатель-налоговый агент отражает в регламентных операция НДС Рис.31 Заявленные налоговые вычеты покупатель-налоговый агент отражает в регламентных операция НДС

После проведения регламентных операций отражения НДС в книге покупок и в книге продаж появятся записи по операциям:

- С кодом операции вида 41 – исчисление НДС с оплаты (предоплаты) – за поставщика;

- С кодом операции вида 43 – восстановление НДС с оплаты (предоплаты) покупателем – за себя;

- С кодом операции вида 42 – исчисление НДС с отгрузки – за поставщика.

Данные операции отражаются как в книге покупок, так и в книге продаж покупателя-налогового агента согласно рекомендациям ФНС РФ (письмо СД-4-3/480@ от 16.01.2018).

Рис.32 Данные операции отражаются как в книге покупок, так и в книге продаж покупателя-налогового агента согласно рекомендациям ФНС РФ (письмо СД-4-3/480@ от 16.01.2018) Рис.33 Данные операции отражаются как в книге покупок, так и в книге продаж покупателя-налогового агента согласно рекомендациям ФНС РФ (письмо СД-4-3/480@ от 16.01.2018)

Так как сумма налога к уплате в бюджет для покупателей лома цветных металлов, являющихся налоговыми агентами, исчисляется как общая сумма, увеличенная на восстановленный НДС и уменьшенная на суммы налоговых вычетов (подробно можно почитать в ст. 170-0172 НК РФ), в нашем примере сумма к уплате составит 0 рублей:

Считаем:

Сумма НДС, исчисленная покупателем — налоговым агентом – 27 000 рублей.

- 9 000 руб. – НДС, исчисленный с предоплаты (за поставщика);

- 9 000 руб. – НДС, исчисленный с отгрузки (за поставщика);

- 9 000 руб. – НДС, восстановленный с суммы предоплаты после поставки лома (за себя).

Сумма НДС, на которую покупатель-налоговый агент имеет право вычета – 27 000 рублей.

- 9 000 руб. – НДС к вычету после предоплаты (за себя);

- 9 000 руб. – НДС к вычету после отгрузки лома (за поставщика);

- 9 000 руб. – НДС к вычету после поставки лома (за себя).

Заполнение декларации

Порядок заполнения налоговой декларации по НДС обязывает налоговых агентов заполнять раздел 2 декларации. Но раздел 2 не обеспечивает соблюдение контрольных соотношений показателей (это требование содержится в письме ФНС РФ № ГД-4-3/4550@ от 23.03.2015).

В соответствии с рекомендациями Федеральной Налоговой Службы России налогоплательщики-налоговые агенты по операциям приобретения металлолома должны заполнять раздел 3 налоговой декларации НДС. А именно:

Для налогооблагаемых объектов – регистрационные записи книги продаж

- По строке 030 – данные с кодом операции вида 42;

- По строке 070 – суммы с кодом операции вида 41;

- По строке 080 – суммы с кодом операции вида 44;

- По строке 090 – суммы с кодом операции вида 43.

Рис.34 Заполнение декларации

Для налоговых вычетов – регистрационные записи книги покупок:

- По строке 120 – суммы с кодом операции вида 42, 44;

- По строке 130 – суммы с кодом операции вида 41;

- По строке 170 – суммы с кодом операции вида 43.

Рис.35 Для налоговых вычетов – регистрационные записи книги покупок Рис.36 Для налоговых вычетов – регистрационные записи книги покупок

Мы рассмотрели отражение операций учета деятельности налогового агента в системе 1С. Если у вас есть необходимость дополнительной настройки или расширения функционала программ 1С, обратитесь к нашим специалистам. Мы предоставляем услуги программистов по доработке 1С, а также внедрению и сопровождению.

д) Добавлены коды:

— 1010254 -Услуги, оказываемые в рамках арбитража (третейского разбирательства), администрируемого постоянно действующим арбитражным учреждением в соответствии с Федеральным законом от 29 декабря 2015 года N 382-ФЗ «Об арбитраже (третейском разбирательстве) в Российской Федерации» и Законом Российской Федерации от 7 июля 1993 года N 5338-1 «О международном коммерческом арбитраже», оплата за которые (в том числе в составе арбитражного сбора) осуществляется через некоммерческую организацию, подразделением которой является это постоянно действующее арбитражное учреждение;

— 1010265 — Оказание услуг по передаче медицинских изделий, указанных в абзаце четвертом подпункта 1 пункта 2 статьи 149 Кодекса, имеющих соответствующее регистрационное удостоверение, по договорам финансовой аренды (лизинга) с правом выкупа;

— 1011201 — Реализация материальных ценностей, выпускаемых из государственного материального резерва ответственным хранителям и заемщикам в связи с их освежением, заменой и в порядке заимствования в соответствии с Федеральным законом от 29 декабря 1994 года N 79-ФЗ «О государственном материальном резерве»;

— 1011202 — Реализация прав на использование охраняемых результатов интеллектуальной деятельности, использованных и (или) возникших при создании кинопродукции, получившей удостоверение национального фильма, в том числе анимационных фильмов, в части предоставления лицензий на использование персонажей, музыкальных произведений, иных охраняемых объектов авторских прав и смежных прав, вошедших в состав кинопродукции, получившей удостоверение национального фильма;

— 1011203 — Оказание услуг по выполнению функций агента Российской Федерации, предусмотренных Федеральным законом от 24 июля 2008 года N 161-ФЗ «О содействии развитию жилищного строительства», при реализации, сдаче в аренду государственного имущества, не закрепленного за государственными предприятиями и учреждениями, составляющего государственную казну Российской Федерации;

— 1011204 — Выполнение работ, связанных с осуществлением регулярных перевозок пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом по регулируемым тарифам на основании государственного или муниципального контракта;

— 1011205 — Оказание услуг по техническому управлению морскими судами и судами смешанного (река — море) плавания, оказываемых иностранным лицам, не состоящим на учете в налоговых органах в качестве налогоплательщиков и эксплуатирующим морские суда и суда смешанного (река — море) плавания, зарегистрированные в судовых реестрах иностранных государств. Перечень указанных услуг по техническому управлению морскими судами определяется Правительством Российской Федерации

Появление данных кодов связано с расширением перечня необлагаемых НДС операций. Соответствующие изменения вносились в п. 2 ст. 149 НК РФ в 2017 — 2018 годах.

Примечание

Первые три кода из приведенного списка фактически уже применялись при заполнении Декларации. Их использование было рекомендовано ФНС России.

Если при обновлении Платформы 1С выдается сообщение о том, что установка запрещена на основании системной политики — это значит, что:

- вам запрещено устанавливать программы на вашем компьютере. Обновление Платформы — это установка программы;

- разработчики платформы внесли такие изменения, для чего нужен администраторский доступ.

Установка запрещена на основании системной политики 1С 8.3 — как исправить

Возможные действия при этой ошибке:

- запуск от имени Администратора;

- изменение Административных шаблонов Windows.

Запуск от имени Администратора

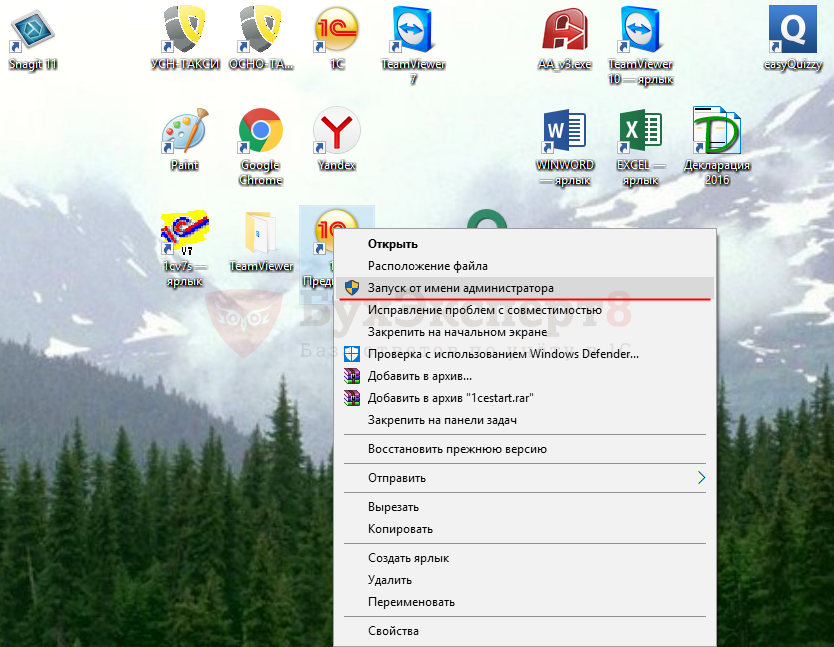

Если обновление в программе настроено и происходит автоматически из 1С, нажмите правой кнопкой мыши на значок 1С и выберите команду Запуск от имени администратора.

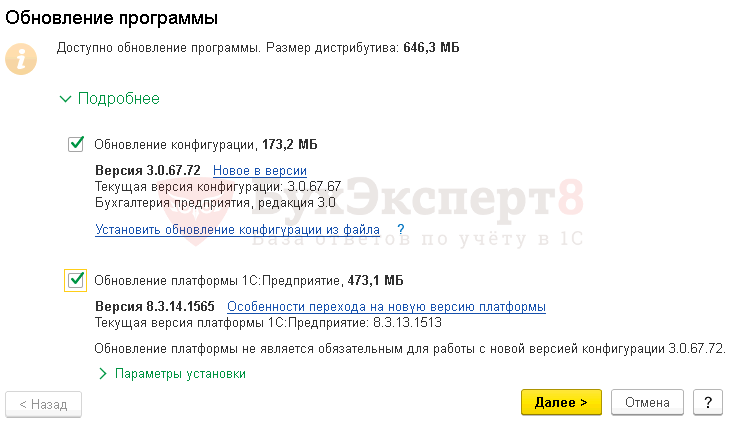

После этого выполните обновление, которое предложит программа в разделе Администрирование — Настройки программы — Интернет-поддержка и сервисы — Обновление версии программы — Обновление программы.

Административный доступ для установки теперь есть и обновление выполнится корректно.

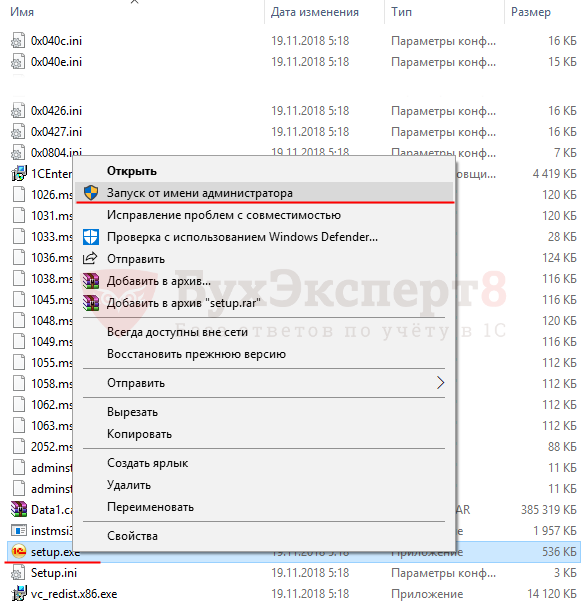

Если устанавливаете Платформу 1С 8.3 вручную, то используйте запуск от имени Администратора при запуске дистрибутива установки setup.exe.

В этом случае вы также обладаете административным доступом на установку.

Если запуск от имени Администратора не помогает или у вас нет этих прав, поможет второй вариант.

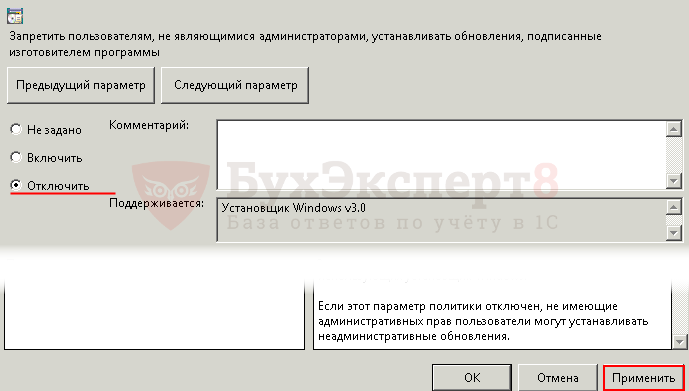

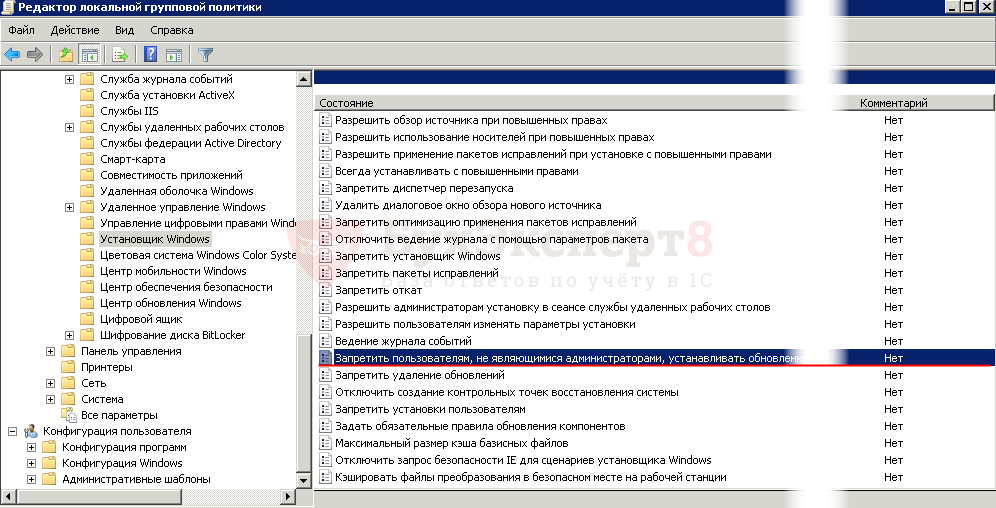

Изменение Административных шаблонов Windows

В этом случае нужно снять запрет Windows для пользователей, не являющихся администраторами, устанавливать обновления.

Пошаговая инструкция изменения Административных шаблонов Windows.

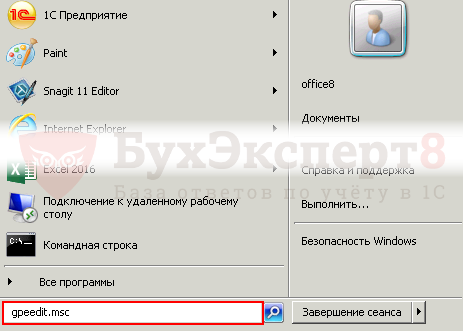

Шаг 1. Открыть редактор локальной групповой политики.

Для этого нажмите кнопку Пуск и в строке выполнения команд наберите команду gpedit.msc.

Шаг 2. Перейдите в раздел Конфигурация компьютера.

Шаг 3. Откройте раздел Административные шаблоны — Компоненты Windows — Установщик Windows.

Шаг 4. В правом окне найдите параметр Запретить пользователям, не являющимися администраторами, устанавливать обновления, подписанные изготовителем программы. Кликом мышки откройте настройки этого параметра и установите переключатель в положение Отключить.

После нажатия на кнопку Применить настройка обновится.

После этого устанавливайте Платформу 1С как обычно, сообщение «Установка запрещена на основании системной политики» появляться не будет.

См. также:

- Обнаружено неправомерное использование данного программного продукта в 1С: как убрать

- Ошибка ввода пинкода. Пинкод не укомплектован в 1С 8.3

- Печатная форма недоступна 1С 8.3 при вызове внешней печатной формы

- Записи регистра сведений стали неуникальными при обновлении 1С

- Ошибка печати в 1С: как исправить

Если Вы еще не являетесь подписчиком системы БухЭксперт8:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Интересные материалы:

- Код вида операции 02

Добавить в "Нужное" Актуально на: 22 июня 2020 г.В графе 2 книги покупок по каждому…

- Ставрополь ИФНС 11

История измененийИзменения на 11-11-2019:- Адрес: ,355003,,,Ставрополь г,,Ленина ул,293А1,,+ Адрес: ,355035,,,Ставрополь г,,Советская ул,3,,- Адрес: 355003, Ставрополь…

- Ябдпк код по МКБ 10

Список классов Класс I. A00—B99. Некоторые инфекционные и паразитарные болезни Класс II. C00—D48. Новообразования Класс…

- Налоговая великий Новгород

История измененийИзменения на 15-05-2020:- Телефон: 8(8162) 556101 8(8162) 971489 8 921-841-24-18+ Телефон: 8(8162) 971401Изменения на…

- Сбербанк во время операции произошла ошибка

10.04.2019, Ср, 13:05, Мск , Текст: Валерия Шмырова Приложение Сбербанка снова испытывает неполадки в работе,…