- от автора admin

Содержание

- Акт об отказе писать объяснительную

- Порядок дачи объяснений за проступок

- Роль объяснительной

- Зачем нужен акт

- Кто составляет акт

- Образец акта об отказе писать объяснительную

- Как оформить акт

- Как и сколько времени хранить акт

- Сообщать инспекции о невозможности представить запрошенные документы нужно по новой форме

- Обновлены правила предоставления документов

- Когда инспекторы вправе требовать документы, и чем грозит неподчинение

- Сроки предоставления документов в ИФНС

- Как представить инспекторам электронные больничные листы

- Как заверить копии для подтверждения расходов

- Минфин подсказал, как сэкономить на переводе иностранной «первички»

- Требование может прийти из любой инспекции, где компания стоит на учете

- При проверке декларации инспекторы вправе истребовать любые документы

- Инспектор сам решает, документы какого периода ему интересны

- Предположительное окончание «камералки» не освобождает от штрафа за непредставление документов

Акт об отказе писать объяснительную

Составление акта об отказе писать объяснительную происходит в тех случаях, когда сотрудник организации совершает какой-либо проступок, но не желает давать по его поводу каких бы то ни было разъяснений.

ФАЙЛЫ

Скачать пустой бланк акта об отказе писать объяснительную .docСкачать образец акта об отказе писать объяснительную .doc

При этом значимость самого нарушения определяется вышестоящим начальником – если он, руководствуясь законодательством РФ и внутренними нормативно-правовыми актами компании, счел его достаточно серьезным, то он имеет все основания для того, чтобы запросить с подчиненного объяснения.

Давать их или нет, каждый работник решает самостоятельно – по закону составление объяснительной является не обязанностью, а правом сотрудника и никто не вправе принуждать его к этому.

Порядок дачи объяснений за проступок

Любое нарушение, произведенное работником, должно быть зафиксировано в специальном акте. Данный документ составляется его непосредственным начальником с привлечением как минимум двух свидетелей (также сотрудников организации).

В акте должно быть зафиксировано:

- время,

- место совершенного проступка

- суть проступка.

Далее руководитель обязан потребовать с подчиненного объяснения. При этом работник имеет право давать их как в устном, так и в письменном виде.

Письменные необходимы лишь в том случае, если они позволяют проанализировать и оценить вескость и уважительность причин проступка и могут напрямую повлиять на строгость возможного наказания.

По закону период для запроса и дачи объяснительной записки может определяться внутренними нормативными положениями компании, но в любом случае, он не должен превышать срок в один месяц.

Если работник пишет объяснительную, то в дальнейшем она либо служит обоснованием для того, чтобы освободить его от наказания, либо становится основанием для приказа о наложении дисциплинарного взыскания.

Если же сотрудник отказывается давать письменные объяснения, то через три дня работодатель имеет право составить соответствующий акт.

Роль объяснительной

Значение объяснительной переоценить сложно – она помогает руководству предприятия понять мотивы совершения проступка и определить степень вины нарушителя.

И хотя наличие объяснительной записки со стороны работника не обязывает работодателя освобождать его от наказания, в ряде случаев, если повод к совершению проступка был достаточно веским и уважительным (например, заболевание близкого родственника, форс-мажорные обстоятельства и т.д.) и к объяснительной прикладываются подтверждающие документы, руководитель не имеет права накладывать дисциплинарное взыскание.

Зачем нужен акт

Роль акта об отказе писать объяснительную записку также довольно проста и понятна: этот документ, являясь доказательством совершения проступка и отсутствия раскаяния со стороны провинившегося работника, дает полное право руководству предприятия принять меры по его наказанию.

Дисциплинарное взыскание имеет три наиболее распространенных формы:

- замечание,

- выговор,

- увольнение.

Именно одно из них и указывается в приказе со стороны директора. Чем тяжелее нарушение, тем ответственность за него серьезнее.

Кто составляет акт

Обычно акт об отказе писать объяснительную составляет начальник того структурного подразделения, в котором трудится допустивший нарушение работник.

Чтобы акт обрел законную силу, нужно привлечь к его написанию других сотрудников фирмы, как свидетелей отказа.

Говоря иными словами, для составления акта формируется специальная комиссия в составе не менее трех человек, в которую обязательно должен входить непосредственный руководитель работника, и, к примеру, юрисконсульт и секретарь фирмы.

Закон никак не определяет перечень представителей работодателя, которые могут удостоверять факт совершения проступка и отказа писать объяснительную, поэтому на каждом предприятии комиссия назначается в индивидуальном порядке.

При наличии в организации профсоюзного органа, в комиссию необходимо включать и его представителя.

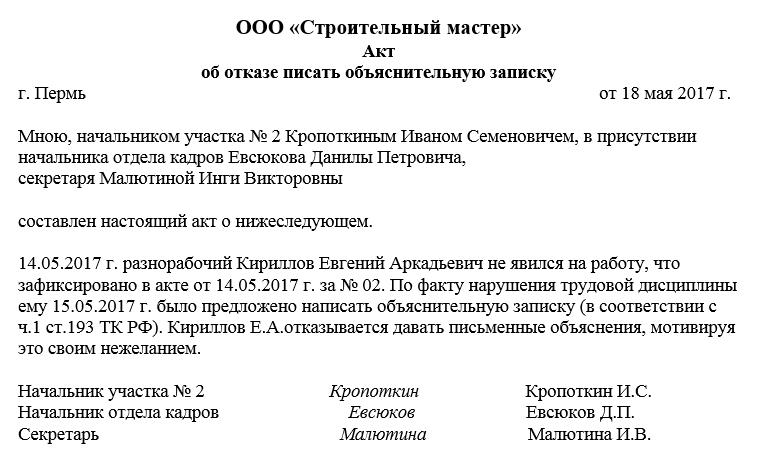

Образец акта об отказе писать объяснительную

На сегодня нет единого унифицированного образца составления акта об отказе писать объяснительную записку, поэтому сотрудники компаний вольны писать его в произвольном виде или по шаблону, действующему внутри фирмы.

Однако есть некоторые данные, указывать которые в акте обязательно:

- номер, дату, место составления документа,

- название организации,

- должность, фамилию, имя, отчество провинившегося работника,

- состав комиссии, удостоверяющей отказ от дачи объяснений,

- причина, по которой от работника требовалось написание объяснительной и ссылки на соответствующий закон.

Объем акта не ограничен, поэтому основной раздел может быть дополнен и любыми другими сведениями.

Как оформить акт

Как к информационной части акта, так и к его оформлению никаких особых требований законодательство не предъявляет: документ можно печатать на компьютере или писать от руки, на простом чистом листе или на фирменном бланке компании.

Важно соблюсти лишь одно условие: акт должен быть подписан непосредственным составителем, а также членами комиссии, которые присутствовали при его создании.

Желательно получить и автограф провинившегося работника, а при его отказе, следует сделать в документе соответствующую отметку.

Заверять документ печатью не обязательно, поскольку с 2016 года юридические лица на уровне закона освобождены от требования использовать в своей деятельности штемпельные изделия.

Акт достаточно составить в единственном экземпляре, но при необходимости можно сделать нужно количество копий.

Как и сколько времени хранить акт

После завершения всех процедур с использованием акта, он передается в архив предприятия, где должен храниться на протяжении периода, установленного законом или внутренними нормативно-правовыми актами компании для таких документов (но не меньше трех лет), затем его следует утилизировать в определенном порядке.

Некоторое время назад были скорректированы правила подачи документов по требованию налоговых инспекторов, а в июне – и формат уведомления о невозможности их представления. Кроме того, последние сообщения Минфина, ФНС и примеры судебной практики раскрывают новые нюансы удовлетворения профессионального любопытства ИФНС. О том, от какой налоговой может прийти запрос, куда представлять документы, если проверка проводится не в стенах инспекции, и какие бумаги вправе истребовать фискалы, читайте в нашем материале.

Сообщать инспекции о невозможности представить запрошенные документы нужно по новой форме

Налоговая служба с 09.06.2019 обновила бланк уведомления о невозможности представления в установленный срок документов (бумажную форму плюс электронный формат).

Изменение бланка потребовалось из-за введенной Законом от 03.08.2018 № 302-ФЗ нормы, позволяющей не отправлять документы в ИФНС повторно.

О невыполнимости требования проверяющих компания обязана предупредить ИФНС не позднее:

- одного дня, если материалы касаются работы самой организации;

- пяти дней, если контролерам необходима информация о контрагентах.

В бланке предусмотрены три блока для отдельных случаев заполнения:

- первый – для указания конкретной причины продления срока;

- второй – в случае утраты документов или их передачи в аудиторскую организацию;

- третий – если запрошенные документы уже были представлены в ИФНС ранее.

Приказ ФНС РФ от 24.04.2019 № ММВ-7-2/204@ «Об утверждении формы и формата представления уведомления о невозможности представления в установленные сроки документов (информации) в электронной форме»

Примечание редакции:

Подача данного уведомления не может гарантировать продление срока для подачи документации.

Тем не менее в случае отказа проверяющих и наложения штрафа факт его отправки поможет снизить или вовсе отменить санкции.

Обновлены правила предоставления документов

Налоговики обновили формы документов, используемых в контрольных мероприятиях, в том числе бланк требования о представлении пояснений и документов.

Кроме того, скорректированы требования к документам, представляемым в налоговый орган на бумажном носителе. Весь объем бумаг для инспекторов должен быть разделен на части размером не более 150 листов каждая. Каждый такой том отдельно прошивается, нумеруется и заверяется личной подписью лица, подтверждающего подлинность бумаг. Печать компании для их заверения по новым правилам не нужна. Документы более чем на 150 страницах на части не разделяются.

К собранному пакету должно быть приложено сопроводительное письмо с указанием реквизитов требования инспекторов или изложено иное основание для представления бумаг. Письмо должно содержать опись всех документов, либо эта информация должна идти в качестве приложения к нему.

В случае представления документов в электронном виде через ТКС или личный кабинет опись данных, переданных в инспекцию, формируется автоматически. Кроме того, исходя из текста регламента, сопроводительное письмо необходимо составлять только при направлении бумаг по требованию ИФНС.

Добровольное их представление под новое требование не подпадает.

Когда инспекторы вправе требовать документы, и чем грозит неподчинение

Налоговый орган вправе требовать документы:

- необходимые в связи с камеральной или выездной проверкой налогоплательщика (п. 1 ст. 93 НК РФ);

- касающиеся деятельности проверяемого контрагента (п. 1 ст. 93.1 НК РФ);

- относительно конкретной сделки вне рамок проведения налоговых проверок (п. 2 ст. 93.1 НК РФ).

Ответственность за отказ от представления запрошенных документов в отношении собственной деятельности или их непредставление в установленные сроки предусмотрена ст. 126 НК РФ. Мера ответственности – штраф в размере 200 рублей за каждый непредставленный документ.

Иные лица за непредставление документов о налогоплательщике, отказ подать имеющиеся у них документы либо представление документов с заведомо недостоверными сведениями могут быть привлечены к ответственности по п. 2 ст. 126 НК РФ. Сумма штрафа для организаций и ИП – 10 тыс. рублей.

За неправомерное несообщение либо несвоевременное сообщение истребуемой информации (не документов) ответственность наступает в соответствии со ст. 129.1 НК РФ. При первом правонарушении это влечет наложение штрафа в размере 5 тыс. рублей. Повторное деяние в течение календарного года карается штрафом в сумме 20 тыс. рублей.

КоАП РФ также предусмотрены санкции для должностных лиц налогоплательщика, непредставивших инспекторам или исказивших документы и сведения, необходимые для осуществления налогового контроля. Наказание в виде штрафа назначается в соответствии с п.1 ст. 15.6 кодекса и может составить от 300 до 500 рублей.

Кроме того, если налогоплательщик не представил в срок документы, запрашиваемые при проведении налоговой проверки, инспекция может их изъять (п. 4 ст. 93 НК РФ).

📌 Реклама Отключить

Причем фискалы вправе не обращать внимание даже на отказ проверяемого открыть помещения или иные места, где могут находиться подлежащие выемке документы и предметы. Инспектор может сделать это самостоятельно, стараясь без необходимости не повреждать запоры, двери и другие предметы (п. 4 ст. 94 НК РФ).

Еще одно возможное последствие неисполнения требования инспекторов – налоговый орган может определить суммы к уплате в бюджет расчетным путем на основании имеющейся у него информации о предприятии, а также данных об иных аналогичных налогоплательщиках (пп. 7 п. 1 ст. 31 НК РФ). В этом случае налог будет исчислен примерно, и аргументы о недостоверности расчета приниматься не будут (Постановление Президиума ВАС РФ от 22.06.2010 № 5/10). Спор о законности решения ИФНС, по которому инспекторы доначислили компании 21 млн рублей НДС, завершился в пользу проверяющих (Постановление Арбитражного суда Северо-Кавказского округа от 13.03.2019 № Ф08-12102/2018).

Судьи указали, что общество без каких-либо объективных причин не представило первичные документы по требованию инспекции, умышленно противодействуя проведению налогового контроля. При таких обстоятельствах последующая попытка компании представить опровержения доначислений в суде является злоупотребление правом и не может повлечь отмены решения ИФНС, вынесенного по результатам проверки.

Сроки предоставления документов в ИФНС

ТАБЛИЦА: «Сроки предоставления документов в ИФНС»

|

Что предоставляется в ИФНС |

Срок предоставления | С какой даты считать срок | Формат ответа | |

| по ТКС | на бумаге | |||

|

Квитанция о получении сообщения от ИФНС по ТКС |

6 рабочих дней |

День отправки сообщения налоговым органом |

+ |

— |

| Пояснения к декларации по НДС | 5 рабочих дней | День получения требования | + | — |

| Пояснения к иным декларациям | + | + | ||

| Документы (информация), запрошенные в рамках камеральной или выездной проверки |

10 рабочих дней |

День получения требования |

+ |

+ |

| Уведомление о том, что документы, запрашиваемые в рамках камеральной или выездной проверки, ранее уже подавались в ИФНС | ||||

| Уведомление о продлении срока представления документов (информации), запрашиваемых в рамках камеральной или выездной проверки |

1 рабочий день |

День получения требования |

+ |

+ |

| Уведомление об отсутствии документов (информации), запрашиваемых в рамках камеральной или выездной проверки | ||||

| Документы (информация), запрошенные в рамках встречной проверки контрагента или иного лица |

5 рабочих дней |

День получения требования |

+ |

+ |

| Уведомление о том, что документы (информация), запрашиваемые в рамках встречной проверки, ранее уже подавались в ИФНС | ||||

| Уведомление о продлении срока представления документов (информации), запрашиваемых в рамках встречной проверки | ||||

| Уведомление об отсутствии документов (информации), запрашиваемых в рамках встречной проверки | ||||

| Документы (информация), запрошенные вне рамок проверок по конкретной сделке |

10 рабочих дней |

День получения требования |

+ |

+ |

| Уведомление о том, что документы (информация), запрашиваемые вне рамок проверок, ранее уже подавались в ИФНС | ||||

| Уведомление о продлении срока представления документов (информации), запрашиваемых вне рамок проверок | ||||

| Уведомление об отсутствии документов (информации), запрашиваемых вне рамок проверок | ||||

| Копии документов, сведения из которых включены в указанные в п. 15 ст. 165 НК РФ реестры и которые поданы для подтверждения обоснованности применения налоговой ставки 0 процентов и налоговых вычетов |

30 календарных дней |

День получения требования |

+ |

+ |

| Документы по сделкам между взаимозависимыми лицами (контролируемым сделкам) (п. 6 ст. 105.17 НК РФ) | 30 рабочих дней | День получения требования |

+ |

+ |

| Сведения о бенефициарных владельцах (п. 4 правил, утв. Постановлением Правительства от 31.07.2017 № 913) | 5 рабочих дней | День получения запроса | + | + |

| Уведомление о контролируемых иностранных компаниях (п. 8 ст. 25.14 НК РФ) | Устанавливается ИФНС, но не менее 30 рабочих дней | День получения требования | + | + |

| Документы, связанные с исчислением и уплатой НДФЛ, налога на прибыль по ценным бумагам (п. 3 ст. 214.8, п. 3 ст. 310.2 НК РФ) | 3 месяца | День получения требования | + | + |

Как представить инспекторам электронные больничные листы

В ФНС рассказали, как доказать инспекторам, что выплаты сотрудникам производятся в рамках обязательного соцстрахования и поэтому не облагаются страховыми взносами.

В рамках камеральной проверки РСВ налоговая вправе запросить у компании документы ? основания для начисления или неначисления взносов на суммы, отраженные в отчете.

Если ИФНС потребует представить листки нетрудоспособности, чиновники рекомендуют распечатать бумажную копию электронного больничного, выгруженного из реестра ФСС. Документ должен отражать данные, которые работодатель использовал для определения размера страховых пособий. К нему необходимо приложить и расчеты соответствующих выплат.

Представляемые в налоговую бумаги должны быть заверены организацией, прошиты и пронумерованы надлежащим образом. В случае их повторного истребования достаточно вовремя сообщить инспекторам реквизиты документа, к которому были приложены подтверждения и вместе с которым направлены в ИФНС.

Письмо ФНС РФ от 10.07.2019 № БС-4-11/13464@

Как заверить копии для подтверждения расходов

Минфин рассмотрел обращение о порядке заверения копий документов, подтверждающих расходы по УСН-деятельности.

Есть перечень критериев, соблюдение которых позволит признать эти расходы при исчислении налога. Они должны быть обоснованны и документально подтверждены. Под обоснованностью подразумевается экономическая целесообразность затрат. Документальная подтвержденность – это соответствие оформления документа законодательно установленным правилам.

В данном случае речь идет о заверении копии. Согласно пункту 5.26 ГОСТ Р 7.0.97-2016, утвержденному Приказом Росстандарта от 08.12.2016 № 2004-ст, копия будет обеспечена юридической значимостью при наличии следующих реквизитов:

- слова «Верно»;

- «Должность»;

- «Подпись»;

- «Ф.И.О.»;

- «Дата».

Если копия предназначается для передачи в другую компанию, ее требуется дополнить информацией о месте хранения оригинала: «Подлинник документа находится в (наименование организации) в деле № … за … год» — и заверить печатью организации.

Для упрощения процедуры заверения копии допускается использование штампа.

Письмо Минфина РФ от 22.04.2019 № 03-11-11/28986

Минфин подсказал, как сэкономить на переводе иностранной «первички»

Минфин напоминает, что для того, чтобы отразить расходы компании в учете налога на прибыль, суммы надлежащих затрат должны быть подтверждены документами, оформленными в соответствии с российским законодательством, а в случае, если расчет производился за границей – с иностранным деловым оборотом.

Официальное делопроизводство в нашей стране ведется на русском языке, поэтому «первичка», составленная на ином языке, нуждается в переводе, отмечают в министерстве.

Если чаще других в учете встречается типовая форма иностранных документов, чиновники считают достаточным обратиться к переводчику однократно за расшифровкой ее постоянных показателей. В будущем можно будет перевести и обновляющиеся данные бланка, если в этом будет необходимость.

Справочно сообщается, что НК РФ не установлен порядок перевода иностранной «первички».

Письмо Минфина РФ от 29.04.2019 № 03-03-06/1/31506

📌 Реклама Отключить

Есть мнение, что иностранные документы для представления инспекторам в переводе не нуждаются. Так, Арбитражный суд Северо-Западного округа в Постановлении от 08.07.2019 № Ф07-7835/2019 признал необоснованными претензии инспекторов к документам, оформленным различными норвежскими поставщиками. Судьи указали, что по своему оформлению, содержанию и реквизитам все спорные счета-фактуры совпадали между собой, что позволяет сделать вывод об их соответствии обычаям делового оборота, применяемым в Норвегии. Помогло отменить решение инспекции и отсутствие в нем ссылок на нормы иностранного права, которым спорные документы не соответствовали. Довод об отсутствии перевода счетов-фактур арбитры также проигнорировали.

Требование может прийти из любой инспекции, где компания стоит на учете

Согласно нормам НК РФ, чтобы истребовать документы, имеющие отношение к деятельности налогоплательщика, налоговый орган отправляет соответствующее поручение в инспекцию по месту учета предприятия.

При этом чиновники обращают внимание на п. 1 ст. 83 НК РФ, где сказано, что для целей налогового контроля учет налогоплательщиков осуществляется:

- по месту нахождения организации;

- по месту нахождения ее обособленных подразделений;

- по месту нахождения принадлежащих ей недвижимого имущества и транспорта;

- на иных основаниях, предусмотренных кодексом.

Таким образом, требование о представлении документов может поступить налогоплательщику от любой из инспекции, где тот состоит на учете.

Письмо Минфина РФ от 06.08.2019 № 03-02-08/59105

Обращаем внимание, что направлять документы по требованию ИФНС следует по адресу запросившей их инспекции. Это правило работает даже в том случае, если инспекторы в это же время проводят проверку на территории компании и имеют в распоряжении оригиналы запрошенных документов. Так, фирме из Челябинска не удалось оспорить штраф 17 тыс. рублей за неисполнение вмененной фискалами обязанности. Получив требование о документах по ТКС, налогоплательщик тем же способом отреагировал на него, сообщив ИФНС о представлении подлинников ее представителям, находящимся на территории предприятия.

Суд констатировал, что документы в установленный срок в ИФНС не поданы и оставил штраф в силе (Постановление Арбитражного суда Уральского округа от 29.01.2019 № Ф09-9273/18).

При проверке декларации инспекторы вправе истребовать любые документы

Компании не удалось оспорить штраф за непредоставление оборотно-сальдовой ведомости. Организация представила в инспекцию уточненную налоговую НДС-декларацию с суммой налога, подлежащей возмещению из бюджета в размере 2 млн рублей. Право на налоговые вычеты НДС заявлено по счетам-фактурам. Однако проверяющие усомнились в реальности сделок и в качестве их подтверждения затребовали от налогоплательщика оборотно-сальдовые ведомости по всем счетам.

Требование о предоставлении копий документов организация оставила без исполнения. Кроме того, она даже не сообщила в инспекцию об отсутствии или невозможности их предоставления. В то же время список документов, которые могут потребоваться налоговикам для правомерности предоставления вычетов по НДС, не является исчерпывающим.

Поэтому ИФНС при проведении проверки декларации вправе требовать любые документы, подтверждающие правомерность применения налоговых вычетов.

Довод налогоплательщика о неправомерности произведенного начисления штрафа суд отклонил.

Постановление Арбитражного суда Уральского округа от 24.07.2019 № А60-53363/2018

Отметим, что суды в отношении «обороток» придерживаются и противоположной позиции. Арбитры признают неправомерным привлечение к ответственности за непредставление документов, которые предусмотрены не налоговым, а бухгалтерским законодательством (постановления Арбитражного суда Западно-Сибирского округа от 27.07.2018 № Ф04-3054/2018, от 29.12.2014 № А27-1435/2014).

В целом отмечается тенденция к повышению аппетитов инспекторов. Так, недавним Решением ФНС РФ от 19.06.2019 № СА-4-9/11730@ чиновники подтвердили, что их подчиненные вправе самостоятельно определять полноту и комплектность «первички», регистров учета и аналитики, необходимых им для осуществления контроля. Указанное решение было принято по результатам рассмотрения жалобы налогоплательщика на истребование у него копий штатного расписания и Приказов о назначении руководителя и главбуха в рамках выездной проверки правильности исчисления НДС.

Инспектор сам решает, документы какого периода ему интересны

Проверяя НДС-декларацию фирмы за II квартал 2017 года, инспекторы запросили у ее контрагента документы по сделкам, совершенным в I квартале 2017 года. Компания предоставить бумаги отказалась, указав, что налоговый орган в своем требовании выходит за границы проверяемого периода. Требование ИФНС организация обжаловала в суде, но безуспешно.

Арбитры всех инстанций, включая окружную кассацию, подтвердили, что инспекторы сами решают, какие события имеют отношение к периоду проверки, и не обязаны объяснять свою позицию налогоплательщикам или лицам, у которых запрашивают документы и сведения.

Постановление Арбитражного суда Поволжского округа от 16.01.2019 № Ф06-41326/2018

Предположительное окончание «камералки» не освобождает от штрафа за непредставление документов

Инспекторы запросили у компании документы, сославшись на проведение камеральной проверки НДС-декларации контрагента. Фирму смутило, что для проверки отчета за I квартал подтверждающие бумаги ИФНС понадобились в октябре, когда общий срок «камералки» должен был истечь в соответствии с нормами НК РФ. Компания отправила в инспекцию отказ с пояснениями, а на требование инспекторов написала жалобу в управление ФНС РФ, но не добившись успеха, в суд.

В процессе рассмотрения спора выяснилось, что по контрагенту фирмы ИФНС назначила дополнительные проверочные мероприятия, в рамках которых и были запрошены спорные документы. Требование инспекторов суд признал законным, отметив, что в соответствии с п. 2 ст. 93.1 НК РФ оно было бы правомерно, даже если бы проверки не было вовсе.

Постановление Арбитражного суда Поволжского округа от 01.02.2019 № Ф06-41631/2018

Реквизиты запрашиваемых документов инспекторы указывать не должны

Налогоплательщик обжаловал требование ИФНС о представлении 1 027 счетов-фактур, товарных и товарно-транспортных накладных к ним и иных документов, подтверждающих операции с контрагентом за квартал. По мнению компании, согласно п. 2, 3 ст. 93.1 НК РФ инспекторы должны указать в требовании сведения, позволяющие идентифицировать конкретную сделку.

Суды такое толкование кодекса не поддержали. Арбитры указали, что ст. 93.1 НК РФ не устанавливает обязанности налогового органа указывать в требовании реквизиты или иные индивидуализирующие признаки документов. При этом нормы законодательства о налогах и сборах также не содержат запрета на истребование документов по нескольким сделкам. Фемида также подчеркнула, что инспекторы не должны сообщать контрагенту проверяемого лица причины, по которым ими было принято решение о необходимости направить требование.

Постановление Арбитражного суда Поволжского округа от 29.01.2019 № Ф06-42165/2018

Не получится признать незаконным и требование, в котором не указано мероприятие налогового контроля. С точки зрения ВС РФ, главное, чтобы можно было понять, о каком контрагенте идет речь, какие документы и за какой период нужны ИФНС. Отсутствие в требовании указания на проведение конкретного мероприятия налогового контроля носит формальный характер и не свидетельствует о недействительности требования инспекции (Определение ВС РФ от 19.09.2018 № 307-КГ18-14038).

Обследовать компанию без налоговой проверки запрещено

Фирма получила от ИФНС требование предоставить множество документов о ее работе за последние три года. Притом требование не ссылалось на проведение какой-либо налоговой проверки.

Инспекторы захотели увидеть:

- расшифровку счетов бухучета 60, 62, 76, 90, 91 с разбивкой по годам;

- штатное расписание;

- расшифровку кредиторской и дебиторской задолженности;

- расшифровку 11 показателей бухгалтерского баланса;

- налоговые регистры расходов и доходов с разбивкой на прямые, косвенные и прочие за три года.

Фирма пожаловалась в суд. Первая инстанция и апелляция поддержали проверяющих, однако окружной суд отправил дело на новое рассмотрение. Арбитры согласились с доводами компании, что истребованные документы касаются не отдельной сделки, а всей деятельности компании, и признал, что такое требование вне проверки противоречит п. 1 и 2 ст. 93.1 НК РФ. Суду первой инстанции предстоит разобраться, имело ли место указанное мероприятие налогового контроля и в отношении какого именно контрагента или сделки оно было инициировано инспекторами.

Постановление Арбитражного суда Московского округа от 30.04.2019 № Ф05-5289/2019

«Камералка» раздела 7 декларации по НДС – не основание требовать документы по необлагаемым операциям

Чиновники отвечают на вопрос, вправе ли инспекторы в рамках «камералки» декларации по НДС требовать представить документы по операциям выдачи займа и получения процентов по ним.

Указанные операции освобождены от обложения НДС на основании пп. 15 п. 3 ст. 149 НК РФ, в то время как налоговые органы запрашивают бумаги по ним в соответствии с п. 6 ст. 88 кодекса для подтверждения права на налоговые льготы.

Согласно пункту 14 Постановления Пленума ВАС РФ от 30.05.2014 № 33 право инспекторов проверять обоснованность применения льготных условий не распространяется на операции, облагаемые по специальным правилам, так как они не отвечают понятию налоговой льготы. К ним в том числе относятся сделки, не облагаемые НДС в соответствии с нормами кодекса, то есть всеми налогоплательщиками на одинаковых основаниях.

В соответствии с пунктом 7 ст.88 НК РФ требовать дополнительные документы в рамках «камералки» налоговики также не вправе.

Письмо Минфина РФ от 11.02.2019 № 03-07-07/8029

Главбух не обязан передавать инспекции трудовую биографию сотрудника

ИФНС назначила главному бухгалтеру компании штраф в размере 300 рублей по ч. 1 ст. 15.6 КоАП РФ за то, что она не подала в инспекцию документы, затребованные в отношении одного ее работника:

- заявление о приеме на работу;

- заявление об увольнении;

- трудовой договор;

- Приказ о приеме на работу;

- личную карточку.

Главбух оспорила штраф, и суд его отменил.

Дело в том, что в требовании имелась ссылка на ст. 93.1 НК РФ. Это означало, что инспекцию интересует информация о другой проверяемой компании или о конкретной сделке.

Главбух решила, что затребованная документация не относится ни к тому ни к другому. У компании нет никаких взаимоотношений с проверяемой организацией. Конкретной сделки перечисленные документы не касаются. Какая связь есть между данным работником и проверяемой организацией либо конкретной сделкой, инспекция в своем требовании не указала.

Поэтому исполнять требование бухгалтер не стала. Причем она сообщила в инспекцию об отказе, пояснив причины. Дополнительно бухгалтер написала, что в документах о работе сотрудника содержатся его персональные данные, которые без его согласия компания не вправе передавать кому-либо.

Судьи пришли к выводу, что главбух совершенно права. Перечисленные в требовании документы не могут быть признаны теми, которые компания (ее должностное лицо) обязано представить налоговому органу.

В соответствии же с пунктом 11 ст. 21 НК РФ налогоплательщики имеют право не выполнять неправомерные акты и требования налоговых органов.

Таким образом, штраф был наложен незаконно.

Постановление Верховного Суда РФ от 26.04.2019 № 9-АД19-10

Рецептами продукции с инспекторами можно не делиться

В рамках выездной проверки налоговая запросила у компании рецептуру 133 наименований производимой алкогольной продукции. Инспекторы объяснили это необходимостью сверить расходы на закупку сырья с перечнем необходимых ингредиентов.

Фирма исполнять требование отказалась, указав, что рецептура изготавливаемых напитков не содержит в себе сведений, необходимых для проверки правильности исчисления и уплаты налогов, и является информацией, не подлежащей распространению.

📌 Реклама Отключить

Инспекторы выписали штраф, обжаловать который компания отправилась в суд.

Фемида доводы общества подержала. Арбитры указали, что по смыслу ст. 88, 93 НК РФ документы, истребуемые налоговым органом, должны иметь отношение к предмету налоговой проверки (Постановление Президиума ВАС РФ от 08.04.2008 № 15333/07). При этом подтверждениями данных налогового учета являются:

- первичные учетные документы (включая справку бухгалтера);

- аналитические регистры налогового учета;

- расчет налоговой базы.

Рецептура же алкогольных напитков не является документом, используемым для контроля за правильностью исчисления и уплаты налога, поскольку не относится ни к первичным учетным документам, ни к аналитическим регистрам налогового учета, а также не содержит расчета налоговой базы.

При таких обстоятельствах штраф за отказ в представлении указанных документов судьи признали незаконным и отменили его.

Постановление Арбитражного суда Поволжского округа от 01.02.2019 № Ф06-42680/2018

Суд разоблачил инспекторов, изымающих документы и штрафующих за их непредставление

В рамках выездной проверки компания предоставила инспекторам оригиналы запрошенных документов. Спустя три недели фирма получила по ТКС уведомление о приостановлении контрольных мероприятий. Сопроводительным письмом инспекторы сообщали, что в соответствии с требованиями НК РФ на время тайм-аута подлинники документов налогоплательщика должны быть возвращены до возобновления проверки. К письму налоговики приложили копии описей документов, составленных фирмой при передаче документации, без отметок об их возврате.

Через месяц проверка возобновилась, и налоговая потребовала документы, оригиналы которых так и не вернула. Большую их часть фирма все же предоставила, а за недостающие бумаги ей вменили штраф более 320 тыс. рублей. Обжаловать наказание компания отправилась в суд, где Фемида поддержала ее позицию.

Судьи отметили, что инспекция не вправе требовать от налогоплательщика копии документов, оригиналы которых ему не были возвращены. Порядок возврата бумаг хотя и не регламентирован, но, по мнению суда, должен совпадать с оформлением приема-передачи документов от налогоплательщика, то есть проходить по описи с проставлением подписи ответственного лица. Инспекция подобных доказательств со своей стороны не представила, что заставило арбитров отменить решение налогового органа.

Постановление Арбитражного суда Северо-Западного округа от 21.01.2019 № Ф07-15324/2018

Нередко возникают ситуации, когда сотрудник против написания объяснительной записки по факту нарушения трудового распорядка организации. Данный отказ в обязательном порядке фиксируют документально путем составления акта об отказе писать объяснительную.

Что необходимо знать

Для работника, нарушившего дисциплину, работодатель в качестве наказания применяет – замечание, выговор или увольнение, согласно ст. 192 НК РФ.

Так же федеральным законодательством предусмотрено, прежде чем применить наказание к сотруднику, истребовать у него письменное объяснение случившемуся проступку (ст. 193 НК РФ). Срок – 2 дня.

Для работника объяснительная записка является последним шансом убедить руководство не применять к нему дисциплинарное взыскание.

По истечении двух дней работодатель, при не предоставлении документа от сотрудника, вправе составить акт об отказе писать объяснительную и издать приказ о привлечении к ответственности виновного.

Составление документа

Акт составляется комиссией. Перечень лиц не регламентирован, но обычно это сотрудник отдела кадров, представитель профсоюза (при наличии в организации) и непосредственно сам руководитель отдела (подразделения…), в чьем подчинении трудится нарушивший дисциплину работник.

Скачать бланк

![]() Акт об отказе писать объяснительную (Word, 30 Кб)

Акт об отказе писать объяснительную (Word, 30 Кб)

Форма акта не регламентирована законодательством и может быть разработана и утверждена самой организацией.

Основные разделы документа

- Название и номер документа, наименование организации, а так же место, время и дата составления акта.

- Фиксирование факта того, что виновный в проступке сотрудник отказался давать письменное объяснение проступку. (Например: Комиссия, в составе……составила акт о том, что…(ФИО)…отказался (ась) предоставить письменное объяснение ситуации…)

- Прописывают перечень обстоятельств повлекших к дисциплинарному проступку. Обязательно указывают факт о том, что работнику дали время для предоставления объяснительной.

- Подписи комиссии и сотрудника. Если же работник отказывается, то и это тоже необходимо прописать в акте.

Сроки хранения

Акт составляют в одном экземпляре, приобщают к делу о рассмотрении дисциплинарного проступка. Срок хранения – в течении 5 лет.

Укрощение строптивых: как работать с токсичными сотрудниками?

Успех коллектива во многом зависит от личного успеха руководителя: сможет он управлять своими подчинёнными, или нет? Сегодня поговорим о том, как справиться с проблемными сотрудниками – а с ними, уверены, встречался каждый управленец.

Три базовых компетенции руководителя

Авторитет руководителя, его способность к управлению людьми в принципе, держится на трёх основных качествах.

Профессионализм и глубокое знание своей специальности

Очень важно, чтобы управленец мог разговаривать со своими сотрудниками на одном языке. Для этого необходимо разбираться в специфике бизнеса, держать руку на пульсе, искать возможности для применения новых технологий и подходов. Эффективно руководить направлением, не разбираясь в нём, почти невозможно – подчинённые будут чувствовать слабость начальника.

Умение грамотно делегировать полномочия

Способность передать свои полномочия с плюсом для работы важна по двум причинам. Во-первых, у вас появится больше времени на другие дела. Во-вторых, сотрудники будут видеть, что вы им доверяете и действительно считаете их командой – это помогает завоевать уважение коллектива.

Корректность и сдержанность

Обратная связь – это важно, но она должна быть конструктивной. Постоянная критика и негатив со стороны руководителя способны превратить самого спокойного и продуктивного сотрудника в проблемного, поэтому очень важно держать себя в руках и оставаться корректным в любых ситуациях.

Гармонично развивая эти три компетенции, Вы упрочите свои позиции в компании, и проблемных сотрудников сразу же станет меньше. Кстати, об этом…

Как уменьшить число проблемных работников?

Перед тем, как работать со сложными сотрудниками, важно попробовать уменьшить их число. Для этого хорошо подходят два инструмента:

- Личный пример. Отношение людей к работе во многом зависит от того, как Вы относитесь к этой работе. Постарайтесь стать примером для подражания: работайте ответственно, демонстрируйте высокую мотивацию, следуйте всем собственным правилам – и сотрудники пойдут за Вами;

- Поощрения и наказания. С этими методами знакомы все, но здесь есть важный момент: объективность. Когда сотрудники видят, что хорошая работа всегда поощряется, а плохая всегда наказывается, они начинают выполнять свои обязанности лучше. Чтобы эту объективность продемонстрировать, рекомендуем в таких решениях опираться не на личные впечатления, а на непредвзятую статистику – например, на отчет «Рейтинг сотрудников» системы учета рабочего времени Kickidler.

Выстроили схему работы по этим двум советам? Отлично, переходим к следующему этапу.

Убираем «расхолаживающих» сотрудников

Почти в любой «проблемной группе» есть центральный элемент, человек, благодаря которому эта группа появилась. Сложность в том, что такой центр не всегда очевиден:

- Иногда коллектив расхолаживает человек, который явно негативно относится к работе и выполняет её спустя рукава. Это самый простой и очевидный пример;

- Иногда «центром отвлечения» напротив становится один из самых эффективных работников: он всегда позитивен, всё успевает, всегда готов поддержать шуткой или беседой… и этим мешает остальным сотрудникам, отвлекает их;

- Иногда проблема в сплетнях: человек распускает слухи и настраивает коллег друг против друга.

В любом случае, если у вас «проблемным» является целый отдел, ищите центральный элемент. Потом постарайтесь провести с этим человеком разъяснительную беседу или персональную работу – попробуйте снизить его негативное влияние на коллектив. Если это не помогает, то, к сожалению, придётся с таким работником расставаться.

Схема индивидуальной работы

И, наконец, о том, как работать с конкретным «сложным» сотрудником. Процесс такой работы всегда индивидуален, но общая схема примерно одна и та же:

- Постарайтесь понять: в чём причина «сложностей»? Компетентность, психологические особенности, трудности в семье?

- Проведите разъяснительную беседу. Будьте конструктивны – покажите, что понимаете сотрудника с его проблемами, но переживаете за компанию. Предложите ему помощь, постарайтесь сформировать комфортные для всех условия труда;

- Если «пряник» и беседа не помогает, аккуратно переходите к санкциям – и снова сопроводите их разъяснительной беседой;

- Если человек по-прежнему не идёт на контакт, начинайте искать ему замену.

Это простая схема, но она действительно работает. Главное – это опираться в подобных ситуациях не на личное мнение, а на объективные данные: статистику и отчёты по рабочему времени. Такой подход более прозрачен и понятен, а также не позволяет «сложному» работнику сослаться на то, что дело в вашей личной к нему неприязни.

Требование о предоставлении письменного объяснения

При нарушении сотрудниками трудовой дисциплины, например, в случае опоздания, появления на рабочем месте в нетрезвом состоянии, наниматель должен потребовать у них письменное объяснение. Это нужно сделать до наложения на работников дисциплинарного взыскания. Об этом говорится в ч. 1 ст. 193 ТК РФ. Как правильно работодателю составить требование о предоставлении письменного объяснения, расскажем в статье.

ФАЙЛЫ

Скачать образец требования о предоставлении письменного объяснения .doc

Когда необходимо такое требование и почему

Требовать с сотрудника объяснительную наниматель может только в тех случаях, когда имело место нарушение трудового законодательства:

- несоблюдение норм охраны труда;

- опоздание на работу;

- отсутствие на работе 4 часа и больше;

- появление на рабочем месте в состоянии опьянения (имеется в виду наркотическое и алкогольное);

- нанесение ущерба имуществу нанимателя.

Потребовать объяснения работодатель может как устно, так и письменно. Однако письменное требование предпочтительнее, поскольку оно будет служить доказательством того, что оно действительно было составлено и объяснения были затребованы. Кроме того, на таком документе фиксируют дату совершения дисциплинарного проступка и указывают, до какого времени сотрудник должен дать письменные объяснения. На это дается 2 рабочих дня.

Если работник действительно дорожит своим рабочим местом, то в его интересах дать объяснения. Работодатель должен понимать, каковы его дальнейшие действия, поэтому объяснительная от сотрудника необходима. Но если тот ее так и не предоставит, то это не нужно трактовать в качестве доказательства вины работника в том или ином происшествии.

Как написать требование

Не существует единой формы такого документа, обязательной к использованию, поэтому наниматели составляют его в произвольном виде.

Документ должен содержать такую информацию:

- наименование компании, где трудится провинившийся работник;

- кому адресовано письмо (ФИО и должность работника);

- почтовый адрес, если требование отправляют почтой;

- наименование документа;

- по желанию обращение к работнику;

- суть проступка;

- ссылку на ст. 193 ТК РФ и информацию о том, что дать ответ работник должен в течение 2 рабочих дней;

- просьбу предоставить письменное объяснение;

- срок предоставления работодателю объяснения;

- приложение, например, служебная записка от руководителя подразделения, где трудится работник;

- дата написания требования;

- подпись работодателя;

- графа для подписи работника и постановки даты, когда тот получил уведомление.

Работник может не согласиться расписываться в ознакомлении с документом. Можно в этом случае отправить его ему почтой с уведомлением о вручении либо зачитать вслух при специально созванной комиссии. В последнем случае составляют соответствующий акт.

К сведению! Составлением требования в крупных компаниях, конечно же, занимается не сам работодатель. Это может сделать кадровый работник или начальник «нарушителя».

Образец требования о предоставлении письменного объяснения

ООО «Афродита»

системному администратору

Егорову К.П.

Требование

о предоставлении письменного объяснения

24 марта 2019 года Вы появились на рабочем месте только в 10 ч. 20 мин. В соответствии с трудовым договором от 12 января 2019 года №34, Правилами внутреннего трудового распорядка ООО «Афродита» рабочий день в названной организации начинается в 8 ч. 00 мин. Следовательно, Вас не было на своем рабочем месте без уважительной причины и уведомления руководства в течение 2 ч. 20 мин.

Согласно ч. 1 ст. 193 ТК РФ, до того как применить дисциплинарное взыскание, руководитель должен потребовать от подчиненного объяснение в письменном виде. Если по окончании 2 рабочих дней оно не будет предоставлено, то формируют соответствующий акт.

На основании вышеуказанного и ч. 1 ст. 193 ТК РФ прошу предоставить в срок до 27 марта менеджеру по кадрам ООО «Афродита» письменное объяснение по факту отсутствия на рабочем месте в течение 2 ч. 20 мин.

Приложение: служебная записка менеджера по кадрам Серпуховой М.А. от 24 марта 2019 года.

Интересные материалы:

- Образец заявления на разряд

Служебная записка на повышение разряда (образец) Вопрос о повышении разряда рабочему рассматривается квалификационной комиссией организации…

- Сводная ведомость оценок, образец

Сводная ведомость успеваемости класса компьютерная программа на тему Сводная ведомость успеваемости класса разработана в программе…

- Документы пожарной части

Контрольно-наблюдательное дело о противопожарном состоянии объекта надзораГлавная / Образцы / Разное / На странице представлен…

- Акт сдачи приемки

Акт сдачи-приемки оказанных услугАкт сдачи-приемки оказанных услуг – это документ, подтверждающий факт предоставления услуги ее…

- Расчет потребности в оборотных средствах по балансу

Как рассчитать потребность в оборотных средствах Костюченко Н.С.Все чаще у банков возникает вопрос – как…