- от автора admin

Содержание

- Что такое справка 2-НДФЛ – простыми словами о важном документе

- Справка 2-НДФЛ: что это такое

- Зачем нужна справка 2-НДФЛ

- Подробности о справке 2-НДФЛ

- Как получить справку 2-НДФЛ

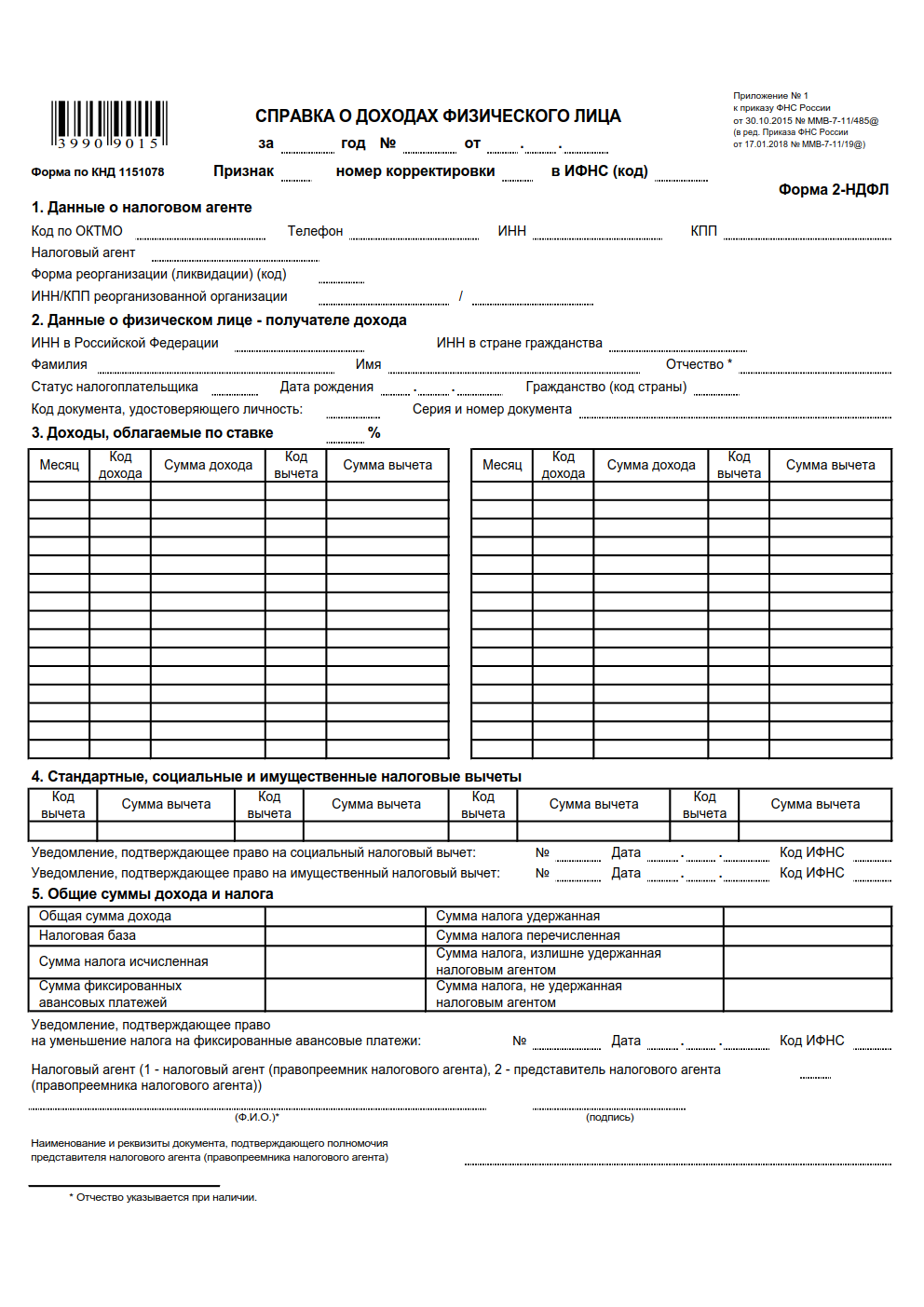

- Скачать образец новой формы бланка справки 2-НДФЛ

- Коды доходов в справке 2-НДФЛ в 2018 году

- Что изменилось

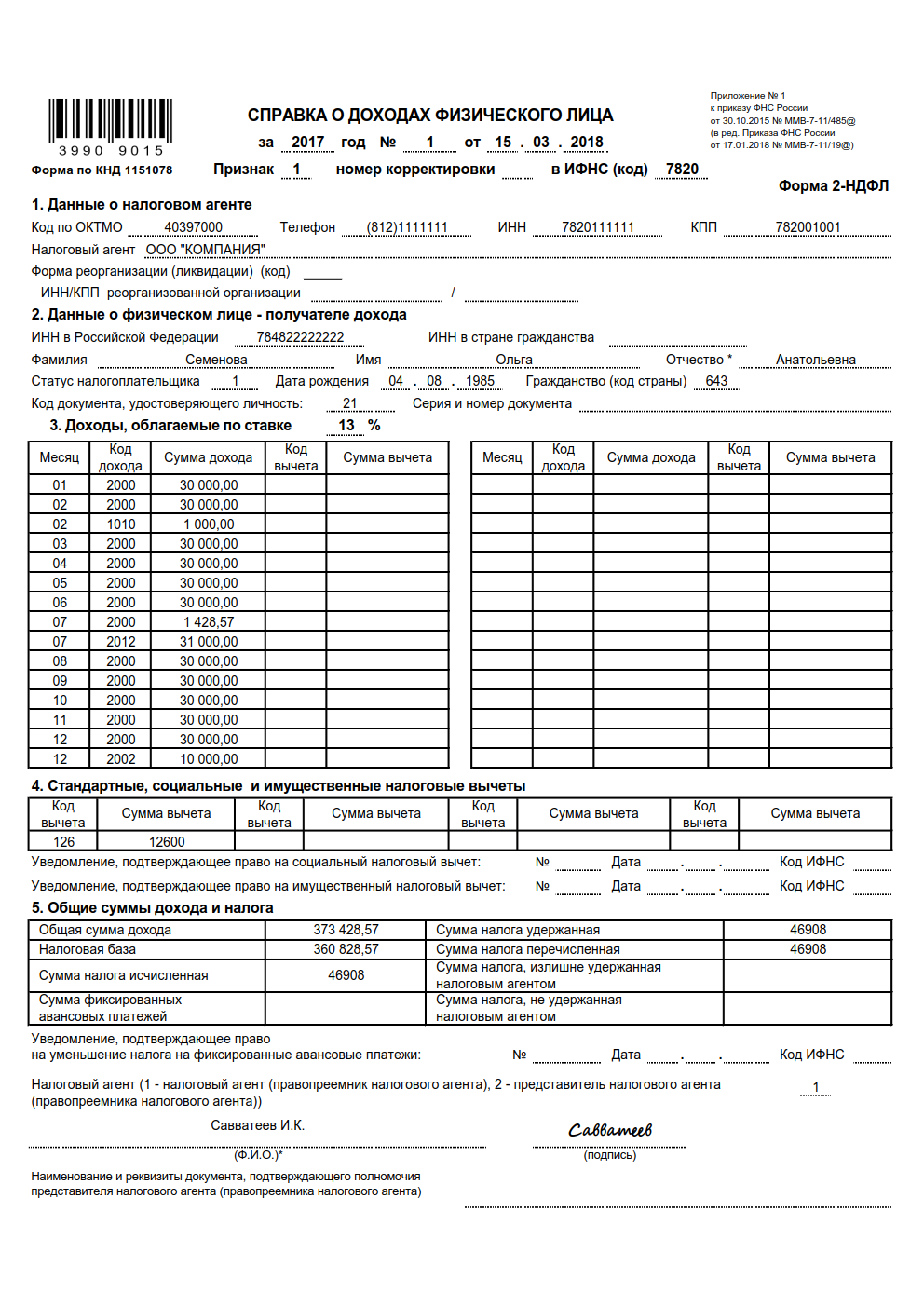

- Образец заполнения в 2019 году

Что такое справка 2-НДФЛ – простыми словами о важном документе

Справка 2-НДФЛ – документ, который часто требуют банки от физических лиц. В то же время он – главный при отчетах в налоговую службу о доходах гражданина. Что же это за справка и какие подробности необходимо о ней знать? Все о справке 2-НДФЛ простыми словами: от заполнения до способов получения и изменений в новом году.

Справка 2-НДФЛ: что это такое

2-НДФЛ можно расшифровать как «налоги с доходов физических лиц». Она необходима для того, чтобы удостоверить налоговую инспекцию о доходах конкретного человека и налогах, которые были уплачены с этих доходов. Эту справку заполняет и передает в налоговую инспекцию работодатель. Сам же гражданин, на которого эта справка заполняется, может получить её только на работе. Как правило, это не занимает более трёх дней.

В 2-НДФЛ обязательно есть официальная печать предприятия и его реквизиты, а также исчерпывающая информация о доходах и налоговых отчислениях за конкретного работника.

Что в ней указано

Стоит подробнее разобраться, что же указывается в этой справке и в какой форме.

- Полное название места работы гражданина. А также все реквизиты, коды и вообще всё, что относится к регистрации в налоговом реестре фирм.

- Паспортные данные сотрудника.

- Совокупная сумма дохода со всеми вычетами и налоговой ставкой.

- Не всегда, но могут быть указаны прочие вычеты по кодам, в частности, социальные или имущественные.

- Общая сумма налогов, вычетов и дохода физического лица.

То есть, из справки можно почерпнуть все необходимые данные о финансовой состоятельности и налоговой «честности» отдельно взятого работника.

Зачем нужна справка 2-НДФЛ

Для работодателя эта справка – возможность предоставить налоговой информацию о собственном работнике и его налоговых отчислениях. Но зачем такая бумажка может пригодиться физическому лицу? Ведь за него все считает и высылает начальство.

Но на деле 2-НДФЛ часто требуется и обычным людям. Все дело в том, что эта справка способна не только помочь подсчитать налоги, но и подтвердить уровень дохода сотрудника. Поэтому часто ее требуют банки при оформлении кредита. Им хочется точно знать, способен ли заёмщик выплатить взятый кредит, и не будет ли он потом висеть мертвым грузом из-за неплатежеспособности клиента.

Но это далеко не все способы применения справки 2-НДФЛ. Также она может потребоваться в следующих ситуациях:

- Оформление и получение налогового вычета от государства. Например, если родителям необходимо получить вычет за студента, который обучается на коммерческой основе в вузе.

- В суде, если гражданин задействован в каких-либо разбирательствах. Например, для подсчета размера алиментов или при тяжбах по поводу нарушений Трудового кодекса РФ.

- Расчет потенциальной пенсии по старости.

- Подтверждение финансового статуса при оформлении усыновления либо опекунства.

- Заполнение налоговой декларации 3-НДФЛ (она заполняется на основе некоторых данных из справки 2-НДФЛ).

- Получение заграничной визы, если требуется материальное подкрепление будущего путешествия.

- Начисление пособий по безработице, если гражданин состоит на учете в центрах занятости.

- Получение пособий по беременности и отпуску по уходу за ребенком. Пособия рассчитываются, исходя из среднего дохода гражданки за последние два года или меньше, если она не состоит в компании столько времени.

- Оплата больничного листа. Стоимость больничного также вычисляется по этой справке.

- Предоставление справки 2-НДФЛ со старого места работы новому работодателю. В случае необходимости именно по этому документу бухгалтер на новом месте работы будет рассчитывать потенциальные пособия и выплаты, поскольку на новом месте может не успеть пройти достаточно времени. Кроме того, стандартные вычеты тоже можно считать по данным из этого документа.

В случае необходимости сотрудник может в любой момент обратиться в бухгалтерию и попросить об оформлении справки. Причем желательно это делать в письменном виде.

Когда 2-НДФЛ не требуется

Предоставление справки 2-НДФЛ в налоговую инспекцию – обязанность работодателя перед государством. Но делать он это обязан далеко не всегда. Есть ситуации, когда заниматься подтверждением доходов и налогов должен сам работник, а не его начальство:

- При выплате доходов, с которых не нужно платить налоги. Например, социальные выплаты или деньги, полученные на развитие угнетенных отраслей общества.

- При выплате вознаграждения, перечислять налог с которого физическое лицо обязано самостоятельно.

- При выплате доходов таким налогоплательщикам, которые самостоятельно должны передавать НДФЛ в налоговую, не напрягая этим работодателя.

В таком случае работодатель может не беспокоиться об оформлении документа. Этим займется сам работник.

Подробности о справке 2-НДФЛ

Справка 2-НДФЛ необходима как работодателям, так и сотрудникам фирмы. Первые не могут обойтись без нее при уплате налогов за работника. Вторые же без нее не получат кредит, плату за больничный, социальные выплаты и многое другое. Что важно знать о справке 2-НДФЛ помимо основного ее назначения?

Изменения в 2018 году

В новом году справка 2-НДФЛ подверглась достаточно серьезным изменениям. Необходимо подробнее разобраться, что же поменялось в ее заполнении и внешнем виде.

Был ликвидирован серьезный пробел в Налоговом кодексе РФ. В справке 2-НДФЛ появилась специальная графа для сдачи отчетности по НДФЛ в случае реорганизации или ликвидации компании. Теперь правопреемник прошлой организации обязан заниматься отчетностью за реорганизованную структуру. Для этого используются два новых поля:

- Форма реорганизации (ликвидации) (код). Всего существует семь разных кодов, от 0 до 6 (соответственно: ликвидация, преобразование, слияние, разделение, присоединение, разделение с одновременным присоединением).

- ИНН/КПП реорганизованной организации.

Если соответственного случая не случилось, эти поля оставляются пустыми, и справка заполняется как обычно, но с некоторыми изменениями. Что поменялось?

Важное изменение в справке 2-НДФЛ: она избавилась от точных адресных данных получателя дохода (физического лица). Теперь не нужно заполнять место проживания работника. Остались только поля с ИНН, ФИО, паспортными данными и статусом налогоплательщика. Кроме того, больше в справке не ведётся речи об инвестиционных вычетах.

Также была убрана возможность принести справку 2-НДФЛ на физическом цифровом носителе (флешке, диске и уж тем более дискете). Теперь предоставить ее можно только на бумаге или в электронном варианте (через ТКС).

Часто встречающиеся ошибки в справке 2-НДФЛ

К сожалению, даже в таком важном документе, как эта справка, часто делаются ошибки. Это может сказаться проблемами как для физического лица, так и для фирмы, в которой он работает. Поэтому важно внимательно относиться к заполнению справки 2-НДФЛ.

Каковы частые ошибки:

- Ошибки и помарки на бланке. Нельзя исправлять информацию, внесенную в справку. Если случилась ошибка – испорченный лист необходимо выкидывать. Справка при этом заполняется на чистом бланке без допущения ошибок.

- Ошибки в цифрах. Связаны с невнимательностью заполнявшего справку бухгалтера и обнаружиться могут далеко не сразу. Результатом могут стать негативные последствия для физического лица, на которое заполнялась справка.

- Нет подписи уполномоченного бухгалтера и/или расшифровки в поле «Налоговый агент». Подпись делается только синей ручкой. При постановке печати важно не перекрывать её.

- Дата указана в ином формате, а не как ДД.ММ.ГГГГ. Например, ММ.ДД.ГГ.

- Печать поставлена не там, где надо. Нужно обязательно ставить ее в том месте, где стоит пометка «Место для печати» (М.П.)

Необходимо очень внимательно относиться к этому документу. В случае получения физическим лицом рекомендуется проверить справку и сразу же отдать ее бухгалтеру обратно, если была замечена ошибка.

Разница между 2-НДФЛ и 3-НДФЛ

3-НДФЛ – это даже не справка, а полноценная налоговая декларация. Ее гражданин должен заполнять и доносить до налоговой инспекции самостоятельно. Никто не должен это делать за него. Эта декларация учитывает сторонние доходы человека, не относящиеся к его заработной плате и прочим деньгам, получаемым от основной занятости. Например, ее действие распространяется на продажу квартиры, если физическое лицо владело ей менее трёх лет.

3-НДФЛ заполняется и сдается тогда, когда у физического лица появился дополнительный доход. Вместе с этой декларацией необходимо предоставить и справку 2-НДФЛ с основного места работы.

Для ИП справка 2-НДФЛ не подходит. Но при условии, что он одновременно не является наемным работником. Для индивидуального предпринимателя создана декларация 3-НДФЛ. Впрочем, ее можно заменить заверенной налоговой декларацией за предыдущий отчетный период.

Сколько действует справка

Согласно 23 статье Налогового Кодекса Российской Федерации, справка 2-НДФЛ никак не ограничена по сроку действия. Но это не мешает различным организациям самостоятельно устанавливать рамки ее «срока годности» при подаче документа, если на предприятии установлен срок действия при распорядке внутреннего документооборота.

Чаще всего срок действия справки 2-НДФЛ жёстко ограничивается. Например, банки и прочие кредитные организации требуют принести «свежий» документ, не более 10-30-дневной давности.

Чтобы физическое лицо могло подтвердить свою платежеспособность, его справка должна быть: актуальной. То есть в ней должны быть данные за последние полгода, заканчивая ближайшими датами ко дню предоставления документа. При этом справка должна быть составлена корректно – у предприятия, принимающего справку, не должно возникать вопросов к ее подлинности и достоверности.

Как получить справку 2-НДФЛ

Для работающего человека получение документа не составит проблем. Как известно, обязанность на создание и заполнение справки 2-НДФЛ лежит на работодателе. В случае необходимости сотрудник может запросить эту справку в бухгалтерии, например, для предоставления в банк или на новое место работы. Но есть несколько важных нюансов, которые помогут ускорить получение справки.

Справка по форме 2-НДФЛ не должна делаться дольше трёх дней. Но для того, чтобы получить документ в срок, важно не просто попросить сделать справку – надо составить полноценное письменное заявление на выдачу. В противном случае бухгалтер может просто «забыть» о просьбе и не вспоминать о ней неделями, и будет прав – ведь официально у него никто ничего не просил. При этом работодатель не имеет права интересоваться, зачем работнику необходима справка.

Если гражданин – студент

В случае, когда справка 2-НДФЛ по какой-либо причине потребовалась человеку, обучающемуся в высшем учебном заведении, он имеет право попросить заполнить ее в деканате.

Если гражданин не имеет работы

Получить справку по форме 2-НДФЛ человек без трудоустройства может только в том случае, если он состоит на бирже труда. В таком случае он может обратиться в Центр занятости населения и попросить сделать документ.

Если же гражданин не имеет работы, не учится, не стоит на учёте – никто ему не сможет сделать справку. Вариантов всего два: найти работу или встать на учёт в центр занятости. Иначе придется обходиться без этого документа.

Если гражданин – ИП

Индивидуальные предприниматели имеют право обратиться в налоговую службу за получением правки о доходах. Для этого им необходимо обратиться в отделение налоговой инспекции по месту постановки на учёт. Но в таком случае ИП получает не 2-НДФЛ, а 3-НДФЛ (если необходимо подтвердить доход именно как предпринимателя, а не наёмного работника), поскольку он платит налоги за себя самостоятельно по декларации.

Если гражданин проходит военную службу

Военнослужащие должны обращаться за справкой непосредственно в Министерство обороны РФ. Именно оно становится работодателем для солдат, служащих Родине на контрактной основе. Для этого необходимо писать заявление в Единый Расчетный центр МО РФ или в Управление финансового обеспечения МО РФ на имя руководителя.

В заявлении должны быть указаны ФИО военнослужащего, личный номер и паспортные данные. Также надо указать ИНН, воинскую часть, адрес регистрации, количество копий справки 2-НДФЛ и требуемый период. В случае получения бумажного варианта справки необходим также обратный адрес.

Для справки 2-НДФЛ для военных действует аналогичное ограничение на срок выдачи – не более трех дней с момента регистрации заявления. Но стоит помнить, что в этот срок не входит время доставки почтой.

Скачать образец новой формы бланка справки 2-НДФЛ

|

«Новая форма справки 2-НДФЛ» Скачивайте и пользуйтесь! Самый свежий бланк для заполнения справки 2-НДФЛ. |

|

«Коды доходов справки 2-НДФЛ» Скачать коды доходов, которые используются в справке 2 НДФЛ. |

Коды доходов в справке 2-НДФЛ в 2018 году

| Код дохода | Наименование дохода |

|---|---|

| 1010 | Дивиденды |

| 1011 | Проценты (за исключением процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007, доходов в виде процентов, получаемых по вкладам в банках, и доходов, получаемых при погашении векселя), включая дисконт, полученный по долговому обязательству любого вида |

| 1110 | Проценты по облигациям с ипотечным покрытием, эмитированным до 01.01.2007 |

| 1120 | Доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 01.01.2007 |

| 1200 | Доходы, полученные в виде иных страховых выплат по договорам страхования |

| 1201 | Доходы, полученные в виде страховых выплат по договорам страхования в виде оплаты стоимости санаторно-курортных путевок |

| 1202 | Доходы, полученные в виде страховых выплат по договорам добровольного страхования жизни (за исключением договоров добровольного пенсионного страхования) в случае выплат, связанных с дожитием застрахованного лица до определенного возраста или срока, либо в случае наступления иного события (за исключением досрочного расторжения договоров), в части превышения сумм внесенных налогоплательщиком страховых взносов, увеличенных на сумму, рассчитанную путем последовательного суммирования произведений сумм страховых взносов, внесенных со дня заключения договора страхования ко дню окончания каждого года действия такого договора добровольного страхования жизни (включительно), и действовавшей в соответствующий год среднегодовой ставки рефинансирования Центрального банка Российской Федерации |

| 1203 | Доходы, полученные в виде страховых выплат по договорам добровольного имущественного страхования (включая страхование гражданской ответственности за причинение вреда имуществу третьих лиц и (или) страхование гражданской ответственности владельцев транспортных средств) в части превышения рыночной стоимости застрахованного имущества в случае гибели или уничтожения застрахованного имущества, либо расходов, необходимых для проведения ремонта (восстановления) этого имущества (в случае, если ремонт не осуществлялся), или стоимости ремонта (восстановления) этого имущества (в случае осуществления ремонта), увеличенных на сумму уплаченных по страхованию этого имущества страховых взносов |

| 1211 | Доходы, полученные в виде сумм страховых взносов по договорам страхования, если указанные суммы вносятся за физических лиц из средств работодателей либо из средств организаций или индивидуальных предпринимателей, не являющихся работодателями в отношении тех физических лиц, за которых они вносят страховые взносы |

| 1212 | Доходы в виде денежных (выкупных) сумм, выплачиваемых по договорам добровольного страхования жизни, подлежащих в соответствии с правилами страхования и условиями договоров выплате при досрочном расторжении договоров добровольного страхования жизни |

| 1213 | Доходы в виде денежных (выкупных) сумм, выплачиваемые по договорам добровольного пенсионного страхования и подлежащих в соответствии с правилами страхования и условиями договоров выплате при досрочном расторжении договоров добровольного пенсионного страхования |

| 1215 | Доходы в виде денежных (выкупных) сумм, выплачиваемые по договорам негосударственного пенсионного обеспечения и подлежащих в соответствии с правилами страхования и условиями договоров выплате при досрочном расторжении договоров негосударственного пенсионного обеспечения |

| 1219 | Суммы страховых взносов, в отношении которых налогоплательщику был предоставлен социальный налоговый вычет, предусмотренный подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации, учитываемый в случае расторжения договора добровольного пенсионного страхования |

| 1220 | Суммы страховых взносов, в отношении которых налогоплательщику был предоставлен социальный налоговый вычет, предусмотренный подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации, учитываемый в случае расторжения негосударственного пенсионного обеспечения |

| 1240 | Суммы пенсий, выплачиваемых по договорам негосударственного пенсионного обеспечения, заключенным организациями и иными работодателями с российскими негосударственными пенсионными фондами, а также суммы пенсий, выплачиваемых по договорам негосударственного пенсионного обеспечения, заключенным физическими лицами с российскими негосударственными фондами в пользу других лиц |

| 1300 | Доходы, полученные от использования авторских или иных смежных прав |

| 1301 | Доходы, полученные от отчуждения авторских или иных смежных прав |

| 1400 | Доходы, полученные от предоставления в аренду или иного использования имущества (кроме аналогичных доходов от сдачи в аренду любых транспортных средств и средств связи, компьютерных сетей) |

| 1530 | Доходы, полученные по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг |

| 1531 | Доходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг |

| 1532 | Доходы по операциям с финансовыми инструментами срочных сделок, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные финансовые инструменты срочных сделок, базисным активом которых являются ценные бумаги или фондовые индексы |

| 1533 | Доходы по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке ценных бумаг |

| 1535 | Доходы по операциям с финансовыми инструментами срочных сделок, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные финансовые инструменты срочных сделок, базисным активом которых являются ценные бумаги или фондовые индексы |

| 1536 | Доходы, полученные по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения отвечали требованиям, предъявляемым к обращающимся ценным бумагам |

| 1537 | Доходы в виде процентов по займу, полученные по совокупности операций РЕПО |

| 1538 | Доходы в виде процентов, полученных в налоговом периоде по совокупности договоров займа |

| 1539 | Доходы по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО |

| 1540 | Доходы, полученные от реализации долей участия в уставном капитале организаций |

| 1541 | Доходы, получаемые в результате обмена ценных бумаг, переданных по первой части РЕПО |

| 1542 | Доходы в виде действительной стоимости доли в уставном капитале организации, выплачиваемые при выходе участника из организации |

| 1543 | Доходы по операциям, учитываемым на индивидуальном инвестиционном счете |

| 1550 | Доходы, полученные налогоплательщиком при уступке прав требования по договору участия в долевом строительстве (договору инвестирования долевого строительства или по другому договору, связанному с долевым строительством) |

| 2000 | Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним категориям физических лиц (кроме выплат по договорам гражданско-правового характера) |

| 2001 | Вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров или иного подобного органа) |

| 2010 | Выплаты по договорам гражданско-правового характера (за исключением авторских вознаграждений) |

| 2012 | Суммы отпускных выплат |

| 2201 | Авторские вознаграждения (вознаграждения) за создание литературных произведений, в том числе для театра, кино, эстрады и цирка |

| 2202 | Авторские вознаграждения (вознаграждения) за создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна |

| 2203 | Авторские вознаграждения (вознаграждения) за создание произведений скульптуры, монументально декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства и графики, выполненных в различной технике |

| 2204 | Авторские вознаграждения (вознаграждения) за создание аудиовизуальных произведений (видео-, теле- и кинофильмов) |

| 2205 | Авторские вознаграждения (вознаграждения) за создание музыкальных произведений: музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле- и видеофильмов и театральных постановок |

| 2206 | Авторские вознаграждения (вознаграждения) за создание других музыкальных произведений, в том числе подготовленных к опубликованию |

| 2207 | Авторские вознаграждения (вознаграждения) за исполнение произведений литературы и искусства |

| 2208 | Авторские вознаграждения (вознаграждения) за создание научных трудов и разработок |

| 2209 | Авторские вознаграждения за открытия, изобретения, полезные модели, промышленные образцы |

| 2210 | Вознаграждение, выплачиваемое наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов |

| 2300 | Пособие по временной нетрудоспособности |

| 2400 | Доходы, полученные от предоставления в аренду или иного использования любых транспортных средств, включая морские, речные, воздушные суда и автомобильные транспортные средства, в связи с перевозками, а также штрафы и иные санкции за простой (задержку) таких транспортных средств в пунктах погрузки (выгрузки); доходы, полученные от предоставления в аренду или иного использования трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети |

| 2510 | Оплата за налогоплательщика организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика |

| 2520 | Доход, полученный налогоплательщиком в натуральной форме, в виде полной или частичной оплаты товаров, выполненных в интересах налогоплательщика работ, оказанных в интересах налогоплательщика услуг |

| 2530 | Оплата труда в натуральной форме |

| 2610 | Материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей |

| 2630 | Материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику |

| 2640 | Материальная выгода, полученная от приобретения ценных бумаг |

| 2641 | Материальная выгода, полученная от приобретения финансовых инструментов срочных сделок |

| 2710 | Материальная помощь (за исключением материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, материальной помощи, оказываемой инвалидам общественными организациями инвалидов, и единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка) |

| 2720 | Стоимость подарков |

| 2730 | Стоимость призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления |

| 2740 | Стоимость выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг |

| 2750 | Стоимость призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых не в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления и не в целях рекламы товаров (работ и услуг) |

| 2760 | Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту |

| 2761 | Материальная помощь, оказываемая инвалидам общественными организациями инвалидов |

| 2762 | Суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка |

| 2770 | Возмещение (оплата) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом |

| 2780 | Возмещение (оплата) стоимости приобретенных налогоплательщиком (для налогоплательщика) медикаментов, назначенных им лечащим врачом, в иных случаях, не подпадающих под действие пункта 28 статьи 217 Налогового кодекса Российской Федерации |

| 2790 | Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны |

| 2791 | Доходы, полученные работниками в натуральной форме в качестве оплаты труда от организаций — сельскохозяйственных товаропроизводителей, определяемых в соответствии с пунктом 2 статьи 3462 Налогового кодекса Российской Федерации, крестьянских (фермерских) хозяйств в виде сельскохозяйственной продукции их собственного производства и (или) работ (услуг), выполненных (оказанных) такими организациями и крестьянскими (фермерскими) хозяйствами в интересах работника, имущественных прав, переданных указанными организациями и крестьянскими (фермерскими) хозяйствами работнику |

| 2800 | Проценты (дисконт), полученные при оплате предъявленного к платежу векселя |

| 2900 | Доходы, полученные от операций с иностранной валютой |

| 3010 | Выигрыши, выплачиваемые организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов) |

| 3020 | Доходы в виде процентов, получаемых по вкладам в банках |

| 3022 | Доходы в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского кооператива |

| 4800 | Иные доходы |

Недавно прошла новость, что 2-НДФЛ отменят. Но, как оказалось, чиновники пока к этому не готовы. Ловите справочник по этой форме.

Бланк справки 2-НДФЛ на 2019 год — это документ, который должен быть под рукой у каждого бухгалтера. В первую очередь он необходим, чтобы отчитаться по итогам года перед yалоговой службой. Кроме того, его используют для выдачи сотрудникам, которые просят сведения о выплаченной заработной плате и перечисленном подоходном налоге.

Что изменилось

С начала 2019 года стало известно, что работодателям и компаниям, выплачивающим доходы (например дивиденды) физическим лицам по итогам текущего года, и в дальнейшем придется отчитываться по новым правилам, для чего понадобится образец 2-НДФЛ за 2019 год. Новый порядок оформления значительно отличается от прежнего. Рассмотрим, как заполнять, где найти и скачать актуальную форму 2-НДФЛ 2019 года. 📌 Реклама Отключить

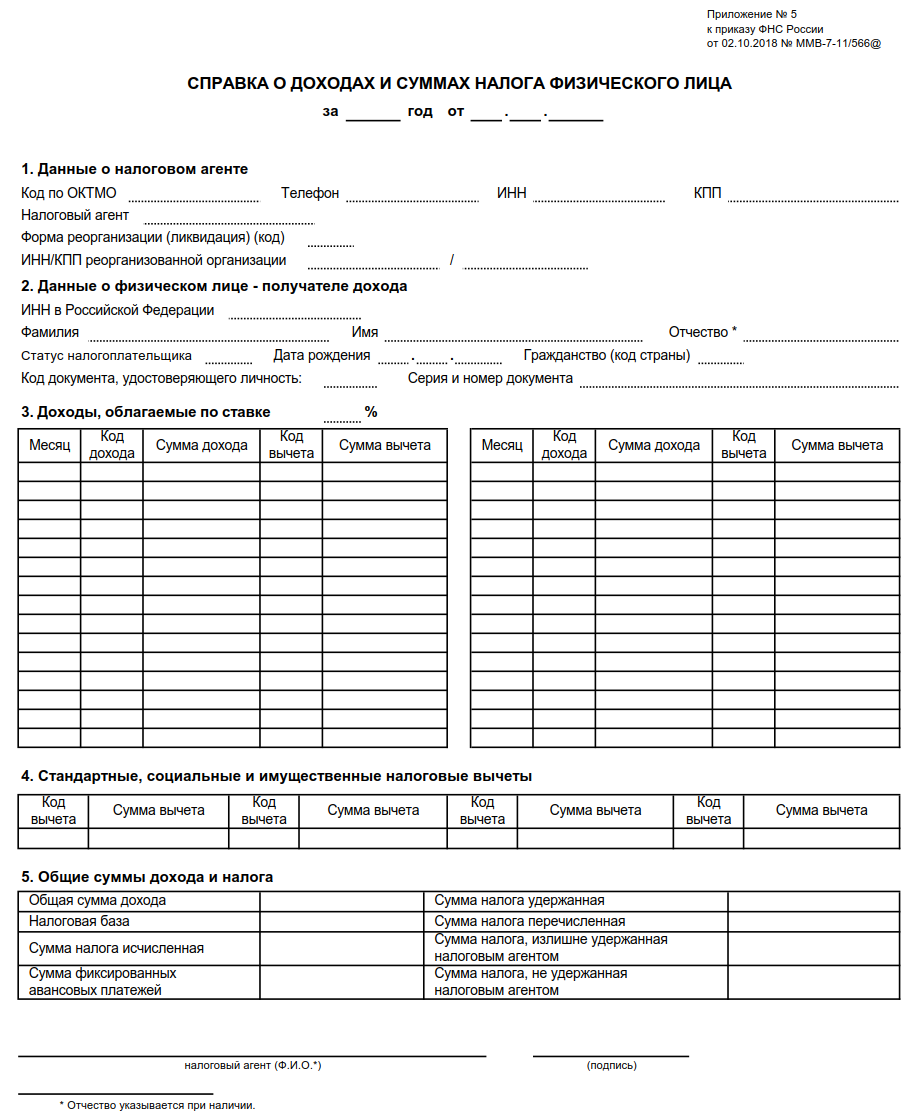

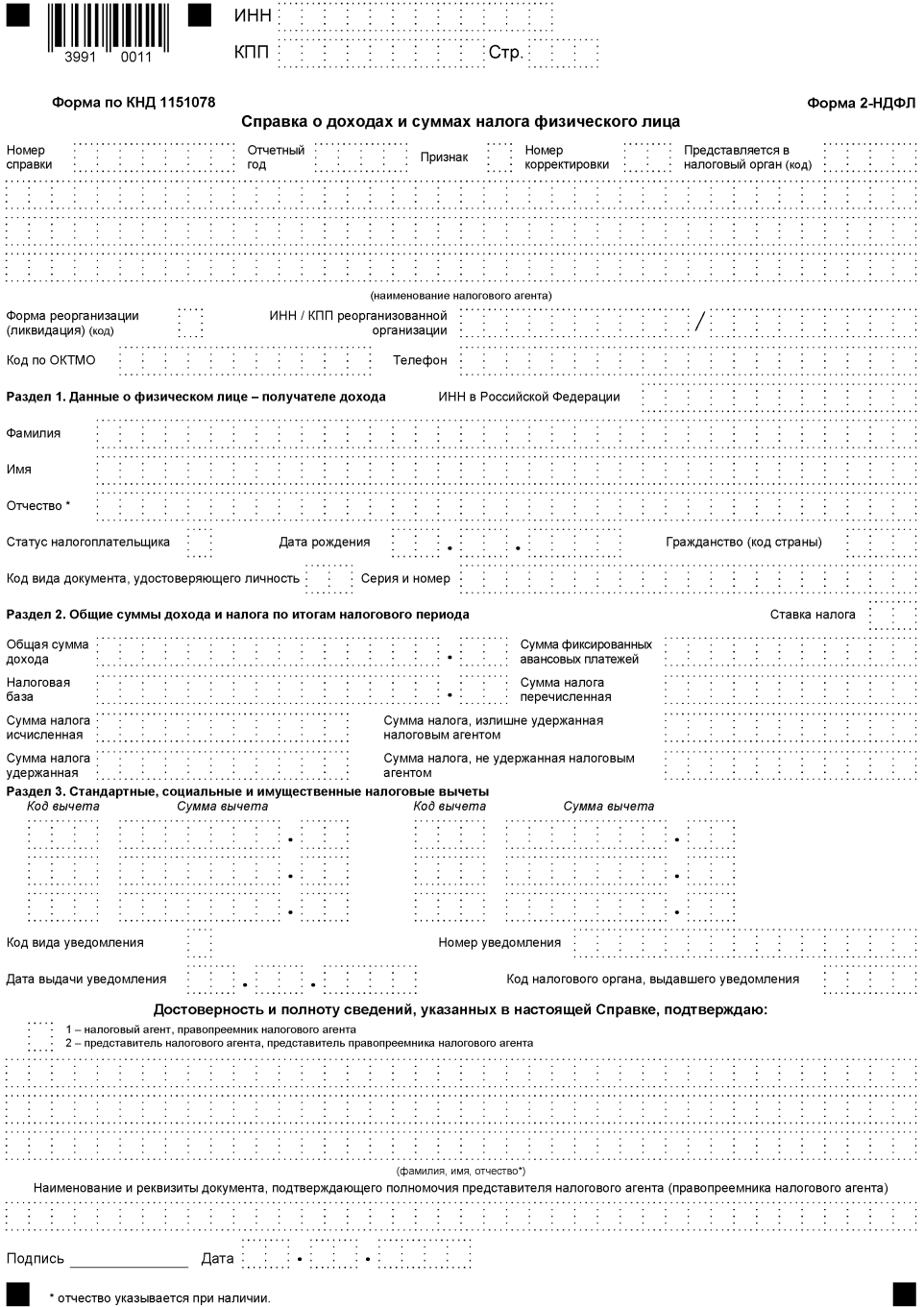

С 01.01.2019 внесены изменения, которые придется учитывать всем работодателям, ИП и организациям, выплачивающим доход физическим лицам. На основании Приказа ФНС России от 02.10.2018 № ММВ-7-11/566@, форма будет не одна, а две. Одна из них используется для сдачи отчетности в ИФНС, а вторая — для выдачи обратившимся физическим лицам. Как уточняют представители Налоговой службы, образец заполнения формы справки 2-НДФЛ в 2019 году содержит некоторые ненужные для обычных граждан пункты. Что касается формы для ИФНС, то в нем почти все важное и нужное, поэтому основная часть структуры сохраняется.

Отметим, что оба документа будут называться одинаково — «Справка о доходах и суммах налога физического лица». Но чтобы бухгалтеры не запутались, вносится небольшая корректировка:

📌 Реклама Отключить

- отчет, который организации и ИП должны направлять в налоговые органы, в названии имеет сокращение «форма 2 НДФЛ» и официальный номер в классификаторе налоговых документов — КНД 1151078;

- документ, который выдается физлицу, когда оно обращается на основании ст. 230 НК РФ, ни сокращений, ни номеров в КНД не имеет.

Поскольку назначение справок разное, они имеют различную структуру и порядок заполнения. И в Приказе ФНС об этом прямо заявлено. В форму, которую работодатели должны выдавать сотрудникам (приложение номер 5 Приказа ФНС), внесены минимальные изменения. В частности, из нее исключили строку о признаке, номере корректировки и коде ИФНС и реквизиты уведомления о предоставлении вычета. С нового года документ выглядит так: 📌 Реклама Отключить

Что касается отчета, который сдается в ИФНС с 2019 года, то в нем чуть больше изменений. Справка состоит из вводной части, двух разделов и одного приложения. В действовавшей ранее форме 2-НДФЛ было 5 разделов. Кроме того, налоговики удалили поля для указания ИНН физлиц и оставили только одно поле для уточнения вида уведомления, подтверждающего право на один из налоговых вычетов.

Отметим, что если вы заполняете отчеты для налоговиков в электронном виде и передаете их в ФНС через операторов, то особых изменений не заметите. Посредники обещают, что своевременно обновляют форматы, которые используют налоговые агенты при передаче данных о доходах и суммах подоходного налога физлиц. Что касается справок для работников, а такие обращения — не редкость, то необходимо использовать уже новые формы, чтобы не нарушать требования Налогового кодекса РФ.

📌 Реклама Отключить

Обращаем внимание, что с 01.01.2019 утратили силу:

- Приказ ФНС РФ от 30.10.2015 № ММВ-7-11/485 и Приказ Федеральной налоговой службы от 17.01.2018 № ММВ-7-11/19@, которыми утвержден ныне рабочий вариант документа и порядок его заполнения;

- Приказ ФНС РФ от 16.09.2011 № ММВ-7-3/576 и Приказ Федеральной налоговой службы от 08.12.2014 № ММВ-7-11/617@, в которых описаны правила, как подавать сведения на электронных и бумажных носителях и через операторов телекоммуникационных каналов связи.

Для подачи информации в Налоговую инспекцию Москвы, Санкт-Петербурга или другого региона воспользуйтесь нашими формами. Для доступа к ним регистрация или иные дополнительные действия не понадобятся: вся информация для читателей бесплатная. Заполнять документы в формате word, excel или каком другом, решать вам. 📌 Реклама Отключить

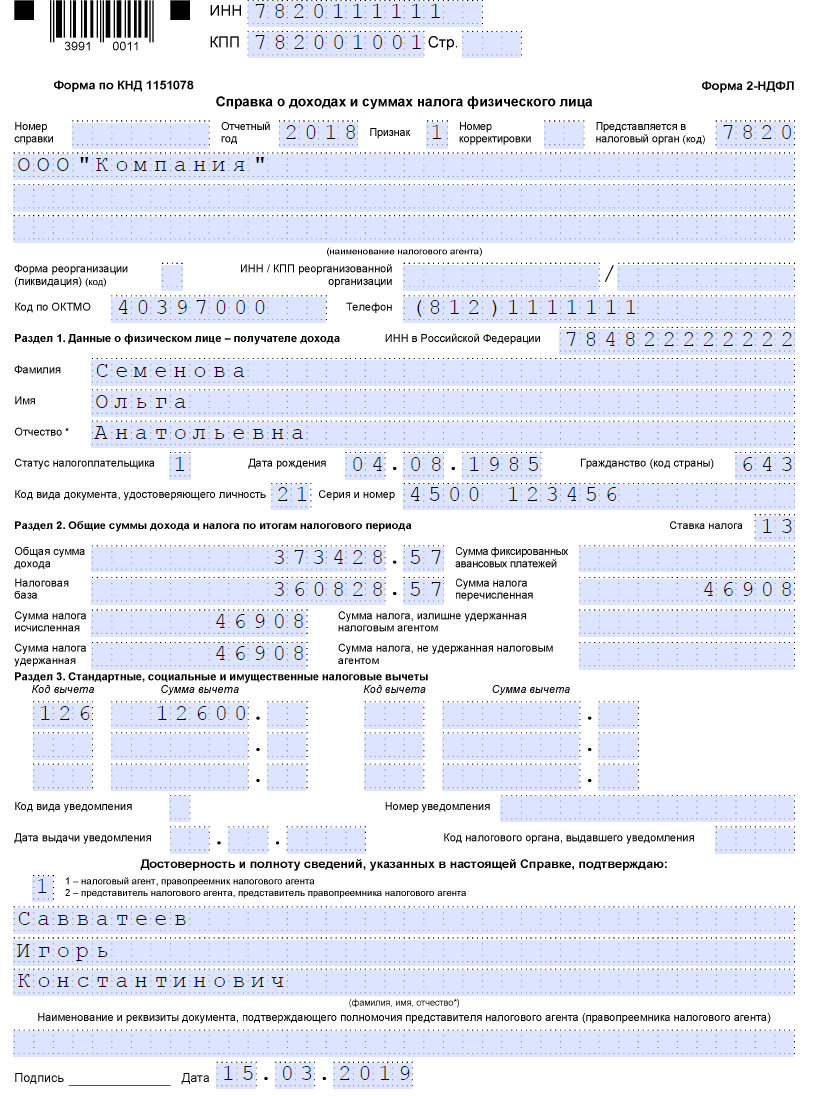

Образец заполнения в 2019 году

Теперь рассмотрим конкретный пример. ООО «Компания» должна сдать отчет в 2019 году на работницу Семенову О.А. по новым правилам. Для его заполнения необходимо следовать инструкции:

- В общих сведениях все довольно просто: ИНН, КПП, наименование организации или ИП, отчетный год, код ИФНС, код реорганизации и ИНН, КПП реорганизованной организации, код ОКТМО, телефон.

- Номер справки — это порядковый номер направленной в отчетном периоде формы.

- Признак (1, 2, 3, 4) — указывают в зависимости от оснований сдачи документа.

- Номер корректировки: 00 — первичная, 99 — аннулирующая. Все остальные от 01 до 98 — корректирующие отчеты.

- Данные о налогоплательщиках указывают из имеющихся у налогового агента документов.

- В разделе «Ставка налога» необходимо указать процент, по которому удержан НДФЛ. На сегодняшний день существуют три ставки: 13, 30 и 35%. Наиболее распространена ставка 13%. Применяется она для работников, имеющих статус резидента РФ.

- Сведения о суммах дохода и рассчитанном, удержанном налоге берут за весь отчетный период.

- Коды вычетов проставляются с учетом Приказа ФНС России от 10.09.2015 № ММВ-7-11/387@. В нашем случае — код 126, поскольку у работника есть ребенок.

- Код вида уведомления (при условии, что выдано уведомление):

- цифру 1 ставят, если налогоплательщику выдано уведомление о праве на имущественный вычет;

- цифру 2, если налогоплательщику выдано уведомление о праве на социальный вычет;

- цифру 3, если налоговому агенту выдано уведомление, подтверждающее право на уменьшение подоходного налога на фиксированные авансовые платежи.

- Приложение заполняется по месяцам, в которых выплачивался доход или предоставлялся вычет. Отличий от действующего порядка заполнения этого документа нет.

Образец заполнения справки 2-НДФЛ по новым правилам 2019 года

📌 Реклама Отключить

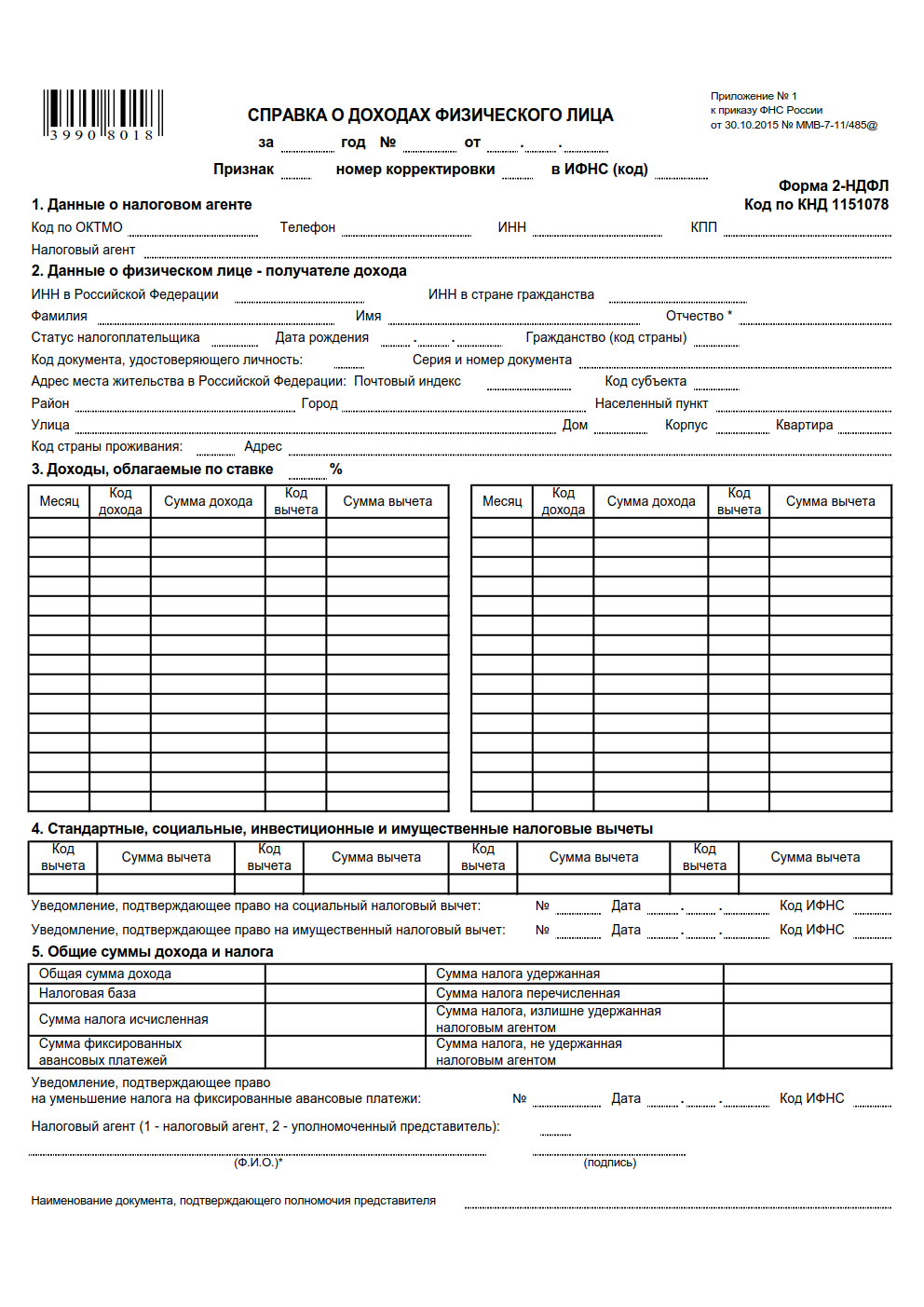

Как отчитываются сейчас за прошлые годы

Справка о доходах физических лиц часто претерпевает изменения. В 2015-2016 годах использовалась старая форма, утвержденная Приказом ФНС от 30.10.2015 № ММВ-7-11/485@. Но в конце 2017 года ФНС было инициировано рассмотрение очередных изменений в этот Приказ в связи с утверждением Приказа ФНС России от 17.01.2018 № ММВ-7-11/19@ (зарегистрирован в Минюсте и опубликован 30.01.2018). Если понадобится сдать сведения за прошлые периоды, налоговая требует использовать формы, действовавшие в этот период.

Форма, действовавшая в 2017 году

Форма, действовавшая в 2018 году

Кто обязан сдавать справки

Скачать бесплатно образец новой справки 2-НДФЛ за 2019 г. необходимо всем налоговым агентам, которые обязаны отчитываться в ИФНС. Ими являются организации, индивидуальные предприниматели, иные лица, в соответствии со статьей 226 НК РФ, которые выплачивают доход физическому лицу, являющемуся налогоплательщиком, работники, находящиеся с организацией в трудовых отношениях, работающие по договору подряда, иные граждане. Такое лицо обязано исчислить, удержать налог у налогоплательщика и перечислить его в бюджет. 📌 Реклама Отключить

Форма для сдачи в ИФНС заполняется по каждому физическому лицу.

Каждый налоговый агент обязан обеспечить учет доходов, выплаченных физическим лицам, предоставленных им вычетов, исчисленных и удержанных налогов. Для этого составляется налоговый регистр. Открывается он сразу при приеме сотрудника на работу. Регистр разрабатывается и утверждается самостоятельно налоговым агентом и содержит сведения:

- о физическом лице, его идентификационных данных (Ф.И.О., дата рождения, паспортные данные, ИНН);

- видах и суммах доходов;

- предоставленных вычетах;

- суммах исчисленного, удержанного и перечисленного налогов;

- датах удержания налога и его перечисления в бюджет, реквизитах платежных документов.

Именно данные этого налогового регистра будут использованы для заполнения форм. Обратите внимание, что если организация выплачивала сотруднику только пособие, не облагаемое НДФЛ (например, по уходу за ребенком до 1,5 лет), то справку в ИФНС сдавать не нужно. 📌 Реклама Отключить

Форматы сдачи

Когда численность компании составляет несколько человек, то 2-НФДЛ можно сдать в налоговую на бумаге. Если число физических лиц, получивших доход в компании, превысило 25 человек, то сдавать отчет придется только в электронном виде (п. 2 ст. 230 НК РФ) по телекоммуникационным каналам связи.

Для подготовки отчетов используется бесплатное ПО ФНС «Налогоплательщик ЮЛ». Чтобы отправить электронный отчет в ИФНС в электронном виде, необходимо заключить договор с уполномоченным оператором связи, получить электронно-цифровую подпись и установить программное обеспечение.

Как проверить справку перед сдачей в налоговую в электронном виде? Для этого достаточно скачать на официальном сайте ИФНС бесплатную программу Tester. Установив ее на своем компьютере, можно проверить файл, отправляемый в ИФНС, на соответствие формату предоставления отчета в электронном виде.

📌 Реклама Отключить

Сроки сдачи отчета

Учтите, что заполнить и предоставить 2-НДФЛ в налоговую инспекцию следует не позднее 1 апреля года, следующего за отчетным. Поскольку это последняя дата, когда налоговые агенты передают сведения о доходах физического лица, исчисленном, удержанном и перечисленном налогах в бюджет (п. 2 ст. 230 НК РФ). В этом случае в поле «Признак» указывают цифру 1. В 2018 году 1 апреля приходилось на воскресенье, поэтому последний срок сдачи переносился на 02.04.2018. Что касается 2020 года, то никаких переносов не предусмотрено.

Если налоговый агент не смог удержать налог при выплате дохода и в течение всего налогового периода, то он обязан предоставить в налоговую отчет, указав в поле «Признак» цифру 2. Сделать это необходимо до 1 марта следующего года (п. 5 ст. 226 НК РФ). Обратите внимание, что порядок предоставления в налоговые органы таких сведений теперь представлен в приложении № 4 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@.

📌 Реклама Отключить

За несвоевременную сдачу отчета предусмотрена ответственность в размере 200 руб. за каждую справку (п. 1 ст. 126 НК РФ), то есть за форму, составленную на отдельного сотрудника. Также введена ответственность за предоставление справок с недостоверными сведениями. За каждый такой отчет придется заплатить штраф в размере 500 руб. (ст. 126.1 НК РФ), и избежать его удастся только в том случае, если налоговый агент выявит и исправит ошибку до обнаружения ее налоговым органом.

Какие изменения претерпела форма в 2019 году

В основном изменения технические и не затрагивают порядок отражения доходов, вычетов и налогов:

- в разделе 1 появились сведения о реорганизации или ликвидации компании;

- из раздела 2 исключены сведения о месте жительства налогоплательщика;

- из раздела 4 исключаются упоминания об инвестиционных вычетах;

- в раздел 5 в строки подписи и удостоверяющего полномочия подписанта документа вводится упоминание о возможности подписания справки правопреемником.

Таким образом, заполнение основных разделов осталось прежним. 📌 Реклама Отключить

Образец заполнения справки в 2019 году

Прежде чем скачать для заполнения форму справки 2-НДФЛ в 2019 году, рекомендуем ознакомиться с правилами, действовавшими в 2018 году (до 31 декабря):

- В разделе 1 необходимо указать наименование налогового агента и его основные реквизиты: ИНН, КПП, код ОКТМО.

- В разделе 2 указываются сведения о физическом лице: его Ф.И.О., дата рождения и паспортные данные. Как было сказано выше, адрес места жительства указывать не требуется.

- В разделе 3 отражаются доходы налогоплательщика с градацией на месяц выплаты, код дохода, сумма.

- В разделе 4 следует указать сведения о налоговых вычетах, предоставленных физлицу.

- Общие суммы за год: доходы и вычеты физического лица, налоги исчисленные, удержанные и перечисленные в бюджет РФ — отражаются в разделе 5. Также здесь указываются реквизиты лица, ответственного за заполнение.

- Раздел 3 заполняется по каждой налоговой ставке. Например, если сотрудник является нерезидентом и получает дивиденды, то на него необходимо заполнить два раздела 3 и два раздела 5 справки. Отдельно — для оплаты труда по ставке 30% и отдельно — для дивидендов по ставке 15%, указав код дохода.

Образец справки 2-НДФЛ по форме 2018 года

📌 Реклама Отключить

Дивиденды в справке в 2019 года

Если компания в 2018 году выплачивала дивиденды учредителям — физическим лицам, то на них тоже необходимо составить справки и сдать их в ИФНС. Код дохода по дивидендам в отчете за 2018 год — 1010. Ставка налога может составлять:

- 13%, если участник — резидент;

- 15%, если участник — нерезидент РФ.

Если учредитель компании, получивший дивиденды, является резидентом РФ и одновременно получает заработную плату в компании, то дивиденды следует отразить в том же разделе 3, что и остальные доходы. Заполнять отдельный раздел 3 в этом случае нет необходимости.

Тест по аудиту 2

Прибылью признается

полученный доход, уменьшенный на величину производственных расходов

Специфической чертой налогов не является его:

Эквивалентность

К какому виду налогов относится налог на имущество организаций?

Региональный

Доход налогоплательщика, из которого уплачивается налог, относится к понятию:

Источник налога

К какому виду налогов относится упрощенная система налогообложения?

специальные налоговые режимы

Кривая А. Лэффера иллюстрирует:

соотношение налоговой базы и доходов бюджета

К какому виду налогов относится налог на прибыль организаций?

Федеральный

Налоговые агенты могут:

исчислять, удерживать у налогоплательщика и перечислять налоги в бюджет

К какому виду налогов относится единый налог на вмененный доход?

специальные налоговые режимы

Налог считается установленным лишь в том случае, когда определены…

элементы налогообложения

налогоплательщики

Налоговая ставка представляет собой

величину налоговых начислений на единицу измерения налоговой базы

Законодательные органы субъекта Российской Федерации могут ли определять ставку налога в пределах, установленных Налоговым Кодексом, порядок и сроки его уплаты, форму отчетности по транспортному налогу:

Да

К какому виду налогов относится госпошлина?

Федеральный

Налог — это:

обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в целях финансового обеспечения деятельности государства и/или муниципальных образований

К какому виду налогов относится водный налог?

Федеральный

К какому виду налогов относится единый социальный налог?

Федеральный

Что составляет сущность налога?

Изъятие государством в пользу общества определенной части валового внутреннего продукта в виде обязательного взноса

Налог на добавленную стоимость принадлежит налогов к группе

Косвенных

Функция налога — это:

Способ выражения свойств налога

К функциям налогообложения, через которые реализуется практическое назначение налогов относятся …

Фискальная

Контрольная

Распределительная или социальная

Регулирующая

Объект налогообложения — это:

-имущество, прибыль, доход, стоимость реализованных товаров (работ, услуг) и т.п. с наличием которых у налогоплательщика законодательство связывает возникновение обязанности по уплате налога

В чем состоит главное отличие сбора от налога?

в отсутствии требования безвозмездной уплаты

Что составляет сущность налога?

Изъятие государством в пользу общества определенной части валового внутреннего продукта в виде обязательного взноса

К какому виду налогов относится налог на добычу полезных ископаемых?

Федеральный

К какому виду налогов относится сбор за пользование объектов живого мира и водных биологических ресурсов?

Федеральный

Налоговая ставка представляет собой

величину налоговых начислений на единицу измерения налоговой базы

Виды налогов по способу взимания:

прямые и косвенные

К какому виду налогов относится налог на добавленную стоимость?

Федеральный

К какому виду налогов относится единый сельскохозяйственный налог?

специальные налоговые режимы

К какому виду налогов относится налог на игорный бизнес?

Региональный

Прибылью признается:

полученный доход, уменьшенный на величину производственных расходов

К какому виду налогов относится налог на доходы физических лиц?

Федеральный

К какому виду налогов относится акциз?

Федеральный

Специфической чертой налогов не является его:

Эквивалентность

К какому виду налогов относится налог на имущество физических лиц?

местный

Кривая Лаффера, показывает зависимость…

доходов бюджета от налогового бремени

налоговой базы от изменения ставок налога

К какому виду налогов относится система налогообложения при выполнении соглашений о разделе продукции?

специальные налоговые режимы

Дифференциация налогов по источнику обложения

К классическим экономическим принципам налогообложения относятся принципы:

максимального учета интересов и возможностей налогоплательщиков

эластичности

эквивалентности

справедливости

экономичности или эффективности

соразмерности

прозрачности

НДС

Определите, облагаются ли НДС услуги коммерческих банков:

инкассация выручки

В отношении уплаченных поставщикам сумм НДС по приобретаемым основным средствам правомерно отнесение на:

расчеты с бюджетом по НДС

По подакцизным товарам НДС рассчитывается в процентах:

к отпускной цене с акцизом

Объектами налогообложения НДС являются:

-рекламные услуги

-экспортируемые товары

-выручка от услуг по сдаче в арену имущества

-посреднические услуги

Облагается ли НДС продукция собственного производства в школьной столовой?

нет

Суммы авансовых платежей, полученных под поставку продукции на экспорт от иностранного покупателя

включаются в облагаемый НДС оборот

При реализации предприятием услуг, освобожденных от налога на добавленную стоимость, оно имеет право на соответствующую льготу:

при условии ведения раздельного учета по видам деятельности, имеющим разный режим налогообложения

Для налогоплательщиков и налоговых агентов с ежемесячными в течение квартала суммами выручки от реализации без учета НДС, не превышающими 2 млн. руб. налоговый период составляет…

Квартал

Определите, облагаются ли НДС

-авансовые платежи, полученные в счет предстоящих поставок товаров, выполнения работ или оказания услуг

-услуги по перевозке пассажиров

При выполнении строительно-монтажных работ для собственного потребления налоговая база исчисляется…

Как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение

Какие ставки НДС применяются при удержании налога налоговыми агентами?

10%/110%

18%/118%

Объектом налогообложения НДС признаются следующие операции:

-передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на доходы организаций, в том числе через амортизационные отчисления

-выполнение строительно-монтажных работ для собственного потребления

-реализация товаров на территории РФ, в том числе реализация предметов залога, передача товаров

-ввоз товаров на таможенную территорию РФ

Какие ставки НДС применяются при получении денежных средств полной или частичной оплате предстоящей отгрузки товаров?

10%/110%

18%/118%

Облагается ли НДС ритуальные услуги?

Нет

При реализации услуг по производству товаров из давальческого сырья или материалов налоговая база исчисляется…

Как стоимость их обработки, переработки или иной трансформации с учетом акциза, но без НДС

Какие ставки НДС применяются при реализации товаров, приобретенных на стороне и учитываемого, с налогом?

10%/110%

18%/118%

Включается ли в облагаемый НДС оборот средства, предоставляемые предприятиям на возвратной и безвозвратной основе из бюджетов различных уровней на выполнение целевых программ?

не включается

В отношении уплаченных поставщикам сумм НДС по приобретаемым основным средствам правомерно отнесение на:

расчеты с бюджетом по НДС

штрафы, полученные за нарушение договоров поставки товаров?????

Исчисление НДС по строительно-монтажным работам, выполненным хозяйственным способом производится:

по мере подписания акта-приемки объекта

Моментом определения налоговой базы или датой выполнения строительно-монтажных работ для собственного потребления является…

последний день месяца каждого налогового периода

Физические лица, занимающиеся предпринимательской деятельностью, без образования юридического лица:

являются плательщиками НДС

Освобождены от уплаты НДС:

-услуги по перевозке пассажиров городским пассажирским транспортом общего пользования

-кассовое осблуживание

-продажа почтовых марок

Налогообложение НДС по налоговой ставке 0 процентов производится при реализации:

-товаров, помещаемых под таможенный режим экспорта при условии их фактического вывоза за пределы таможенной территории РФ и представления предусмотренных документов

-работ (услуг), непосредственно связанных с перевозкой через таможенную территорию РФ, транзитных товаров

Освобождены от НДС услуги:

по оказанию медицинскими учреждениями физическим и юридическим лицам по перечню обязательного медицинского страхования

Может ли предприятие в случае приобретения основных средств, легковых автомобилей и микроавтобусов на сумму уплаченных поставщику НДС уменьшить сумму своих платежей по НДС в бюджет:

Да

Укажите базовые и расчетные ставки НДС:

0%, 10%, 18%

10%/110%, 18%/118%

Суммы НДС, уплаченные поставщиком за сырье, использованное при производстве экспортной продукции, возмещаются:

при наличии документов, подтверждающих реальный экспорт и факт поступления средств за экспортную продукцию

Налоговые вычеты представляют собой суммы НДС:

предъявленные налогоплательщику и уплаченные им при приобретении товаров, работ и услуг на территории РФ

Определите, облагаются ли НДС следующие операции?

-выполнение строительно-монтажных работ для собственного потребления

-ввоз товаров на таможенную территорию РФ

Определите облагаются ли НДС следующие операции?

-продуктов диабетического питания

-горюче-смазочных материалов

Средства, полученные предприятием в виде штрафов и неустоек за нарушение условий хозяйственных договоров:

облагаются НДС, если эти средства получены за нарушение условий договора на поставку облагаемой НДС продукции

Моментом определения налоговой базы является наиболее ранняя из следующих дат:

-день оплаты, частичной оплаты в счет предстоящих поставок товаров, выполнения работ, оказания услуг, передачи имущественных прав

-день отгрузки или передачи товаров (работ, услуг) имущественных прав

Организации и индивидуальные предприниматели могут быть освобождены от уплаты НДС:

если в течение предшествующих трех последовательных налоговых периодов налоговая база без учета НДС не превысила 2 млн. руб.

Какие перечисленные ниже средства, полученные предприятием, включаются в оборот, облагаемый НДС?

штрафы, полученные за нарушение договоров поставки товаров

Освобождены от НДС следующие операции:

реализация продукции собственного производства организаций, занимающихся производством сельскохозяйственной продукции, в счет натуральной оплаты

Какие ставки НДС применяются при реализации сельскохозяйственной продукции и продуктов ее переработки?

10%/110%

18%118%

При осуществлении предпринимательской деятельности в интересах другого лица на основании договоров поручения, договоров комиссии или агентских договоров налоговая база исчисляется…

Как сумма дохода, полученная в виде вознаграждений (любых иных доходов) при исполнении договоров

В налоговую базу при расчете НДС за таможенное оформление включаются:

-таможенная пошлина

-акциз

-таможенная стоимость

Определите, облагаются ли НДС следующие услуги банков:

Инкассация

Кто является плательщиком НДС при безвозмездной передаче

передающая сторона

При осуществлении предпринимательской деятельности в интересах другого лица на основании договоров поручения, договоров комиссии или агентских договоров налоговая база исчисляется…

Как сумма дохода, полученная в виде вознаграждений (любых иных доходов) при исполнении договоров

Определите, облагаются ли НДС следующие операции?

-услуги ЖКХ, связи

-консультационные услуги

Расчетная ставка НДС определяется по формуле:

18%/118%

10%/100%

При безвозмездной передаче передающая сторона начисляет НДС?

Да

2. Справочник «Виды доходов»

┌─────┬──────────────────────────────────────────────────────────┐ │ Код │ Наименование вида дохода │ ├─────┼──────────────────────────────────────────────────────────┤ │1010 │Дивиденды, определяемые с учетом ст. 214 НК РФ │ ├─────┼──────────────────────────────────────────────────────────┤ │1100 │Сумма процентов по облигациям и ценным бумагам, включая│ │ │векселя, кроме суммы процентов по государственным и│ │ │муниципальным облигациям и ценным бумагам, освобождаемой│ │ │от налогообложения в соответствии с пунктом 25 статьи 217│ │ │НК РФ │ ├─────┼──────────────────────────────────────────────────────────┤ │1200 │Страховые выплаты при наступлении страхового случая, кроме│ │ │сумм страховых выплат, не подлежащих налогообложению в│ │ │соответствии с пунктами 1, 2, 4 ст. 213 НК РФ, за│ │ │исключением суммы разницы между страховой выплатой и│ │ │страховыми взносами по договорам добровольного страхования│ │ │жизни, определяемой в порядке п. 2 ст. 213 НК РФ │ ├─────┼──────────────────────────────────────────────────────────┤ │1210 │Сумма разницы между суммой страховой выплаты по договору│ │ │добровольного страхования жизни, заключенному на срок│ │ │менее пяти лет, и суммой внесенных физическими лицами│ │ │страховых взносов, определяемой в порядке п. 2 ст. 213 НК│ │ │РФ │ ├─────┼──────────────────────────────────────────────────────────┤ │1220 │Денежная (выкупная) сумма выплаты при досрочном│ │ │расторжении договора добровольного долгосрочного│ │ │страхования жизни (добровольного пенсионного обеспечения,│ │ │заключенных с российскими негосударственными пенсионными│ │ │фондами), а также в случае изменения условий договора│ │ │страхования (пенсионного обеспечения), определяемая в│ │ │соответствии с п. 3 ст. 213 НК РФ │ ├─────┼──────────────────────────────────────────────────────────┤ │1230 │Сумма налогооблагаемого дохода в виде страховых│ │ │(пенсионных) взносов, внесенных за физических лиц из│ │ │средств организаций или иных работодателей, определяемая в│ │ │соответствии с п. 5 ст. 213 НК РФ по доходам, полученным│ │ │после 01.01.2002. По доходам, полученным в период с│ │ │01.01.2001 по 01.01.2002, указанные суммы дохода│ │ │определяются в соответствии со статьей 18 Федерального│ │ │закона от 05.08.2000 N 118-ФЗ │ ├─────┼──────────────────────────────────────────────────────────┤ │1300 │Доходы, полученные налогоплательщиком от использования│ │ │прав на объекты интеллектуальной собственности, кроме│ │ │авторских вознаграждений │ ├─────┼──────────────────────────────────────────────────────────┤ │1400 │Доходы, полученные от предоставления в аренду, и доходы,│ │ │полученные от иного использования имущества│ │ │налогоплательщика, кроме аналогичных доходов от сдачи в│ │ │аренду любых транспортных средств и средств связи,│ │ │компьютерных сетей │ ├─────┼──────────────────────────────────────────────────────────┤ │1510 │Доходы, полученные налогоплательщиком от реализации│ │ │недвижимого имущества │ ├─────┼──────────────────────────────────────────────────────────┤ │1520 │Доходы, полученные налогоплательщиком от реализации иного│ │ │имущества (кроме ценных бумаг) │ ├─────┼──────────────────────────────────────────────────────────┤ │1530 │Доходы, полученные налогоплательщиком от реализации акций│ │ │или иных ценных бумаг │ ├─────┼──────────────────────────────────────────────────────────┤ │1540 │Доходы, полученные налогоплательщиком от реализации долей│ │ │участия в уставном капитале организаций; прав требования к│ │ │организации │ ├─────┼──────────────────────────────────────────────────────────┤ │2000 │Вознаграждение (заработная плата и другие выплаты во│ │ │исполнение трудового договора, денежное содержание и иные│ │ │налогооблагаемые выплаты военнослужащим и приравненным к│ │ │ним категориям физических лиц, произведенные в денежной│ │ │форме) за выполнение трудовых или иных обязанностей│ │ │(включая выплаты по договорам гражданско — правового│ │ │характера), кроме авторских вознаграждений, выполненную│ │ │работу, оказанную услугу, совершение действия│ │ │(бездействия) в Российской Федерации или за ее пределами;│ │ │вознаграждение директоров и иные аналогичные выплаты,│ │ │получаемые членами органа управления организации (совета│ │ │директоров или иного подобного органа) │ ├─────┼──────────────────────────────────────────────────────────┤ │2201 │Сумма авторских вознаграждений (вознаграждений) за│ │ │создание литературных произведений, в том числе для│ │ │театра, кино, эстрады и цирка │ ├─────┼──────────────────────────────────────────────────────────┤ │2202 │Сумма авторских вознаграждений (вознаграждений) за│ │ │создание художественно — графических произведений,│ │ │фоторабот для печати, произведений архитектуры и дизайна │ ├─────┼──────────────────────────────────────────────────────────┤ │2203 │Сумма авторских вознаграждений (вознаграждений) за│ │ │создание произведений скульптуры, монументально -│ │ │декоративной живописи, декоративно — прикладного и│ │ │оформительского искусства, станковой живописи,│ │ │театрально- и кинодекорационного искусства и графики,│ │ │выполненных в различной технике │ ├─────┼──────────────────────────────────────────────────────────┤ │2204 │Сумма авторских вознаграждений (вознаграждений) за│ │ │создание аудиовизуальных произведений (видео-, теле- и│ │ │кинофильмов) │ ├─────┼──────────────────────────────────────────────────────────┤ │2205 │Сумма авторских вознаграждений (вознаграждений) за│ │ │создание музыкальных произведений: музыкально -│ │ │сценических произведений (опер, балетов, музыкальных│ │ │комедий), симфонических, хоровых, камерных произведений,│ │ │произведений для духового оркестра, оригинальной музыки│ │ │для кино-, теле- и видеофильмов и театральных постановок │ ├─────┼──────────────────────────────────────────────────────────┤ │2206 │Сумма авторских вознаграждений (вознаграждений) за│ │ │создание других музыкальных произведений, в том числе│ │ │подготовленных к опубликованию │ ├─────┼──────────────────────────────────────────────────────────┤ │2207 │Сумма авторских вознаграждений (вознаграждений) за│ │ │исполнение произведений литературы и искусства │ ├─────┼──────────────────────────────────────────────────────────┤ │2208 │Сумма авторских вознаграждений (вознаграждений) за│ │ │создание научных трудов и разработок │ ├─────┼──────────────────────────────────────────────────────────┤ │2209 │Сумма авторских вознаграждений за открытия, изобретения,│ │ │промышленные образцы │ ├─────┼──────────────────────────────────────────────────────────┤ │2299 │Суммы иных авторских вознаграждений │ ├─────┼──────────────────────────────────────────────────────────┤ │2300 │Пенсии, пособия, стипендии и иные аналогичные выплаты,│ │ │кроме сумм государственных пособий, государственных│ │ │пенсий, сумм стипендий, выплат по договорам добровольного│ │ │пенсионного обеспечения, заключенным с негосударственными│ │ │пенсионными фондами, не подлежащих налогообложению в│ │ │соответствии с пунктами 1, 2, 11 ст. 217 и п. 1 ст. 213 НК│ │ │РФ │ ├─────┼──────────────────────────────────────────────────────────┤ │2400 │Доходы от использования любых транспортных средств,│ │ │включая морские и воздушные суда, трубопроводов, линий│ │ │электропередач (ЛЭП), линий оптико — волоконной и (или)│ │ │беспроводной связи, средств связи, компьютерных сетей,│ │ │включая доходы от предоставления их в аренду, а также│ │ │штрафы за простой (задержку) судна сверх предусмотренного│ │ │законом или договором срока, в том числе при выполнении│ │ │погрузочно — разгрузочных работ │ ├─────┼──────────────────────────────────────────────────────────┤ │2510 │Суммы оплаты (полностью или частично) за налогоплательщика│ │ │организациями или индивидуальными предпринимателями│ │ │товаров (работ, услуг) или имущественных прав, в том числе│ │ │коммунальных услуг, питания, отдыха, обучения в интересах│ │ │налогоплательщика │ ├─────┼──────────────────────────────────────────────────────────┤ │2520 │Стоимость полученных налогоплательщиком товаров,│ │ │выполненных в интересах налогоплательщика работ, оказанных│ │ │в интересах налогоплательщика услуг на безвозмездной│ │ │основе │ ├─────┼──────────────────────────────────────────────────────────┤ │2530 │Суммы оплаты труда в натуральной форме в виде товаров│ │ │(работ, услуг) │ ├─────┼──────────────────────────────────────────────────────────┤ │2610 │Сумма материальной выгоды, полученная от экономии на│ │ │процентах за пользование налогоплательщиком заемными│ │ │средствами, определяемая в соответствии с п. 2 ст. 212 НК│ │ │РФ │ ├─────┼──────────────────────────────────────────────────────────┤ │2630 │Сумма материальной выгоды, полученной от приобретения│ │ │товаров (работ, услуг) у физических лиц в соответствии с│ │ │гражданско — правовым договором, а также у организаций и│ │ │индивидуальных предпринимателей, являющихся│ │ │взаимозависимыми по отношению к налогоплательщику,│ │ │определяемая в соответствии с пунктом 3 статьи 212 НК РФ │ ├─────┼──────────────────────────────────────────────────────────┤ │2640 │Сумма материальной выгоды, полученной налогоплательщиком│ │ │от приобретения ценных бумаг, определяемая в соответствии│ │ │с пунктом 4 статьи 212 НК РФ │ ├─────┼──────────────────────────────────────────────────────────┤ │2710 │Суммы материальной помощи, оказываемой налогоплательщиком│ │ │в иных случаях, не подпадающих под действие п. 8 и п. 28│ │ │ст. 217 НК, подлежащие налогообложению │ ├─────┼──────────────────────────────────────────────────────────┤ │2720 │Стоимость подарков, полученных от организаций или│ │ │индивидуальных предпринимателей и не подлежащих обложению│ │ │налогом на наследование или дарение в соответствии с│ │ │действующим законодательством, определяемая согласно п. 28│ │ │ст. 217 НК │ ├─────┼──────────────────────────────────────────────────────────┤ │2730 │Стоимость призов в денежной и натуральной формах,│ │ │полученных на конкурсах и соревнованиях, проводимых в│ │ │соответствии с решениями Правительства Российской│ │ │Федерации, законодательных (представительных) органов│ │ │государственной власти или представительных органов│ │ │местного самоуправления, определяемая согласно п. 28 ст.│ │ │217 НК │ ├─────┼──────────────────────────────────────────────────────────┤ │2740 │Стоимость выигрышей и призов, получаемых в проводимых│ │ │конкурсах, играх и других мероприятиях в целях рекламы│ │ │товаров (работ, услуг), определяемая согласно п. 28 ст.│ │ │217 НК │ ├─────┼──────────────────────────────────────────────────────────┤ │2750 │Стоимость призов в денежной и натуральной формах,│ │ │полученных на конкурсах и соревнованиях, проводимых не в│ │ │соответствии с решениями Правительства Российской│ │ │Федерации, законодательных (представительных) органов│ │ │государственной власти или представительных органов│ │ │местного самоуправления и не целях рекламы товаров (работ│ │ │и услуг) │ ├─────┼──────────────────────────────────────────────────────────┤ │2760 │Суммы материальной помощи, оказываемой работодателями│ │ │своим работникам, а также бывшим своим работникам,│ │ │уволившимся в связи с выходом на пенсию по инвалидности│ │ │или по возрасту, определяемые согласно п. 28 ст. 217 НК │ ├─────┼──────────────────────────────────────────────────────────┤ │2770 │Суммы возмещения (оплаты) работодателями своим работникам,│ │ │их супругам, родителям и детям, бывшим своим работникам│ │ │(пенсионерам по возрасту), а также инвалидам стоимости│ │ │приобретенных ими (для них) медикаментов, назначенных им│ │ │лечащим врачом, определяемые согласно п. 28 ст. 217 НК │ ├─────┼──────────────────────────────────────────────────────────┤ │2780 │Суммы возмещения (оплаты) стоимости приобретенных│ │ │налогоплательщиком (для налогоплательщика) медикаментов,│ │ │назначенных им лечащим врачом в иных случаях, не│ │ │подпадающих под действие п. 28 ст. 217 НК РФ │ ├─────┼──────────────────────────────────────────────────────────┤ │2800 │Суммы, полученные в погашение вексельных обязательств │ ├─────┼──────────────────────────────────────────────────────────┤ │2900 │Доходы в виде курсовой разницы от операций с валютой │ ├─────┼──────────────────────────────────────────────────────────┤ │3010 │Стоимость выигрышей, выплачиваемых организаторами лотерей,│ │ │тотализаторов и других основанных на риске игр (в том│ │ │числе с использованием игровых автоматов) │ КонсультантПлюс: примечание. Федеральным законом от 30.05.2001 N 71-ФЗ доходы, выплачиваемые организаторами тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов) исключены из перечня доходов, облагаемых по налоговой ставке 35%. ├─────┼──────────────────────────────────────────────────────────┤ │3020 │Сумма процентного дохода по вкладам в банках в части│ │ │превышения суммы, освобождаемой от налогообложения в│ │ │соответствии с п. 27 ст. 217 НК РФ │ ├─────┼──────────────────────────────────────────────────────────┤ │3100 │Иные доходы, включаемые в налоговую базу источником│ │ │выплаты дохода │ ├─────┼──────────────────────────────────────────────────────────┤ │4000 │Доходы от индивидуальной предпринимательской деятельности│ │ │без образования юридического лица │ ├─────┼──────────────────────────────────────────────────────────┤ │4600 │Доходы частных нотариусов и других лиц, занимающихся в│ │ │установленном действующим законодательством порядке│ │ │частной практикой │ ├─────┼──────────────────────────────────────────────────────────┤ │4900 │Доходы, по которым в соответствии с законодательством│ │ │субъекта Российской Федерации предоставлена налоговая│ │ │льгота │ ├─────┼──────────────────────────────────────────────────────────┤ │4800 │Иные доходы, полученные в нарушение порядка,│ │ │установленного пунктами 3, 8 — 13, 18, 26, 30, 31 ст. 217│ │ │НК РФ, и прочие налогооблагаемые доходы │ └─────┴──────────────────────────────────────────────────────────┘

1. Вверху выбираем ставку налога, по умолчанию там стоит 13% желтого цвета, её и оставляем

2. Далее нам нужно добавить источник выплат — т.е. вашего работодателя, при этом нужно указать его ИНН, КПП, ОКТМО все эти данные вы найдете в справке 2-НДФЛ выданной вашим работодателем. Все реквизиты указаны в пункте 1: «Данные о налоговом агенте». Галку «расчет стандартных вычетов вести по этому источнику» ставим только в том случае если они не предоставлялись.

3. Следующим шагом в заполнении 3-НДФЛ декларации будет указание доходов, полученных в РФ помесячно, их вы также можете взять из справки 2-НДФЛ выданной вашим работодателем

4. Далее нужно указать удержанную сумму налога, а для программ до 2019 года дополнительно заполняется облагаемая сумма дохода и исчисленная сумма налога. Эти данные вы также можете взять из справки 2-НДФЛ

5. Если вам предоставлялись вычеты по месту работы, они отражены пункте 4: «стандартные, социальные и имущественные налоговые вычеты». Их также заполняем в точном соответствии, нажав на зеленый плюс. При отсутствии сведений, оставляем поля пустыми.

В графу «Сумма фиксированных платежей» ничего писать не нужно, если в 2-НДФЛ указан 0. Эти платежи касаются только иностранных граждан.

Интересные материалы:

- Журнал регистрации уведомлений о подарках

Приложение N 1 к Инструкции о действиях должностных лиц таможенных органов, совершающих таможенные операции и…

- Убытки прошлых лет в форме 2

Организация является малым предприятием, ПБУ 18/02 не использует. По данным налогового учета организацией за 2009…

- Код страны 3 НДФЛ

Коды документов для справки 2 НДФЛ01 — Паспорт гражданина СССР. Действителен до 01.01.2008 для некоторых…

- Проверить 6 НДФЛ онлайн

Как проходит камеральная проверка отчета 6-НДФЛ? Как налоговая проверяет 6-НДФЛСверка формы 6-НДФЛ с совершенными платежами…

- 070 6 НДФЛ

Порядок заполнения строки 070 формы 6-НДФЛ Есть вопросы или сомнения по заполнению отчета 6-НДФЛ: как…