- от автора admin

Содержание

- Что такое ОС?

- Проводки при поступлении основных средств

- Бухгалтерский учет амортизации основных средств: проводки

- Бухгалтерские проводки по восстановлению основных средств

- Продажа ОС

- Ликвидация ОС

- Итоги

- Состав активов организации

- Какие активы в балансе нематериальные?

- Материальные активы в бухгалтерском балансе

- Что такое нематериальные вложения

- Особенности капиталовложений в НМА

- Основные методы оценки инвестиций в НМА

- Плюсы и минусы вложений

- Как вложиться в НМА: пошаговая инструкция

- Стратегии инвестирования

- Альтернативы

- Отзывы

Что такое ОС?

Понятие ОС раскрывается ПБУ 6/01 «Учет основных средств» и НК РФ. ОС — это имущество предприятия, многократно используемое в производстве и хозяйственной деятельности, отвечающее условиям:

- предназначено для долгого применения (больше года);

- не предназначено для продажи;

- не перерабатывается в процессе производства (как сырье);

- предполагается, что оно будет приносить прибыль.

Иначе говоря, ОС — это здания, оборудование, машины, станки, компьютеры, оргтехника, хозяйственные принадлежности и т. п. Также к ОС относят животных, плодоносящие многолетние растения, капитальные коммуникационные и транспортные объекты (узлы связи, дороги, электросети).

К критериям ОС относится и первоначальная стоимость, однако для бухгалтерского и налогового учета она разная. В бухучете (БУ) (п. 5 ПБУ 6/01) предельная стоимость отнесения имущества к МПЗ — 40 000 руб. (учетной политикой может устанавливаться и меньшая сумма). Такое имущество списывают в расходы сразу, как только его ввели в производство. Все, что превышает этот лимит, но отвечает вышеназванным критериям, учитывают как ОС.

В налоговом учете (НУ) объекты стоимостью до 100 000 руб. включительно, основными средствами не считаются (ст. 257 НК РФ). Отнесение актива к ОС влияет на порядок учета его стоимости в составе расходов (ОС подлежит амортизации, т. е. списывается постепенно согласно учетной политике предприятия, а МПЗ списывают единовременно), а также на порядок документооборота, инвентаризации и списания.

Проводки при поступлении основных средств

ОС принимают к учету по их первоначальной стоимости. Под ней понимают сумму стоимости покупки ОС и других расходов, связанных с этой покупкой (монтаж, доставка, таможенные сборы, комиссия посредников и т. п.).

ВАЖНО! Первоначальная стоимость актива не включает в себя НДС, если этот налог является для компании возмещаемым (п. 8 ПБУ 6/01) . Неплательщики НДС (например, упрощенцы) учитывают это налог в первоначальной стоимости имущества (подп. 3 п. 2 ст. 170 НК РФ).

К бухучету ОС принимается на дату, когда она полностью образована, к НУ — когда ОС вводят в эксплуатацию.

При поступлении актива формируются бухгалтерские записи:

Дт 08 Кт 60 (10, 70, 69) — приняты к учету расходы на приобретение или создание ОС;

Дт 19 Кт 60 — выделен входящий НДС;

Дт 01 Кт 08 — сформирована ПС ОС.

О том, как учесть НДС по основным средствам, читайте в статье «Как предъявить к вычету НДС по основным средствам или оборудованию?».

Если ОС требуется монтаж, то в проводках будет участвовать счет 07 «Оборудование к установке». Как правило, используется он строительными организациями. Счет аккумулирует информацию об оборудовании, требующем технологической установки, подключения к сетям и коммуникациям и предназначенного для монтажа в строящихся помещениях. После того как затраты полностью собраны на счете, сумму монтируемого ОС списывают в Дт счета 08 ( Дт 08 Кт 07). Далее применяют тот же алгоритм: со счета 08 суммы списывают на счет 01, формируя таким образом первоначальную стоимость актива.

Более подробная информация изложена в Путеводителе по купле-продаже недвижимого имущества от КонсультантПлюс. Получите пробный бесплатный доступ к системе и переходите к материалам.

Бухгалтерский учет амортизации основных средств: проводки

В отличие от материалов и запасов, потребляемых в производстве, объекты ОС переносят свою стоимость на расходы компании постепенно. Такой процесс называется амортизацией. Однако по отдельным видам ОС ее не начисляют. К таким объектам относят активы, которые не меняют производственные качества в процессе деятельности предприятия: земельные участки, объекты культурного наследия, коллекции произведений искусства и т. д.

В БУ используется 4 метода начисления амортизации (линейный, метод уменьшаемого остатка, по сумме чисел лет срока полезного использования, пропорционально объему продукции), однако для целей НУ применяют только линейный и нелинейный методы.

ВАЖНО! Как правило, организация использует один метод начисления амортизации для БУ и НУ, так как при разных методах формируются налоговые разницы, требующие дополнительного внимания бухгалтера. Поэтому обычно применяют линейный метод расчета.

Линейная амортизация считается по формуле:

А = ПС / СПС,

где:

А — ежемесячная сумма амортизации;

ПС — первоначальная стоимость ОС (сальдо счета 01);

СПС — срок полезного использования ОС.

Для ее расчета необходимо знать срок полезного использования актива, устанавливаемый постановлением Правительства РФ «О классификации основных средств, включаемых в амортизационные группы» от 01.01.2012 №1. В бухучете ОС можно списать быстрее, чем в налоговом, применяя другие методы расчета и более короткий срок использования, но тогда образуются налоговые разницы, так как бухгалтерские и налоговые суммы будут отличаться.

Пример расчета амортизации линейным методом подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к примеру.

Для учета амортизации ведут записи по счету 02 «Амортизация основных средств». Ее суммы дебетуются со счетов учета производственных и коммерческих затрат (20, 23, 25, 26, 29, 44), формируя кредитовое сальдо по счету 02.

Бухгалтер ежемесячно формирует записи:

Дт 20 (23, 25, 26, 29, 44) Кт 02 — начислена амортизация по ОС.

Бухгалтерские проводки по восстановлению основных средств

Первоначальная стоимость может увеличиваться, если проведены работы по восстановлению ОС (модернизации, реконструкции и дооборудованию). Порядок учета таких операций отличается в зависимости от того, чьими силами эта модернизация проводится: сторонней организации или самостоятельно. Если модернизацию проводит сторонняя организация-подрядчик, то расходы по таким работам отражают по Дт счета 08 в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками». В этом случае формируют проводки:

Дт 08 Кт 60 — отражена стоимость работ подрядчика;

Дт 19 Кт 60 — выделен НДС.

Если работы выполняются самостоятельно, то расходы по дооборудованию учитывают на счете 08 в корреспонденции со счетами учета затрат (10, 70, 69 и т. д.). При этом формируются записи:

Дт 08 Кт 10 (70, 69 и т. д.) — отражены затраты на модернизацию ОС.

По окончании работ суммы, накопленные на счете 08, списывают в Дт счета 01, увеличивая, таким образом, первоначальную стоимость актива.

Подробнее об особенностях БУ и НУ ОС читайте в статье «Модернизация основных средств — бухгалтерский и налоговый учет».

Продажа ОС

В случае, когда организация продает ОС, она обязана отразить в учете стоимость реализации актива и первоначальную стоимость за вычетом амортизации (остаточная стоимость). Формируются записи:

Дт 62 Кт 91 — признан доход от продажи;

Дт 91 Кт 68 — отражен НДС;

Дт 02 Кт 01 — списана амортизация;

Дт 91 Кт 01— списана остаточная стоимость.

Право собственности на актив переходит на основании акта (форма № ОС-1). Если объект продажи — недвижимость, то датой перехода права является дата госрегистрации.

Ликвидация ОС

В случае ликвидации бухгалтер оформляет акт о списании (форма ОС-4), формирует остаточную стоимость и списывает ее на прочие расходы:

Дт 02 Кт 01 — списана накопленная амортизация;

Дт 91 Кт 01 — списана остаточная стоимость ОС.

Если ОС полностью самортизировалось, то его остаточная стоимость равна нулю, и на формирование экономического результата такое выбытие актива никак не повлияет.

Итоги

Таким образом, учет ОС довольно разнообразен, так как сопровождает множество ситуаций, связанных с приобретением, использованием, списанием, модернизацией. Принятие актива к учету (счет 01) происходит через счета 07 и 08, аккумулирующие расходы, связанные с приобретением, монтажом, доставкой и т. п. Выбытие ОС происходит посредством списания остаточной стоимости на прочие расходы организации.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Добавить в «Нужное»

Актуально на: 14 июля 2017 г.

Что такое активы организации мы рассказывали в нашей консультации. Напомним, что активы — это хозяйственные средства, контроль над которыми организация получила в результате прошлых событий и которые должны принести ей экономические выгоды в будущем (п. 7.2 Концепции бухгалтерского учета в рыночной экономике России). А в чем отличие материальных активов от нематериальных, и что относится к этим двум группам?

Состав активов организации

Удобно рассматривать состав активов организации на основании анализа соответствующего раздела бухгалтерского баланса. В нем активы предприятия представлены в следующем виде:

| Внеоборотные активы: | Оборотные активы: |

|---|---|

| Нематериальные активы | Запасы |

| Результаты исследований и разработок | НДС по приобретенным ценностям |

| Нематериальные поисковые активы | Дебиторская задолженность |

| Материальные поисковые активы | Финансовые вложения (за исключением денежных эквивалентов) |

| Основные средства | Денежные средства и денежные эквиваленты |

| Доходные вложения в материальные ценности | Прочие оборотные активы |

| Финансовые вложения | |

| Отложенные налоговые активы | |

| Прочие внеоборотные активы |

А какие из представленных активов являются материальными, а какие нематериальными?

Какие активы в балансе нематериальные?

На первый взгляд, ответ лежит на поверхности. К нематериальным можно отнести собственно Нематериальные активы, а также нематериальные поисковые активы. Здесь и далее в нашей консультации, чтобы различать термин «Нематериальные активы», применяемый к активам, учитываемым на счете 04 «Нематериальные активы» в соответствии с ПБУ 14/2007, будет использоваться написание активов с заглавной буквы (Нематериальные активы). А к активам вообще, у которых нет материально-вещественной формы (к которым относятся в том числе и Нематериальные активы), будет использоваться написание со строчной буквы.

Напомним, что Нематериальные активы – это результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые организация предполагает использовать в производстве продукции (выполнении работ, оказании услуг) или для своих управленческих нужд в течение срока свыше 12 месяцев. Одним из критерием признания объекта Нематериальным активом является как раз отсутствие материально-вещественной формы (пп. «ж» п. 3 ПБУ 14/2007). Подробнее о Нематериальных активах организации мы рассказывали в отдельном материале.

А к нематериальным поисковым активам относятся затраты на поиск, оценку месторождений полезных ископаемых и разведку полезных ископаемых на определенном участке недр, которые не относятся к приобретению или созданию объекта, имеющего материально-вещественную форму (п.п. 2, 6 ПБУ 24/2011).

Однако перечень нематериальных активов не ограничивается этими двумя видами. Нематериальные активы и нематериальные поисковые активы, отражаемые в бухгалтерском балансе по строкам 1110 и 1130 соответственно, скорее самые очевидные из них.

Но отсутствие материально-вещественной формы характерно и для иных видов активов предприятия.

К таким активам можно отнести, к примеру:

- финансовые вложения;

- отложенные налоговые активы;

- НДС по приобретенным ценностям;

- дебиторская задолженность и другие.

Материальные активы в бухгалтерском балансе

К типичным представителям материальных активов в балансе организации относятся:

- основные средства;

- доходные вложения в материальные ценности;

- запасы.

Однако даже в составе запасов могут быть активы, которые можно отнести к нематериальным. К примеру, помимо готовой продукции и товаров, по этой строке бухгалтерского баланса могут учитываться, к примеру, расходы на продажу продукции и товаров (коммерческие расходы), которые обычно материально-вещественной формы не имеют.

Современная экономика отличается большой конкуренцией – открываются новые предприятия, рынки насыщаются, потребителю предоставляется большой выбор товаров и услуг.

В данной ситуации предприятия ищут способы повышения своей конкурентоспособности. Для этого они используют разные методы – снижение себестоимости и цены за счет сокращения производственных затрат, разработку новых и более усовершенствованных видов товаров, активную рекламную деятельность и т.д. Одним из таких методов является приобретение и создание нематериальных активов, которые предоставляют защиту используемым на предприятии технологиям производства, позволяют снижать себестоимость за счет инноваций, имеющихся знаний, навыков, прав, знаков и технологий. Эти активы позволяют предприятиям закреплять свои конкурентные преимущества и таким образом защищать их от недобросовестной конкуренции.

С законодательной точки зрения, к нематериальным активам относятся объекты интеллектуальной собственности. Этот термин положен в основу части четвертой Гражданского кодекса РФ (далее – ГК РФ), согласно которому интеллектуальная собственность представляет собой результат интеллектуальной деятельности и приравненные к ним средства индивидуализации юридических лиц, товаров, работ, услуг и предприятий, которым предоставляется правовая охрана. Статьей 1226 ГК РФ также вводится понятие «интеллектуальное право», которое включает комплекс прав на охраняемые результаты интеллектуальной деятельности, в том числе имущественные права, личные неимущественные права (право авторства, право на имя) и иные права (право создавать, право доступа и т.д.). Согласно данной трактовке, обладатель интеллектуального права вправе использовать и распоряжаться результатом интеллектуальной деятельности, а также запрещать другим лицам использовать результаты его интеллектуальной деятельности. В основу данного подхода положен принцип, согласно которому в содержание интеллектуального права входят два полномочия – использование и распоряжение. Однако понятие «использование результата интеллектуальной деятельности» в ГК РФ не раскрыто.

Государством обеспечивается правовая охрана исключительного права на некоторые объекты интеллектуальной деятельности и средств индивидуализации, однако для этого необходима их государственная регистрация. В этом случае сведения о правообладателе и объекте интеллектуальной собственности вносятся в специальный реестр. Например, информация о товарных знаках содержится в Государственном реестре товарных знаков обслуживания, данные о патентах – в государственном реестре изобретений.

Тем не менее, есть такие объекты НМА, которые не требуют государственной регистрации. Главным в отношении таких объектов является наличие официального права получать от них доходы и контролировать возможность других лиц извлекать аналогичные выгоды от них. Примерами таких объектов являются объекты смежных прав, коммерческие обозначения и ноу-хау. Последний объект – ноу-хау – представляет большой интерес, т.к. в отношении их правообладателем должен быть введен режим коммерческой тайны. В противном случае такие активы не считаются объектом интеллектуальной собственности. Режим коммерческой тайны может быть установлен, если приняты все меры, перечисленные в Федеральном законе № 98-ФЗ «О коммерческой тайне». На документы, содержащие засекреченную информацию, наносится гриф «Коммерческая тайна» и указывается обладатель секрета. В этом законе также перечислены сведения, которые не являются коммерческой тайной – сведения об оплате труда, загрязнении окружающей среды, противопожарной безопасности, санитарно-эпидемиологической и радиационной обстановке, безопасности пищевых продуктов и других факторах.

В отношении такого актива как «ноу-хау» законодательные и нормативные акты не содержат прямого ответа на вопрос, какие документы могут служить основанием для признания ноу-хау в качестве объекта интеллектуальной собственности. Однако анализ ст.1465 ГК РФ и сложившейся арбитражной практики позволяет сделать вывод о том, что наличие прав на ноу-хау может быть подтверждено комплектом документов, подтверждающих факт его существования и соблюдение условий его правовой охраны. В такой комплект могут входить:

- а) документы, в которых выражен соответствующий результат интеллектуальной деятельности – технологические карты, чертежи, описания методик, рецепта, инструкции т.д.;

- б) документы, подтверждающие коммерческую ценность и новизну секрета производства – заключение экспертной комиссии;

- в) документы, подтверждающие факт установления коммерческой тайны – положение о коммерческой тайне, приказ руководителя, устанавливающий режим доступа к ноу-хау и т.д.

Аналогом объекта интеллектуальной собственности в бухгалтерском учете организаций является понятие «нематериальный актив». К документам, регулирующим порядок бухгалтерского учета нематериальных активов, относится ПБУ 14/2007 «Учет нематериальных активов». В данном положении нет определения понятия нематериального актива, но есть перечень условий, при выполнении которых объект может приниматься к бухгалтерскому учету в качестве такого актива:

- объект способен приносить организации экономические выгоды при выполнении работ, оказании услуг и для управленческих нужд;

- организация имеет право на получение экономических выгод (надлежаще оформленные документы, подтверждающие существование самого актива и прав на него) и контроль над объектом;

- возможность выделения (идентификации) объекта от других активов;

- срок полезного использования свыше 12 месяцев или операционного цикла, который превышает 12 месяцев;

- организация не предполагает последующую продажу объекта;

- фактическая стоимость объекта может быть определена;

- отсутствие у объекта материально-вещественной формы.

Если объект не удовлетворяет хотя бы одному из перечисленных критериев, то нематериальным активом он не является. Проанализировав эти условия можно дать следующее «бухгалтерское» определение НМА – это созданные или приобретенные организацией объекты, которые используются в хозяйственной деятельности в течение срока, превышающего 12 месяцев, имеют денежную оценку, обладают способностью отчуждения и приносят доходы, но не являются при этом материально-вещественными ценностями. Следует отметить, что в целом понятие интеллектуальной собственности аналогично понятию НМА, однако нужно понимать, что понятие «интеллектуальная собственность» – это понятие гражданского законодательства, которое относится не только к сфере бухгалтерского учета. Если объект интеллектуальной собственности рассматривать в разрезе бухгалтерского учета, прежде чем признать этот объект в качестве НМА, необходимо удостовериться, что он отвечает всем признакам, перечисленным выше.

В ПБУ 14/2007 даны примеры объектов, которые при выполнении условий признания являются НМА:

Однако в данном перечне есть объекты НМА, по которым выполняются не все условия признания. Обратимся к примеру с ноу-хау, по которому не предусмотрена государственная правовая охрана. Для признания объекта ноу-хау в качестве НМА необходимо, чтобы по нему были надлежаще оформленные документы, подтверждающие право организации на данный объект. На нормативном уровне такого документа не предусмотрено, т.е. возникает ситуация, в которой организация не сможет принять объект к учету в качестве НМА. Одним из решений данной проблемы может стать сбор пакета документов, перечисленных выше, которые подтверждают существование объекта и его охрану на уровне самой организации.

В связи с вступлением в силу ПБУ 24/2011 «Учет затрат на освоение природных ресурсов», в перечень НМА добавились нематериальные поисковые активы, по которым есть уверенность в получении коммерческой выгоды в будущем. Такими активами являются право на выполнение работ по поиску, оценке месторождений полезных ископаемых и (или) разведке полезных ископаемых, подтвержденное наличием соответствующей лицензии, приобретенная геологическая информация и т.д. Кроме того ПБУ 24/2011 удостоверяет правомерность отражения лицензий на пользование недрами в составе нематериальных активов, хотя в перечне НМА в ПБУ 14/2007 такого объекта нет, такое исключение предусмотрено только для предприятий недропользователей.

Для целей бухгалтерского учета деловая репутация определяется расчетным путем как разница между покупной ценой, уплачиваемой продавцу при приобретении предприятия как имущественного комплекса, и суммой всех активов и обязательств по бухгалтерскому балансу на дату его покупки. В связи с этим, деловая репутация может быть как положительной (превышение цены покупки над стоимостью активов по балансу), – надбавка к цене за ожидаемые будущие экономические выгоды, так и отрицательной (превышение балансовой стоимости активов над покупной ценой) – скидка с цены в связи с отсутствием факторов наличия стабильных покупателей, репутации качества, навыков маркетинга и сбыта, деловых связей. При этом только положительная деловая репутация является объектом нематериальных активов, так как она отвечает условию получения будущих экономических выгод.

В перечне примеров нематериальных активов в ПБУ 14/2007 кроме ноу-хау есть объекты, которые на практике не всегда полностью отвечают условиям признания. Например, программы для ЭВМ, базы данных, топологии интегральных микросхем имеют материально-вещественную форму, что противоречит условиям признания объекта в качестве нематериальных. Также, объектом НМА являются произведения науки, литературы и искусства, хотя эти объекты защищаются не патентным, а авторским правом. Они не подлежат государственной регистрации, на них не выдается свидетельство или патент с определенным сроком использования, к ним невозможно ограничить доступ третьих лиц. Кроме того, они имеют выраженную вещественную форму в виде публичного произведения, исполнения или изображения, звуко – и видеозаписи и т.д., поэтому при принятии таких объектов к учету возникают определенные трудности.

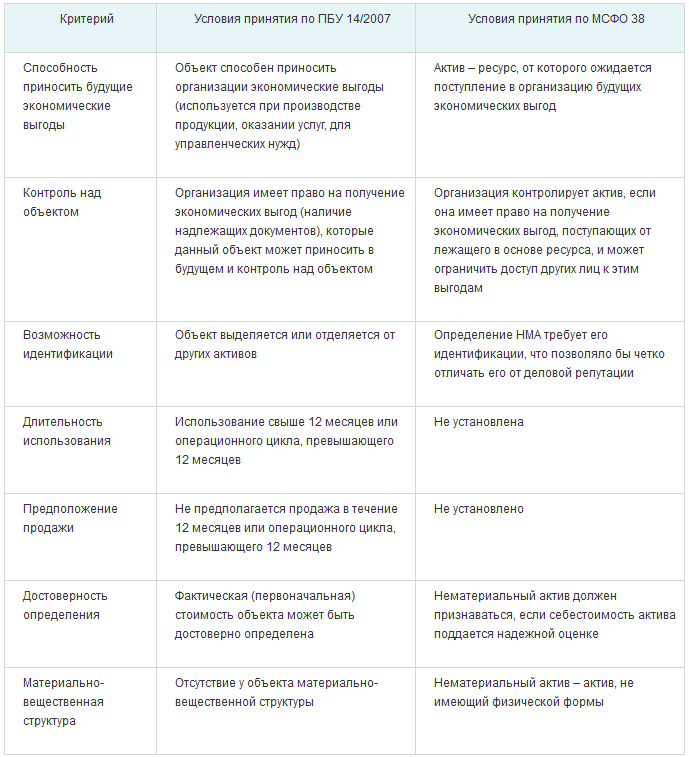

Такого рода неоднозначные понятия и нечеткие формулировки приводят к тому, что каждый бухгалтер толкует данное положение самостоятельно, поэтому некоторые авторы предлагают не применять правило одновременного соблюдения всех семи условий для признания в учете объекта нематериальным активом. Для принятия актива в качестве НМА можно воспользоваться критериями признания актива в соответствии с МСФО, согласно которым необходимо, чтобы объект был идентифицируемым, организация контролировала ресурс, его стоимость была достоверно определена и он приносил бы организации экономические выгоды. Контроль в данном случае не обязательно предполагает наличие охранных документов, как этого требует ПБУ 14/2007.

В отличие от российских стандартов, в МСФО дано определение понятию нематериального актива. Согласно МСФО (IAS) 38 «Нематериальные активы», нематериальные активы – это идентифицируемый немонетарный актив, не имеющей физической формы. Для признания объекта таковым необходимо выполнение трех условий:

- а) идентифицируемость – актив является отделяемым, то есть может быть отделен от предприятия, продан, передан, лицензирован, предоставлен в аренду или обменен, а также объект является результатом договорных или других юридических прав;

- б) наличие контроля – предприятие контролирует актив, если он обладает правом на получение будущих экономических выгод, а также может ограничить доступ других лиц к этим выгодам;

- в) вероятность получения будущих экономических выгод – получение выручки от продажи продукции, работ, услуг, а также снижение затрат или другие выгоды, получаемые от использования предприятием нематериального актива.

Сравним условия признания объекта в качестве НМА по российским и международным стандартам в таблице 1.

Таблица 1. Сравнительная характеристика условий признания НМА в РСБУ и МСФО

Исходя из представленного сопоставления, можно сделать вывод, что часть регламентации принадлежности объекта к НМА в ПБУ 14/2007 аналогична МСФО. Однако, в соответствии с ПБУ 14/2007, наличие контроля над НМА должно сопровождаться документальным оформлением прав на объект, о чем говорилось выше, а в МСФО не предусмотрены жесткие требования к оформлению юридических прав на НМА. Однако в МСФО 38 косвенно указывается, что в отношении некоторых активов – профессиональные навыки персонала, доля рынка и списки клиентов – желательно иметь юридически закрепленные права, и тогда эти активы можно будет признать нематериальными. Например, относительно навыков персонала в МСФО 38 говорится, что предприятие обычно не имеет достаточно контроля над ожидаемыми будущими экономическим выгодами, возникающими в результате наличия квалифицированного персонала и его обучения, чтобы признать его нематериальным активом. Однако в то же время отмечается, что особый управленческий или технический талант может быть признан нематериальным активом в случае, когда у предприятия есть юридически закрепленные права на его использование и контроль. Такие же условия применимы к отношениям с клиентами – если у предприятия есть юридически закрепленное право на защиту отношений с клиентом от третьих лиц или иные формы контроля этих отношений, то данный объект можно признать нематериальным активом.

В МСФО 38 более четко, чем в ПБУ 14/2007 приведены критерии идентификации нематериального актива. Кроме перечисленных выше можно отметить, что объект является идентифицируемым, если он возникает из договорных или других юридических прав, независимо от того, являются ли эти права передаваемыми или отделяемыми от данной организации или других прав и обязанностей.

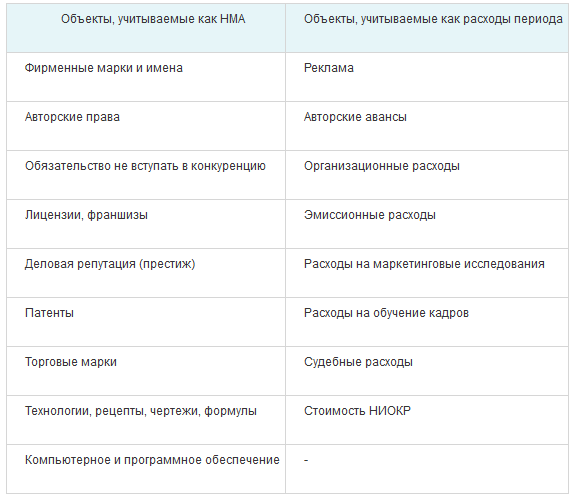

Однако, несмотря на это, многие специалисты утверждают, что момент признания объекта идентифицируемым является спорным, и если бухгалтер сомневается в критериях отнесения объекта, то его необходимо признать расходом периода, в котором он возникает. В таблице 2 представлен перечень объектов, относящихся к нематериальным активам и расходам периода по критериям МСФО 38.

Таблица 2. Перечень объектов, относящихся к НМА и расходам периода

Как видно из таблицы, грань, отделяющая НМА от расходов периода, неопределенна.

Следует отметить, что несмотря на признание МСФО в российском учете, на данный момент отсутствует единство трактовки нематериальных активов в МСФО и ПБУ 14/2007. Это связано с тем, что перечень НМА в ПБУ 14/2007 опирается на положения части четвертой ГК РФ, в связи с чем, например, к нематериальным активам могут быть отнесены только имущественные права на программы для ЭВМ, но не права пользования, а в МСФО к нематериальным активам относятся как имущественные права на программное обеспечение, так и права пользования ими.

Такой же пример можно привести в отношении лицензий, которые согласно российскому законодательству не признаются НМА независимо от срока их использования, поскольку на лицензии не распространяется имущественное право. Критерий наличия имущественного права не входит в сферу регулирования сложных объектов интеллектуальной собственности, которые включают несколько результатов интеллектуальной деятельности. Согласно ГК РФ организация по таким объектам может сочетать как имущественное, так и не имущественное право. Например, это могут быть сделанные на заказ сайты или компьютерные программы.

Условие отсутствия материально-вещественной формы присутствует в обоих положениях. Однако некоторые нематериальные носители передаются в вещественной форме – программа хранится и передается на дисках. Согласно российским стандартам учета, сам нематериальный актив должен учитываться отдельно от его материального носителя, в то время как в МСФО организация сама определяет на основе профессионального суждения бухгалтера, какой элемент – содержание (нематериальный актив) или вещественная форма – является более значимым. В зависимости от этого объект будет признан либо основным средством, либо нематериальным активом.

Отличие в подходах российских стандартов и МСФО наблюдается также относительно деловой репутации. В российском учете положительная деловая репутация, которая может быть получена только в результате приобретения бизнеса, является нематериальным активом, в то время как в МСФО введен критерий идентифицируемости нематериального актива, чтобы отделить его от гудвилла. Согласно МСФО, гудвилл, возникающий при объединении бизнеса, является отдельным активом, который принесет будущие экономические выгоды в результате синергии между приобретенными активами, которые сами по себе и по отдельности не могут быть признаны нематериальными активами. Гудвилл является отдельным активом, отличным от нематериального актива, и регулируется МСФО (IFRS) 3 «Объединение бизнеса». Созданный же внутри компании гудвилл не должен признаваться в качестве нематериального актива, потому как он не является идентифицируемым, не может существовать отдельно от предприятия.

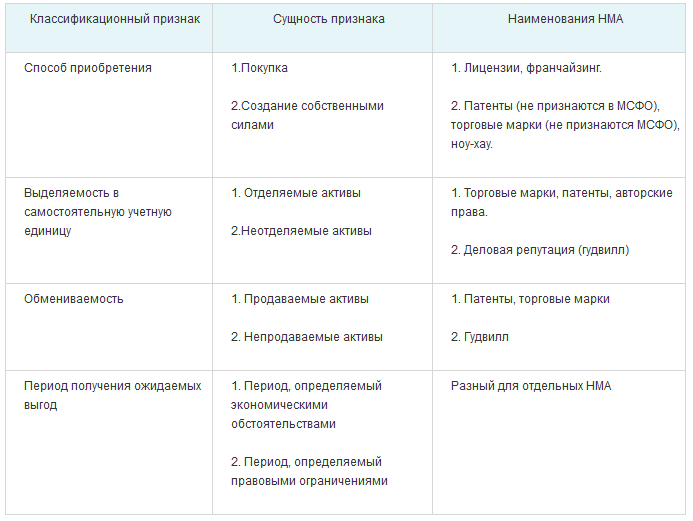

На основе рассмотренных видов нематериальных активов, проведем их классификацию по отдельным критериям в таблице 3:

Таблица 3. Классификация нематериальных активов

Отличия в подходе к определению нематериального актива есть и в налоговом учете. В Налоговом кодексе Российской Федерации дано следующее определение НМА: – «приобретенные или созданные налогоплательщиком результаты интеллектуальной собственности (исключительные права на них), используемые при производстве продукции или для управленческих нужд организации в течение длительного времени (свыше 12 месяцев)». Условия признания НМА к учету практически те же, что и в ПБУ 14/2007, то есть в целом трактовка сущности условий признания НМА в бухгалтерском и налогом учете совпадают, единственное исключение – нормы налогового кодекса не предусматривают контроль над использованием актива. Есть также небольшое различие в составе нематериальных активов в налоговом учете – в перечне нематериальных активов в НК РФ нет деловой репутации, но есть дополнительный объект – стоимость лицензионного соглашения (лицензии) на право пользования недрами. Однако организациям с 1 января 2009 г. дано право расходы по заключению лицензионного соглашения списывать равномерно в течение 2 лет на прочие расходы, связанные с производством и реализацией. Выбранный способ учета таких расходов организации необходимо закрепить в учетной политике для целей налогообложения.

________________________________

Внимание

Эта статья участвует в Конкурсе на лучшую статью.

Победителя ждет главный приз – 30 000 рублей!

Узнать больше о конкурсе

Всем привет!

Предлагаю сегодня поговорить о несколько нетипичном виде вложений. Ценные бумаги, векселя, облигации – довольно привычные формы, тогда как инвестиции в нематериальные активы – это новинка для нашей страны, обещающая своевременно в нее вступившим неплохую прибыль в будущем.

Что такое нематериальные вложения

Это инвестиции в объекты интеллектуальной собственности, которые не имеют материальной формы. Звучит сложно, поэтому разберу подробнее.

Понятие нематериальной собственности

Под нематериальной собственностью понимаются объекты, которые не имеют материальной формы, но при этом активно используются в производственной деятельности.

К числу материальной собственности относят:

- Интеллектуальную собственность – патенты, научные исследования, авторские права на продукты различного рода от компьютерных программ до музыкальных произведений культуры и искусства, ноу-хау.

- Активы, которые формируют деловую репутацию компанию – товарные знаки и бренд.

Откуда берется нематериальное имущество

Пути получения нематериальных активов:

- приобретение за плату;

- создание в пределах организации;

- внесение в качестве вклада в уставный капитал;

- получение в дар;

- по договору, подразумевающему неденежные средства исполнения.

Особенности капиталовложений в НМА

НМА – это не оборудование и не финансы. Даже готовый товар, полученный с помощью использования нематериального имущества, – это тоже не НМА. Особенности капиталовложений таки активы кроются в самой их сути. Разберу на примере.

Давайте представим, что я ухитрился создать уникальное кафе с уникальным меню. А еще у меня зарегистрированный товарный знак, узнаваемая мелодия, которая ассоциируется с моим заведением общепита, и особенный способ обслуживания.

И я решаю начать продажу франшизы. Франчайзинг – это как раз то самое капиталовложение в НМА. Я продаю товарный знак и деловую репутацию третьему лицу, которое будет использовать их в своих целях.

Основные методы оценки инвестиций в НМА

Собираясь вложить средства в нематериальные активы, стоит рассмотреть будущее приобретение через призму основных методов оценки инвестиций в НМА.

Традиционно говорят о трех способах оценки:

- Сравнительный. Я нахожу, по какой стоимости были приобретены аналогичные товары, и в сравнении вычисляю цену того актива, что приобрел. У этого подхода один минус – нематериальные товары в основной массе не повторяются, точный аналог подобрать затруднительно.

- Затратный. Стоимость равна затратам компании на изобретение или приобретение НМА.

- Доходный. Стоимость складывается из оценки экономической выгоды, которую принесет компании продукт интеллектуальной собственности.

Плюсы и минусы вложений

В числе плюсов инвестиций в НМА – неоценимое влияние на развитие научно-технического прогресса. Ученые, конструкторы и прочие изобретатели получают стимул для работы, так как на разработки, лицензии и патенты ни у кого нет монопольного права.

Инвестиции во внедрение ноу-хау, производственных технологий и нового оборудования в производство положительно влияют на развитие экономики.

Но есть и минусы, связанные с рисками инвестиций в нематериальное имущество.

Риски

Главный минус инвестиций в НМА – это определенная доля экономического риска, который присущ любым видам инвестиций. Если вы разработчик или инвестор проекта, находящегося в стадии разработки, то вы рискуете больше, так как гарантий будущего успеха (и прибыли) у вас нет.

Как вложиться в НМА: пошаговая инструкция

Я бы очень хотел предоставить вам пошаговую инструкцию по инвестированию в нематериальные активы, но ее просто не существует в силу неповторимости конкретного объекта вложения.

Если вы хотите купить технологию валяния валенка в далеких Кукморах, а я предложу вариант инвестирования музыкального творчества звезды телеканала – вам мой метод не только не поможет, но еще и помешает.

Стратегии инвестирования

Стратегии инвестирования нематериальных активов особо ничем не отличаются от прочих капиталовложений. Здесь вы так же вкладываете деньги во что-то, что должно принести вам выгоду в дальнейшем использовании, а может сделать вас банкротом.

Грамотная оценка информации, изучение рынка, получение хотя бы минимальных знаний о базовых инвестиционных стратегиях помогут определиться, какую стратегию лучше использовать.

Альтернативы

Альтернатива инвестициям в нематериальные активы – вложение в облигации, акции, ПИФы. Даже обыкновенный банковский вклад может быть рассмотрен как альтернатива инвестициям в нематериальное имущество.

Другой вопрос – получение прибыли. Удачное вложение в начинающий бренд Apple в свое время принесли рискнувшим баснословную прибыль. Сегодня именно бренд оценивается в миллиарды долларов, никак не имущество или производственный актив компании.

Отзывы

Мнение эксперта Владимир Сильченко Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист» Задать вопрос Отзывов при желании можно найти много и разных. Кто-то начал работать со стартапом, связанным с интеллектуальной собственностью, и получил огромную прибыль, перебравшись жить в столицу. А кто-то прогорел и теперь негодует, строча гневные посты о том, что нематериальные активы зло, как и их создатели. От себя скажу – вкладывать деньги в объекты нематериальной собственности или деловую репутацию компании выгодно в том случае, когда вы уверены в ее перспективах и реальном будущем. Грамотная оценка будущности объекта инвестирования поможет понять, будет ли выгодным вложение.

Инвестиции в НМА – это широкое поле для вложения денег, способное принести надежную прибыль при грамотной оценке инвестируемого актива. Изучайте рынок, пробуйте свои силы! Желаю всем инвесторам удачи.

Если материал был полезен, делитесь в соцсетях и советуйте друзьям!

Интересные материалы:

- Актив пассив

Финансовый анализ: П2 Краткосрочные пассивы Определение П2 Краткосрочные пассивы - это обязательства, платежи по которым…

- Классификация активов по составу

I. Классификация активов по составу и размещению⇐ ПредыдущаяСтр 2 из 23 В Российском бухучете активы…

- Нематериальный

Под инвестициями понимают либо покупку чего-то материального, имеющего форму, либо финансирование конкретных проектов, также имеющих…

- Что

НЕМАТЕРИАЛЬНЫЕ АКТИВЫ - БУХГАЛТЕРСКИЙ УЧЕТ Особую категорию внеоборотных активов организации составляют нематериальные активы. Несмотря на…

- Псб бизнес

РИАМО – 26 сен. На девятой ежегодной конференции "Электронные платежи и денежные переводы - 2017"…