- от автора admin

Содержание

- Образцы заполнения справки о доходах несовершеннолетних детей ГГС

- 1)

- Новая форма декларации для отчета за 2020 год

- Что собой представляет 3-НДФЛ

- Кто сдает этот отчет

- Срок и способы сдачи отчета

- Особенности оформления декларации

- Порядок заполнения отчета для ИП

- Алгоритм подготовки отчета для физических лиц

- Подготовка отчета онлайн

- Штрафы за неуплату налога и ошибки в декларации

Образцы заполнения справки о доходах несовершеннолетних детей ГГС

ПРИМЕР ЗАПОЛНЕНИЯ – СЫН

Приложение 5

к указу Мэра Москвы

от 7 сентября 2009 г. N 65-УМ

В Управление государственной службы и кадров Правительства Москвы

(указывается наименование кадрового подразделения государственного органа города Москвы)

СПРАВКА

о доходах, об имуществе и обязательствах имущественного характера супруги (супруга) и несовершеннолетних детей лиц, замещающих государственные должности города Москвы и должности государственной гражданской службы города Москвы 1

Я, Иванов Иван Иванович

(фамилия, имя, отчество, дата рождения)

Аппарат Мэра и Правительства Москвы

заместитель начальника управления… ,

(замещаемая должность)

проживающий по адресу: г. Москва, Смольная ул., д. 20, кв. 7

(адрес места жительства)

сообщаю сведения о доходах за отчетный период с 1 марта 2013 г. по 31 декабря 2013 г. моей (моего) Иванова Николая Ивановича

(супруги (супруга, несовершеннолетней дочери, несовершеннолетнего сына)

1 марта 2011 г.р.

(фамилия, имя, отчество, дата рождения)

дошкольный возраст

(основное место работы или службы, занимаемая должность; в случае отсутствия основного места работы или службы — род занятий)

об имуществе, принадлежащем ей (ему) на праве собственности, о вкладах в банках, ценных бумагах, об обязательствах имущественного характера по состоянию на конец отчетного периода (на отчетную дату):

———————————

1 Сведения представляются отдельно на супругу (супруга) и на каждого из несовершеннолетних детей лица, замещающего государственную должность города Москвы (должность государственной гражданской службы города Москвы), которое представляет сведения.

ПРИМЕР ЗАПОЛНЕНИЯ

Раздел 1. Сведения о доходах 1

|

№ |

Вид дохода |

Величина дохода 2 |

|

1 |

2 |

3 |

|

1 |

Доход по основному месту работы |

нет |

|

2 |

Доход от педагогической деятельности |

нет |

|

3 |

Доход от научной деятельности |

нет |

|

4 |

Доход от иной творческой деятельности |

нет |

|

5 |

Доход от вкладов в банках и иных кредитных организациях |

нет |

|

6 |

Доход от ценных бумаг и долей участия в коммерческих организациях |

нет |

|

7 |

Иные доходы (указать вид дохода): |

нет |

|

|

1) |

|

|

|

2) |

|

|

|

3) |

|

|

|

4) |

|

|

8 |

Итого доход за отчетный период |

0 |

_________________

1 Указываются доходы (включая пенсии, пособия, иные выплаты) за отчетный период.

2 Доход, полученный в иностранной валюте, указывается в рублях по курсу Банка России на дату получения дохода.

ПРИМЕР ЗАПОЛНЕНИЯ

Раздел 2. Сведения об имуществе

2.1. Недвижимое имущество

|

№ |

Вид и наименование имущества |

Вид собственности 1 |

Место нахождения (адрес) |

Площадь |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

Земельные участки 2: |

|

|

|

|

|

1) дачный земельный участок

|

общая (долевая) — ⅓

|

Московская область, Дмитровский район, Куликовское сельское поселение, село Куликово, уч. 26

|

1 200

|

|

|

3) |

|

|

|

|

2 |

Жилые дома: |

нет |

|

|

|

|

1) |

|

|

|

|

|

2) |

|

|

|

|

|

3) |

|

|

|

|

3 |

Квартиры: |

|

|

|

|

|

1)

|

|

|

|

|

|

3) |

|

|

|

|

4 |

Дачи: |

|

|

|

|

|

1) дачный дом |

общая (долевая) — ⅓

|

Московская область, Дмитровский район, Куликовское сельское поселение, село Куликово, уч. 26 |

100 |

|

|

2) |

|

|

|

|

|

3) |

|

|

|

|

5 |

Гаражи: |

нет |

|

|

|

|

1) |

|

|

|

|

|

2) |

|

|

|

|

|

3) |

|

|

|

|

6 |

Иное недвижимое имущество: |

нет |

|

|

|

|

1) |

|

|

|

|

|

2) |

|

|

|

|

|

3) |

|

|

|

_________________

1 Указывается вид собственности (индивидуальная – когда имущество находится в единоличной собственности лица, представляющего сведения об имуществе, или общая – когда имущество находится в собственности лица, представляющего сведения об имуществе, и иных лиц с определением доли каждого в праве собственности (долевая собственность) или без определения таких долей (совместная собственность)); для совместной собственности указываются иные лица (Ф.И.О. или наименование), в собственности которых находится имущество; для долевой собственности указывается доля лица, представляющего сведения об имуществе.

2 Указывается вид земельного участка (пая, доли): под индивидуальное жилищное строительство, дачный, садовый, приусадебный, огородный и другие.

ПРИМЕР ЗАПОЛНЕНИЯ

2.2. Транспортные средства

|

№ |

Вид и марка транспортного средства |

Вид собственности 1 |

Место регистрации |

|

1 |

2 |

3 |

4 |

|

1 |

Автомобили легковые: |

нет |

|

|

|

1) |

|

|

|

|

2) |

|

|

|

2 |

Автомобили грузовые: |

нет |

|

|

|

1) |

|

|

|

|

2) |

|

|

|

3 |

Автоприцепы: |

нет |

|

|

|

1) |

|

|

|

|

2) |

|

|

|

4 |

Мототранспорные средства: |

нет |

|

|

|

1) |

|

|

|

|

2) |

|

|

|

5 |

Сельскохозяйственная техника: |

нет |

|

|

|

1) |

|

|

|

|

2) |

|

|

|

6 |

Водный транспорт: |

нет |

|

|

|

1) |

|

|

|

|

2) |

|

|

|

7 |

Воздушный транспорт: |

нет |

|

|

|

1) |

|

|

|

|

2) |

|

|

|

8 |

Иные транспортные средства: |

нет |

|

|

|

1) |

|

|

|

|

2) |

|

_________________

1 Указывается вид собственности (индивидуальная – когда имущество находится в единоличной собственности лица, представляющего сведения об имуществе или общая – когда имущество находится в собственности лица, представляющего сведения об имуществе, и иных лиц с определением доли каждого в праве собственности (долевая собственность) или без определения таких долей (совместная собственность)); для совместной собственности указываются иные лица (Ф.И.О. или наименование), в собственности которых находится имущество; для долевой собственности указывается доля лица, представляющего сведения об имуществе.

ПРИМЕР ЗАПОЛНЕНИЯ

Раздел 3. Сведения о денежных средствах, находящихся на счетах в банках и иных кредитных организациях

|

№ |

Наименование и адрес банка или иной кредитной организации |

Вид и валюта счета 1 |

Дата открытия счета |

Номер счета |

Остаток на счете 2 (руб.) |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

нет

|

|

|

|

|

|

2 |

|

|

|

|

|

|

3 |

|

|

|

|

|

_________________

1 Указывается вид счета (депозитный, текущий, расчетный, ссудный и другие) и валюта счета.

2 Остаток на счете указывается по состоянию на отчетную дату. Для счетов в иностранной валюте остаток указывается в рублях по курсу Банка России на отчетную дату.

ВНИМАНИЕ !!!

Изменено наименование столбца 3 таблицы по аналогии с Указом Президента РФ от 18 мая 2009г. № 559.

ПРИМЕР ЗАПОЛНЕНИЯ

Раздел 4. Сведения о ценных бумагах

4.1. Акции и иное участие в коммерческих организациях

|

№ |

Наименование и организационно-правовая форма организации 1 |

Место нахождения организации (адрес) |

Уставный капитал 2 |

Доля участия 3 |

Основание участия 4 |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

|

|

1 |

нет |

|

|

|

|

|

|

2 |

|

|

|

|||

|

3 |

|

|

|

|||

|

4 |

|

|

||||

|

5 |

|

|

_________________

1 Указываются полное или сокращенное официальное наименование организации и ее организационно-правовая форма (акционерное общество, общество с ограниченной ответственностью, товарищество, производственный кооператив и другие).

2 Уставный капитал указывается согласно учредительным документам организации по состоянию на отчетную дату. Для уставных капиталов, выраженных в иностранной валюте, уставный капитал указывается в рублях по курсу Банка России на отчетную дату.

3 Доля участия выражается в процентах от уставного капитала. Для акционерных обществ указываются также номинальная стоимость и количество акций.

4 Указываются основание приобретения доли участия (учредительный договор, приватизация, покупка, мена, дарение, наследование и другие), а также реквизиты (дата, номер) соответствующего договора или акта.

ПРИМЕР ЗАПОЛНЕНИЯ

4.2. Иные ценные бумаги

|

№ |

Вид ценной бумаги 1 |

Лицо, выпустившее ценную бумагу |

Номинальная величина обязательства |

Общее количество |

Общая стоимость 2 |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

|

|

1 |

нет

|

|

|

|

|

|

|

2 |

|

|

|

|

|

|

|

3 |

|

|

|

|

|

|

|

4 |

|

|

|

|

|

|

|

5 |

|

|

|

|

|

|

|

6 |

|

|

|

|

|

Итого по разделу 4 «Сведения о ценных бумагах” суммарная декларированная стоимость ценных бумаг, включая доли участия в коммерческих организациях (руб.),

____________________________________________0____________________________________.3

_________________

1 Указываются все ценные бумаги по видам (облигации, векселя и другие), за исключением акций, указанных в подразделе «Акции и иное участие в коммерческих организациях”.

2 Указывается общая стоимость ценных бумаг данного вида исходя из стоимости их приобретения (а если ее нельзя определить – исходя из рыночной стоимости или номинальной стоимости). Для обязательств, выраженных в иностранной валюте, стоимость указывается в рублях по курсу Банка России на отчетную дату.

3 Суммарная декларированная стоимость ценных бумаг, включая доли участия в коммерческих организациях, определяется, как совокупная стоимость акций и иного участия в коммерческих организациях (подраздел 4.1. настоящего раздела) и иных ценных бумаг (подраздел 4.2. настоящего раздела). Стоимость акций и иного участия в коммерческих организациях рассчитывается как сумма построчных произведений сведений ячеек по столбцам 4 и 5 таблицы подраздела 4.1. настоящего раздела в отдельности. Стоимость иных ценных бумаг рассчитывается как сумма сведений ячеек столбца 6 таблицы подраздела 4.2. настоящего раздела.

ПРИМЕР ЗАПОЛНЕНИЯ

Раздел 5. Сведения об обязательствах имущественного характера

5.1. Объекты недвижимого имущества, находящиеся в пользовании 1

|

№ |

Вид имущества 2 |

Вид и сроки пользования 3 |

Основание пользования 4 |

Место нахождения (адрес) |

Площадь |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

квартира |

безвозмездное пользование с 2011 г. |

фактическое предоставление (регистрация) |

г. Москва, Смольная ул., д. 20, кв. 7 |

100 |

_________________

1 Указываются по состоянию на отчетную дату.

2 Указывается вид недвижимого имущества (земельный участок, жилой дом, дача и другие).

3 Указываются вид пользования (аренда, безвозмездное пользование и другие) и сроки пользования.

4 Указываются основание пользования (договор, фактическое предоставление и другие), а также реквизиты (дата, номер) соответствующего договора или акта.

Утверждена Указом Президента Российской Федерации от 23 июня 2014 г. N 460

(в ред. Указов Президента РФ от 19.09.2017 N 431, от 09.10.2017 N 472, от 15.01.2020 N 13) (см. текст в предыдущей редакции) См. данную форму в MS-Word, в MS-Excel. В ____________________________________ (указывается наименование кадрового подразделения федерального государственного органа, иного органа или организации) СПРАВКА <1> о доходах, расходах, об имуществе и обязательствах имущественного характера <2> Я, ____________________________________________________________________ __________________________________________________________________________, (фамилия, имя, отчество (при наличии), дата рождения, серия и номер паспорта, дата выдачи и орган, выдавший паспорт, страховой номер индивидуального лицевого счета (при наличии) ___________________________________________________________________________ ___________________________________________________________________________ __________________________________________________________________________, (место работы (службы), занимаемая (замещаемая) должность; в случае отсутствия основного места работы (службы) — род занятий; должность, на замещение которой претендует гражданин (если применимо)) зарегистрированный по адресу: ____________________________________________, (адрес места регистрации) сообщаю сведения о доходах, расходах своих, супруги (супруга), несовершеннолетнего ребенка (нужное подчеркнуть) ___________________________________________________________________________ (фамилия, имя, отчество (при наличии) в именительном падеже, дата рождения, серия и номер паспорта или свидетельства о рождении (для несовершеннолетнего ребенка, не имеющего паспорта), дата выдачи и орган, выдавший документ, страховой номер индивидуального лицевого счета (при наличии) ___________________________________________________________________________ (адрес места регистрации, основное место работы (службы), занимаемая (замещаемая) должность) ___________________________________________________________________________ (в случае отсутствия основного места работы (службы) — род занятий) ___________________________________________________________________________ ___________________________________________________________________________ за отчетный период с 1 января 20__ г. по 31 декабря 20__ г. об имуществе, принадлежащем ___________________________________________________________________________ (фамилия, имя, отчество) на праве собственности, о вкладах в банках, ценных бумагах, об обязательствах имущественного характера по состоянию на «__» ______ 20__ г. ——————————— <1> Заполняется с использованием специального программного обеспечения «Справки БК», размещенного на официальном сайте Президента Российской Федерации, ссылка на который также размещается на официальном сайте федеральной государственной информационной системы в области государственной службы в информационно-телекоммуникационной сети «Интернет». При печати справки формируются зоны со служебной информацией (штриховые коды и т.п.), нанесение каких-либо пометок на которые не допускается. <2> Сведения представляются лицом, замещающим должность, осуществление полномочий по которой влечет за собой обязанность представлять такие сведения (гражданином, претендующим на замещение такой должности), отдельно на себя, на супругу (супруга) и на каждого несовершеннолетнего ребенка.

Заполнение декларации 3-НДФЛ — обязанность любого ИП, адвокатов, нотариусов, фермеров, а также граждан, самостоятельно получивших доходы в 2020 году (продали имущество, получили крупные подарки, сдавали в аренду жилье). Порядок подготовки отчета варьируется в зависимости от статуса налогоплательщика и его вида деятельности.

Налог на доходы физических лиц обязаны платить государству все граждане, получающие прибыль в России. Обычно удержанием налога и перечислением его в бюджет занимаются организации — налоговые агенты. Это работодатели налогоплательщиков или те организации, которые выплатили им доход. Эти же налоговые агенты отчитываются перед органами ФНС о выплаченных суммах и удержанном с них налоге. Но если гражданин получил денежные средства самостоятельно и у него нет налогового агента по какой-либо операции или если он является индивидуальным предпринимателем на общей системе налогообложения, он обязан сам отчитаться и заплатить налог. Из статьи вы узнаете, как заполнять 3-НДФЛ и в какой срок ее подать.

Новая форма декларации для отчета за 2020 год

ФНС России опубликовала приказ №ЕД-7-11/615@ от 28.08.2020, которым утвердила новую форму декларации по налогу на доходы физических лиц (3-НДФЛ). Документ вступит в силу 01.01.2021, значит, применять обновленную форму необходимо с отчета за 2020 год. Изменения связаны с возможностью внесения авансового квартального платежа по НДФЛ индивидуальными предпринимателями (ИП), адвокатами и нотариусами.

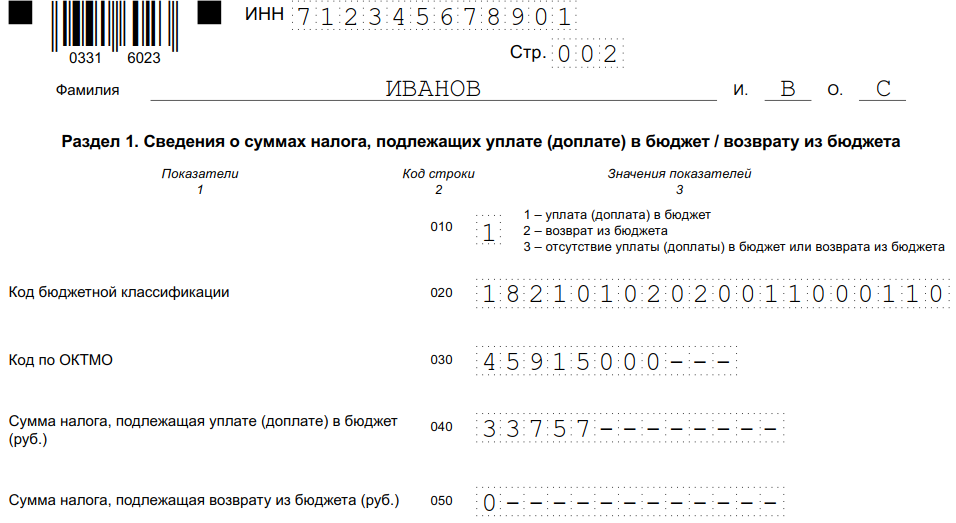

Раздел 1 в обновленном бланке разделили на две части:

- Для указания сведений о суммах налога, подлежащих уплате (доплате) в бюджет (за исключением сумм налога, уплачиваемого соответствии с п. 7 статьи 227 НК РФ) или возврату из бюджета.

- Для указания сумм авансового платежа по НДФЛ, уплачиваемого в соответствии с п. 7 статьи 227 НК РФ.

В декларацию добавили новые листы:

- приложение к разделу 1 «Заявления о зачете (возврате) суммы излишне уплаченного налога на доходы физлиц»;

- расчет к приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с п. 7 ст. 227 НК РФ».

Сроки сдачи отчетности не изменились.

Используйте бесплатно инструкции КонсультантПлюс

Работникам налоговой запретили исправлять ошибки в отчетных формах. Теперь весь пакет документов возвращают без объяснения причин. А за просрочку накажут штрафом. Мы собрали инструкции, которые помогут правильно заполнить 3-НДФЛ и сдать с первого раза:

- новая форма 3-НДФЛ;

- инструкция по заполнению отчета для ИП;

- как заполнить и сдать в электронном виде через сайт налоговой;

- правила и сроки сдачи.

Что собой представляет 3-НДФЛ

Форма отчета и порядок составления формы 3-НДФЛ утверждены приказом ФНС №ММВ-7-11/569@ от 03.10.2018.

ВАЖНО! Налоговая подготовила проект приказа об утверждении новой формы 3-НДФЛ и порядка ее заполнения, ожидается, что приказ вступит в силу начиная с налогового периода 2020 года.

Актуальный документ представляет собой бланк, состоящий из 13 страниц, среди которых есть традиционный титульный лист и два основных раздела. Первый раздел занимает всего одну страницу, и его должны заполнить все респонденты. Второй раздел вместе с приложениями (число которых — 8) занимает 9 страниц, но они заполняются, только если есть сведения, которые в них следует указывать в зависимости от статуса налогоплательщика.

Декларация по налогу на доходы физлиц является годовой отчетной формой. Она предназначена не только для информирования ФНС о полученных доходах с целью уплаты налога с них, но и для возможного получения налоговых вычетов.

Кто сдает этот отчет

При получении дохода, с которого необходимо исчислить и заплатить налог на доходы физлиц, или для получения возврата части налога, ранее уплаченного в бюджет, декларация в ФНС предоставляется обязательно. По требованию Налогового кодекса РФ, по итогам года отчет сдают:

- Индивидуальные предприниматели (ИП) на общей системе налогообложения.

- Адвокаты и нотариусы, учредившие частные кабинеты.

- Главы фермерских (крестьянских) хозяйств.

- Налоговые резиденты РФ, получившие в отчетном году доход в других странах (это лица, которые фактически проживали на территории России не менее 183 дней в году, но получали средства из иностранных источников за ее пределами).

- Граждане, получившие доход от сдачи своего имущества в аренду или от выполнения договоров ГПХ (при условии, что заказчик не исполнил обязанность налогового агента). Кроме того, налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) подается при продаже имущества. Хотя декларировать получение доходов в таком случае обязательно, платить налог придется при условии, что налогоплательщик владел им менее установленного минимального срока (три года). Что касается объектов недвижимости, то заплатить подоходный налог необходимо при продаже квартиры (дома):

- находившейся в собственности менее 5 лет, если она приобретена после 01.01.2016;

- находившейся в собственности менее 3 лет, если имущество куплено до 01.01.2016 либо получено по наследству, в дар, по договору пожизненного содержания с иждивением, в результате приватизации.

Граждане, которые выиграли в лотерею или на спортивных тотализаторах, тоже уплачивают налог от суммы своего выигрыша, но по отношению к ним налоговыми агентами выступают организаторы этих акций и розыгрышей, которые выплатили им сумму выигрыша. Если подарок получен в натуральной форме, победителю необходимо уплатить налог с него самостоятельно. В этом случае ему следует заполнить и сдать отчет.

Срок и способы сдачи отчета

Общий срок, когда сдается декларация о доходах физического лица, — 30 апреля года, следующего за отчетным. Направляют отчет в налоговую службу по месту регистрации налогоплательщика тремя способами:

- непосредственно в инспекцию ФНС лично или через представителя;

- по почте;

- в режиме онлайн на сайте налоговой службы или с помощью специальных сервисов.

Предельный срок касается только ИП, адвокатов, глав КФХ, нотариусов и граждан, декларирующих доходы. С целью получения налогового вычета декларацию сдают в любое удобное время.

ВАЖНО! В ФНС обсуждается идея перенести срок сдачи декларации в 2020 году из-за коронавируса. Следите за новостями!

Особенности оформления декларации

Заполняя отчетный бланк, нельзя допускать ошибок и исправлений. Разрешается использовать только черные или синие чернила, если форма заполняется от руки. Обратите внимание, что инструкция по заполнению 3-НДФЛ основывается на разных требованиях к ручному и машинному оформлению бланка:

- При заполнении бланка от руки все текстовые и числовые поля (Ф. И. О., ИНН, суммы и т. п.) следует писать слева направо, начиная с крайней левой ячейки, заглавными печатными символами по образцу, который находится на сайте ФНС. Старайтесь, чтобы буквы максимально походили на образец. Если после заполнения строки остались пустые ячейки, в них следует проставить прочерки до конца поля. Если какое-либо поле оказалось пустым, во всех его ячейках ставят прочерки.

- При оформлении на компьютере требуется выравнивание всех числовых значений по правому краю. Рекомендуется использовать исключительно шрифт Courier New с выставленным размером от 16 до 18.

Если одной страницы раздела или листа формы не хватает, чтобы заполнить декларацию 3-НДФЛ, используйте необходимое количество дополнительных страниц из этого же раздела.

Как в рукописном, так и в печатном варианте отчета все суммы указываются с копейками. Исключением является сумма самого налога, который необходимо округлить до полных рублей по обычному арифметическому правилу — если в сумме менее 50 копеек, то они отбрасываются, начиная с 50 копеек и выше округляются до полного рубля. Доходы или расходы, которые по документам исчислены в иностранной валюте, для внесения в отчет следует пересчитать в рубли по курсу Центробанка РФ на дату их фактического получения. Сведения, приведенные в декларации, подтверждаются документами, копии которых прилагаются к декларации. Для перечисления документов, приложенных к 3-НДФЛ, составляют реестр в произвольном порядке.

Все страницы формы нумеруются по порядку путем заполнения поля «Стр.» начиная с 001 (титульный лист). Количество страниц указывается на титульном листе, как и количество дополнительных документов.

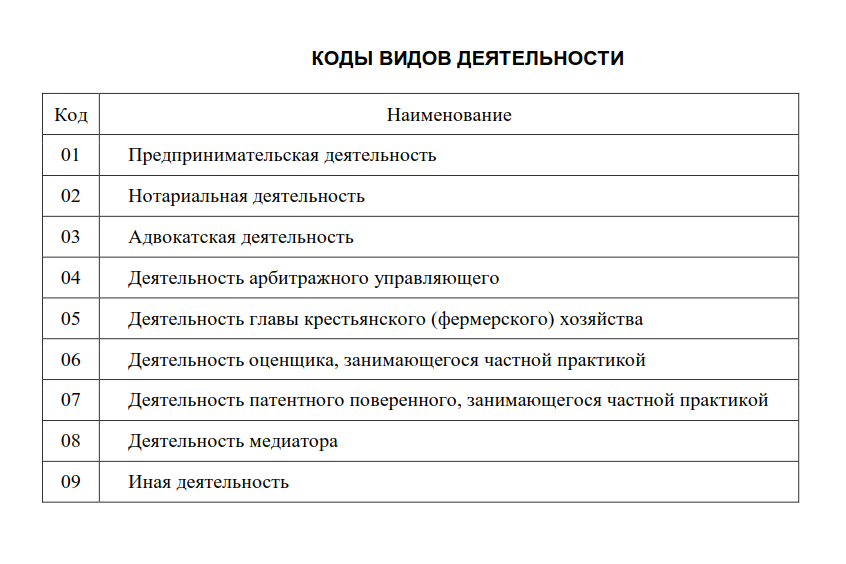

ВАЖНО! В приложении 5 к приказу ФНС №ММВ-7-11/569@ от 03.10.2018 перечислены коды видов деятельности.

В других приложениях даны:

- коды доходов от источников в РФ и находящихся за пределами страны;

- коды наименования объекта (например, квартира или земельный участок);

- коды типа налогоплательщика, претендующего на налоговый вычет;

- коды видов операций.

Порядок заполнения отчета для ИП

Разберем подробно, как заполнить декларацию 3-НДФЛ для индивидуального предпринимателя.

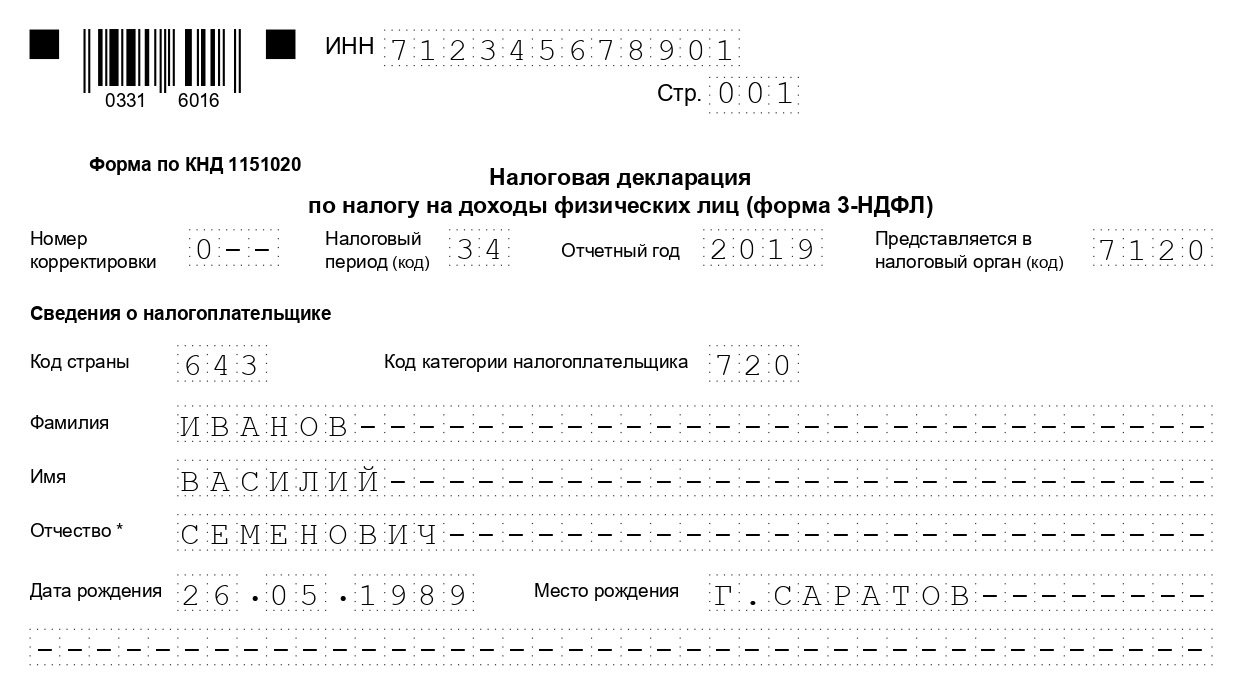

Титульный лист

В пункте «ИНН» на титульном и всех остальных листах указывают корректный идентификационный номер налогоплательщика-респондента. Если отчет сдается впервые, то в графе «Номер корректировки» следует указать 000, а если сдается повторно исправленный документ, то в этой графе ставится порядковый номер исправления. В графе «Налоговый период (код)» ставится код отчетного периода, для годовой отчетности это код 34. Если декларация сдается не за год, то указывают такие значения:

- первый квартал — 21;

- полугодие — 31;

- девять месяцев — 33.

Поле «Отчетный налоговый период» предназначено для указания года, доход за который декларируется. Кроме того, следует правильно заполнить графу «Предоставляется в налоговый орган (код)». В нее вписывается четырехзначный номер налогового органа, в котором налогоплательщик состоит на учете. В этом коде первые две цифры — это номер региона, а последние — код инспекции ФНС.

Важным полем, на которое следует обратить внимание при оформлении титульного листа, является код категории налогоплательщика. Все используемые значения приведены в приложении №1 к порядку заполнения отчета. Вот некоторые из них:

- ИП — 720;

- нотариус — 730;

- адвокат — 740;

- физические лица без статуса ИП — 760;

- фермер — 770.

О себе налогоплательщик сообщает следующие сведения: фамилию, имя, отчество, дату рождения (полную), место рождения (так, как записано в паспорте), данные самого паспорта. Адрес постоянной регистрации по месту жительства больше сообщать не нужно.

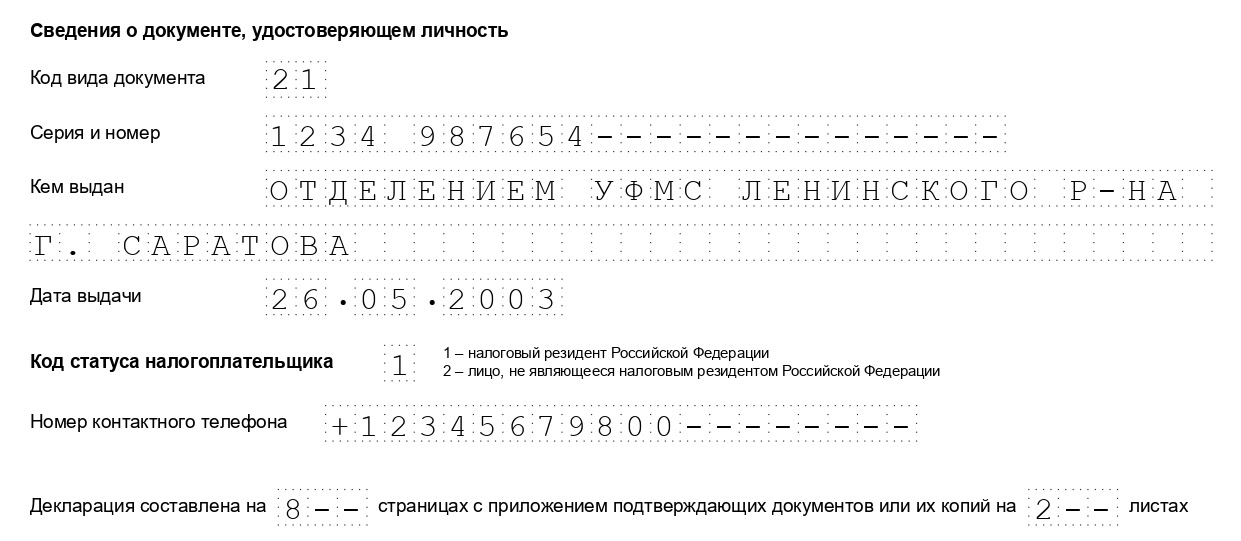

Для документов, удостоверяющих личность, предусмотрена собственная система кодировки, которая приведена в приложении №2 к порядку заполнения отчетной формы:

- паспорт гражданина РФ — 21;

- свидетельство о рождении — 03;

- военный билет — 07;

- временное удостоверение, выданное взамен военного билета, — 08;

- паспорт иностранного гражданина — 10;

- свидетельство о рассмотрении ходатайства о признании лица беженцем на территории РФ по существу — 11;

- вид на жительство в РФ — 12;

- удостоверение беженца — 13;

- временное удостоверение личности гражданина РФ — 14;

- разрешение на временное проживание в РФ — 15;

- свидетельство о предоставлении временного убежища в РФ — 18;

- свидетельство о рождении, выданное уполномоченным органом иностранного государства, — 23;

- удостоверение личности военнослужащего РФ, военный билет офицера запаса — 24;

- иные документы — 91.

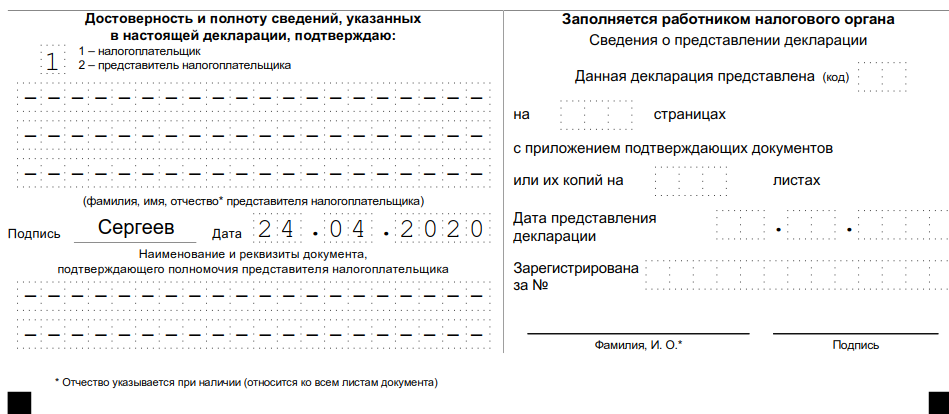

Поле «Статус налогоплательщика» предназначено для обозначения резидентства, цифра 1 в нем означает, что налогоплательщик — резидент РФ, а цифра 2 — нерезидент РФ. Также на титульном листе указывают общее число листов в отчете, ставят подпись и дату его заполнения.

Если отчет сдается через представителя, то указываются его полные данные. Кроме того, такое лицо должно приложить к декларации копию документа, подтверждающего его полномочия.

Остальные листы

Из оставшихся листов налогоплательщик заполняет те, которые содержат информацию. Обязательным для всех является только заполнение раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета». В нем приводятся соответствующие данные о сумме НДФЛ или вычета.

При заполнении этого раздела обратите внимание на указание правильного КБК для уплаты налога и его тип. Он в 2020 году не менялся. Заметьте, что указывать фамилию и инициалы следует на каждой странице, равно как и ее порядковый номер.

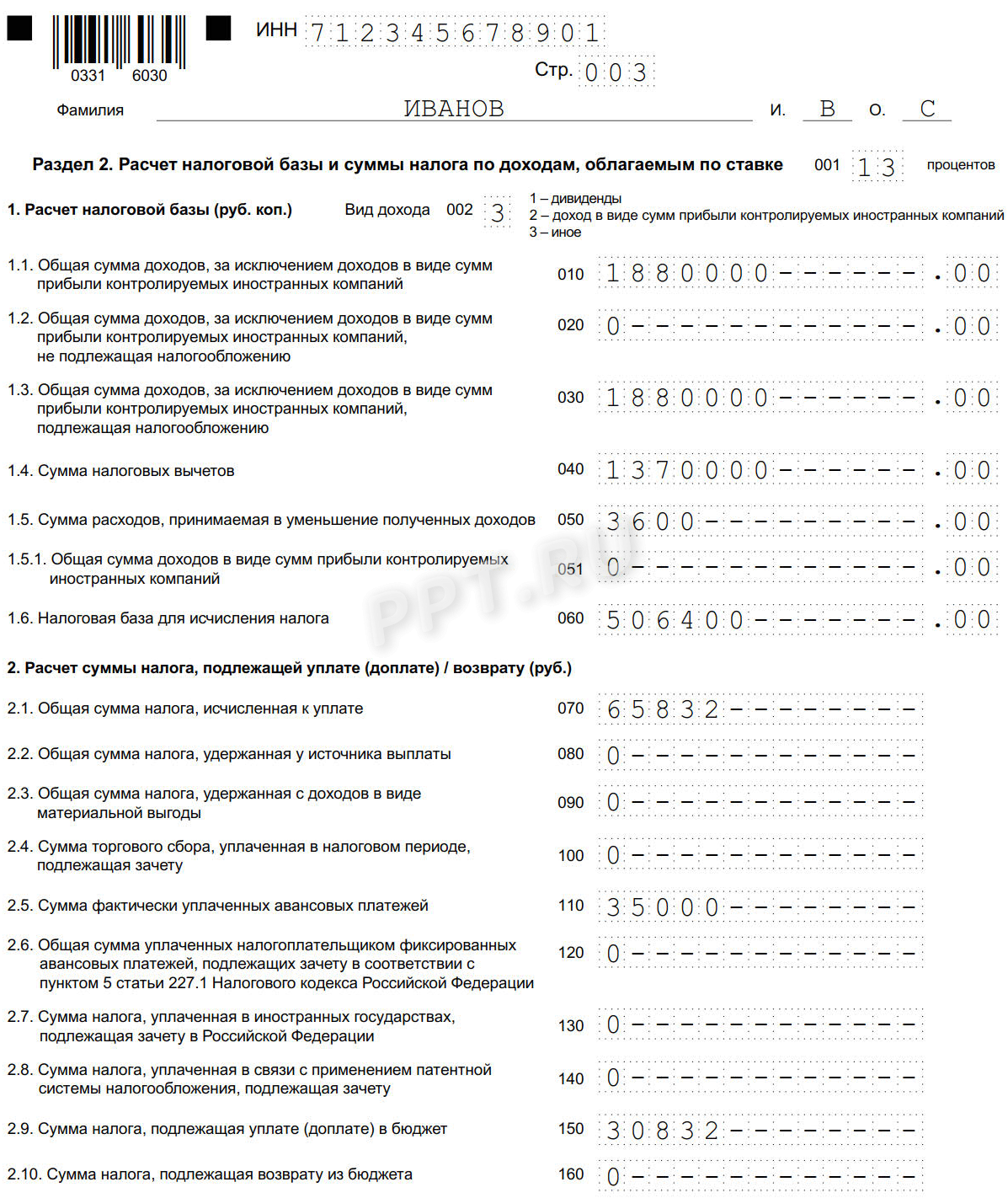

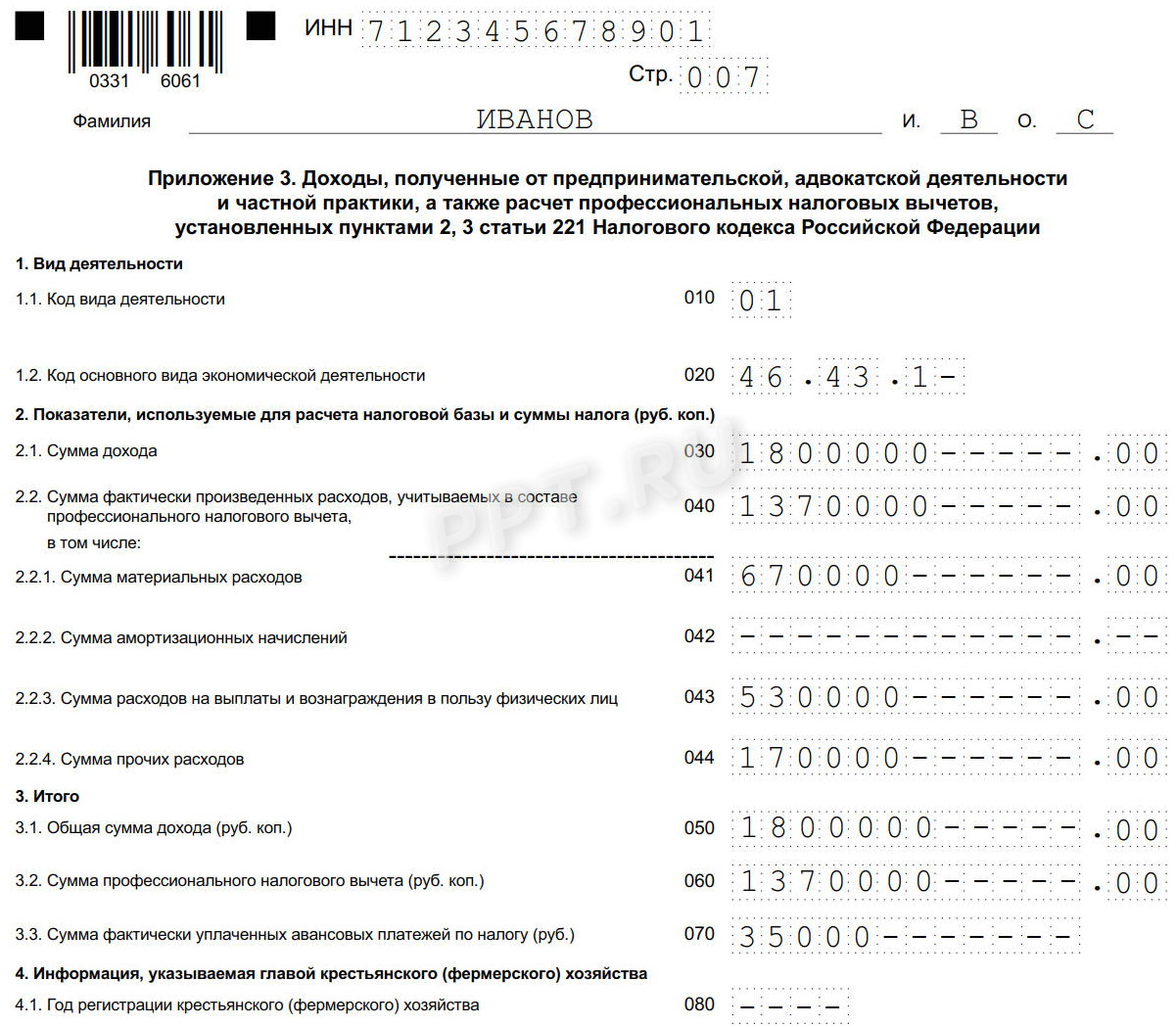

Приведем данные индивидуального предпринимателя на общей системе налогообложения как пример заполнения 3-НДФЛ. Этот ИП в 2019 году получил доход от предпринимательской деятельности в размере 1 880 000 рублей. Кроме того, он вправе применить профессиональный налоговый вычет в сумме 1 370 000 рублей. В его состав вошли:

- материальные расходы — 670 000 руб.;

- выплаты по трудовым договорам — 530 000 руб.;

- прочие расходы — 170 000 руб.

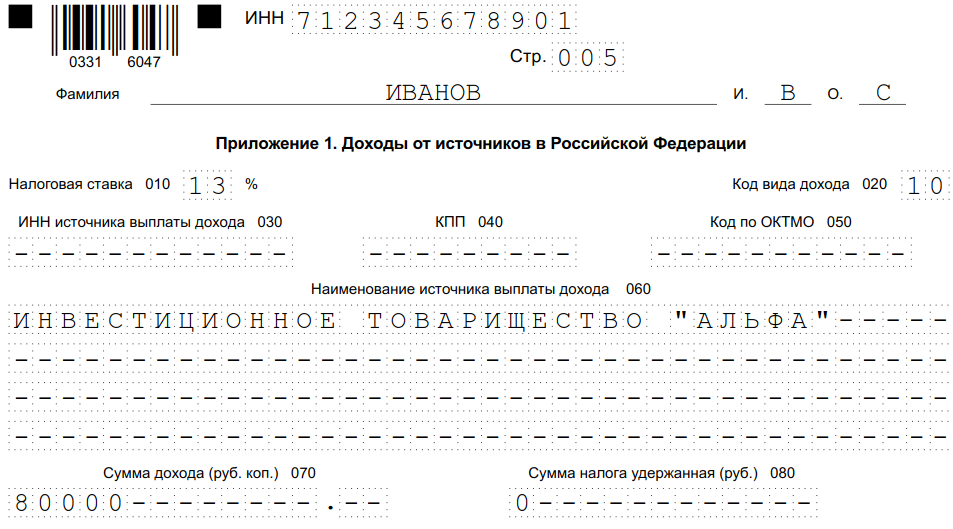

За 2019 год ИП перечислил в бюджет 35 000 руб. авансовых платежей по НДФЛ. Предприниматель является участником инвестиционного товарищества на основании договора и получил доход от реализации ценных бумаг, которые находились в его собственности менее трех лет.

ИП заполняет титульный лист декларации и раздел 1. Кроме того, он заполняет раздел 2, приложения 1, 3 и 8.

Раздел 2

Приложение 1 «Доходы от источников в Российской Федерации»

Приложение 3 «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики»

Приложение 8

Алгоритм подготовки отчета для физических лиц

Рассмотрим, как правильно заполнить декларацию 3-НДФЛ физическому лицу, не зарегистрированному в качестве ИП. Независимо от того, какие доходы декларирует гражданин и собирается ли он просить о налоговом вычете, ему придется заполнить титульный лист, разделы 1 и 2 бланка. В приложения декларации сведения записываются при необходимости.

Заполняют приложения:

- 1 и 7 — при оформлении налогового вычета при покупке недвижимости или вычета в связи с оплатой ипотеки;

- 1 и 6 и расчет к приложению 1 — при декларировании доходов от продажи недвижимости и иного имущества;

- 1 — при сдаче недвижимости в аренду;

- 1 и 5 — при оформлении налогового вычета на лечение, образование;

- 1 и 5 и расчет к приложению 5 — для получения вычета при затратах по договорам страхования (жизни, пенсионного обеспечения).

В качестве примера, как заполнить налоговую декларацию, разберем ситуацию, когда гражданин Волков Виталий Андреевич продал дом за 2,4 млн рублей, которым владел менее 5 лет (куплен после 01.01.2016). Он обязан уплатить налог по ставке 13%, но чтобы снизить налогооблагаемую базу, сразу оформляет налоговый вычет в размере 1 млн рублей. Гражданин вписывает данные в титульный лист, разделы 1 и 2, приложения 1 и 6, и в расчет к приложению 1.

Рекомендуется начинать заполнять декларацию с расчета и приложений 1 и 6, а затем уже оформлять титульный лист и разделы, указывать номера страниц. Особенно это важно, если все данные записываются вручную, потому что ничего исправлять в готовой декларации нельзя.

Заполняем расчет к приложению 1 (построчно):

- вписываем ИНН, фамилию и инициалы;

- номер страницы пока оставляем незаполненным;

- 010 — графа для указания кадастрового номера объекта недвижимости, он содержится в документах на имущество, узнается бесплатно в базе Росреестра;

- 020 — вписать кадастровую стоимость объекта на 1 января года, в котором недвижимость была приобретена: если на указанную дату имущество не оценено, ставится прочерк;

- 030 — доход, полученный от продажи, на основании договора;

- 040 — при наличии данных о кадастровой стоимости ее умножают на коэффициент 0,7; если поле 020 пустое, то и 040 оставляют пустым;

- 050 — строка для указания налогооблагаемой суммы; выбирают из полей 030 и 040 ту величину, которая больше.

Переходят к приложению 6, где указывают все налоговые вычеты, на которые рассчитывает налогоплательщик. Если у гражданина есть документы, подтверждающие расходы на проданное имущество, то он заполняет поле 020, а если их нет — строку 010. Если на другие вычеты налогоплательщик не претендует, то указанное в графах 020 или 010 значение переносится в поле 160.

Приложение 1 начинается с ИНН, фамилии и инициалов налогоплательщика. Затем вписывают:

- 010 — налоговую ставку, для резидентов — 13%, для нерезидентов — 30%;

- 020 — коды вида доходов перечислены в приложении № 3 к порядку заполнения декларации; в случае декларирования доходов, полученных от продажи недвижимости, используется код 01 или 02; указывают 01, если сумма дохода по договору (поле 030 расчета к приложению 1) больше кадастровой стоимости, умноженной на коэффициент 0,7 (значение, вписанное в поле 040); код 02 пишут, если в графе 040 величина больше, чем в графе 030;

- поля 030–060 предназначены для указания сведений о покупателе; если таких данных нет, достаточно вписать фамилию, имя, отчество нового владельца;

- в графу 070 надо перенести значение, которое было записано в строке 050 расчета к приложению 1;

- поле 080 оставляют пустым, поскольку покупатель не является налоговым агентом и не удерживает налог.

В разделе 2 уточняют доход, с которого берется налог, налоговую базу и сумму НДФЛ. Для этого записывают:

- 001 — 13% или 30% в зависимости от резидентства налогоплательщика (см. поле 010 приложения 1);

- 002 — вид дохода, указывают 3;

- в графы 010 и 030 — значение поля 070 приложения 1;

- в строку 040 переписывают значение поля 160 приложения 6;

- значение 060 высчитывают как разницу между величинами 030 и 040; если это отрицательное число, ставят 0;

- значение полей 070 и 150 тоже вычисляют, для этого цифру из строки 060 умножают на 13%;

- все остальные графы остаются пустыми.

Остается раздел 1 и титульный лист. Их заполняют по алгоритму, описанному в примере отчетности для ИП.

Раздел 1

После того как все страницы заполнены, их надо посчитать, вписать количество на титульный лист и пронумеровать каждую. В нашем примере получилась декларация на 6 страницах. Дополнительно надо уточнить количество листов прилагаемых документов или их копий. Остается подписать все заполненные листы декларации (не только титульный) и поставить текущую дату.

Каждый налогоплательщик самостоятельно выбирает, что ему необходимо заполнить, и направляет готовый отчет в ФНС.

Подготовка отчета онлайн

Чтобы заполнить онлайн 3-НДФЛ, необходимо иметь зарегистрированный личный кабинет налогоплательщика-физлица. Логин и пароль для этого сервиса получают в ФНС после указания всех личных данных при регистрации.

Многие операторы бухгалтерских сервисов предлагают пользователям удобные программы с инструкцией, как заполнить декларацию о доходах в режиме онлайн для ее последующей отправки по интернету или для распечатки на бумаге. Такой способ предпочтителен для тех налогоплательщиков, которые не занимаются бухгалтерией и не имеют опыта заполнения отчетности, хотя специфических знаний для корректного внесения данных в эту форму не требуется.

Штрафы за неуплату налога и ошибки в декларации

За неуплату НДФЛ предусмотрен штраф, который составит 5% от неуплаченной суммы налога за каждый месяц со дня просрочки, в том числе неполный. За отсутствие отчета, если в нем нет суммы НДФЛ к уплате, штраф минимален — 1 000 рублей. Если налог к уплате есть, то придется заплатить штраф в размере до 30% от суммы начисленного налога.

Подробнее об НДФЛ

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Как получить сведения из ЕГРП

Общедоступные сведения из ЕГРП можно получить на сайте Росреестра www.rosreestr.ru в разделе «Электронные услуги», на едином портале государственных и муниципальных услуг. Запрос также можно направить почтовым отправлением в офис Росреестра или Кадастровой палаты.

Выписка из ЕГРП – это документ, подтверждающий наличие или отсутствие зарегистрированного права собственности на недвижимое имущество. В ней же содержатся сведения об ограничениях и обременениях на объекты недвижимого имущества. Она необходима при любых сделках с недвижимым имуществом.

Единый государственный реестр прав (ЕГРП) содержит информацию о правообладателях и собственниках недвижимости, будь то жилой или нежилой фонд или земельные участки, в том числе о наличии обременений и арестов.

Выписка из ЕГРП может быть предоставлена любому человеку, который владеет недвижимостью, собирается ее приобрести или просто хочет получить информацию об объекте недвижимости. Но не всякая информация находится в общем доступе.

К общедоступным сведениям относятся: сведения (выписка) о зарегистрированных правах на объект недвижимости и сведения о переходе прав на объект недвижимости. В выписке из ЕГРП содержится описание объекта недвижимости, информация о зарегистрированных правах на него, наличии ограничений (обременений) прав, сведения о существующих на момент выдачи выписки правопритязаниях и заявленных в судебном порядке правах требования в отношении объекта недвижимости и отметках о возражении в отношении зарегистрированного права на него.

Сведения о переходе прав на объект недвижимости содержит информацию о каждом правообладателе объекта недвижимости в очередности согласно записям ЕГРП о регистрации перехода прав от одного лица к другому, а также о виде права, зарегистрированного за каждым правообладателем, дате и номере государственной регистрации права, прекращения права.

В выписке из ЕГРП, содержащей сведения о земельном участке, на котором создается объект недвижимого имущества, в состав которого входят жилые и нежилые помещения, являющиеся предметами договоров участия в долевом строительства, также указываются сведения об ипотеке и наличии зарегистрированных договоров участия в долевом строительстве с перечнем объектов и участников долевого строительства.

Более подробная информация о конкретном объекте, о правах конкретного лица, неважно – физического или юридического, а также справка о содержании правоустанавливающих документов может быть предоставлена только правообладателю или его доверенному лицу. Именно эта информация является конфиденциальной.

Электронные ключи доступа предназначены для государственных организаций, которым по роду деятельности нужна информация о недвижимости. Это земельные комитеты, налоговые и правоохранительные органы, муниципалитеты и другие.

Получить код доступа к общедоступной информации сейчас может и рядовой гражданин. На портале Росреестраhttp://rosreestr.ru сервис расположен в разделе: «Государственные услуги» → «Перечень оказываемых услуг» → «Дополнительные возможности» → «Запрос к информационному ресурсу». Данный сервис позволяет заявителю, имеющему ключ доступа, искать и просматривать общедоступные сведения о недвижимом имуществе.

Чтобы получить выписку из ЕГРП не придется стоять в очереди, если вам подходит электронный вариант выписки. Выписка из ЕГРП на бумажном носителе заверяется гербовой печатью, а выписка из ЕГРП в электронном виде носит информационный характер и на законодательном уровне пока еще не приравнена к официальному документу. Выписку из ЕГРП на бумажном носителе можно получить не только при личном обращении, но и направив запрос почтовым отправлением или заказав через портал Росреестра.

Электронный запрос заполняется по официальной форме, которая представлена на официальном портале Росреестра. Прежде чем заказать электронную выписку из ЕГРП необходимо уточнить у представителей организации возможность предоставления документов в электронном виде. Если организация даст положительный ответ, то можно смело заказывать необходимые сведения в разделе «Электронные услуги». В течение пяти рабочих дней с даты получения запроса заявителю предоставляется выписка из ЕГРП либо уведомление об отсутствии сведений, подписанных электронной цифровой подписью. Подтвердить подлинность электронных документов можно также, воспользовавшись сервисом через Интернет.

Сведения из ЕГРП предоставляются за оплату. Бесплатно получать сведения из ЕГРП могут только правоохранительные, судебные органы, а также органы государственной власти. Заказать выписку из ЕГРП можно, представив запрос о предоставлении информации и документ об оплате.

Размер платы за выписку из ЕГРП по каждому объекту для физических лиц – 200 рублей, за аналогичную справку в виде электронного документа – 150 рублей. Таким образом, электронная услуга предоставления данных из ЕГРП является менее затратной. Что касается оплаты услуг сервиса «Запрос к информационному ресурсу», то он позволяет заявителю оперативно получить информацию по необходимому количеству объектов недвижимого имущества значительно дешевле. Физическим лицам ключ доступа обойдется в 250 рублей (сто объектов) или тысячу рублей (тысяча объектов), а юридическому лицу – в 500 рублей и две тысячи рублей соответственно. Использовать ключи доступа можно в течение одного года со дня оплаты

Сведениями ограниченного доступа являются:

— сведения о содержании правоустанавливающих документов, за исключением сведений об ограничениях (обременениях);

— обобщенные сведения о правах отдельного лица на имеющиеся или имевшиеся у него объекты недвижимости;

— сведения о признании правообладателя недееспособным или ограниченно дееспособным.

PS. Для использования информационного ресурса «Запрос к информационному ресурсу» заявителю необходим уникальный ключ доступа, который можно получить при личном обращении в Управление Росреестра по Астраханской области, ФГБУ «ФКП Росреестра» по Астраханской области. Подробную информацию по работе с сервисом можно получить на портале Росреестра по ссылке https://rosreestr.ru/wps/portal/cc_ib_dostup_ir.

Интересные материалы:

- ОКПД ОСАГО 2018

Поиск по классификатору «ОКПД2» (ОК 034-2014) При публикации сведений в ЕИС в 2018-2019 годах и…

- Инв 17 образец заполнения

Назначение формы ИНВ-17Перед составлением бухотчетности организациям необходимо провести инвентаризацию своих активов и обязательств. Это способствует…

- Допсоглашение об изменении оклада образец 2018

Дополнительное соглашение об изменении оклада работникаВсе перемены, происходящие в условиях работы сотрудников предприятий и организаций,…

- Рост акцизов на бензин 2018

Дизельное топливо не останется в стороне - размер акциза на него с 1 января увеличится…

- Образец заполнения штрафа в пенсионный фонд

Образец заполнения платежного поручения по уплате страховых взносов на обязательное пенсионное страхование, зачисляемых в Пенсионный…