- от автора admin

Содержание

- Как часто можно выплачивать дивиденды в ООО?

- Когда можно выплатить дивиденды по итогам года?

- Как рассчитать дивиденды в ООО?

- Каким налогом облагаются дивиденды?

- Порядок выплаты дивидендов единственному учредителю в ООО

- Как происходит выплата дивидендов иностранному учредителю?

- Как начисляются и выплачиваются дивиденды в ООО

- Выводы

- Чиновники: НДС есть

- Что еще «придумали» налоговики

- Реализация и доход – два разных объекта налогообложения

- Реализация

- Доход

- Судьи: НДС нет

- Бухгалтерский учет

- Налоговая отчетность

- Поставить закладку

- Посмотреть закладки

Е. Умай, CAP, ДипИФР, DipFM,

профессиональный бухгалтер РК

КАКИМИ НАЛОГАМИ ОБЛАГАЕТСЯ ВЫПЛАТА ДИВИДЕНДОВ УЧРЕДИТЕЛЮ — ФИЗИЧЕСКОМУ ЛИЦУ?

В ТОО один учредитель, ТОО открылось в 2008 г., дивиденды за предыдущие годы ни разу не были выплачены. На день начисления дивидендов налогоплательщик владеет долями участия, по которым выплачиваются дивиденды, более 3-х лет, не является недропользователем, имеет 100% стоимости уставного капитала. В данной ситуации доход в виде дивидендов относится к доходам, облагаемым у источника выплаты, и является объектом обложения ИПН?

Положения Налогового кодекса. Согласно подпункту 14 пункта 1 статьи 12 Налогового кодекса дивиденды — это доход, подлежащий выплате по акциям; часть чистого дохода, распределяемого юридическим лицом между его участниками, учредителями; доходы от распределения имущества при ликвидации юридического лица, а также при изъятии учредителем, участником доли участия в юридическом лице, за исключением имущества, внесенного учредителем, участником в качестве вклада в уставный капитал.

На основании пункта 3 статьи 12 Налогового кодекса понятия гражданского и других отраслей законодательства РК, используемые в Налоговом кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства РК, если иное не предусмотрено настоящим Кодексом.

Нормативная база. Порядок распределения чистого дохода ТОО между его участниками установлен в соответствии со статьей 40 Закона РК от 22 апреля 1998 года № 220-I «О товариществах с ограниченной и дополнительной ответственностью» (далее — Закон).

Распределение между участниками ТОО чистого дохода, полученного ТОО по результатам его деятельности за год, производится в соответствии с решением очередного общего собрания участников товарищества, посвященного утверждению результатов деятельности товарищества за соответствующий год. Общее собрание вправе также принять решение об исключении чистого дохода или его части из распределения между участниками товарищества.

В случае принятия общим собранием ТОО решения о распределении дохода между участниками каждый участник вправе получить часть распределяемого дохода, соответствующего его доле в уставном капитале товарищества. Выплата должна быть произведена в денежной форме в течение месяца со дня принятия общим собранием решения о распределении чистого дохода.

При этом ТОО не вправе распределять доход между участниками до полной оплаты всего уставного капитала товарищества.

Согласно подпункту 4 пункта 2 статьи 43 Закона, утверждение годовой финансовой отчетности и распределение чистого дохода относится к исключительной компетенции общего собрания участников ТОО.

На основании пункта 2 статьи 44 Закона собрание, посвященное утверждению годовой финансовой отчетности ТОО, должно быть проведено не позднее трех месяцев после окончания отчетного финансового года.

Таким образом, в соответствии с вышеуказанным Законом «О товариществах с ограниченной и дополнительной ответственностью» определение финансового результата и выплата дивидендов производится в соответствии с решением очередного общего собрания участников товарищества за соответствующий год.

Комментарии. В соответствии с подпунктом 4 статьи 160 Налогового кодекса доход в виде дивидендов относится к доходам, облагаемым у источника выплаты, что является объектом обложения индивидуальным подоходным налогом (далее — ИПН).

Пунктом 2 статьи 158 Налогового кодекса определено, что доходы в виде дивидендов, полученные, в том числе, из источников в РК, облагаются по ставке 5%.

При этом согласно подпункту 7 пункта 1 статьи 156 Налогового кодекса из доходов физического лица (учредителя), подлежащих налогообложению, исключаются дивиденды при одновременном выполнении следующих условий:

• на день начисления дивидендов налогоплательщик владеет акциями или долями участия, по которым выплачиваются дивиденды, более трех лет;

• юридическое лицо, выплачивающее дивиденды, не является недропользователем в течение периода, за который выплачиваются дивиденды;

• более 50% стоимости активов юридического лица, выплачивающего дивиденды, на день выплаты дивидендов составляет имущество лиц (лица), не являющихся (не являющегося) недропользователями (недропользователем).

Выводы. Таким образом, доход учредителя в виде дивидендов не облагается ИПН при соблюдении вышеназванных условий.

Чистая прибыль – ключевой показатель финансовой эффективности бизнеса. А ее рациональное распределение – вопрос мастерства главбуха. От того, насколько грамотными и дальновидными будут действия руководителя бухгалтерии, зависит степень рентабельности компании, которая влияет на стратегическое развитие предприятия, с одной стороны. И возможность обрадовать учредителей дивидендами – с другой.

В публикации мы расскажем, как правильно действовать, чтобы упомянутые варианты распоряжения чистой прибылью не стали взаимоисключающими.

Как часто можно выплачивать дивиденды в ООО?

Начисление дивидендов регулирует Федеральный закон от 08.02.1998 № 14-ФЗ «Об ООО».

Распределение дивидендов в ООО может происходить раз в год, полугодие или в квартал. Учредители сами выбирают периодичность выплаты дивидендов в зависимости от размера чистой прибыли, полученной в названные периоды.

В письме Минфина РФ от 20.09.2010 № 03-11-06/2/147 уточняется, что чистая прибыль определяется по данным бухучета, то есть после исчисления всех налогов и сборов. Таким образом, получение дивидендов в ООО является своеобразным способом вывода активов, а, следовательно, требует от бухгалтера дополнительных навыков.

В нашей практике мы сталкивались с ситуациями, когда из-за ошибок и недобросовестности бухгалтера учредители многие годы оставались без дивидендов.

«Чтоб ты жил на одну зарплату…»

Но иногда собственникам выгодней вовсе отказаться от вознаграждения в виде дивидендов. Например, лучше не забирать деньги из бизнеса и сохранить более привлекательные финансовые показатели накануне тендера или оформления заявки на кредит.

Специалисты 1C-WiseAdvice информируют своих клиентов, которые передали бухгалтерию нам на аутсорсинг, о финансовой возможности для выплаты дивидендов и их предполагаемой сумме, заранее оценив стратегическое значение данного события для бизнеса. Чтобы эта радость не омрачилась потом неожиданными последствиями, мы тщательно следим, чтобы были соблюдены все необходимые нюансы, в частности, своевременно уплачены все налоги.

«Уголовная ответственность за обналичивание денежных средств через ООО»

Когда можно выплатить дивиденды по итогам года?

Решение о выплате дивидендов принимается собранием участников, а итоги обсуждения закрепляются в протоколе. Отчетность за соответствующий период уже должна быть утверждена.

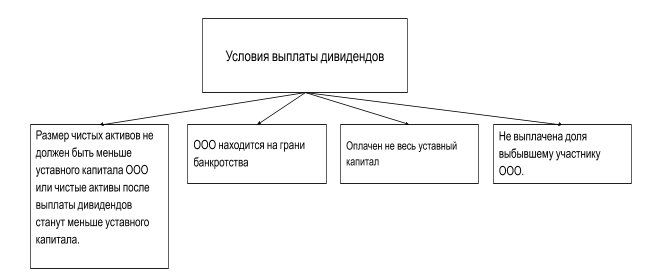

Правила выплаты дивидендов предусматривают соблюдение ряда условий, описанных в законе «Об ООО» Так, в статье 29 перечислены следующие ситуации, при которых распределение чистой прибыли и выплата дивидендов невозможны:

- Не до конца оплачен уставный капитал.

- Если в случае отчуждения доли у выбывающего участника ООО не приобрело его часть. Подобные ситуации рассмотрены в самом Законе № 14-ФЗ. Например, в статье 25 говорится, что при наличии долга у одного из учредителей действительную стоимость его доли общество вправе выплатить кредиторам.

- На момент принятия решения оформить выплату дивидендов компания отвечает признакам банкротства или они появятся после распределения чистой прибыли.

- Стоимость чистых активов общества меньше его УК и резервного фонда, или такое случится, если учредители примут решение распределить дивиденды. Стоимость чистых активов рассчитывается по данным бухгалтерского учета в порядке, утвержденном приказом Минфина от 28.08.2014 № 84н. А именно, этот показатель является разницей между величиной активов и размером обязательств компании. Объекты бухучета забалансовых счетов при определении стоимости чистых активов к расчету не принимаются.

Законодательство не запрещает учесть при выплате дивидендов нераспределенную прибыль прошлых лет, даже если по итогам текущего года организация осталась в убытке.

Как рассчитать дивиденды в ООО?

Нет такого закона о дивидендах, который устанавливал бы обязательную для исполнения схему начисления вознаграждения. Когда учредителей несколько, величина дивидендов каждого, как правила, пропорциональна его вкладу в УК. То есть размер выплаты, причитающейся каждому участнику, определяют умножением общей суммы, выделенной под дивиденды, на процент его участия в капитале ООО.

Учредители могут закрепить в уставе другой порядок распределения чистой прибыли. Однако, если по факту дивиденды начислили не пропорционально вкладу каждого участника и не так, как прописано в уставе, любое «превышение» превратится в обычный доход, с которого необходимо делать отчисления в фонды. Тогда как с законно выплаченных дивидендов подобные выплаты не производятся.

Каким налогом облагаются дивиденды?

Налогообложение дивидендов зависит от:

- формы их выплаты;

- резидентом какой страны является получатель;

- срока владений долей в УК;

- того, получает ли организация дивиденды от других юрлиц или нет.

Если вы вдруг решили использовать дивиденды как один из способов вывода активов из компании, лучше заранее оценить налоговые последствия распределения чистой прибыли в вашем конкретном случае.

«Как вывести деньги с ООО учредителю: законные способы»

Дивиденды выплачиваются из чистой прибыли, которая облагается налогом в 20% – для компаний на общей системе налогообложения. Компании на УСН исчисляют и выплачивают дивиденды после уплаты «упрощенного» налога – 5-15% или 6% в зависимости от объекта налогообложения.

Кроме того, дивиденды, то есть, вознаграждение, полученное физическим лицом при распределении чистой прибыли пропорционально его вкладу в УК, является доходом и облагается НДФЛ по ставке 13% (п. 1 ст. 43; п. 1 ст. 209; п. 1 ст. 224 НК РФ).

Налоговым агентом, обязанным исчислить и уплатить налог на прибыль учредителя, в этом случае признается организация (п. 3 ст. 214; п. 1 ст. 226 НК).

Перечислить налог необходимо не позднее, чем на следующий день после получения налогоплательщиком дохода (п. 6 ст. 226 НК РФ).

Важно!

Для физлиц-нерезидентов РФ подоходный налог с дивидендов составит 15% (п. 3 ст. 224 НК РФ).

Если организация, выплачивающая дивиденды, одновременно является и их получателем – вследствие участия в других обществах, в том числе в иностранных компаниях, – то налоговую базу на выплаты участникам-резидентам можно уменьшить.

Формула расчета налога приведена в пункте 5 статьи 275 НК РФ. Из нее следует, что из общей суммы дивидендов, подлежащих выплате, полагается вычесть размер дивидендов, полученных от других компаний.

Законодательство не запрещает выплатить дивиденды имуществом, а не деньгами. Однако, согласно письмам Минфина от 07.02.2018 № 03-05-05-01/7294, от 25.08.2017 № 03-03-06/1/54596, от 17.12.2009 № 03-11-09/405 такой вид вознаграждения приравнивается к реализации, поэтому очень невыгоден с точки зрения налоговой экономии.

Порядок выплаты дивидендов единственному учредителю в ООО

Единственному учредителю для получения дивидендов достаточно его собственного решения. Естественно, если это событие не попадает под ограничения, указанные в статье 29 Закона № 14-ФЗ.

Он получает всю сумму, выделенную под дивиденды, пропорционально своему единоличному вкладу в «уставник». Налоги с выплаты исчисляются, как описано в предыдущем разделе.

Как происходит выплата дивидендов иностранному учредителю?

Пункт 1 статьи 207 НК РФ признает плательщиком НДФЛ физические лица, не являющиеся налоговыми резидентами РФ, но получающие доходы от российских источников. Объектом налогообложения является соответствующий доход – как в денежной, так и в натуральной форме (п. 2 ст. 209, п. 1 ст. 210 НК РФ). Пункт 1 статьи 208 Кодекса уточняет, что к подобным доходам относятся и дивиденды.

Налоговая ставка для иностранцев, как говорилось раньше, составляет 15%, однако международный договор между РФ и соответствующим государством может предписывать другой порядок налогообложения (п. 1 ст. 7 НК РФ).

Более того, еще в 2016 году в Налоговый кодекс были внесены изменения, уточняющие порядок удержания и уплаты НДФЛ с доходов иностранных физлиц. Согласно пункту 5 статьи 232 НК РФ, если у налогового резидента иностранного государства, с которым заключен договор, предусматривающий льготную систему налогообложения, удержали НДФЛ, – сумму налога иностранному гражданину обязаны вернуть.

Однако с того же 2016 года иностранец-льготник должен предоставлять в налоговую специальную отчетность в течение месяца с даты получения дохода (п. 8 ст. 232 НК РФ). В письме ФНС от 13.04.2016 № БС-4-11/6417@ уточняется, что налоговое законодательство не предусматривает обязательной формы для подобной отчетности – ее можно оформить в произвольной форме. Доходы, которые не облагаются налогом, в форме 6-НДФЛ не отражаются.

Клиентам, которые находятся на бухгалтерском обслуживании в 1C-WiseAdvice, наши специалисты проводят комплексную оценку стратегической необходимости выплаты дивидендов. Бухгалтеры рассчитают точную «стоимость» распределения чистой прибыли в компании и предложат оптимальные варианты дальнейшего развития событий. А юристы помогут с оформлением всех необходимых документов и соблюдением предусмотренных законодательством формальностей.

Нередко, благодаря нашей команде, руководители совершенно неожиданно для себя узнавали, что показатели эффективности бизнеса радовали бы их еще больше, если бы они, например, прибегали к другим способам вывода активов и оптимизации налогов.

Заказать услугу

Как начисляются и выплачиваются дивиденды в ООО

Дивиденды — доход, полученный учредителями при распределении прибыли после уплаты налогов. Обеспечение доходами участников обществ с ограниченной ответственностью — основная задача выплаты дивидендов.

Размер дивидендов может быть дополнительным показателем для инвесторов, т.к это косвенный показатель успешности предприятия.

Подробнее о дивидендах мы рассказываем в этом видео:

Читайте также: дивиденды ООО при УСН

К дивидендам не относятся:

- Выкуп доли учредителя организации.

- Выплаты при ликвидации компании, если они равны той сумме, которая была внесена в уставный капитал.

- Платеж, который перечисляет некоммерческая организация на осуществление деятельности в соответствии с Уставом.

Учредители сами принимают решение, выплачивать или нет дивиденды. Возможны такие варианты:

- У предприятия нет прибыли, поэтому дивиденды не выплачиваются.

- Компания получила незначительную прибыль. В этой ситуации целесообразнее отказаться от дивидендов и использовать прибыль для развития.

- У организации есть прибыль и ресурсы, дивиденды платятся.

- У компании есть прибыль, которую стоило бы направить на развитие. Но руководство хочет показать привлекательную отчетность, поэтому дивиденды выплачиваются.

Если собственники решили распределить прибыль, инициируется процедура выплаты дивидендов учредителям ООО.

Далее рассмотрим подробнее источник дивидендов, какими нормативными актами регулируется выплата, условия и порядок выплат, периодичность распределения, документальное оформление и другие нюансы, связанные с начислением.

Источник дивидендов

Источник выплаты дивидендов — чистая прибыль организации. Это прибыль, оставшаяся после уплаты всех налогов: для режима ОСНО – налога на прибыль, для режима УСН – единого упрощенного налога, для ЕНВД – единого налога на вмененный доход.

Основанием для расчета чистой прибыли (далее ЧП) считаются данные, указанные в бухгалтерской отчетности. За основу берется строка баланса (1370) с указанием нераспределенный прибыли или непокрытого убытка. Эта строка учитывает не только прибыль за последний период, но и нераспределенную прибыль прошлых лет.

Бухгалтерское обслуживание ООО от 1 667 руб./мес

В отчете о финансовых результатах (форма 2) в строке 2400 содержатся данные для расчета ЧП за период:

Стр. 2400 = стр. 2110 – стр. 2120 — стр. 2210 — стр. 2220 + стр. 2340 – стр. 2350 – стр. 2410

Скачать бланк отчета о финансовых результатах Если у предприятия показан убыток, то пока он не будет перекрыт прибылью, полученной в последующие периоды, дивиденды выплачивать не из чего.

Если при расчете прибыли были допущены ошибки, главный бухгалтер вносит изменения и исправляет показатели отчетности:

- Если ЧП занижена, то после изменений в бухгалтерском балансе и отчетности появится дополнительная чистая прибыль, которую учредители могут распределить по своему решению.

- Если размер ЧП завышен и дивиденды уже выплачены, то после исправления ошибок показатель будет занижен. Это значит, что в следующем периоде размер ЧП будет меньше и учредители получат дивиденды в меньшем объеме.

Правовая база

Порядок выплаты дивидендов регламентируется нормативными актами в таблице ниже.

| Нормативный акт | Что регулирует |

|---|---|

| Налоговый Кодекс РФ | Расчет налогов |

| ФЗ № 14 от 23.04.2018 | Периодичность, пропорциональность, сроки выплаты дивидендов |

| ФЗ № 409 от 28.12.2010 | Дополняет ФЗ № 14 в части сроков выплаты дивидендов, если учредитель не воспользовался своим правом, а также дополняет порядок и сроки выплаты дивидендов |

| ФЗ № 424 от 27.11.2018 | Доходы при выходе учредителя из компании как дивиденды, которые облагаются налогом. |

| ПБУ 7/98 | Отражение дивидендов в бухгалтерском учете. |

| Письма Минфина (N 03-03-06/1/133 от 20.03.2012, N 03-03-06/1/235 от 06.04.2010) |

Сроки уплаты налогов, возможность выплатить дивиденды за счет нераспределенной прибыли |

Таблица 1 Нормативная база, регламентирующая порядок выплаты дивидендов

Как часто можно выплачивать дивиденды в ООО

Федеральный Закон № 14 допускает выплату дивидендов:

- Раз в квартал.

- Раз в полгода.

- Раз в год.

Но сроки выплат дивидендов определяют собственники.

Согласно ст.28 ФЗ №14 учредитель должен получить дивиденды в течение срока, определенного уставом. Этот срок не должен превышать 60 дней от даты принятия решения о распределении прибыли.

Если в ООО один учредитель, проблем с распределением не возникает. Собственник получает всю выделенную сумму.

Если участников несколько, распределение будет пропорциональным доле вклада в уставный капитал (см. формулу расчета ниже)

Дву = СЧП * ПДУ, где

Дву — дивиденды, причитающиеся участнику (акционеру) при пропорциональном распределении прибыли

СЧП — Сумма чистой прибыли, направленная на выплату дивидендов

ПДУ — Процентная доля участника в уставном капитале

При распределении прибыли ООО учитывайте спорные моменты с контролирующими органами. Они возникают, если дивиденды выплачены без учета доли участника, даже если в уставе прописан этот нюанс. Суды трактуют такие споры в пользу налоговой.

Условия выплаты дивидендов

Выплата дивидендов категорически запрещена в таких случаях:

- с выплачиваемой суммы не были рассчитаны и удержаны налоги;

- получатель дивидендов не является учредителем предприятия, а уплаченный им взнос был возвращен ранее.

Нельзя выплачивать дивиденды учредителям наличными из кассы предприятия, если по документам эти деньги не являются чистой прибылью. Часто бухгалтер так поступает на основании устного приказа директора.

Правила выплаты дивидендов регулируются Федеральным законом ФЗ № 14.

Ограничения для перечисления дивидендов

Ограничения для перечисления дивидендов

Чистые активы рассчитываются по формуле:

Чистые активы = Активы баланса — Пассивы

Пример. Уставный капитал ООО «Зималетто» — 120 тыс.руб. Чистая прибыль по итогам года составила 90 тыс. руб. Активы компании составили 1 080 тыс. руб. Пассивы — 1020 тыс. руб.

Чистые активы организации составят 60 тыс. руб. (1080 тыс. руб. — 1020 тыс.руб.) Эта сумма меньше уставного капитала (далее УК). Следовательно, нельзя выделить 90 тыс. руб. чистой прибыли на дивиденды, ведь тогда чистые активы станут меньше уставного капитала.

Если чистые активы меньше УК, компания обязана его уменьшить до размера чистых активов.

Некоторые организации имеют минимально допустимый размер УК 10 тыс.руб. В этой ситуации возникает противоречие, потому что уменьшать его уже нельзя.

Если предприятие допускает такую ситуацию, ему грозит ликвидация.

Если ООО находится на грани банкротства, выплата дивидендов считается незаконной.

Теоретически выплату дивидендов можно считать действием, которое направлено на причинение вреда кредиторам, даже если по данным отчетности компания платежеспособна.

Рассмотрим ситуацию на примере реального дела № А50-20231/2013.

Исходные данные: конкурсный управляющий заявил об оспаривании выплаты дивидендов, потому что за 1,5 года до подачи ответчику заявления о банкротстве учредителям выплатили дивиденды.

Суд первой инстанции не удовлетворил требования управляющего, т.к на момент выплаты дивидендов компания была платежеспособной.

Основания решения суда:

- солидная сумма на расчетном счете,

- данные баланса, в котором активы превышали кредиторскую задолженность.

Но апелляция отменила решение суда первой инстанции, т.к на момент выплаты дивидендов 1 и 2 квартал ответчика закрыты с убытками. Кроме того, после выплаты дивидендов ответчик перестал выплачивать деньги по договору. Эти обстоятельства указывали на то, что выплата дивидендов учредителям была с целью причинить имущественный вред кредитору. Суд постановил вернуть деньги в компанию, а Верховный суд отказался передавать жалобу в соответствующую коллегию.

Читайте также о порядке формирования и уплаты уставного капитала .

При выплате дивидендов нужно обязательно проконтролировать, чтобы компания рассчиталась с выбывшими учредителями. Поэтому приоритетная задача ООО — выплатить долю бывшим участникам.

ВАЖНО: С 1 января 2019 года, доходы учредителя при выходе из компании считаются дивидендами и подлежат налогообложению. Такие поправки внесены в Налоговый Кодекс Федеральным законом №424 от 27.11.2018.

Порядок выплаты дивидендов: документальное оформление и отчетность

В этом блоке рассмотрим, как происходит выплата дивидендов учредителю, обязательный перечень необходимых документов и виды отчетности при дивидендах.

Бухгалтерское обслуживание ООО от 1 667 руб./мес

Наша пошаговая инструкция по основным этапам выплаты дивидендов:

1) Определите чистую прибыль после налогообложения (вспоминаем правила и особенности в первом блоке). На этом шаге обязательно проверьте, чтобы выполнялись все условия выплаты дивидендов на основании сформированной бухгалтерской отчетности.

2) Проведите общее собрание учредителей. Примите решение о размерах и сроках выплаты дивидендов. По итогам собрания составьте протокол. Единственному учредителю достаточно составить решение о выплате дивидендов.

Скачать бланк протокола общего собрания

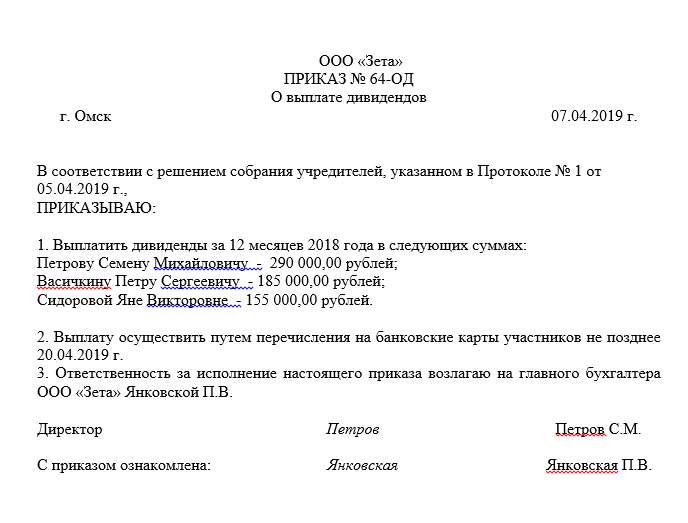

3) Составьте приказ о выплате. Часто учредитель дает распоряжение бухгалтеру в устной форме начислить дивиденды, и это неправильно. Письменный приказ — основание для бухгалтера оформить хозяйственную операцию в бухгалтерском учете.

Образец приказа о начислении дивидендов и выплате

Образец приказа о начислении дивидендов и выплате

4) Начислите дивиденды.

5) Удержите налоги. Ставки налогов на дивиденды показаны в таблице 2

| Получатель выплаты | Вид налога | Ставка |

|---|---|---|

| Физические лица- резиденты | НДФЛ | 13% |

| Физические лиц — нерезиденты | НДФЛ | 15% |

| Российские организации | Налог на прибыль | 13% |

| Иностранные организации | Налог на прибыль | 15% |

| Российская организация, владеющая не менее 1 года долей, составляющей 50 и более процентов уставного капитала компании |

Налог на прибыль | 0% |

Таблица 2. Ставки налогов на дивиденды

Для оформления этого шага составьте бухгалтерскую справку. Она показывает, сколько дивидендов начислено, сумму удержанных налогов и итоговую сумму выплаты.

Скачать образец бухгалтерской справки

6) Выплатите дивиденды в течение 60 дней.

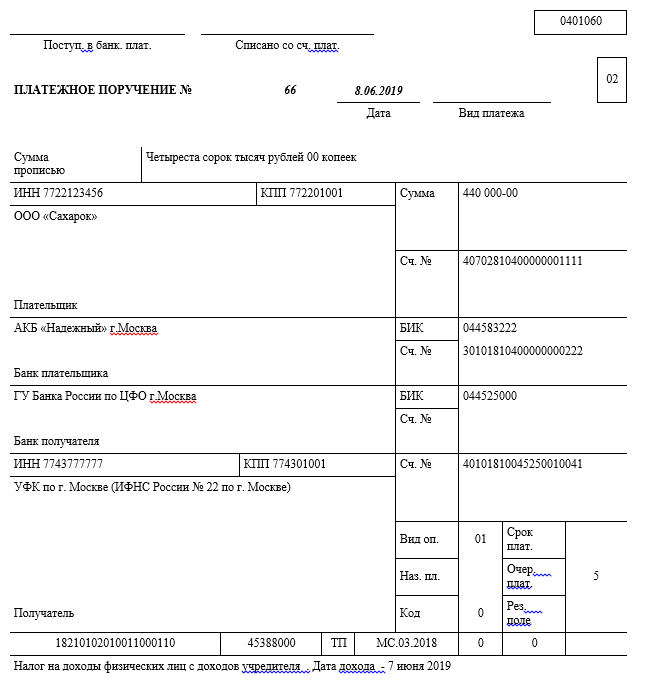

7) Заплатите в бюджет удержанный налог. За физ.лиц НДФЛ уплатите не позже следующего дня после перечисления денег. За юр.лиц налог на прибыль перечислите в бюджет не позже следующего дня после выплаты дивидендов. Для этого заполните платежное поручение как на рисунке ниже.

Платежное поручение на оплату НДФЛ

Платежное поручение на оплату НДФЛ

8) Сдайте отчетность в налоговую. За физлиц нужно сдавать отчетность по НДФЛ в виде справки 2-НДФЛ (до 1 апреля года за отчетным периодом) и отчета 6-НДФЛ (ежеквартально не позже последнего дня месяца за отчетным кварталом и ежегодно до 1 апреля).

Примеры бланков отчетности:

Скачать образец справки 2-НДФЛ Скачать бланк отчета 6-НДФЛ

Юр.лица сдают декларацию по налогу на прибыль. В нее входит подраздел 1.3 раздела 1 и лист 03. Промежуточную отчетность сдают до 28 числа месяца, идущего за отчетным периодом, окончательную до 28 марта следующего года.

Рассмотрим, как правильно начислить дивиденды и отразить операции в бухгалтерском учете на примерах.

Пример 1. Компания «Воля» решила распределить прибыль в размере 100 тыс. руб.. В состав организации входит 2 участника: Васильков Ю.Ю, резидент, доля в уставном капитале — 55 %. ООО «Ласточка», резидент, доля в уставном капитале 45%.

Расчет дивидендов и налогов покажем в таблице 3

Таблица 3 Расчет дивидендов и налогов

Не всегда участнику ООО выплачивают дивиденды сразу: сумма может быть начислена, но не выплачена. Ниже разберем, что делать в этом случае.

Алгоритм действий бухгалтера будет зависеть от того, обратился учредитель до срока исковой давности (3 года) или после. Уставом фирмы может быть предусмотрен другой срок давности, но он не должен превышать 5 лет.

Если учредитель обратился за выплатой дивидендов до истечения срока исковой давности, отразите такие операции в бухгалтерском учете:

- перечислите дивиденды учредителю-сотруднику или лицу, который не является сотрудником Д-т 70 (если учредитель сотрудник) или Д-т 75 (сотрудник не работник компании) К-т 51;

- Удержите НДФЛ с доходов граждан или налог на прибыль с сумм, которые полагаются фирмам и перечислите налоги в бюджет.

Если собственник не обратился за выплатой в течение 3 лет, обязанность по выплате невостребованных дивидендов прекращается.

Отразите эту хозяйственную операцию следующей проводкой:

Д-т 70 (75) К-т 84 субсчет «Нераспределенная прибыль отчетного года» — восстановлены дивиденды в составе нераспределенной прибыли.

Следовательно, прибыль компании вырастет на сумму восстановленных дивидендов.

Расскажем, что нужно для выплаты дивидендов единственному учредителю.

Выплата дивидендов единственному учредителю ООО в 2019 году

У ООО с одним учредителем нет необходимости составлять протокол, понадобится только решение о выплате единственному учредителю.

Этот документ можно оформлять в произвольной форме. В нем нужно указать сведения о единственном участнике ООО (серию паспорта, адрес), расчетный период, общую сумму дивидендов, срок выплаты и подпись.

Пример решения о выплате единственному учредителю

Единственный учредитель может оформить выплату части дивидендов, а оставшиеся направить на нужды компании.

Дивиденды не считаются расходом при выведении налоговой базы по налогу на прибыль при ОСНО или по основному налогу на спецрежимах ЕСХН, ЕНВД, УСН.

Рассмотрим на примере расчет НДФЛ для единственного учредителя.

Пример 1. Предприятие «Звездочка» применяет УСН (ставка 6%).

Доход составил 1 млн.руб. Расходы — 200 тыс.руб. Единственный учредитель имеет статус резидента. Он принял решение о выплате дивидендов в размере 50% от прибыли.

1) Рассчитаем налог по УСН.

1 млн. руб. * 6 % = 60 тыс.руб.

2) Размер чистой прибыли не будет совпадать с налоговой базой по УСН, т.к чистую прибыль надо выводить по данным бухгалтерского учета. Она составит:

1 млн — 200 тыс.руб. — 60 тыс.руб. = 740 тыс.руб.

Эту сумму отразим проводкой Д-т 84/Нераспределенная прибыль – К-т84/Прибыль, направляемая на дивиденды

3) Начисленная сумма дивидендов составит:

740 тыс.руб.* 50% = 370 тыс.руб.

Отразим эту сумму проводкой Д-т84/Прибыль, направляемая на дивиденды – К-т70 (75) – начислены дивиденды

4) НДФЛ составит:

370 тыс.руб.* 13% = 48 100 руб.

На эту сумму отразим 2 хозяйственные операции:

Д-т 70 (75) – К-т 68 – из суммы дивидендов удержан подоходный налог или налог на прибыль

Д-т 68 – К-т 51 – уплачен в бюджет подоходный налог или налог на прибыль

5) Сумма дивидендов к выплате составит:

370 тыс.руб. — 48 100 = 321 900 руб.

Отразим эту сумму бухгалтерской проводкой Д-т 70 (75) – К-т 51 или 50 – учредителю выплачены дивиденды.

Дивиденды при ликвидации ООО

При ликвидации ООО все расчеты нужно произвести до официального закрытия. При ликвидации организации соблюдают такой порядок очередности выплат:

- Зарплата сотрудникам.

- Оплата долгов перед бюджетом и внебюджетными фондами.

- Расчеты с кредиторами, контрагентами

- Выплата долей участникам из оставшихся средств.

Дивиденды учредители могут получать за счет средств организации, свободных от долговых обязательств.

Бухгалтерские консультации ООО

Если участник ООО еще и сотрудник компании, то сначала он получает зарплату и только потом на равных правах получает дивиденды.

После завершения всех расчетов между участниками распределяется начисленная, но невыплаченная прибыль. Потом осуществляется расчет прибыли на текущий период и выполняется ее распределение.

Выплата дивидендов при ликвидации ООО не освобождает от уплаты налогов.

Выводы

Мы рассмотрели порядок выплаты дивидендов в 2019 году, показали алгоритм и примеры — как правильно нужно рассчитывать дивиденды, правила выплаты дивидендов и документальное оформление. Если у вас возникли вопросы или трудности – наши специалисты всегда готовы помочь. Подписывайтесь на обновления в блоге – будьте в курсе последних изменений. В избранное Нажмите Ctrl+D чтобы добавить страницу в избранное 2 нравится Поделиться:

Чиновники: НДС есть

Чиновники, разумеется, считают, что НДС есть. Потому что объектом налогообложения являются операции по реализации товаров (работ, услуг) на территории РФ, включая передачу имущественных прав. Как на возмездной, так и на безвозмездной основе.

При выплате дивидендов имуществом происходит передача прав, и это признается основанием для налогообложения НДС.

Что еще «придумали» налоговики

Интересный «подход» проявили налоговики в споре, по которому Второй арбитражный апелляционный суд принял Постановление от 10 марта 2020 г. № 02АП-714/20 по делу № А82-13935/2019.

Инспекция в судебном споре привела «неопровержимые» аргументы в пользу того, что дивиденды имуществом нужно облагать НДС, как реализацию.

Они указали, что ни в пункте 3 статьи 39, ни в пункте 2 статьи 146 НК РФ операции по переходу права собственности на недвижимое имущество при распределении чистой прибыли, как операции, не признаваемые реализацией товаров (работ, услуг) и не признаваемые объектом налогообложения НДС, не указаны.

Ну а дальше проверяющие включили свое воображение и заявили, что фирма якобы продавала недвижимое имущество, а участники покупали его, оплачивая теми деньгами, которые они получили в качестве дивидендов.

Основной целью передачи имущества, настаивали налоговики, было не распределение чистой прибыли, а вывод имущества из общества, чтобы избежать последствия выездной налоговой проверки. И ничего, что никакого движения денег не было. Картинка-то в их представлении сложилась. Поэтому и объект обложения НДС имеется. Поэтому и оштрафовать фирму за неуплату НДС нужно.

Реализация и доход – два разных объекта налогообложения

Арбитражные судьи приняли другую позицию.

Объектом налогообложения могут быть:

- реализация товаров (работ, услуг);

- имущество;

- прибыль;

- доход;

- расход

- или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику.

С наличием такого обстоятельства НК РФ связывает возникновение у налогоплательщика обязанности по уплате налога (п. 1 ст. 38 НК РФ).

Таким образом, в НК РФ выделены самостоятельные объекты налогообложения. Среди них реализация товаров (работ, услуг) и доход (включая дивиденды, полученные участником).

Передача участнику общества имущества, а не денег, по итогам распределения чистой прибыли не может рассматриваться как реализация. Из-за формы выплаты суть не меняется. Доход не перестает быть доходом. НДС такая выплата не облагается.

Реализация

Сначала о реализации.

Объектом налогообложения НДС признаются операции по реализации товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав (подп. 1 п. 1 ст. 146 НК РФ).

Передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе также признается реализацией.

Реализацией товаров, работ или услуг признается передача на возмездной основе (в том числе в порядке взаимообмена) и в ряде случаев безвозмездно:

- права собственности на товары;

- результаты выполненных работ одним лицом для другого лица;

- возмездное оказание услуг одним лицом другому лицу (п. 1 ст. 39 НК РФ).

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Реализация товаров (работ, услуг) за деньги или на безвозмездной основе на территории РФ облагается НДС

Доход

Далее – о доходе.

Доход – это экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц», «Налог на прибыль организаций» (п. 1 ст. 41 НК РФ).

С таких доходов соответственно удерживают НДФЛ и налог на прибыль.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Общие принципы определения налоговой базы по прибыли

Дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения, пропорционально их долям в уставном (складочном) капитале этой организации (п. 1 ст. 43 НК РФ).

Заметим, однако, что в данном деле проверяющие стремились доказать, что передача имущества участникам не была дивидендами, а была завуалированной реализацией. То есть передачей его за деньги. Потому и НДС был доначислен. Но суд они все равно проиграли.

Судьи: НДС нет

Судьи однозначно квалифицировали выплату дивидендов не как реализацию, а как выплату дохода. Это, как мы уже выяснили, два самостоятельных объекта налогообложения.

Передача участнику общества имущества, а не денег, по итогам распределения чистой прибыли не может рассматриваться как реализация. Из-за формы выплаты суть не меняется. Доход не перестает быть доходом. НДС такая выплата не облагается.

В рассматриваемом случае установлено, что фирма выплатила участникам именно дивиденды в форме передачи недвижимого имущества.

На дату выплаты величина нераспределенной чистой прибыли соответствовала распределенной сумме.

Выплачивать дивиденды ежеквартально фирма вправе на основании Закона об ООО и собственного устава, где прописано, что распределенная прибыль может выплачиваться участникам общества денежными средствами либо иным имуществом, которое принадлежит фирме.

А вот инспекции подтвердить свои подозрения не удалось.

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

7 выпусков издания доступно подписчикам бератора бесплатно.

Получить издание

|

Напряженный график не позволяет посещать мероприятия по повышению квалификации?

Мы нашли выход!

|

|

Консультация предоставлена 01.03.2017 года

В ООО (общая система налогообложения) имеются три учредителя — физические лица. Учредители ООО хотят получить дивиденды. Один учредитель работает в ООО, два других — нет. Когда и как следует производить начисление дивидендов?

По данному вопросу мы придерживаемся следующей позиции:

При наличии прибыли для распределения общее собрание участников общества в любой момент может принять решение о выплате дивидендов за 2016 год. Объявление дивидендов за 2016 год раскрывается в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах за 2016 год. Записи, связанные с объявлением и выплатой дивидендов, производятся в бухгалтерском учёте в 2017 году.

Доходы от долевого участия в деятельности организаций, полученные физическими лицами — налоговыми резидентами РФ в виде дивидендов, подлежат отражению в справке 2-НДФЛ, предоставляемой на основе информации, содержащейся в регистрах налогового учета.

Информация по выплаченным доходам в виде дивидендов найдёт отражение в расчете по форме 6-НДФЛ, также представляемой налоговым агентом в налоговый орган по месту своего учета.

Обоснование позиции:

Законодательством установлено право (не обязанность) общества ежеквартально, раз в полгода или раз в год принимать решение о распределении чистой прибыли между участниками (п. 1 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью», далее — Закон об ООО). Нормы гражданского законодательства не содержат запрета на распределение чистой прибыли прошлых лет, а также не устанавливают последовательности использования прибыли прошлых лет для распределения между участниками.

Согласно п. 1 ст. 32 Закона об ООО высшим органом управления общества является общее собрание участников общества. Вопрос о принятии решения о распределении чистой прибыли общества между участниками относится к исключительной компетенции общего собрания участников общества и не может быть отнесен уставом общества к компетенции иных органов управления (абзац пятнадцатый п. 2, пп. 7 п. 2 ст. 33 Закона об ООО).

Срок и порядок выплаты части распределенной прибыли общества определяются уставом общества или решением общего собрания участников общества о распределении прибыли между ними. Срок выплаты части распределенной прибыли общества не должен превышать шестидесяти дней со дня принятия решения о распределении прибыли между участниками общества (п. 3 ст. 28 Закона об ООО).

Согласно п. 1 ст. 43 НК РФ любой доход, полученный участником от организации при распределении прибыли, остающейся после налогообложения, по принадлежащим ему долям пропорционально долям участников в уставном капитале этой организации, признается дивидендом.

Бухгалтерский учет

При решении вопроса о выплате доходов участникам общества принимаются во внимание нормы п. 1 ст. 29, п. 2 ст. 29 Закона об ООО.

На основе произведенного расчета чистых активов ООО (Порядок определения стоимости чистых активов утвержден приказом Минфина России от 28.08.2014 N 84н) главный бухгалтер ООО составляет справку об отсутствии ограничений для распределения прибыли между учредителями.

Таким образом, в рассматриваемой ситуации при наличии прибыли для распределения общее собрание участников общества в любой момент может принять решение о выплате дивидендов за 2016 год.

В соответствии с п. 79 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 N 34н (далее — Положение), которое применяется и в настоящее время (ч. 1 ст. 30 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ)), бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса по правилам, принятым нормативными правовыми актами по бухгалтерскому учету.

Согласно п. 83 Положения в бухгалтерском балансе финансовый результат отчетного периода отражается как нераспределенная прибыль (непокрытый убыток), т.е. конечный финансовый результат, выявленный за отчетный период, за минусом причитающихся за счет прибыли установленных в соответствии с законодательством РФ налогов и иных аналогичных обязательных платежей, включая санкции за несоблюдение правил налогообложения.

Как определено Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н (далее — План счетов и Инструкция), по окончании отчетного года при составлении годовой бухгалтерской отчетности счет 99 «Прибыли и убытки» закрывается. При этом заключительной записью декабря сумма чистой прибыли (убытка) отчетного года списывается со счета 99 «Прибыли и убытки» в кредит (дебет) счета 84 «Нераспределенная прибыль (непокрытый убыток)». В свою очередь, счет 84 «Нераспределенная прибыль (непокрытый убыток)» предназначен для обобщения информации о наличии и движении сумм нераспределенной прибыли или непокрытого убытка организации.

Согласно п.п. 3, 5, абзацу второму п. 10 ПБУ 7/98 «События после отчетной даты» в общем случае распределение чистой прибыли на выплату годовых дивидендов по результатам деятельности организации за отчетный год признается событием после отчетной даты, свидетельствующим о возникших после отчетной даты хозяйственных условиях, в которых организация ведет свою деятельность.

Таким образом, если общее собрание участников общества в 2017 году объявит о распределении дивидендов за 2016 год, то данное событие следует отразить в бухгалтерском учёте и отчётности как событие после отчетной даты в соответствии с нормами ПБУ 7/98.

Согласно п. 10 ПБУ 7/98 указанное событие раскрывается в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах. При этом в отчетном периоде (2016 году) никакие записи в бухгалтерском (синтетическом и аналитическом) учете не производятся. А в периоде, следующем за отчетным, в общем порядке делается запись, отражающая это событие после отчётной даты (абзац третий п. 10 ПБУ).

Так, в соответствии с Планом счетов и Инструкцией распределение чистой прибыли отражается бухгалтерской записью по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредиту счета 75 «Расчеты с учредителями, субсчет 75-2 «Расчеты по выплате доходов», и счета 70 «Расчеты с персоналом по оплате труда», если получателем дохода является работник организации (абзац шестой комментария к счёту 70 Инструкции, Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2011 год (доведены письмом Минфина России от 27.01.2012 N 07-02-18/01)).

С учётом изложенного на дату принятия решения о распределении чистой прибыли общества по результатам 2016 года в бухгалтерском учёте общества следует произвести следующие записи:

в отношении участника, являющегося работником общества:

Дебет 84, субсчет «Нераспределенная прибыль отчетного года», Кредит 70, субсчёт «Расчёты с работниками по выплате доходов от участия в капитале организации»*(1).

— отражена задолженность перед участником, являющимся работником общества, в связи с принятием решения о распределении чистой прибыли общества;

при выплате дивидендов участнику — работнику общества:

на дату перечисления дохода на счёт участника, являющегося работником общества:

Дебет 70, субсчёт «Расчёты с работниками по выплате доходов от участия в капитале организации» Кредит 68, субсчет «Расчеты НДФЛ»

— удержан НДФЛ из дохода физического лица;

Дебет 70, субсчет «Расчеты с работниками по выплате доходов от участия в организации» Кредит 50 (51)

— выплачены работнику организации доходы от участия в организации;

в отношении участников, не являющихся работниками организации:

Дебет 84, субсчет «Нераспределенная прибыль» Кредит 75, субсчет «Расчеты по выплате доходов»

— отражена задолженность по выплате доходов (дивидендов) участнику (физическому лицу), являющемуся работником организации;

при выплате дивидендов участникам, не являющимся работниками организации:

Дебет 75, субсчет «Расчеты по выплате доходов» Кредит 68, субсчет «Расчеты по НДФЛ»

— удержан НДФЛ из доходов физического лица;

Дебет 75, субсчет «Расчеты по выплате доходов» Кредит 50 (51)

— выплачены дивиденды.

НДФЛ

Исчисление суммы и уплата НДФЛ в отношении доходов, полученных в виде дивидендов, осуществляются в соответствии со ст. 214 НК РФ с учетом положений ст. 226.1 НК РФ (п. 4 ст. 214 НК РФ).

При выплате доходов, выплачиваемых участникам ООО, общество выполняет обязанности налогового агента в соответствии со ст. 226 НК РФ.

Сумма НДФЛ по доходам от долевого участия в организации исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику по налоговым ставкам, предусмотренным ст. 224 НК РФ (п. 3 ст. 226 НК РФ).

В отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами — налоговыми резидентами РФ, применяется ставка 13%.

Пунктом 9 ст. 226.1 НК РФ определено, что уплата налоговым агентом удержанного у налогоплательщика налога производится в срок не позднее одного месяца с наиболее ранней из следующих дат:

1) дата окончания соответствующего налогового периода;

2) дата истечения срока действия последнего по дате начала действия договора, на основании которого налоговый агент осуществляет выплату налогоплательщику дохода, в отношении которого он признается налоговым агентом;

3) дата выплаты денежных средств (передачи ценных бумаг).

Минфин России в письме от 02.09.2014 N 03-04-06/43927 разъяснил, что согласно пп. 1 п. 1 ст. 223 НК РФ при получении доходов в денежной форме (в том числе дивидендов) дата фактического получения налогоплательщиком дохода определяется, в частности, как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Удержание НДФЛ налоговым агентом производится в момент фактической выплаты дивидендов, а перечисление налога в бюджет — не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ) (смотрите также письмо Минфина России от 04.10.2010 N 03-04-06/2-233).

Налоговая отчетность

В общем случае в соответствии с п. 1 ст. 230 НК РФ налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных НДФЛ в регистрах налогового учета.

Формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно и должны содержать:

— сведения, позволяющие идентифицировать налогоплательщика;

— вид выплачиваемых налогоплательщику доходов и предоставленных налоговых вычетов, а также расходов и сумм, уменьшающих налоговую базу, в соответствии с кодами, утвержденными приказом ФНС России от 10.09.2015 N ММВ-7-11/387@ (далее — Приказ N ММВ-7-11/387@);

— суммы дохода и даты их выплаты;

— статус налогоплательщика;

— даты удержания и перечисления налога в бюджетную систему РФ, реквизиты соответствующего платежного документа.

Отражаемые в регистрах налогового учета сведения необходимы для заполнения документов, представляемых налоговым агентом в налоговый орган по месту своего учета в соответствии с п. 2 ст. 230 НК РФ.

Пунктом 2 ст. 230 НК РФ установлено, что налоговые агенты представляют в налоговый орган по месту своего учета:

— документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленного, удержанного и перечисленного в бюджетную систему Российской Федерации за этот налоговый период по каждому физическому лицу, ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, которые утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, если иное не предусмотрено п. 4 ст. 230 НК РФ (в которой упомянуты лица, признаваемые налоговыми агентами в соответствии со ст. 226.1 НК РФ);

— расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, за I квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, которые утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Данные документы представляются налоговыми агентами в электронной форме по телекоммуникационным каналам связи. При численности физических лиц, получивших доходы в налоговом периоде, до 25 человек налоговые агенты могут представлять эти документы на бумажных носителях (п. 2 ст. 230 НК РФ).

В соответствии с п.п. 1.1, 1.7 Порядка заполнения налоговой декларации по налогу на прибыль организаций, утвержденного приказом ФНС России от 19.10.2016 N ММВ-7-3/572@ (далее — Порядок), если организация не исполняет обязанности налогового агента по налогу на прибыль, у нее не возникает обязанности по представлению налогового расчета, входящего в состав Декларации по налогу на прибыль, и в том случае, если доходы в виде дивидендов выплачиваются ими только физическим лицам в соответствии с абзацем шестым п. 1.7 Порядка*(2). То есть ООО при выплате дивидендов участникам — физическим лицам не нужно представлять в ИФНС приложение 2 к декларации по налогу на прибыль (письмо Минфина России от 19.10.2015 N 03-03-06/1/59890).

Таким образом, ООО в рассматриваемом случае обязано предоставлять в налоговый орган два вида отчетности по НДФЛ:

1. По каждому физическому лицу сведения по формам 2-НДФЛ «Справка о доходах физического лица» (утверждена приказом ФНС России от 30.10.2015 N ММВ-7-11/485@). Обратите внимание, как прямо сказано в процитированном выше п. 2 ст. 230 НК РФ, эти сведения предоставляются только в том случае, если п. 4 ст. 230 НК РФ не предусмотрено иное. Здесь же отметим, что фраза «если иное не предусмотрено п. 4 настоящей статьи» появилась в п. 2 ст. 230 НК РФ с 1 января 2014 года (Федеральный закон от 02.11.2013 N 306-ФЗ), ранее рассматриваемая норма указанной оговорки не содержала.

2. С 01.01.2016 и ООО, и АО (признаваемые налоговыми агентами по ст. 226 и п. 2 ст. 226.1 НК РФ соответственно) обязаны ежеквартально представлять в налоговые органы по месту своего учета расчет по форме 6-НДФЛ. Обобщенную информацию по всем выплачиваемым физическим лицам доходам, в том числе и по дивидендам, ООО должно отражать в расчете, составленном по форме 6-НДФЛ (утвержден приказом ФНС России от 14.10.2015 N ММВ-7-11/450@, этим же документом утвержден Порядок заполнения указанной формы (далее — Порядок заполнения 6-НДФЛ)). Такой расчет предоставляется ежеквартально: за I квартал, полугодие, девять месяцев и за год.

При этом указания о том, что итоговые данные формы 6-НДФЛ должны соответствовать итоговым данным по справкам 2-НДФЛ, налоговое законодательство не содержит.

В письме ФНС России от 15.03.2016 N БС-4-11/4272@ разъяснено, что учитывая, что с 2015 года доходы от долевого участия в деятельности организаций, полученные физическими лицами — налоговыми резидентами РФ в виде дивидендов, облагаются НДФЛ с применением налоговой ставки 13%, их необходимо отражать в Разделе 3 «Доходы, облагаемые по ставке 13%» и Разделе 5 «Общие суммы дохода и налога» справки 2-НДФЛ совместно с другими доходами, облагаемыми по ставке 13%. При этом ФНС отмечает, что налоговая база по доходам от долевого участия определяется отдельно от иных доходов, в отношении которых применяется ставка 13%, и в отношении указанных доходов налоговые вычеты, предусмотренные статьями 218-221 НК РФ, не применяются.

Учитывая, что дивиденды (выплачиваемые работнику) облагаются по той же ставке, что и зарплата, — 13%, для дивидендов отдельный раздел 1 формы 6-НДФЛ не заполняется, вместе с заработной платой они отражаются по строке 020 в разделе 1 (п. 3.3 Порядка заполнения 6-НДФЛ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Графкин Олег

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Горностаев Вячеслав

*(1) Согласно абзацу седьмому Инструкции субсчета, предусмотренные в Плане счетов бухгалтерского учета, используются организацией исходя из требований управления организацией, включая нужды анализа, контроля и отчетности. Организация может уточнять содержание приведенных в Плане счетов бухгалтерского учета субсчетов, исключать и объединять их, а также вводить дополнительные субсчета.

Интересные материалы:

- Отчет26 РФ

Госслужащие Ставропольского края избавляются от бумажной волокиты Свой Спецкор 20 марта 2019, 18:31 Поделиться: Системой…

- Выплата дивидендов в валюте

Дивиденды. Учитываем особенностиДивиденды — это отличный способ для инвесторов увидеть стабильный поток прибыли от своих…

- Постановление конституционного суда 21 п

В Постановлении Конституционного Суда РФ от 28.04.2020 N 21-П"По делу о проверке конституционности положений статей…

- П 4 ст 223 НК РФ

Добавить в "Нужное" Актуально на: 24 сентября 2020 г.С доходов граждан, полученных ими в рамках…

- Министр природных ресурсов РФ 2018

Правительство Орловской области, похоже, не особо рады предложению Москвы по электронным пропускам. Напомним, накануне Интерфакс…