- от автора admin

Содержание

Вступление в силу Приказа Минфина России от 02.07.2010 №66н «О формах бухгалтерской отчетности организаций» повлекло за собой соответствующее изменение форм бухгалтерской (финансовой) отчетности, которая является одним из основных источников информации для проведения анализа финансового состояния должника. В связи с этим в настоящий момент времени требует актуализации в соответствии с современными условиями хозяйствования и Постановление Правительства РФ от 25.06.2003 №367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа» .

Финансовый анализ, в соответсвии с вышеуказанным документом проводится арбитражным управляющим в следующих целях:

- подготовки предложения о возможности (невозможности) восстановления платежеспособности должника и обоснования целесообразности введения в отношении его соответствующей процедуры банкротства;

- определения возможности покрытия за счет имущества должника судебных расходов;

- подготовки плана внешнего управления;

- подготовки предложения об обращении в суд с ходатайством о прекращении процедуры финансового оздоровления (внешнего управления) и переходе к конкурсному производству;

- подготовки предложения об обращении в суд с ходатайством о прекращении конкурсного производства и переходе к внешнему управлению.

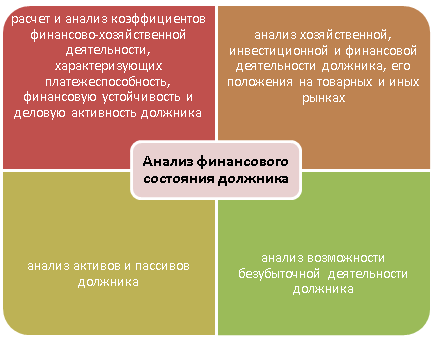

Анализ финансового состояния должника, можно представить в виде следующей модульной структуры:

Анализ завершается подготовкой выводов о возможности или невозможности восстановления платежеспособности должника, о целесообразности введения соответствующей процедуры банкротства, о возможности или невозможности покрытия судебных расходов и расходов на выплату вознаграждения арбитражному управляющему в случае, если в отношении должника введена процедура наблюдения.

Напомним, что основными источниками информации для проведения анализа финансового состояния должника являются: результаты ежегодных проводимых должником инвентаризаций; данные статистической, бухгалтерской и налоговой отчетности; регистры бухгалтерского и налогового учета; материалы аудиторской проверки; отчеты оценщиков (при их наличии); учредительные документы; планы; сметы; калькуляции и т.д.

Анализ коэффициентов, характеризующих финансово-хозяйственную деятельность должника

В первую очередь арбитражный управляющий рассчитывает и анализирует коэффициенты, характеризующие финансово-хозяйственную деятельность должника. Основные источники информации, используемые для подсчета коэффициентов финансово-хозяйственной деятельности компании-должника, представлены в нижеприведенной таблице:

| № п/п | Наименование показателя | Расчет показателя |

|---|---|---|

| 1 | Совокупные активы (пассивы) | Совокупные активы (пассивы) = Бухгалтерский баланс (ф. №1, стр. 1600) |

| 2 | Скорректированные внеоборотные активы | Скорректированные внеоборотные активы = Бухгалтерский баланс (ф. №1, стр. 1110) — Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (деловая репутация) — Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (организационные расходы) + Бухгалтерский баланс (ф. №1, стр. 1150) — Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (капитальные затраты на арендуемые основные средства) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (незавершенные капитальные вложения) — Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (незавершенные капитальные затраты на арендуемые основные средства) + Бухгалтерский баланс (ф. №1, стр. 1160) + Бухгалтерский баланс (ф. №1, стр. 1170) + Бухгалтерский баланс (ф. №1, стр. 1190) |

| 3 | Оборотные активы | Оборотные активы = Бухгалтерский баланс (ф. №1, стр. 1210) — Пояснения к бухгалтерскому балансу (товары отгруженные) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5501) + Бухгалтерский баланс (ф. №1, стр. 1250) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5305) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5510) + Бухгалтерский баланс (ф. №1, стр. 1260) + Бухгалтерский баланс (ф. №1, стр. 1220) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (задолженность участников (учредителей) по взносам в уставный капитал) + Бухгалтерский баланс (ф. №1, стр. 1320) |

| 4 | Долгосрочная дебиторская задолженность | Долгосрочная дебиторская задолженность = Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5501) |

| 5 | Ликвидные активы | Ликвидные активы = Бухгалтерский баланс (ф. №1, стр. 1250) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5305) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5510) + Бухгалтерский баланс (ф. №1, стр. 1260) |

| 6 | Наиболее ликвидные оборотные активы | Наиболее ликвидные оборотные активы = Бухгалтерский баланс (ф. №1, стр. 1250) + Бухгалтерский баланс (ф. №1, стр. 1240) |

| 7 | Краткосрочная дебиторская задолженность | Краткосрочная дебиторская задолженность = Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (товары отгруженные) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5510) — Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (задолженность участников (учредителей) по взносам в уставный капитал) |

| 8 | Потенциальные оборотные активы к возврату | Потенциальные оборотные активы к возврату = Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (списанная в убыток сумма дебиторской задолженности) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (сумма выданных гарантий и поручительств) |

| 9 | Собственные средства | Собственные средства = Бухгалтерский баланс (ф. №1, стр. 1300) + Бухгалтерский баланс (ф. №1, стр. 1530) + Бухгалтерский баланс (ф. №1, стр. 1540) — Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (капитальные затраты по арендованному имуществу) — Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (задолженность акционеров (участников) по взносам в уставный капитал) — Бухгалтерский баланс (ф. №1, стр. 1320) |

| 10 | Обязательства должника | Обязательства должника = Бухгалтерский баланс (ф. №1, стр. 1510) + Бухгалтерский баланс (ф. №1, стр. 1520) + Бухгалтерский баланс (ф. №1, стр. 1550) + Бухгалтерский баланс (ф. №1, стр. 1410) + Бухгалтерский баланс (стр. 1450) |

| 11 | Долгосрочные обязательства должника | Долгосрочные обязательства должника = Бухгалтерский баланс (ф. №1, стр. 1410) + Бухгалтерский баланс (стр. 1450) |

| 12 | Текущие обязательства должника | Текущие обязательства должника = Бухгалтерский баланс (ф. №1, стр. 1510) + Бухгалтерский баланс (ф. №1, стр. 1520) + Бухгалтерский баланс (ф. №1, стр. 1550) |

| 13 | Выручка нетто | Выручка нетто = Отчет о финансовых результатах (ф. №2, стр. 2110) |

| 14 | Валовая выручка | Валовая выручка = Главная книга (кредит счета 90, субсчет 1) или с погрешностью отчет о финансовых результатах (ф. №2, стр. 2110) |

| 15 | Среднемесячная выручка | Среднемесячная выручка = Главная книга (кредит счета 90, субсчет 1) или с погрешностью отчет о финансовых результатах (ф. №2, стр. 2110) / Период анализа |

| 16 | Чистая прибыль (убыток) | Чистая прибыль (убыток) = Отчет о финансовых результатах (ф. №2, стр. 2400) |

По мнению автора, основываясь на данных исследованиях, с большой степенью вероятности можно утверждать, что методика расчета показателей, используемых для расчета характеризующих финансово-хозяйственную деятельность должника коэффициентов, а также методика расчета самих коэффициентов требуют уточнения.

В частности, показатель «Оборотные активы» рассчитывается как сумма стоимости запасов (без стоимости отгруженных товаров), долгосрочной дебиторской задолженности, ликвидных активов, налога на добавленную стоимость (НДС) по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал и собственных акций, выкупленных у акционеров. Стоимость запасов можно определить по стр. 1210 бухгалтерского баланса. Для определения стоимости товаров отгруженных следует привлекать данные пояснений к бухгалтерскому балансу и отчету о финансовых результатах.

Кроме того, представляется целесообразным дополнительно оценить эффективность использования запасов. Так, значительные суммы по рассматриваемой балансовой статье не всегда свидетельствуют о расширении масштабов деятельности хозяйствующего субъекта либо о стремлении руководства организации защитить свои денежные средства от обесценивания под воздействием инфляции. Накопление сверхплановых запасов может свидетельствовать об их неликвидном характере, либо, напротив, хозяйствующий субъект может понести убытки, связанные с их нехваткой (потери в объеме реализации продукции, перебои в производстве). В этом случае будет разумно провести анализ оборачиваемости производственных запасов по каждому их виду.

Однако для проведения такого исследования необходимы детальные пояснения, отраженные должником в составе пояснений к бухгалтерскому балансу и отчету о финрезультатах, а степень детализации информации в расшифровках отдельных показателей бухгалтерского баланса является прерогативой хозяйствующих субъектов.

Для определения стоимости долгосрочной дебиторской задолженности необходимо также использовать данные пояснений к бухбалансу и отчету о финрезультатах. Практический опыт свидетельствует, что величина дебиторской задолженности может быть несколько завышена вследствие включения в ее состав задолженности, взыскание которой маловероятно. Следовательно, арбитражному управляющему необходимо привлекать дополнительные источники информации, согласно которым можно будет проанализировать давность образования дебиторской задолженности и определить, есть ли в ее составе суммы, по которым истекают сроки исковой давности.

Более детально следует проанализировать и балансовую статью «Денежные средства и денежные эквиваленты» (стр. 1250). Так, при наличии большого удельного веса неликвидных запасов, нереальной для взыскания дебиторской задолженности, замороженных на счетах денежных средств и т.д. балансовые значения оборотных активов не всегда соответствуют действительности. Таким образом, принимая во внимание только данные, отраженные в бухгалтерском балансе и в составе пояснений к бухбалансу и отчету о финрезультатах, величина показателя «Оборотные активы» может быть несколько завышена. В конечном итоге это создаст угрозу завышения степени ликвидности хозяйствующего субъекта, приведет к значениям коэффициентов, характеризующих финансово-хозяйственную деятельность должника, которые не соответствуют реальным условиям.

Для расчета показателя «Потенциальные оборотные активы к возврату» в пояснениях должна быть отражена информация о списанной в убыток сумме дебиторской задолженности и сумме выданных гарантий и поручительств. Ранее данные показатели находили свое отражение в справке о наличии ценностей, учитываемых на забалансовых счетах по статьям «Списанная в убыток задолженность неплатежеспособных дебиторов» и «Обеспечение обязательств и платежей выданные».

В Правилах проведения арбитражным управляющим финансового анализа в состав показателя «Наиболее ликвидные оборотные активы» включены денежные средства и краткосрочные финансовые вложения (без стоимости собственных акций, выкупленных у акционеров). На сегодняшний день логический смысл данного показателя несколько потерян в связи с отражением балансовой статьи «Собственные акции, выкупленные у акционеров» в составе не разд. II, а разд. III бухгалтерского баланса «Капитал и резервы». Иными словами, при расчете данного показателя арбитражный управляющий основывается на своем профессиональном суждении.

Величина показателя «Текущие обязательства должника» определяется как сумма займов и кредитов, подлежащих погашению в течение 12 месяцев после отчетной даты, кредиторской задолженности, задолженности участникам (учредителям) по выплате доходов и прочих краткосрочных обязательств должника.

Стоит отметить что, в соответствии с рекомендациями МСФО в состав краткосрочных обязательств целесообразно относить и текущую часть долгосрочных обязательств, частичное погашение которых должно произойти в течение ближайших 12 мес.

Принимая во внимание статью бухгалтерского баланса «Кредиторская задолженность», автор полагает обоснованным учитывать ее качество, так как «…качество кредиторской задолженности может быть оценено по удельному весу в ней расчетов по векселям. Доля кредиторской задолженности, обеспеченная выданными векселями, в ее общей сумме показывает ту часть долговых обязательств, несвоевременное погашение которых приведет к протесту векселей, выданных предприятием, а, следовательно, к дополнительным расходам и утрате деловой репутации» .

По мнению автора, для оценки качества кредиторской задолженности необходимо привлекать дополнительные источники информации, такие как информация о среднем сальдо по счету «Векселя выданные», информация о сумме погашенных обязательств по векселям за анализируемый период, информация о средних сроках платежей, которые оговариваются в векселях. Помимо этого, целесообразно оценивать и среднюю продолжительность использования кредиторской задолженности в обороте предприятия .

Логика работы с коэффициентами, характеризующими финансово-хозяйственную деятельность должника, предполагает рассмотрение каждого показателя в динамике и с точки зрения его соответствия рекомендуемому уровню. С большей степенью вероятности можно говорить о достаточно проблематичном обосновании допустимых значений коэффициентов. В каждом конкретном случае необходимо учитывать отраслевую принадлежность хозяйствующего субъекта, особенности функционирования отрасли, длительность производственного цикла, оценивать структуру активов и характер обязательств должника, корректировать их балансовые значения, рассчитывать длительность оборота (например, время, необходимое для трансформации производственных запасов и дебиторской задолженности в денежные средства, время, которое может занять погашение текущих обязательств должника, и т.п.).

В состав показателей, характеризующих платежеспособность должника, входят следующие:

- коэффициент абсолютной ликвидности;

- коэффициент текущей ликвидности;

- показатель обеспеченности обязательств должника его активами;

- степень платежеспособности по текущим обязательствам.

Особое внимание следует обратить на коэффициент текущей ликвидности и на методику его расчета. В соответствии с Правилами проведения арбитражным управляющим финансового анализа:

Коэффициент текущей ликвидности: характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам должника.

При этом в состав ликвидных активов включены суммы стоимости наиболее ликвидных оборотных активов, краткосрочной дебиторской задолженности и прочих оборотных активов. Балансовая статья «Запасы» из расчета исключена. Не учитывается при расчете данного показателя и величина долгосрочной дебиторской задолженности.

Практический опыт свидетельствует, что коэффициент текущей ликвидности представляет собой наиболее широко используемый в мировой практике показатель, служащий для оценки инвестиционной привлекательности хозяйствующего субъекта. Его результативное значение показывает, достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств. .

При оценке деловой активности должника следует принимать во внимание разный порядок представления данных в формах отчетности. Так, например, в бухгалтерском балансе данные представляются на отчетную дату, а в отчете о финансовых результатах – нарастающим итогом за весь отчетный период. Следовательно, сопоставлять показатели этих двух форм следует с осторожностью, тем более что в соответствии с рассматриваемыми Правилами проведения арбитражным управляющим финансового анализа для расчета и анализа коэффициентов, характеризующих финансово-хозяйственную деятельность должника, необходимо привлекать данные квартальной бухгалтерской (финансовой) отчетности не менее чем за 2-летний период, предшествующий возбуждению производства по делу о несостоятельности (банкротстве).

Анализ хозяйственной, инвестиционной и финансовой деятельности

Следующие этапы анализа финансового состояния должника, в частности требования к анализу хозяйственной, инвестиционной и финансовой деятельности, его положения на товарных и иных рынках,

Требования к анализу активов и пассивов и возможности безубыточной деятельности хозяйствующего субъекта, описаны в Правилах достаточно подробно. Данный факт является несомненным достоинством официальной методики финансовой диагностики должника. Однако, следует отметить, что в Требованиях к анализу активов и пассивов должника должное внимание не уделено таким балансовым статьям, как «Прочие внеоборотные активы», «Прочие оборотные активы», «Прочие обязательства» в составе разд. IV и V бухбаланса соответственно. С высокой степенью вероятности можно говорить о значимости данных статей бухгалтерского баланса, так как указанные статьи включены в расчет показателей, используемых для расчета характеризующих финансово-хозяйственную деятельность должника коэффициентов.

Отмеченные факты позволяют предположить, что принципы, которыми должен руководствоваться арбитражный управляющий при проведении финансового анализа, такие как принцип полноты и принцип достоверности, на практике могут быть реализованы не в полной мере. Так, принцип полноты может быть поставлен под сомнение в результате отсутствия необходимых расчетных показателей для коэффициентного анализа в составе пояснений к бухгалтерскому балансу и отчету о финансовых результатах. Принцип достоверности, в свою очередь, может быть соблюден не в полной мере в силу наличия и не выявления арбитражным управляющим фактов искажения отчетной информации – вуалирования и фальсификации. Таким образом, арбитражному управляющему необходимо будет провести дополнительные процедуры для устранения сомнений в том, что принципы полноты и достоверности соблюдены им в полной мере.

Обобщая все вышесказанное, отметим, что в связи с внесением последних изменений в состав бухгалтерской (финансовой) отчетности и отсутствием соответствующих редакций Постановления Правительства РФ от 25.06.2003 №367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа» значительно возрастает роль арбитражного управляющего как аналитика. От того, насколько качественно проведено аналитическое исследование, в частности проанализировано финансовое состояние должника, зависит эффективность и результативность подготовленных арбитражным управляющим предложений.

Список литературы:

- Григорьева Т.И. Финансовый анализ для менеджеров: оценка, прогноз: Учебник. 2-е изд., перераб. и доп. М.: Юрайт, 2012.

- Карпунина Е.В. Неоднозначный подход к оценке платежеспособности должников // Научные труды Вольного экономического общества России. 2009. Т. 106.

- Об утверждении Правил проведения арбитражным управляющим финансового анализа: Постановление Правительства РФ от 25.06.2003 №367.

- О формах бухгалтерской отчетности организаций: Приказ Минфина России от 02.07.2010 №66н.

- Савицкая Г.В. Экономический анализ: Учебник. 14-е изд., перераб. и доп. М.: ИНФРА-М, 2011.

- Чеглакова С.Г. Аналитические возможности бухгалтерской отчетности в оценке финансовой устойчивости // Экономический анализ: теория и практика. 2010. №7.

- Чеглакова С.Г., Карпунин А.Ю., Карпунина Е.В. Информационная база анализа финансового состояния в целях прогнозирования вероятности банкротства сельскохозяйственных организаций // Экономика и предпринимательство. 2013. №12-1.

Е.В. Карпунина, Кандидат экономических наук, доцент кафедры экономического анализа и учета Рязанский государственный радиотехнический университет

А. Ф. Гарифулинэкономист

Журнал «Планово-экономический отдел» №8 за 2012 год

Прежде чем принять решение о признании должника банкротом, на предприятии вводится процедура наблюдения, применяемая к должнику в целях обеспечения сохранности имущества, проведения анализа финансового состояния, составления реестра требований кредиторов и проведения первого собрания кредиторов. Таким образом, одна из основных задач в процедуре наблюдения — проанализировать финансовое состояние предприятия и сделать вывод о возможности (невозможности) восстановления платежеспособности для решения дальнейшей судьбы должника.

Если собрание кредиторов на основании проведенного анализа примет решение восстановить платежеспособность должника, то вводят процедуру финансового оздоровления или внешнего управления. Если в ходе наблюдения будет выявлена невозможность восстановить платежеспособность или в результате антикризисных процедур не удалось достичь желаемых параметров, вводится окончательная процедура — конкурсное производство.

Цель конкурсного производства — реализовать имущество должника и удовлетворить требования кредиторов в той мере, в которой это возможно с точки зрения законодательства. Завершение конкурсного производства приводит к ликвидации должника — юридического лица и прекращению всех его обязательств.

Обратите внимание. Анализ финансового состояния должника проводится в целях определения стоимости принадлежащего должнику имущества для покрытия судебных расходов, расходов на выплату вознаграждения арбитражным управляющим, а также определения возможности (невозможности) восстановления платежеспособности должника и обоснования целесообразности введения последующих процедур банкротства.

Проведем анализ финансового состояния банкрота на примере ООО «Березовское» (лесозаготовительное предприятие), на котором в 2011 г. была введена процедура наблюдения.

Обратите внимание. Общий анализ финансового состояния предприятия начинают с определения изменений стоимости имущества и общей суммы источников его формирования в динамике, то есть сравнивают эти показатели в стоимостном выражении на начало и конец отчетного периода.

Также сравнивают различные виды активов и источников их образования в динамике. В конечном итоге оценивают, как повлияли количественные и структурные изменения в имуществе предприятия и источниках формирования на его финансовое положение. Анализировать баланс удобнее в агрегированном (укрупненном) виде (табл. 1).

Таблица 1. Агрегированный баланс ООО «Березовское», тыс. руб.

| Показатель | 01.01.2008 | 01.01.2009 | 01.01.2010 | 01.01.2011 | 01.04.2011 | Изменения | |

| Активы | |||||||

| Внеоборотные активы | 39 175 | 38 788 | 39 838 | 38 439 | 18 832 | –20 343 | |

| Оборотные активы | 59 464 | 76 986 | 84 011 | 45 019 | 21 193 | –38 271 | |

| В том числе: запасы | 7163 | 23 498 | 36 214 | 12 005 | 1539 | –5624 | |

| НДС по приобретенным материалам | 73 | 1282 | 401 | 1918 | 88 | 15 | |

| дебиторская задолженность | 52 225 | 52 203 | 47 396 | 31 096 | 19 558 | –32 667 | |

| денежные средства | 3 | 3 | 8 | 5 | |||

| прочие оборотные активы | 0 | 0 | 0 | 0 | 0 | 0 | |

| Баланс | 98 639 | 115 774 | 123 849 | 83 458 | 40 025 | –58 614 | |

| Пассивы | |||||||

| Капитал и резервы | –29 283 | –44 488 | –88 214 | –140 463 | –177 797 | –148 514 | |

| Долгосрочные пассивы | 0 | 0 | 0 | 0 | 0 | 0 | |

| Краткосрочные пассивы | 127 922 | 160 262 | 212 063 | 223 921 | 217 822 | 89 900 | |

| В том числе: кредиты и займы | 256 | 0 | 0 | 0 | 0 | –256 | |

| кредиторская задолженность | 127 666 | 160 262 | 212 063 | 223 921 | 217 822 | 90 156 | |

| прочие краткосрочные обязательства | 0 | 0 | 0 | 0 | 0 | 0 | |

| Баланс | 98 639 | 115 774 | 123 849 | 83 458 | 40 025 | –58 614 | |

В результате проведенного анализа баланса предприятия можно сделать следующие выводы:

- валюта баланса за период с 01.01.2008 по 01.04.2011 уменьшилась на 58 614 тыс. руб., уменьшение происходило неравнозначными темпами;

- внеоборотные активы уменьшились на 20 343 тыс. руб., стоимость запасов за весь анализируемый период — на 5624 тыс. руб., дебиторская задолженность — на 32 667 тыс. руб.; при этом кредиторская задолженность увеличилась на 90 156 тыс. руб., а капитал и резервы уменьшились на 148 514 тыс. руб.;

- стоимость прочих составляющих баланса за весь период не претерпела существенных изменений.

Предварительные выводы анализа баланса свидетельствуют о том, что ООО «Березовское» не имело собственных средств в течение всего анализируемого периода.

Коэффициент ликвидности

Одним из приемов анализа платежеспособности предприятия является оценка ликвидности бухгалтерского баланса. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Анализ ликвидности баланса осуществляется путем сравнения средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от скорости превращения в денежные средства (то есть от степени ликвидности) активы предприятия подразделяются на следующие группы:

- А1 — наиболее ликвидные активы. В данную группу включаются денежные средства в кассе предприятия, на расчетном, валютном и других счетах в банках и краткосрочные финансовые вложения в ценные бумаги;

- А2 — быстрореализуемые активы. К их числу относятся товары отгруженные, дебиторская задолженность и прочие оборотные активы;

- A3 — медленно реализуемые активы: сырье, материалы и другие ценности; животные на выращивании и откорме; затраты в незавершенном производстве; готовая продукция и товары для перепродажи; НДС; долгосрочные финансовые вложения в ценные бумаги; займы, предоставленные другим предприятиям на срок более 12 месяцев;

- А4 — труднореализуемые активы: нематериальные активы; основные средства; незавершенное строительство; долгосрочные финансовые вложения в уставные фонды других предприятий.

Пассивы баланса группируются по степени срочности их оплаты в следующем порядке:

- П1 — наиболее срочные обязательства: кредиторская задолженность; ссуды, не погашенные в срок;

- П2 — краткосрочные пассивы: краткосрочные кредиты и займы, за исключением не погашенных в срок;

- П3 — долгосрочные пассивы: долгосрочные кредиты и займы, за исключением не погашенных в срок;

- П4 — постоянные пассивы: источники собственных средств, за исключением убытков и расходов будущих периодов.

Для определения ликвидности баланса следует сопоставить итоги приведенных выше групп по активу и пассиву. Баланс признается абсолютно ликвидным, если соблюдаются следующие неравенства:

А1 > П1;

А2 > П2;

А3 > П3;

А4 < П4.

Если одно или несколько неравенств имеют знак, противоположный оптимальному варианту, то ликвидность баланса в большей или меньшей степени признается неудовлетворительной.

Сгруппируем активы по степени ликвидности в соответствии с указанной методикой для ООО «Березовское» (табл. 2).

Таблица 2. Группировка активов по степени ликвидности, обязательств — по срочности погашения ООО «Березовское», тыс. руб.

| Период | 01.01.2008 | 01.01.2009 | 01.01.2010 | 01.01.2011 | 01.04.2011 |

| Абсолютно ликвидные активы | 3 | 3 | 0 | 0 | 8 |

| Быстроликвидные активы | 52 225 | 52 203 | 47 396 | 31 096 | 19 558 |

| Трудноликвидные активы | 7236 | 24 780 | 36 615 | 13 923 | 1627 |

| Внеоборотные активы | 39 175 | 38 788 | 39 838 | 38 439 | 18 832 |

| Баланс активов | 98 639 | 115 774 | 123 849 | 83 458 | 40 025 |

| Текущие пассивы | 127 666 | 160 262 | 212 063 | 223 921 | 217 822 |

| Краткосрочные пассивы | 256 | ||||

| Долгосрочные пассивы | |||||

| Постоянные пассивы | –29 283 | –44 488 | –88 214 | –140 463 | –177 797 |

| Баланс пассивов | 98 639 | 115 774 | 123 849 | 83 458 | 40 025 |

Структура и динамика сгруппированного баланса представлена в табл. 3.

Таблица 3. Структура и динамика сгруппированного баланса ООО «Березовское»

| Группа статей баланса | Абсолютное значение, тыс. руб. | Доля, % | Изменение | |||

| 01.01.08 | 01.04.11 | 01.01.08 | 01.04.11 | абсолютное, тыс. руб. | относительное, % | |

| Абсолютно ликвидные активы | 3 | 8 | 0,0 | 0,0 | 5 | 0,0 |

| Быстроликвидные активы | 52 225 | 19 558 | 52,9 | 48,9 | –32 667 | –4,0 |

| Трудноликвидные активы | 7 236 | 1 627 | 7,3 | 4,1 | –5 609 | –3,2 |

| Внеоборотные активы | 39 175 | 18 832 | 39,7 | 47,1 | –20 343 | 7,4 |

| Баланс активов | 98 639 | 40 025 | 100,0 | 100,0 | –58 614 | 0,0 |

| Текущие пассивы | 127 666 | 217 822 | 129,4 | 544,2 | 90 156 | 414,8 |

| Краткосрочные пассивы | 256 | 0 | 0,3 | 0,0 | –256 | –0,3 |

| Долгосрочные пассивы | 0,0 | 0,0 | 0 | 0,0 | ||

| Постоянные пассивы | –29 283 | –177 797 | –29,7 | –444,2 | –148 514 | –414,5 |

| Баланс пассивов | 98 639 | 40 025 | 100,0 | 100,0 | –58 614 | 0,0 |

За анализируемый период в структуре активов и пассивов произошли следующие изменения:

- уменьшилась доля быстроликвидных и трудноликвидных активов;

- увеличилась доля внеоборотных активов;

- существенно уменьшилась доля постоянных пассивов (увеличились убытки);

- существенно увеличилась доля текущих пассивов.

Анализ структуры активов предприятия по степени ликвидности и пассивов по степени срочности указывает на хроническое отсутствие средств предприятия для погашения текущих обязательств и недостаток средств в перспективе для погашения как краткосрочных, так и долгосрочных обязательств.

После анализа баланса предприятия проводится анализ финансового состояния на основе коэффициентов финансово-хозяйственной деятельности. В Постановлении Правительства РФ от 25.06.2003 № 367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа» установлена официальная система критериев для оценки неплатежеспособности предприятия, состоящая из следующих группкоэффициентов:

- характеризующие ликвидность должника;

- характеризующие финансовую устойчивость должника;

- характеризующие деловую активность должника.

Коэффициенты, характеризующие ликвидность ООО «Березовское», представлены в табл. 4.

Таблица 4. Коэффициенты, характеризующие ликвидность ООО «Березовское»

Разновидность коэффициентов

Коэффициент покрытия — финансовый коэффициент, равный отношению текущих активов к краткосрочным обязательствам (текущим пассивам). Коэффициент покрытия показывает способность организации погашать текущие (краткосрочные) обязательства за счет только оборотных активов. Чем больше значение коэффициента, тем лучше платежеспособность предприятия.

Для ООО «Березовское» коэффициент покрытия не соответствует нормативу, его значение постоянно снижается. Следовательно, организация не обеспечена оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам). Он рассчитывается, как и коэффициент покрытия, за исключением того, что в состав оборотных активов не входят запасы.

Коэффициент абсолютной ликвидности, который показывает, какая часть краткосрочных обязательств может быть погашена немедленно и рассчитывается как отношение наиболее ликвидных оборотных активов (денежных средств и краткосрочных финансовых вложений) к текущим обязательствам должника, на исследуемом предприятии имеет значение, значительно отличающееся от норматива (он практически равен нулю). Таким образом, лишь незначительная часть обязательств может быть погашена в кратчайшие сроки.

На основании анализа можно сделать вывод, что ни один из показателей ликвидности не соответствует нормативам и все они имеют отрицательную динамику.

Коэффициенты, характеризующие финансовую устойчивость ООО «Березовское», представлены в табл. 5.

Таблица 5. Коэффициенты, характеризующие финансовую устойчивость ООО «Березовское»

Коэффициент обеспеченности собственными оборотными средствами характеризует наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости. Рассчитывается как отношение собственных оборотных средств (разница между собственным капиталом и стоимостью внеоборотных активов) к общей величине оборотных средств.

Коэффициент маневренности собственного оборотного капитала показывает, какая часть собственного оборотного капитала находится в обороте. Данный коэффициент рассчитывается как отношение собственного оборотного капитала к собственным источникам финансирования. По отношению к ООО «Березовское» значение этого коэффициента является некорректным, так как и собственный оборотный капитал, и собственный капитал в целом являются отрицательными значениями. Следовательно, расчетное значение коэффициента маневренности становится завышенным.

Коэффициент автономии показывает долю активов предприятия, которые обеспечиваются собственными средствами, и рассчитываются как отношение собственного капитала к валюте баланса.

Коэффициент соотношения заемных и собственных средств показывает, сколько приходится заемных средств на 1 руб. собственных средств. Он рассчитывается как отношение долгосрочных и краткосрочных заемных средств к собственному капиталу организации. Данный коэффициент для ООО «Березовское» также абсолютно некорректен по причине того, что собственный капитал имеет отрицательное значение.

В результате проведенного анализа было установлено, что все коэффициенты, характеризующие финансовую устойчивость ООО «Березовское», либо имеют некорректное значение, либо значительно отличаются (в худшую сторону) от нормативного значения. Это говорит об абсолютной финансовой неустойчивости предприятия.

Показатели, характеризующие деловую активность ООО «Березовское», представлены в табл. 6:

Таблица 6. Показатели, характеризующие деловую активность ООО «Березовское»

| Период | Год | Изменение | ||

| 2008 | 2009 | 2010 | ||

| Показатели оборачиваемости оборотных средств | ||||

| Объем заготовок, тыс. м3 | 277,0 | 248,2 | 134,4 | –142,6 |

| Выручка от реализации, тыс. руб. | 43 181 | 46 509 | 54 096 | 10 915 |

| Средние остатки оборотных средств, тыс. руб. | 68 225 | 80 499 | 64 515 | –3710 |

| Коэффициент оборачиваемости | 0,63 | 0,58 | 0,84 | 0,21 |

| Длительность оборота в днях | 578,27 | 631,75 | 435,30 | –142,97 |

| Коэффициент закрепления оборотных средств | 1,58 | 1,73 | 1,19 | –0,39 |

| Показатели оборачиваемости дебиторской задолженности | ||||

| Средние остатки дебиторской задолженности, тыс. руб. | 52 214 | 49 800 | 39 246 | –12 968 |

| Оборачиваемость дебиторской задолженности | 0,83 | 0,93 | 1,38 | 0,55 |

| Период погашения дебиторской задолженности | 442,56 | 390,82 | 264,80 | –177,76 |

| Доля дебиторской задолженности в общем объеме оборотных средств, % | 0,77 | 0,62 | 0,61 | –0,16 |

| Показатели оборачиваемости товарно-материальных запасов | ||||

| Средние остатки товарно-материальных запасов, тыс. руб. | 15 331 | 29 856 | 24 110 | 8779 |

| Оборачиваемость товарно-материальных запасов | 2,82 | 1,56 | 2,24 | –0,57 |

| Длительность оборачиваемости запасов в днях | 129,94 | 234,31 | 162,67 | 32,73 |

Из табл. 6 видно, что за исследуемый период:

- объем деятельности в натуральном выражении сократился на 142,6 тыс. м3;

- выручка организации выросла на 10 915 тыс. руб. (следовательно, рост имел инфляционный характер);

- коэффициент оборачиваемости оборотных средств, который показывает, сколько оборотов совершили оборотные средства за анализируемый период (год), вырос со значения 0,63 до 0,84;

- период оборота оборотных средств сократился с 578 дней до 435 дней.

Аналогичная ситуация сложилась и в отношении оборачиваемости товарно-материальных запасов (динамика положительная, но значение периода оборачиваемости слишком высоко).

Коэффициент закрепления характеризует средний размер стоимости оборотных средств, приходящихся на 1 руб. объема реализованной продукции. Он является обратным показателем для оборачиваемости оборотных средств.

В целом по предприятию наблюдается положительная динамика значения оборачиваемости оборотных средств, однако, не смотря на это, период оборота оборотных средств по прежнему остается катастрофически большим:

- период погашения дебиторской задолженности снизился с 442,56 дня до 264,8 дня, что является хорошей динамикой;

- средний срок расчетов покупателей за поставленную продукцию составляет почти 265 дней и является недопустимой.

Анализ деловой активности показал, что на ООО «Березовское» оборачиваемость оборотных средств находится на крайне низком уровне, однако имеет динамику к ускорению.

На основании коэффициентного анализа следует, что ООО «Березовское» является неликвидным и финансово неустойчивым.

Чтобы обобщить результаты финансового анализа, арбитражному управляющему необходимо обобщить возможности (невозможности) предприятия восстановить свою платежеспособность и сделать прогноз банкротства.

Модель Альтмана

Существует множество методик, с помощью которых оценивается вероятность банкротства предприятий, самой популярной из них является модель Альтмана. Это одна из самых простых и наглядных методик прогнозирования вероятности банкротства, при использовании которой необходимо рассчитать влияние только двух показателей:

- коэффициента покрытия;

- удельного веса заемных средств в пассивах.

Формула модели Альтмана имеет вид:

Z = –0,3877 – 1,0736 x Кп + 0,579 x (ЗК / П),

где Кп — коэффициент покрытия;

ЗК — заемный капитал;

П — пассивы.

При значении Z > 0 ситуация в анализируемой компании критична, вероятность наступления банкротства высока.

Для ООО «Березовское» коэффициент модели Альтмана будет иметь значение:

Z = –0,3877 – 1,0736 x 0,097 + 0,579 x (217 822 / 40 025) = 2,66.

ООО «Березовское» не имеет возможности восстановить свою платежеспособность и его ожидает банкротство.

Одна из функций арбитражного управляющего, которую он должен выполнить в процессе финансового анализа, — оценка достаточности имущества должника для покрытия судебных расходов и вознаграждения арбитражного управляющего.

Для этого необходимо стоимость имущества должника, которое может быть реализовано, привести к рыночной с помощью оценочных коэффициентов (табл. 7).

Таблица 7. Рыночная стоимость имущества ООО «Березовское»

| Наименование актива | Стоимость по балансу, тыс. руб. | Коэффициент рыночной стоимости | Реализационная стоимость, тыс. руб. |

| Внеоборотные активы | 18 832,0 | 0,5 | 9 416,0 |

| Запасы | 1539,0 | 0,8 | 1231,2 |

| Дебиторская задолженность | 19 558,0 | 0,7 | 13 690,6 |

| Всего | 39 929,0 | 2 | 24 337,8 |

Таким образом, рыночная стоимость имущества, находящегося на балансе ООО «Березовское», составляет 24 337,8 тыс. руб. Данную сумму необходимо сопоставить с планируемыми судебными расходами и суммой вознаграждения арбитражного управляющего на весь период конкурсного производства, и сделать вывод о том, хватит ли средств для их покрытия.

Версия для печати

Интересные материалы:

- Финансовый стандарт Севастополь

ООО «Коммерческий Банк «Финансовый стандарт» Банк создан в конце 1990 года. До 2000 года носил…

- Задачи на анализ и синтез

⇐ ПредыдущаяСтр 26 из 92 Cоциологический анализ электорального процесса: проблемы и методы исследования, сферы применения…

- Показатели финансового анализа предприятия

— Z-модель Альтмана (Z-счет Альтмана) — Анализ предприятия — Анализ хозяйственной деятельности (АХД) — Банкротство…

- Синдбад авиабилеты банкротство

Eviterra №2? Онлайн продавец билетов «Sindbad» приостановил работу"Eviterra номер два, но в значительно большем масштабе",…

- Обращение взыскания на денежные средства должника

Несмотря на тот факт, что новая редакция Федерального Закона ФЗ-№229 от 02.10.2007 г. "Об исполнительном…