- от автора admin

Содержание

- Узнать не выходя из дома в режиме онлайн: пошаговая видеоинструкция

- Узнать кадастровую стоимость квартиры по адресу: пошаговая инструкция

- С помощью специализированных порталов

- Что показывает и для чего нужна

- Кадастровая стоимость при проведении операций с недвижимостью

- Разница между кадастровой и рыночной стоимостью квартиры

- Споры о кадастровой оценке

- Обращение в комиссию по пересмотру

- Обращение в суд

- Поделиться ссылкой:

- НДС и кадастровая стоимость

- Когда есть смысл звать юристов

- Интерактив / Кадастровая оценка

- Участие в мероприятии приняли:

- Итак, почему же было решено отказаться от исчисления налога на имущество, исходя из инвентаризационной стоимости недвижимости?

- Гарантирует ли переход к исчислению налога, исходя из кадастровой стоимости

- Почему решено сделать повышение налоговых платежей поэтапным, и сколько будет этапов?

В некоторых ситуациях очень важно быстро и достоверно узнать кадастровую стоимость квартиры. Подобная информация не является закрытой, и каждый человек может узнать сведения практически о любом жилом объекте на территории страны. Сделать это можно даже не выходя из дома – запрос займет не более минуты.

Если же нужно не только узнать информацию, но и документально подтвердить ее, понадобится получить выписку из ЕГРН. Все способы быстрого предоставления таких сведений будут подробно рассмотрены в статье.

Узнать не выходя из дома в режиме онлайн: пошаговая видеоинструкция

В онлайн-режиме можно узнать и саму кадастровую стоимость квартиры, и заказать документ, который пришлют в бумажном виде по Почте России либо в электронном по е-мэйлу, указанному заявителем.

На сайте Росреестра

Самый доступный вариант – это получить выписку ЕГРН через сайт Росреестра в режиме онлайн: в этом случае можно не отходя от компьютера узнать кадастровую стоимость квартиры по ее адресу.

Видеоинструкция наглядно показывает, как это можно сделать:

Последовательность действий такая:

- Ввести в появившихся полях точный адрес помещения (данные по корпусам вводятся в поле «дом» через /).

- Нажать кнопку «Найти» и подождать не более минуты.

- Нажать кнопку «Выбрать».

- Выбрать нужную услугу, поставить галочку и оплатить не выходя из дома с помощью банковской карты.

Узнать кадастровую стоимость квартиры по адресу: пошаговая инструкция

Наряду с онлайн-вариантом узнать кадастровую стоимость своей квартиры по ее адресу можно и с помощью личного обращения.

В Росреестр

В этом случае сведения также предоставляются в виде выписки из ЕГРН. Услуга оказывается бесплатно как для частных граждан, так и для юридических лиц. Для этого понадобятся только 2 документа:

- паспорт заявителя (необязательно собственника);

- заявление, бланк которого предоставляется прямо на месте.

Последовательность действий следующая:

- Снять копии главной страницы паспорта и страницы с местом регистрации.

- Заполнить бланк заявления, в котором важно точно указать адрес квартиры.

- Предоставить документы государственному регистратору.

- Получить от него копию заявления.

- Получить выписку в назначенный день (предъявляется паспорт и копия заявления).

Стандартный срок рассмотрения – 5 рабочих дней, иногда возможны задержки. Если есть возможность. лучше позвонить в организацию до того, как пойти получать выписку, чтобы удостовериться, что она действительно готова.

Наряду с кадастровой стоимостью квартиры выписка из ЕГРН позволяет узнать следующие сведения:

- кадастровый номер – это уникальное сочетание цифр, например 55:36:120305:37259 – именно по этому номеру можно узнать статус объекта недвижимости, операции, которые с ним проводились и другие юридические сведения;

- точный адрес дома, площадь и этаж квартиры;

- владелец помещения – нынешний и прежние;

- под какими видами обременения находится объект (например, квартира находится в качестве залога у кредитной организации) – это особенно важно знать при покупке недвижимости;

- есть ли правовые претензии со стороны заинтересованных граждан (наследники, одаряемые и т.п.).

В МФЦ

Точно таким же способом можно узнать кадастровую стоимость квартиры с помощью обращения в Многофункциональный центр по предоставлению услуг гражданам. При этом важно учесть, что обычно в МФЦ срок увеличивается на 1-2 рабочих дня, поскольку этот орган пересылает запрос уполномоченным лицам, затем получает от них ответ, и только после этого выдает заявителю необходимые документы.

В случае с новостройками важно точно выяснить у строительной компании адрес объекта. Во время приемки объекта строительный адрес меняется на юридически точный, который будет затем у этого дома. Не всегда эти адреса совпадают.

Таким образом, обратиться в Росреестр или МФЦ может любой гражданин – для того ему достаточно предоставить свой паспорт и назвать точный адрес объекта недвижимости.

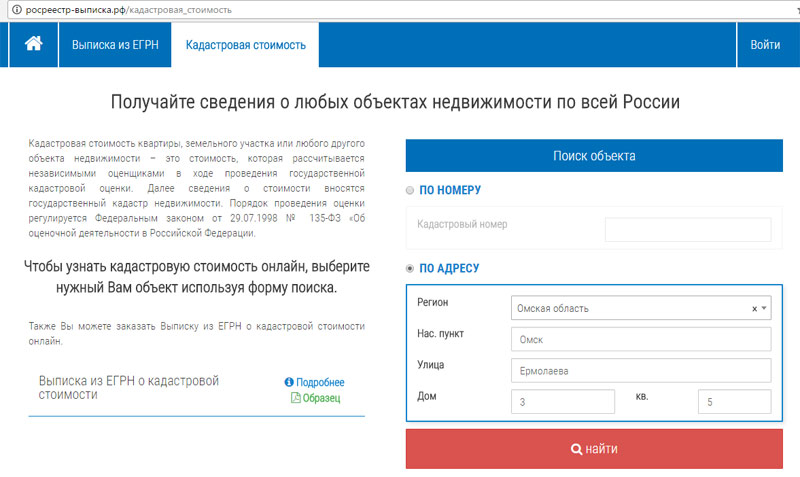

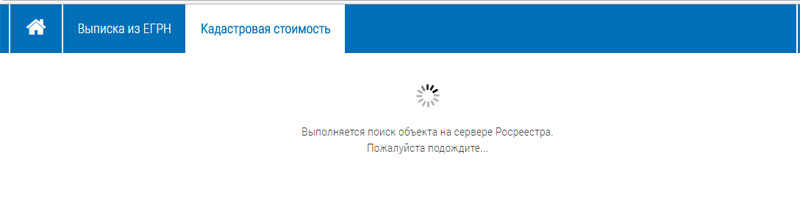

С помощью специализированных порталов

Еще один вариант того, как узнать кадастровую стоимость квартиры за считанные минуты по ее адресу – это специальные сайты, на которых можно получить сведения практически по всем жилым помещениям, зарегистрированным на территории страны.

Один из самых удобных – это портал «Кто там», расположенный по адресу https://kadastr.ktotam.pro/.

Инструкция очень простая:

- В появляющемся поле нужно ввести адрес или кадастровый номер интересуемого объекта, заполнив стандартную форму.

- Подождать не более минуты.

- Получить сведения о стоимости, а также кадастровый номер запрашиваемого объекта.

Сайт предоставляет возможность сразу получить соответствующую выписку из ЕГРН, а также поставить квартиру на контроль, чтобы система уведомила вас, когда ее стоимость поменяется в любую сторону.

Кадастровая стоимость жилья – это одно из важнейших данных о квартире. Узнать ее может любой человек, и получить соответствующее документальное подтверждение также несложно. Каждому собственнику жилья следует сделать это заранее, чтобы иметь правильное представление о налоге, который будет начислен за владение квартирой.

Что показывает и для чего нужна

Кадастровая стоимость представляет собой выражение цены за квартиру в рублях, но в отличие от рыночной, оно определяется государственными оценщиками.

Оценка производится определенными государственными органами (Росреестр), которые исходят из заранее утвержденных формул. Ключевыми основаниями для расчета являются:

- средняя рыночная цена за квадратный метр жилого помещения, которая сложилась в данный момент времени в конкретном регионе страны;

- год строительства дома.

Данные о кадастровой стоимости квартиры могут понадобиться в следующих случаях:

- При расчете и уплате налога на имущество.

- При расчете налогов на определенные операции с переходом помещения новому владельцу: при продаже или дарении.

- В случае начала процесса приватизации квартиры.

- Во время судебных разбирательств в качестве дополнительного доказательства.

- При оформлении ипотечного кредита.

В большинстве случае оценка квартиры государством и реальными рыночными условиями разнятся, поскольку в расчетах используются разные критерии.

Кадастровая стоимость при проведении операций с недвижимостью

Начисление налога при продаже квартиры, а также при ее переходе по завещанию или при дарении начисляется налог по ставке 13% от кадастровой стоимости жилья. Однако налог платится далеко не во всех случаях. Вот перечень ситуаций, в которых граждане освобождаются от него:

- Покупатель – во всех случаях.

- Продавец – если он владел жильем минимум 3 года (если он купил его после 1 января 2016 года – минимум 5 лет). В остальных случаях налог уплачивается только в сумме разницы между покупкой нового жилья и продажей старого.

- Даритель – во всех случаях.

- Одаряемый – если он является близким родственником дарителя.

- Наследники по закону и по завещанию – во всех случаях.

Разница между кадастровой и рыночной стоимостью квартиры

Оценочные работы осуществляются независимыми экспертами с определенной периодичностью – не реже раза в пятилетие. Все данные передаются в ЕГРН, куда и делаются запросы от граждан и юридических лиц. При этом практически всегда данные по государственной оценке сильно отличаются от тех цен, которые сложились на рынке. Причины – следующие:

- Государственная оценка учитывает меньше факторов ценообразования, чем рыночная (не берутся во внимание реальные объемы спроса, текущего состояния рынка, сезонные колебания и др.).

- Методика госоценки не анализирует объемы рыночного спроса, реальную динамику продаж в данном секторе.

- Расхождения в результате связаны и с тем, что государственная оценка имущества и рыночная стоимость изначально исходят из разных факторов – первая исходя из материального анализа, вторая – во многом из динамики спроса и предложения.

- Если рынок формирует цены на недвижимость ежедневно с учетом быстро изменяющейся конъюнктуры, то государственная оценка проводится редко – в этом смысле данные могут быстро устаревать.

Таким образом, кадастровая стоимость – это результат оценки жилья государством, а не реальной рыночной ситуацией.

Нередко, чтобы узнать кадастровую стоимость, специалисты учитывают в методике расчета специальные коэффициенты, которые позволяют приблизить результат к рыночному. Однако такие цифры не всегда получаются примерно одинаковыми.

Споры о кадастровой оценке

В законе прописывается, что кадастровая оценка не должна давать результаты выше реальной рыночной стоимости. Однако на практике завышение цены наблюдается довольно часто. Комментарий специалиста по этому вопросу можно увидеть здесь.

По результатам проведения процедуры может оказаться так, что ее результаты (например, по кадастровой оценке земель), оказались существенно меньшими или большими по отношению к рыночной цене.

В этом случае результаты могут быть оспорены в следующем порядке:

- в досудебном – в этом случае назначается специальная комиссия;

- в суде.

Сторонами спора могут выступить:

- заинтересованные граждане;

- представители юридических лиц;

- государственные органы (они заинтересованы в том случае, когда некорректно оценены объекты недвижимости, которые находятся в собственности у государства или местных органов власти).

В законе указывается, что досудебный порядок – это неотъемлемый этап только для частных компаний и госорганов.

Физические лица могут сразу обращаться в суд. Перечень необходимых для открытия дела документов стандартный; главное – позаботиться о доказательной базе, то есть собрать документальное подтверждение другой стоимости объекта, чем та, которую установило со своей стороны государство.

Обращение в комиссию по пересмотру

Если физическое лицо предварительно обратилось в комиссию, то оно может это сделать только в тех случаях, когда:

- снижение кадастровой стоимости или повышение произошло в связи с недостоверностью сведений об объекте, которые были переданы в Росреестр;

- когда на объект была установлена рыночная стоимость на тот день, по состоянию на который Росреестр определил кадастровую стоимость.

Для пересмотра данных в комиссию, кроме соответствующего заявления, также подаются документы:

- справка о кадастровой стоимости (выписка из ЕГРН);

- оригинал или копия, заверенная у нотариуса, свидетельства о праве собственности на объект;

- положительное заключение эксперта о том, что отчет о рыночной оценке объекта составлен в соответствии с законом.

- документы, доказывающие, что изначальные сведения об объекте были некорректными.

Доказательными документами чаще всего являются:

- Отчет о зафиксированной рыночной стоимости жилья. Его могут сделать независимые оценщики из частных юридических фирм. Следует сохранить все документы, подтверждающие издержки, поскольку потом их можно будет взыскать с проигравшей стороны.

- Документы, которые подтверждают некорректность оценки – наличие технической или документальной ошибки (опечатки) – их нужно заказать в виде справок в том органе, которые занимается кадастровой оценкой в вашем регионе.

Переоценка стоимости не осуществляется на основании одного лишь заявления – приложение всех указанных документов обязательно. Процедура реализуется в течение 1 месяца с момента передачи полного пакета бумаг.

Обращение в суд

В случае отрицательного решения комиссии (то есть при сохранении полученной оценки в силе) гражданин по желанию может обратиться в суд. В этом случае подаются следующие документы:

- исковое заявление и квитанция об оплате госпошлины;

- паспорт заявителя;

- документы, подтверждающие право собственности на квартиру;

- результаты оценки кадастровой стоимости жилья, которые заявитель намерен оспорить;

- все доказательные документы, которые свидетельствуют о более низкой рыночной стоимости объекта.

Таким образом, кадастровая стоимость может объективно измениться в 2 случаях:

- В результате проведения очередной государственной экспертизы и получении новых данных, актуальных текущей рыночной ситуации в конкретном регионе.

- В результате соответствующего судебного решения по результатам дела об оспаривании кадастровой стоимости.

Поделиться ссылкой:

В 2017 году кадастровую стоимость оспаривают почти на 25% чаще, по сравнению с предыдущим годом, и в 97% случаев заявления удовлетворяются. Такую судебную статистику привел в начале 2018 года Верховный суд. Налог на недвижимость с 2015–2016 значительно вырос, потому что его начали рассчитывать исходя из кадастровой стоимости объекта. Но если она выше рыночной цены – это повод её пересмотреть и снизить размер налога. Кадастровая стоимость жилых объектов (квартир, домов) обычно соответствует рыночной, говорит руководитель практики недвижимости и строительства юрфирмы Клифф Клифф Федеральный рейтинг группа Налоговое консультирование группа Интеллектуальная собственность 12 место По количеству юристов 25 место По выручке на юриста (Больше 30 Юристов) 36 место По выручке × Анжела Полторак. По её наблюдениям, если говорить о коммерческой недвижимости и земле под ней в городе Москве, более чем в половине случаев кадастровая стоимость завышается.

Это выгодно городу, потому что налог является региональным, но невыгодно предпринимателям, которые идут оспаривать данные оценок.

Сюжеты Работа над ошибками: как исправить наложение земельных границ

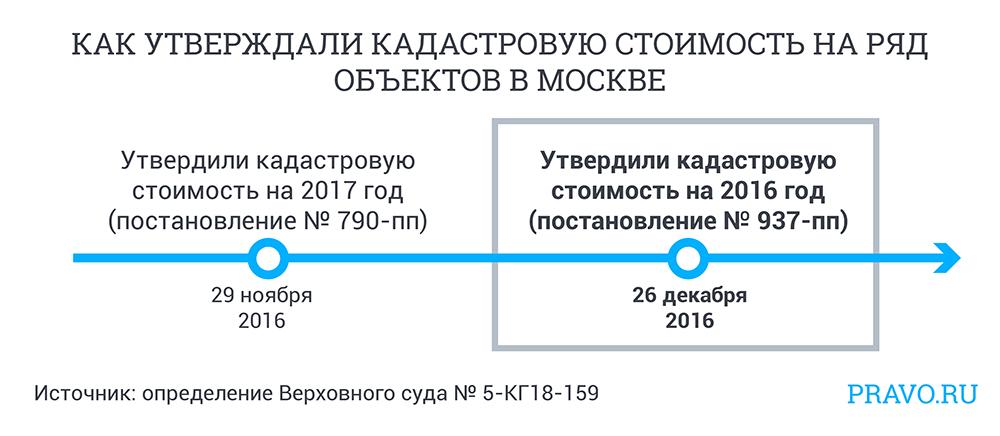

До Верховного суда дошли девять компаний, которые обжаловали установление кадастровой стоимости своих объектов, по сути, «задним числом». Повышением налогов на недвижимость были недовольны НПО «Центр», НПО «Технология-Центр», НПО «Технология-Запад», НПО «Технология», НПО «Запад», «Московский шёлк», «Перевал», НПО «Технология-Восток», «Бизнес-Центр Замоскворечье». В конце 2016 года, а именно 26 декабря, правительство Москвы утвердило постановление № 937-ПП, которое изменило кадастровую стоимость за весь предыдущий 2016 год. Представитель департамента городского имущества объяснял это технической ошибкой Росреестра. Из-за неё элитные офисные и торговые объекты в центре столицы (например, ТЦ «Европейский» или «Наутилус» на Лубянской площади) учитывались как социальные объекты или объекты неизвестного назначения, а их кадастровая стоимость была занижена во много раз и составляла 18 000 руб. за 1 кв. м, сообщали «Ведомости». Власти «спохватились» и скорректировали показатели за 2016 год 26 декабря. Например, кадастровая стоимость ТЦ «Европейский» поднялась с 3 до 24 млрд руб., что увеличило налог на 277 млн руб. в 2016 году, говорит представитель компаний, управляющий партнер Consul Group Сергей Пивоварчик.

Девять компаний решили обжаловать в суде постановление № 937-ПП 26 декабря 2016 года, установившее кадастровую стоимость за 2016 год. Но Моcгорсуд отказался рассматривать их заявление, потому что счел, что права компаний не нарушены. Дело в том, что декабрьский акт вскоре перестал действовать, потому что вступил в силу ноябрьский, который установил кадастровую стоимость на 2017 год (постановление № 790-ПП от 29 ноября 2016 года).

Девять компаний решили обжаловать в суде постановление № 937-ПП 26 декабря 2016 года, установившее кадастровую стоимость за 2016 год. Но Моcгорсуд отказался рассматривать их заявление, потому что счел, что права компаний не нарушены. Дело в том, что декабрьский акт вскоре перестал действовать, потому что вступил в силу ноябрьский, который установил кадастровую стоимость на 2017 год (постановление № 790-ПП от 29 ноября 2016 года).

Иного мнения оказался Верховный суд. Он обратил внимание, что декабрьское постановление увеличило налог на имущество компаний за 2016 год, а камеральная налоговая проверка выявила занижение налоговой базы. Таким образом, декабрьское постановление затрагивает права истцов, а суд напрасно отказался рассматривать их требования. Что касается ноябрьского постановления, оно устанавливает кадастровую стоимость на другой период (2017 год), поэтому не имеет отношения к предмету иска, следует из определения № 5-КП 8-159.

Мосгорсуд отказал по формальным основаниям. Но у компаний не было другой возможности оспорить кадастровую стоимость. Пивоварчик, представляющий интересы компаний, доволен решением Верховного суда. По его словам, оппоненты стали говорить, что взяли кадастровую стоимость из решения комиссии, но Верховный суд напомнил о постановлении правительства Москвы и указал, что оно нарушает права истцов. В то же время решение ВС исключительно процессуальное, он не касался сути спора. Поэтому последнее слово остается за Мосгорсудом, куда дело направилось на пересмотр. Если посмотреть на арбитражную практику по спорам вокруг постановления от 26 декабря 2016 года, она складывается не в пользу налогоплательщиков, говорит партнер юрфирмы Мозго и партнеры Мозго и партнеры Федеральный рейтинг группа ВЭД/Таможенное право и валютное регулирование группа Международные судебные разбирательства группа Коммерческая недвижимость/Строительство Профайл компании × Антон Шаматонов.

Арбитражная практика складывается так, что суды допускают пересмотр кадастровой стоимости. Они отклоняют ссылки на ст. 5 Налогового кодекса, которая запрещает ухудшать положение налогоплательщика с обратной силой.

Антон Шаматонов

НДС и кадастровая стоимость

Кадастровая стоимость устанавливается в размере рыночной. Довольно часто туда включают налог на добавленную стоимость, говорит Полторак из «Клиффа». Но рассчитывать кадастровую стоимость с учетом НДС незаконно, если собственник хочет дальше его использовать, а не продавать. Такое разъяснение сделал недавно Верховный суд в деле № 5-КГ18-96. В нем ООО «Аксиома» оспаривало кадастровую стоимость торгового центра на окраине Москвы, которая составляла 275,2 млн руб. Компания настаивала, что НДС нужно исключить и тогда получится 233,2 млн. Мосгорсуд отклонил требования «Аксиомы». По его мнению, налог необходимо учесть, потому что рыночная стоимость – это наиболее вероятная цена, по которой можно продать объект. В этом случае НДС будет в неё включен. И это не означает двойного налогообложения, посчитал Мосгорсуд. Налог на имущество платят, когда пользуются объектом, а налог на добавленную стоимость начисляется в случае реализации.

НДС действительно уплачивается в случае продажи, но не тогда, когда недвижимость продолжают использовать, напомнил Верховный суд. А значит, учитывать НДС в кадастровой стоимости неправомерно и не основано на законе. Дело направилось на пересмотр.

НДС надо исключать из кадастровой стоимости, если недвижимость не хотят продавать, решил Верховный суд.

Верховный суд приходил к подобному выводу еще в феврале 2018 года (определение № 5-КГ17-258), но Мосгорсуд по-прежнему отказывается уменьшать кадастровую стоимость на сумму налога, утверждает старший юрист «Содружества земельных юристов» Ксения Сочеева. По её словам, судьи МГС понимают февральскую позицию ВС так: «Вывод судебной экспертизы в деле оспаривания кадастровой стоимости не должен содержать в себе фраз «с учетом НДС» или «без учета НДС». Шаматонов опасается, что судебные эксперты будут по-прежнему учитывать налог, но не будут упоминать о нем в заключении. «Но ВС четко дал понять: решение отменят, если будет доказано, что НДС включён в кадастровую стоимость», – подытоживает Шаматонов.

Когда есть смысл звать юристов

Кадастровая стоимость редко до копейки совпадает с рыночной, поэтому, формально говоря, легко добиться её пересмотра, но это не всегда выгодно, говорит Сочеева. Поэтому сначала юристы рекомендуют заказать первичный аудит (экспресс-оценку) объекта недвижимости. Есть смысл браться за дело при шансе снизить стоимость хотя бы на 20%, говорит исполнительный директор HEADS Consulting HEADS Consulting Федеральный рейтинг × Никита Куликов. Также он рекомендует оспаривать кадастровую стоимость дорогих объектов, когда экономия сможет перекрыть затраты на оценщиков. Компенсировать судебные расходы, скорее всего, не получится, поэтому надо быть готовым оплатить не только дорогостоящий досудебный отчет, но и судебную экспертизу, предупреждает Сочеева. По словам Куликова, одна оценка без сопровождения в суде обходится в 80 000–100 000 руб.

Законодательство Новый подход к самовольным постройкам

Оспорить кадастровую стоимость можно в Комиссии по рассмотрению споров о результатах определения кадастровой стоимости (создаются при Росреестре) и в суде. Граждане могут сразу идти в суд, но для организаций досудебный этап обязателен. В Москве он чаще всего формальный, поскольку Комиссия отказывает в пересмотре кадастровой стоимости, делится наблюдениями Полторак. По её словам, суд, как правило, подходит к делу более детально и обоснованно.

Главный недостаток определения кадастровой стоимости в том, что она слишком субъективна и относительна, жалуется Полторак. Такие понятия, как «рыночная стоимость», сложно поддаются точному анализу, объясняет она. Один объект может стоить по-разному при затратном, сравнительном и доходном методе оценки, подтверждает Куликов.

Исход дела зависит от эксперта, и его достаточно сложно предугадать. Нередко он называет цифру меньше, чем изначально просил заказчик. Наоборот тоже часто бывает.

Никита Куликов

- Верховный суд РФ

Интерактив / Кадастровая оценка

Оставить комментарий | Читать комментарии

С нового календарного года для Челябинской области началась новая эпоха исчисления налога на имущество физлиц исходя из кадастровой стоимости недвижимости. Кадастровая стоимость недвижимости в разы превышает инвентаризационную и ведёт к росту налога.

Какая работа предстоит оценщикам и много ли будет споров? Чем обычно оканчиваются такие споры? На эти и другие вопросы в рамках пресс-конференции в «АиФ-Челябинск» ответили эксперты.

Участие в мероприятии приняли:

- Могилова Наталья Владимировна, начальник отдела кадастровой оценки недвижимости Управления Росреестра по Челябинской области;

- Воронина Ирина Владимировна, заместитель директора и главный технолог филиала Федеральной кадастровой палаты Росреестра по Челябинской области;

- Зотова Елена Васильевна, начальник отдела налогообложения имущества и доходов физических лиц УФНС России по Челябинской области;

- Вдовина Татьяна Викторовна, начальник управления экспертизы Южно-Уральской торгово-промышленной палаты, член комиссии по рассмотрению споров о результатах определения кадастровой стоимости при Управлении Росреестра по Челябинской области;

- Нескоблева Елена Валерьевна, начальник отдела организации кадастровой оценки Министерства имущества и природных ресурсов Челябинской области;

- Целых Александр Петрович, представитель Челябинского отделения объединения МСП «Опора России», управляющий, главный юрист юридической фирмы.

Итак, почему же было решено отказаться от исчисления налога на имущество, исходя из инвентаризационной стоимости недвижимости?

Нескоблева Е.В.: Отказаться от исчисления налога на имущество, исходя из инвентаризационной стоимости недвижимости, необходимо было потому, что инвентаризационная стоимость не рассчитывалась с 2013 года. То есть, с 2013 года все поставленные на учет объекты (а это вновь созданные жилые дома, объекты незавершенного строительства, садовые дома и гаражи) не облагались налогом, собственники недвижимости не платили налог. Вот для того, чтобы пополнить бюджет, и было предложено создать налог, исходящий из кадастровой стоимости объекта недвижимости.

Гарантирует ли переход к исчислению налога, исходя из кадастровой стоимости

Нескоблева Е.В.: Об этом можно будет говорить лишь по прошествии налогового периода, когда начнут поступать налоговые платежи. Сейчас предсказать рост или уменьшение поступлений в региональный бюджет невозможно.

Почему решено сделать повышение налоговых платежей поэтапным, и сколько будет этапов?

Зотова Е.В.: С 1 января 2015 года в Налоговый кодекс введена новая глава «Налог на имущество физических лиц», которая предусматривает два варианта расчета налога — от инвентаризационной стоимости объекта и от кадастровой стоимости объекта. Челябинская область приняла решение о переходе на такой порядок с 2016 года. Хотелось бы еще раз сказать о причинах перехода на новую форму налога. Дело в том, что исчисление налога исходя из инвентаризационной стоимости не соответствует реалиям нашего времени. Кадастровая стоимость более приближена к рыночной, тогда как инвентаризационная не всегда отражала стоимость объекта и статус налогоплательщика. Что касается результатов перехода на кадастровую форму налога, то налоговые органы проводили предварительную оценку влияния этого перехода на поступление налога в бюджет по определенному перечню объектов. Исходя из расчетов двух возможных вариантов налога к оцениваемым объектам, не удалось сделать однозначный вывод: увеличатся ли поступления в бюджет. Все зависит от того, какова структура объектов на территории муниципалитета. Теперь об этапах. Да, новый налог будет вводиться постепенно. Так, в течение пяти лет прирост налоговой нагрузки собственника не может составлять более 20% от общей разницы увеличения. Это тоже повлияет на то, что поступления в бюджет не вырастут моментально. Помимо всего прочего, новый налог предусматривает и систему вычетов: для комнаты — 10 метров, для квартиры — 20 метров, для жилого дома — 50 метров. Мы подсчитали, что в области, где преобладают жилые дома малого метража, налог будет низким. Если же площадь дома меньше 50 квадратных метров, то налога не будет вообще, так как сумма вычетов перекроет сумму налога.

Чем кадастровая стоимость отличается от рыночной?

Могилова Н.В.: Кадастровая стоимость объекта — это стоимость, которая получается в результате проведения массовой кадастровой оценки. Массовая кадастровая оценка не учитывает особенности каждого объекта. При расчете рыночной стоимости вы приглашаете оценщика, который видит непосредственно объект, его особенности и характеристики, влияющие на его стоимость. При проведении же массовой оценки оценщику поступает перечень объектов, которые находятся в государственном кадастре недвижимости. Так, если речь о земельном участке, то в перечне указывается вид земельного участка, вид разрешенного использования, площадь, а также местоположение. Оценщиком составляется «модель» и производится расчет стоимости. Последняя кадастровая оценка, проходившая 1 ноября 2014 года, имела в перечне около миллиона объектов (969 307 земельных участков).

Как часто будет проводиться государственная кадастровая оценка объектов недвижимости?

Могилова Н.В.: Оценочная деятельность на территории РФ регламентируется законом об оценке (ФЗ 35), где установлен срок: не чаще 1 раза в 3 года и не реже 1 раза в 5 лет. На территории Челябинской области кадастровая оценка проводится раз в пять лет.

Какие параметры и критерии недвижимости могут повлиять на ее кадастровую стоимость?

Могилова Н.В.: Категория земли (земли в населенных пунктах дороже, чем, например, земли для сельхозиспользования), вид разрешенного использования (для чего используется данный участок), а также площадь и местоположение земельного участка.

Когда южноуральцы получат первые налоговые извещения?

Зотова Е.В.: Налог введен 1 января 2016 года. Срок уплаты налога за 2016 год предусмотрен до 1 декабря 2017 года. Первые уведомления южноуральцы получат уже в первой половине 2017 года.

Кто из граждан имеет право на налоговые льготы?

Зотова Е.В.: На федеральном уровне существует огромный список налоговых льгот. Все старые льготы, существовавшие до вступления в силу нового закона, сохранены. Напомню, что они предусмотрены для пенсионеров, незащищенных слоев населения, лиц, пострадавших от техногенных аварий и др. В каждом муниципальном образовании принят свой нормативно-правовой акт по налогам на имущество физических лиц, который может предусматривать дополнительные льготы. Как правило, органы местного самоуправления этим правом пользуются. Посмотреть список льгот и другую, интересующую вас информацию, можно на сайте www.nalog.ru в разделе «Информация по имущественным налогам».

Каким образом южноуральцы могут самостоятельно узнать кадастровую стоимость своей недвижимости и рассчитать сумму налога на неё?

Воронина И.В.: Сведения по кадастровой стоимости объекта можно запросить в электронном виде с помощью сайта Росреестра (rosreestr.ru). Кадастровая справка предоставляется бесплатно в течение пяти рабочих дней. Также сведения о кадастровой стоимости можно посмотреть на публичной кадастровой карте (maps.rosreestr.ru) и в справочной информации по объектам недвижимости. В пунктах приема МФЦ и Кадастровой палаты можно лично запросить справку, сведения по кадастровой стоимости объекта на определенную дату, а также кадастровый паспорт или кадастровую выписку.

Вдовина Т.В.: Как оценщик могу сказать, что споров по определению кадастровой стоимости будет много: всё-таки изменяется база исчисления налога. В 2015 году в закон об оценочной деятельности внесли ряд изменений, которые не дают четкого определения понятия кадастровой стоимости. Если до недавнего времени кадастровая стоимость приравнивалась к рыночной, то сейчас между этими понятиями большая разница. На мой взгляд, убирать знак равенства между кадастровой и рыночной стоимостью нельзя. Кадастровая стоимость должна отражать реальную «полезность» объекта, будь то земельный участок или объект капитального строительства. Практика по оспариванию кадастровой стоимости существует.

Могилова Н.В.: С октября 2012 года на территории Челябинской области существует комиссия по рассмотрению споров относительно кадастровой стоимости объектов. Чаще всего возникают споры относительно кадастровой стоимости земель населенных пунктов. Это связано с тем, что кадастровая оценка земель проходила в 2010 году и не попала под рассмотрение комиссии. Сегодня по данному вопросу физлицо может обращаться и в комиссию, и напрямую в суд. За 2015 год в комиссию поступило 349 заявлений с 770 земельных участков разных категорий (земли сельхозназначения, охраняемые, промышленные и населенные). Было проведено 101 заседание (в 2014 проведено 12 заседаний), к рассмотрению принято 106 заявлений, из которых 74 были рассмотрены положительно, 9 отклонено, 23 находятся на рассмотрении в комиссии, так как поступили в конце 2015 года. Заседания проходят каждый вторник, заявления рассматриваются по мере поступления. Срок рассмотрения такого заявления – один месяц.

Целых А.П.: Введение нового налога негативно скажется на индивидуальных предпринимателях. Для них законодательством не предусмотрены льготы, нет переходного периода, а кадастровый налог для таких лиц будет существенно увеличен. Сейчас для ИП налог уже составляет 2%! Таким образом, положение индивидуальных предпринимателей в Челябинской области значительно хуже, чем у организаций. Хотя, по моему мнению, должно быть наоборот. Мы обращались с этим вопросом в городскую думу, но никакой реакции не последовало. И это на фоне постоянных разговоров о поддержке малого бизнеса!

Как представитель юридической фирмы вы помогаете оспаривать налоговые вопросы?

Целых А.П.: Да, безусловно. Несмотря на право граждан сразу обращаться в суд, я бы рекомендовал сначала обратиться в комиссию. Так рассмотрение пройдет быстрее и, на мой взгляд, эффективнее.

Зотова Е.В.: В ряде муниципалитетов были введены дополнительные льготы для индивидуальных предпринимателей, но Челябинская область данным правом не воспользовалась. Если раньше предприниматели были освобождены от налога на имущество, то сейчас они сразу попали под закон о кадастровом налогообложении, что и создало для них достаточно тяжелую ситуацию.

Каков механизм действия для граждан, не согласных с определенной кадастровой стоимостью своей недвижимости? Что может быть основанием для её пересмотра?

Могилова Н.В.: Существует два основания для обращения в комиссию или в суд:

- установление кадастровой стоимости в размере рыночной на дату, на которую установлена кадастровая стоимость объекта;

- недостоверность сведений об объекте, которые применялись при расчете его кадастровой стоимости.

Заявитель, не согласный с кадастровой стоимостью своей недвижимости должен:

- заказать кадастровую справку;

- нотариально заверить документ (свидетельство о праве собственности или копию договора аренды);

- заказать отчет о рыночной стоимости недвижимости у оценщика;

- предоставить пакет документов по адресу ул. Елькина, 85, 2 этаж.

Воронина И.В.: Прежде чем заказать отчет о рыночной стоимости, заявителю лучше обратиться к независимому оценщику, чтобы узнать, есть ли экономический смысл в оспаривании кадастровой стоимости. Как показала практика, по ряду объектов кадастровая стоимость была определена верно. А затраты, которые понёс заявитель в процессе процедуры оспаривания, превысил те налоговые выплаты, которые он должен был платить с земельного участка или объекта капитального строительства.

Целых А.П.: Если кадастровая оценка земельных участков проходила в 2015 году, и её результаты будут действовать еще пять лет, то оценка объектов капитального строительства будет производиться в 2016 году. Таким образом, если сейчас оспорить стоимость объекта недвижимости, то эта переоценка будет действовать только один год, до вступления в силу в 2017 году новой общей кадастровой оценки.

Известно, что в январе Кадастровая палата проводила «горячую» линию для южноуральцев. Каких моментов касались обращения граждан?

Воронина И.В.: Их интересует, как снизить кадастровую стоимость недвижимости, каков порядок оспаривания кадастровой стоимости недвижимости, почему кадастровая стоимость превышает рыночную, а также каков порядок внесения стоимости на основании решения суда. Подобные «горячие» линии не редкость, они проводятся дважды в месяц. Анонсы размещаются в интернете. Каждый может свободно обратиться.

Бесплатна ли комиссия по оспариванию кадастровой стоимости?

Воронина И.В.: Обращение в комиссию бесплатное, однако подготовка необходимого для предоставления в комиссию пакета документов (нотариальное удостоверение свидетельства о праве собственности или копии договора аренды, отчет об установлении рыночной стоимости и экспертное заключение на отчет) потребует определенных расходов.

Увеличится ли налоговая нагрузка на жителей?

Зотова Е.В.: Предельные ставки на недвижимое имущество ниже, чем ставки от инвентаризационной стоимости. В Челябинской области для жилья установлена ставка 0,1% от кадастровой стоимости. Перспективу изменения суммы налога я назвать не могу. Возьмём к примеру, двухкомнатную квартиру площадью 57 квадратных метров, налог от инвентаризационной стоимости которой — 1068 рублей. В первый год он увеличится на 40 рублей, затем на 80 рублей и к концу он составит 1269 рублей. Но налог может и уменьшиться: муниципалитеты вправе устанавливать ставку и регулировать размеры вычетов.

Целых А.П.: С 2016 года существенно повысится земельный налог. Кадастровая стоимость увеличится в среднем на 20-30 % по Челябинской области и на 40% в Челябинске. С 2016 года увеличатся ставки на земельное строительство на 1,2 — 3%.

Могилова Н.В.: Эти увеличения произойдут в отношении рыночной стоимости объекта относительно кадастровой! Кадастровая же стоимость объекта в 2014 и в 2016 году изменится не существенно.

Вдовина Т.В.: Кадастровая стоимость на земельные участки с 1 января 2010 года по 1 января 2014 года увеличилась на 30%. В 2015 году в закон об оценочной деятельности были внесены изменения. Они позволяют собственнику на стадии согласования результатов кадастровой стоимости скорректировать ее, обратившись к заказчику оценки с замечаниями. Таким образом, можно избежать процедуры оспаривания кадастровой стоимости. Нужно помнить, что в стоимость квартиры входит и стоимость земельного участка. В связи с этим так разнятся цены на квартиры с одинаковыми техническими характеристиками в разных районах города. При оценке кадастровой стоимости необходимо учитывать этот факт и вычитать стоимость земельного участка из стоимости жилого помещения.

Нескоблева Е.В.: С отчетом о кадастровой оценке можно ознакомиться в Фонде Государственной Кадастровой Оценки, а также на нашем сайте (imchel.ru) или сайте Росреестра. Все замечания можно прислать на указанный в отчете адрес.

Источник Аргументы и Факты Челябинск

Поделиться ссылкой в социальных сетях:

Интересные материалы:

- Методика оценки кадастровой стоимости

С 1 января 2017 г. вступил в силу Закон о кадастровой оценке, который предусмотрел новый…

- Правовое положение иностранных юридических лиц в мчп

Под юридическим лицом принято понимать носителя имущественных прав и обязанностей, выступающего от своего имени и…

- МСФО ликвидационная стоимость

Поставить закладку Посмотреть закладки Т.Иванова, налоговый консультант НУЖНО ЛИ УСТАНАВЛИВАТЬ ЛИКВИДАЦИОННУЮ СТОИМОСТЬ ОСНОВНЫХ СРЕДСТВ? Если…

- ОКПД ОСАГО 2018

Поиск по классификатору «ОКПД2» (ОК 034-2014) При публикации сведений в ЕИС в 2018-2019 годах и…

- Семинар 2018

Возврат к списку 28.02.2018 – Семинар "3D-коучинг для руководителя" 28 февраля 2018, Среда Ведущая: Татьяна…