- от автора admin

Содержание

- Что происходит?

- Кто должен сдать декларацию в 2017 году

- Объекты негативного воздействия: какие они бывают

- Срок внесения платы за 2016 год

- Кто обязан вносить авансы

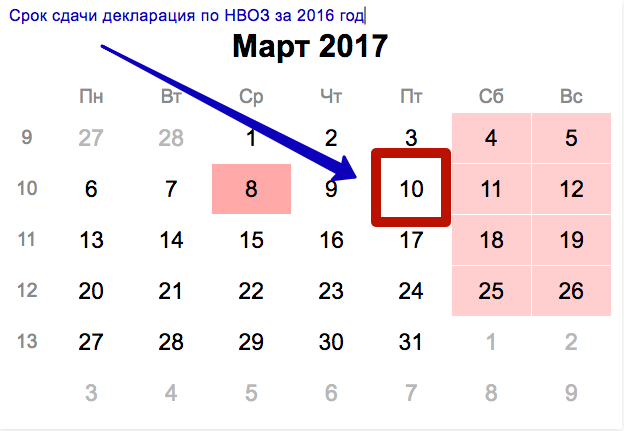

- Новая форма декларации за 2016 год и срок сдачи

- Как и куда сдавать электронную декларацию?

- Когда можно отчитаться «на бумаге»

- Если объектов несколько?

- Cостав новой декларации

- Заполнение декларации: образец

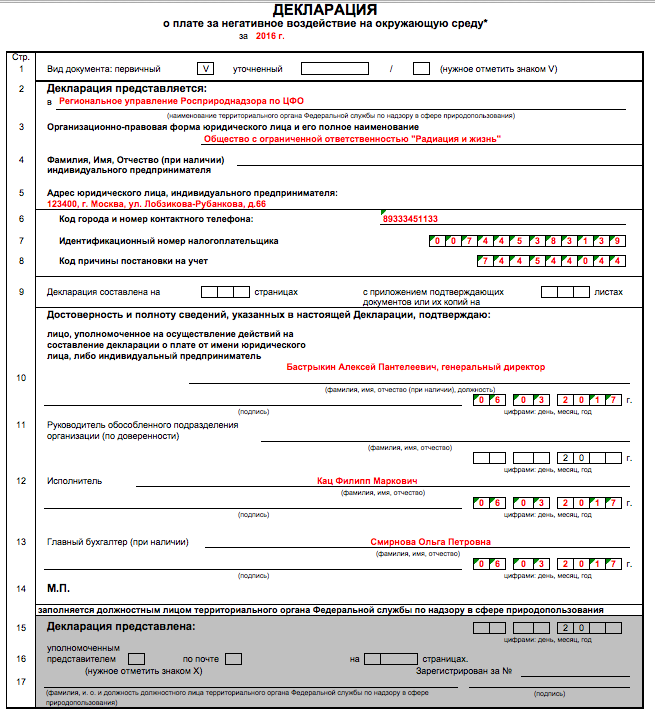

- Титульный лист

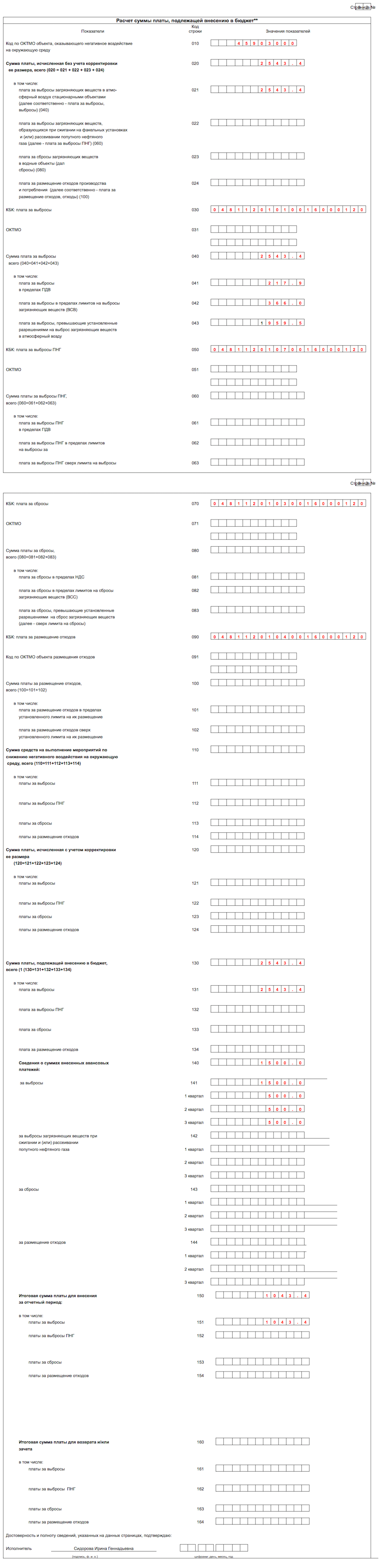

- Расчет суммы платы, подлежащей внесению в бюджет

- Раздел 1. Расчет платы за выбросы в атмосферный воздух

- Раздел 1.1

- Раздел 1.2

- Раздел 2. Расчет платы за сбросы в водные объекты

- Раздел 3: плата за размещение отходов производства и потребления (отходов)

- Раздел 3.1: плата за размещение твердых коммунальных отходов

- Ответственность

Что происходит?

По какой форме сдавать декларацию о плате за негативное воздействие на окружающую среду за 2016 год? Где скачать официально утвержденный бланк? Кто обязан сдать декларацию в 2017 году? Какие сроки внесения платы и сдачи декларация в Росприроднадзор? Ответы на эти и другие вопросы вы найдете в данной статье, также сможете ознакомиться с конкретным примером заполненной декларации.

Кто должен сдать декларацию в 2017 году

Декларацию о негативном воздействии на окружающую среду за 2016 год должны сдавать лица, обязанные вносить плату за негативное воздействие на окружающую среду в соответствии со статьей 16.1 Федерального закона от 10.01.2002 № 7-ФЗ «Об охране окружающей среды». сообщается на сайте Росприроднадзора.

Плату за загрязнение окружающей среды, в свою очередь, обязаны вносить в бюджет все организации и ИП, использующие в своей деятельности объекты, оказывающую негативное воздействие на окружающую среду. При этом применяемый налоговый режим (УСН, ОСНО или ЕНВД) никакого значения не имеет (ст. 23 Федерального закона от 24.06.1998 № 89-ФЗ, ст. 28 Федерального закона от 04.05.1999 № 96-ФЗ). Более того, не имеет значения на каком праве организации или ИП используют объект негативного воздействия (находится ли объект в собственности или в аренде).

📌 Реклама Отключить

Объекты негативного воздействия: какие они бывают

Объекты, оказывающие негативное воздействие на окружающую среду (НВОС), в зависимости от уровня такого воздействия, подразделяются на четыре категории (ст. 4.2 Федерального закона от 10.01.2002 № 7-ФЗ):

| Категория | Характеристика |

| I категория | Объекты, оказывающие значительное негативное воздействие на окружающую среду и относящиеся к областям применения наилучших доступных технологий. |

| II категория | Объекты, оказывающие умеренное негативное воздействие на окружающую среду. |

| III категория | Объекты, оказывающие незначительное негативное воздействие на окружающую среду. |

| IV категория | Объекты, оказывающие минимальное негативное воздействие на окружающую среду. |

При этом организации и ИП не обязаны перечислять плату за загрязнение окружающей среды, если они ведут деятельность только на объектах IV категории опасности (пункт 1 статьи 16.1 Закона от 10.01.2002 № 7-ФЗ). Это объекты, на которых: 📌 Реклама Отключить

- находятся стационарные источники выбросов загрязняющих веществ, но количество выбросов в окружающую среду не превышает 10 тонн в год;

- отсутствуют выбросы радиоактивных веществ;

- нет сбросов загрязняющих веществ, которые образуются при использовании воды для промышленных нужд, в канализацию и в окружающую среду (в поверхностные и подземные водные объекты, на земную поверхность).

К таким объектам (4 категории) относятся, например, офисы. Совет

Проверьте, соответствуют ли объекты, которые эксплуатирует организация или ИП, IV категории опасности. Росприроднадзор присваивает категории опасности при регистрации объектов в государственном реестре. Соответственно, вы можете обратиться в подразделение Росприроднадзора и узнать класс своего объекта (если ранее вы вносили его в реестр). Если окажется, что у вас IV категория, то вам не нужно вносить плату и, разумеется, сдавать декларацию о плате за негативное воздействие на окружающую среду за 2016 год.

Также на сайте Росприроднадзора в разделе «Проверки» вы можете ознакомиться с перечнем объектов негативного воздействия. Там можно скачать таблицу в формате Excel, в которой с разбивкой по субъектам РФ приведены, в том числе, названия организации (ИП) и принадлежащей ей объект, оказывающий негативное воздействие на окружающую среду. 📌 Реклама Отключить

Срок внесения платы за 2016 год

Размер платы за негативное воздействие на окружающую среду нужно определить по итогам года 2016 года. Это в полной мере распространяется субъектов малого и среднего предпринимательства. Плату за 2016 год они обязаны внести не позднее 1 марта 2017 года (включительно).

Кто обязан вносить авансы

Крупный бизнес в 2016 году обязан был вносить квартальные авансовые платежи по плате за негативное воздействие: не позднее 20-го числа месяца, следующего за последним месяцем квартала. Размер платежа в 2016 году составлял 1/4 фактически уплаченной (а не начисленной!) суммы за 1–4 кварталы 2015 года. В 2017 году авансовые платежи крупного бизнесу требуется рассчитывать от сумм платы, уплаченных за 2016 г. и указанных в декларации о плате за негативное воздействие на окружающую среду. Также см: «Ставки платы за негативное воздействие на окружающую среду на 2017 год». 📌 Реклама Отключить

Новая форма декларации за 2016 год и срок сдачи

За 2016 год организации и ИП, обязанные вносить плату за загрязнение, должны отчитаться перед Росприроднадзором с применением новой формы декларации о плате за негативное воздействие на окружающую среду. Скачать новый банк, утвержденный Приказом Минприроды от 09.01.2017 №3, вы можете по . Также указанным Приказом Минприроды утвержден порядок представления декларации о плате за негативное воздействие на окружающую среду. Срок сдачи декларации за 2016 год – не позднее 10 марта 2017 года.

При этом стоит заметить, что с утверждением бланка новой декларации по НВОС в 2017 году произошла довольно странная ситуация. Дело в том, что новые форма декларации и порядок ее представления были зарегистрированы Минюстом России лишь 22.02.2017 № 45747. Официально эти документы были опубликованы также 22.02. 2017 года на официальном ресурсе опубликования нормативных актов. Следовательно, официально эти документы вступают в силу через 10 дней со дня опубликования. То есть – с 4 марта 2017 года.

📌 Реклама Отключить

Получается, что только с 4 марта 2017 года организации и ИП вправе пользоваться новым бланком. До этой даты декларацию, по сути, применять нельзя. Более того, до 4 марта 2017 года Росприроднадзор, на наш взгляд, не имеет правовых оснований для принятия декларации по форме, которая еще официально не вступила в силу.

Вместе с этим, 4 и 5 марта 2017 года – это суббота и воскресенье. 8 марта – это праздничный Международный женский день. В эти дни большинство предприятий – на работает. Также в эти не работают и подразделения Росприроднадзора. Получается, что на формирование и сдачу декларации бизнесу в 2017 году отводится лишь 4 рабочих дня: 6, 7, 9 и 10 марта. При этом 7 марта – это сокращенный рабочий день.

Как и куда сдавать электронную декларацию?

Декларацию по плате за негативное воздействие за 2016 год допускает формировать исключительно в электронном виде с применением специальных электронных сервисов, разработанных Роспророднадзором. Это предусмотрено пунктом 4 Порядка, утвержденного Приказом Минприроды от 09.01.2017 №3. Иными словами, просто распечатать бланк и заполнить его ручкой – нельзя. Нужно воспользоваться специальной программой для заполнения и сформировать электронный файл с декларацией. 📌 Реклама Отключить

Что же касается передачи сформированного файла в органы Росприроднадзора, то, по общему правилу, направить декларацию за 2016 года нужно через Интернет с применением «Личного кабинета» кабинет на сайте Росприроднадзора. Для подготовки и передачи декларации по НВОС за 2016 год потребуется следующее:

Установить модуль и заполнить декларацию

Сформировать декларацию за 2016 года можно с помощь модуля природопользователя версии 3.8. Этот модуль размещен на сайте Росприроднадзора 22.02.2017 года и учитывает новую форму декларации, утвержденную Приказом Минприроды от 09.01.2017 №3. сообщено на сайте Росприроднадзора.

В разделе Отчетность природопользователя можно кликнуть на «Модуль природопользователя» и бесплатно скачать программу для заполнения декларации.

📌 Реклама Отключить

Войти в личный кабинет организации или ИП

На сайте Росприродзназора потребуется войти в личный кабинет природопользователя по подготовке и сдаче отчетности в Росприроднадзор. Вход в него осуществляется по адресу https://lk.fsrpn.ru . Войти можно, в частности, по логину и паролю, используемом на портале Госуслуг. Также по указанному адресу приводится инструкция о том, что необходимо для доступа в кабинет и формирования отчетности. Ознакомьтесь с ней, если ранее не пользовались личным кабинетом.

Иметь цифровую подпись

Передать декларацию через личный кабинет на сайте Росприроднадзора можно только с приложением электронной-цифровой подписи, выданной аккредитованным центром. Этой подписью потребуется подписать файл с декларацией и передать его в Росприроднадзор. Если ЭЦП у вас нет, то отчитаться в электронном виде не получится.

📌 Реклама Отключить

Когда можно отчитаться «на бумаге»

Сдать декларацию о плате за негативное воздействие на окружающую среду за 2016 год можно в бумажном виде, только если (п.п. 5 и 6 Порядка представления декларации, утв. Приказом Минприроды от 09.01.2017 №3):

- годовая плата за негативное воздействие за 2016 год составила меньше 25 000 руб.;

- нет технической возможности подключения к Интернету;

- нет электронной-цифровой подписи.

«Бумажную» декларацию о НВОС надо успеть сдать не позднее 10 марта 2017 года в территориальные органы Федеральной службы по надзору в сфере природопользования (Росприроднадздор) по месту учета объекта, оказывающего негативное воздействие на окружающую среду, объекта размещения отходов производства и потребления. Однако при сдаче «бумажной» декларации также требуется предоставить копию декларации на флешке или другом электронном носителе. То есть, даже если вы вправе отчитаться в бумажном формате, то вам, все равно, потребуется воспользоваться электронным сервисом на сайте Росприроднадзора, чтобы сформировать файл декларации. Потом эту декларацию нужно будет распечатать и передать органам Росприродназдора распечатанный документ и электронный файл. 📌 Реклама Отключить

Если объектов несколько?

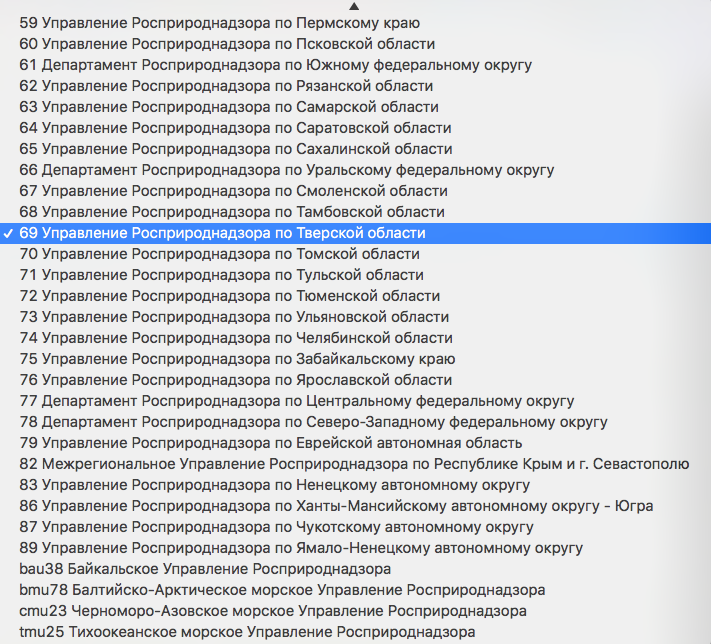

Если «негативные» объекты находятся в разных субъектах РФ, то требуется сдать отдельные декларации по каждому объекту в соответствующие органы Росприроднадзора. Если же объекты расположены в одном субъекте РФ, то сдается одна декларация (п. 8 Порядка представления декларации, утв. Приказом Минприроды от 09.01.2017 №3). Узнать контактные данные подразделения Росприроднадзора для сдачи декларации «на бумаге» можно на этой странице. Выберете интересующий вас субъект из выпадающего списка и кликните необходимое Управление Росприроднадзора.

Cостав новой декларации

Новая форма декларации о плате за негативное воздействие на окружающую среду, утвержденная приказом Минприроды от 09.01.2017 №3, представляет из себя следующий состав разделов: 📌 Реклама Отключить

- титульный лист декларации (включает общие сведения о компании или ИП);

- расчет суммы платы, подлежащей внесению в бюджет (с указанием КБК);

- Раздел 1. Расчет суммы платы за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами;

- Раздел 1.1. Расчет суммы платы за выбросы загрязняющих веществ, образующихся при сжигании на факельных установках и (или) рассеивании попутного нефтяного газа при непревышении объема, соответствующего предельно допустимому значению показателя сжигания;

- Раздел 1.2. Расчет суммы платы за выбросы загрязняющих веществ, образующихся пои сжигании на факельных установках и (или) рассеивании попутного нефтяного газа при превышении объема, соответствующего предельно допустимому значению показателя сжигания;

- Раздел 2. Расчет суммы платы за сбросы загрязняющих веществ в водные объекты;

- Раздел 3. Расчет суммы платы за размещение отходов производства и потребления;

- Раздел 3.1. Расчет суммы платы за размещение твердых коммунальных отходов.

Заполнение декларации: образец

Как мы уже сказали, организациям и ИП не потребуется «вручную» заполнять декларацию. Однако полагаем целесообразным пояснить некоторые аспекты заполнения, на которые следует обращать внимание, чтобы декларация за 2016 год прошла проверку и прошла форматно-логический контроль с первого раза. Итак, при заполнении придерживайтесь следующих базовых принципов: 📌 Реклама Отключить

- лица, обязанные вносить платежи за нагатив и предоставлять декларацию, должны включать в нее только те разделы, по которым у них возникает такая обязанность;

- все числовые показатели, кроме ИНН и КПП, указываются путем заполнения ячеек, начиная с наименьшего разряда числа, справа налево, в пустых ячейках нули не указываются;

- суммы платы указываются в рублях с точностью до одной сотой. Округление производится в соответствии с математическим порядком округления.

Титульный лист

На титульном листе укажите общие данные «о себе». Потребуется, в частности, указать:

- организационно-правовую форму;

- наименование организации или ФИО предпринимателя;

- телефон;

- ИНН и КПП;

- ФИО и подписи руководителя и главного бухгалтера.

📌 Реклама Отключить

Расчет суммы платы, подлежащей внесению в бюджет

Расчет суммы, подлежащей внесению в бюджет, включает в себя показатели сумм платежа, в том числе по его видам, по каждому объекту, оказывающему НВОС. Данный лист декларации заполняется по каждому муниципальному образованию отдельно.

По строке 010 указывается код соответствующего муниципального образования – ОКТМО согласно «ОК 033¬2013», утвержденного Приказ ом К Госстандарта России от 14.06.2013 №№ ОК 033-2013, 159-СТ.

Строка 020 – в ней нужно сводить итоговые значения по суммам платежей, без учета корректировки их размера. Показатель этой строки нужно сформировать как сумма платы по всем видам НВОС и включить в нее платежи, рассчитанные:

- в пределах нормативов допустимых выбросов (НДВ),

- нормативов допустимых сбросов (НДС),

- лимитов на выбросы загрязняющих веществ и лимитов на сбросы загрязняющих веществ, превышающий такие нормативы, лимиты, выбросы и сбросы (включая аварийные),

- в пределах лимитов на размещение отходов производства и потребления и сверх указанных лимитов.

Сумма по строке 020 в таблице определяется в следующем порядке: стр. 020 = стр. 021 + стр. 022 + стр. 023 + стр. 024

По строкам 021, 022, 023 и 024 указываются составляющие суммы платы по видам НВОС, значения которых принимаются равными величине показателя соответствующей строки: 📌 Реклама Отключить

- стр. 021 = стр. 040;

- стр. 022 = стр. 060;

- стр. 023 = стр. 080;

- стр. 024 = стр. 100.

По строке 031 указываются ОКТМО стационарных источников, указанные в Разделе 1 «Расчет суммы платы по объекту негативного воздействия за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами».

В строке 040 отражается сумма платы за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами, рассчитанная по каждому стационарному источнику, без корректировки ее размера.

Сумма по строке 040 в таблице определяется в следующем порядке: стр. 040 = стр. 041 + стр. 042 + стр. 043.

Показатель строки 040 = итог по столбцу 17 Раздела 1, строка «Итого по стационарным источникам».

Показатели строк 041, 042 и 043 являются расшифровывающими к сумме, отражаемой по строке 040. Все данные для их заполнения содержатся в Разделе 1.

📌 Реклама Отключить

В строке 041 отражается сумма платы за выбросы в пределах ПДВ, сумма должна соответствовать итогу по столбцу 14 Раздела 1, строка «Итого по стационарным источникам».

В строке 042 отражается сумма платы за выбросы в пределах лимитов на выбросы загрязняющих веществ (ВСВ), сумма должна соответствовать итогу по столбцу 15 Раздела 1 строка «Итого по стационарным источникам».

В строке 043 отражается сумма платы за выбросы сверх лимита на выбросы, сумма должна соответствовать итогу по столбцу 16 Раздела 1 строка «Итого по стационарным источникам».

Аналогично заполняются и другие строки расчета. Каждый показатель должен соответствовать итоговым суммам расчетов по соответствующему разделу.

В строках с 060 по 063 отражаются суммы платы за выбросы загрязняющих веществ при сжигании на факельных установках и/или рассеивании попутного нефтяного газа, рассчитанные по всем стационарным источникам (факельным установкам, установкам рассеивания). Вот так может выглядеть образец расчета суммы платы, в котором указаны КБК:

📌 Реклама Отключить

Раздел 1. Расчет платы за выбросы в атмосферный воздух

В разделе 1 декларации за 2016 год нужно привести расчет суммы платы за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами. В раздел нужно включать данные по каждому такому объекту. При заполнении Раздела 1 указывается:

- категория объекта, оказывающего негативное воздействие на окружающую среду;

- наименование объекта, оказывающего негативное воздействие на окружающую среду;

- код объекта, оказывающего негативное воздействие на окружающую среду;

- адрес местонахождения объекта, оказывающего негативное воздействие на окружающую среду;

- номер, дата выдачи и срок действия разрешения на выброс загрязняющих веществ в атмосферный воздух.

📌 Реклама Отключить

Раздел 1.1

Раздел 1.1 должны заполнять лица, обязанные вносить плату, осуществляющие выбросы вредных (загрязняющих) веществ в атмосферный воздух от источников сжигания и (или) рассеивания попутного нефтяного газа при не превышении объема, соответствующего предельно допустимому значению показателя сжигания и, в установленных случаях его не применения, по каждому стационарному источнику (факельной установке, установке рассеивания) объекта, оказывающего негативное воздействие на окружающую среду. В составе декларации этот раздел выглядит так:

Если указанного выше сжигания не осуществлялось, то заполнять этот раздел и включать его в состав декларации за 2016 год не нужно.

Раздел 1.2

Этот раздел следует формировать лицам, обязанным вносить плату, осуществляющим выбросы загрязняющих веществ в атмосферный воздух при сжигании на факельных установках и (или) рассеивании попутного нефтяного газа в объемах, которые превышают предельно допустимое значение показателя сжигания (Zпр), либо при отсутствии системы измерений и учета объемов попутного нефтяного газа, по каждому стационарному источнику (факельной установке, установке рассеивания) объекта, оказывающего негативное воздействие на окружающую среду. Этот раздел представляет из себя такую таблицу: 📌 Реклама Отключить

Раздел 2. Расчет платы за сбросы в водные объекты

Раздел 2 заполняется лицом, обязанным вносить плату, имеющим выпуски сточных и (или) дренажных вод в водные объекты и их части, по каждому выпуску объекта, оказывающего негативное воздействие на окружающую среду. При заполнении раздела 2 указывается:

- категория объекта, оказывающего негативное воздействие на окружающую среду;

- наименование объекта, оказывающего негативное воздействие на окружающую среду;

- код объекта, оказывающего негативное воздействие на окружающую среду;

- адрес местонахождения объекта, оказывающего негативное воздействие на окружающую среду;

- номер, дата выдачи и срок действия разрешения на сброс загрязняющих веществ в окружающую среду.

Этот раздел, без заполнения, выглядит так: 📌 Реклама Отключить

Раздел 3: плата за размещение отходов производства и потребления (отходов)

Раздел 3 заполняется по каждому объекту негативного воздействия, объекту размещения отходов отдельно. В случае наличия у лица, обязанного вносить плату, объекта, оказывающего негативное воздействие на окружающую среду, и объекта размещения отходов, не принадлежащего лицу, обязанному вносить плату, данный раздел заполняется отдельно по объекту негативного воздействия и объекту размещения отходов. В нем указываются:

- категория объекта, оказывающего негативное воздействие на окружающую среду;

- наименование объекта, оказывающего негативное воздействие на окружающую среду;

- код объекта, оказывающего негативное воздействие на окружающую среду;

- адрес местонахождения объекта, оказывающего негативное воздействие на окружающую среду;

- информация о категории объекта (не заполняется в случае если негативного воздействия (объект размещения отходов), не принадлежит лицу, обязанному вносить плату);

- реквизиты документа об утверждении нормативов образования отходов и лимитов на их размещение (дата выдачи, номер, срок действия, кем выдан);

- для субъектов малого и среднего предпринимательства указывается характеристика представленной за отчетный период отчетности об образовании, использовании, обезвреживании и размещении отходов (направлена почтовым отправлением/в электронном виде), а также реквизиты данной отчетности:

- при направлении почтовым отправлением указывается дата отправки и наименование получателя (территориальный орган Федеральной службы по надзору в сфере природопользования, орган исполнительной власти субъекта Российской Федерации);

- в случае отправления в электронном виде (дата, номер, присвоенный на веб-портале приема отчетности Федеральной службы по надзору в сфере природопользования, либо дата и номер, присвоенный на веб-порталах приема отчетности органов исполнительной власти субъектов Российской Федерации, осуществляющих прием отчетности, а также получатель отчетности (территориальный орган Федеральной службы по надзору в сфере природопользования, орган исполнительной власти субъекта Российской Федерации);

- наименование объекта размещения отходов;

- регистрационный номер (в случае его присвоения) объекта размещения отходов;

- адрес местонахождения объекта размещения отходов;

- характеристика объекта размещения отходов (включен/не включен в государственный реестр объектов размещения отходов; не оказывает негативное воздействие на окружающую среду).

📌 Реклама Отключить

Раздел 3.1: плата за размещение твердых коммунальных отходов

Раздел 3.1 заполняется региональными операторами по обращению с твердыми коммунальными отходами, операторами по обращению с твердыми коммунальными отходами, осуществляющими деятельность по их захоронению, по каждому объекту негативного воздействия, объекту размещения отходов отдельно. При заполнении Раздела 3 указывается:

- категория объекта, оказывающего негативное воздействие на окружающую среду;

- наименование объекта, оказывающего негативное воздействие на окружающую среду;

- код объекта, оказывающего негативное воздействие на окружающую среду;

- адрес местонахождения объекта, оказывающего негативное воздействие на окружающую среду;

- информация о категории объекта (не заполняется в случае, если объект размещения отходов, не принадлежит лицу, обязанному вносить плату);

- наименование объекта размещения отходов;

- регистрационный номер (в случае его присвоения) объекта размещения отходов;

- адрес местонахождения объекта размещения отходов.

- характеристика объекта размещения отходов (включен/не включен в государственный реестр объектов размещения отходов; не оказывает негативное воздействие на окружающую среду).

📌 Реклама Отключить

Ответственность

Платежи за негативное воздействие на окружающую среду не являются налогом. Поэтому штрафовать по Налоговому кодексу за несвоевременное представление декларации об этих платежах нельзя. Также нельзя, например, заблокировать расчетные счета организации или ИП, которые не представили декларацию. Однако возможно привлечение к административной ответственности за искажение данных в декларации или несвоевременное ее представление в соответствии со статьей 8.5 Кодекса об административных правонарушениях РФ. В 2017 году действуют следующие административные штрафы:

- на должностных лиц (например, на директора или главного бухгалтера) – от 3000 до 6000 рублей;

- на индивидуальных предпринимателей – от 3000 до 6000 рублей (их штрафуют как должностных лиц)

- на юридических лиц – от 20 000 до 80 000 рублей.

Коэффициент экологической значимости

Определение Верховного Суда РФ от 08.04.2008 N КАС08-101/113

В рамках предоставленных полномочий Приказом Ростехнадзора от 05.04.2007 N 204 утверждена форма расчета платы за негативное воздействие на окружающую среду и порядок ее заполнения, согласно которой при заполнении раздела 4 «Размещение отходов производства и потребления» указываются следующие коэффициенты: коэффициент за сверхлимитное размещение отходов к нормативу платы за размещение отходов в пределах установленных лимитов размещения отходов, равный 5 (п. 26), коэффициент экологической значимости в соответствии с Приложением 2 к Постановлению от 12 июня 2003 г. N 344 (п. 27), дополнительный коэффициент 2 для особо охраняемых природных территорий, в том числе лечебно-оздоровительных местностей и курортов, а также для районов Крайнего Севера и приравненных к ним местностей, Байкальской природной территории и зон экологического бедствия, установленный пунктом 2 Постановления от 12 июня 2003 года N 344 (п. 28), коэффициент места расположения объекта размещения отходов (0,3 — при размещении отходов на специализированных полигонах и промышленных площадках, оборудованных в соответствии с установленными требованиями и расположенных в пределах промышленной зоны источника негативного воздействия, в соответствии с Приложением 1 к Постановлению от 12 июня 2003 г. N 344, 1 — при размещении в иных местах). Коэффициент места размещения отходов, установленный п. 4.7 Инструктивно-методических указаний, при расчете платы за негативное воздействие на окружающую среду не учитывается.

Экологические платежи: Плата за негативное воздействие на окружающую среду

Подробности Просмотров: 792611

1. Общая информация об экологических платежах.

2. Кто платит за НВОС?

3. Каковы сроки уплаты платежей за НВОС?

4. Отчетность по расчету платы за НВОС и срок ее подачи.

5. Куда сдавать Расчет платы за НВОС, и уплачивать экологические платежи?

6. С какого времени необходимо платить экологические платежи?

7. Как рассчитать сумму платы за НВОС?

8. Коэффициенты инфляции

9. Что нужно знать для расчета экологических платежей?

10.Ответственность за непредставление расчетов и невнесение платы за НВОС

1. Общая информация об экологических платежах.

Действующим законодательством РФ предусмотрена плата за негативное воздействие на окружающую среду (НВОС), которая заменила ранее взимавшуюся плату за загрязнение окружающей среды. Необходимость платы за негативное воздействие на окружающую среду предусмотрена Федеральным законом от 10.01.2002 № 7-ФЗ «Об охране окружающей среды». Этот закон устанавливает, что негативное воздействие на окружающую среду является платным. К видам негативного (вредного) воздействия на окружающую среду в соответствии с Федеральным законом относятся:

- выбросы в атмосферный воздух загрязняющих и иных веществ;

- сбросы загрязняющих и иных веществ и микроорганизмов в поверхностные водные объекты, подземные водные объекты и на водосборные площади;

- загрязнение недр, почв;

- размещение отходов производства и потребления;

- загрязнение окружающей среды шумом, теплом, электромагнитными, ионизирующими и другими видами физических воздействий;

- иные виды негативного воздействия на окружающую среду.

В настоящее время плата за НВОС взимается только за следующие виды негативного воздействия:

- выбросы в атмосферный воздух загрязняющих веществ стационарными объектами;

- выбросы в атмосферный воздух загрязняющих веществ передвижными объектами;

- сбросы загрязняющих веществ в поверхностные и подземные водные объекты;

- размещение отходов производства и потребления.

|

А вы знаете, что рассчитать плату за НВОС и отчитаться перед Росприроднадзором можно быстро и просто ? Убедитесь сами! |  |

За другие виды вредного воздействия, указанные в Федеральном законе от 10.01 2002 №7-ФЗ «Об охране окружающей среды», в частности за загрязнение недр и почв, шум, вибрацию и т. п., экологические взносы не уплачиваются из-за отсутствия нормативов платы, т.к. невозможно определить размер этих взносов.

Плата за негативное воздействие на окружающую среду по Определению Конституционного суда от 10.12.2002 г. № 284-О, признана обязательным публично-правовым платежом. Этот платеж носит индивидуально-возмездный и компенсационный характер и является по своей правовой природе не налогом, а фискальным сбором.

В соответствии с п. 2 статьи 8 Налогового кодекса, под сбором понимается обязательный взнос, уплата которого является одним из условий предоставления плательщикам определенных прав или выдачу разрешений (лицензий). УМНС РФ в письме за № 06-01-25/21 91 от 10.02.2004 и в официальном Разъяснении от 15.01.2004г. однозначно подтверждает обязательность платы за негативное воздействие на окружающую среду.

Однако в соответствии с законодательством внесение платы за загрязнение окружающей среды не освобождает природопользователей от выполнения мероприятий по охране окружающей среды и рациональному использованию природных ресурсов, а также от возмещения в полном объеме вреда, причиненного окружающей среде и здоровью граждан загрязнением окружающей среды.

2. Кто платит за НВОС?

Согласно Федеральному закону от 10 января 2002 г. №7-ФЗ «Об охране окружающей среды» плательщиками платы за негативное воздействие на окружающую среду являются предприятия, учреждения, организации, российские и иностранные юридические и физические лица, осуществляющие любые виды деятельности на территории РФ, связанные с природопользованием, то есть имеющие источники негативного воздействия на окружающую среду. В связи с выходом Постановления Конституционного суда РФ № 8-П от 14.05.2009г., все организации, финансируемые из бюджетов различных уровней и ранее освобожденные от внесения платы за негативное воздействие на окружающую среду, должны с 01.01.2010 г. также осуществлять данные платежи.

3. Каковы сроки уплаты платежей за НВОС?

Согласно п. 1 Приказа Ростехнадзора РФ от 08.06.2006 № 557 «Об установлении сроков уплаты платы за негативное воздействие на окружающую среду» все экологические платежи нужно перечислять до 20-го числа месяца, следующего за отчетным периодом. Отчетным периодом признается календарный квартал.

4. Отчетность по расчету платы за НВОС и срок ее подачи

Расчет платежей за негативное воздействие на окружающую среду должен производиться организацией самостоятельно исходя из объемов загрязнения, связанных с ее деятельностью. Форма расчета, порядок ее заполнения и сдачи отчетности утверждены приказом Ростехнадзора от 05.04.2007 г. № 204 (в редакции приказа Ростехнадзора от 27.03.2008 г. №182).

Расчет платы за загрязнение окружающей среды включает в себя:

- Титульный лист

- Расчет суммы платежа, подлежащей уплате в бюджет

- Раздел 1 «Выбросы загрязняющих веществ в атмосферный воздух стационарными объектами»

- Раздел 2 «Выбросы загрязняющих веществ в атмосферный воздух передвижными объектами»

- Раздел 3 «Сбросы загрязняющих веществ в водные объекты»

- Раздел 4 «Размещение отходов производства и потребления»

В расчет платы включаются только те разделы, которые необходимы организации в зависимости от видов негативного воздействия на окружающую среду. Например, если организация не имеет стационарные объекты, которые выбрасывают в атмосферный воздух загрязняющие (вредные) вещества, то раздел 1 заполнять и прикладывать к расчету платы не нужно.

Расчет платы нужно сдавать не позднее 20-го числа месяца, следующего за истекшим отчетным кварталом. Расчет предоставляется следующим образом:

- на бумажном носителе через представителя организации или по почте заказным письмом с уведомлением;

- и в электронном виде на магнитном носителе или по телекоммуникационным каналам связи.

Расчеты в электронном виде должны предоставляться в формате XML, согласно образцу, расположенному на сайте Федеральной службы по экологическому, технологическому и атомному надзору (Ростехнадзор) по адресу: http://www.gosnadzor.ru Если в отчетном периоде сумма платежа составляет менее 50 тыс. рублей, представления расчета платы в электронном виде не требуется, в противном случае сдача расчетов в электронном виде является обязательной.

5. Куда сдавать Расчет платы за НВОС, и уплачивать экологические платежи?

В настоящее время согласно Постановления Правительства РФ № 717 от 13.09.2010 г. и приказа Росприроднадзора № 311 от 20.10.2010 г. полномочиями администратора доходов федерального бюджета по плате за негативное воздействие на окружающую среду наделены только территориальные Управления Федеральной службы по надзору в сфере природопользования (Росприроднадзор).

Заполненный расчет платы прошитый, пронумерованный, скрепленный печатью нужно сдавать в территориальные органы Росприроднадзора по месту нахождения стационарного объекта негативного воздействия и месту государственной регистрации передвижного загрязняющего объекта. В те же территориальные органы Росприроднадзора осуществляется плата на НВОС в соответствии с представленными Расчетами платы отдельными платежными поручениями по каждому КБК.

Таким образом, если организация имеет несколько источников загрязнения окружающей среды в разных субъектах Российской Федерации, то по каждому субъекту нужно сдать отдельный расчет платы. При эксплуатации нескольких объектов загрязнения на территории одного субъекта плата по ним отражается в едином расчете. Однако лист расчета суммы платежа, подлежащей уплате в бюджет, заполняется отдельно по каждому муниципальному образованию (ОКТМО муниципального образования).

Список кодов бюджетной классификации (КБК) экологических платежей:

| КБК | Наименование |

| 048 1 12 01010 01 6000 120 | Плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами |

| 048 1 12 01020 01 6000 120 | Плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами |

| 048 1 12 01030 01 6000 120 | Плата за выбросы загрязняющих веществ в водные объекты |

| 048 1 12 01040 01 6000 120 | Плата за размещение отходов производства и потребления |

| 048 1 12 01050 01 6000 120 | Плата за иные виды негативного воздействия на окружающую среду |

| 048 1 12 01060 01 6000 120 | Плата за неиспользование попутного нефтяного газа |

6. С какого времени необходимо платить экологические платежи

Экологические платежи необходимо платить со времени вступления в силу Постановления Правительства № 344, а именно с 30 июня 2003 года. Те предприятия, которые уже существовали в это время, но не вносили экологические платежи, должны внести плату за загрязнение окружающей среды именно с 30 июня 2003 г., а те предприятия, которые образовались позже, должны платить с момента начала своей деятельности. Однако в 2008 году в связи с истечением срока исковой давности — три года (согласно ст.196 Гражданского кодекса РФ №230-ФЗ) плата с «должников» взимается с 1 января 2010 года.

7. Как рассчитать сумму платы за НВОС

Порядок расчета платы за загрязнение окружающей природной среды, размещение отходов, другие виды вредного воздействия утвержден Постановлением Правительства РФ от 28.08.1992 № 632 «Об утверждении порядка определения платы и ее предельных размеров за загрязнение окружающей природной среды, размещение отходов, другие виды вредного воздействия».

Нормативы платы за выбросы в атмосферный воздух загрязняющих веществ стационарными и передвижными источниками, сбросы загрязняющих веществ в поверхностные и подземные водные объекты, размещение отходов производства и потребления установлены Постановлением Правительства РФ от 12.06.2003 № 344 «О нормативах платы за выбросы в атмосферный воздух загрязняющих веществ стационарными и передвижными источниками, сбросы загрязняющих веществ в поверхностные и подземные водные объекты, размещение отходов производства и потребления» (в ред. Постановления Правительства РФ от 01 июля 2005 г от № 410).

Сумма платы рассчитывается отдельно по каждому загрязняющему веществу и отходу, а также по каждому виду топлива для передвижных объектов. При расчете платы за выбросы нужно учитывать коэффициенты экологической значимости региона и дополнительные коэффициенты 2 и 1,2. При расчете платы за сбросы — коэффициенты экологической значимости региона, дополнительный коэффициент 2 и коэффициент для взвешенных веществ. При расчете платы за отходы учитываются коэффициенты экологической значимости региона, дополнительный коэффициент 2 и коэффициент месторасположения объекта размещения отходов (1 или 0,3). Ко всем рассчитанным суммам платы должен быть применен коэффициент, учитывающий инфляцию, который устанавливается Федеральным законом о бюджете на очередной календарный год.

|

С программой ЭКО-Эксперт рассчитать плату за НВОС гораздо проще! Попробуйте сами! |  |

8. Коэффициенты инфляции

Коэффициенты, учитывающие инфляцию платы за НВОС по всем разделам расчета платы, устанавливаются каждый год Федеральным законом «О федеральном бюджете». В 2010 году нормативы платы, установленные Постановлением Правительства РФ от 12.06.2003 г. №344, применялись с коэффициентом, учитывающим инфляцию 1,79. Нормативы платы, изменённые Постановлением Правительства РФ от 01.07.2005г. №410, применялись с коэффициентом, учитывающим инфляцию 1,62.

Эти коэффициенты ежегодно обновляются в нашей программе для расчета платы за НВОС «ЭКО-Эксперт».

9. Что нужно знать для расчета экологических платежей?

Чтобы рассчитать плату за негативное воздействие на окружающую среду, необходимо знать:

- Утвержденные Росприроднадзором для организации нормативы предельно допустимых выбросов (сбросов) загрязняющих веществ и лимиты на размещение отходов.

- Утвержденные Росприроднадзором для организации нормативы временно согласованных выбросов (сбросов) загрязняющих веществ.

- Количество топлива, израсходованного передвижными источниками в отчетном периоде.

- Нормативы платы за загрязнение окружающей среды, утвержденные постановлением Правительства РФ от 12 июня 2003 г. № 344 (в ред. Постановления Правительства РФ от 01 июля 2005 г от № 410).

- Коэффициенты, учитывающие инфляцию нормативов платы и коэффициенты экологической значимости региона.

- Фактические массы выбросов (сбросов) загрязняющих веществ и размещаемых отходов с разбивкой:

- в пределах утвержденных нормативов (ПДВ, ПДС и ЛРО);

- в пределах утвержденных временно согласованных нормативов (ВСВ и ВСС);

- сверх утвержденных нормативов и временных нормативов.

- Повышающий коэффициент, который применяется при расчете платы за загрязнение окружающей среды сверх утвержденных нормативов и лимитов. Значение этого коэффициента составляет 5,0 (п. 5 Порядка, утвержденного постановлением Правительства РФ от 28 августа 1992 г. № 632).

Фактическая масса выбросов, сбросов и размещения отходов определяется по данным учета, который должны вести все организации, обязанные вносить плату за загрязнение окружающей среды (ст. 30 Закона от 4 мая 1999 г. № 96-ФЗ, подп. 5 п. 2 ст. 39 Водного кодекса РФ, ст. 19 Закона от 24 июня 1998 г. № 89-ФЗ).

Для определения массы загрязняющих веществ, поступающих в атмосферу, используется порядок, предусмотренный п.5.6 Инструктивно-методических указаний, утвержденных Минприроды России от 26 января 1993 г.

Для определения массы загрязняющих веществ, поступающих в водные объекты, используется порядок, предусмотренный п.5.7 Инструктивно-методических указаний, утвержденных Минприроды России от 26 января 1993 г.

Учет отходов (образовавшихся, использованных, обезвреженных, размещенных, переданных другим лицам или полученных от других лиц) следует вести в специальном журнале учета обращения с отходами (приказ МПР РФ от 01 сентября 2011 года № 721 «Об утверждении порядка учета в области обращения с отходами»).

Расчет платы за НВОС это весьма трудоемкий и кропотливый процесс. Поэтому существует множество предприятий, оказывающих услуги по расчету экологических платежей. Кроме того имеется много программ, позволяющих автоматизировать расчет платы за НВОС. Такие программы позволяют пользователю самому рассчитать плату за негативное воздействие на окружающую среду и подготовить всю необходимую экологическую отчетность, даже если он не является большим специалистом в области экологии.

10. Ответственность за непредставление расчетов и невнесение платы за НВОС

Штрафных санкций за непредставление расчета платы за негативное воздействие на окружающую среду, а также за его подачу позднее установленного срока не предусмотрено. Однако такие действия могут квалифицироваться как сокрытие экологической информации, ответственность за которое предусмотрена статьей 8.5 Кодекса РФ об административных правонарушениях от 30.12.2001 № 195-ФЗ в виде наложения административного штрафа на должностных лиц в размере от 1 000 до 2 000 рублей, на юридических лиц — от 10 000 до 20 000 рублей.

В соответствии со статьей 8.41 Кодекса РФ об административных правонарушениях от 30.12.2001 № 195-ФЗ невнесение в установленные сроки платы за негативное воздействие на окружающую среду влечет наложение административного штрафа на должностных лиц в размере от 3 000 до 6 000 рублей; на юридических лиц — от 50 000 до 100 000 рублей.

Далее: Часто задаваемые вопросы.

Проводки по начислению платы за негативное воздействие на окружающую среду

Здравствуйте!

В данном случае отнесение «экологических» платежей на счета затрат зависит от вида деятельности вашей организации (источника возникновения расходов, связанного с конкретной деятельностью), т.е. в бухгалтерском учете плата за негативное воздействие на окружающую среду будет признаваться расходом по обычным видам деятельности и включаться в состав расходов в полном объеме как в пределах, так и сверх нормативов с отражением по дебету счета 20 (26, 44) соответственно.

При наличии сверхнормативных платежей за загрязнение окружающей среды целесообразно к счетам учета затрат (20, 26, 44) открыть субсчета:

— «Плата за загрязнение в пределах допустимых нормативов»;

— «Плата за загрязнение сверх допустимых нормативов».

Тогда при расчете налога на прибыль можно будет воспользоваться данными бухгалтерского учета, поскольку платежи за сверхнормативные выбросы загрязняющих веществ в окружающую среду не учитываются при определении налоговой базы по налогу на прибыль (п. 4 ст. 270 НК РФ), в то время как платежи за предельно допустимые выбросы, сбросы загрязняющих веществ, размещение отходов для целей исчисления налога на прибыль включаются в состав материальных расходов в пределах утвержденных лимитов (пп. 7 п. 1 ст. 254 НК РФ).

Таким образом, при наличии сверхнормативных платежей за загрязнение окружающей среды в бухгалтерском и налоговом учете будут возникать постоянные разницы. В соответствии с п. 4 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н, образуется расход, уменьшающий только бухгалтерскую прибыль, и в бухгалтерском учете необходимо отразить постоянное налоговое обязательство, исчисляемое как произведение суммы платы за сверхнормативные выбросы (величина постоянной разницы) на ставку налога на прибыль. Проводки:

Дебет 99, субсчет «Постоянное налоговое обязательство», Кредит 68 — отражено постоянное налоговое обязательство.

Что касается кредитовой статьи отнесения «экологических» платежей в бухгалтерском учете, то здесь можно исходить из того, что они обязательны, но не относятся к налоговым платежам, предусмотренным ст. ст. 13 — 15 НК РФ. Следовательно, начисление указанной платы может отражаться в бухгалтерском учете на специально открываемом субсчете счета 76 «Расчеты с разными дебиторами и кредиторами». Вместе с тем, «экологические» платежи перечисляются в бюджет и им присвоен КБК, поэтому допускается учитывать их сумму на счете 68 «Расчеты по налогам и сборам».

Имеем проводки:

Дебет 20 (26, 44) Кредит 68 (76 субсчет «Расчеты по плате за загрязнение окружающей среды») — начислена плата за загрязнение.

С уважением,

Екатерина

Товары, утратившие потребительские свойства в результате использования, загрязняют окружающую среду. Они представляют собой отходы. Порядок обращения с ними регламентирует Федеральный закон от 24.06.1998 № 89-ФЗ «Об отходах производства и потребления» (далее – Закон 89-ФЗ). При этом не все отходы подлежат обезвреживанию и захоронению. Некоторые виды подвергают утилизации. Под утилизацией понимается использование отходов для производства товаров (продукции), выполнения работ, оказания услуг, включая повторное применение отходов. Выделяют повторное применение отходов по прямому назначению – рециклинг, их возврат в производственный цикл после соответствующей подготовки – регенерацию, а также извлечение полезных компонентов для их повторного применения – рекуперацию (ст. 1 Закона 89-ФЗ).

Требования по утилизации отходов от использования товаров (за исключением транспортных средств) содержит статья 24.2 Закона 89-ФЗ. В соответствии с ней статьей 24.5 Закона 89-ФЗ введен экологический сбор. Разберемся в этих вопросах, недостаточно известных большинству читателей.

Читайте также «Утилизация отходов: как оформить акты?»

Требования закона

На основании пункта 1 статьи 24.1 Закона 89-ФЗ утилизацию отходов от использования товаров, утративших потребительские свойства, обязаны обеспечивать их производители либо импортеры. Но чтобы выполнить это требование, отходы нужно собрать. Производители, импортеры товаров могут либо самостоятельно организовать сбор, обработку, утилизацию отходов от использования аналогичных товаров, либо заключить соответствующий договор с лицами, осуществляющими профессиональную деятельность по сбору, транспортированию, обработке, утилизации отходов (п. 4 ст. 24.1 Закона 89-ФЗ).

Производитель (импортер), не осуществляющий утилизацию вышеозначенными способами, уплачивает экологический сбор.

Читайте также «Экологическая отчетность: когда и как сдавать?»

За какие товары и сколько платить

Производителю (импортеру), вставшему на тернистый путь самостоятельного сбора отходов, придется создавать и обслуживать территориальную инфраструктуру – например, посредством установки специальных контейнеров по видам мусора. Возможно, именно по этой причине в населенных пунктах стали появляться ящики для сбора батареек, пластиковой и алюминиевой тары. Но подобные явления массового характера пока не приобрели. Рядовому производителю, а тем более импортеру, проще уплатить экологический сбор.

Экологический сбор охарактеризован в статье 24.5 Закона 89-ФЗ. Он относится к неналоговым доходам федерального бюджета. А значит, Налоговым кодексом РФ этот платеж не регулируется.

Экосбор уплачивается по каждой группе товаров, включенных в Перечень готовых товаров, включая упаковку, подлежащих утилизации после утраты ими потребительских свойств (утв. распоряжением Правительства РФ от 24.09.2015 № 1886-р). Перечень содержит 36 товарных групп. В нем представлены, в частности, одежда, изделия из пластмассы, дерева, бумаги, стекла, оргтехника, электрические приборы. Если товар не является готовым к употреблению изделием, но реализуется в упаковке, то экологический сбор нужно заплатить только в отношении самой упаковки.

Правила взимания экологического сбора установлены постановлением Правительства РФ от 08.10.2015 № 1073. В нем определены порядок исчисления сбора, срок уплаты, порядок взыскания, зачета, возврата излишне уплаченных или излишне взысканных сумм.

Обратите внимание

Алгоритм действий по исчислению экологического сбора: выясняем, входит ли производимый товар в группы товаров, подлежащих утилизации, устанавливаем ставку экологического сбора, определяем подлежащий применению норматив утилизации, выявляем объем годового производства товара, исчисляем экосбор путем перемножения соответствующих показателей, аналогично – в отношении упаковки.

Экологический сбор исчисляется по итогам календарного года. Он рассчитывается посредством умножения ставки экологического сбора на массу подлежащего утилизации готового товара, выпущенного в обращение на территории Российской Федерации, либо на массу упаковки, использованной для производства такого товара, и на норматив утилизации.

Ставки экологического сбора по каждой группе товаров (в рублях за тонну) установлены постановлением Правительства РФ от 09.04.2016 № 284. При этом каждая ставка сформирована на основе средних сумм затрат на сбор, транспортирование, обработку и утилизацию единицы массы изделия, утратившего свои потребительские свойства.

Нормативы утилизации устанавливаются для каждой группы товаров, подлежащих утилизации, в процентах от общего количества выпущенных производителями, импортерами товаров за истекший календарный год. Раз в три года они пересматриваются. Нормативы на 2015–2017 годы приведены в распоряжении Правительства РФ от 04.12.2015 № 2491-р.

ПРИМЕР 1. СЧИТАЕМ СУММУ ЭКОЛОГИЧЕСКОГО СБОРА ЗА 2017 ГОД

Компания производит пластиковые бутыли. Поскольку эти товары включены в группу № 17 «Изделия пластмассовые упаковочные» Перечня, за них компании предстоит уплатить экологический сбор. В производственных планах компании на текущий год – произвести бутыли общей массой 2 тонны. Ставка экологического сбора по группе товаров № 17 – 3844 рубля за 1 тонну. Норматив утилизации для бутылей в 2017 году – 15%. При таких условиях ожидаемая сумма экологического сбора за 2017 год составит 1153,20 руб. (3844 руб./т × 2 т × 15%). Разумеется, по итогам года она будет уточнена исходя из фактического объема выпуска бутылей.

Экологический сбор придется платить, даже если у вас небольшое ателье по пошиву одежды. Ведь такие изделия отнесены к группе № 4 «Одежда верхняя прочая». А значит, бухгалтеру необходимо обеспечить учет массы готовой продукции.

Обратите внимание: если упаковка товара, подлежащего утилизации, произведена из вторичного сырья, к нормативу утилизации применяется понижающий коэффициент. Он рассчитывается как разница между единицей и долей вторичного сырья, использованного при производстве указанной упаковки (Информация Минприроды России «Об актуальных вопросах исполнения «расширенной» ответственности производителей, импортеров товаров (далее – РОП)»).

Бухгалтерский и налоговый учет

Экологический сбор уплачивается в срок до 15 апреля года, следующего за отчетным годом. Но начислять сбор нужно в отчетном году, поскольку он относится к именно к этому периоду (п. 18 ПБУ 10/99, абз. 5 п. 5 ПБУ 1/2008).

В бухгалтерском учете производственной компании экологический сбор можно отражать двумя способами.

Способ первый – единовременно по состоянию на 31 декабря текущего года в составе прочих расходов:

ДЕБЕТ 91 КРЕДИТ 76

— начислен экологический сбор за товары, выпущенные за отчетный год.

Применять для единовременного начисления счет 20 «Основное производство» мы не рекомендуем, поскольку это приведет к скачку себестоимости продукции последнего месяца.

Способ второй – равномерно (ежемесячно) в течение года в качестве оценочного обязательства (на счете 96 «Резервы предстоящих платежей») исходя из плановых показателей в сумме 1/12 от предполагаемого платежа. Основание – ПБУ 8/2010 (подп. «а» п. 4, п. 5, п. 8).

Ведь избежать обязанности по уплате сбора не удастся. При этом суммы резерва целесообразно отнести на себестоимость соответствующих товаров:

ДЕБЕТ 20 КРЕДИТ 96

— сумма резерва включена в затраты на производство товаров.

В последний день отчетного периода – 31 декабря – начисляем экологический сбор и выполняем корректировку резерва в целях закрытия счета 96 (п. 23 ПБУ 8/2010):

ДЕБЕТ 96 КРЕДИТ 76

— признано обязательство по уплате экологического сбора (за счет резерва);

ДЕБЕТ 20 КРЕДИТ 96

— доначислен резерв.

Либо

ДЕБЕТ 96 КРЕДИТ 91-1

— списан излишне начисленный резерв.

Напомним, что организации, применяющие упрощенные способы ведения бухгалтерского учета, признавать оценочные обязательства не обязаны (п. 3 ПБУ 8/2010).

Импортер отнесет экологический сбор на расходы на продажу:

ДЕБЕТ 44 КРЕДИТ 76

— начислен экологический сбор.

Уплата экологического сбора отражается записью

«ДЕБЕТ 76 КРЕДИТ 51».

ПРИМЕР 2. ОТРАЖАЕМ ЭКОЛОГИЧЕСКИЙ СБОР

Воспользуемся условиями примера 1. Компания приняла решение начислять экологический сбор как резерв предстоящих расходов. Исходя из планируемого объема выпуска изделий ежемесячная сумма начислений принята в размере (округленном до целых рублей) 96 руб./мес. (1153,20 руб. : 12 мес.). Предположим, фактический выпуск бутылей за 2017 составит 2,1 тонны. Соответственно экологический сбор, подлежащий уплате, – 1210,86 руб. (3844 руб./т × 2,1 т × 15%). При таких условиях бухгалтер компании произведет учетные записи:

ежемесячно в течение 2017 года –

ДЕБЕТ 20 КРЕДИТ 96

— 96 руб. – признано оценочное обязательство;

31 декабря 2017 г. –

ДЕБЕТ 96 КРЕДИТ 76

— 1210,86 руб. – начислен экологический сбор;

ДЕБЕТ 20 КРЕДИТ 96

— 58,86 руб. (1210,86 руб. – 96 руб./мес. × 12 мес.) – скорректирована величина резерва.

В целях налогообложения прибыли экологический сбор удовлетворяет критериям пункта 1 статьи 252 Налогового кодекса РФ, поэтому может быть отнесен к прочим расходам, связанным с производством и (или) реализацией (подп. 49 п. 1 ст. 264 НК РФ). А вот компании, применяющие «упрощенку», принять экологический сбор в расходы не вправе. Ведь пунктом 1 статьи 346.16 Налогового кодекса РФ такой расход прямо не предусмотрен.

Отчетность и контроль

Взимание экологического сбора, контроль за правильностью исчисления, полнотой и своевременностью его уплаты осуществляет Федеральная служба по надзору в сфере природопользования (Росприроднадзор).

Расчет суммы экологического сбора производится по форме, утвержденной приказом Росприроднадзора от 22.08.2016 № 488 (зарег. в Минюсте России). Он представляется ежегодно в срок до 15 апреля в территориальный орган Росприроднадзора с приложением копии платежных документов об уплате экологического сбора.

ПРИМЕР 3. ЗАПОЛНЯЕМ РАСЧЕТ ЭКОСБОРА

Воспользуемся условиями примера 2, но дополним их. Предположим, за 2017 год компания использовала для упаковки бутылей мешки из полимеров этилена общей массой 0,2 тонны. Эта упаковка также подлежит утилизации, поэтому экологический сбор придется уплатить и за нее. Итоговая сумма экологического сбора к уплате согласно расчету (за готовые товары и их упаковку) – 1230,08 рублей.

А в завершение поговорим о санкциях за неуплату сбора и непредставление расчета. Постановлением № 1073 (п. 25) установлено: в случае невнесения (или внесения не в полном объеме) экологического сбора и (или) непредставления расчета суммы экологического сбора в установленные сроки территориальный орган Росприроднадзора направляет плательщику требование о добровольном погашении задолженности. Если в течение 30 календарных дней со дня получения такого требования плательщик не погасит задолженность в добровольном порядке, она будет взыскана в судебном порядке.

Штрафов за неисполнение данной обязанности не предусмотрено, судебной практики пока тоже нет. Кроме того, Росприроднадзор в письме от 16.03.2017 № АС-10-02-36/5284 предупреждает: на основании статьи 29 Закона № 89-ФЗ деятельность юридических лиц, осуществляемая с нарушением законодательства в области обращения с отходами, может быть прекращена.

Итак, если за 2016 год вы не уплатили экологический сбор и не отчитались за него, исполнить эту обязанность можно и сейчас. Наказаний не последует.

Читайте также «Штрафы за экологические нарушения увеличат»

Елена Диркова, эксперт по бухгалтерскому учету и налогообложению

Интересные материалы:

- Письмо о повышении заработной платы

Что делать и говорить, если ваш сотрудник просит повышения, а вы не хотите или не…

- Исковая давность о взыскании заработной платы

Срок исковой давности по выплате заработной платыИмеется исковая давность по взысканию невыплаченной заработной платы03.10.2016 начал…

- Ст 136 140 ТК РФ

Расчетные листки: правила оформления и выдачи Данилова В. В., эксперт информационно-справочной системы "Аюдар Инфо" Многие…

- Приказ по реанимации новорожденных

О введении аудиологического скрининга новорожденных и детей 1-го года жизниО введении аудиологического скрининга новорожденных и…

- Зарплата обслуживающего персонала

Профессии газовой отрасли Одной из развитых отраслей промышленности России является добыча нефти и газа, благо…