- от автора admin

Содержание

- Зачем нужно проверять платит ли ваш контрагент НДС

- Как проверить декларацию по НДС (контрольные соотношения)?

- Зачем нужна проверка декларации по НДС

- Что проверяют инспекторы

- Итоги

- Как свериться с контрагентами в сервисе Контур.НДС+

- Вход в НДС+

- Работа в сервисе

- Результаты сверки

- Предупреждения по контрольным соотношениям

- С расхождениями (книга покупок/книга продаж)

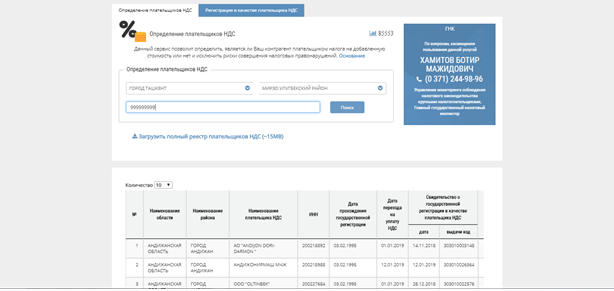

Зачем нужно проверять платит ли ваш контрагент НДС

С 1 июля 2019 года покупатели не вправе засчитывать НДС, указанный в счете-фактуре неплательщика налога ( от 26.12.2018 г.).

Поэтому теперь нужно проверять ваших контрагентов – являются ли они плательщиками НДС, правильно ли они оформили счет-фактуру. Информацию о зарегистрированных плательщиках НДС можно на сайте ГНК.

Проверив вашего контрагента и убедившись, что он плательщик НДС и счет-фактура оформлен, верно, вы ничем не рискуете. В противном случае рискуют оба предприятия.

Если ваш контрагент неплательщик НДС, а товар продал с НДС

Так, если неплательщик НДС отразит в счете-фактуре стоимость проданного товара с НДС, то он уплатит 20 % налога в качестве финансовых санкций и сам налог.

К предприятию, которое приобрело товар у неплательщика НДС и на основании выставленного счета-фактуры применило зачет, финансовые санкции применяться не будут.

Но, по разъяснениям специалистов ГНК – налогоплательщик обязан будет осуществить перерасчет с бюджетом и уплатить всю сумму НДС, неправомерно отнесенную в зачет. Это разъяснение основано на от 26.12.2018 г.

Однако следует обратить внимание, что в НК изменения по данному вопросу еще не внесены.

В подобной ситуации предприятию-покупателю целесообразно:

- сдать перерасчет по НДС;

- скорректировать расчет себестоимости приобретенных товаров, НДС по которому неправомерно был принят к зачету;

- проверить возможные случаи реализации ниже себестоимости, в связи с корректировкой, для расчета налога на прибыль;

- сдать перерасчет по налогу на прибыль;

- урегулировать изменение данных в финансовой отчетности;

- пересмотреть корректность начисления дивидендов, в связи с изменением показателя нераспределенной прибыли.

Пример. Предприятие «А» 4 января 2019 года закупило сырье у предприятия «В» стоимостью 72 млн сумов, в том числе НДС – 12 млн сумов. Предприятие «В» не является плательщиком НДС, но в связи с изменениями законодательства в начале года полагало, что будет плательщиком НДС и указало в счете-фактуре стоимость поставки с НДС.

Предприятие «А» за текущий период:

Предположим, что 03.07.2019 г. предприятию «А» направлено письмо-уведомление от ГНИ о том, что:

- предприятие «В» не является плательщиком НДС;

- необходимо произвести перерасчеты по налогам и доначисление по НДС на сумму зачетного НДС по предприятию «В».

К этому времени отчетность за полугодие еще не сдана.

Предприятие «А» должно произвести следующие корректировки:

Как быть с упрощенным НДС

Еще с одной проблемой столкнутся предприятия – покупатели при получении счета-фактуры от поставщика, который платит упрощенный НДС (УНДС) и осуществляет разные виды деятельности.

Возникает вопрос – как проверить корректность указания таким поставщиком ставки УНДС в выставленном счете-фактуре?

МФ и ГНК разъясняют, что предприятие, осуществляющее несколько видов деятельности и уплачивающее УНДС по дифференцированным ставкам, а также имеющее прочие доходы, уплачивает УНДС по наивысшей в своей деятельности ставке.

При этом аренда в одном месяце может быть прочим доходом и облагаться по наивысшей ставке, например по 10%, а в другом – основным видом деятельности, если будет превалировать в показателях выручки, и ставка УНДС будет 7%.

Нужно ли в такой ситуации предоставлять перерасчеты по НДС обоим предприятиям? На сегодняшний день данный вопрос действующей редакцией НК также не урегулирован.

Исключения из правил – когда неплательщик НДС должен выделить НДС в счете-фактуре

Следует обратить внимание на ситуации, когда само законодательство обязывает неплательщика НДС выставлять счета-фактуры с выделением в них суммы НДС:

- при осуществлении сделок на основании договоров поручения, комиссии (раздел 4 постановления МФ и ГНК «Об утверждении форм налоговой отчетности», рег. МЮ № 3126 от 21.01.2019 г.). Если комитент – плательщик НДС, а комиссионер – неплательщик НДС, при реализации товаров (работ, услуг), принадлежащих комитенту, комиссионер должен выставить счет-фактуру покупателю с НДС;

- при передаче электроэнергии, коммунальных услуг, услуг связи от арендодателя арендатору (раздел 4 постановления МФ и ГНК «Об утверждении форм налоговой отчетности», рег. МЮ № 3126 от 21.01.2019 г.). Арендодатель, даже если он не является плательщиком НДС, за коммунальные услуги, электроэнергию, услуги связи, потребленные и возмещаемые арендатором, обязан в счете-фактуре выделить НДС, приходящийся на стоимость данных услуг.

Татьяна Лымарева.

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений.

Как проверить декларацию по НДС (контрольные соотношения)?

Зачем нужна проверка декларации по НДС

Что проверяют инспекторы

Итоги

Зачем нужна проверка декларации по НДС

Проверку декларации по НДС стоит обязательно провести перед ее подачей в ИФНС, чтобы исключить наличие в ней ошибок и избежать подачи уточненки из-за неувязок в данных.

Как проверить декларацию по НДС? Налоговая служба установила контрольные соотношения (далее – КС), по которым инспекторы осуществляют их проверку, для облегчения проведения этой процедуры в ИФНС. Однако КС могут воспользоваться и налогоплательщики. Их можно найти в письме ФНС от 23.03.2015 № ГД-4-3/4550@. С отчетности за 1-й квартал 2019 года нужно использовать обновленные КС, которые предназначены для действующей формы налоговой декларации (см. письмо ФНС от 19.03.2019 № СД-4-3/4921@).

Формулы, содержащиеся в КС, позволяют сверить показатели, заносимые в разделы 1–7, как внутри этих разделов и между ними, так и в увязке с данными из разделов 8–12. Для удобства пользователей все КС представлены в рассматриваемом письме ФНС в виде таблицы.

В табличной части кроме формул содержится также информация о том, как инспектор будет квалифицировать обнаруженное нарушение и каковы будут его действия.

Однако проверка декларации по НДС по КС — это уже завершающий этап проверки. Поэтому прежде чем применять КС, налогоплательщику следует свериться бухгалтерские учетные данные. Как проверить декларацию по НДС по оборотке или иным учетным регистрам? Данные из этих регистров должны давать те цифры, которые попадут в декларацию:

- по счетам 90, 91 — в части объема реализации по каждой налоговой ставке;

- счетам 60, 62, 76 — в отношении соответствия сумм авансов и НДС, относящегося к ним;

- по счету 19 — по суммам вычетов;

- счету 68 — в части учета всех сумм НДС, участвующих в расчете и формирующих итоговый результат по декларации.

Рассмотрим как проверить декларацию по НДС по оборотке на примере.

Пример.

Бухгалтер ООО «Смайлик» заполнил декларацию по НДС и перед отправкой в ФНС решил сверить данные с бухучетом (ставка входящего и исходящего НДС равна 20%).

Для этого он сформровал анализ счета 68 субсчет НДС.

Также он проверил обороты по:

Также бухгалтер сверил отражение в декларации НДС корректировку реализации, т.к. был выставлен корректировочный счет-фактура на увеличение. Эту информацию бухгалтер зафиксировал в стр.040-090 разд.9.

Что проверяют инспекторы

Как проверить правильность заполнения декларации по НДС по КС? При анализе деклараций необходимые показатели рассчитывают по имеющимся в методике формулам (в зависимости от статуса налогоплательщика и характера операций).

В их число входят и формулы для осуществления сверки значений между разделами 1–7 и 8–12:

При проверке деклараций, подаваемых налоговыми агентами:

При проверке деклараций налогоплательщиков, освобожденных от уплаты НДС:

О процедуре освобождения от НДС читайте в статье «Как правильно освободиться от НДС».

При проверке деклараций компаний-импортеров:

Итоги

Перед подачей налоговой декларации налогоплательщики и налоговые агенты должны побеспокоиться о том, как проверять декларации по НДС, чтобы у налоговиков не возникло вопросов. Декларация по НДС — документ объемный и может при заполнении приводить к техническим ошибкам в нем. Поэтому рекомендуется не только проверить ее на соответствие своим учетным данным, но и воспользоваться контрольными соотношениями, применяемыми ФНС. Так, при помощи нехитрых формул можно самому удостовериться, верно ли заполнена декларация и не потребуется ли позднее предоставлять пояснения в налоговую.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Как свериться с контрагентами в сервисе Контур.НДС+

- Общая информация

- Возможности платных и бесплатных пользователей

- Вход в НДС+

- Требования к файлам для загрузки

- Загрузка документов в сервис

- Результаты сверки

- Редактирование счетов-фактур в НДС+

- Справочник контрагентов

- Вычеты

- Настройка уведомлений

С 2015 года в составе декларации по НДС необходимо передавать сведения из книг покупок и продаж, а также журналов учета счетов-фактур. Налоговые органы будут сверять данные покупателей и продавцов. Если в данных обнаружатся расхождения, то инспекции будут направлять требования о представлении пояснений. До отправки декларации по НДС рекомендуется свериться с контрагентами.

В системе Контур.Экстерн нет возможности свериться с контрагентами, для этого разработан отдельный сервис — Контур.НДС+.

В Контур.НДС+ существует несколько типов пользователей:

- Бесплатный пользователь — пользователь, получивший приглашение в сервис от своего контрагента (см. подробную инструкцию для бесплатных пользователей).

- Бесплатный пользователь (абoнент Контур.Экстерн) — пользователь Контур.Экстерн. Все пользователи Контур.Экстерн имеют доступ в НДС+, в которой могут сверяться только по книге продаж.

- Платный пользователь — пользователь, который приобрел Контур.НДС+. Делится на 3 тарифа: Максимальный, Стандарт, Минимальный.

Какие функции доступны разным типам пользователей:

| Платный пользователь на тарифе «Стандарт» |

Пользователь Контур.Экстерн | Бесплатный пользователь |

|

|

|

| Платный пользователь на тарифе «Минимальный» | Платный пользователь на тарифе «Максимальный» |

|

|

|

|

Для подключения полнофункциональной версии Контур.НДС+ обратитесь в сервисный центр. Если необходимо подключить организации на обслуживании в Контур.НДС+, то также следует обратиться в сервисный центр.

Вход в НДС+

Войти в сервис можно с помощью любого браузера по адресу http://nds.kontur.ru. Вход осуществляется по логину / паролю или по сертификату. Для перехода в Контур.НДС+ из системы Контур.Экстерн используйте меню «Контур» > «НДС+».

Также перейти в Контур.НДС+ можно из Контур.Экстерн со страницы работы с формой НДС.

Вход по сертификату

После входа по адресу http://nds.kontur.ru появится окно авторизации, выберите нужный сертификат и нажмите «Войти». Для входа можно использовать только те сертификаты, которые были получены в СКБ Контур для работы в системе Контур.Экстерн.

Вход по логину и паролю

После входа по адресу http://nds.kontur.ru появится окно авторизации, укажите в нем нужный логин (электронную почту) и пароль, после чего нажмите «Войти».

Работа в сервисе

Работа с организациями на обслуживании

В сервисе есть возможность работать с организациями на обслуживании, такая возможность оплачивается отдельно. Для добавления организаций необходимо обратиться в сервисный центр. Если организации уже добавлены в сервис, при входе появится список компаний. Чтобы начать работу, выбрите нужную организацию из списка.

Требования к файлам для загрузки

В сервис можно загружать как отдельные файлы сведений из книг покупок, продаж и журналов учета счетов-фактур, так и целые декларации НДС с приложениями.

Допускается загрузка файлов следующих форматов:

- Xml файлы сведений из книг продаж и покупок.

- Xml файлы сведений из журналов полученных и выставленных счет-фактур.

- Xml и Xls файлы доп. листов книг продаж и покупок.

- Xls файлы книг покупок / продаж.

- Xls файлы журналов выставленных и полученных счетов-фактур.

- Zip архив с файлами сведений и декларацией в формате Xml, либо книги с декларацией в формате Xls (в архиве формат файлов должен быть один, не вперемешку).

Примеры excel-файлов

Загрузка документов в сервис

При первом входе в Контур.НДС+ появится кнопка для загрузки декларации или отдельных книг на сверку.

Чтобы загрузить или просмотреть данные по другому периоду, смените его в левом верхнем углу.

Для загрузки декларации, книги покупок / продаж, журнала учета счетов-фактур нажмите кнопку «Загрузка» и укажите тип файла для загрузки — книгу покупок/продаж, декларацию или справочник контрагентов. Если Контур.НДС+ не оплачен, но подключен Контур.Экстерн, то для загрузки документов будет доступен только один пункт «Книги продаж».

В открывшемся окне выделите файлы, которые необходимо загрузить.

Сразу после выбора файлов начнется загрузка и автоматическая сверка. Если выбрать еxcel-файлы книги покупок/продаж в формате xls, xlsx или csv, то они автоматически сконвертируются в формат xml и будут загружены в Контур.НДС+. Аналогичным образом загрузите все документы, по которым необходимо свериться.

Результаты сверки

Сверка происходит автоматически, результаты сверки по всем загруженным документам появляются на главной странице сервиса и делятся на категории:

Ошибки в декларации

При сопоставлении счетов-фактур были обнаружены ошибки логического контроля, при наличии которых налоговый орган не примет декларацию.

Предупреждения по контрольным соотношениям

При загрузке документов в сервис выявлены несоответствия в контрольных соотношениях (например, в разделах 1-7 или 8-12 декларации по НДС).

Книга покупок

С расхождениями – при сопоставлении счетов-фактур (указанных в книге покупок) пользователя и его контрагентов обнаружены расхождения в данных счетов-фактур (например, в сумме).

Без расхождений – сверка с данными контрагентов прошла успешно, разногласий нет.

Книга продаж

С расхождениями – при сопоставлении счетов-фактур (указанных в книге покупок) пользователя и его контрагентов обнаружены расхождения в данных счетов-фактур (например, в сумме).

Без расхождений – сверка с данными контрагентов прошла успешно, разногласий нет.

Предупреждения по содержанию декларации

При сопоставлении счетов-фактур были обнаружены некритичные логического контроля декларации, рекомендуемые к исправлению.

Контрагенты

Еще не сверились — контрагенты, которые не загрузили свои документы в сервис в выбранном квартале.

Могут быть приглашены — эти компании еще не зарегистрированы в Контур.НДС+, их необходимо пригласить.

Предупреждения по контрольным соотношениям

В этой категории отображается количество ошибок в контрольных соотношениях в загруженной декларации.

Для просмотра подробной информации о расхождениях нажмите на категорию.

Чтобы просмотреть цифры из декларации, откройте пункт «Содержание разделов». В Контур.НДС+ невозможно исправлять данные из декларации. Исправлять ошибки и предупреждения необходимо в той программе, в которой заполнялась декларация.

С расхождениями (книга покупок/книга продаж)

В эту категорию попадают сделки, в которых были обнаружены расхождения в ваших данных и в данных ваших контрагентов.

Возможные расхождения:

- по сумме НДС или общей стоимости счета-фактуры;

- счет-фактура отсутствует у вас или вашего контрагента.

Чтобы перейти к списку счетов-фактур с расхождениями, кликните по категории. Если сделка отражена с верными параметрами, то убрать расхождение можно с помощью кнопки «У меня верно». Чтобы перенести все счета-фактуры из раздела «СФ с расхождениями» в раздел «СФ без расхождений» нажмите на кнопку «Верно всё» и подтвердите выполнение действия.

При нажатии на строку с документом появится сводная таблица, в которой отобразятся ваши данные и данные контрагента по сделке.

Красным цветом будет выделено поле, в котором обнаружено расхождение. Необходимо выяснить, с чьей стороны допущена ошибка. Для связи с контрагентом можно использовать чат, который находится справа от разногласия. При необходимости, можно прикреплять документы в чат. При добавлении контрагентами новых комментариев или документов к сделкам с разногласиями, информация о них будет появляться в истории сообщений на главной странице сервиса и отправляться в качестве уведомления на вашу электронную почту.

Ошибки необходимо исправлять в той учетной системе, в которой вы ведете книги и журналы. Исправленный документ необходимо заново загрузить в Контур.НДС+. Также исправить счет-фактуру можно сразу в Контур.НДС+, для этого нажмите кнопку «Редактировать». Рекомендуем вносить изменения и в свою учетную систему. Если расхождение решится, то число сделок в категории «С расхождениями» уменьшится.

Без расхождений (книга покупок/книга продаж)

Данная категория означает, что сверка с контрагентами прошла успешно, разногласий не обнаружено и никаких действий предпринимать больше не нужно. Чтобы перейти к списку счетов-фактур, кликните по категории.

Предупреждения по содержанию декларации

В эту категории попадают сделки, в которых были указаны неверные реквизиты контрагентов, если контрагент не зарегистрирован в ЕГРН, а также сделки, в которых обнаружены ошибки логического контроля, рекомендованные к исправлению. В одном счете-фактуре может быть несколько предупреждений.

Чтобы перейти к списку счетов-фактур с предупреждениями, кликните по категории.

Возможные причины предупреждений:

- Не выполняется контрольное соотношение для ИНН и/или КПП;

- Контрагент не зарегистрирован в ЕГРН;

- Счет-фактура содержит отрицательное значение стоимости или суммы налога;

- Дата счета-фактуры в книге продаж не из текущего налогового периода;

- Счет-фактура с указанным вами номером не был найден у контрагента, но есть похожий;

- Счет-фактуры на аванс (кво 02, 05, 12) и счет-фактура на реализацию (кво 01) должны иметь разные номера.

Для просмотра полного текста предупреждения наведите мышку на строку со счетом-фактурой, появится всплывающая подсказка. Либо кликните по строке, и счет-фактура откроется.

Для исправления предупреждений выполните одно из действий:

- Отредактируйте данные непосредственно в Контур.НДС+;

- Внесите изменения в книгу в той учетной системе, в которой она была подготовлена. После чего повторно загрузите сведения из книг покупок/продаж, журналов учета счетов-фактур. Сверка произойдет автоматически, счетчик категории «Предупреждения по содержанию декларации» изменится.

Еще не сверились

Контрагенты в этой категории уже получали приглашения в сервис Контур.НДС+, но еще не загрузили свои документы в выбранном квартале.

Чтобы пригласить этих контрагентов в НДС+ повторно, нажмите на одноименную ссылку. Всем компаниям из списка поступит приглашение на указанные ранее e-mail адреса. На данный момент, есть возможность автоматически пригласить повторно до 200 компаний. Если в списке контрагентов более 200 компаний, то отправлять повторные приглашения необходимо вручную.

Могут быть приглашены

В этом разделе отображаются контрагенты, которые еще не зарегистрированы в НДС+ и не могут свериться со своими контрагентами. Чтобы пригласить этих контрагентов в сервис, нажмите на ссылку «Указать почту и выслать приглашение».

Список изначально сформирован по выбранному периоду. Чтобы увидеть контрагентов по всем периодам, необходимоно поставить галку «Показать контрагентов за все периоды»

В открывшемся списке кликните по ссылке «Нет электронной почты» напротив нужной организации.

В пункте «Приглашение» выберите пункт «Указать почту и выслать приглашение».

Введите адрес электронной почты и кликните по ссылке «Сохранить».

Кроме того, вы можете загрузить справочник контрагентов для массовой отправки приглашений.

Редактирование счетов-фактур

Помимо исправления разногласий в своей учетной системе, отредактировать счет-фактуру можно в сервисе НДС+. Для этого найдите нужный счет-фактуру, откройте его и нажмите кнопку «Редактировать» в левом нижнем углу. Внесите нужные изменения и нажмите кнопку «Сохранить».

Чтобы выгрузить отредактированные книги из Контур.НДС+, нажмите кнопку «Выгрузка» > «Декларация»> «Выгрузка на компьютер».

В открывшемся окне выберите нужные разделы и нажмите на кнопку «Выгрузить». Выгруженные файлы можно загрузить в Контур.Экстерн для отправки в ФНС.

Переключение между разделами

Для переключения между разделами используйте верхнее меню в пункте «Декларация». Красные точки означают, что данные указанного раздела загружены в сервис. Отсутствие красных точек означает отсутствие данных в сервисе.

Любой список по любому загруженному разделу можно выгрузить из сервиса. Для этого на нужном разделе нажмите на кнопку «Сохранить».

Укажите формат выгружаемого файла и нажмите «Сохранить на компьютер».

Если вместе с книгами и журналами в сервис загрузить и декларацию НДС, то данные из нее отобразятся в разделе «Декларация». Данные из декларации (разделы 1-7) доступны только для просмотра, их невозможно отредактировать. Допускается загрузка xml-файлов деклараций НДС в формате, утвержденном приказом ФНС от 29.10.2014 № ММВ-7-3/558@.

В разделе «Помощь» собраны рекомендации экспертов СКБ Контур по работе с расхождениями, требованиями, составными счетами-фактурами, дополнительными листами в 1С, предупреждениями по счетам-фактурам, а так же описан порядок применения кода вида операций.

Контрагенты

Список всех контрагентов, сделки с которыми отражены в документах, загруженных в сервис в выбранном квартале, находится на вкладке «Контрагенты».

С помощью кнопки «Загрузка» > «Справочник» можно загрузить заранее подготовленный список контрагентов в формате Excel.

Обязательными полями являются «ИНН» и «КПП». Поля «Наименование организации» и «ФИО контактного лица» являются необязательными.

Справочник необходимо подготовить по следующему образцу:

Чтобы отправить приглашение для сверки, необходимо перейти в раздел «Приглашения», нажать на строку с контрагентом (но не на название), указать электронный адрес, нажать на кнопку «Сохранить».

Если по какой-либо причине контрагент не получил приглашение, то необходимо выделить галками требуемых контрагентов и нажать на кнопку «Отправить приглашение повторно».

В справочнике контрагентов содержится цветовой индикатор напротив каждого контрагента. При нажатии на него появляется краткая карточка компании из сервиса Контур.Фокус.

Цветовой индикатор обозначает степень благонадежности компании:

- Зеленый (положительные факты) — ни одного подозрительного факта о компании не было обнаружено;

- Оранжевый (важные факты) — о компании обнаружены подозрительные факты;

- Красный (критичные факты) — компания ликвидирована или в стадии ликвидации.

Также в карточке компании указывается статистика сделок с данным контрагентом, статус загрузки документов, информация о контактных лицах, приглашениях и ответственных за сверку с выбранной организацией.

При нажатии на название компании в списке, появляются счета-фактуры с этим контрагентом в выбранном периоде.

В списке контрагентов есть возможность назначить сотрудников, ответственных за сверку с конкретными контрагентами. Дополнительные рабочие места (возможность добавления ответственных сотрудников) приобретаются отдельно. Чтобы назначить ответственных, выделите одного или более контрагентов и нажмите кнопку «Назначить ответственного».

В появившемся окне укажите ответственного сотрудника из списка, либо добавьте нового с помощью кнопки «Добавить сотрудника».

При добавлении сотрудника укажите его имя и фамилию, а также адрес электронной почты. На указанный адрес поступит письмо, которое уведомит сотрудника о назначении его ответственным за сверки с определенными контрагентами.

Кроме того, вы можете назначить ответственного сотрудника за сверку с целой организацией. Для этого перейдите к списку организаций, кликнув по названию текущей организации в верху страницы. Кликните по ссылке «Нет ответственных» под нужной организацией (или на ссылку с ФИО текущего ответственного лица).

Укажите ответственного сотрудника из списка или добавьте нового.

Ответственный сотрудник сможет работать в сервисе, входить по электронной почте, которая была для него указана. При входе он сможет видеть только те организации, за которые его назначили ответственным.

Во вкладке «Сводка» раздела «Контрагенты» отображается сводная информация по всем контрагентам за выбранный период. При желании можно увидеть всех контрагентов, отметив пункт «Показать контрагентов за все периоды».

В «Сводке» отображается последние изменения статуса «Светофора» контрагентов, ТОП организаций по сумме и количеству счетов-фактур с расхождениями, информация по приглашениям, а так же процентное соотношение контрагентов по статусам «Светофора».

В ТОП расхождений по сумме НДС и количеству счетов-фактур показаны 5 организаций с наивысшими показателями. Если нажать на «Посмотреть все», откроется список выстроеный порядке убывания по соответствующему показателю.

Колонка «Приглашение контрагентов» показывает сколько приглашений отправлено, прочитано и принято. Нажав на количество котрагентов, откроется соответствующий список пердприятий.

В «Последние изменения» показываются последние 5 контрагентов, у которых сменился статус в сервисе «Светофор». При нажатии на «Посмотреть все» откроется «Мониторинг».

В «Мониторинге» показаны все контрагенты, у которых менялся статус в «Светофоре». Информация разбита по дате изменения.

Вычеты

Вычеты — это суммы, на которые налогоплательщик может уменьшить налог, начисленный к уплате в бюджет. В большинстве случаев это тот НДС, который покупатель уже заплатил поставщикам в цепочке сделок. Чтобы получить вычет, компании передают в ФНС Книгу покупок (8 раздел декларации) со счетами-фактурами, полученными от поставщиков.

Информацию по вычетам можно посмотреть за 4 самых важных временных среза.

Настройка уведомлений

Чтобы настроить уведомления на электронную почту, откройте пункт «Настройки» и выберите события и частоту получения уведомлений. Нажмите «Сохранить».

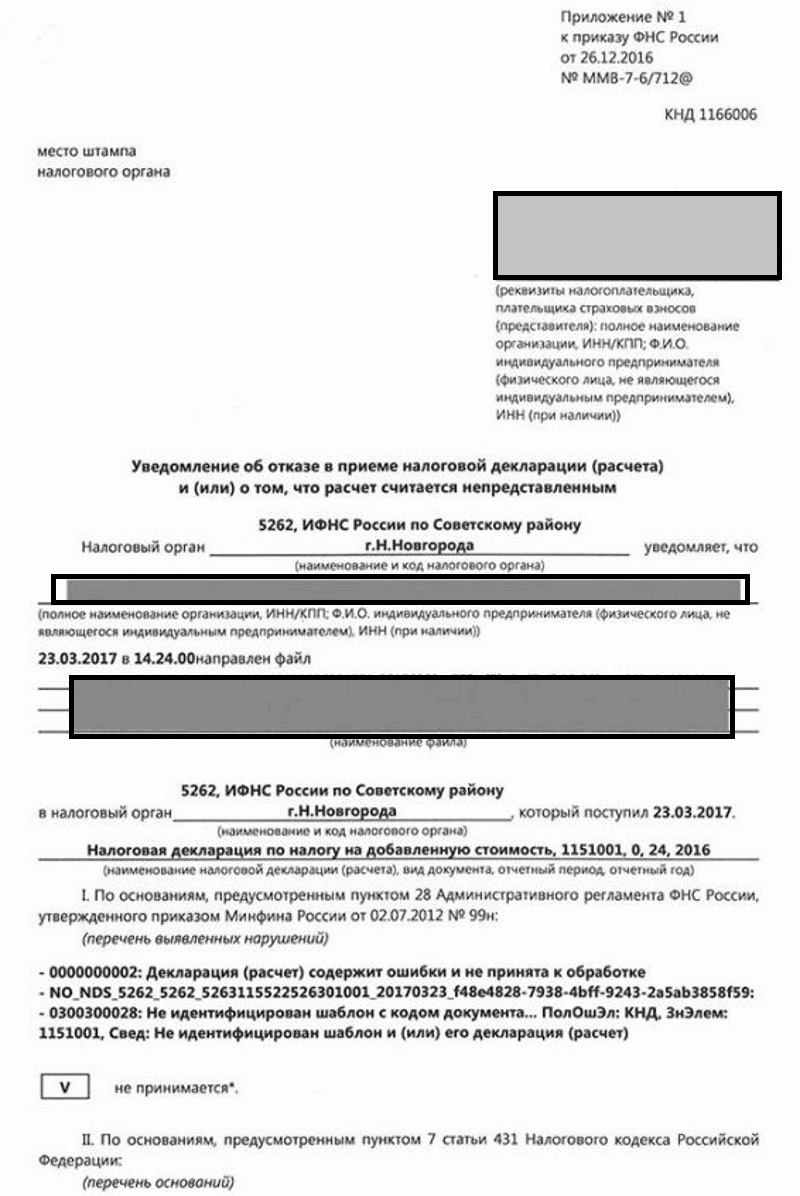

Налоговая не принимает декларацию по НДС: как действовать налогоплательщику

Налоговая не принимает отчетность — это распространенная ситуация среди российских налогоплательщиков. Очередной сбой в программном обеспечении контролирующего ведомства спровоцировал сотни вопросов у подотчетных предпринимателей и компаний. Декларации сданы, а протокол от принимающей стороны отрицательный. Разберемся в сути проблемы и дадим алгоритм, как поступить в непростой ситуации.

Ответственность налогоплательщика

Фискальное законодательство обязывает всех налогоплательщиков своевременно предоставлять отчетную информацию в ИФНС. Сведения необходимы контролерам для проверки правильности исчисления и уплаты налоговых обязательств в бюджет. За несданные декларации и расчеты предусмотрены штрафные санкции.

К примеру, за несданную декларацию по НДС компанию оштрафуют на 5% от суммы налога в отчете за каждый полный или неполный месяц просрочки. Сумма штрафа не может быть меньше 1000 рублей. Но и не может превышать 30% от суммы налога в декларации. Отметим, что аналогичные меры ответственности предусмотрены практически по всем налогам и сборам, но есть исключения. Причем за несданную «нулевку» тоже выпишут штраф. Даже если у налогоплательщика отсутствует информация для отражения в отчетности, придется отправить в ИФНС пустую декларацию.

А что в итоге? Если налоговая не принимает декларацию по НДС, то у налогоплательщика проблемы. Необходимо определить, в чем причина отказа, устранить загвоздку и оперативно отправить верный отчет. Обычно категория ошибки указывается в протоколе ФНС, что существенно упрощает работу бухгалтеров.

Но не все так просто. В некоторых случаях встречается неизвестная ошибка при отправке декларации. То есть непонятно, что именно не устроило принимающую сторону в отчете. Разбираем ситуацию подробно.

ФНС вправе отказать в приемке отчетов

Но отказ должен быть мотивирован. То есть просто так, без объяснения причин, инспекция не сможет прислать отрицательный протокол к декларации по НДС и другим налогам.

Контролирующее ведомство работает по административному регламенту (Приказ Минфина № 99н от 02.07.2012). Именно регламент определяет все обстоятельства и ситуации, в которых налоговая не принимает отчеты. К таковым отнесены следующие:

- Налогоплательщик не предоставил в ИФНС документы, подтверждающие личность и полномочия по предоставлению отчетности.

- Если отчетный формуляр подается по защищенным каналам связи, то основанием для отказа является просроченная доверенность или неактуальные паспортные данные отчитывающегося лица.

- Декларации и расчеты не соответствуют установленным требованиям, форматам и структуре. Либо бланки заполнены не по утвержденным правилам.

- Предоставленные сведения не заверены руководителем либо иным уполномоченным представителем.

- При электронной отправке отчетной информации требуется усиленная цифровая подпись. Если электронная подпись не соответствует требованиям криптозащиты, то ФНС вправе не принять отчет.

- Информация предоставлена в территориальное отделение инспекции, которое не имеет полномочий по приемке такой отчетности. Например, отчет подан в налоговую не по месту регистрации, нахождения налогоплательщика.

В остальных случаях отказ ФНС от приемки отчетов считается неправомерным.

Извечный вопрос: что делать

Практически каждый бухгалтер в своей работе задавался вопросом: что делать, если налоговая не принимает отчетность. Алгоритм действий прост и состоит из 4 шагов.

Шаг № 1. Выявляем причину отказа.

Ошибка, по которой налоговики не приняли декларацию и расчет, будет прописана в протоколе. Если сведений из отрицательного протокола недостаточно, то необходимо незамедлительно обратиться в ИФНС за консультацией.

Шаг № 2. Устраняем проблему.

После получения разъяснения от ФНС необходимо оперативно решить все проблемы и устранить сбои, спровоцировавшие отказ в приемке декларации по НДС. Например, если в налоговой отсутствуют сведения о руководителе, подайте заверенные копии паспорта и доверенности. Если устарела доверенность или электронная подпись при отправке по защищенным каналам связи, необходимо получить новые ключи и оформить доверенность.

Неверно составленный отчет исправьте. Проверьте актуальность формы. Проведите проверку арифметических подсчетов в декларации. Не лишним будет сверить показатели формы с другой отчетностью. Например, за предшествующий квартал или с сопряженными налогами (декларации по НДС и прибыли, расчеты 6-НДФЛ и РСВ и так далее).

Шаг № 3. Отправляем отчет повторно.

Исправленный вариант отчетности отправляем в нужную ИФНС. То есть направляем сведения в территориальное отделение инспекции по месту регистрации или месту нахождения организации, ИП или обособленного подразделения.

Важно соблюсти сроки предоставления отчетных фом. Иначе штрафа за просрочку не избежать. Отметим, что если ФНС приняла первый отчет, но позже сообщила об ошибках, то компании требуется подать корректировки и пояснить ситуацию. Штрафа за просрочку сдачи не будет.

Шаг № 4. Ожидаем ответа инспекции.

По идее, устранив все недочеты, компания получит положительный протокол о приемке отчетности. Но и здесь свои тонкости. Например, когда ИФНС не принимает НДС у налогоплательщика из-за отсутствия отчетности контрагента. Почему, разберем детально.

Отчетность контрагента по НДС

Ситуации, когда налоговая не принимает отчеты, в 2020 году повторяются с завидной частотой. Очередная проблема в базе данных ФНС — обновленный алгоритм сверки отчетности контрагентов.

Специальный программный сервис «АСК НДС» контролирует поданные декларации на соответствие показателей контрагентов.

Например, компания «Весна» заявила НДС к вычету. Причем в декларации указана фирма «Зима» как основной контрагент. А вот компания «Зима» подала нулевые расчеты или не отправила их вовсе. А в фирме, скажем, уволился бухгалтер. Получается, что компания «Весна» заявила вычет, а фирма «Зима» его не подтвердила.

При автоматической сверке ФНС программа выдает ошибку: расхождение в отчетности контрагентов.

ВАЖНО! Разногласие не является законной причиной для отказа в приемке декларации по НДС!

Но на практике дела обстоят иначе: декларация сдана, но не принята. Представители ФНС еще и требуют предоставить корректирующие нулевки: привести отчетность в соответствие с отчетностью контрагента, чтобы при сверке не было разногласий.

Данная позиция контролеров неправомерна! Но как поступить в такой ситуации?

ФНС все равно отказала, что делать теперь

В первую очередь налогоплательщику следует выяснить причину отказа. Возможно, декларация не принята на законных основаниях. Тогда устраните проблему и отправьте отчет повторно. Но если декларацию по НДС не приняли из-за отчетности контрагента, то действуйте так:

- Обратитесь в налоговую официально. Подготовьте письменный запрос о предоставлении разъяснений причин отказа в принятии отчетности.

- Дождитесь ответа. Вероятнее всего, контролеры пересмотрят свою позицию и примут расчет.

- Если ответа не поступило, то обратитесь в вышестоящее отделение ФНС. Подготовьте официальную жалобу. В ней изложите свои права и обозначьте нарушения контролеров.

При составлении жалобы руководствуйтесь решением Арбитражного суда Ростовской области от 13.03.2017 № А53-31426/16, Постановлением Пятнадцатого Арбитражного апелляционного суда от 13.02.2017 № 15АП-20848/2016.

Как аргументировать свою правоту:

- у покупателя возникает право на получение вычета по НДС независимо от выполнения контрагентом своих налоговых обязательств;

- все доставки, отгрузки и поставки товаров, работ, услуг подтверждены соответствующими документами (актами, накладными, договорами) и показаниями свидетелей;

- преступная взаимосвязь контрагентов не доказана, у налоговиков нет такой информации.

Жалоба будет рассмотрена в общем порядке. Руководителя компании могут пригласить для беседы в ИФНС. Обязательно возьмите паспорт и учредительные документы. Возможно, именно ваша компания попала в список подозрительных субъектов, похожих на фирмы-однодневки. Но и это не основание для отказа в приемке отчетов.

Интересные материалы:

- Правосубъектность физических лиц кратко

Правосубъектность включает в себя правоспособность и дееспособность, а также правовой статус субъекта права. Под правоспособностью…

- Рассмотрение дела завершено банкротство

Традиционный арбитражный процесс делится на следующие стадии:Возбуждение дела о банкротстве,Подготовка дела к судебному разбирательству,Судебное разбирательство…

- Синдбад авиабилеты банкротство

Eviterra №2? Онлайн продавец билетов «Sindbad» приостановил работу"Eviterra номер два, но в значительно большем масштабе",…

- Шахтпроект сибирь

ООО "Шахтпроект Сибирь" успешно сотрудничает как с крупными предприятиями в области комплексного проектирования промышленных и…

- Банкротство фк лайф

Новости Екатеринбург Сегодня в Московском арбитражном суде начинаются слушания по процедуре банкротства финансовой группы ООО…