- от автора admin

Содержание

- Представление о налоговой нагрузке

- Роль налоговой нагрузки в оценке налогоплательщика

- Главные критерии при ОСНО

- Формула налоговой нагрузки по налогу на прибыль

- Что определяет величину нагрузки по прибыли

- Формула налоговой нагрузки по НДС

- Что определяет величину нагрузки по НДС

- Как рассчитать налоговую нагрузку

- Показатели среднеотраслевой налоговой нагрузки

- Показатели налоговой нагрузки по конкретным налогам

- Калькулятор расчета налоговой нагрузки

Представление о налоговой нагрузке

Налоговая нагрузка (или налоговое бремя) — достаточно широкое понятие и рассматривается в двух аспектах:

- Как абсолютная величина: конкретная сумма налоговых платежей, подлежащих уплате. Такой показатель может представлять интерес для непосредственных плательщиков этих налогов.

- Как относительная величина: доля (процентное содержание) налогов, подлежащих уплате, в какой-то определенной базе. Этот показатель возможно применить существенно более широко: для всякого рода расчетов, анализа и прогнозов.

Базой расчета относительной величины может быть любой из экономических показателей, с которым хотят сравнить суммы налоговых платежей, оценивая степень влияния их на доходность и рентабельность рассматриваемого объекта за определенный период. Например, с:

- Выручкой (с НДС или без НДС).

- Доходами от реализации, внереализационными или их общей суммой (по данным бухгалтерского или налогового учета).

- Налоговой базой для расчета конкретного налога.

- Прибылью (бухгалтерской или налоговой), затратами (себестоимостью, коммерческими или управленческими расходами).

- Планируемыми суммами выручки, доходов, расходов, налоговой базы или прибыли.

Показатель налоговой нагрузки, рассчитываемый в процентах, служит одним из критериев как для анализа сформировавшихся за период фактических показателей, так и для составления прогнозов на самых различных уровнях: от конкретного налогоплательщика до страны в целом.

Доля налогов может определяться не только по отношению к их общей сумме, но и применительно к отдельным налогам, и рассчитываться как за один налоговый (или отчетный) период, так и за несколько периодов. В случае расчета за несколько периодов данные, участвующие в расчете, суммируются.

Если налоги к уплате отсутствуют, то общая (совокупная) налоговая нагрузка будет равна нулю. Это же справедливо и при расчете нагрузки по отдельным налогам.

О том, как рассчитывают совокупную налоговую нагрузку, читайте в статье «Расчет налоговой нагрузки в 2019-2020 годах (формула)».

Если вам нужно посчитать налоговую нарузку по УСН, поможет Готовое решение от КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

Роль налоговой нагрузки в оценке налогоплательщика

Определение налоговой нагрузки в отношении работы с налогоплательщиками введено ФНС РФ и содержится в двух основных ее документах:

- Приказе ФНС РФ от 30.05.2007 № ММ-3-06/333@, посвященном совокупной налоговой нагрузке, рассчитываемой как доля всех причитающихся к уплате налогов в бухгалтерской (без НДС) сумме выручки от реализации.

- Письме ФНС РФ от 17.07.2013 № АС-4-2/12722, рассматривающем налоговую нагрузку более детально (в разрезе конкретных налогов и определенных налоговых режимов с вариантами их расчета).

Обратите внимание! В настоящее время письмо ФНС от 17.07.2013 № АС-4-2/12722 не действует. Оно было отменено письмом ФНС от 25.07.2017 № ЕД-4-15/14490@. В то же время приводимый в нем принцип расчета налоговой нагрузки контролеры могут использовать и сейчас. Поэтому мы все же расскажем о нем детально далее.

Оба документа ФНС посвящены вопросам проверки и анализа отчетности, представляемой налогоплательщиками, с целью выявления в ней ошибок или преднамеренных искажений, в результате которых происходит отбор кандидатов на дополнительные проверочные мероприятия. При этом в первый из них регулярно вносятся результаты обработки фактических данных этой отчетности, позволяющие судить об усредненных значениях уровня налоговой нагрузки и показателях рентабельности отраслей.

Несмотря на явную ориентированность на налоговые органы, в обоих этих документах содержится информация, представляющая собой вполне определенную ценность и для налогоплательщика, поскольку позволяет ему при применении этой информации самостоятельно делать следующее:

- Оценивать отклонение показателей своего бизнеса от средних данных по стране и по отрасли.

- Рассчитывать те показатели составляемой отчетности, которые важны для ИФНС при оценке кандидатов на выездную налоговую проверку.

- Подготавливать убедительные аргументы в поддержку правильности своей позиции в отношении организации учета и расчета налогов.

- Делать прогнозные расчеты налоговых платежей с учетом перспектив развития своей деятельности.

- Сопоставлять варианты доступных систем налогообложения с целью снижения налогового бремени.

Главные критерии при ОСНО

Основную долю поступлений в бюджет приносят два налога, уплачиваемых при применении ОСНО: налог на прибыль и НДС. Поэтому именно им была посвящена основная часть текста письма № АС-4-2/12722@.

При рассмотрении налога на прибыль внимание ИФНС привлекают:

- Убытки, отраженные в декларации.

- Низкое значение налоговой нагрузки по нему: для юрлиц сферы производства – меньше 3%, для торговых фирм – меньше 1%.

По НДС рассматривают в совокупности два показателя:

- Процент вычетов в налоге, рассчитываемом от налоговой базы. Он не вызывает вопросов, если оказывается ниже среднего уровня по субъекту РФ или величины 89%. В расчете этого соотношения не участвуют начисления и вычеты НДС налогового агента, по авансам и СМР.

- Низкое значение налоговой нагрузки. Количественные показатели ее в указанном письме не приведены. При отсутствии реализации по ставке 0% можно считать их низкими при таких же цифрах, как и по налогу на прибыль: меньше 3% для сферы производства и меньше 1% для торговли. Высокая доля реализации со ставкой 0% существенно изменит картину расчета величины налоговой нагрузки по этому налогу, но в то же время послужит объяснением отклонений от средних цифр по региону или отрасли.

По процентному соотношению суммы этих двух налогов (при необходимости к ним прибавляют иные уплачиваемые налоги) и величины выручки, показанной в отчете о прибылях и убытках, судят о величине общей налоговой нагрузки налогоплательщика, использующего систему ОСНО.

Формула налоговой нагрузки по налогу на прибыль

Налоговая нагрузка по налогу на прибыль, согласно формулировке, содержавшейся в письме № АС-4-2/12722 в разделе, посвященном критериям отбора налогоплательщиков для рассмотрения на комиссиях, представляет собой выраженное в процентах частное от деления величины начисленного по декларации к уплате налога на общую сумму доходов, отраженных в той же декларации (от реализации и внереализационных). В виде формулы это отобразится так:

ННприб = 100 × Нприб / (Дреал + Двнер),

где:

ННприб – налоговая нагрузка по налогу на прибыль;

Нприб – налог на прибыль, отраженный к уплате по строке 180 листа 02 декларации;

Дреал – доход от реализации, указанный в строке 010 листа 02 декларации по прибыли;

Двнер – внереализационный доход, указанный в строке 020 листа 02 декларации по прибыли.

Именно в отношении этого расчета в том же разделе текста письма ФНС были приведены те значения налоговой нагрузки по прибыли, которые служат критериями отнесения ее к низкой.

Аналогичную формулу расчета этого показателя содержит также приложение № 3 к указанному письму ФНС. Другие варианты его определения ФНС не рассматривает. А налогоплательщику ничто не мешает для собственных целей сделать аналогичный расчет применительно, например, к базе, состоящей из аналогичных доходов, взятых из данных бухгалтерского, а не налогового учета. Для этого в знаменателе нужно поставить сумму выручки от реализации и прочих доходов, включая проценты, получив их из отчета о прибылях и убытках или из бухгалтерских регистров.

Что определяет величину нагрузки по прибыли

Налоговая нагрузка по налогу на прибыль напрямую связана с величиной показателей, образующих формулу ее вычисления:

- Рассчитанного налога, сумма которого, в свою очередь, непосредственно зависит от примененной ставки. Обычная ставка – 20%, но в ряде случаев может снижаться (ст. 284 НК РФ). Чем меньше налог, тем ниже нагрузка.

- Дохода от реализации, определяемого по данным налогового учета и зависящего от объемов обычной деятельности налогоплательщика. При одинаковых суммах налога чем выше окажется доход, тем ниже будет налоговая нагрузка.

- Внереализационных доходов, учтенных в целях налогообложения. Для одной и той же суммы налога чем выше будет этот доход, тем ниже налоговая нагрузка.

Кроме того, на нагрузку оказывают влияние такие факторы:

- Объемы расходов по реализации и внереализационных расходов, чьи величины непосредственно сказываются на сумме налоговой базы, от которой считают налог. Чем выше расходы, тем меньше налог.

- Наличие убытков предшествующих лет, которые в случае учета их в рассматриваемом периоде даже при наличии доходов (от реализации и внереализационных) могут уменьшить налоговую базу и, соответственно, сам налог до нуля.

- Применение налоговых льгот, которые так же, как и убытки предшествующих лет, могут, несмотря на наличие доходов, существенно снизить сумму налога.

В случае определения нагрузки от иной базы (например, от бухгалтерских доходов) ее влияние на величину нагрузки будет таким же, как и у показателей, составляющих знаменатель формулы расчета, приведенной в письме ФНС.

Формула налоговой нагрузки по НДС

Алгоритм определения налоговой нагрузки по НДС, рекомендовавшийся ФНС, по своей сущности аналогичен формуле расчета этого показателя для налога на прибыль: это выраженное в процентах частное от деления суммы начисленного к уплате по декларации налога на объем налоговой базы по нему, установленной по данным той же декларации. Однако для НДС налоговая база может рассчитываться двумя способами, и, соответственно, будут иметь место две формулы для расчета величины нагрузки.

Первый способ, когда расчет делают применительно к налоговой базе по внутреннему рынку:

ННндс = 100 × Нндс / НБрф,

где:

ННндс – налоговая нагрузка по НДС;

Нндс – НДС, причитающийся к уплате по строке 040 раздела 1 декларации;

НБрф – налоговая база, рассчитанная по цифрам раздела 3 декларации (рынок РФ).

Второй способ, при котором налоговую базу определяют как сумму налоговых баз по внутреннему рынку и по реализации за пределы РФ:

ННндс = 100 × Нндс / (НБрф + НБэксп),

где:

ННндс – налоговая нагрузка по НДС;

Нндс – НДС, причитающийся к уплате по строке 040 раздела 1 декларации;

НБрф – налоговая база, рассчитанная по цифрам раздела 3 декларации (рынок РФ);

НБэксп – налоговая база, рассчитанная как сумма всех строк 020 раздела 4 декларации (экспорт).

Налоговую базу по разделу 3 (рынок РФ) декларации по НДС, исходя из содержания действующей ее формы, утвержденной приказом ФНС России от 29.10.2014 № ММВ-7-3/558@, нужно определять как результат сложения строк 010–070 графы 3, т.е. как сумму баз по:

- продаже товаров (работ, услуг) по всем применяемым ставкам;

- продаже предприятия как комплекса;

- СМР;

- авансам полученным.

Налогоплательщик, исходя из собственных целей, может выбрать для расчета аналогичного показателя по этому налогу иную базу. Например, взятую из бухгалтерских учетных данных выручку от реализации с включением в нее НДС.

Что определяет величину нагрузки по НДС

Непосредственное влияние на величину налоговой нагрузки по НДС имеют показатели, входящие в формулу ее расчета:

- Начисленный к уплате налог. Чем он больше, тем выше налоговая нагрузка.

- Объем налоговой базы. Его увеличение при том же значении налога приведет к снижению налоговой нагрузки.

Сумма налога, начисляемого к уплате по декларации, представляет собой результат суммирования итогов разделов 3–6 декларации. Итоги эти учитывают с разными знаками. В разделе 3, состоящем из операций, облагаемых по ставкам, отличным от ставки 0%, результат чаще всего получается в пользу бюджета (к уплате), а в разделах 4–6, отражающих операции, облагаемые по ставке 0%, он складывается в пользу налогоплательщика (к возмещению из бюджета). За счет этого у налогоплательщиков с большой долей операций по ставке 0% (экспорт) часты ситуации отсутствия НДС к уплате, вследствие чего налоговая нагрузка по нему будет равна нулю. Это обстоятельство, безусловно, вызывает интерес налоговых органов, но в то же время для налогоплательщика имеет под собой вполне реальную почву для пояснений, подаваемых в ИФНС.

На величину налога, определяемую по результатам раздела 3 декларации (рынок РФ), окажут влияние такие показатели:

- Объем налоговой базы, ставки, применяемые к ней, и, соответственно, значение налога, рассчитываемого от этой базы. Чем объемнее база и выше ставка, тем больше налог.

- Величина налоговых вычетов, напрямую снижающих сумму налога, рассчитанного к уплате от его базы: по документам поставки, по закрытым поставкой авансам, которые перечислялись поставщикам, по СМР, по налогу, уплаченному на таможне или при ввозе из государств Таможенного союза, по авансам покупателей, которые закрылись отгрузкой, по оплаченному НДС налогового агента.

- Наличие необлагаемых операций, при которых НДС, полученный от поставщиков, включается в затраты, что в результате распределения сумм налога на облагаемые и необлагаемые операции приведет к уменьшению прямой суммы вычета, связанной с облагаемыми операциями.

На налог, рассчитываемый с включением операций по ставке 0%, дополнительно оказывают влияние:

- Момент определения налоговой базы, который может выходить за пределы расчетного периода и приводить к более позднему учету в декларации связанных с ним вычетов.

- Особенности формулы распределения вычетов, которую разрабатывает сам налогоплательщик, между операциями, подлежащими обложению по разным ставкам (в т.ч. по ставке 0%) и необлагаемыми. В этой формуле учитывают не только остатки вычета, приходящегося на неподтвержденную ставку 0% на начало налогового периода, но и его аналогичные остатки на конец налогового периода. При этом в нее не попадают суммы налога по авансам обоих направлений, по СМР, по НДС налогового агента, принимаемые в вычеты в полной сумме в период появления права на вычет по ним.

О существующих методиках распределения вычетов читайте в материале «Как осуществляется раздельный учет НДС при экспорте?».

Значение налоговой базы, образующей знаменатель формулы расчета, определяется:

- Объемами реализации, увеличение которых вызывает увеличение налоговой базы.

- Наличием необлагаемых операций, снижающих объем налоговой базы.

- Наличием операций по ставке 0%, влияние которых за счет несоответствия периодов подтверждения этой ставки и реальной отгрузки по ней приводит к отклонению значения налоговой базы, определяемой по декларации, от объема реально осуществленной за рассматриваемый период отгрузки. Влияние, соответственно, может иметь место как в сторону увеличения, так и в сторону уменьшения базы.

- Наличием СМР, приводящих к росту базы.

- Наличием поступивших от покупателей авансов, которые приводят к увеличению базы.

Если в знаменателе формулы будет присутствовать какой-либо иной показатель, то влияние его на значение налоговой нагрузки будет аналогичным: при его увеличении величина нагрузки снизится.

Рассчитать налоговую нагрузку можно с помощью калькулятора на сайте ФНС, о котором мы рассказывали .

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Добавить в «Нужное»

Актуально на: 31 августа 2020 г.

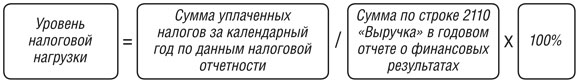

Налоговая нагрузка – это показатель, рассчитываемый как отношение суммы налогов, уплаченных налогоплательщиком, к сумме его выручки по бухгалтерской отчетности, умноженное на 100%.

Как рассчитать налоговую нагрузку

Каждая организация может рассчитать ее самостоятельно по формуле:

Налоговики в свою очередь определяют коэффициент налоговой нагрузки по видам экономической деятельности, т. е. некое среднее значение для каждой отрасли (п. 1 Общедоступных критериев оценки рисков ВНП, утв. Приказом ФНС России от 30.05.2007 N ММ-3-06/333@). И если получается, что уровень нагрузки в конкретной организации ниже, чем среднеотраслевой показатель, это может стать основанием для включения компании в план выездных проверок (п. 1 разд. 4 Концепции системы планирования ВНП, утв. Приказом ФНС России от 30.05.2007 N ММ-3-06/333@, Письмо Минфина России от 23.06.2016 N 03-02-08/36472). Ведь это значит, что организация платит меньше налогов (их доля составляет меньшую часть ее выручки), чем другие компании, работающие в той же сфере. Что вызывает у контролирующих органов определенные подозрения.

Как видно из формулы, страховые взносы в сумму уплаченных налогов за год не включаются (Письмо ФНС России от 22.03.2013 N ЕД-3-3/1026@).

Показатели среднеотраслевой налоговой нагрузки

Значения налоговой нагрузки по видам экономической деятельности находятся в свободном доступе. ФНС публикует их по окончании каждого года на своем сайте не позднее 5 мая следующего года (п. 6 Приказа ФНС России от 30.05.2007 N ММ-3-06/333@). На данный момент в документе содержатся данные за период с 2006 по 2019 гг.

Показатели налоговой нагрузки по конкретным налогам

Низкий уровень нагрузки по конкретному налогу (налогу на прибыль, налогу при УСН и т.д.) может стать поводом для отбора налогоплательщика в список тех, чья деятельность подлежит рассмотрению на комиссии. Так, нагрузка по налогу на прибыль определяется по данным декларации по налогу на прибыль как отношение исчисленного налога к сумме выручки и внереализационных доходов, умноженное на 100%. Если полученное значение составляет менее 3% (а для торговых организаций – менее 1%), то уровень нагрузки считается низким. И значит, компания попадет в «комиссионный» список.

Налоговая нагрузка по НДС определяется по-другому: как отношение суммы вычетов по НДС за 4 предыдущих квартала к сумме начисленного НДС за тот же период, умноженное на 100%. Здесь низкой признается нагрузка при значении показателя 89% или более (Письмо ФНС России от 17.07.2013 N АС-4-2/12722).

Калькулятор расчета налоговой нагрузки

Рассчитать налоговую нагрузку проще всего при помощи специального калькулятора ФНС.

В условиях современной экономической действительности, когда конкуренция за привлечение свободных финансовых ресурсов становится все острее, создание благоприятного инвестиционного климата приобретает большое практическое значение. Одной из характерных особенностей инвестиций является их селективность или выборочность. Эта особенность связана с тем, что рынок капитала складывается в пользу инвестора, так как возможности потребителя по накоплению финансовых ресурсов ограничены. Те страны и регионы, которые остро нуждаются в финансовых вложениях, вынуждены задействовать все имеющиеся у них средства и возможности. К ним относятся государства с развивающейся экономикой, а в рамках государства – экономически отстающие от общего уровня развития страны регионы.

Капитал в первую очередь направляется в зоны высокой прибыльности, потому привлекательные «зоны» вынуждены конкурировать за привлечение инвестиций. В этой борьбе немаловажная роль принадлежит действующей в регионе налоговой системе. Следует заметить, что налоговый аспект не является единственной составляющей формирования инвестиционного климата, но роль его весьма значительна. Именно уровень налогового бремени будет определять конечный результат деятельности инвестора – возможность получения стабильной прибыли. При выборе объекта инвестирования необходимо проанализировать уровень налогового бремени, сложившийся на территории размещения потенциального объекта.

Закономерен вопрос: как рассчитать налоговое бремя? В настоящее время отсутствует единый подход к методике оценки налогового бремени. Основные рекомендации ученых относительно его расчета можно классифицировать по следующим признакам:

1) определение перечня налогов для использования в расчетах;

2) определение интегрального показателя, на основе которого наиболее достоверно можно оценить удельный вес налогового бремени;

3) создание универсальной методики, позволяющей сравнивать тяжесть налогообложения вне зависимости от отраслевых и иных особенностей.

Исходя из состояния проблемы оценки налогового бремени, предложим собственное виденье вопроса в отношении некоторых дискуссионных вопросов. Это позволит сформулировать обобщенный подход к разработке универсальной методики.

При определении перечня налоговых платежей целесообразно учитывать только те налоги и сборы, которые предприятие уплачивает в связи с выполнением обязанностей налогоплательщика. Что же касается налогов, уплачиваемых в связи с выполнением обязанностей налогового агента, то они учитываться не будут. Например, сумма налога на доходы физических лиц (далее – НДФЛ), перечисляемая предприятием за своих работников, не повлияет на тяжесть налогового бремени. Увеличение или уменьшение налоговой ставки НДФЛ, налоговых льгот и т.д. отразится на доходах самих работников, но не на финансовых результатах предприятия.

В определенной степени данное обстоятельство касается и использования в расчетах НДС. Бремя косвенных налогов реально ложится на конечного потребителя, который приобретает готовый к производительному или индивидуальному потреблению готовый конечный продукт. Их изменение «теоретически» не влияет на величину финансовых результатов хозяйствующего субъекта, поэтому при отмене данного налога величина прибыли не должна увеличиться. Однако на практике снижение налоговой ставки по НДС автоматически не приводит к снижению цен на товары (работы, услуги). Можно предположить, что при отмене НДС выручка предприятия и соответственно затраты не изменятся, а прибыль увеличится на разницу между начисленным и «входящим» НДС. Отмеченное позволяет сделать вывод, что косвенные налоги, как и прямые, влияют на финансовое состояние , и, следовательно, учитывать их действие необходимо.

Универсальность методики расчета налогового бремени предполагает наличие интегрального показателя, который бы не зависел от специфики деятельности предприятия, а его использование позволяло бы иметь достоверную картину. Считается, что выручка является основным показателем объемов деятельности хозяйствующего субъекта, но выступать в качестве интегрального показателя она не может. Это обусловлено структурой показателя выручка, которая в развернутом виде имеет вид:

В = З + ФОТ + А + Н + П (1),

где: В – выручка; З – материальные затраты на производство товаров (работ, услуг); ФОТ – фонд оплаты труда; А – амортизационные отчисления; Н – налоги; П – чистая прибыль.

Неприемлемость выручки быть интегральным показателем для оценки налогового бремени обусловлена тем обстоятельством, что при сопоставлении налоговой нагрузки различных предприятий, ее использование не позволит получить достоверную картину, поскольку предприятия разных отраслей имеют неодинаковую структуру производственных затрат. Только исключив из выручки материальные затраты (приобретаемые от сторонних организаций с учетом НДС) получим показатель, который будет отражать величину добавленной стоимости. Но и этот показатель не может служить интегральным показателем, так как является зависимым от фондоемкости каждого конкретного предприятия. Такая зависимость определяется наличием в структуре добавленной стоимости амортизационных отчислений, т.е. части «перенесенной» с основных производственных фондов стоимости.

При исключении из расчета суммы амортизационных отчислений получим результат, который обозначим как «вновь созданная стоимость». Величина такого показателя остается зависимой в первую очередь от трудоемкости производства. Для того, чтобы вновь созданная стоимость могла стать полноценным источником уплаты налогов, из нее необходимо исключить фонд оплаты труда работников.

Исключив из выручки затраты, оказывающие субъективное влияние на величину налогового бремени (материальные затраты, амортизацию и фонд оплаты труда), получим результат в виде дополнительно полученных денежных средств. Они подлежат распределению в определенной пропорции между бюджетом и хозяйственным субъектом (на налоги и чистую прибыль), сумма которых равна:

Н + П (2).

Сумма этих величин во многом зависит от показателя рентабельности производства. Но следует заметить, что в отличие от остальных структурных компонентов выручки, чистая прибыль не является расходом предприятия. Она остается в его распоряжении, и, следовательно, отражает эффективность деятельности хозяйственного субъекта. Универсальная методика оценки налогового бремени призвана оценить уровень создаваемых налоговой системой ограничений относительно достигнутой предприятием экономической эффективности. Величина налогового бремени конкретного предприятия или же отрасли в целом непосредственно зависит от значений данной пропорции, а именно от доли распределения средства, оставшиеся после расчета с поставщиками, работниками и исключения амортизационных отчислений.

Многие экономисты предлагают использовать чистую прибыль в качестве базы для расчетов налогового бремени. Это обусловлено тем, что прибыль – единственный показатель, реально отражающий эффективность деятельности экономического субъекта. Наиболее распространенной формулой для расчета налогового бремени в этом случае будет формула:

НБ = Н/П*100 (3),

где: НБ – величина налогового бремени; Н –налоги; П – чистая прибыль.

Основные доводы ученых, выступающих против использования показателя прибыли, сводятся к следующему:

– прибыль предприятия не является единственным источником уплаты налогов;

– не каждое предприятия заинтересовано в максимизации прибыли и зачастую такой показатель умышленно занижается;

– полученный результат не отражает объективной ситуации, так как уплаченная сумма налогов может превысить сумму прибыли.

Прибыль не является единственным источником уплаты налогов и с этим положением следует согласиться. Однако сравнивать каждый налог с источником его уплаты нецелесообразно, так как это не позволит определить уровень налогового бремени в целом по всем налогам.

По поводу второго аргумента противников данного показателя необходимо заметить, что он был весьма актуален в недавнем прошлом, но вряд ли в дальнейшем будет выступать в этой роли. Можно с уверенность сказать, что российский бизнес вышел на новый этап своего развития. В связи с постепенными и весьма масштабными изменениями в российской экономике предпринимательство медленно, но верно выходит из тени. Крупный бизнес уже сейчас рассматривает показатель прибыли не как приманку для государства (в лице налоговых органов и др.), а как объективный показатель успешной деятельности.

2006 г. в России был признан годом IPO. Эксперты утверждают, что такая тенденция продолжится и в 2007–2008 гг. Российские предприятия размещают свои акции, как на отечественных, так и на зарубежных фондовых биржах. В результате бизнес будет стремиться к прозрачности и законности. Такая тенденция постепенно перейдет и на менее крупный бизнес, а результаты не заставят себя ждать.

Относительно третьего аргумента следует признать, что он весьма справедлив. Полученный результат трудно трактовать иначе, так как только он отражает пропорцию: во сколько раз сумма уплаченных налогов превышает величину полученной прибыли.

Представленная ниже методика нацелена на получение более объективного показателя по оценке величины налогового бремени. Она основывается на сравнении суммы выплаченных налогов относительно общей величиной дополнительно полученных денежных средств, т.е. речь идет об определении удельного веса налогов в общей сумме дополнительно полученных денежных средств. Математическая модель предлагаемой методики представляет формула:

Согласно Концепции налогоплательщики самостоятельно могут оценивать налоговые риски по 12 общедоступным критериям. Проведём анализ соответствия данным критериям объекта исследования – .. РАЙПО и оценим присущий предприятию налоговый риск на основе данных 2007-2009 гг.

Промежуточные расчёты представлены в таблицах 1-3

Таблица 1 – Расчёт абсолютной налоговой нагрузки РАЙПО

|

Показатель |

2007 год |

2008 год |

2009 год |

|

Выручка от реализации |

|||

|

Налог на прибыль |

|||

|

Налог на добавленную стоимость |

|||

|

Налог на доходы физических лиц |

|||

|

Единый социальные налог (с 2010 г –взносы В ГВБФ) |

|||

|

Налог на имущество |

|||

|

Транспортный налог |

|||

|

Земельный налог |

|||

|

Единый налог на вмененный доход |

|||

|

Итого налогов, принимаемых в расчёт |

|||

|

Налоговая нагрузка |

4,71 |

4,78 |

4,99 |

Таблица 3 — Расчёт рентабельности продаж и рентабельности активов

|

Показатель |

2007 год |

2008 год |

2009 год |

|

Прибыль (убыток) от продаж, тыс. руб. |

|||

|

Полная себестоимость реализованной продукции, тыс. руб. |

|||

|

Чистая прибыль, тыс. руб. |

|||

|

Среднегодовая величина совокупных активов, тыс.руб. |

43088,5 |

39375,5 |

|

|

Рентабельность проданных товаров, % |

1,45 |

1,48 |

2,35 |

|

Рентабельность активов, % |

0,54 |

0,81 |

4,22 |

Таблица 4 — Расчёт темпов роста доходов и расходов от реализации товаров, работ, услуг

|

Показатель |

2007 год |

2008 год |

2009 год |

|

Доходы от реализации (выручка) |

|||

|

Расходы (себестоимость) |

|||

|

Темп роста доходов |

119,12 |

120,09 |

106,57 |

|

Темп роста расходов |

118,30 |

120,17 |

106,78 |

Налоговая нагрузка рассчитана как соотношение суммы уплаченных налогов по данным отчетности налоговых органов и оборота (выручки) организаций по данным Федеральной службы государственной статистики (Росстата). Рентабельность проданных товаров, продукции, работ, услуг — соотношение величины сальдированного финансового результата (прибыль минус убыток) от продаж и себестоимости проданных товаров, продукции, работ, услуг. Рентабельность активов — соотношение сальдированного финансового результата (прибыль минус убыток) и стоимости активов организаций.

Так как основной вид деятельности РАЙПО — розничная торговля, то именно величина среднего показателя по этому виду деятельности берётся для оценки критериев в таблице 25.

Таблица 25 – Критерии, связанные со сравнением показателей плательщика со средними показателями по отрасли, %

|

Критерий |

2007 год |

2008 год |

2009 год |

|||

|

Значение по РАЙПО |

По отрасли |

Значение по РАЙПО |

По отрасли |

Значение по РАЙПО |

По отрасли |

|

|

Налоговая нагрузка плательщика выше её среднего уровня по хозяйствующим субъектам в конкретной отрасли |

4,71 |

3,8 |

4,78 |

3,8 |

4,99 |

3,8 |

|

Отклонение (в строну уменьшения) рентаб-ти проданной продукции от уровня рент-ти для данной сферы деятельности |

1,45 |

4,9 |

1,48 |

4,9 |

2,35 |

4,9 |

|

Отклонение (в строну уменьшения) рентаб-ти активов от уровня рентабельности для данной сферы деятельности |

0,54 |

7,3 |

0,81 |

7,3 |

4,22 |

7,3 |

Данные таблицы 21 свидетельствуют о том, что величина налоговой нагрузки РАЙПО в исследуемом периоде выше среднеотраслевого показателя. Поэтому вероятность того, что организация будет включена в план проведения выездных налоговых проверок, не высокая.

Однако рентабельность продаж ниже среднего по отрасли (причём отклонение более 10%). Убыточность активов также подтверждает, что по данному критерию вероятность выездной проверки за рассматриваемый период максимальна.

Следующая группа критериев отражает показатели деятельности налогоплательщика. (Таблица

Таблица – Анализ критериев, отражающих показатели деятельности предприятия

|

Критерий |

Применение критерия в РАЙПО |

Вывод по критерию |

|

1. Отражение в бухгалтерской или налоговой отчётности убытков в организации в течение двух и более календарных лет. |

В течение исследуемого периода (2007-2009гг.) в налоговой и бухгалтерской отчетности РАЙПО убытки не отражены |

Низкая вероятность проверки |

|

2. Отражение в налоговой отчётности значительных сумм налоговых вычетов за определённый период. |

За 4 квартал 2009 года начисленная с налоговой базы сумма НДС составила 835149 руб., а сумма налоговых вычетов равна 688171 руб. (82 %) За остальные кварталы 2009 года сумма вычетов по НДС изменялась в пределах 80%. |

Низкая вероятность проверки |

|

3. Опережающий темп роста расходов над темпами роста доходов от реализации товаров, работ, услуг. |

Согласно расчётам из таблицы 6 приложения П темпы роста доходов и расходов по финансовой отчётности отличаются не значительно. Сравнение темпов роста доходов и расходов по налогу на прибыль не имеет смысла, так как по основному виду деятельности предприятие уплачивает ЕНВД. |

Низкая вероятность проверки |

|

4. Выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъекте Российской Федерации |

Среднемесячная номинальная начисленная заработная плата в розничной торговле по Кировской области составила в 2009 году 8556 руб. В РАЙПО среднемесячная заработная плата на одного работника (7700 руб.) ниже отраслевого уровня по Кировской области |

Вероятность проверки средняя |

|

5. Неоднократное приближение к предельному значению установленных НК РФ величин показателей, предоставляющих право применять специальные налоговые режимы. |

РАЙПО является плательщиком ЕНВД, поэтому для него ограничениями выступают: численность работников более 100 человек (данное ограничение вступает в силу с 01.01.2013 г.); площадь торгового зала (по каждому объекту розничной торговли площадь не превышает 150 м2); |

Низкая вероятность проверки |

|

6. Отражение индивидуальным предпринимателям суммы расхода, максимально приближенной к сумме его дохода, полученного за календарный год. |

Данный критерий применяется только к индивидуальным предпринимателям |

х |

Анализ критериев таблицы 22 позволяет сделать вывод о низком уровне налоговых рисков, так как по всем этим показателям у организации нет отрицательных показаний.

Для более полной характеристики объекта исследования налоговыми органами предложены также критерии, которые могут свидетельствовать о наличии признаков недобросовестности плательщика. Рассмотрим данные критерии в таблице.

Таблица – Группа критериев, свидетельствующих о наличии признаков недобросовестности плательщика.

|

Критерий |

Применение критерия в Оричевскому РАЙПО |

Вывод по критерию |

|

1. Построение финансово-хозяйственной деятельности на основе заключения договоров с контрагентами- перекупщиками или посредниками («цепочки контрагентов») без наличия разумных экономических или иных причин (деловой цели) |

РАЙПО осуществляет свою деятельность, работая с посредниками в отношении алкогольной продукции и других подакцизных товаров, а также в отношении большой части ассортимента розничной торговли. Данные отношения закреплены договорами о поставке запасов, материалов и товаров для перепродажи. |

Высокая вероятность проверки |

|

2. Непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей деятельности |

Главный бухгалтер даёт пояснение в течение 5 дней в случае уведомления от налогового органа о выявлении в ходе камеральной проверки ошибок в декларации и противоречий. |

Низкая вероятность проверки |

|

3. Неоднократное снятие с учёта и постановка на учёт в налоговых органах налогоплательщика в связи с изменением места нахождения («миграции» между налоговыми органами) |

РАЙПО не меняло место нахождения с момента своего создания и не снималось с учёта в МРИ ФНС № 8 ФНС по Кировской области (г. Котельнич). |

Низкая вероятность проверки |

|

4. Ведение финансово-хозяйственной деятельности с высоким налоговым риском |

РАЙПО не предпринимает действий для получения необоснованной налоговой выгоды а его взаимоотношения с контрагентами прозрачны. |

Низкая вероятность проверки. |

По таблице 23 можно сделать вывод об отсутствии налоговых рисков в Оричевском РАЙПО по третьей группе критериев. РАЙПО использует электронную форму подачи отчётности в налоговые органы, тем самым снижая риски до минимума.

Таким образом, рассмотренные критерии нужны для того, чтобы оценить несколько вероятно совершение организацией налоговых правонарушений и определить «зоны риска».

Критериями, которые играют более важную роль при принятии решения о включении организации в план выездных налоговых проверок, потребительское общество не соответствует.

Проведённая оценка риска РАЙПО говорит о том, что налоговые органы оценят риск совершения обществом налогового правонарушения как низкий. Значит, предприятие не будет скорее всего отобрано для проведения выездной налоговой проверки.

Комплексная оценка трёх групп критериев самостоятельной оценки рисков для налогоплательщиков, используемые налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок позволила сделать вывод о среднем уровне налоговых рисков на предприятии.

Интересные материалы:

- Как получить ЕГРЮЛ в налоговой

Выписка из ЕГРЮЛВыписка из ЕГРЮЛ представляет собой выдержку основных сведений о данном юридическом лице (за…

- Ставка НДС с 1 июля 2018

Сегодня, 24 июля, Госдума приняла в окончательном, третьем чтении закон о повышении налога на добавленную…

- Срок снятия блокировки расчетного счета налоговой

Разблокировка счета: сроки Ирина Стародубцева, аудитор-эксперт RosCo - Consulting & audit Налоговая инспекция в определенных…

- Форма КНД 1165009

Вызов в налоговую для дачи поясненийВызов в налоговую для дачи пояснений — это право налоговых…

- Организационный уровень производства

Лекция 13. Оценка и анализ уровня организации производства и управленияВопросы:2.Показатели экстенсивности и интенсивности развития производства3.Оценка…