- от автора admin

Содержание

- Варианты подачи отчетов

- Требования к оформлению бумажной декларации

- Сроки сдачи отчетности

- Варианты отправки через почту

- Нарушение способа предоставления отчетности

- Опись вложения

- Подача отчётности в электронном виде

- Отнести в налоговую лично

- Отправка отчётности по почте

- Можно ли налоговые декларации отправлять бумажной почтой?

- Как отправить отчетность по почте

- Требуется копия декларации и выписка из ЕГРЮЛ

- По просьбе налогоплательщика инспекция обязана распечатать и заверить бумажную копию электронной декларации

- Как отправить налоговую декларацию в ФНС по почте

- Как заполнить опись для почтового отправления?

- Как узнать доставлены ли документы в налоговую?

- С какого момента отсчитывать срок проверки документов?

- Заказные письма с уведомлениями приходят из Волгограда, Кемерова и Уфы.

Уехала в отпуск к родителям в деревню. Подошло время сдавать отчетность по доходам в налоговую, но ехать для этого в город нет возможности, да и с интернетом дела обстоят не так хорошо, как хотелось бы. Единственный вариант – отправка документов по почте. В этой статье я в подробностях опишу процесс отправки и составления отчетов. Одновременно отвечу на вопросы, как:

- Основные варианты подачи отчетности по доходам;

- Требования к официальной декларации;

- Отправка налоговой по почте;

- Правила составления описи;

- Нарушение сроков отправки.

Варианты подачи отчетов

Современным законодательством установлено несколько вариантов передачи декларации:

- В электронном варианте через специальные порталы и коммуникационные интернет каналы.

- Лично или через почту в виде на обычном бумажном носителе.

Выбор того или иного варианта не является свободным. Например, предприятие или компания с количеством сотрудников выше 100 человек, и являющееся крупным налогоплательщиком, обязано сдавать отчеты исключительно в электронном варианте.

Небольшим организациям и физическим лицам позволено сдавать отчеты в бумажном варианте – лично или через почту, разрешается использовать электронный вариант.

Данные правила прописаны в положении п. 3 и абзаца 1 п. 4 ст. 80 современного Налогового кодекса РФ!

Требования к оформлению бумажной декларации

Все принятые на данный момент формы налоговых отчетов полностью приспособлены для удобного и быстрого считывания информации. Данный процесс осуществляется при помощи сканеров. Именно по этой причине к бланкам, на которых заполняются данные о доходах, предъявляются особые требования:

- Форма должна быть нанесена на листе А4;

- Ширина полей на бумаге не должна превышать разрешенные границы – левое поле от 5 до 30 мм, края правый и нижний – от 5 мм;

- Сведения прописывается строго с одной стороны бумаги;

- Основной текст печатается черным шрифтом, используется категория шрифта Times New Roman, а также Arial;

- Размер букв должен быть равен 10-11 для названий и 9 для основного текста. Также устанавливается одинарный интервал между строк;

- На листе бумаги должен присутствовать специальный штрих-код.

Данные требования установлены стандартом, предъявляемом к форме документов. Он утвержден приказом ФНС России No ММВ-7-17/535!

Если компания или ИП сдают отчет по доходам на бумаге, скопированным на специальной технике, данные правила и требования нужно соблюдать обязательно.

Сроки сдачи отчетности

Существует несколько вариантов отчетов. Самыми распространенными вариантами выступают:

- Единая упрощенная форма декларации по деятельности неработающей фирмы;

- Специальная итоговая декларация по кварталу;

- Стандартный отчет за отработанный год.

Все варианты отчетов сдаются строго по месту расположения компании или по адресу проживания человека. Главное соблюдать дату. Сдача должна быть осуществлена не позже 20-ого числа того месяца, который идет сразу за отчетным кварталом, полугодием или годом.

Если документ отправляется по почте, точным временем предоставления будет являться дата отправки письма и вложенной описи!

Варианты отправки через почту

Субъект самостоятельно выбирает, каким образом ему отправить отчет. Главным условием является то, что, если выбирается почтовое отделение, обязательно должна прилагаться опись. Принимая решение действовать через почту, налогоплательщик должен выбрать один из вариантов – ценное, заказное или обычное письмо. Каждый вариант следует рассмотреть более подробно.

Обычная отправка

Это самый дешевый метод передачи отчетности. Заплатить придется только за конверт и за небольшой вес. Недостатком данного варианта считается то, что на конверт не ставится официальный штемпель. То есть отправление не регистрируется, и при утере нельзя что-то доказать.

Заказное письмо

Это еще один более-менее дешевый метод отправки декларации. Отправителю выдается квитанция, которую можно будет использовать в качестве доказательства при утере. Если же отправитель потеряет квитанцию, факт отправки отчета и дату доказать будет достаточно сложно. Опись здесь составляет сам отправитель. Никаких официальных штемпелей не ставится. Это также может стать проблемой при утере бумаг.

Ценное письмо

Еще один вариант регистрируемого отправления. Если документы потеряются, отправитель сможет назначить письму цену. Эта сумма будет выплачена, если письмо не получится найти. Преимуществом является тот факт, что опись составляет сотрудник отделения.

Информация прописывается на бланке и проставляется штемпель. В ценном письме сама опись будет выступать подтверждением пересылки и даты проведения операции. Чтобы еще больше защитить письмо, можно использовать специальное уведомление о факте вручения.

На основании всего сказанного выше можно сделать заключение, что:

Декларацию в налоговую рекомендуется отправлять в виде ценного письма с обязательным уведомлением о получении!

Нарушение способа предоставления отчетности

Если отчетное лицо неправильно отправляет декларацию или не предоставляет необходимые документы, он столкнется с налоговой ответственностью. Вот основные штрафные санкции:

- 200 рублей за нарушение сроков подачи отчетности.

- 200 рублей за отсутствующий дополнительный документ.

- От 300 до 500 рублей за несвоевременную отправку отчета по официальному заявлению налоговой.

Во избежание подобных штрафных начислений, требуется отслеживать отправку отчетности по выданному на почте штемпелю.

Декларация будет считаться своевременно отправленной, если пересылка была осуществлена почтой за 24 часа до положенного крайнего дня сдачи!

При возникновении проблем, связанных с нарушением сроков и выписанном штрафе, можно обратиться в суд. Если налогоплательщик уверен в том, что он не нарушал сроки, потребуется предъявить почтовую квитанцию. Если в ней будет обозначена дата отправки, минимум, за сутки до положенной даты, штраф автоматически снимается.

Получается подобная квитанция без проблем. Если отправляется ценное или заказное письмо, оно обязательно регистрируется и выдается специальный квиток. Кроме того, при оформлении ценного письма, почтовый сотрудник с адресата берет расписку, что письмо получено.

Опись вложения

Если декларация переправляется по почте, должна присутствовать специальная опись вложения. Это прописано в абзацах 1 и 3 п. 4 ст. 80 НК!

Существует несколько правил, как правильно составлять опись:

- Прописывать информацию нужно на фирменном бланке.

- Вверху пишется полное наименование компании или имя предпринимателя, а также коды КПП, ИНН, ОГРН, официальные реквизиты банка и юридический адрес.

- В средней части пишется название бумаги, то есть Опись вложения.

- Далее списком пишутся все декларации и документы, вложенные в заказное письмо.

- После перечня ставят свои подписи ответственные и руководящие лица.

Подобный вариант описи подходит для предприятий. Если декларация сдается физическим лицом, можно использовать стандартные бланки, оформленные по форме 107. Получить образец такого бланка можно на самой почте.

Бумага с описью должна быть сформирована в двух экземплярах. Один вкладывается в конверт с декларацией. Второй отправитель сохраняет у себя. К нему нужно приложить квитанцию, что письмо отправлено и оформлено специальное уведомление с почтовым штампом.

В НК РФ представлены несколько способов, посредством которых можно передавать налоговую декларацию в ФНС. Одним из вариантов является использование почтовой связи, а именно отправка документов письмом по Почте России. Подробнее о том, как отправить письмо в налоговую, поговорим далее.

В соответствии со ст. 80 п. 4 НК РФ декларация может быть представлена налогоплательщиком в налоговый орган следующими способами:

- Лично или через представителя. Для этого необходимо обратиться в канцелярию ФНС и передать документы на бумажном носителе. Датой приёма считается дата передачи. По желанию налогоплательщика на копии декларации будет поставлена отметка о принятии и дата получения.

- Передача посредством отправки по электронной почте или через личный кабинет налогоплательщика. В этом случае датой приёма считается дата отправки документов в электронном виде. Подтверждением принятия в органах ФНС будет служить квитанция в электронной форме, присланная на адрес отправителя.

- Отправка в виде почтового отправления. Датой представления считается дата отправки! По этой причине, отправляя бумаги почтой, можно сильно не переживать, что доставка займет неделю, две или более продолжительный срок.

В статье 80 НК РФ указано, что почтовое отправление должно быть отправлено с описью вложения. Остальные нюансы не регламентируется.

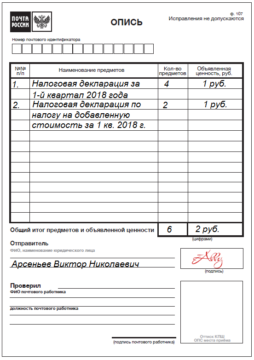

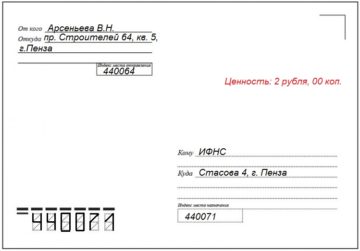

Опись вложения – это специальный почтовый документ ф.107, в котором отправитель указывает содержимое почтового отправления. Так как пересылаются документы, то можно указать только их названия (по желанию в свободной форме можно добавить краткое описание). Ф. 107 заполняется в двух экземплярах: один бланк остается на руках отправителя, а второй прикрепляется к письму и пересылается вместе с ним. Пример заполнения ниже:

При получении адресат (в нашем случае представитель ФНС) может попросить сотрудника почты вскрыть почтовое отправление и проверить его содержимое на предмет соответствия содержимого конверта бланку описи.

По собственному желанию налогоплательщик может воспользоваться дополнительной платной услугой Почты России – уведомлением о вручении. Уведомление о вручении, в свою очередь, будет являться доказательством, подтверждающем, что письмо действительно получено адресатом, так как на уведомлении будет стоять подпись получателя.

В общем говоря, имея на руках уведомление о вручении, опись вложения и чек об оплате почтовых услуг – беспокоиться отправителю практически не о чем.

Как отправить письмо в налоговую

Как выяснили выше, в соответствии с кодексом декларацию в налоговую по почте можно отправить письмом или бандеролью. Именно эти два вида почтовых отправлений подходят для пересылки бумажной продукции. Отличие их только в том, что с помощью первого вида письменной корреспонденции можно пересылать бумагу весом до 100 грамм, а для более тяжелых отправлений (от 101 грамма до 2 килограмм) предназначены бандероли.

- Купите подходящего размера конверт. Конверт может быть бумажный или полиэтиленовый.

- Возьмите в отделении Почты России бланк ф. 107 «Опись вложения» и, если решите отправлять с уведомлением – бланк ф.119 «Уведомление о вручении». Бланки необходимо заполнять самостоятельно. Бланк ф. 107 можно создать на официальном сайте pochta.ru и в дальнейшем распечатать его, а вот заполнить ф. 119 онлайн не получится.

- Укажите информацию на адресном ярлыке конверта: напишите адрес, индекс и название организации-получателя и свой обратный адрес.

Конверт самостоятельно запечатывать не стоит. Оператор должен убедиться, что в бланке ф. 107 указано действительно то, что будет пересылаться.

Ответы на вопросы

Почему необходимо отправлять в налоговую именно ценное письмо, а не заказное? – По правилам ПР к отправке с описью допускаются только ценные почтовые отправления, для заказных писем – эта услуга не предусмотрена.

Нужно ли указывать ценность письма? – Да, для ценных отправлений необходимо указать объявленную ценность. О/ц нужно указать в бланке ф.107 и на конверте (пример выше).

Какова цена отправки? – С тарифами на письма можно ознакомиться на этой странице.

Получаем налоговый вычет за покупку дома не первый год. Форма получения – возврат налога через банк за прошедший год. Сейчас собираем документыты для получения вычета за 2015 год (в последний раз, добираем остатки). До этого жили там же где и был куплен дом, но с 2015 года переехали (без изменения прописки), поэтому сейчас хотели бы оформить и отправить все документы в ИФНС по почте. Подскажите пожалуйста:

1) Обязательно ли отправлять их в ту ИФНС, где был куплен дом и к которому мы относимся по прописке или можно подать документы по месту фактического проживания (другая область)?

2) Можно ли отправить комплект документов по почте?

3) При отправке по почте нужно ли заверять какие-либо документы (заявление, свидетельства о собственности, договора купли-продажи и т.д.)? Если да, то какие именно и как именно (у нотариуса, по месту работы?), учитывая что все документы уже неоднократно подавали в эту ИФНС.

4) За истекший 2015 год было 2 места работы. Для получения оставшегося вычета хватит дохода с одного из них. Обязательно ли потребуется справка и с другого места работы для заполнения 3-НДФЛ или можно её заполнить только по одному месту работы?

5) В заявлении для ИФНС обязательно ли нужно указывать оставшуюся сумму невыбранного дохода от 2 млн. или можно указать сумму дохода, указанную в форме 3-НДФЛ? (Суть в том, что фактически сумма дохода по форме 3-НДФЛ будет больше, чем сумма невыбранного от 2 млн. дохода, необходимого для получения вычета. Раньше, перед подачей документов, нас в ИФНС предварительно отправляли в Отдел камеральных проверок, где нам рассчитывали и сообщали оставшуюся часть (с точностью до копеек) и мы её вписывали в заявление. А как теперь правильно написать заявление, чтобы нам не отказали в приеме документов, если мы хотим подать документы по почте?)

6) В справках 2-НДФЛ указано «В ИФНС и номер кода». Этот номер кода не той ИФНС, куда мы должны подать документы. Может ли это служить основанием для отказа в приёме документов или необходимо по новой заказывать форму 2-НДФЛ?

Заранее благодарим Вас за ответ!

Добрый день!

Вам отвечает эксперт Справочно-правового сервиса Норматив https://normativ.kontur.ru/

1) Обязательно ли отправлять их в ту ИФНС, где был куплен дом и к которому мы относимся по прописке или можно подать документы по месту фактического проживания (другая область)?

В соответствии с п. 3 ст. 80 НК РФ налоговая декларация представляется в налоговый орган по месту учета налогоплательщика. Физические лица, на которых не возложена обязанность представлять налоговую декларацию, вправе ее представить в налоговый орган по месту жительства ( п. 2 ст. 229 НК РФ).

Налогоплательщики – физические лица подлежат постановке на учет в налоговых органах по месту их жительства, по месту нахождения принадлежащего им недвижимого имущества и транспортных средств, а также по иным основаниям ( п. 1 ст. 83 НК РФ). Согласно п. 1 ст. 11 НК РФ местом жительства физического лица является адрес, по которому физическое лицо зарегистрировано по месту жительства в порядке, установленном Постановлением Правительства РФ от 17.07.1995 N 713. И только при отсутствии у физического лица места жительства на территории Российской Федерации место жительства может определяться по просьбе этого физического лица по месту его пребывания. Документальным подтверждением регистрации по месту жительства считается штамп в паспорте о регистрации по месту жительства либо свидетельство о регистрации по месту жительства.

Таким образом, вы вправе получить имущественный налоговый вычет, представив декларацию по форме 3-НДФЛ в налоговый орган по месту своей постоянной регистрации.

2) Можно ли отправить комплект документов по почте?

В соответствии с п. 4 ст. 80 НК РФ налоговая декларация (расчет) может быть представлена налогоплательщиком (плательщиком сбора, налоговым агентом) в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения или передана в электронной форме по телекоммуникационным каналам связи.

При отправке налоговой декларации (расчета) по почте днем ее представления считается дата отправки почтового отправления с описью вложения.

3) При отправке по почте нужно ли заверять какие-либо документы (заявление, свидетельства о собственности, договора купли-продажи и т.д.)? Если да, то какие именно и как именно (у нотариуса, по месту работы?), учитывая что все документы уже неоднократно подавали в эту ИФНС.

Налоговое законодательство не требует заверять документы на получение имущественного вычета, направленные налогоплательщиком по почте.

Пересылаемое вложение помимо декларации 3-НДФЛ может содержать документы, подтверждающие сведения, указанные в разделах и листах декларации. Например, гражданско-правовые договоры, справки по форме 2-НДФЛ, платежные документы и т.д.

В случае заявления налоговых вычетов необходимо представить вместе с декларацией заявление на возврат налога и копии документов, подтверждающих право на соответствующий налоговый вычет, при этом ИФНС может запросить у вас и оригиналы документов.

Все пересылаемые документы записываются в опись вложения поименно с указанием суммы оценки по ее действительной стоимости, определенной вами (например, стоимости израсходованной бумаги). Опись вложения вы должны составить в двух экземплярах с обязательным указанием почтового полного адреса и наименования получателя (ИФНС) и подписать ( п. 154 Почтовых правил).

По желанию отправителя на первом экземпляре описи, вкладываемой в ценное письмо (бандероль), оценка предметов может не указываться. В данном случае в графе «Объявленная ценность» ставится прочерк.

В бланке описи вложения по форме 107 есть пометка «Исправления не допускаются». Поэтому как исправления в перечне документов, так и, например, приписка от руки к напечатанному тексту вызовут дополнительные вопросы со стороны налоговых органов и необходимость пояснений. Поэтому заполнять опись вложения надо внимательно, аккуратно, без ошибок и при этом использовать только один метод заполнения – от руки или машинописный.

4) За истекший 2015 год было 2 места работы. Для получения оставшегося вычета хватит дохода с одного из них. Обязательно ли потребуется справка и с другого места работы для заполнения 3-НДФЛ или можно её заполнить только по одному месту работы?

Декларация должна включать в себя все доходы, полученные налогоплательщиком в отчетном году.

Это следует из Порядка заполнения декларации по форме 3-НДФЛ, утвержденной Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@.

Согласно п. 6.1 Порядка на листе А производится расчет суммы дохода, полученной налогоплательщиком от всех источников в Российской Федерации, и соответствующих сумм налога, исчисленных и удержанных у источника выплаты дохода за налоговый период.

Поэтому вы должны отразить все полученные доходы в налоговом периоде, даже если они превышают остаток имущественного вычета.

5) В заявлении для ИФНС обязательно ли нужно указывать оставшуюся сумму невыбранного дохода от 2 млн. или можно указать сумму дохода, указанную в форме 3-НДФЛ? (Суть в том, что фактически сумма дохода по форме 3-НДФЛ будет больше, чем сумма невыбранного от 2 млн. дохода, необходимого для получения вычета. Раньше, перед подачей документов, нас в ИФНС предварительно отправляли в Отдел камеральных проверок, где нам рассчитывали и сообщали оставшуюся часть (с точностью до копеек) и мы её вписывали в заявление. А как теперь правильно написать заявление, чтобы нам не отказали в приеме документов, если мы хотим подать документы по почте?)

Остаток вычета по расходам на приобретение недвижимости, перешедший с предыдущего налогового периода вы обязательно должны отразить в Листе Д1 по п.п. 2.3.

Что касается указания остатка имущественного вычета, что в Листе Д1 есть п.п. 2.10 «Остаток имущественного налогового вычета». Посмотрите по предыдущей вашей декларации эту сумм и укажите ее в заявлении.

Доходы указываете все (см. комментарии к п. 4).

.

6) В справках 2-НДФЛ указано «В ИФНС и номер кода». Этот номер кода не той ИФНС, куда мы должны подать документы. Может ли это служить основанием для отказа в приёме документов или необходимо по новой заказывать форму 2-НДФЛ?

Справки 2-НДФЛ в первую очередь являются отчетностью по НДФЛ (сведениями), которые организация обязана предоставить в налоговую инспекцию по месту своего учета. То есть, это код ИФНС где ваш работодатель стоит на учете.

И уже потом – справки 2-НДФЛ являются документом, который по запросу физического лица может ему выдаваться о подтверждении сумм НДФЛД, исчисленных, удержанных и перечисленных в бюджет с доходов физического лица. Поэтому вам просто не выдадут справку 2-НДФЛ с другим кодом ИФНС.

Следует отметить, что в п. п. 6 п. 3 ст. 220 НК РФ справка 2-НДФЛ не указана как один из документов, которые в обязательном порядке следует предоставить в налоговую инспекцию для получения имущественного вычета. Все эти сведения о ваших доходах уже есть в налоговой инспекции – ведь они предоставляются организацией по итогам года в обязательном порядке. Но налоговики требует в качестве дополнительного документа (что не запрещено НК РФ) справку 2-НДФЛ у физических лиц. Данное требование можно обосновать если, например, документы на получение имущественного вычета подаются физическим лицом до срока предоставления организацией в налоговую инспекцию справок 2-НДФЛ по своим работникам. Например, за 2015 год срок предоставления таких сведений установлен до 01.04.2016 года. То есть, если вы сейчас подадите декларацию 2-НДФЛ, то у налоговой инспекции просто еще нет данных о ваших доходах.

Таким образом, справка с кодом ИФНС вашего работодателя не является основанием для отказа в предоставления имущественного вычета.

15 января 2020 Пригодится для: Предприниматели

Вариант с отправкой отчётности по почте выручает, если срок действия ключа ЭЦП истёк, а получить новый или лично подать отчёт нет возможности.

Подача отчётности в электронном виде

Мы рекомендуем такой способ как удобный для предпринимателей, которые самостоятельно ведут своего ФЛПФизическое лицо — предприниматель , заполняют и подают отчётность. Надо получить квалифицированную подпись, бесплатно её выдаёт сама налоговая.

Ключ ЭЦП: получение, продление, отмена

Ключ ЭЦП: получение, продление, отмена

Для формирования и подачи деклараций, отчётов, заявлений и для переписки с налоговой рекомендуем использовать кабинет плательщика налоговой. Он бесплатный и работает более-менее стабильно, есть нюансы с работой, если подаёте отчёт в крайний срок.

Где искать нужные формы отчётов. Раздел «Ведення звітності».

Выбираете год и период, за который будете формировать отчёт. В списке выбираете нужный и переходите к заполнению. Можно найти нужный отчёт и по коду формы.

Перед отправкой правильность заполнения полей можно проверить, нажав на кнопку «Перевірити», если не заполнили обязательные поля, они подсветятся в форме.

Как понять, что налоговая получила вашу декларацию: все квитанции со статусом отчёта отражаются в разделе «Вхідні/Вхідні документи». Обработка отчёта контролирующим органом занимает какое-то время, но, когда сервис получает ответ сервера этого органа, в этом разделе доступна квитанция со статусом отчёта.

В течение нескольких минут после отправки декларации вы получите квитанцию № 1 — это значит, что ваш отчёт поступил на сервер налоговой.

Квитанция № 2 может прийти со статусом «Прийнято пакет» или «Пакет не прийнято» с пояснением замечаний. Например, так:

Вы просто исправите ошибки и отправите декларацию повторно.

Крайний срок отправки отчёта онлайн — последний час последнего дня подачи отчётности (п. 49.5 НКУ). Хотя мы не советуем ждать последней минуты — серверы налоговой могут не работать, и вы просрочите сдачу отчётности, а за несвоевременную подачу штрафуют на 170 грн.

Через кабинет плательщика также можно вести переписку с налоговой, отправлять регистрационные заявления, к примеру на регистрацию РРОРегистратор расчётных операций (кассовый аппарат)., заключить договор с налоговой о признании ЭЦП, подавать отчётность через раздел «Заяви, запити для отримання інформації».

Ещё один онлайн-сервис, который мы рекомендуем предпринимателям, которые сами, без бухгалтера ведут своего ФЛП, — это «Таксер».

На электронный адрес, который указываете при регистрации, будут приходить напоминания о сроках уплаты налогов и сдачи отчётности, уведомления о статусе отчёта. Можно сформировать квитанцию на уплату налогов, просматривать есть ли задолженность.

В сервисе есть полные и упрощённые формы отчётов нужных ФЛП отчётов. Полная форма — такая же, как в кабинете плательщика, вы вручную заполняете каждую строку. В упрощённой форме предзаполнены ваши данные ФЛП и налоговая, куда подаётся отчёт, КВЭД.

К примеру, в декларации по ЕН надо указать три значения — сумму дохода за отчётный квартал, сумму налогов, которую насчитали по итогам 9 месяцев, и налог, который надо уплатить по итогам периода, за который подаётся отчёт.

Если хотите максимально автоматизировать подачу отчётности, можете купить подписку на сервис «Таксер», стоит она 450 грн в год. Декларация заполняется автоматически, вы проверяете правильность и подписываете отчёт КЭПКвалифицированная электронная подпись.

Но даже в бесплатной версии в сервисе есть нужные ФЛП отчёты, чтобы найти нужный, переходите в раздел «Отчётность», нажимаете на «Создать документ» и выбираете нужную форму.

На рынке есть и другие сервисы, например «Лига:REPORT», пакет для ФЛП стоит 337 грн за год использования, способ заполнения отчётности схож с кабинетом плательщика, «Сота» — 312 грн в год, iFin — 650 грн в год, «Арт Звіт».

Ещё подать декларацию онлайн можно через сервис OpenDataBot через один из мессенджеров: Вайбер, Телеграм или Фейсбук Messenger. Правда на момент публикации материала функционал бота обновлялся и разработчики обещали, что будет доступен 17.01.

Как работать: перейдите в бота и введите свой налоговый номер, появится информация о вашем ФЛП, вам нужно нажать на кнопку «Подати звіт».

Следующий шаг — ответить на ряд вопросов: есть ли у вас ключ ЭЦП, бот попросит подтвердить вашу группу ЕН, указать есть ли наёмные работники, размер дохода за весь год, сумму ЕН, которую уплатили за предыдущий период, если вы на 3-й группе.

Если меняли группе ЕН в текущем году, подать декларацию через Опендатабот вы не сможете.

Отнести в налоговую лично

Отчётность можно заполнять в бумажном виде и каждый раз относить в налоговую.

Сразу отметим, что налоговики не могут отказаться принять бумажный отчёт или декларацию. Это ваше право — сдавать отчётность так, как вам удобно.

Если удобно на бумаге, заполните два идентичных экземпляра декларации. Можно отнести в налоговую лично или отправить уполномоченное лицо с доверенностью, что ФЛП поручает ему подать отчётность от своего лица.

На вашем экземпляре инспектор поставит отметку «принято».

Отправка отчётности по почте

Не самый удобный вариант отправки отчётности, но часто выручает, если срок действия ключа ЭЦП истёк, а получить новый или лично подать отчёт нет возможности.

Отправить декларацию или отчёт можно заказным письмом Укрпочтой с уведомлением о вручении и описью вложения. В одном письме можно отправить, к примеру, декларацию по ЕН и отчёт по ЕСВ по форме Д5, поэтому опись вложения документов в письме обязательна.

Сохраните чек и корешок уведомления об отправке, они могут вам пригодиться. Ведь письмо может потеряться, и, возможно, вам придётся доказывать, что оно отправлено. Если отправили в срок, а почта потеряла, вы не будете нести ответственность за нарушение сроков подачи. Штраф за это — 170 грн.

Сроки отправки. Отправить письмо надо успеть не позднее чем за 5 календарных дней до последнего дня сдачи отчётности (п. 49.5 НКУ), учитывайте выходные дни. Да и вообще, с учётом работы почты лучше отправить письмо раньше. Налоговики могут попросить отправить документы «Новой Почтой», это возможно, тогда получателем указываете «представник» и в контактах — городской номер телефона.

Как проконтролировать, дошли ли документы до адресата: позвонить в канцелярию налоговой и уточнить, зарегистрировано ли ваше письмо.

Если в декларации есть ошибки, налоговая не примет её, тогда инспектор в течение 5 рабочих дней со дня получения письма отправит мотивированный отказ, и вам нужно будет время на исправление ошибок и отправку нового отчёта.

Можно ли налоговые декларации отправлять бумажной почтой?

Лучший способ (финансово и по затратам времени) — отправка документов почтой. Но всегда ли отчетность можно отправлять почтой и как это правильно сделать, чтобы потом не платить штрафы?

П.4 ст.80 НК РФ закрепляет: плательщик вправе послать декларацию почтовым отправлением. Но есть исключения: электронно (через сайт ФНС или через оператора ЭО) отчётность предоставляется:

- если это напрямую закреплено законом для налога — например, декларация по НДС (КНД 1151001) представляется не позже 25 числа месяца за отчётным кварталом;

- действующими и созданными компаниями со среднесписочныи количеством сотрудников свыше 100 человек,

- крупнейшими плательщиками по закону (ст. 83 НК РФ, приказ Минфина от 16.05.07 за № ММ-3-06-308@).

Все остальные предприятия могут без боязни направлять отчётную документацию по почте.

Как отправить отчетность по почте

Днем принятия ФНС отчётности является дата отправки письма. В случае необходимости обращайтесь в инспекцию за проставлением штампа о принятии отчёта, предоставив им чек и опись.

Образец и бланк описи находятся тут: опись вложения в ценное письмо

Предельный срок отправки письма — последний день для предоставления отчётности. Актуальные сроки узнавайте в ФНС либо через бухгалтерские системы и календари бухотчётности.

При заполнении конверта стоит перепроверить адрес ФНС. Иногда налоговые переезжают, а информация об этом появляется на сайте не сразу. Особых проблем ошибка в адресе не доставит: почтовое отделение переадресует письмо на новое место. Если же ошибочно указана не та ФНС, то письмо переправят. Проблемой эта ошибка станет при ликвидации фирмы: из-за нежелания платить штрафы, придётся обойти много инстанций, чтобы доказать факт пересылки.

Посылать все виды отчётных документов надо заказным письмом с уведомлением и подробной описью вложения. Опись предусмотрена НК РФ. Не стоит оставлять отправку на последний момент: Почта России работает до 20–00 (в большинстве случаев, разумеется, не всегда и не везде), и не все экспресс-службы доставки отправляют с описью.

Отправляется отчётность по почте:

- всем компаниям, кроме крупнейших, с ССЧ свыше 100 человек;

- по налогам, по которым НК не предусмотрел лишь электронную форму;

- заказными письмами, переписав вложения.

Требуется копия декларации и выписка из ЕГРЮЛ

Вопрос:

Как, где, и что нужно, чтобы заказать такие документы, как копия декларации на последнюю отчетную дату с подтверждением о принятии налоговым органом и выписку из ЕГРЮЛ?

Ответ:

1. Скачать декларацию по УСН за 2014г. Вы можете в разделе Электронная отчетность – ФНС, выбрав 2014г. После этого Вам нужно выгрузить из данного раздела подтверждение успешного приема Вашей декларации (это будет два файла в формате pdf: квитанция о приеме и извещение о вводе). После этого с данными документами Вам нужно прийти в налоговую, где Вам заверят декларацию (поставят отметку налоговой что отчетность была сдана).

2. Вы можете получить выписку из ЕГРЮЛ через сервис. Однако, данная выписка не будет аналогична выписки, которую можно получить непосредственно в налоговой (т.к. она является информационно-справочной).

Для получения оригинала выписки (с печатью инспекции) из ЕГРЮЛ, потребуется лично (или через доверенное лицо) написать и предоставить в инспекцию заявление по форме предложенной на сайте ФНС.

Отмечу, что запросить оригинал выписки в инспекции можно также через сайт ФНС.

Актуально на дату 11.06.2015 г.

По просьбе налогоплательщика инспекция обязана распечатать и заверить бумажную копию электронной декларации

В ряде случаев, например, чтобы подтвердить сдачу налоговой отчетности перед третьими лицами, налогоплательщику может понадобиться копия декларации, заверенная инспекцией.

А какие документы могут подтвердить факт сдачи отчетности, если декларации были отправлены в электронном виде?

В такой ситуации, сообщает ФНС России, инспекция по просьбе налогоплательщика обязана распечатать и заверить бумажную копию декларации (письмо от 21.05.13 № ЗН-4-12/9056

Специалисты налогового ведомства сначала напоминают, какой документ подтверждает сдачу электронной налоговой декларации.

Таким документом является квитанция о приеме (п. 4ст. 80 НК РФ).

Налоговая декларация, отправленная в электронной форме по телекоммуникационным каналам связи (ТКС), считается принятой, если налогоплательщику поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью уполномоченного лица налоговой инспекции. Датой получения электронной налоговой декларации считается дата, указанная в квитанции.

При этом, подчеркивают налоговики, у налогоплательщика нет обязанности обращаться в инспекцию с просьбой проставить отметку о приеме.

Однако если налогоплательщику необходима бумажная копия декларации с отметкой о приеме, он может получить ее в инспекции.

По просьбе заявителя инспекция должна распечатать налоговую декларацию, принятую в электронном виде по ТКС, и проставить на ней отметку о приеме. Такая возможность предусмотрена пунктом 219 Административного регламента ФНС России.

Как отправить налоговую декларацию в ФНС по почте

Дата публикации: 20.07.2018

В НК РФ представлены несколько способов, посредством которых можно передавать налоговую декларацию в ФНС. Одним из вариантов является использование почтовой связи, а именно отправка документов письмом по Почте России. Подробнее о том, как отправить письмо в налоговую, поговорим далее.

В соответствии со ст. 80 п. 4 НК РФ декларация может быть представлена налогоплательщиком в налоговый орган следующими способами:

- Лично или через представителя. Для этого необходимо обратиться в канцелярию ФНС и передать документы на бумажном носителе. Датой приёма считается дата передачи. По желанию налогоплательщика на копии декларации будет поставлена отметка о принятии и дата получения.

- Передача посредством отправки по электронной почте или через личный кабинет налогоплательщика. В этом случае датой приёма считается дата отправки документов в электронном виде. Подтверждением принятия в органах ФНС будет служить квитанция в электронной форме, присланная на адрес отправителя.

- Отправка в виде почтового отправления. Датой представления считается дата отправки! По этой причине, отправляя бумаги почтой, можно сильно не переживать, что доставка займет неделю, две или более продолжительный срок.

В статье 80 НК РФ указано, что почтовое отправление должно быть отправлено с описью вложения. Остальные нюансы не регламентируется.

Опись вложения – это специальный почтовый документ ф.107, в котором отправитель указывает содержимое почтового отправления. Так как пересылаются документы, то можно указать только их названия (по желанию в свободной форме можно добавить краткое описание). Ф. 107 заполняется в двух экземплярах: один бланк остается на руках отправителя, а второй прикрепляется к письму и пересылается вместе с ним. Пример заполнения ниже:

При получении адресат (в нашем случае представитель ФНС) может попросить сотрудника почты вскрыть почтовое отправление и проверить его содержимое на предмет соответствия содержимого конверта бланку описи.

По собственному желанию налогоплательщик может воспользоваться дополнительной платной услугой Почты России – уведомлением о вручении. Уведомление о вручении, в свою очередь, будет являться доказательством, подтверждающем, что письмо действительно получено адресатом, так как на уведомлении будет стоять подпись получателя.

В общем говоря, имея на руках уведомление о вручении, опись вложения и чек об оплате почтовых услуг – беспокоиться отправителю практически не о чем.

Как выяснили выше, в соответствии с кодексом декларацию в налоговую по почте можно отправить письмом или бандеролью. Именно эти два вида почтовых отправлений подходят для пересылки бумажной продукции. Отличие их только в том, что с помощью первого вида письменной корреспонденции можно пересылать бумагу весом до 100 грамм, а для более тяжелых отправлений (от 101 грамма до 2 килограмм) предназначены бандероли.

Процесс отправки:

- Купите подходящего размера конверт. Конверт может быть бумажный или полиэтиленовый.

- Возьмите в отделении Почты России бланк ф. 107 «Опись вложения» и, если решите отправлять с уведомлением – бланк ф.119 «Уведомление о вручении». Бланки необходимо заполнять самостоятельно. Бланк ф. 107 можно создать на официальном сайте pochta.ru и в дальнейшем распечатать его, а вот заполнить ф. 119 онлайн не получится.

- Укажите информацию на адресном ярлыке конверта: напишите адрес, индекс и название организации-получателя и свой обратный адрес.

- Передайте конверт, пересылаемые документы и бланки оператору. Скажите, что желаете отправить ценное письмо с описью вложения.

Конверт самостоятельно запечатывать не стоит. Оператор должен убедиться, что в бланке ф. 107 указано действительно то, что будет пересылаться. - Оплатите услуги почты.

Почему необходимо отправлять в налоговую именно ценное письмо, а не заказное? – По правилам ПР к отправке с описью допускаются только ценные почтовые отправления, для заказных писем – эта услуга не предусмотрена.

Нужно ли указывать ценность письма? – Да, для ценных отправлений необходимо указать объявленную ценность. О/ц нужно указать в бланке ф.107 и на конверте (пример выше).

Какова цена отправки? – С тарифами на письма можно ознакомиться на этой странице.

Как заполнить опись для почтового отправления?

Как узнать доставлены ли документы в налоговую?

С какого момента отсчитывать срок проверки документов?

Налоговый Кодекс предусматривает возможность сдать налоговую декларацию без посещения налогового органа – декларацию 3-НДФЛ и подтверждающие документы можно отправить по почте (данный способ предусмотрен п. 4 ст. 80 НК РФ). Отправлять документы нужно обязательно ценным письмом с описью вложения.

Как заполнить опись для почтового отправления?

Перед отправкой письма Вам необходимо составить опись вложения, то есть перечислить все документы, которые Вы отправляете в налоговую инспекцию. Опись составляется в 2х экземплярах: один будет отправлен в налоговый орган вместе с Вашими документами, а другой – останется у Вас, как подтверждение отправки документов (на описи почтовый сотрудник поставит отметку о принятии с датой отправления).

Бланк описи Вы можете получить в почтовом отделении, либо на сайте Почты России. Заполнить опись можно отруки, либо в электронном виде, а затем распечатать. Вам просто нужно перечислить все отправляемые документы, указать их количество и ценность (мы рекомендуем для всех документов указывать ценность 1 рубль).

Обратите внимание: вкладывать опись в конверт сразу не нужно, Вы просто отдаете её сотруднику почты вместе с незапечатанным письмом. После этого сотрудник почтового отделения поставит отметку на описи, один экземпляр вложит в конверт, а другой отдаст Вам.

Как узнать доставлены ли документы в налоговую?

Отследить свое отправление Вы можете с помощью почтового идентификатора на сайте Почты России. Этот идентификатор будет указан на чеке, который Вам выдадут в почтовом отделении при отправке письма.

Также Вы можете отправить письмо с уведомлением о вручении. В этом случае Вам вернутся уведомление о том, что письмо доставлено получателю. Однако, на практике уведомления часто приходят с большой задержкой, либо не приходят вообще (при этом само письмо доставлено адресату).

С какого момента отсчитывать срок проверки документов?

Существует мнение, что при отправке документов почтой срок камеральной проверки (3 месяца) нужно отсчитывать с момента получения документов налоговой инспекцией. Однако, это не так – срок проверки отсчитывается с момента сдачи документов в налоговый орган. При этом в данном случае дата сдачи документов – это дата отправки их почтой. Эта дата будет указана на Вашем экземпляре описи.

Заказные письма с уведомлениями приходят из Волгограда, Кемерова и Уфы.

На днях вместе с газетами из почтового ящика извлекла извещение, уведомлявшее о необходимости получить заказное письмо. Удивил адрес отправителя — Волгоград. С домочадцами ломали голову, вспоминая, есть ли родня в этом городе, шутили — вдруг объявился ранее не ведомый богатый дядюшка? На почте вручили конверт с логотипом федеральной налоговой службы — внутри информация о сумме налогов за движимое и недвижимое имущество. Наслышав о всевозможных мошеннических способах отъёма денег, в кассу банка не спешила.

На многих сайтах сообщали о подобных случаях обмана. Фальшивые платёжки россияне периодически получают по всей стране. Последние факты были зафиксированы в Свердловской области. «Липу» разослали не только бизнесменам, но и рядовым гражданам. Эксперты отмечают, что мошенническая схема с поддельными квитанциями не нова. Возможность рассылать фальшивые квитанции возникает у мошенников чаще всего после утечек данных из различных баз: собственников жилья, ГИБДД, страховщиков.

В прошлом году квитанции о налогах люди находили в почтовых ящиках, после «упрощения» в налоговой цепочке появилось ещё одно довольно времязатратное звено — почта. Однако получение налоговых документов по Почте России не гарантирует безопасности: жулики могут потратиться на конверты, подделать логотип службы. В интернет-сообществах предупреждают: прежде чем платить, следует внимательно изучить цифры расчётного счёта. В настоящих квитанциях указаны реквизиты управления Федерального казначейства, а не коммерческих банков.

Для пущей верности специалисты советуют проверить соответствие счетов в личном кабинете налогоплательщика. Возникают трудности для интернет-чайников. Для большинства пожилых граждан виртуальная Сеть по-прежнему остаётся непознанным объектом, тогда как в Магнитогорске число пенсионеров перевалило за сто тысяч.

Декларируется, что периодическая оптимизация государственных служб и онлайн-платежи экономят занятым гражданам уйму времени. Что касается моего случая, то более полутора часов ушло на получение заказного письма с учётом поездки в почтовое отделение, очереди, ну и похода в кассу Сбербанка. Это среднестатистическое время, которое придётся потратить на уплату налогов одной четвёртой части населения Магнитки. На деле оптимизация «играет в одни ворота»: вероятно, это сэкономило государственные деньги, например, за счёт сокращения сотрудников госструктуры. Что касается расходов на доставку, то стоимость отправки заказного письма и в пределах города, и из Волгограда в Магнитку составляет примерно 50 рублей.

В кабинете межрайонной ИФНС России № 16 по Челябинской области начальник отдела работы с налогоплательщиками Елизавета Правдина, глянув на конверт и платёжные документы, заключила — подлинник.

— Елизавете Викторовна, почему заказное письмо об уплате налогов пришло из Волгограда?

— Часть налоговых уведомлений магнитогорцы получают из Волгограда, часть из Кемерова и Уфы. Это не мошенничество, как ошибочно полагают некоторые налогоплательщики. Дело в том, что при федеральной налоговой службе создано учреждение «Налог-сервис», которое выполняет техническую работу по распечатке, конвертованию корреспонденции и передаче на Почту России. «Налог-сервис» имеет сеть филиалов по всей стране. Налогоплательщики получат одно налоговое уведомление по всем имеющимся у них объектам имущества, транспорту и НДФЛ, независимо от места их нахождения. Это связано с оптимизацией процесса администрирования имущественных налогов: базы данных налоговых органов интегрированы в одну, что позволяет упростить формирование документов. Уведомления разосланы по почте или размещены в личных кабинетах налогоплательщиков на официальном сайте налоговой службы. Если сумма начислений меньше 100 рублей, уведомление не формируется и не направляется. Налогоплательщик получит его либо в следующем году, если начисления будут более 100 руб-

лей, либо сразу за три года. Не получат уведомлений лица, освобождённые от уплаты налогов в связи с предоставлением льготы, а также владельцы жилых объектов, общая площадь которых меньше предусмотренных для налогового вычета: дом площадью до 50, квартира — до 20, комната до 10 квадратных метров.

По закону уведомление должно быть отправлено не менее чем за 30 дней до срока платежа. Если гражданин уверен, что уведомление ему полагается, но до 1 ноября документа он так и не получил, то необходимо сообщить в налоговую инспекцию: через личный кабинет, во время личного обращения или на сайте службы в интернет-сервисе «Обратиться в ФНС». Получить дубликат налогового уведомления можно и в МФЦ города. Оплата налогов отразится в личном кабинете налогоплательщика для физических лиц в течение десяти рабочих дней.

В налоговые уведомления, как и в прошлом году, включён налог на доходы с указанием организации, выплатившей доход. Доходом может быть, например, выигрыш в лотерею от 4 до 15 тысяч рублей, оплата проезда, учёбы, путевки, а также доход в натуральном виде.

В этом году налог на имущество физических лиц, земельный и транспортный, а также налог на доходы граждан подлежат уплате не позднее 2 декабря.

Если к этой дате налоги не будут оплачены, то должникам направят требование. В случае его неисполнения принимаются меры принудительного взыскания задолженности.

— Чем объясняется изменение формы налогового уведомления?

— Удобством для собственников имущества. В документе имеется информация об объектах, кадастровые ставки, суммы налогов и реквизиты. Отсутствие квитанций не создаст сложности при уплате налогов. Это не повод для обращения в службу. Информация, необходимая для уплаты налога, — это индекс документа. В уведомлении он обозначен как УИН — QR-код и штрих-код. Налогоплательщику достаточно «считать» один из кодов в терминале оплаты и внести денежные средства. Оплатить можно и с мобильного телефона по QR-коду, через личный кабинет налогоплательщика для физических лиц или интернет-сервис на сайте ФНС «Уплата налогов и пошлин». Также в интернет-банках кредитных учреждений можно внести деньги по ключевому реквизиту УИН, ранее он назывался индекс документа.

— Какие ещё новшества произошли в сфере налогообложения?

— Для граждан, имеющих трёх и более детей, по земельному налогу применён вычет на «шесть соток» одного участка по выбору налогоплательщика. По налогу на имущество физических лиц применяется вычет на каждого ребёнка: пять квадратных метров для комнат и квартир и семь «квадратов» для жилых домов.

При исчислении по кадастровой стоимости налога на землю и имущество за 2018 год для всех граждан вводится десятипроцентное ограничение по росту налогов. Иными словами, как бы ни выросла кадастровая стоимость, земельный и налог на имущество увеличится, но не более чем на десять процентов.

Новшества также введены в отношении объекта налогообложения, прекратившего свое существование в связи с его гибелью или уничтожением. Исчисление налога прекращается с первого числа месяца на основании заявления, представленного гражданином в налоговый орган по своему выбору. С заявлением налогоплательщик вправе представить документы, подтверждающие факт гибели или уничтожения. Если эти документы в налоговом органе отсутствуют или не представлены гражданином самостоятельно, то налоговая служба, исходя из информации, указанной в заявлении, самостоятельно запрашивает сведения в органах, у иных лиц, имеющих информацию, подтверждающую гибель или уничтожение объекта. Кроме того, изменения коснулись пенсионеров и многодетных семей, уплачивающих

транспортный налог по льготной ставке 1 рубль с 1 лошадиной силы.Законодательство Челябинской области подняло планку мощности по легковым машинам со 150 до 180 лошадиных сил включительно. Полностью освобождены от налога по любому транспортному средству мощностью до 180 лошадиных сил инвалиды I и II групп. Эта норма тоже применяется с налогового периода за 2018 год.

— Есть ли дополнительные льготы, которые определены местными законодательными актами?

— Дополнительные льготы есть почти в каждом муниципальном образовании. Информацию необходимо уточнять в налоговых инспекциях либо на сайте ФНС в сервисе «Справочная информация о ставках и льготах по имущественным налогам». Наиболее распространенная категория льготников -пенсионеры. Те из них, кто имеет в собственности несколько объектов, льгота предоставляется только на один объект каждого вида имущества: одну квартиру, один гараж, один дом. Пока льготы носят заявительный характер, поэтому необходимо обратиться в налоговую инспекцию с заявлением либо направить его из личного кабинета.

— До окончания уплаты налогов осталось менее полутора месяцев. Можете ли назвать суммы, уже поступившие в бюджет?

— Поясню, что межрайонной ИФНС России № 16 по Челябинской области подведомственны следующие территории: Орджоникидзевский район Магнитогорска, Верхнеуральский, Агаповский и Кизильский районы. Общая сумма начисленных имущественных налогов и НДФЛ превысила 366 миллионов рублей. Было сформировано более 200 тысяч налоговых уведомлений. Более 60 процентов начислений составляет транспортный налог — около 235 миллионов рублей. Это традиционно высокая доля в начислениях. Меньшая часть — налог на имущество и земельный налог: более 73 миллионов и свыше 58 миллионов рублей соответственно. Разобраться в налоговых уведомлениях поможет промо-страница «Налоговое уведомление 2019» на сайте www.nalog.ru.

По состоянию на 15 октября 2019 года в бюджет поступило более 34 миллионов рублей. Уровень «собираемости» составляет более девяти процентов.

Интересные материалы:

- Документы после ликвидации

Насущный вопрос при ликвидации организации — куда деть документы. Ведь компания закрылась и хранить документы…

- Документы для бухгалтерии

Бухгалтерский учет — научно-организованная система, предназначенная для сбора, обработки, регистрации и анализа информации, применяемой в…

- ПФР 15 раменское

Официальный информационный портал Раменского городского округа Новости Пенсионный фонд продлевает выплаты гражданам в соответствии с…

- Перечень документов для договора

Перечень необходимых для заключения договора документов Для чего нужна проверка контрагента и как ее провестиСписок…

- Как отправить товар транспортной компанией наложенным платежом

Можно ли отправлять товар наложенным платежом через транспортные компании Дата публикации: 16.02.2018Наложенный платеж – форма…