- от автора admin

Содержание

- Концепция платежеспособности

- Как себя проявляет платежеспособность?

- Платежеспособность и ликвидность: соотношения понятий

- Что такое коэффициент платежеспособности?

- О чем говорит значение коэффициента платежеспособности?

- Ограничения при использовании коэффициента платежеспособности

- Алгоритм определения платежеспособности

- Коэффициентный анализ платежеспособности

- Пример анализа коэффициентов платежеспособности

- Ответы на часто задаваемые вопросы

- Группировка активов по степени ликвидности и пассивов по степени срочности

- Цель и задачи анализа ликвидности и платежеспособности

- Условие абсолютной ликвидности баланса

- Коэффициенты анализа ликвидности и платежеспособности

В статье мы расскажем об общем показателе платежеспособности предприятия. Данный финансовый показатель был предложен профессором А.Д. Шереметом для общей диагностики уровня финансовой устойчивости компании или оценке бизнес-плана.

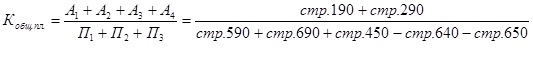

В общем виде это деление суммы различных видов активов на различные пассивы. Формула расчета данного показателя следующая.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

|

|

где:

А1 – наиболее ликвидные активы (денежные средства в банке и кассе предприятия, краткосрочные ценные бумаги),

А2 – быстро реализуемые активы (дебиторская задолженность, депозиты),

А3 – медленно реализуемые активы (готовая продукция, незавершенное производство, сырье и материалы),

А4 – трудно реализуемые активы (здания, земля, оборудование, транспортные средства),

П1 – срочные обязательства (кредиторская задолженность),

П2 – краткосрочные пассивы (краткосрочные кредиты и займы),

П3 – долгосрочные пассивы (долгосрочные кредиты и займы, аренда).

Нормативное значение для коэффициента общей платежеспособности >2. Данное неравенство будет выполнено только тогда, когда предприятие финансируется за счет собственных источников финансирования как минимум н 50%. По словам Шеремета основным фактором, который определяет общую платежеспособность у предприятия является наличие у предприятия собственного капитала (см. →коэффициент общей ликвидности).

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Общий показатель платежеспособности предприятия определяет степень покрытия всех обязательств у предприятия ее активами и способность предприятия на долгосрочное функционирование, более подробно про показатели платежеспособности читайте в статье: «Показатели платежеспособности предприятия. 6 формул расчета».

Резюме

В статье мы рассмотрели формулу показателя общей платежеспособности, который позволяет определить ликвидность бизнеса. Норматив у показателя >2. Важно отметить, что слишком большие значения показателя будут говорит о неэффективном управлении и наличии неиспользуемых собственных средств.

Жданов Василий Юрьевич, к.э.н.

Привет, на связи Василий Жданов в статье проведем анализ платежеспособности предприятия. В финансах платежеспособность означает степень, в которой текущие активы субъекта хозяйствования превышают его текущие обязательства. Платежеспособность также может быть определена как способность бизнеса собирать свои долгосрочные фиксированные расходы в дополнение к достижению долгосрочного роста и расширения. Лучший уровень платежеспособности компании указывает на ее финансовую устойчивость. Когда компания неплатежеспособна, это означает, что она больше не может функционировать и находится на грани банкротства.

Концепция платежеспособности

Платежеспособность – это способность компании выполнять свои долгосрочные долги и финансовые обязательства. Платежеспособность необходима для того, чтобы оставаться в деятельности, поскольку она демонстрирует способность компании продолжать свою деятельность в обозримом будущем. Хотя компании также нужна ликвидность, чтобы процветать и погашать свои краткосрочные обязательства, такую краткосрочную ликвидность не следует путать с платежеспособностью.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Как себя проявляет платежеспособность?

Платежеспособность напрямую связана со способностью физического лица или предприятия оплачивать свои долгосрочные долги, включая любые связанные с ними проценты. Чтобы считаться платежеспособным, стоимость активов предприятия, будь то в отношении компании или физического лица, должна быть больше суммы его долговых обязательств. Различные математические вычисления выполняются для того, чтобы помочь определить платежеспособность бизнеса или человека.

Определенные события могут создать риск для платежеспособности предприятия. В случае бизнеса ожидаемое истечение срока действия патента может привести к риску платежеспособности, поскольку это позволит конкурентам производить данный продукт, что приведет к потере связанных с этим выплат роялти. Кроме того, изменения в некоторых нормативных актах, которые напрямую влияют на способность компании продолжать деловые операции, могут представлять дополнительный риск. Как юридические, так и физические лица могут столкнуться с проблемами платежеспособности в случае вынесения крупного судебного решения против них после судебного разбирательства.

Платежеспособность и ликвидность: соотношения понятий

Хотя платежеспособность отражает способность компании выполнять долгосрочные обязательства, ликвидность отражает способность компании выполнять свои краткосрочные обязательства. Для того, чтобы фонды считались ликвидными, они должны быть либо немедленно доступны, либо легко конвертироваться в используемые фонды. Наличные считаются самым ликвидным средством оплаты. Компания, которой не хватает ликвидности, может быть вынуждена объявить о банкротстве, даже если она платежеспособна, если она не может конвертировать свои активы в средства, которые можно использовать для выполнения финансовых обязательств.

Ликвидность – это способность компании оплачивать краткосрочные обязательства, а платежеспособность – ее способность выполнять свои долгосрочные обязательства. Ликвидность также относится к способности бизнеса быстро продавать активы для привлечения денежных средств.

Компания может иметь высокую ликвидность, но не платежеспособность, или высокую платежеспособность, но низкую ликвидность. Для функционирования на рынке важны как ликвидность, так и платежеспособность.

Сильно платежеспособная компания с проблемой ликвидности – проблемой с наличностью – обычно может получить деньги, одолжив ее. Банки более склонны кредитовать клиентов, которые являются платежеспособными.

Компания может быть неплатежеспособной, но имеет ликвидность. Это происходит, если у нее достаточно денежных средств для погашения текущих или краткосрочных долгов, однако все ее активы стоят меньше, чем общая сумма задолженности.

Бизнес может решить проблему несостоятельности, особенно если у него есть ликвидность. Для этого он должен сократить расходы, чтобы увеличить денежный поток. В итоге у него должно быть больше активов, чем долгов – или он может уменьшить долги, ведя переговоры с кредиторами, чтобы уменьшить общую сумму задолженности.

Что такое коэффициент платежеспособности?

Коэффициент платежеспособности является ключевым показателем, используемым для измерения способности предприятия выполнять свои долговые обязательства, и часто используется потенциальными кредиторами бизнеса. Коэффициент платежеспособности показывает, достаточен ли денежный поток компании для удовлетворения ее краткосрочных и долгосрочных обязательств. Чем ниже коэффициент платежеспособности компании, тем выше вероятность того, что она не выполнит свои долговые обязательства.

Формула для коэффициента платежеспособности выглядит так:

где КП – коэффициент платежеспособности;

ОА – общая сумма активов, т.р.;

ОО – общая сумма обязательств, т.р.

Общие активы включают все запасы. Большее число указывает на большую платежеспособность. Например, компания с коэффициентом платежеспособности 1,2 является платежеспособной, а компания с коэффициентом платежеспособности 0,9 технически несостоятельна.

Коэффициент платежеспособности рассчитывается путем деления чистого операционного дохода компании после налогообложения на ее совокупные долговые обязательства. Чистый доход после налогообложения получается путем добавления неденежных расходов, таких как амортизация, к чистой прибыли. Эти цифры взяты из отчета о прибылях и убытках компании. Краткосрочные и долгосрочные обязательства находятся на балансе компании.

Как общее практическое правило, коэффициент платежеспособности выше 20% считается финансово обоснованным. Однако коэффициенты платежеспособности варьируются от отрасли к отрасли. Следовательно, коэффициент платежеспособности компании следует сравнивать с конкурентами в той же отрасли, а не рассматривать отдельно. Приветствуется его рост в динамике за 2-3 года.

О чем говорит значение коэффициента платежеспособности?

Коэффициент платежеспособности является одним из многих показателей, используемых для определения того, может ли компания оставаться платежеспособной.

Коэффициент платежеспособности представляет собой комплексную меру платежеспособности, поскольку он измеряет фактический денежный поток фирмы, а не чистый доход путем добавления амортизации и других неденежных расходов для оценки способности компании оставаться на плаву. Он измеряет этот объем денежных потоков по всем обязательствам, а не только по краткосрочным долгам. Таким образом, коэффициент платежеспособности оценивает долгосрочное состояние компании, оценивая ее способность к погашению по ее долгосрочному долгу и процентам по этому долгу.

Ограничения при использовании коэффициента платежеспособности

Компания может иметь низкую сумму долга, но если ее методы управления денежными средствами являются плохими, а кредиторская задолженность в результате возрастает, то ее платежеспособность может быть не такой прочной.

Алгоритм определения платежеспособности

Последовательность анализа:

- Рассчитать общие активы и суммарные обязательства компании. Общая сумма обязательств затем делится на общую сумму активов. Это соотношение называется отношением долга к совокупным активам, которое оценивает сумму активов компании, финансируемых кредиторами. Это долги, которые обязательно должны быть возвращены из денежных резервов компании в определенное время. Более высокий процент долгового финансирования представляет более рискованную компанию.

- Рассчитать сумму денежных средств и найти текущие обязательства как минимум за два года. Эти денежные средства от текущей деятельности затем делятся на средние текущие обязательства. Это число также отражает способность компании зарабатывать достаточно денег, чтобы в долгосрочной перспективе покрыть свои долги и другие обязательства.

- Суммировать чистый доход компании, налоговые и процентные расходы в целом, а затем разделить эту сумму на процентные расходы. Это раскрывает соотношение времени и процентного дохода, количественную оценку способности компании выплачивать проценты в срок.

- Вычесть капитальные затраты и денежные дивиденды из денежных средств от текущей деятельности. Это метод определения суммы свободного денежного потока компании. Свободный денежный поток – это количественная оценка суммы денежных средств, которыми обладает компания, Он позволяет осуществлять инвестиции, выплаты по долгам и общую ликвидность.

Коэффициентный анализ платежеспособности

Коэффициенты платежеспособности – это коэффициенты, которые рассчитываются для оценки финансового положения организации с точки зрения долгосрочной платежеспособности. Эти коэффициенты измеряют способность фирмы выполнять свои долгосрочные обязательства и тщательно отслеживаются инвесторами, чтобы понять и оценить способность бизнеса выполнять свои долгосрочные обязательства и помочь им в принятии решений для долгосрочного вложения своих средств в бизнес.

Соответственно, коэффициенты платежеспособности рассчитываются для оценки финансового положения, чтобы определить, является ли предприятие финансово устойчивым для выполнения своих долгосрочных обязательств.

Коэффициенты платежеспособности анализируют способность бизнеса погасить свой долгосрочный долг.

Ниже приведен список важных коэффициентов платежеспособности.

Индикатор 1: Соотношение долгосрочного долга и капитала

Эта формула коэффициента платежеспособности направлена на то, чтобы определить объем долгосрочных долговых обязательств, взятых на себя по отношению к акционерному капиталу. Она помогает найти рычаги воздействия на бизнес. Здесь долгосрочный долг включает долгосрочные кредиты, т.е. долговые обязательства, взятые у финансовых учреждений, а собственный капитал означает фонды акционеров, т.е. акционерный капитал и резервы в форме нераспределенной прибыли. Коэффициент также помогает определить, насколько объем долгосрочных долговых обязательств увеличился по сравнению с его вкладом в акционерный капитал.

Формула индикатора:

где С – соотношение долгосрочного долга к собственному капиталу;

ДД – долгосрочный долг, т.р.;

СК – общий собственный капитал, т.р.

Индикатор 2: Соотношение общего долга к собственному капиталу

Эта формула коэффициента платежеспособности предназначена для определения суммы общего долга (который включает в себя как краткосрочный, так и долгосрочный долг), который предприятие взяло на себя в отношении капитала, и помогает найти общий леверидж бизнеса. Коэффициент помогает определить, сколько бизнеса финансируется за счет долга по сравнению с вкладом в акции. Чем выше соотношение, тем выше леверидж и выше риск в связи с тяжелым долговым обязательством (в виде процентов и основных платежей) со стороны бизнеса.

Формула выглядит так:

где СД – соотношение общего долга к собственному капиталу;

ОД – общий долг, т.р.;

СК – общий собственный капитал, т.р.

Индикатор 3: Коэффициент задолженности

Этот коэффициент предназначен для определения доли общих активов компании (которая включает в себя как текущие активы, так и внеоборотные активы), которые финансируются за счет долга, и помогает оценить общий леверидж бизнеса. Чем выше коэффициент, тем выше леверидж и выше финансовый риск в связи с тяжелым долговым обязательством.

Формула расчета:

где КЗ – коэффициент задолженности;

ОЗ – общая задолженность, т.р.

ОА – общая сумма активов, т.р.

Индикатор 4: Коэффициент собственности.

Данный коэффициент устанавливает связь между средствами акционеров и совокупными активами бизнеса. Он указывает, в какой степени средства акционеров были инвестированы в активы бизнеса. Чем выше коэффициент, тем меньше рычаг и сравнительно меньше финансовый риск со стороны бизнеса. И наоборот, его можно рассчитать, взяв обратное соотношение финансовых рычагов.

Формула расчета:

где КС – коэффициент собственности;

ОК – общий капитал, т.р.

ОА – общие активы, т.р.

Пример анализа коэффициентов платежеспособности

Пример № 1. Для исследования платежеспособности компании следует провести аналитику ряда коэффициентов, отраженных в таблице ниже.

Анализ платежеспособности ООО «Феникс» в 2016-2018гг

По таблице можно сделать следующие выводы:

- наблюдается снижение коэффициента платежеспособности на 0,016, что является негативной тенденцией снижения способности погашать свои обязательства перед кредиторами;

- снижение коэффициента собственной платежеспособности на 0,104 является негативной тенденцией снижения способности погашать свои обязательства перед кредиторами;

- рост общей степени платежеспособности на 0,997;

- рост степени платежеспособности по текущим обязательствам на 0,997;

- снижение коэффициента покрытия текущих обязательств на 0,014;

- снижение доли собственного капитала в оборотных активах на 17,5.

Пример № 2. В таблице 13 представлено сравнение рассчитанных коэффициентов с нормативами.

Сравнение коэффициентов платежеспособности с нормативными значениями ООО «Феникс» в 2016-2018гг

| Индикатор | Норматив | 2016 год | 2017 год | 2018 год |

| Коэффициент платежеспособности | >0,5 | зависимость предприятия от внешних источников финансирования, неустойчивость финансового положения | зависимость предприятия от внешних источников финансирования, неустойчивость финансового положения | зависимость предприятия от внешних источников финансирования, неустойчивость финансового положения |

| Общая степень платежеспособности | >2 | низкая платежеспособность | низкая платежеспособность | низкая платежеспособность |

| Долгосрочная платежеспособность | <1 | возможность предприятия расплатиться по долгосрочным займам собственными средствами, снижение рисков инвесторов | возможность предприятия расплатиться по долгосрочным займам собственными средствами, снижение рисков инвесторов | возможность предприятия расплатиться по долгосрочным займам собственными средствами, снижение рисков инвесторов |

| Степень платежеспособности по текущим обязательствам | <3 | предприятие считается платежеспособным | ||

| Коэффициент покрытия текущих обязательств | >2 | низкая способность предприятия рассчитаться по своим долгам перед кредиторами, высокий уровень риска банкротства | низкая способность предприятия рассчитаться по своим долгам перед кредиторами, высокий уровень риска банкротства | низкая способность предприятия рассчитаться по своим долгам перед кредиторами, высокий уровень риска банкротства |

По результатам анализа платежеспособности компании можно сделать вывод о том, что она является низкой и не соответствует требуемым нормативам коэффициентов, что отрицательно характеризует финансовое состояние компании.

Ответы на часто задаваемые вопросы

Вопрос № 1. Что такое неплатежеспособная компания?

Ответ. Неплатежеспособная компания – это то, что происходит с компанией, когда она испытывает чрезвычайные трудности, пытаясь выполнить свои финансовые обязательства перед кредиторами.

Важно! Чтобы попытаться исправить ситуацию и предотвратить ее ухудшение, несостоятельная компания может согласиться на другие платежные соглашения с кредиторами. Неплатежеспособность предприятия может возникать из-за неадекватной обработки наличности, сокращения денежного потока или увеличения расходов.

Вопрос № 2. Каковы факторы неплатежеспособности?

Ответ. Существуют различные сценарии, способствующие несостоятельности в компании, такие как:

- использование ненадлежащего управления бухгалтерским учетом, которое может быть причиной создания недостаточного бюджета компании или неспособности следовать эффективному плану развития компании;

- рост затрат на оплату товаров или услуг, в результате которого клиенты покупают товары у другого поставщика для того, чтобы платить меньше, что, в свою очередь, способствует уменьшению денежного потока;

- потеря клиентов, которая приводит к потере дохода. Многие факторы могут способствовать потере клиентов, такие как: отсутствие обслуживания клиентов, неадекватные продукты или услуги, высокая стоимость продуктов и услуг, потеря интереса к продуктам или услугам и т. д;

- судебные иски, возбужденные клиентами, деловыми партнерами или поставщиками, которые могут привести к несостоятельности, когда компании приходится выплачивать значительные суммы денег за ущерб, что приводит к краху бизнеса;

- потерянный доход, когда товары или услуги не продвигаются или не прогрессируют, чтобы соответствовать потребностям их клиентов. Компании испытывают потерю дохода, когда их конкуренты предлагают своим клиентам более широкий и лучший выбор продуктов и услуг, а компания не может изменить свои продукты и услуги для удовлетворения растущих потребностей своих клиентов.

Подведем итоги. Платежеспособность – это способность компании выполнять свои долгосрочные долги и финансовые обязательства. Платежеспособность необходима для того, чтобы оставаться в бизнесе, поскольку она демонстрирует способность компании продолжать свою деятельность в обозримом будущем. Инвесторы могут использовать коэффициенты для анализа платежеспособности компании.

![]() Главная » Бухгалтеру » Показатели платежеспособности

Главная » Бухгалтеру » Показатели платежеспособности

Статью подготовила специалист по международным стандартам финансовой отчетности Меликова Мария Марковна. Связаться с автором

Статью подготовила специалист по международным стандартам финансовой отчетности Меликова Мария Марковна. Связаться с автором

Вернуться назад на Анализ и оценка ликвидности бухгалтерского баланса

Относительные финансовые коэффициенты ликвидности являются только ориентировочными индикаторами платежеспособности. Каждый из них является трендовым показателем и характеризует платежеспособность ориентировочно на какой-то предстоящий период в соответствии с ликвидностью активов, учитываемых в числителе показателя, и срочностью обязательств, учитываемой в знаменателе. Платежеспособность является сигнальным показателем финансового состояния организации и характеризуется не только коэффициентами ликвидности, но и абсолютными данными, рассматриваемыми в балансе неплатежей и их причин, и относительными коэффициентами. Основными признаками платежеспособности предприятия в идеальном варианте являются наличие в достаточном объеме средств на расчетном счете и отсутствие просроченной краткосрочной задолженности.

Общая платежеспособность предприятия определяется как способность покрыть все обязательства предприятия (краткосрочные и долгосрочные) всеми ее активами.

Коэффициент общей платежеспособности рассчитывается по формуле:

Естественным является следующее нормальное ограничение для коэффициента: Кобщ.пл.>2. Основным фактором, обусловливающим общую платежеспособность, является наличие у предприятия реального собственного капитала.

Текущая платежеспособность (Кт.пл) за отчетный период (месяц, квартал, год) определяется по формуле:

В процессе анализа рассматривают и долгосрочную платежеспособность. При этом в качестве показателя, отражающего долгосрочную платежеспособность организации, принимают отношение долгосрочного заемного капитала к собственному:

Этот коэффициент характеризует возможность погашения долгосрочных займов и способность организации функционировать длительное время. Увеличение доли заемного капитала в структуре считается рискованным. Организация обязана своевременно уплачивать проценты по кредитам, своевременно погашать полученные займы. Соответственно, чем выше значение данного коэффициента, тем больше задолженность организации и ниже оценка уровня долгосрочной платежеспособности.

Степень платежеспособности общая (К4) — показатель, который согласно указанному распоряжению Федеральной службы по финансовому оздоровлению и банкротству используется для целей мониторинга финансового состояния организации.

Он определяйся как частное отделения суммы заемных средств (обязательств) организации на среднемесячную валовую выручку от продаж, т.е

и характеризует общую ситуацию с платежеспособностью организации, объемами ее заемных средств и сроками возможного погашения задолженности организации перед ее кредиторами.

Структура долгов и способы кредитования организации характеризуются распределением показателя «степень платежеспособности общая» на коэффициенты задолженности по кредитам банков и займам другим организациям, фискальной системе, внутреннему долгу. Перекос структуры долгов в сторону товарных кредитов от других организаций, скрытого кредитования за счет неплатежей фискальной системе государства и задолженности по внутренним выплатам отрицательно характеризует хозяйственную деятельность организации.

Коэффициент задолженности по кредитам банков и займам (К5) вычисляется как частное отделения суммы долгосрочных пассивов и краткосрочных кредитов банков и займов на среднемесячную валовую выручку:

Коэффициент задолженности другим организациям (К6) вычисляется как частное от деления суммы обязательств по строкам «Поставщики и подрядчики», «Векселя к уплате», «Задолженность перед дочерними и зависимыми обществами», «Авансы полученные» и «Прочие кредиторы» на среднемесячную валовую выручку. Все эти строки пассива баланса функционально относятся к обязательствам организации перед прямыми кредиторами или ее контрагентами:

Коэффициент задолженности фискальной системе (К7) вычисляется как частное от деления суммы обязательств по строкам «Задолженность перед государственными внебюджетными фондами» и «Задолженность перед бюджетом» на среднемесячную валовую выручку:

Коэффициент внутреннего долга (К8) вычисляется как частное от деления суммы обязательств по строкам «Задолженность перед персоналом организации», «Задолженность участникам (учредителям) по выплате доходов», «Доходы будущих периодов», «Резервы предстоящих расходов», «Прочие краткосрочные обязательства» на среднемесячную валовую выручку:

Повышение этого коэффициента характеризует увеличение удельного веса внутреннего долга в общей сумме долгов.

Степень платежеспособности по текущим обязательствам (К9) — показатель, установленный распоряжением Федеральной службы России по финансовому оздоровлению и банкротству «О мониторинге финансового состояния организаций и учете их платежеспособности» в качестве главного критерия определения платежеспособности и неплатежеспособности организаций.

Степень платежеспособности по текущим обязательствам определяется как отношение текущих заемных средств организации (краткосрочных обязательств — стр. 690 формы № 1) к среднемесячной выручке. Последняя вычисляется по валовой выручке, включающей выручку от продаж за отчетный период (по оплате), НДС, акцизы и другие обязательные платежи, деленной на количество месяцев в отчетном периоде.

В зависимости от значения показателя степени платежеспособности по текущим обязательствам, рассчитанного на основе данных за последний отчетный период, организации ранжируются на три группы:

1) платежеспособные организации, у которых значение указанного показателя не превышает 3 месяцев;

2) неплатежеспособные организации первой категории, у которых значение показателя составляет от 3 до 12 месяцев;

3) неплатежеспособные организации второй категории, у которых значение этого показателя превышает 12 месяцев.

Коэффициент покрытия текущих обязательств оборотными активами (К10) показывает, насколько текущие обязательства покрываются оборотными активами. Он определяется как стр.290/стр.690.

Кроме того, показатель характеризует платежные возможности организации при условии погашения всей дебиторской задолженности (в том числе «невозвратной») и реализации имеющихся запасов (в том числе неликвидов). Снижение данного показателя за анализируемый период свидетельствует о снижении уровня ликвидности активов или о росте убытков организации.

Показатель собственного капитала в обороте (К11) (собственные оборотные средства) равен стр.490 – стр.190.

Наличие собственного капитала в обороте (собственных оборотных средств) является одним из важных показателей финансовой устойчивости организации. Отсутствие собственного капитала в обороте организации свидетельствует о том, что все оборотные средства организации, а также, возможно, часть внеоборотных активов (в случае отрицательного значения показателя) сформированы за счет заемных средств (источников).

Доля собственного капитала в оборотных средствах (К12) (коэффициент обеспеченности собственными оборотными средствами) Показатель характеризует соотношение собственных и заемных оборотных средств и определяет степень обеспеченности хозяйственной деятельности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости.

Он определяется как (стр.490 –стр.190)/стр.290. Н больше или равен 0,1

Коэффициент автономии (К13) (финансовой независимости). Данный показатель определяет долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств. Показатель характеризует соотношение собственного и заемного капитала организации.

Он равен стр.490/(стр.190+стр.290) Н больше или равен 0,5

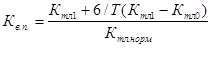

Для прогноза изменения платежеспособности предприятия упомянутыми выше «Методическими положениями…» Федерального управления по делам о несостоятельности установлен коэффициент восстановления платежеспособности, вычисляемый по формуле:

где Кб.л.1 и Кб.л.0 — соответственно фактическое значение коэффициента ликвидности в конце и начале отчетного периода;

Кб.л .норм — нормативное значение коэффициента текущей ликвидности;

6 — период восстановления платежеспособности, мес;

Т — отчетный период, мес.

Если Кв.п.> 1, то у предприятия есть реальная возможность восстановить свою платежеспособность, и наоборот, если Кв.п.

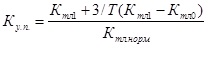

В случае если фактический уровень Кб.л равен нормативному значению на конец периода или выше его, но наметилась тенденция его снижения, рассчитывают коэффициент утраты платежеспособности (Ку.п.) за период, равный трем месяцам:

Если Ку.п.> 1, то предприятие имеет реальную возможность сохранить свою платежеспособность в течение трех месяцев, и наоборот.

С учетом наличных неплатежей, а также нарушений внутренней финансовой дисциплины и внутренних неплатежей финансовое состояние организации может быть охарактеризовано следующим ранжированием:

• абсолютная и нормальная устойчивость финансового состояния характеризуется отсутствием неплатежей и причин их возникновения, т.е. работа высоко- или нормальнорентабельна, отсутствуют нарушения внутренней и внешней финансовой дисциплины;

• неустойчивое финансовое состояние характеризуется наличие нарушений финансовой дисциплины (задержки в оплате труда, использование временно свободных собственных средств резервного фонда и фондов экономического стимулирования пр.), перебоями в поступлении денег на расчетные счета и в платежах, неустойчивой рентабельностью, невыполнением финансового плана, в том числе по прибыли;

• кризисное финансовое состояние характеризуется кроме указанных признаков неустойчивого финансового положения еще, наличием регулярных неплатежей, по которым степень кризисного состояния может классифицироваться следующим образом:

— первая степень — наличие просроченных ссуд банкам и просроченной задолженности поставщикам за товары;

— вторая степень — наличие, кроме того, недоимок в бюджеты;

— третья степень, которая граничит с банкротством, — наличие, кроме той задержек в оплате труда и других неплатежей по исполнительным документам.

Внеоборотные активы

Оборотные активы

Чистые активы

Оборотные средства

Основные средства

Нематериальные активы

| | Вверх

Основной целью анализа ликвидности и платежеспособности предприятия является получение наиболее информативных параметров, дающих объективную и точную картину финансового состояния предприятия, изменений в структуре активов и пассивов, своевременное выявление и устранение правонарушений и недостатков в финансовой деятельности.

Анализ ликвидности баланса предусматривает сравнение активов организации, сгруппированных и расположенных в порядке убывания их степени ликвидности, и пассивов, сгруппированных и расположенных в порядке возрастания сроков погашения обязательств.

Группировка активов по степени ликвидности и пассивов по степени срочности

На практике выделяют высоколиквидные, низколиквидные и неликвидные активы. Степень ликвидности активов определяется их скоростью превращения в денежные средства.

В бухгалтерском балансе активы организации располагаются в порядке убывания ликвидности и делятся на следующие группы:

— наиболее ликвидные активы (А1) – активы, обладающие максимальной скоростью обращения. К ним относятся денежные средства и краткосрочные финансовые вложения организации;

— быстро реализуемые активы (А2) – активы, обладающие высокой скоростью реализации. В данную группу входит дебиторская задолженность и прочие оборотные активы;

— медленно реализуемые активы (А3) – активы, обладающие медленной скорость реализации: запасы и налог на добавленную стоимость по приобретенным ценностям;

— труднореализуемыми активами (А4) являются внеоборотные активы организации.

В тоже время пассивы бухгалтерского баланса группируются по степени срочности погашения обязательств и подразделяются на следующие группы:

— наиболее срочные обязательства (П1) – пассивы, имеющие высокую срочность погашения, а именно кредиторская задолженность;

— краткосрочными пассивами (П2) являются краткосрочные заемные средства организации;

— долгосрочными пассивами (П3) признаются долгосрочные обязательства;

— постоянные пассивы (П4) – собственный капитал предприятия.

Для осуществления анализа ликвидности баланса организации необходимо сопоставить итоги сгруппированных активов и пассивов. Бухгалтерский баланс признается абсолютно ликвидным при выполнении следующих неравенств»:

— А1 > П1 – данное неравенство означает, что организация в состоянии вовремя погасить наиболее срочные обязательства за счет средств наиболее ликвидных активов;

— А2 > П2 – соблюдение данного неравенства показывает, что организация имеет возможность рассчитаться по краткосрочным обязательствам перед кредиторами быстро реализуемыми активами;

— А3 > П3 – выполнение данного неравенства означает, что организация за счет медленно реализуемых активов способна погасить долгосрочные займы;

— А4 ≤ П4 – данное неравенство выполняется автоматически, если соблюдаются предыдущие неравенства .

Вне зависимости от состава и методики группировки активов и пассивов баланса, исходя из данных подходов различных авторов, в итоге сопоставление осуществляется единственным методов, который представлен выше. При этом различные авторы корректируют сопоставление данных на знак «≤» или «˂», а так же «≥» или «>».

В таблице 1 представлены основные подходы к группировке актива и пассива бухгалтерского баланса по степени ликвидности.

Таблица 1 – Анализ подходов к группировке актива и пассива бухгалтерского баланса

| Группы активов и пассивов | Вахрушина М.А. | Мельник М.В. | Шеремет А.Д. | Казакова Н.А. | Жминько С.И. |

| А1 Наиболее ликвидные активы | Денежные средства и денежные эквиваленты. Финансовые вложения | Денежные средства и денежные эквиваленты. Финансовые вложения | Денежные средства и денежные эквиваленты. Финансовые вложения | Денежные средства и денежные эквиваленты. Финансовые вложения | Денежные средства и денежные эквиваленты. Финансовые вложения |

| А2 Быстро реализуемые активы | Краткосрочная дебиторская задолженность Прочие оборотные активы | Дебиторская задолженность. Прочие оборотные активы | Краткосрочная дебиторская задолженность Прочие оборотные активы | Дебиторская задолженность. Запасы (Готовая продукция и товары для перепродажи) | Дебиторская задолженность. Прочие оборотные активы |

| А3 Медленно реализуемые активы | Запасы. НДС | Запасы. НДС | Запасы. НДС Финансовые вложения (вн. активы) | НДС | Запасы. Финансовые вложения (вн. активы) |

| А4 Трудно реализуемые активы | Внеоборотные активы. Долгосрочная дебиторская задолженность | Внеоборотные активы | Внеоборотные активы — финансовые вложения (вн. активы) – долгосрочная дебиторская задолженность | НМА Основные средства Доходные вложения в материальные ценности Финансовые вложения Прочие внеоборотные активы | Внеоборотные активы – финансовые вложения |

| П1 Наиболее срочные обязательства | Кредиторская задолженность | Кредиторская задолженность Прочие обязательства Оценочные обязательства Доходы будущих периодов | Кредиторская задолженность Прочие обязательства Оценочные обязательства | Кредиторская задолженность. Прочие обязательства | Кредиторская задолженность |

| П2 Краткосрочные пассивы | Краткосрочные заемные средства Прочие краткосрочные обязательства ОНО Оценочные обязательства | Краткосрочные заемные средства | Краткосрочные заемные средства | Краткосрочные заемные средства | Краткосрочные заемные средства |

| П3 Долгосрочные пассивы | Долгосрочные заемные средства | Долгосрочные обязательства | Долгосрочные обязательства | Долгосрочные обязательства | Долгосрочные обязательства |

| П4 Постоянные пассивы | Собственный капитал. Доходы будущих периодов | Капитал и резервы | Капитал и резервы. Доходы будущих периодов | Капитал и резервы | Капитал и резервы |

Группа А1 «Наиболее ликвидные активы» у всех ученых совпадает, сюда отнесены финансовые вложения, денежные средства и денежные эквиваленты, включающие денежные средства и краткосрочные финансовые вложения.

В состав быстро реализуемых активов М.А. Вахрушина и А.Д. Шеремет относят Краткосрочную дебиторскую задолженность и прочие оборотные активы. В свою очередь, М.В. Мельник, помимо прочих оборотных активов, сюда относит и краткосрочную и долгосрочную дебиторские задолженности. Казакова Н.А. включает в эту группу только ту часть запасов, которая быстро может реализовываться, а именно готовую продукцию, товары для перепродажи и отгруженные товары.

В группу А3 все ученые относят запасы и НДС по приобретенным ценностям. А.Д. Шеремет относит в данный раздел еще финансовые вложения.

У всех ученых группа «Трудно реализуемые активы» включает внеоборотные активы, но, помимо этого, М.А.Вахрушина сюда добавляет долгосрочную дебиторскую задолженность, а А.Д. Шеремет – исключает финансовые вложения и добавляет к этому долгосрочную дебиторскую задолженность.

В группу П1 «Наиболее срочные обязательства» все ученые относят краткосрочную кредиторскую задолженность. М.В. Мельник и А.Д. Шеремет также относят в эту группу прочие краткосрочные обязательства и оценочные обязательства. И только М.В.Мельник помимо относит в группу П1 еще и доходы будущих периодов.

Все ученые сошлись во мнениях касательно П2 и включили в этот раздел краткосрочные заемные средства,. М.А.Вахрушина включает, прочие обязательства, отложенные налоговые обязательства и оценочные обязательства.

В группу П3 М.А. Вахрушина включает долгосрочные заемные средства, а М.В. Мельник и А.Д. Шеремет включают сумму всех долгосрочных обязательств.

У всех ученых группа постоянных пассивов, то есть П4 состоит из разных составляющих. Например, М.А.Вахрушина включает в эту группу собственный капитал и доходы будущих периодов. М.В.Мельник включает в П4 Капитал и резервы. И, наконец, А.Д. Шеремет включает в данную группу капитал и резервы и доходы будущих периодов. В ряде случаев такой подход выглядит вполне логичным, поскольку в конечном итоге доходы будущих периодов подлежат отнесению на финансовые результаты организации.

Цель и задачи анализа ликвидности и платежеспособности

Целью анализа ликвидности и платежеспособности является изучение возможностей организации и наличия у нее денежных средств и их эквивалентов, в достаточном количестве, что бы погасить краткосрочную кредиторскую задолженность в определенные сроки.

К основным задачам анализа ликвидности и платежеспособности можно отнести:

— осуществление группировки активов бухгалтерского баланса по степени ликвидности;

— расчет показателей платежеспособности;

— определение факторов, влияющих на изменение показателей платежеспособности;

— разработка мер по улучшению ликвидности и платёжеспособности организации.

Условие абсолютной ликвидности баланса

Баланс считается абсолютно ликвидным, если выполняются условия:

А1 ≥ П1,А2 ≥ П2,А3 ≥ П3,А4 ≤ П4

1. Если выполняется первое неравенство А1 ≥ П1, то это говорит о том, что на момент составления бухгалтерского баланса, организация является платежеспособной и у нее имеется достаточно средств для покрытия срочных обязательств.

2. Если выполнимо неравенство А2 ≥ П2, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

3. Если выполнимо неравенство А3 ≥ П3 , то в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса.

Если выполняются первые три неравенства, то обязательно выполняется последнее неравенство, которое имеет глубокий экономический смысл: наличие у предприятия собственных оборотных средств; соблюдается минимальное условие финансовой устойчивости.

От классического подхода, функциональный отличается тем, что вместо классических неравенств, сравнивающих различные группы пассивов и активов, проводит сопоставление:

1. А3 и П1, что позволяет понять способны ли запасы обеспечить кредиторскую задолженность, что является логичным, ведь российские компании зачатую расплачиваются с поставщиками по мере реализации готовой продукции, товаров или оказание услуг.

2. А1+ А2 и П2, показывает, есть ли возможность финансирования внеоборотных активов и есть ли устойчивые источники, частично финансирующие оборотные активы.

3. А4 и П3+ П4,помогает узнать возможно ли погашать краткосрочные кредиты и займы за счет дебиторской задолженности.

Для того, чтобы считать баланс полностью ликвидным, должны выполняться следующие неравенства:

А1+ А2 ≥ П2

А3 ≥ П1

А4 и П3≤ П4

Необходимо обратить внимание на имеющийся недостаток классической системы неравенств абсолютной ликвидности баланса. Суть недостатка в следующем: система не отражает возможности покрытия обязательств за счет избытка активов более ликвидной группы. Результатом ее применения могут стать неверные выводы о неполной ликвидности баланса (когда А2 ≤П2 и/или А3≤П3), тогда как в действительности имеет место его ликвидность и даже сверхликвидность.

Коэффициенты анализа ликвидности и платежеспособности

В силу того, что методика по функциональному подходу отражает интересы менеджмента и иллюстрирует функциональное равновесие между активами и источниками их финансирования в финансово-хозяйственной деятельности организации, она более подходящая для анализа российских организаций, поскольку учитывает их специфику.

Для более детального определения платежеспособности организации на практике используют финансовые коэффициенты. С целью обобщения оценки ликвидности организации используют следующие относительные коэффициенты ликвидности:

1. Коэффициент абсолютной ликвидности является жестким критерием ликвидности организации и показывает, какая часть кредиторской задолженности организация может быть погашена в кротчайшие сроки с помощью денежных средств и краткосрочных ценных бумаг.

2. Коэффициент быстрой ликвидности показывает ту часть текущих обязательств, которая может быть погашена организацией как за наличные денежные средства, так и за счет реализации продукции, товаров услуг.

3. Коэффициент текущей ликвидности показывает платежные возможности организации в условиях не только своевременных расчетов с дебиторами и реализации собственной продукции, но и реализации в случае необходимости прочих материальных активов.

При анализе ликвидности баланса организации каждый из рассмотренных выше коэффициентов рассчитывается на начало и конец отчетного периода.

Исследование методик расчета показателей платежеспособности таких авторов как Вахрушина М.А., Мельник М.В, Шеремет А.Д. показал, что в опубликованных материалах встречаются разные нормативные значения коэффициента текущей ликвидности. Они варьируют в диапазоне от 1 до 2. Практика показывает, что у многих успешно функционирующих компаний фактическое значение этого коэффициента ниже 1 и находится в интервале от 0,5 до 0,9. Для устранения этого недостатка следует учитывать специфику и скорость оборота оборотных активов в конкретных отраслях национальной экономики при определении пороговых значений коэффициента текущей ликвидности.

Коэффициент текущей ликвидности определяется по формуле:

КТЛ = (А1 + А2 + А3) / (П1 + П2)

Коэффициент быстрой ликвидности определяется по формуле:

КБЛ = (А1 + А2) / (П1 + П2)

Коэффициент абсолютной ликвидности рассчитывается по формуле:

КАЛ. = А1 / (П1 + П2)

Кроме выше представленных показателей, только Мельник М.В, предлагает еще один: «перспективная ликвидность (ПЛ) – это прогноз платежеспособности на основе сравнения будущих поступлений и платеже»

ПЛ = А3 – П3

Практически идентичную методику системы и расчета показателей платежеспособности предлагает Казакова Н.А.

Коэффициент текущей ликвидности (полного покрытия) = Скорректированные оборотные активы / Скорректированные заемные обязательства.

Коэффициент текущей ликвидности позволяет установить текущее финансовое состояние фирмы и показывает достаточность у предприятия оборотных средств, которые могут быть использованы для погашения краткосрочных обязательств. Низкий уровень ликвидности может быть следствием затруднений в продаже продукции, увеличения дебиторской задолженности и др. Соотношение менее 1 означает, что у фирмы нет достаточного количества средств для погашения своих краткосрочных обязательств, и свидетельствует о наличии финансового риска и об угрозе банкротства, поэтому этот коэффициент не может быть меньше 1. Соотношение 2 : 1 означает нормальную степень ликвидности, когда фирма имеет достаточно средств для погашения краткосрочных обязательств. Соотношение 3 : 1 и выше считается нежелательным, так как может свидетельствовать о наличии у фирмы средств больше, чем она может эффективно использовать, что влечет за собой снижение показателя рентабельности активов. Вместе с тем высокое значение показателя ликвидности фирмы привлекает потенциальных инвесторов, что является положительным фактором. В России нормальным считается значение этого коэффициента от 1 до 2.

Коэффициент критической ликвидности (Промежуточного покрытия) = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) или (Итого оборотных активов — Запасы — НДС по приобретенным ценностям — Долгосрочная дебиторская задолженность) / Скорректированные краткосрочные пассивы.

Коэффициент промежуточной ликвидности показывает отношение ликвидных средств к краткосрочной задолженности и свидетельствует о способности фирмы быстро погасить свои текущие обязательства при условии своевременного проведения расчетов с дебиторами. Характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности. Ограничение в мировой практике: 1–2, что вытекает из условия платежеспособности. Но в российской практике считается, что теоретически оправданные значения этого коэффициента лежат в диапазоне 0,7–0,8.

Коэффициент абсолютной ликвидности (Абсолютного покрытия) = (Денежные средства + Краткосрочные финансовые вложения) / Скорректированные заемные обязательства.

Коэффициент абсолютной ликвидности, который равен отношению величины наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочной задолженности, предприятие может погасить в ближайшее время. Теоретически нормальное значение в мировой практике коэффициента абсолютной ликвидности 0,2–0,25. Это означает, что каждый день подлежат погашению 20–25% краткосрочных обязательств, а в случае поддержания остатка денежных средств на уровне отчетной даты эта краткосрочная задолженность может быть погашена за 4–5 дней.

Просмотров 3 542

Интересные материалы:

- Материалоемкость формула по балансу

В этой статье рассмотрим материалоемкость продукции предприятия и формулу расчета показателя для бизнес-плана.Материалоемкость продукцииЧто такое…

- Коэффициент устойчивости экономического роста формула

Коэффициент устойчивости экономического роста — что это за показатель и как его рассчитать. Читайте в…

- Потребность в оборотном капитале формула по балансу

Собственный оборотный капитал в нашей жизниСобственный оборотный капитал — такой термин не характерен для обыденной…

- Формула переменных затрат

Пособие приведено на сайте в сокращенном варианте. В данном варианте не приведены тестирования, даны лишь…

- Формула расчета процентов по займу

Юридическая консультация > Гражданское право > Сделка, договор, обязательство > Пример расчета процентов по договору…