- от автора admin

Содержание

- Нормативное регулирование

- Определение резервов

- Критерии признания

- Оценка резервов при первоначальном признании

- Последующий учет резервов

- Раскрытие информации

- Другие статьи рубрики

- Что предписывают правила МСФО (IFRS) 9?

- Кто может применять упрощенный подход?

- Может ли одна компания применять оба подхода?

- Как применять упрощенный подход?

- Пример обесценения дебиторской задолженности по МСФО (IFRS) 9.

Виталий Семенихин,

Виталий Семенихин,

руководитель Эксперт-бюро «Семенихин»

Налоговое законодательство позволяет организациям создавать различные виды резервов, но их перечень ограничен и предназначен лишь для тех, кто платит налог на прибыль, исчисляя его методом начисления. Те же, кто использует кассовый метод признания доходов и расходов, такого права лишены. Поскольку создание резервов не является обязанностью компании, решение о резервировании сумм должно найти отражение в ее учетной политике для целей налогообложения (далее — налоговая политика). В данной статье мы расскажем, какие нюансы налогового резервирования следует учесть в налоговой политике организации.

Анализ главы 25 «Налог на прибыль организаций» НК РФ позволяет отметить, что организации — плательщики налога на прибыль, использующие метод начисления, имеют возможность формировать:

- резерв по сомнительным долгам (ст. 266 НК РФ);

- резерв предстоящих расходов на ремонт основных средств (ст. ст. 260, 324 НК РФ);

- резерв на оплату отпусков и выплату ежегодного вознаграждения за выслугу лет (ст. ст. 255, 324.1 НК РФ);

- резерв по гарантийному ремонту и гарантийному обслуживанию (ст. 267 НК РФ);

- резерв предстоящих расходов, направляемых на цели, обеспечивающие социальную защиту инвалидов (ст. 267.1 НК РФ);

- резерв предстоящих расходов на научные исследования и (или) опытно-конструкторские разработки (далее — резерв расходов на НИОКР) (ст. 267.2 НК РФ);

- резерв предстоящих расходов некоммерческих организаций (далее — резерв расходов НКО) (ст. 267.3 НК РФ). В письмах Минфина России от 28.05.2012 № 03-03-06/4/53, от 31.05.2012 № 03-03-06/4/56 разъяснено, что НК РФ не определен перечень расходов, по которым некоммерческая организация может создавать такой резерв. Следовательно, перечень расходов, под которые будут резервироваться суммы, закрепляется в налоговой политике НКО. При этом нужно понимать, что в случае формирования иных резервов, предусмотренных НК РФ, резерв расходов НКО может формироваться только по расходам, не покрытым иными видами резервов;

- резерв предстоящих расходов, связанных с завершением деятельности по добыче углеводородного сырья на новом морском месторождении углеводородного сырья (ст. 267.4 НК РФ);

- резерв на возможные потери по зай-мам (ст. 297.3 НК РФ) (такой резерв формируют лишь налогоплательщики — кредитные потребительские кооперативы и микрофинансовые организации);

- резерв под обесценение ценных бумаг (ст. 300 НК РФ) (правом формирования этого резерва обладают налогоплательщики — профессиональные участники рынка ценных бумаг, осуществляющие дилерскую деятельность).

Обращаем внимание, что перечень резервов, создаваемых организацией для целей налогового учета, является исчерпывающим!

Как показывает практика, в основном резервирование сумм налогоплательщиками связано со списанием задолженности контрагентов, с проведением ремонтов основных средств, с целью равномерного распределения расходов на оплату отпусков сотрудников или на осуществление гарантийного ремонта или обслуживания.

Поскольку создание резервов является правом налогоплательщика, а не обязанностью, то решение о создании резервов либо об отказе от их создания необходимо закрепить в своей налоговой политике. Подтверждают это и налоговые органы в письмах УФНС России по городу Москве от 20.06.2011 № 16-15/059211@.2 «О создании резерва по сомнительным долгам для целей налогообложения прибыли» и от 09.04.2007 № 20-12/031921.

О том, что порядок формирования сумм создаваемых резервов прописывается налогоплательщиком в учетной политике для целей налогообложения, говорит и Минфин России в Письме от 11.12.2015 № 03-03-06/1/72636. На принятие решения о создании того или иного резерва могут влиять самые разные факторы, например специфика деятельности компании, численность ее персонала, финансовое положение фирмы, иные условия хозяйствования.

Несмотря на довольно широкий спектр налоговых резервов, всем им присущи общие правила.

В первую очередь это касается, как уже было отмечено, добровольности создания.

Вторым общим свойством нужно признать тот факт, что при резервировании сумм соответствующие затраты покрываются за счет созданного резерва. Тем не менее каждый из возможных налоговых резервов создается по своим «законам», поэтому рассмотрим основные вопросы резервирования, которые должны найти отражение в налоговой политике компании.

1. Резерв по сомнительным долгам

Создавать такой резерв в налоговом учете, руководствуясь ст. 266 НК РФ, может любой налогоплательщик, работающий по методу начисления и имеющий сомнительные долги.

В то же время для некоторых категорий налогоплательщиков предусмотрены специальные правила резервирования.

В первую очередь это касается банков.

Сомнительным долгом у банков признается задолженность по уплате процентов, образовавшаяся после 01.01.2015, по долговым обязательствам любого вида в случае, если эта задолженность не погашена в сроки, установленные договором, вне зависимости от наличия залога, поручительства, банковской гарантии (п. 1 ст. 266 НК РФ).

Банки вправе формировать резервы по сомнительным долгам в отношении задолженности, образовавшейся в связи с невыплатой процентов по долговым обязательствам, а также в отношении иной задолженности, за исключением ссудной и приравненной к ней задолженности (п. 3 ст. 266 НК РФ).

Также банки вправе в целях главы 25 НК РФ, кроме резервов по сомнительным долгам, предусмотренных ст. 255 НК РФ, создавать резерв на возможные потери по ссудам по ссудной и приравненной к ней задолженности (включая задолженность по межбанковским кредитам и депозитам) в порядке, предусмотренном ст. 292 НК РФ, на что указал Минфин России в Письме от 08.04.2020 № 03-03-06/2/27921.

Своя специфика предусмотрена и для страховых организаций, которым запрещено формировать резерв сомнительных долгов по дебиторской задолженности, связанной с уплатой страховых взносов, так как по договорам страхования, сострахования и перестрахования ими формируются страховые резервы.

Кроме того, особенности создания резерва по сомнительным долгам предусмотрены для кредитных потребительских кооперативов и микрофинансовых организаций. Указанные категории налогоплательщиков вправе формировать резервы по сомнительным долгам в отношении задолженности, образовавшейся в связи с невыплатой процентов по долговым обязательствам, так как у них не признается сомнительной задолженность, по которой в соответствии со ст. 297.3 НК РФ предусмотрено создание резервов на возможные потери по займам.

В части формирования резерва на возможные потери по займам микрофинансовой организацией рекомендуем обратить внимание на Письмо Минфина России от 04.09.2015 № 03-03-05/51075, где разъяснено, что если указанные организации формируют резерв на возможные потери по займам, то они не вправе формировать резерв по сомнительным долгам для списания безнадежных долгов по начисленным процентам, предусмотренным договором микрозайма. С этой точкой зрения согласны и налоговики, о чем свидетельствует Письмо ФНС России от 01.10.2015 № ГД-4-3/17136@ «О направлении разъяснений».

Остальные компании, имеющие сомнительные долги, применяют общие правила.

Напомним, что в налоговом учете сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией (п. 1 ст. 266 НК РФ).

Иными словами, в резерв по сомнительным долгам нельзя включить «обеспеченную» задолженность. Это правило распространяется на все случаи, даже на те, когда компания, имеющая «обеспеченные» долги, является банкротом. Такие разъяснения по этому вопросу приведены в Письме Минфина России от 14.01.2013 № 03-03-06/1/7.

В ст. 266 НК РФ прямо указано, что при наличии у налогоплательщика перед контрагентом встречного обязательства (кредиторской задолженности) сомнительным долгом признается соответствующая задолженность перед налогоплательщиком в той части, которая превышает указанную кредиторскую задолженность налогоплательщика перед этим контрагентом.

Как отмечено в Письме Минфина России от 22.01.2020 № 03-03-06/2/3352, поскольку указанная кредиторская задолженность не конкретизируется в зависимости от того, в отношении каких операций она возникла, в целях ст. 266 НК РФ для определения показателя кредиторской задолженности следует суммировать задолженности налогоплательщика перед соответствующим контрагентом по любым операциям.

При этом при наличии задолженностей перед налогоплательщиком с разными сроками возникновения уменьшение таких задолженностей на кредиторскую задолженность налогоплательщика производится, начиная с первой по времени возникновения.

Иными словами, в целях определения сомнительного долга уменьшать дебиторскую задолженность на встречную кредиторскую задолженность нужно начиная с первой по времени возникновения «дебиторки».

Обратим внимание, что в данном случае речь идет о любой задолженности, возникшей из договора на реализацию товаров (работ, услуг), сроки оплаты которой просрочены. Поэтому если вы намерены при формировании резерва учесть суммы перечисленных авансов, по которым ваш контрагент не поставил товары (работы, услуги), то имейте в виду, что эти действия будут признаны неправомерными. На то, что такая задолженность не включается в состав сомнительной, указано в письмах Минфина России от 04.09.2015 № 03-03-06/2/51088, от 08.12.2011 № 03-03-06/1/816, от 17.06.2009 №& 03-03-06/1/398 и в др.

Кроме того, не включаются в состав сомнительных долгов суммы задолженности перед налогоплательщиком по займам и по договорам уступки прав требования, такие разъяснения дает Минфин России в письмах от 06.09.2018 № 03-03-06/1/63711, от 23.06.2016 № 03-03-06/1/36577, от 04.02.2011 № 03-03-06/1/70 и др.

Согласны с таким подходом и судьи, на что указывает Постановление ФАС Московского округа от 26.03.2010 № КА-А40/2553-10 по делу № А40-95723/08-98-494, а также Определение Конституционного Суда РФ от 19.11.2015 № 2554-О «Об отказе в принятии к рассмотрению жалобы акционерного общества «Нижегородский химико-фармацевтический завод» на нарушение конституционных прав и свобод абз. 1 п. 1 ст. 266 Налогового кодекса Российской Федерации».

Как отметил Минфин России в Письме от 25.03.2020 № 03-03-06/1/23422, не создается резерв по сомнительным долгам в отношении сумм задолженности перед налогоплательщиком, возникшей в связи с реализацией имущественных прав.

В случае если по дебиторской задолженности имеется договор поручительства, то налогоплательщик не вправе создавать резерв сомнительных долгов, что подтверждает Минфин России в Письме от 10.07.2015 № 03-03-06/39756.

В части лизинговых платежей Минфин России допускает формирование резерва по сомнительным долгам лишь в том случае, если предоставление имущества в лизинг является основным видом деятельности компании, на что указано в Письме от 21.10.2008 № 03-03-06/1/594. Ведь только в этом случае лизинговые платежи на основании п. 4 ст. 250 НК РФ признаются доходами от реализации услуг. Поддерживают в этом вопросе финансистов и суды, см. в частности, Постановление ФАС Волго-Вятского округа от 16.06.2008 по делу № А38-4655/2007-4-425.

Причем, заметьте, что критерий сомнительного долга в части срока представляет собой лишь условие о периоде времени, до истечения которого имеющаяся задолженность не может быть включена в состав резерва по сомнительным долгам. Поэтому отнести в состав сомнительных долгов вы можете даже ту задолженность, по которой сроки оплаты в договоре не указаны.

Главное, чтобы имел место факт просрочки оплаты, вытекающий из общих сроков исполнения обязательств, установленных ст. 314 ГК РФ. Такого же мнения придерживаются и суды, на что указывают Постановление ФАС Северо-Кавказского округа от 04.05.2009 по делу № А32-15410/2008-59/155, Постановление ФАС Поволжского округа от 08.05.2008 по делу № А12-10217/07 и др.

По мнению финансистов, в состав сомнительных долгов включается и сумма НДС, предъявленная вами к оплате своему контрагенту.

В частности, такое мнение изложено в Письме Минфина России от 24.07.2013 № 03-03-06/1/29315. Согласен с этим и Конституционный Суд РФ, о чем свидетельствует Определение от 12.05.2005 № 167-О «Об отказе в принятии к рассмотрению жалобы закрытого акционерного общества «Сотовая компании» на нарушение конституционных прав и свобод п. 5 ст. 167 Налогового кодекса Российской Федерации».

Этой же позиции придерживаются и региональные арбитры, что подтверждает Постановление ФАС Уральского округа от 09.12.2011 № Ф09-8115/11 по делу № А60-8267/11.

Вместе с тем из ст. 266 НК РФ это прямо не вытекает, следовательно, налогоплательщик вправе принять свое собственное решение о включении или исключении НДС из состава сомнительного долга и закрепить его в своей налоговой политике.

О том, что у налогоплательщика есть такая возможность, говорит Постановление ФАС Северо-Западного округа от 21.12.2005 по делу № А42-13350/04-20. Хотя, по мнению автора, формирование резерва вместе с НДС представляется более логичным и удобным.

Сумма резерва по сомнительным долгам определяется по результатам проведенной на последнее число отчетного (налогового) периода инвентаризации дебиторской задолженности (п. 4 ст. 266 НК РФ).

Оформление иных документов для формирования резерва положениями ст. 266 НК РФ не предусмотрено, на что указано в Письме Минфина России от 03.10.2018 № 03-03-06/1/71046.

Поскольку в НК РФ не установлен самостоятельный порядок проведения инвентаризации «дебиторки», в налоговой политике этот порядок следует прописать. Например, можно закрепить положение о том, что инвентаризация дебиторской задолженности проводится налогоплательщиком в порядке, определенном правилами бухгалтерского учета.

Говорить в статье о бухгалтерском учете мы не будем, отметим лишь, что при проведении инвентаризации «дебиторки» можно воспользоваться Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина России от 13.06.1995 № 49 «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств», что подтверждает и Минфин России в Письме от 28.01.2019 № 07-01-09/4705.

Кстати, в налоговой политике следует привести состав документов, используемых для оформления результатов инвентаризации дебиторской задолженности. По мнению автора, для этих целей могут использоваться:

- Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами ИНВ-17, унифицированная форма которого утверждена Постановлением Госкомстата России от 18.08.1998 № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации»;

- самостоятельно разработанная форма документа, отвечающая всем требованиям п. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

В документ, используемый для оформления результатов инвентаризации «дебиторки», имеет смысл включить информацию о сроке возникновения задолженности, поскольку на основании полученных данных организация группирует дебиторскую задолженность своих контрагентов следующим образом:

- сомнительная задолженность со сроком возникновения до 45 дней;

- сомнительная задолженность со сроком возникновения от 45 до 90 дней включительно;

- сомнительная задолженность со сроком возникновения более 90 дней.

Следует помнить, что задолженность со сроком возникновения до 45 дней не участвует в формировании резерва, задолженность со сроками возникновения от 45 до 90 дней включительно включается в состав резерва в размере 50%, а задолженность, превышающая 90 дней, формирует резерв в полном объеме (п. 4 ст. 266 НК РФ).

В налоговом учете расходы на создание резерва по сомнительным долгам нормируются: сумма создаваемого резерва по сомнительным долгам, исчисленного по итогам налогового периода, не может превышать 10% от выручки за указанный налоговый период, определяемой в соответствии со ст. 249 НК РФ. При этом при исчислении резерва по итогам отчетных периодов размер резерва не может превышать большую из величин:

- 10% от выручки за предыдущий налоговый период;

- 10% от выручки за текущий отчетный период.

Из указанного следует, что сумма создаваемого организацией резерва по сомнительным долгам может быть меньше установленной предельной величины выручки, о чем сказано в Письме Минфина России от 03.10.2018 № 03-03-06/1/71046.

Если организация применяет иной размер нормирования (менее 10%) отчислений в резерв, то это следует отметить в налоговой политике. Хотя это вряд ли целесообразно.

У банков, кредитных потребительских кооперативов и микрофинансовых организаций сумма создаваемого резерва по сомнительным долгам не может превышать 10% от суммы доходов, определяемых в соответствии с главой 25 НК РФ, за исключением доходов в виде восстановленных резервов.

Сумма резерва по сомнительным долгам, исчисленного на отчетную дату по правилам п. 4 ст. 266 НК РФ, сравнивается с суммой остатка резерва, определяемого как разница между суммой резерва, исчисленного на предыдущую отчетную дату и суммой безнадежных долгов, возникших после предыдущей отчетной даты.

В случае если сумма резерва, исчисленного на отчетную дату, меньше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению в состав внереализационных доходов налогоплательщика в текущем отчетном (налоговом) периоде.

Если же сумма резерва, исчисленного на отчетную дату, больше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению во внереализационные расходы в текущем отчетном (налоговом) периоде (п. 5 ст. 266 НК РФ).

После того, как рассмотрен порядок формирования резерва, в налоговой политике следует отметить, в составе каких расходов учитываются суммы резерва.

На основании пп. 7 п. 1 ст. 265 НК РФ отчисления в резерв по сомнительным долгам включаются в состав внереализационных расходов на последнее число отчетного (налогового периода).

Созданный резерв может направляться компанией лишь на покрытие убытков от безнадежных долгов, и в этой связи в налоговой политике следует привести критерии признания долга безнадежным, т. е. нереальным к взысканию.

В налоговом учете безнадежным долгом признается долг, если выполняется любое из следующих условий (п. 2 ст. 266 НК РФ):

- по долгу истек установленный срок исковой давности;

- обязательство должника прекращено вследствие невозможности его исполнения, на основании акта государственного органа, в случае ликвидации фирмы.

Напоминаем, что долги, невозможность взыскания которых подтверждена постановлением судебных приставов (при выполнении некоторых условий), также признаются безнадежными долгами для целей налогообложения.

Это касается ситуаций возврата взыскателю исполнительного документа по следующим основаниям:

- невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

- у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем допустимые законом меры по отысканию его имущества оказались безрезультатными.

Аналогичные разъяснения приведены и в Письме Минфина России от 05.10.2015 № 03-03-06/2/56751. Для признания долга безнадежным достаточным является выполнение любого из указанных условий, на что Минфин России обратил внимание в Письме от 16.11.2010 № 03-03-06/1/725.

При наличии нескольких оснований одновременно долг признается безнадежным в период возникновения первой из причин (Письмо Минфина России от 22.06.2011 № 03-03-06/1/373).

В состав безнадежных долгов включаются и обязательства, прекращенные в связи со смертью должника (Письмо Минфина России от 18.01.2010 № 03-03-06/1/8).

При формировании резерва следует учитывать, что исключение должника из ЕГРЮЛ само по себе не может считаться основанием для включения долга в состав безнадежных, на что, в частности, указал Минфин России в письмах от 27.02.2013 № 03-03-06/1/5556, от 11.12.2012 № 03-03-06/1/649.

В то же время Постановление ФАС Восточно-Сибирского округа от 27.09.2012 по делу № А19-8821/2011 говорит о том, что суды вполне допускают такую возможность.

Не забудьте, что с 01.01.2018 безнадежными долгами также признаются долги гражданина, признанного банкротом, по которым он освобождается от дальнейшего исполнения требований кредиторов (считаются погашенными) в соответствии с Федеральным законом от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)». Положения п. 2 ст. 266 НК РФ распространяются также на приобретенные банками права требования по кредитам, если обязательства по этим правам признаны безнадежными по основаниям, установленным ст. 266 НК РФ.

Как уже было отмечено, безнадежные долги покрываются организаций за счет созданного резерва. Причем, как разъясняют чиновники Минфина России в Письме от 17.07.2012 № 03-03-06/2/78, это справедливо даже в отношении долгов, которые не участвовали в расчете резервных отчислений. Аналогичная точка зрения содержится в Письме того же ведомства от 24.11.2017 № 03-03-06/1/77995.

Имейте в виду, что в силу п. 5 ст. 266 НК РФ в составе внереализационных расходов можно учесть только ту часть безнадежного долга, которая превышает резерв. Если организация применяет резервирование в следующем году, то остаток резерва можно перенести на следующий год, закрепив такой порядок в своей учетной политике.

Продолжение статьи о резервах

предстоящих расходов на ремонт основных средств

читайте в следующем номере журнала.

МСФО: обучение, методология и практика внедрения для компаний и специалистов

Совместный проект ИПБ России и журнала «Корпоративная финансовая отчетность. Международные стандарты».

Аникин Павел Алексеевич 11-летний опыт работы в аудите, МСФО, бухгалтерском учете. Член Комитета по обзору переводов МСФО. Сертификаты: CIPA, ДипИФР, ИПФМ.

Аникин Павел Алексеевич 11-летний опыт работы в аудите, МСФО, бухгалтерском учете. Член Комитета по обзору переводов МСФО. Сертификаты: CIPA, ДипИФР, ИПФМ.

Резервы представляют собой обязательства с неопределенной суммой и (или) сроком платежа. Таким образом, для их корректного отражения в отчетности по МСФО зачастую требуется применение нетривиальных профессиональных суждений в отношении оценки сумм будущих выплат, а также специфических знаний, связанных с хозяйственной деятельностью компании.

Нормативное регулирование

В системе МСФО вопросы признания и оценки резервов регламентируются следующими документами:

- МСФО (IAS) 37 «Резервы, условные обязательства и условные активы»;

- КИМФО (IFRIC) 1 «Изменения в существующих обязательствах по выводу объектов из эксплуатации, восстановлению природных ресурсов и иных аналогичных обязательствах»;

- КИМФО (IFRIC) 5 «Права, связанные с участием в фондах финансирования вывода объектов из эксплуатации, рекультивации и экологической реабилитации».

Порядок учета резервов в РСБУ регламентирован ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы», утвержденным Приказом Минфина России от 13 декабря 2010 года № 167н (в редакции Приказов Минфина России от 14 февраля 2012 года № 23н и от 27 апреля 2012 года № 55н).

Определение резервов

Pезерв — это обязательство с неопределенным сроком исполнения или обязательство неопределенной величины.

П. 10 МСФО (IAS) 37

В соответствии с п. 4 ПБУ 8/2010 оценочное обязательство — это обязательство с неопределенным сроком исполнения или обязательство неопределенной величины.

П. 10 МСФО (IAS) 37

В соответствии с п. 4 ПБУ 8/2010 оценочное обязательство — это обязательство организации с неопределенной величиной и (или) сроком исполнения..

Таким образом, МСФО и РСБУ отличаются лишь термином, который используется для обозначения рассматриваемой категории обязательств. С одной стороны, использование в ПБУ термина «оценочное обязательство» является оправданным с той точки зрения, что понятие резерва достаточно многогранно.

Как в МСФО, так и в РСБУ понятие «резервы» может использоваться в следующих значениях:

- обязательство, как оно и рассматривается в данной статье;

- показатель, корректирующий балансовую стоимость актива (оценочные резервы): накопленная амортизация основных средств, резерв под обесценение запасов, дебиторская задолженность и т. п.;

- статьи собственного капитала: резерв переоценки основных средств, резервный капитал и т. п.

Однако из контекста употребления термина «резерв» практически всегда очевидно, о какой именно ситуации идет речь. Поэтому в дальнейшем в статье будет использоваться только термин «резервы».

Кроме того, следует отличать резервы от начислений. ПБУ 8/2010 не содержит указаний по этому поводу. Однако в п. 11 МСФО (IAS) 37 говорится, что резервы отличаются от других обязательств, таких как торговая кредиторская задолженность и начисления, наличием неопределенности относительно сроков или величины будущих затрат, требуемых для проведения расчетов. В частности, начисленные обязательства представляют собой обязательства оплатить товары или услуги, которые были приняты или поставлены, но не были оплачены, отфактурованы или официально согласованы с поставщиком, включая суммы, причитающиеся работникам (например, суммы, относящиеся к начисленной оплате отпускных). Хотя иногда необходимо оценить величину начислений или их распределение во времени, неопределенность в данном случае, как правило, значительно меньше, чем в отношении резервов.

Поэтому начисленные обязательства часто представляются в отчетности как часть торговой и прочей кредиторской задолженности, в то время как резервы представляются отдельно.

Так, на практике возникает отличие в представлении статей, относящихся к расчетам с персоналом. Например, резерв по неиспользованным отпускам трактуется в МСФО как начисление и представляется в составе прочей кредиторской задолженности. Более того, порядок его оценки регламентирован не МСФО (IAS) 37, а специализированным стандартом — МСФО (IAS) 19 «Вознаграждения сотрудникам». Согласно п. 2 ПБУ 8/2010 данное положение применяется к трудовым договорам и, следовательно, компании в отчетности по РСБУ начисляют именно резервы (оценочные обязательства) по неиспользованным отпускам.

Критерии признания

В соответствии с п. 14 МСФО (IAS) 37 резерв должен признаваться в случаях, когда:

- у компании есть существующее обязательство (юридическое или конклюдентное), возникшее в результате какого-либо прошлого события;

- представляется вероятным, что для урегулирования обязательства потребуется выбытие ресурсов, содержащих экономические выгоды;

- возможно привести надежную расчетную оценку величины обязательства.

Пункт 5 ПБУ 8/2010 определяет, что резерв признается в бухгалтерском учете при одновременном соблюдении следующих условий:

- у организации существует обязанность, явившаяся следствием прошлых событий ее хозяйственной жизни, исполнения которой организация не может избежать; в случае, когда у организации возникают сомнения в наличии такой обязанности, она признает оценочное обязательство, если в результате анализа всех обстоятельств и условий, включая мнения экспертов, более вероятно, чем нет, что обязанность существует;

- уменьшение экономических выгод организации, необходимое для исполнения оценочного обязательства, вероятно;

- величина оценочного обязательства может быть обоснованно оценена.

Таким образом, критерии признания резервов являются идентичными. МСФО (IAS) 37 лишь дает более подробные комментарии относительно анализа выполнения данных условий по состоянию на отчетную дату.

Пример 1

В ноябре 2013 года компания заключила договор на проведение аудиторской проверки отчетности, составленной по РСБУ и МСФО, за 2 300 тыс. руб. С одной стороны, у компании существует юридическое обязательство провести аудиторскую проверку. С другой стороны, данный договор является договором в стадии исполнения и требования обоих нормативных документов (МСФО (IAS) 37 и ПБУ 8/2010) к нему не применяются.

Исходя из этого, резерв на расходы по аудиту в РСБУ не признается. Более того, в поддержку такой позиции приводится аргумент, что расходы по аудиту связаны с продолжением деятельности компании в будущем и надо основываться на п. 18 МСФО (IAS) 37 о том, что финансовая отчетность отражает финансовое положение предприятия на конец отчетного периода, а не его возможное положение в будущем.

Отсюда делается вывод, что резервы не признаются в отношении затрат, которые придется понести для продолжения деятельности в будущем. И единственными обязательствами, признаваемыми в отчете о финансовом положении предприятия, являются те, которые существуют на конец отчетного периода.

Однако с точки зрения МСФО на практике обычно принимается во внимание принцип начисления: поскольку расходы по аудиту относятся к отчетности за 2013 год, то и признаваться они должны в 2013 году. Кроме того, поскольку организация добровольно заключила договор, то можно сделать вывод, что обязывающее событие по состоянию на 31 декабря 2013 года все же существует. Таким образом, компании необходимо сделать корректировку:

Дт «Административные расходы (аудит)» — 2 300 тыс. руб.

Кт «Начисленное обязательство по аудиту»— 2 300 тыс. руб.

При этом важно помнить, что в отчетности по МСФО признается именно начисленное обязательство, которое включается в состав прочей кредиторской задолженности, а не резерв.

Оценка резервов при первоначальном признании

В целом оба нормативных документа дают одинаковое определение величины первоначальной оценки резерва:

- Сумма, признанная в качестве резерва, должна отражать наилучшую расчетную оценку затрат, необходимых на конец отчетного периода для урегулирования существующего обязательства (п. 36 МСФО (IAS) 37).

- Оценочное обязательство признается в бухгалтерском учете организации в величине, отражающей наиболее достоверную денежную оценку расходов, необходимых для расчетов по этому обязательству. Наиболее достоверная оценка расходов представляет собой величину, необходимую непосредственно для исполнения (погашения) обязательства по состоянию на отчетную дату или для перевода обязательства на другое лицо по состоянию на отчетную дату.

Единственным принципиальным отличием в сумме признаваемого резерва может являться факт дисконтирования. И МСФО, и РСБУ требуют признавать резервы по дисконтированной стоимости, но в соответствии с п 45 МСФО (IAS) 37 величина резерва должна равняться приведенной стоимости ожидаемых затрат на урегулирование обязательства в случаях, когда влияние фактора времени на стоимость денег существенно, т. е. необходимость дисконтирования зависит от профессионального суждения бухгалтера. Тогда как п. 20 ПБУ 8/2010 определяет, что дисконтирование необходимо, в случае если предполагаемый срок исполнения оценочного обязательства превышает 12 месяцев после отчетной даты или меньший срок, установленный организацией в учетной политике.

Последующий учет резервов

В соответствии с пп. 59–60 МСФО (IAS) 37 резервы должны пересматриваться на конец каждого отчетного периода и корректироваться с учетом текущей наилучшей расчетной оценки. Если более не представляется вероятным, что для урегулирования обязательства потребуется выбытие ресурсов, содержащих экономические выгоды, резерв должен быть восстановлен. Если применяется дисконтирование, балансовая стоимость резерва увеличивается в каждом периоде, отражая течение времени. Это увеличение признается в качестве затрат по займам. Аналогичные положения содержатся и в ПБУ 8/2010.

Однако изменение суммы резерва возможно и за счет других факторов — их отражение в отчетности рассматривается в КИМФО (IFRIC) 1. Изменения в оценке существующих обязательств по выводу объектов из эксплуатации, восстановлению природных ресурсов или аналогичных обязательств, обусловленные изменениями предполагаемых сроков или величины оттока ресурсов, заключающих экономические выгоды, которые необходимы для погашения такого обязательства, или изменением ставки дисконтирования, подлежат учету в следующем порядке (пп. 5–6):

- если оценка соответствующего актива производится с использованием модели учета по фактическим затратам, то изменения в обязательстве должны прибавляться к себестоимости соответствующего актива в текущем периоде или вычитаться из нее;

- если оценка соответствующего актива производится с использованием модели учета по переоцененной стоимости, то изменения обязательства меняют величину прироста или снижения стоимости от переоценки, ранее признанного в отношении данного актива (резерва переоценки), в общем порядке, предусмотренном МСФО (IAS) 16 «Основные средства».

В отличие от такого подхода, принятого в МСФО, п. 23 ПБУ 8/2010 и п. 14 ПБУ 6/01 запрещают учитывать изменение резерва и как корректировку стоимости актива, и как корректировку результата его переоценки.

Таким образом, при изменении резерва в результате пересмотра величины оттока ресурсов или ставки дисконтирования сумма увеличения или уменьшения резерва в РСБУ должна относиться на финансовый результат, что может привести к необходимости корректировки.

Пример 2

По состоянию на 31 декабря 2012 года компанией был сформирован резерв по выводу из эксплуатации добывающего оборудования через семь лет, что соответствует сроку его полезной службы.

Для целей отчетности по РСБУ будущие затраты на выбытие оборудования составили 5 800 тыс. руб., ставка дисконтирования оценивалась в 12,5 %. Исходя из данных оценок, в отчетности по РСБУ был признан резерв в размере 5 800 / 1,1257 = 2 543 тыс. руб. Данная сумма была отнесена на прочие расходы 2012 года.

В 2013 году были начислены и отражены в российском учете проценты в сумме 2 543 х 12,5 % = 318 тыс. руб., в результате чего балансовая стоимость резерва на 31 декабря 2013 года составила 2 543 + 318 = 2 861 тыс. руб.

Кроме того, по состоянию на 31 декабря 2013 года был проведен анализ расчетной оценки суммы обязательства и ставки дисконтирования. Результаты анализа показали, что величина затрат по выводу основных средств из эксплуатации составит 6 300 тыс. руб., а ставка дисконтирования на 31 декабря 2013 года — 13 %.

Поскольку в ПБУ 8/2010 отсутствуют требования в отношении пересмотра ставки дисконтирования, пересмотренная сумма резерва в РСБУ была определена следующим образом: 6 300 / 1,1256 = 3 108 тыс. руб. Сумма увеличения резерва (3 108 – 2 861 = 247 тыс. руб.) была дебетована на прочие расходы.

Согласно учетной политике по МСФО и РСБУ добывающее оборудование отражается в отчетности по первоначальной стоимости.

Рассмотрим, как данные обстоятельства повлияют на трансформацию отчетности за 2013 год.

Во-первых, в соответствии с требованиями МСФО (IAS) 16 первоначальное признание резерва должно дебетоваться на стоимость актива. Следовательно, компании необходимо сделать следующую корректирующую проводку:

Дт «Основные средства» — 2 543 тыс. руб.

Кт «Нераспределенная прибыль»1 — 2 543 тыс. руб.

Изменение первоначальной стоимости оборудования, в свою очередь, приводит к необходимости скорректировать амортизацию: 2 543 / 7 лет = 363 тыс. руб.:

Дт «Расходы по амортизации» — 363 тыс. руб.

Кт «Накопленная амортизация основных средств» — 363 тыс. руб.

Во-вторых, изменение резерва, связанное с пересмотром оценки затрат, в отчетности по МСФО должно отражаться как корректировка первоначальной стоимости актива. Таким образом, необходимо списать 247 тыс. руб. из прочих расходов:

Дт «Резерв» — 247 тыс. руб.

Кт «Прочие расходы» — 247 тыс. руб.

В-третьих, величина корректировки резерва для целей МСФО должна учитывать также пересмотр ставки дисконтирования — в соответствии с пп. 4–5 КИМФО (IFRIC) 1: изменения в оценке существующих обязательств по выводу объектов из эксплуатации, восстановлению природных ресурсов или аналогичных обязательств, обусловленные изменением ставки дисконтирования, должны прибавляться к себестоимости соответствующего актива в текущем периоде или вычитаться из нее (если оценка соответствующего актива производится с использованием модели учета по фактическим затратам).

Следовательно, корректировка резерва составит 6 300 / 1,136 – 2 861 = 165 тыс. руб. и будет дебетована на счет основных средств:

Дт «Основные средства» — 165 тыс. руб.

Кт «Резерв» — 165 тыс. руб.

Либо корректировку резерва можно отразить одной проводкой:

Дт «Основные средства» — 165 тыс. руб.

Дт «Резерв» — 822 тыс. руб.

Кт «Прочие расходы» — 247 тыс. руб.

Также отметим, что с 2014 года в отчетности по МСФО и РСБУ будут признаваться разные суммы процентных расходов, поскольку с 31 декабря 2013 года балансовая стоимость резерва и ставки дисконтирования отличаются. Кроме того, изменится сумма корректировки амортизации в результате отнесения увеличения резерва на стоимость актива.

Влияние данных корректирующих проводок на отчетность по МСФО в сравнении с отчетностью по РСБУ за 2013 год удобно представить следующим образом:

|

Показатель |

РСБУ (тыс. руб.) |

МСФО (тыс. руб.) |

|

Отчет о финансовом положении (баланс) |

||

|

Основные средства* |

2 345 |

|

|

Резерв |

3 108 |

3 026 |

|

Отчет о совокупном доходе (отчет о финансовых результатах) |

||

|

Расходы по амортизации** |

||

|

Расходы по процентам |

||

|

Прочие расходы |

* В части включения в первоначальную стоимость дисконтированных расходов по выводу оборудования из эксплуатации.

** В части амортизации, связанной с корректировкой первоначальной стоимости основных средств в отчетности по МСФО в сравнении с РСБУ.

Раскрытие информации

В соответствии с п. 24 ПБУ 8/2010 по каждому признанному в бухгалтерском учете оценочному обязательству в бухгалтерской отчетности организацией раскрывается в случае существенности как минимум следующая информация:

- величина, по которой оценочное обязательство отражено в бухгалтерском балансе организации, на начало и конец отчетного периода;

- сумма оценочного обязательства, признанная в отчетном периоде;

- сумма оценочного обязательства, списанная в счет отражения затрат или признания кредиторской задолженности в отчетном периоде;

- списанная в отчетном периоде сумма оценочного обязательства в связи с ее избыточностью или прекращением выполнения условий признания оценочного обязательства;

- увеличение величины оценочного обязательства в связи с ростом его приведенной стоимости за отчетный период (проценты);

- характер обязательства и ожидаемый срок его исполнения;

- неопределенности, существующие в отношении срока исполнения и (или) величины оценочного обязательства;

- ожидаемые суммы встречных требований или суммы требований к третьим лицам в возмещение расходов, которые организация понесет при исполнении обязательства, а также активы, признанные по таким требованиям.

Требования п. 24 ПБУ 8/2010 практически идентичны пп. 84–85 МСФО (IAS) 37. Дополняется лишь, что в отношении резервов, признанных в отчетном периоде, уточняется, что этот показатель включает в себя увеличение существующих резервов.

В заключение отметим, что процесс трансформации резервов может оказать существенное влияние на показатели отчетности, поскольку на практике резервы в отчетности по РСБУ зачастую создаются не в полном объеме, которого формально требует применение ПБУ 8/2010. Таким образом, данный процесс в силу своей специфики и потенциальных проблем с методологической частью требует особого внимания и квалификации сотрудников.

Другие статьи рубрики

Трансформационные корректировки по участку «Запасы и прочие краткосрочные активы»

П. А. Аникин

Запасы и прочие краткосрочные активы могут составлять значительную часть всех активов компании, особенно для торговых и производственных компаний. Хотя процесс их трансформации обычно не такой сложный, как для долгосрочных активов и финансовых инструментов, но, тем не менее, применение иных правил признания и особенно оценки запасов может существенно повлиять на величину чистых активов и финансовый результат.

Трансформация отчетности по МСФО: технические и организационные аспекты

П. А. Аникин

Вопросы трансформации отчетности из Российских стандартов бухгалтерского учета (РСБУ) в отчетность, соответствующую Международным стандартам финансовой отчетности (МСФО), регулярно освещаются в периодической печати. В данной статье будут рассмотрены главные практические аспекты процесса трансформации: различные варианты организации процесса, использование различных технических приемов при работе в Excel, плюсы и минусы по сравнению с параллельным учетом, формирование печатной отчетности и т. п.

Если у вас есть большой портфель дебиторской задолженности, то вы снова и снова сталкиваетесь с одной и той же проблемой:

Как рассчитать резерв по сомнительным долгам в рамках этой дебиторской задолженности?

Любой аудитор или бухгалтер согласится с тем, всегда существует некоторая доля «плохих» долгов, скрытая среди «хорошей» дебиторской задолженности, и поэтому необходимо формировать некоторые резервы для ее покрытия.

Однако специалисты расходятся во мнении о том, как это следует делать.

Наиболее распространенный подход заключается в том, чтобы создать резерв аналитическим путем в несколько шагов:

- Анализ дебиторской задолженности на отчетную дату и группировка и сортировка ее по срокам погашения;

- Применение определенных коэффициентов убытка к отдельным группам задолженности (чем больше просрочка — тем выше коэффициент).

Звучит просто, не так ли?

В большинстве случаев аудитор применяет примерно 2% к дебиторской задолженности без просрочки, 10% к дебиторской задолженности, просроченной на 1-30 дней … 100% к дебиторской задолженности, просроченной более чем на 360 дней.

Такой подход может показаться поверхностным и даже в корне неправильным.

Откуда вы можете знать, что эта конкретная компания понесет 10%-ный кредитный убыток по дебиторской задолженности, которая просрочена на 1-30 дней?

Это выглядит так, как будто цифры берутся из воздуха. Тем не менее, долгое время до принятия МСФО (IFRS) 9 «Финансовые инструменты» этот подход был широко распространен.

Теперь, к счастью, есть МСФО (IFRS) 9, который содержит указания о том, как создать резерв по сомнительным долгам для торговой дебиторской задолженности и какую долю от дебиторской задолженности должен составлять этот резерв.

Рассмотрим эту методологию и проиллюстрируем ее на простом примере.

(см. также более сложный и подробный пример с группировкой дебиторов по сегментам:

IFRS 9 — Как рассчитать резерв под кредитные убытки с использованием матрицы резервов?)

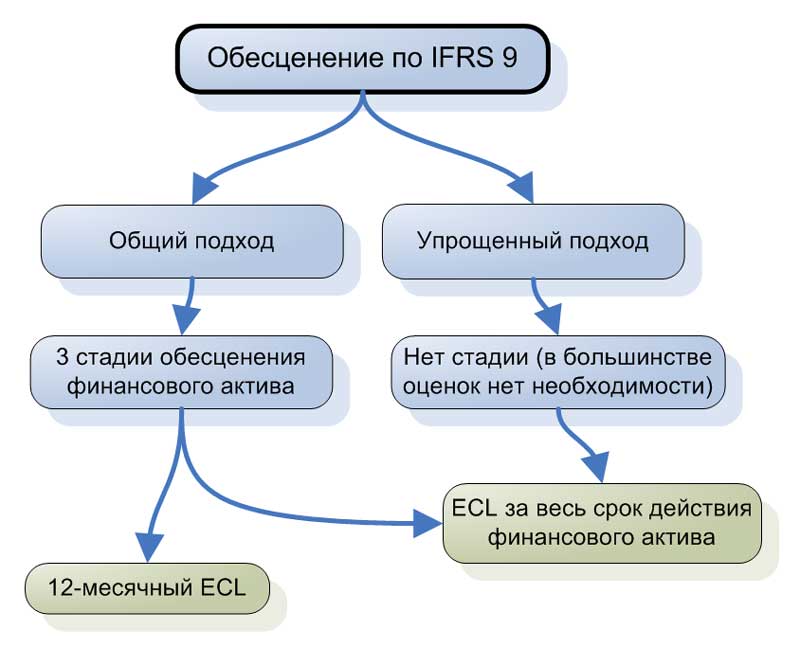

Что предписывают правила МСФО (IFRS) 9?

МСФО (IFRS) 9 требует, чтобы вы признали обесценение финансовых активов в сумме ожидаемого кредитного убытка (ECL, от англ. ‘expected credit loss’).

Фактически, для этого есть два подхода:

Общий подход.

Общий подход — это модель обесценения (признания ECL) из трех стадий. Убыток от обесценения оценивается и признается в зависимости от того, на какой стадии находится рассматриваемый финансовый актив (инструмент).

Таким образом, убыток от обесценения представляет собой либо сумму ECL за 12 месяцев, либо ECL за весь срок действия финансового актива (срок погашения дебиторской задолженности). Существует множество вопросов и проблем, связанных с реализацией этой модели. Например:

- Как определить, на какой стадии находится финансовый актив?

- Как определить значительное увеличение кредитного риска для некоторых финансовых активов?

- Как рассчитать 12-месячный ECL и ECL за весь срок действия финансового актива?

- Как определить и учесть факторы, влияющие на кредитный риск при расчете ECL?

Учитывая эти сложности, IFRS 9 допускает альтернативный подход для некоторых видов финансовых активов:

Упрощенный подход.

При упрощенном подходе вам не нужно определять стадию финансового актива, потому что убыток от обесценения оценивается как ECL за весь срок действия финансового актива для всех активов. Это отличная новость для некоторых компаний, потому что многие проблемы просто исчезают.

Обесценение финансовых активов по IFRS 9.

Обесценение финансовых активов по IFRS 9.

Однако здесь следует предупредить, что упрощенный подход подходит не для всех, и несмотря на то, что он упрощенный, все равно нужно сделать некоторые расчеты и предпринять определенные усилия.

Кто может применять упрощенный подход?

Это не самый трудный вопрос, поскольку любая компания может применять упрощенный подход.

Гораздо важнее здесь тип финансового актива.

Вы должны применять упрощенный подход для:

- Торговой дебиторской задолженности БЕЗ значительного компонента финансирования и

- Договорных активов согласно МСФО (IFRS) 15 БЕЗ значительного компонента финансирования.

Для этих двух типов активов у вас нет выбора — просто применяйте упрощенный подход.

Кроме того, у вас есть выбор для:

- Торговой дебиторской задолженности со значительным компонентом финансирования,

- Договорных активов согласно IFRS 15 со значительным компонентом финансирования и

- Дебиторской задолженности по аренде (IAS 17 или IFRS 16).

Для этих трех типов финансовых активов вы можете применять упрощенный подход или общий подход — на выбор.

Может ли одна компания применять оба подхода?

Да, конечно, но не для того же типа финансовых активов.

Возьмем в качестве примера банк.

Банки обычно предоставляют много кредитов и, согласно МСФО (IFRS) 9, они должны применять общие модели для расчета ожидаемых кредитных убытков.

Но иногда банки могут иметь и другие финансовые активы.

Например, они могут арендовать дополнительные офисы и иметь дебиторскую задолженность по аренде.

Или они могут предоставлять консультационные услуги и взимать плату за это, и, таким образом, у них может появиться обычная торговая дебиторская задолженность.

Для этих видов активов один и тот же банк может применять упрощенный подход.

Как применять упрощенный подход?

Как указано выше, при упрощенном подходе вы оцениваете убыток от обесценения как ожидаемый кредитный убыток за весь срок действия финансового актива.

МСФО (IFRS) 9 разрешает использование нескольких практических средств, а одно из них — матрица резервов.

Что такое матрица резервов?

Проще говоря, матрица резервов или матрица миграции (англ. ‘provision matrix’) — это расчет убытка от обесценения на основе процентной ставки дефолта или коэффициента убытка (англ. ‘default rate’), применяемой к группе финансовых активов.

Здесь есть два важных элемента:

- Группа (сегмент) финансовых активов и

- Коэффициент убытка.

Как сгруппировать финансовые активы?

Когда вы используете матрицу резервов для упрощения, вам все равно нужно быть как можно ближе к реальности.

Поэтому, прежде чем применять какие-либо коэффициенты, сначала необходимо сгруппировать свои финансовые активы.

Вся торговая дебиторская задолженность не обязательно имеет одни и те же характеристики, и поэтому было бы неразумно помещать их в один и тот же карман.

Группировка зависит от того, какие факторы влияют на погашение вашей дебиторской задолженности.

Возможно, вы заметили, что ваши розничные клиенты (физические лица) менее надежны и более медленно платят, чем бизнес-клиенты (компании).

Таким образом, ваши основные сегменты или группы, естественно, будут розничными клиентами и бизнес-клиентами.

Или, может быть, вы ведете деятельность в нескольких географических регионах, и заметили, что клиенты из города платят более надежно, чем клиенты из пригорода (возможно, это как-то связано с уровнем безработицы …).

В этом случае, ваши сегменты (группы) будут клиентами из городов и клиентов из пригорода.

Вы, наверно, уже понимаете, что вам следует сгруппировать вашу дебиторскую задолженность (или другие финансовые активы) в зависимости от ваших условий бизнеса и обстоятельств.

Вот несколько типичных вариантов для сегментации дебиторской задолженности:

- По типу продукта;

- По географическому признаку;

- По валюте;

- По рейтингу клиента;

- По типу дилера или каналу сбыта;

и т.п.

Важным моментом здесь является то, что клиенты в пределах одной группы должны иметь одинаковые или схожие шаблоны несения убытков.

Как определить коэффициенты убытка?

Определение вероятности дефолта и коэффициента убытка — технически самая сложная часть расчета резерва.

На самом деле, убыточность для каждого сегмента/группы компания должна рассчитывать на основе ее собственных данных.

МСФО (IFRS) 9 говорит, что компания должна:

- Определить коэффициенты исходя из собственного исторического опыта получения кредитных убытков; а также

- Откорректировать их для прогнозируемой информации.

Исторические коэффициенты кредитных убытков.

Во-первых, вам необходимо проанализировать свою историческую статистику кредитных убытков.

Как?

Вы должны взять соответствующий период времени и проанализировать, какая часть торговой дебиторской задолженности, образовавшейся в течение этого периода, подверглась дефолту.

При этом будьте осторожны при выборе периода.

Период не должен быть слишком коротким, чтобы быть значимым, и он также не должен быть слишком длительным, потому что рыночные изменения неожиданны и скоротечны и их эффекты могут оказывать сильное влияние на длительные периоды, делая выводы необоснованными.

Рекомендуется выбирать период в 1 или 2 года.

Затем нужно выбрать временные промежутки (сроки погашения), в которых погашается дебиторская задолженность.

Наконец, нужно вычислить коэффициент убытка (ставку дефолта) для каждого временного промежутка.

Не беспокойтесь, если это кажется слишком непонятным, ниже мы рассмотрим этот подход на примере.

Прогнозируемая информация.

После того, как вы получили исторические коэффициенты дефолта, вам необходимо скорректировать их для прогнозируемой информации.

Что такое прогнозируемая информация?

Это все те факторы, которые могут повлиять на кредитные убытки в будущем, например, макроэкономические прогнозы уровня безработицы, цен на жилье и т. д.

Вы должны скорректировать исторические ставки дефолта для подобной информации, которая имеет отношение к вашим финансовым активам.

Например, предположим, что у телекоммуникационной компании есть 2 сегмента дебиторской задолженности:

- Розничные клиенты (физ. лица): для этой группы, уровень безработицы является важным фактором, влияющим на погашение дебиторской задолженности.

Если уровень безработицы растет, кредитное качество торговой дебиторской задолженности розничных клиентов ухудшается. - Бизнес-клиенты (B2B): для этой группы важными макроэкономическими факторами (в данной стране) являются ВВП (валовой внутренний продукт) и уровень инфляции.

Как связать прогнозную информацию с коэффициентами убытка?

Когда существует линейная взаимосвязь между макроэкономическим фактором (то есть уровнем безработицы) и входом (т. е. увеличением / уменьшением качества дебиторской задолженности), то включить такой фактор в модель довольно просто.

В этом случае вам нужно определить, какой эффект оказывает изменение параметра (фактора) на коэффициент убытка и сделать простую корректировку (см. пример ниже).

Однако, когда связь не является линейной, тогда для корректировки может потребоваться математическое прогнозирование с использованием метода моделирования Монте-Карло или других подобных методов.

Пример обесценения дебиторской задолженности по МСФО (IFRS) 9.

Компания ABC хочет рассчитать убыток от обесценения своей торговой дебиторской задолженности по состоянию на 31 декабря 20×8 года. Кредитная политика ABC заключается в предоставлении клиентам отсрочки в 30 дней для погашения дебиторской задолженности.

Примечание. Это важный момент — 30-дневный кредитный период означает, что в этой дебиторской задолженности нет значительного компонента финансирования, и поэтому вам не нужно беспокоиться о приведенных значениях (дисконтировании).

Структура дебиторской задолженности, с учетом ее старения, по состоянию на 31 декабря 20×8 года выглядит следующим образом:

|

Срок погашения |

Непогашенная сумма |

|---|---|

|

Без просрочки (0-30 дней) |

800 |

|

31-60 дней |

350 |

|

61-180 дней |

280 |

|

180-360 дней |

170 |

|

> 360 дней |

100 |

|

Итого |

1 700 |

Компания ABC решила применить упрощенный подход в соответствии с МСФО (IFRS) 9 и рассчитать убыток от обесценения как ожидаемый кредитный убыток.

В качестве практического метода ABC решила использовать матрицу резервов.

Во-первых, ABC необходимо рассчитать исторические ставки дефолта.

Чтобы собрать достаточные (репрезентативные) исторические данные, компания ABC выбрала период в 1 год с 1 января 20×7 по 31 декабря 20×7 года.

За этот период компания ABC произвела продажи на 20 000 д.е., все в кредит.

Теперь мы можем разделить весь процесс анализа на несколько этапов.

Этап 1. Анализ сбора дебиторской задолженности по срокам погашения.

Компании ABC необходимо проанализировать, когда была погашена дебиторская задолженность, и внести эти данные в таблицу на основе количества дней (срока погашения) с момента образования дебиторской задолженности (выписки инвойса) до момента погашения дебиторской задолженности (оплаты инвойса):

|

Срок погашения |

Сумма |

Сумма (кумулятивная) |

Непогашенный остаток |

|---|---|---|---|

|

Без просрочки (0-30 дней) |

7 500 |

7 500 | 12 500 |

|

31-60 дней |

6 800 |

14 300 | 5 700 |

|

61-180 дней |

3 000 |

17 300 | 2 700 |

|

180-360 дней |

2 200 |

19 500 | 500 |

|

> 360 дней |

500 |

19 500 | 500 (списание) |

|

Итого |

20 000 |

— | — |

Примечания:

- Сумма в 500 д.е. в графе «Сумма погашения» для срока 360 дней представляет собой фактическую дефолтную задолженность.

- Кумулятивная сумма рассчитывается нарастающим итогом по столбцу «Сумма погашения». Например, кумулятивная сумма для срока 31-60 дней рассчитывается как 6 800 + 7 500. Исключение составляет срок >360 дней — здесь мы можем включить 500 д.е., поскольку эта сумма не погашается.

- Непогашенный остаток в последнем столбце равен 20 000 д.е. за вычетом суммы погашения.

Этап 2. Расчет исторических коэффициентов убытка.

Затем компания ABC должна рассчитать исторические ставки дефолта, разделив сумму убытка в размере 500 д.е. на сумму непогашенной задолженности для каждого срока погашения:

|

Срок погашения |

Непогашенный остаток |

Убыток | Коэффициент убытка |

|---|---|---|---|

|

Без просрочки (0-30 дней) |

20 000 |

500 | 2,5% |

|

31-60 дней |

12 500 |

500 | 4% |

|

61-180 дней |

5 700 |

500 | 8,8% |

|

180-360 дней |

2 700 |

500 | 18,5% |

|

> 360 дней |

500 |

500 | 100% |

Примечание: Коэффициент убытка = Убыток / Непогашенный остаток.

Здесь вы также можете заметить, что данные во втором столбце немного сдвинулись.

Непогашенный остаток для строки «без просрочки», составляющий 12 500 д.е., сдвинулся вниз и находится в строке «31-60 дней».

Это нормально, потому что мы вычисляем суммы, которые попали в определенный промежуток времени, то есть в начало этого промежутка, а не в конец.

Таким образом, во временном промежутке «без просрочки» у компании ABC образовалось 20 000 д.е. дебиторской задолженности; в промежутке «31-60 дней» — 12 500 д.е. и т. д.

Кроме того, почему мы применили убыток в 500 д.е. ко всем срокам погашения?

Причина в том, что вся списанная дефолтная дебиторская задолженность (500 д.е.), последовательно перемещалась между временными промежутками (сроками погашения) с момента ее образования до момента списания (дефолта).

Например, списанная в начале дебиторская задолженность в размере 500 д.е. была «без просрочки», т.е. в составе суммы 20 000 д.е., и поэтому мы можем утверждать, что ставка дефолта в течение 20×7 г. (тестируемого периода), составляет 500 / 20 000.

То же самое относится к любому другому промежутку времени (сроку погашения).

Итак, мы рассчитали исторические убытки или ставки дефолта. Но нам по-прежнему необходимо связать их с прогнозируемой информацией.

Этап 3. Добавление прогнозируемой информации.

Это может показаться более сложным, однако для этого этапа есть очень простой подход.

Предположим, что кредитные убытки компании ABC отражают почти линейную связь с уровнем безработицы.

Обратите внимание, что «уровень безработицы» НЕ является универсальным рецептом — вы должны найти свои собственные макроэкономические факторы, которые могут повлиять на ваши кредитные убытки.

Допустим, также, что государственный орган статистики предполагает, что уровень безработицы вырастет с 5% до 6% в будущем 20×9 году.

Собственная статистика ABC показывает, что, когда уровень безработицы увеличивается на 1%, это вызывает увеличение кредитных убытков на 10% (обратите внимание — вы должны это доказать).

Поэтому компания ABC может разумно предположить, что убыток в 500 д.е. может увеличиться на 10% из-за увеличения уровня безработицы на 1% в 20×9 году, то есть до 550 д.е.

Таким образом, расчет коэффициентов убытков (дефолта), скорректированных с помощью прогнозируемой информации, выглядит следующим образом:

|

Срок погашения |

Непогашенный остаток |

Убыток | Коэффициент убытка |

|---|---|---|---|

|

Без просрочки (0-30 дней) |

20 000 |

550 | 2,75% |

|

31-60 дней |

12 500 |

550 | 4,4% |

|

61-180 дней |

5 700 |

550 | 9,6% |

|

180-360 дней |

2 700 |

550 | 20,4% |

Этап 4. Применение коэффициентов убытка к портфелю текущей дебиторской задолженности.

И, наконец, в конце этого упражнения, применим полученные коэффициенты убытков к фактическому портфелю дебиторской задолженности по состоянию на 31 декабря 20×8 года:

Готово.

Теперь компания ABC может признать убыток от обесценения дебиторской задолженности, сделав следующую проводку:

- Дебет. Прибыли / убытки — Убыток от обесценения дебиторской задолженности: 199 д.е.

- Кредит. Дебиторская задолженность: 199 д.е.

(см. также более сложный и подробный пример с группировкой дебиторов по сегментам:

IFRS 9 — Как рассчитать резерв под кредитные убытки с использованием матрицы резервов?)

Многие компании используют механизмы резервирования товаров в 1C. Данное описание подходит для программ «1С:Управление торговлей, ред. 10.3» и «Управление производственным предприятием».

Действительно, механизм резервирования очень удобный – можно поставить резерв на товар для клиента, отгрузить зарезервированные товары, снять резерв при необходимости. К сожалению, наша практика автоматизации торговли показывает, что не все пользователи до конца понимают работу механизма резервирования.

В этой статье мы постараемся исправить ситуацию, рассмотрим основные принципы резервирования и ответим на следующие вопросы:

- Как можно зарезервировать товар?

- Как можно снять резерв, в каких случаях это происходит автоматически?

- В каких отчетах можно посмотреть информацию о резервах?

Статья будет полезна пользователям, которые знакомы с программой и хотят обобщить свои знания по механизму резервирования. 📌 Реклама

Резервирование товара

Зарезервировать товар для покупателя можно несколькими способами.

Способ №1 – в заказе покупателя

В момент оформления заказа покупателя можно зарезервировать товары, указанные в заказе.

Меню: Документы – Продажи – Заказы покупателей

Для этого в таблице товаров нужно в колонке «Размещение» указать склад, на котором вы хотите сделать резерв.

Если вручную выбирать склад вы не хотите, в заказе есть кнопка «Заполнить и провести». Нажатие на эту кнопку вызывает автоматическое заполнение размещений и проведение заказа. Кнопка доступна только при оформлении заказа сегодняшним днем.

📌 Реклама

Способ №2 – в корректировке заказе покупателя

Для исправления заказа покупателя многие пользователи создают документ «Корректировка заказа покупателя», указывая в нем добавляемые и удаляемые из заказа позиции.

Создать корректировку можно на основании заказа или вручную.

Меню: Документы – продажи – Корректировка заказа покупателя

Корректировка заказов покупателя также может устанавливать резерв, как и заказ покупателя. Указывайте склад в колонке «Размещение» или пользуйтесь кнопкой «Заполнить и провести».

Способ №3 – в документе «Резервирование товаров»

Поставить резерв можно отдельным документом «Резервирование товаров». Его можно создать на основании заказа покупателя или вручную.

📌 Реклама

Меню: Документы – Продажи – Резервирование товаров

Для того чтобы поставить резерв, нужно указать заказ, резервируемый товар и его количество, а также заполнить склад в колонке «Новое размещение». В момент проведения документа будет установлен резерв.

Способ №4 – в момент поступления товаров

Этот способ действует, только если вы делаете заказы поставщикам для обеспечения заказов покупателей. В таком случае в заказе поставщику указывается, для какого покупателя заказан данный товар.

Меню: Документы – Закупки – Поступления товаров и услуг

Для установки резерва в поступлении товаров должна быть заполнена колонка «Заказ покупателя».

📌 Реклама

Если поступление создавалось на основе заказа поставщику, то заказы покупателей заполнятся автоматически. Выбирать заказ покупателя в поступлении товаров, если товар заказывался поставщику не для этого покупателя, а просто на склад, настоятельно не рекомендуется.

Способ №5 – во внутреннем заказе

Внутренний заказ используется для заказа товаров со склада собственным подразделением или складом.

Меню: Документы – Запасы (склад) – Внутренние заказы

Во внутреннем заказе, как и в заказе покупателя, присутствуют колонка «Размещение» и кнопка «Заполнить и провести», позволяющие поставить номенклатуру в резерв.

Это основные способы установки резерва. Самым популярным способом, естественно, является постановка резерва через документ «Заказ покупателя».

📌 Реклама

Помимо этих способов, есть другие варианты, когда программа может установить резерв:

- В корректировке внутреннего заказа (по аналогии с корректировкой заказа покупателя)

- В документе «Приходный ордер на товары», если установлен флаг «Без права продажи» (товары берутся на ответственное хранение)

- В документе «Возврат товаров от покупателя» – при возврате товара, который был продан из резерва

- В документе «Авансовый отчет», если подотчетник съездил за товарами по заказу поставщику (по аналогии с поступлением товаров).

Снятие товара с резерва в 1С

Для снятия резерва также существует множество способов, рассмотрим основные из них.

Способ №1 – в реализации товаров

В момент отгрузки товаров в программе оформляется документ «Реализация товаров и услуг».

📌 Реклама

Меню: Документы – Продажи – Реализации товаров и услуг

Если по заказу покупателя были зарезервированы товары, то в момент реализации резерв необходимо снять. Для того чтобы резерв с товаров был снят, нужно в таблице «Товары» указать способ списания «Из резерва».

В случае заполнения реализации товаров на основании заказа покупателя, программа сама определяет какой товар в резерве, а какой будет списан из свободного остатка на складе. Будьте очень внимательны при заполнении документа вручную: если указать способ списания «Со склада», товар спишется, но резерв по нему не снимется и «повиснет».

Способ №2 – в документе «Закрытие заказов покупателей»

Этот документ используется для закрытия заказов, по которым были не отгружены какие-то товары или клиент вообще отказался от покупки.

📌 Реклама

Меню: Документы – Продажи – Закрытие заказов покупателя

В документе указываются заказы покупателей, которые необходимо закрыть. В момент проведения документа программа проверяет, есть ли по указанным заказам резервы. Если есть резервы, то они автоматически снимаются.

После проведения документа по всем входящим в него заказам не будет никаких резервов.

Способ №3 – в документе «Резервирование товаров»

Помимо установки резерва, этот документ можно использовать также и для снятия резерва.

Меню: Документы – Продажи – Резервирование товаров

Для того чтобы снять резерв нужно указать заказ, товар и его количество, а также заполнить склад в колонке «Исходное размещение». В момент проведения документа будет снят резерв.

📌 Реклама

Примечание: одним документом можно одновременно снять резерв с одного склада и зарезервировать товар на другом, если заполнить и исходное, и новое размещение.

Способ №4 – в «Требовании-накладной» или «Перемещении товаров»

Документы «Требование-накладная» и «Перемещение товаров» используются для списания товаров на затраты подразделения и перемещения товаров с одного склада на другой соответственно.

Меню: Документы – Запасы (склад) – Перемещение товаров

Меню: Документы – Запасы (склад) – Требование-накладная

Если документы оформляются на основе внутреннего заказа, в котором был установлен резерв, то в момент проведения документов необходимо резерв снять. Для снятия резерва должна быть заполнена колонка «Документ резерва»:

📌 Реклама

Примечание: если перемещение товаров делается из резерва для покупателя, то программа не только снимает резерв на складе отправителе, но и устанавливает его на складе получателе.

Эти способы снятия резерва наиболее популярные, но есть и другие возможные ситуации:

- В документе «Списание товаров», если заполнен «Документ резерва» в таблице «Товары»

- В документе «Расходный ордер на товары», когда возвращаются контрагенту товары, принятые раньше на ответственное хранение без права продажи

- В документах «Корректировка заказа покупателя» и «Корректировка внутреннего заказа», если указано отрицательное количество товара и заполнено размещение

- В документе «Закрытие внутренних заказов» (по аналогии с закрытием заказов покупателей)

Отчеты по резервированию товаров

Мы убедились, что возможностей для резервирования и снятия резерва в программе очень много. Более того, в большинстве случаев, программа ставит/снимает резерв автоматически, исходя из заполнения документа, никак не сигнализируя об этом пользователю. 📌 Реклама

Чтобы контролировать резервы на складе, необходимо пользоваться отчетами, благодаря им вы всегда будете знать, какие товары находятся в резерве.

Отчет «Товары в резерве на складах»

Меню: Отчеты – Запасы (склад) – Товары в резерве на складах

Этот отчет предназначен исключительно для получения информации по резервам. Благодаря ему вы всегда можете узнать: какие товары, по какому заказу и на каком складе находятся в резерве.

Отчет можно настраивать: ставить отборы, менять состав группировок и т.д.

Отчет «Анализ доступности товаров на складах»

Меню: Отчеты – Запасы (склад) – Анализ доступности товаров на складах

Этот отчет показывает более подробную информацию об остатке товара на складе. В нем вы можете посмотреть остаток товара на складе, резерв, количество товара, заказанного у поставщика, и другую информацию:

📌 Реклама

Интересные материалы:

- Расчет авансовых платежей по транспортному налогу

Кто должен уплачивать авансовые платежи по транспортному налогуПлатить транспортный налог должны те лица (юридические или…

- Расчет потерь тепловой энергии

консультирование заявителяприем и регистрация заявления и документов, необходимых для предоставления государственной услуги Министр, либо лицо…

- Расчет рентабельность

Для анализа и расчета эффективности деятельности предприятия используется широкий спектр экономических и финансовых показателей. Они…

- Записка расчет при увольнении

Документ по форме Т-61 заполняется при увольнении сотрудника. В него входит несколько разделов, основным из…

- Расчет аккредитивом

Аккредитив представляет собой форму безналичных расчетов в Российской Федерации. Аккредитив - это поручение банка плательщика…