- от автора admin

Содержание

- Методы управления валютными рисками: кратко и по делу

- Несколько слов о риск-менеджменте

- Классификация валютных рисков, этапы и методы управления ими

- Методы управления валютными рисками и примеры их использования

- Новые методы управления валютными рисками

- 5 советов по управления валютными рисками

- Методы управления валютными рисками

- Управление валютными рисками и его уровни

- Проблемы управления валютными рисками

Методы управления валютными рисками: кратко и по делу

Из этой статьи вы узнаете:

- Что такое риск-менеджмент

- Из каких этапов состоит управление валютными рисками

- Какие есть методы управления валютными рисками

- Какие новые методы управления валютными рисками хорошо зарекомендовали себя в последнее время

Результаты деятельности компании, стабильность ее работы напрямую зависят от колебаний курсов валют, на основе которых предприятие производит расчеты. Потенциальный доход непосредственно связан с уровнем валютного риска, а изменение курсов в неблагоприятную сторону может спровоцировать немалые потери. Поэтому столь важно представлять себе существующие методы управления валютными рисками и уметь пользоваться ими.

Несколько слов о риск-менеджменте

Управление рисками, в первую очередь, связано со случайными убытками, то есть такими, которые не поддаются расчетам прямым способом. Если же потери возможно заранее спрогнозировать и выразить количественно, они относятся к предвиденным расходам. Их необходимо учитывать при расчете себестоимости продукта.

Риск-менеджмент предполагает оценку и управление неблагоприятными факторами. Ими можно и нужно управлять, если вы хотите добиться стабильности в бизнесе.

Поскольку существуют разные виды рисков (инвестиционные, страховые, организационные, финансовые, кредитные и т. д.), для каждого из них есть свои способы оценки и управления. Однако все методы имеют общую цель: прогнозирование возможных негативных факторов и их минимизация.

Основной задачей риск-менеджмента является получение максимальной прибыли от предпринимательской деятельности за счет сокращения опасных факторов. Иными словами, речь идет о работе над получением оптимального для бизнесмена соотношения прибыли и рисков.

В этом случае управление ведется одновременно с помощью тактических и стратегических действий. Первые представляют собой набор конкретных приемов и средств, целью которых является получение точного результата в сложившейся ситуации. В каждом случае выбираются определенные управленческие методы, при этом основная задача тактического управления рисками состоит именно в оптимальном выборе и обосновании используемых приемов. Тогда как стратегические действия требуют более масштабного подхода.

В этом случае подойдут методы, применяемые для достижения поставленной задачи. Каждый из них предполагает наличие инструкций, правил и ограничений. При стратегическом управлении используется только один из возможных вариантов решения, а остальные признаются неэффективными в поставленных условиях. Как только удается решить проблему, и работа со стратегией прекращается, вместо этого появляется новая цель управления, а значит, формируется и новая стратегия.

Решения в области управления рисками входят в число основных задач управленца, но принять их невозможно без определенного объема информации. Отталкиваясь от конкретных данных, менеджер рассматривает существующие варианты дальнейших действий и выбирает наиболее подходящие методы работы.

Не секрет, что сегодня информация меняется с огромной скоростью, и еще вчера актуальные сведения сегодня могут быть в принципе лишены ценности. Поэтому главным критерием любой работы с какими-либо данными считается оперативность.

В общем виде схема анализа рисков выглядит таким образом:

- установление правил и требований к анализу, обозначение ограничений (при их наличии);

- определение критериев анализа;

- проведение анализа и выявление потенциальных рисков;

- выявление критических точек и установление степени их возможной опасности;

- определение методов, которые будут применяться для коррекции потенциальной опасности;

- установление мероприятий по контролю над рисками;

- утверждение мероприятий по оценке рисков.

Но нужно понимать, что не существует универсального шаблона, позволяющего анализировать любые риски при любых условиях, есть общие формы и рекомендации к определенным случаям. Управленец сам выбирает схему принятия решений и методы, которые кажутся ему наиболее удобными, соответствуют заданным условиям и особенностям определенной компании.

Читайте также: Кэш-пулинг – эффективная система распределения средств и особенности ее в РФ

Классификация валютных рисков, этапы и методы управления ими

Процесс управления валютными рисками на предприятии представляет собой ряд последовательных этапов:

- Определение валютных рисков.

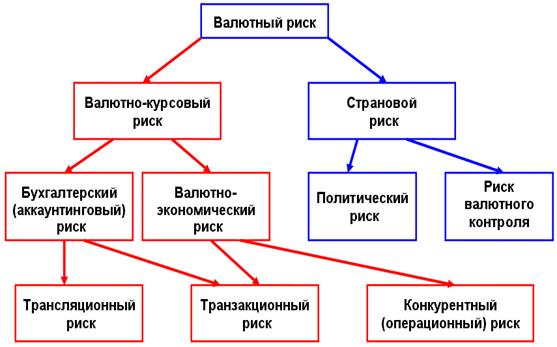

Главным условием для использования методов управления валютными рисками является определение элементов, которые влияют на деятельность фирмы. Валютные риски могут быть такими:

- Операционные риски.

Эта разновидность имеет отношение к торговым операциям, сделкам в области инвестирования и дивидендным платежам и предполагает опасность для движения финансов и рентабельности компании.

- Транснациональные риски.

Речь идет об инвестициях за рубеж и иностранных займах. Такие риски воздействуют на показатели статей бухгалтерского баланса и отчета о прибылях и убытках при переводе в национальную валюту.

- Экономические риски.

Данный тип связан с будущими контрактными сделками, отличается долгосрочным характером, влияет на развитие компании, поэтому сложности такого порядка проще предугадать.

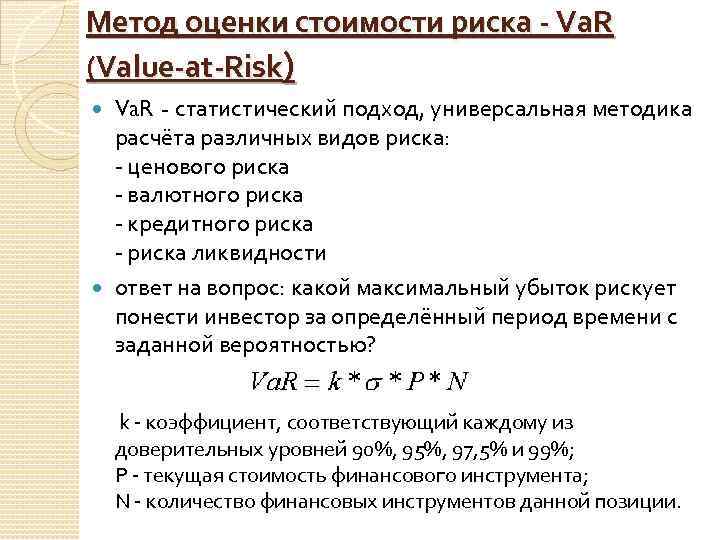

- Выбор методов оценки валютного риска.

Обычно используют методологию «VaR», или «Value at Risk» («рисковая стоимость»). Показатель VaR устанавливает максимально возможные потери по открытой валютной позиции компании на протяжении установленного отрезка времени с заданной степенью доверительности (обычно это 95/99 %).

Валютная позиция – это выраженная в иностранной валюте разница между объемами требований и обязательствами фирмы. Когда требования оказываются меньше обязательств, можно говорить о короткой открытой валютной позиции, в обратном случае – о длинной открытой. Если данные объемы оказываются одинаковы, валютная позиция считается закрытой.

Смысл показателя VaR можно выразить таким образом, если речь идет о методах управления валютными рисками в организации. Представим, что наши 100 евро равны 126 долларам. С вероятностью 95 % можно утверждать, что через месяц они подорожают или потеряют в цене максимум 15 долларов, а их стоимость окажется в пределах 111–141 доллара.

Для расчета VaR используются статистика по котировкам валют (не менее 300 значений), текущий курс валют, заданный уровень вероятности, временной горизонт и величина открытой валютной позиции.

В наше время концепция рисковой стоимости прочно обосновалась в финансовом мире. Она используется как методология оценки рыночных рисков, а также играет роль стандарта оформления сведений о совокупном риске компании. Этот показатель прижился в качестве нормативного стандарта за счет своей унифицированности и удобства интерпретации. Используемый расчет достаточно универсален, базируется на методах математической статистики и теории вероятности, однако отметим, что нередко приходится проводить адаптацию данного метода к особенностям конкретного предприятия.

- Определение величины возможных финансовых потерь и установление лимита на риск.

Данная задача требует расчета валютных позиций компании по каждой из валют. Это делается на определенную дату (по факту) либо с учетом планируемых в будущем расчетов.

Поясним сказанное на примере. Компания взяла в кредит 25 тысяч долларов и поставила иностранной фирме товары на 30 тысяч долларов. Таким образом, открытая длинная валютная позиция равна 5000 долларов.

В формировании данной позиции участвуют сразу несколько подразделений компании. Например, в зону ответственности финансовых служб входит определение политики по привлечению кредитных ресурсов, финансовым вложениям, срокам и объемам конвертации валют. Коммерческие и сбытовые отделы занимаются сроками расчетов, условиями контрактов, объемами отгрузки и порядком оплаты продукции.

Открытая валютная позиция в евро представляет собой в четыре раза больший риск, чем аналогичная позиция в долларах. Если говорить о сроках исполнения, то опасность такой позиции, рассчитанной на 12 месяцев, в 19 раз выше, чем у аналогичной позиции со сроком исполнения 1 день. Таким образом, оценка рисков в этом случае невозможна без учета валюты позиции и периода, для которого осуществляется расчет. Метод оценки риска только на основе величины открытой позиции может стать причиной ошибок при принятии важных управленческих решений.

После расчета открытых валютных позиций лимитируются их величины и фиксируется максимальный уровень допустимых потерь. Он может выражаться абсолютно либо относительно в виде доли потерь по отрицательным курсовым разницам в величине прибыли компании.

- Выбор метода управления валютными рисками.

Далее риск-менеджеры должны выбрать наиболее подходящие в конкретной ситуации стратегии и методы управления валютными рисками.

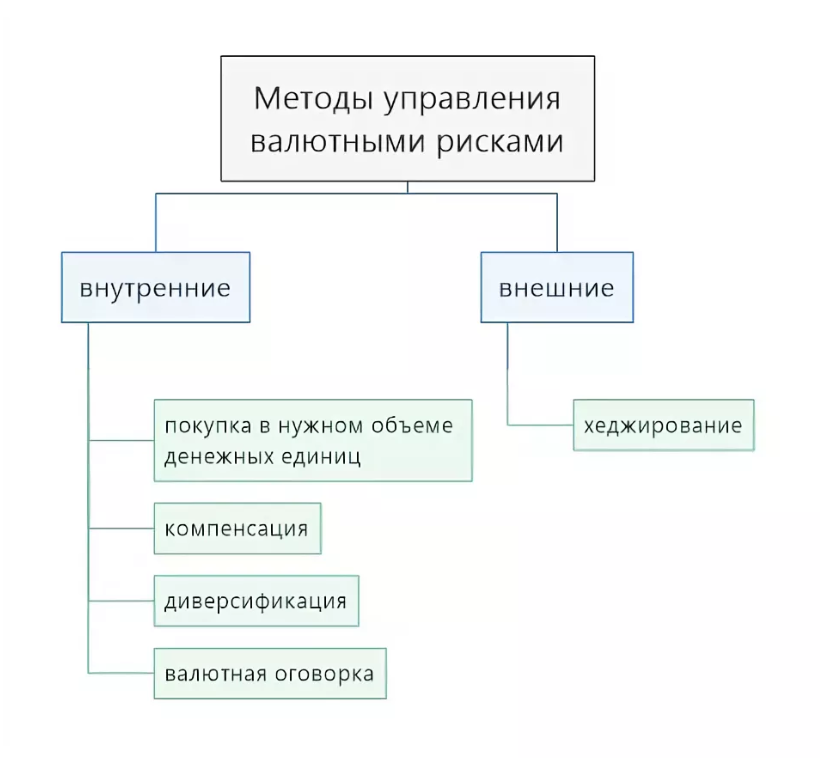

Методы бывают внутренние и внешние.

Читайте также: Очевидные последствия повышения ставки НДС на финансы предприятия

Методы управления валютными рисками и примеры их использования

- Внутренние методы представляют собой снижение рисков в рамках коммерческой деятельности компании. В их число входят:

- Закрытие валютной позиции за счет покупки необходимого объема валюты, с которой работает фирма. Этот подход используется, если у предприятия подписано много контрактов по экспорту и импорту.

- Компенсация, то есть корректировка цен в рублях на основе показателей роста валюты.

- Диверсификация – подписание договоров в валютах, обладающих разными тенденциями изменения курсов. В результате использования такого метода управления достигается равновесие активов и обязательств, но только в том случае, если совпадают сроки поступлений и выплат в определенной валюте.

- Валютная оговорка или внесение в экспортно-импортные контракты валютной оговорки, причем последние бывают двух видов: расчет суммы сделки в устойчивой валюте либо внесение в договор условия об изменении его стоимости при колебании курса согласованной сторонами валюты.

Допустим, подписан контракт на сумму 10 тысяч долларов, установлено, что платеж производится в фунтах стерлингов. Из-за девальвации доллара на 7,89 % курс валюты платежа повысился на 8,57 %. Сумма платежа снижается пропорционально снижению курса валюты оговорки (на 7,89 %), а экспортер несет потери. Если же в роли валюты цены выступает фунт стерлингов, а валютой платежа является доллар, то после девальвации выигрывает экспортер. Иными словами, сумма платежа увеличивается на 8,57 % пропорционально повышению курса валюты цены, выступающей как валюта оговорки.

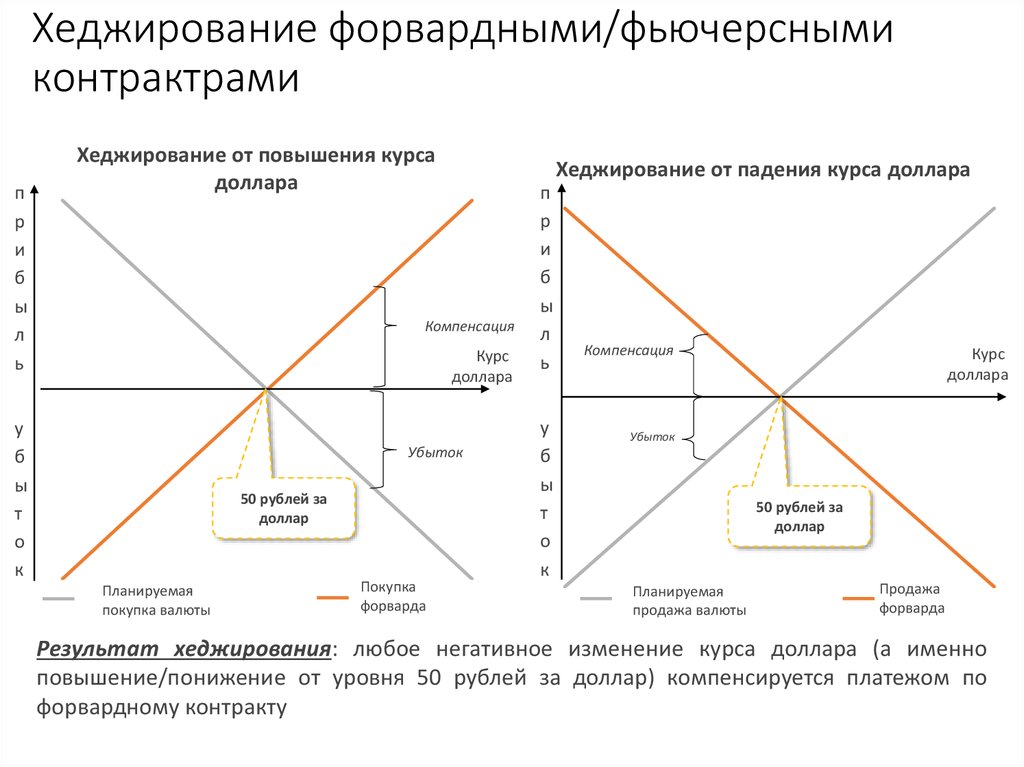

- Внешние методы – это хеджирование рисков при помощи производных финансовых инструментов: форвардов, фьючерсов, опционов различных видов.

Под хеджированием понимают управление за счет заключения компанией срочных сделок с третьей стороной. Работа с такими методами ложится на плечи финансистов или брокеров.

Представим ситуацию: российская фирма заказала товары за рубежом на 50 тысяч евро, внести оплату нужно через год. Логично, что рост обменного курса данной валюты спровоцирует рост суммы к оплате. Можно хеджировать данный договор, приобретя форвардный контракт на год на ту же сумму.

Финансовые институты в нашей стране предлагают различные виды срочных сделок, а значит, у компаний появляется множество возможностей для хеджирования рисков, связанных с валютой. Сразу скажем, что застраховавшись, фирма лишается некоторой доли прибыли, но без страховки потери могут быть значительно выше.

Обычно методом хеджирования каждой сделки пользуются, если у предприятия нет единой валютной позиции, так как некоторая доля контрактов обычно находится в установленных рисковых рамках. Поэтому хеджированию нужно подвергать не договоры, а конкретные суммы.

Представим: в прошлом месяце компания запланировала расходы на 10 млн долларов, но благодаря положительному для фирмы колебанию курса они составили 9 млн долларов. В этом месяце то же предприятие заработало 8 млн долларов, а ее затраты составили 12 млн долларов. В итоге хеджировать нужно не 4 млн долларов, а 3 млн долларов.

- Пример с фьючерсом.

Британский импортер заключил договор на поставку оборудования из Италии через три месяца на сумму 1 млн евро. Допустим, импортер должен выплатить всю сумму контракта после того, как получит груз в порту.

Поскольку оплата производится через 3 месяца, велик риск, что курс евро к британскому фунту успеет серьезно подняться. Конечно, он может и упасть, но вероятность роста также велика. Импортеру ни к чему лишние трудности, он хочет получить прибыль в результате падения курса или просто избежать риска роста евро, поэтому уже сейчас импортер может купить евро для оплаты товара через три месяца, воспользовавшись фьючерсным рынком (это может быть межбанковский рынок или биржа). Он покупает фьючерс EUR/GBP с расчетами через три месяца по актуальной на данный момент цене. Используя этот метод управления, через три месяца он получает 1 млн евро за фунты по цене, сформированной три месяца назад.

Либо другой метод управления операционными валютными рисками: британский импортер может приобрести евро за фунты c расчетами SPOT (на условиях маржинальной торговли, например), а потом в течение трех месяцев путем операций SWAP откладывать дату расчетов.

При любом из вышеназванных методов импортер получает необходимую сумму в евро за свои фунты на дату расчетов по контракту, причем по цене установленной сегодня, практически без отвлечения капитала.

Топ-3 статей, которые будут полезны каждому руководителю:

- Финансовый контроль на предприятии

- Чистая рентабельность предприятия

- Как выстроить финансовую структуру компании

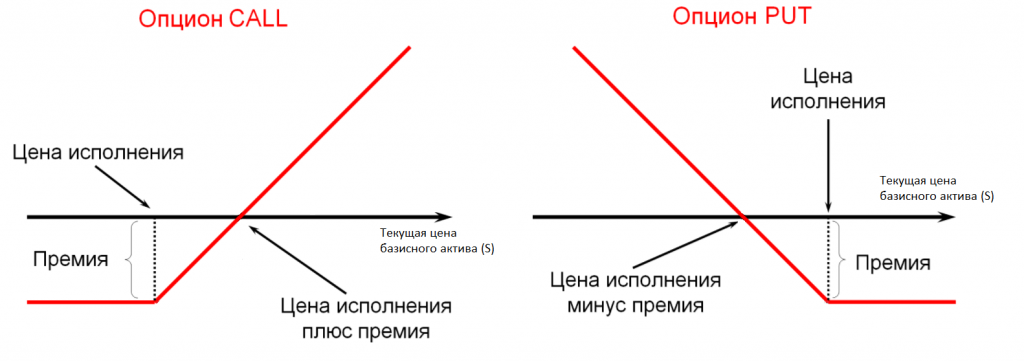

- Пример с опционом.

У компании-импортера есть кредиторская задолженность в евро по контрактам с европейскими поставщиками. Если курс евро относительно рубля растет, предприятие несет курсовые убытки. Импортер работает на условиях товарного кредитования, то есть товар оплачивается только через 1–3 месяца после завоза.

Существует несколько методов управления валютными рисками на таком предприятии:

- Стратегия компенсации, а именно корректировка рублевых цен на товар, согласно росту курса евро. Но отметим, что это неэффективный метод, ведь продукция имеет высокую степень эластичности, то есть при увеличении прайса компания теряет долю рынка и, соответственно, прибыль.

- Изменение валюты оплаты по контрактам с европейскими поставщиками из евро на доллары. Этот метод также может быть бесполезен, если поставщики отказываются принимать оплату в евро, опасаясь курсовых убытков.

- Хеджирование рисков, связанных с валютой, с помощью финансовых инструментов является оптимальным вариантом:

- Не получится уравновесить пассивы компании в евро активами в той же валюте, поскольку у российского импортера кредиторская задолженность в евро не может быть уравновешена дебиторской задолженностью в евро, так как продажи осуществляются в рублях.

- Можно приобрести актив в евро, допустим, вексель или облигацию для компенсации курсовых потерь на платежах в евро ростом курсовой стоимости ценных бумаг. Однако при таком методе придется «заморозить» средства в ценных бумагах, а позволить себе этого компания не может.

Единственным возможным методом остается хеджирование при помощи валютных деривативов: форвардов, опционов, фьючерсов и свопов. В нашем примере речь пойдет об опционе «колл». Сразу скажем о недостатке такого метода, а именно – его высокой стоимости. Если сравнивать с фьючерсом, то основным отличием здесь является возможность отказаться от сделки при увеличении курса, за это и придется заплатить премию. Зато при благоприятном развитии событий (снижении курса евро) компания останется в прибыли – премию придется заплатить в любом случае.

Недостаток опционов состоит в том, что продавцы, опасаясь возможных потерь, устанавливают излишне завышенную цену. Но есть банки, которые предлагают такую схему: инвестор получает опцион «колл» бесплатно в обмен на продажу соответствующего опциона «пут». То есть банк обязуется продать валюту по оговоренному курсу, например, 1.2300, если курс превысит 1.2300, а компания обязуется купить валюту по цене 1.1800, если курс окажется ниже этой отметки. Такую схему называют «цилиндр». На этом примере отчетливо видно, что, сталкиваясь с валютными рисками, у компании есть все методы оценки и управления ими, то есть инструменты для хеджирования рисков.

Читайте также: Оптимизация управления затратами

Новые методы управления валютными рисками

- Управление остатками в иностранной валюте.

Грамотное управление валютными остатками на расчетных счетах в некоторых случаях способно снизить убытки компании, связанные с изменчивостью валютного курса. Данный метод управления валютными рисками, если говорить кратко, актуален в основном для кризисных ситуаций, а значит должен использоваться в «ручном» режиме.

Так, во время финансового кризиса 2014 года ряд российских компаний не стал избавляться от валютной экспозиции, как это следует делать при нормальном состоянии рынка, а затормозил конвертацию выручки из иностранной валюты в рубли. За счет использования такого метода эти фирмы сохранили достаточный резерв средств, необходимых для погашения своих валютных обязательств в период временного ограничения валютной ликвидности на рынке. Кроме того, они смогли заработать на росте курса.

По этой причине компании иногда могут открывать вклады на различные сроки в иностранных валютах вместо того, чтобы заключать сделки хеджирования на поставку валюты в будущем. К этому методу управления могут прибегнуть, если ожидаются трудности с валютной ликвидностью в ближайшем будущем или оказывается слишком высокой стоимость хеджирования. Но при открытии валютных депозитов необходимо учитывать уровень процентных ставок (он обычно довольно низкий), а также налоговый режим и иные существующие в законодательстве ограничения.

- Неттинг.

«Мэтчинг» или «неттинг» (англ. «netting»), то есть метод взаимных зачетов, достаточно активно используется на развитых рынках и среди крупных ТНК. Отметим, что он подходит исключительно для внутрикорпоративных потоков валюты. Смысл данного способа в максимальном сокращении количества валютных сделок за счет их укрупнения и согласования между подразделениями и дочерними компаниями в рамках одной структуры или холдинга.

Допустим, один или два раза в месяц взаиморасчеты между всеми «дочками» и материнской компанией сверяются и группируются. Каждая из сторон определяет сумму своих обязательств и требований по заранее установленным для всех участников неттинга валютным курсам и перечисляет данные средства единым платежом в одной валюте в неттинговый центр. Последний обычно находится в Лондоне, что связано с упрощенными требованиями валютного контроля.

Неттинговый центр и осуществляет все взаиморасчеты между участниками. В результате использования этого метода для каждой компании сокращается число платежей, экономится время работы и поднимается уровень прогнозирования движения финансов. В целом, в группе компаний снижаются комиссии по сделкам, конвертации валют и переводу средств.

- Учет стоимости валютного риска в ценовой политике.

Из-за нестабильных цен компании вынуждены увязывать стоимость валютного риска со своей ценовой политикой. Такой подход требует тщательного и долгосрочного анализа того, как изменение курсов валют влияет на разные стороны деятельности предприятия и производственные издержки. При регулярном использовании этого метода управления компании определяют свой внутренний «валютный коридор конкурентоспособности» продукции, в пределах которого они могут удерживать рыночные позиции, не теряя рентабельности.

- Замедление и ускорение платежей.

Данный метод управления позволяет изменять режим платежей (англ. «payment terms») в иностранной валюте, то есть производить ускорение или задержку платежа (англ. «leads and lags»). Иногда компании выгоднее досрочно произвести платеж в твердой валюте и отложить в нестабильной.

Часто материнские компании просят своих заграничных «дочек» произвести оплату досрочно, если на локальном рынке ожидается высокая волатильность. Но, как показывает практика, этот подход к управлению может быть реализован только в рамках крупной ТНК или холдинга, где материнская компания берет на себя все возникающие риски, поскольку именно она имеет лучший набор инструментов страхования, чем ее заграничные «дочки».

Читайте также: Методы бережливого производства

5 советов по управления валютными рисками

- При управлении рисками всегда важно верить в конечный успех. Безусловно, нельзя не учитывать возможные отрицательные последствия использования выбранных методов, но целью вашей работы должна быть победа или максимальное снижение риска.

- Каждое действие осуществляется лишь тогда, когда не остается сомнений относительно правильности выбранного метода. При наличии объективных сомнений принимаются лишь решения, которые могут быть в дальнейшем скорректированы.

- Не подвергайте бизнес риску ради малого, ведь такой метод управления редко оправдан.

- Всегда есть сразу несколько сценариев развития ситуации, и прежде чем выбрать один из путей, нужно внимательно изучить все остальные.

- На анализ риска может уйти много времени, в результате чего изменятся влияющие на степень риска внешние или внутренние условия. Поэтому при любом методе управления важно следить за последними и учитывать их при принятии решений.

С точки зрения стратегии, защита от валютного риска имеет непосредственную связь с активной ценовой политикой, видами, стоимостью страхования, надежностью страховых компаний самого рынка валют, его контрагентов и клиентов. Все внешние методы управления рисками, связанными с изменением курса валюты, в основном нацелены на их диверсификацию.

Цели и задачи управления валютным риском определяются постоянно изменяющейся внешней экономической средой, в которой функционирует рынок валют.

Благодаря методам управления рисками можно избежать возможных убытков и получить дополнительную прибыль за счет колебания курса валют.

Методы управления валютными рисками

Метод управления валютным риском зависит от его вида.

Управление трансляционным риском.

Можно считать, что материнская компания подвержена риску потерь от изменения курса валюты, в которой работает ее филиал, на всю сумму чистых активов филиала. Иначе говоря, считается, что балансовый риск возникает, когда существует дисбаланс между активами и пассивами, выраженными в иностранной валюте. Материнская компания подвержена риску в той степени, в которой чистые активы филиала не сбалансированы пассивами, например, кредитами в той же иностранной валюте, что и активы. Избежать трансляционного риска возможно путем применения соответствующего способа бухгалтерского учета.

Операционный и экономический валютные риски снижают посредством одних и тех же методов.

Необходимо отметить, что методы управления валютным риском в банке и на предприятии несколько различаются. Однако некоторые методы могут быть использованы и теми и другими.

Основные методы управления рисками на предприятиях:

1. Установление лимитов на валютные операции (применяется преимущественно банками).

2. Метод правильного выбора валюты цены

3. Метод регулирования валютной позиции

4. Защитные оговорки

5. Структурная балансировка

6. Изменение срока платежа

7. Параллельные ссуды

8. Форфейтирование

9. Самострахование

10. Страхование

11. Хеджирование

12. «Подушки»

13. Метод «мэтчинга»

14. Метод «неттинга»

15. Непрерывный анализ валютных рынков

Последние три метода − банковские и инвестиционных компаний.

Метод правильного выбора валюты цены внешнеэкономического контракта заключается в установлении цены в контракте в такой валюте, изменение курса которой выгодно для данной организации. Для экспортера такой валютой будет «сильная» валюта, т.е. такой курс который повышается в течении срока действия контракта. Для импортера выгодна «слабая» валюта, курс которой снижается. Следует, однако, иметь ввиду, что прогноз движения курса валют в самом лучшем случае возможен с вероятностью не более 70 %. Кроме того, при заключении контракта не всегда есть возможность выбрать валюту, так как интересы партнеров в этом вопросе могут быть противоположны, и, следовательно, выбирая благоприятную валюту придется уступить по какому-либо иному пункту договора (цена, кредит, обеспечение и т.п.), а это не всегда возможно и выгодно.

Метод регулирования валютной позиции или компенсация по заключаемым внешнеэкономическим контрактам может использоваться хозяйствующими субъектами, заключающими большое количество внешнеэкономических сделок с партнерами из различных государств. Содержание метода заключается в обеспечении сбалансированности структуры денежных требований и обязательств по заключенным контрактам, что может быть достигнуто двумя способами:

− При одновременном подписании контрактов на экспорт и импорт следует следить, чтобы эти контракты заключались в одной валюте и сроки платежей примерно совпадали, в этом случае убытки от изменения курса валют по экспорту компенсируются прибылью по импорту и наоборот.

− Если же хозяйствующий субъект специализируется только на одном виде внешнеэкономической деятельности, то целесообразна диверсификация валютной структуры, т.е. заключение контрактов с применением различных валют, имеющих тенденции к противоположному изменению курсов.

Защитные оговорки – договорные условия, включаемые в соглашения и контракты, предусматривающие возможность пересмотра последних в процессе исполнения в целях страхования риска.

Виды защитных оговорок:

1. Золотая оговорка – разновидность защитной оговорки, основанная на фиксации золотого содержания валюты платежа на дату заключения контракта и пересчете суммы платежа пропорционально изменению этого золотого содержания на дату исполнения.

А) прямая золотая оговорка: сумма обязательства приравнивается к весовому количеству золота (например, 1 тонна пшеницы к 70 кг чистого золота).

Б) косвенная золотая оговорка: сумма обязательства, выраженная в валюте пересчитывается: сумма платежа повышается пропорционально уменьшению золотого содержания этой валюты (обычно доллара) или снижается при его повышении.

2. Валютная оговорка представляют собой специально включаемые в текст контракта условие, в соответствии с которым сумма платежа должна быть пересмотрена в той же пропорции, в которой произойдет изменение курса валюты платежа по отношению к валюте оговорки. Валютные оговорки увязывают размеры причитающихся платежей с изменениями на валютных и товарных рынках. Это наиболее распространенный метод снижения валютных рисков.

Валюта и сумма платежа ставятся в зависимость от более устойчивой валюты оговорки. Наиболее распространена защита в форме несовпадения валюты цены (займа) и валюты платежа, т.е. косвенная валютная оговорка.

Виды валютных оговорок:

А) Прямая валютная оговорка применяется, когда валюта платежа и валюта цены совпадают, но величина суммы платежа, обусловленной в контракте, ставится в зависимость от изменения курса валюты платежей по отношению к другой, более стабильной валюте, так называемой валюте оговорки. Прямая валютная оговорка направлена на сохранение покупательной способности валюты на прежнем уровне.

Формулировка такой оговорки может быть примерно следующая: «Цена товара и платеж в долларах США. Если на день платежа курс к японской иене на валютном рынке в Нью-Йорке будет ниже его курса на день заключения контракта, то цена товара и сумма платежа в долларах соответственно повышаются».

Б) Косвенная валютная оговорка применяется в тех случаях, когда цена товара зафиксирована в одной из наиболее распространенных в международных расчетах валют (доллар США, японская иена и др.), а платеж предусматривается в другой денежной единице, обычно национальной валюте. Текст такой оговорки может быть примерно следующим: «Цена в долларах США, платеж в японской иене. Если курс доллара к иене накануне дня платежа изменится по сравнению с курсом на день заключения контракта, то соответственно изменяются и цена товара и сумма платежа».

В) Многовалютные оговорки – это оговорки, действие которых основано на коррекции суммы платежа пропорционально изменению курса валюты платежа, но не к одной, а к специально подобранному набору валют (валютная корзина), курс которых рассчитываются как их средняя величина по определенной методике.

В зависимости от количества валют в корзине и методики усреднения их курсов различают несколько видов мультивалютных оговорок (валютных «коктейлей»):

1. симметричная корзина – валюты наделены одинаковыми удельными весами

2. асимметричная – валюты наделены разными удельными весами

3. регулируемая корзина – набор валют и их удельные веса меняются в зависимости от рыночных факторов.

При использовании многовалютной оговорки для защиты от валютных рисков применяется принцип сравнения курса валюты цены по отношению к валютной корзине на момент платежа и курса на день подписания контракта. Подобная оговорка может быть сформулирована примерно следующим образом: «Цена контракта установлена исходя из того, что стоимость валютной корзины на день подписания соглашения составляет столько-то единиц валюты цены. В случае если на день платежа стоимость валютной корзины изменится, то очередной платеж будет изменен в той же пропорции».

Преимущества многовалютной оговорки по сравнению с одновалютной оговоркой:

· валютная корзина как метод измерения средневзвешенного курса валюты платежа снижает вероятность резкого изменения суммы платежа.

· Многовалютная оговорка в наибольшей степени обеспечивает интересы обоих контрагентов сделки с точки зрения валютного риска, т.к. включает валюты, имеющие разную степень стабильности.

Распространенным способом устранения валютного риска являются «подушки». Экспортер, выписывающий счета в иностранной валюте, может добавить маржу к цене, допуская возможность девальвации этой валюты. Величина этой «подушки» будет зависеть от уровня неустойчивости соответствующего обменного курса. Импортер, получающий счета в иностранной валюте, может добавить маржу к продажным ценам при реализации импортной продукции на внутреннем рынке с целью защитить себя от возможности повышения стоимости иностранной валюты по отношению к национальной валюте. Проблема, связанная с использованием ценообразования для защиты от курсового риска: возможность снижения объема продаж.

Сходным с «подушками» является самострахование, которое заключается в том, что величина возможного убытка от изменения валютного курса заранее включается в цену (если конъюнктура рынка позволяет это сделать) и используется для образования страхового фонда.

Структурная балансировказаключается в стремлении поддержать такую структуру активов и пассивов, которая позволит убытки от изменении валютного курса прибылью, полученной от этого изменения по другим позициям банка. При этом используется способ приведения в соответствие валютных потоков, отражающих доходы и расходы. Иными словами, каждый раз, заключая контракт, предусматривающий получение либо выплату иностранной валюты, предприятие или банк должны стремиться выбрать ту валюту, которая поможет ему закрыть полностью или частично уже имеющиеся «открытые» валютные позиции (открытая валютная позиция − это несовпадение требований и обязательств банка в процессе совершения им сделок с иностранной валютой).

Изменение срока платежапредставляет собой манипулирование сроками осуществления расчетов, применяемое в ожидании резких изменений курсов валюты цены или валюты платежа. К числу наиболее употребляемых способов подобной тактике относятся: досрочная оплата товаров и услуг (при ожидаемом повышении курса валюты и платежа), и наоборот, задержка платежа (при ожидании падения курса), ускорение или замедление репатриации прибылей, погашение основной суммы кредитов и выплаты процентов и дивидендов. Регулирование получателем инвалютных средств сроков конверсии выручки в национальную валюту и т.д.

. Параллельные ссудыпредставляют собой взаимное кредитование в национальной валюте предприятиями и банками, расположенных в разных странах. Обе ссуды выдаются на один и тот же срок.

Параллельный заем осуществляется следующим образом. Материнская компания в стране А предоставляет ссуду филиалу другой компании, расположенному в стране А. Материнская компания этого филиала, находящаяся в стране Б, дает ссуду филиалу компании страны А, работающему в стране Б. (см. рис.). Все процентные платежи и возмещение основной суммы обуславливаются, таким образом, получением эквивалентных сумм от контрагента. В ходе такой операции ликвидировались банковские спрэды, т.к. роль банков свелась к простому посредничеству, вознаграждаемому небольшой комиссией.

Управление валютными рисками и его уровни

⇐ ПредыдущаяСтр 11 из 19

Управление валютными рисками (валютный риск-менеджмент) является важным элементом общего менеджмента предприятия – субъекта ВЭД. Валютный риск-менеджмент состоит в применении мер, направленных на снижение негативных последствий от наступления рисковых ситуаций в результате возникновения неблагоприятной ситуации на валютных рынках.

Он осуществляется на двух уровнях: стратегии и тактики. Стратегия управления валютными рисками состоит в том, чтобы выяснить роль, которую они могут оказать на результаты деятельности субъекта ВЭД, и, исходя из этого, определить соответствующее отношение к рискам. Тактика валютного риск-менеджмента связана главным образом с выбором конкретных методов снижения рисков и контролем за результатами их применения.

Существует три стратегии управления валютными рисками. Стратегия нейтрального отношения к риску применяется при осуществлении небольших объемов экспортно-импортных операций на протяжении продолжительного времени. Данная стратегия основана на том расчете, что при относительно стабильной ситуации на валютном рынке прибыли и убытки от курсовых колебаний будут уравновешивать друг друга. Если это равновесие будет нарушаться в неблагоприятном для фирмы направлении, стратегия управления валютными рисками может поменяться в сторону более активного отношения к их страхованию.

Стратегия принятия или увеличения риска применяется, как правило, при осуществлении спекулятивных операций, когда участник валютных отношений уверен в благоприятных для него изменениях валютного курса. Валютные спекулянты принимают на себя более высокие риски, надеясь получить высокую прибыль.

Стратегия страхования валютного риска – наиболее широко применяемый вид управления валютными рисками. Он используется различными экономическими субъектами в отношении различных видов рисков. В литературе осуществление данной стратегии нередко связывается не только со страхованием, но и с хеджированием. Понятия «страхование» и «хеджирование» (от англ. hedge – ограждать) весьма близки по содержанию. Различаются они в основном смысловым объемом. Понятие «страхование» шире, чем «хеджирование». Хеджирование представляет собой рыночную форму страхования, которая связана с применением в целях снижения рисков особых операций по купле-продаже валюты.

6.4. Методы страхования

операционных валютных рисков

Страхование операционных валютных рисков имеет в своем арсенале ряд методов (см. рис. 6.1), на выбор которых влияют следующие факторы:

· особенности экономических и политических отношений со страной контрагента по сделке;

· конкурентоспособность товара;

· платежеспособность импортера или заемщика;

· действующие в данной стране валютные ограничения;

· срок покрытия риска;

· наличие дополнительных возможностей снижения риска (гарантия третьего лица, залог);

· перспективы изменения валютного курса или процентных ставок и т.д.

Рис. 6.1. Методы страхования операционных

валютных рисков

Исторически одним из первых методов страхования валютных рисков являются защитные (валютные) оговорки. Они представляют собой договорные условия, включаемые в международные торговые и кредитные контракты, предусматривающие возможность пересмотра данных условий в ходе исполнения контрактов.

К таким условиям относится пересмотр суммы платежа пропорционально изменению курса валюты оговорки с целью страхования экспортера или кредитора от риска обесценения валюты. Валюта платежа при этом ставится в зависимость от более устойчивой валюты – валюты оговорки.

При применении валютной оговорки пересчет суммы платежа производится пропорционально изменению курса валюты оговорки (или валюты цены) по отношению к валюте платежа. Например, заключен контракт, сумма которого номинирована в долларах (валюта оговорки), а платеж должен производиться в евро. При снижении курса доллара сумма платежа уменьшится пропорционально снижению курса валюты оговорки, что приведет к потерям экспортера. Если в качестве валюты цены будет принят евро, а валюты платежа – доллар, то при указанной курсовой динамике экспортер будет в выигрыше.

Разновидностью валютных оговорок являются мультивалютные оговорки, которые применяются главным образом в условиях длительной нестабильности плавающих валютных курсов. При этом сумма денежного обязательства пересчитывается в зависимости от изменения курсового соотношения между валютой платежа и заранее выбранной «корзиной» валют, в которую могут входить от двух и более валют.

При определении состава «корзины» важно учитывать качество входящих в нее валют, чтобы обеспечить более полную реализацию преимуществ мультивалютных оговорок по сравнению с одновалютными. Эти преимущества заключаются: 1) в снижении вероятности резкого изменения суммы платежа; 2) в максимальной реализации интересов сторон по сделке с точки зрения валютного риска. Преимущества мультивалютной оговорки обусловлены тем, что валютная «корзина» представляет собой способ измерения средневзвешенного курса валюты платежа и включает в себя валюты, имеющие разную степень стабильности.

В зависимости от состава валют корзины подразделяют: 1) на симметричные (валюты имеют одинаковые удельные веса); 2) асимметричные (валюты имеют различные удельные веса); 3) стандартные (набор валют зафиксирован на период их применения в качестве валюты оговорки); 4) регулируемые (набор валют меняется в зависимости от действия рыночных факторов).

Использование мультивалютной оговорки основано на сравнении курса валюты цены контракта со стоимостью валютной корзины на момент платежа и валютного курса на момент подписания договора. В контрактах он формулируется обычно следующим образом: «Цена контракта установлена, исходя из того, что стоимость валютной корзины на день подписания соглашения составляет х единиц валюты цены. В случае, если на день платежа стоимость валютной корзины изменится, очередной платеж будет изменен в той же пропорции».

Механизм применения мультивалютной оговорки состоит из следующих элементов:

· условия, при котором она начинает действовать и которое зависит от установленного в договоре предела колебаний курса (например, + 3%);

· даты базисной цены валютной корзины. Обычно это день подписания контракта;

· даты определения условной цены валютной корзины на момент платежа. В качестве этой даты выбирается рабочий день, непосредственно предшествующий дню платежа;

· ограничения действия валютной оговорки путем установления его верхнего и нижнего пределов (в процентах к сумме платежа).

Валютные риски могут страховаться путем их передачи другой компании – партнеру по сделке. Однако, несмотря на то, что это самый простой инструмент риск-менеджмента, его применение всегда проблематично, поскольку партнеры, готовые принимать на себя риск, а значит, дополнительные издержки, в практике международного бизнеса встречаются крайне редко.

Крупные компании, производящие сделки с иностранной валютой в значительных объемах, часто используют сальдирование операционного риска. Так, риск изменения курса евро при сделке с металлоломом для российской компании в приведенном выше примере значительно уменьшится, если она в эти же сроки должна будет расплатиться по своим обязательствам с другой европейской фирмой. В этом случае риск будет связан только с разницей (сальдо) между доходными и расходными суммами в рублях.

Если компания имеет связи с различными зарубежными партнерами и проводит операции в разных валютах, то риски отдельных операций уменьшаются, поскольку разнонаправленные сделки в одной валюте сальдируются, а неблагоприятные изменения курса одних валют компенсируются благоприятными изменениями курса других.

Страхование валютного операционного риска также может производиться посредством использования неттинга открытых валютных позиций. Неттинг операционного валютного риска представляет собой покрытие открытой валютной позиции в какой-либо валюте путем создания противоположной позиции в той же или другой валюте. При этом делается расчет на такую динамику валютных курсов, при которой убытки (доходы) на первую открытую валютную позицию компенсируются доходами (убытками) на вторую валютную позицию.

Многонациональные компании для снижения долгосрочных операционных рисков используют параллельные займы. Например, американская компания готова инвестировать в европейскую страну, а компания из данной страны – в США. Для осуществления этого проекта европейская компания предоставляет американской кредит в евро, а получает от американской – в долларах. После окончания срока инвестирования американская компания расплачивается за полученный кредит соответствующими суммами в евро, заработанными в Европе, а европейская компания – соответствующими суммами в долларах, заработанных в США. При осуществлении данного проекта ни одной из компаний не придется заниматься конвертацией валют, что позволяет исключить валютные риски.

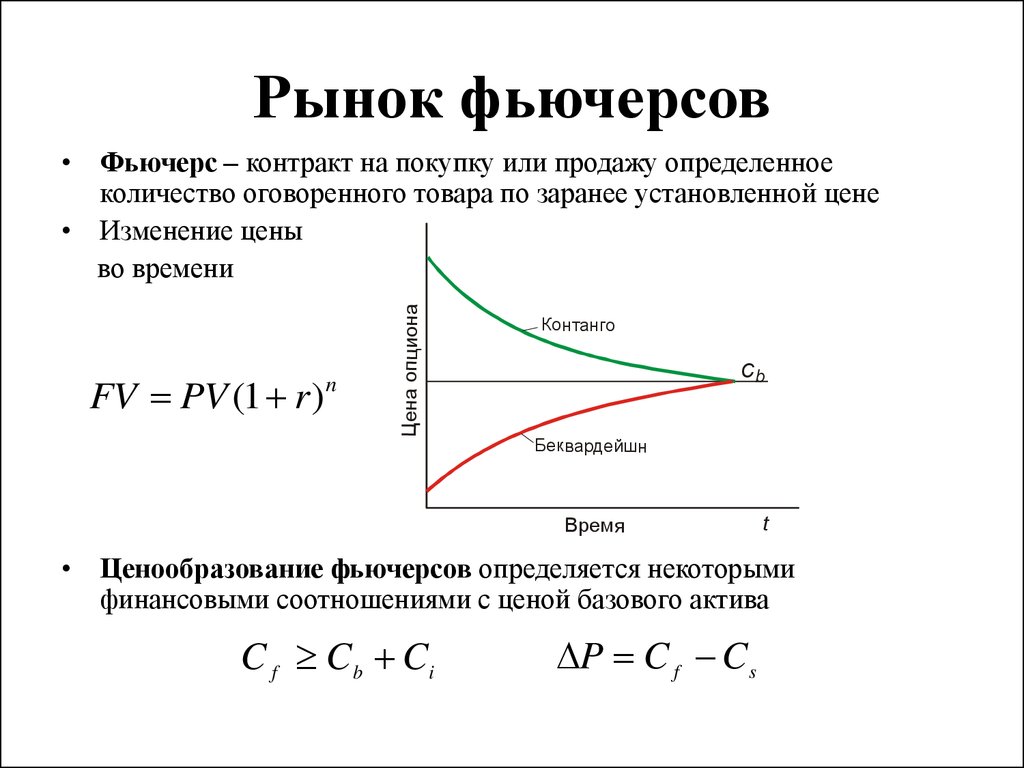

В настоящее время среди инструментов хеджирования операционных валютных рисков ведущее место занимают срочные валютные операции – форвардные операции, фьючерсы, опционы и свопы. Как уже отмечалось, возможности применения данных операций в качестве инструмента валютного риск-менеджмента обусловлены их природой как срочных сделок. Расчеты по ним производятся по курсу, который фиксируется в момент заключения сделки и остается неизменным, несмотря на складывающуюся ситуацию на валютном рынке. Это существенно снижает неопределенность для участников валютных операций, а значит – и валютные риски. Различные виды срочных операций обладают различным потенциалом хеджирования. Наименьшим он является у форвардных операций, наибольшим потенциалом хеджирования обладают валютные опционы. В общие преимущества использования опционов для хеджирования валютных рисков включается предоставление выбора между возможностью избежать риска потенциальных потерь и определенными затратами на приобретение опциона. Поэтому основным выигрышем компании, применяющей опцион, является снижение неопределенности результатов валютных операций.

Проблемы управления валютными рисками

Банк, проводящий операции с иностранной валютой, встречается с двумя рисками:

Влияние неблагоприятного движения валютных курсов или процентных ставок на открытую позицию.

Банкротство второй стороны перед тем, как были заключены обязательства по споту, форварду или депозитные обязательства.

Рассмотрение потерь, понесенными несколькими крупными банками показывает, что эти риски можно классифицировать под двумя заголовками:

Операции, выполняемые с полного ведома или уполномачивания правления или главного управляющего банка.

Операции, выполняемые дилерами отдела операций с иностранной валютой без или вне упалномачивания со стороны правления банка.

Более того, в тех случаях, когда были открыты большие по величине спекулятивные позиции. Было очевидно значительное увеличение объемов бизнеса.

Так как общий объем бизнеса, который банк может вести на международном рынке зависит от его репутации, положения, а следовательно платежеспособности, то практически невозможно для других участников рынка установить на чем базируются операции сомнительных стандартов.

Аналогичным образом в свете того, как легко могут образовываться большие спекулятивные позиции в сравнительно короткий промежуток времени, не вызывая подозрений, неправильно было бы принимать во внимание размер индивидуальных операций как показатель обычного числа дилинговых сделок.

Эти аспекты дилинга, которые могут показать второй стороне сделки или банку — корреспонденту, что могут иметь место дилинговые операции, на которые не были получены полномочия, могут быть распознаны следующим образом:

Внезапное повышение объемов торговли по сравнению с теми, которые привычны для данного банка или отделения, однако, необходимо учесть, что если речь идет о крупных банках, оговоренных выше, это может быть сомнительное предупреждение;

необходимое увеличение оборота банка с банками — корреспондентами по клиринговым счетам, в особенности частное предоставление овердрафтов. А так как оборот по клиринговым счетам предоставляет общую сумму по некоторому количеству сделок, которые сами по себе не могут вызывать подозрения у других сторон. То это может быть очень полезное заключение;

изменение нормальной формы совершения дилинга. Открытые позиции должны применятся только при поставке валюты по форварду, но могут также применятся при покупке/продаже валюты по споту, которая затем подлежит обмену изо дня в день и на короткий промежуток времени. Такие операции приводят к увеличению их числа на рынке, а также к увеличению в обороте по клиринговым счетам. Риск потерь может возникнуть, когда банк ведет нетто позицию по срочным валютным операциям. Хотя здесь нет чисто открытой позиции, так как общая сумма покупок соответствует общей сумме продаж, но существует риск по несовпадающим срокам форвардных операций;

не получение подтверждений по сделке, в особенности по форвардным операциям;

не получение удовлетворительного ответа на просьбы о подтверждения неоплачиваемого контракта;

желание вести сделки по цене, которая преднамеренно установлена на уровне, не соответствующем рыночному. Чтобы избежать провидений операций с некоторыми банками, дилер может назначить ставку с большим спредом между ценой покупки и ценой продажи. Если другой банк проводит операции в особенности по свопу, то скорее всего это банк, который стоит сейчас перед трудностями осуществления своих операций;

просьба применить ставки спот для операций СВОП, когда наступает срок форвардного контракта вполне нормально практикой для банка является при продлении срока обратится к текущей рыночной ставке по СПОТу для ликвидации контракта, срок по которому истекает и новую ставку по форварду установить на базе ставки спот.

Интересные материалы:

- Управление рисками в образовании статья

Управление Профессиональными Рисками в Системе Управления Охраной Труда!Приветствую, друзья! Сегодня мы рассмотрим тему, которая вызывает…

- Совершенствование управления таможенными органами

Рекомендации по совершенствованию управления в таможенных органах Пути совершенствования управления в таможенных органахВ настоящее время…

- Принципы управления инвестиционными проектами

Все об управлении инвестиционными проектамиИнвестиционные проекты в своем большинстве являются сложными системными объектами с большим…

- Целевая модель системы управления

Функционально-целевая модель системы управления организацией и место в ней управления персоналом.Система управления персоналом предполагает формирование…

- Правовое регулирование управления персоналом

Правовое обеспечение системы управления персоналомКомплексное обеспечение системы управления персоналомПравовое обеспечение системы управления персоналом заключается в…