- от автора admin

Отчётным периодом для формирования годовой бухгалтерской (финансовой) отчётности является календарный год – с 1 января по 31 декабря включительно, кроме случаев создания, реорганизации и ликвидации организации. Закончился год, а значит, пришло время бухгалтеру подвести итоги работы за год, в том числе сделать реформацию баланса и составить годовую бухгалтерскую (финансовую) отчётность. В данной статье рассмотрим, как произвести закрытие года и сделать реформацию баланса в программе 1С:Бухгалтерия предприятия 8 ред. 3.0.

Что такое реформация баланса? Это последняя проводка декабря отчётного года, которой определяется чистая прибыль или убыток. Данную проводку делают датой от 31 декабря, после того как все операции финансово-хозяйственной деятельности отражены в бухгалтерском учёте. Реформация баланса состоит из двух этапов:

- закрытия счетов финансовых результатов 90 «Продажи» и 91 «Прочие доходы и расходы»;

- отражения чистой прибыли или убытка в составе нераспределённой прибыли или непокрытого убытка.

Любая коммерческая организация создаётся исключительно для получения прибыли. Перед тем как перейти к закрытию года, необходимо убедиться, что программа 1С обновлена до последнего релиза. Также в программе все документы и все финансово-хозяйственные операции должны быть отражены на счетах бухгалтерского учёта. Для этого перед составлением годовой отчётности необходимо провести инвентаризацию.

Перейдём к подготовке годового отчёта. Как закрыть год в программе 1С:Бухгалтерия предприятия 8 ред. 3.0? Для этого необходимо выбрать в разделе «Операции» – «Закрытие месяца». Необходимо установить месяц – «Декабрь». Далее по кнопке «Выполнить закрытие месяца» закрыть месяц. Программа последовательно выполнит все операции и завершит закрытие отчётного года «Реформацией баланса» (рис. 1).

Давайте пошагово разберём закрытие отчётного периода.

- Закрываем счёт 90. Счёт 90 «Продажи» используется для обобщения информации о доходах и расходах, связанных с обычными видами деятельности организации, а также для определения финансового результата по ним. К счёту 90 «Продажи», как правило, открываются следующие субсчета:

- 90-1″Выручка»;

- 90-2″Себестоимость продаж»;

- 90-3″Налог на добавленную стоимость»;

- 90-9″Прибыль/убыток от продаж».

Синтетический счёт 90 (свёрнутый) закрывается ежемесячно и на конец месяца сальдо не имеет. Но в течение года на субсчетах к счёту 90 копятся дебетовые или кредитовые остатки в зависимости от вида субсчёта. Так, если выручка отражается, к примеру, бухгалтерской записью «Д62 К90-1», то на субсчёте 90-1 в течение года накапливается кредитовое сальдо. А из-за того, что себестоимость продаж списывается, например, проводкой «Д90-2 К43», субсчёт 90-2 имеет дебетовый остаток на каждую отчётную дату в течение года.

Именно 31 декабря субсчета к счёту 90 закрываются: субсчета 90-2, 90-3 и т. д. закрываются на субсчёт 90-9. К примеру, субсчёт 90-2 в конце года будет закрыт так: «Дебет субсчёта 90-9 – Кредит субсчёта 90-2».

После того как все дебетовые остатки субсчетов к счёту 90 будут списаны на субсчёт 90-9, на субсчёт 90-9 необходимо закрыть субсчёт 90-1: «Дебет субсчёта 90-1 – Кредит субсчёта 90-9».

Данной бухгалтерской записью одновременно обнуляются субсчета 90-1 и 90-9 (рис. 2).

Для определения финансового результата необходимо отразить следующие проводки: Дт 90.09 «Прибыль (убыток) от продаж» Кт 99 – 7 913,59 руб. = (20 380 выручка (субсчёт 90.01) – 3 108,31 НДС (субсчёт 90.03) – 9 357,60 себестоимость (субсчёт 90.02). В данном случае образовалась прибыль. Если бы сумма расходов, отражённая на счёте 90.02 в декабре увеличила бы оборот за декабрь по счёту 90.01, в таком случае организация ушла бы в убыток. Соответственно, проводка была бы иной: «Дт 99 Кт 90.09» на сумму убытка от продаж (рис. 3).

- Закрываем счёт 91. Счёт 91 «Прочие доходы и расходы» используется для обобщения информации о прочих доходах и расходах отчётного периода. К счёту 91 «Прочие доходы и расходы» обычно открываются следующие субсчета:

- 91-1 «Прочие доходы»;

- 91-2 «Прочие расходы»;

- 91-9 «Сальдо прочих доходов и расходов».

Как по счёту 90, на счёте 91 по кредиту субсчёта 91-1 в течение года накапливается кредитовое сальдо доходов, а по дебету субсчёта 91-2 – дебетовое сальдо расходов. Субсчёт 91-9 может содержать как кредитовое, так и дебетовое сальдо, в зависимости от того, было ли в течение года больше прибылей или убытков. При всем этом синтетический счёт 91, как и счёт 90, на конец каждого месяца закрывается и остатка не имеет.

В конце года дебетовые сальдо субсчетов счёта 91 списывается на субсчёт 91-9: «Дебет субчёта 91-9 – Кредит субсчёта 91-2», а затем субсчёт 91-1, по аналогии с субсчетами к счёту 90, закрывается на 91-9: «Дебет субсчёта 91-1 – Кредит субсчёта 91-9».

- Закрываем счёт 99. Счёт 99 «Прибыли и убытки» используется для обобщения информации о формировании конечного финансового результата деятельности организации в отчётном году. Счёт 99 «Прибыли и убытки», куда в течение года ежемесячно списываются прибыли и убытки от обычных видов деятельности и прочих операций, в конце года также подлежит закрытию. Реформация прибыли – это когда заключительной записью декабря счёт 99 закрывается на счёт 84 «Нераспределённая прибыль (непокрытый убыток)» и тем самым обнуляется.

Если суммарно по всем видам деятельности на конец года образовалась прибыль: «Дебет счёта 99 – Кредит счёта 84». Если год закончился убытком: «Дебет счёта 84 – кредит счёта 99».

В случае если организация получила прибыль по итогам года, необходимо в программе провести распределение чистой прибыли. Распределение прибыли производится в следующем (за отчётным годом) году на основании решения учредителей организации. Например, они могут направить её на дивиденды, на создание резервных фондов, на увеличение уставного капитала, а также на покрытие убытков прошлых лет. В «1С:Бухгалтерия 8» указанные операции отражаются документом «Операция» (раздел «Операции» – «Операции, введённые вручную»):

- «Дебет 84.01 Кредит 75.02» – начисление дивидендов;

- «Дебет 84.01 Кредит 82.02» – отчисление средств в резервные фонды;

- «Дебет 84.01 Кредит 80.09» – увеличение уставного капитала;

- «Дебет 84.01 Кредит 84.02» – покрытие убытка прошлых лет.

После отражения этих операций сальдо субсчёта 84.01 следует перенести в кредит субсчёта 84.03 «Нераспределённая прибыль в обращении»: «Дебет 84.01 Кредит 84.03» – отражение остатка нераспределённой прибыли.

На субсчёте 84.03 накапливается общая сумма прибыли, не распределённой между акционерами (участниками).

Для проверки корректности выполненных операций по закрытию года можно воспользоваться отчётом «Оборотно-сальдовая ведомость». Сформировав её в разделе «Отчёты» – «Оборотно-сальдовая ведомость». После реформации баланса по состоянию на 31 декабря отчётного года сальдо по счетам 90, 91 и 99 равно нулю (рис. 4).

Уважаемые читатели, в данной статье мы рассказали вам об основных моментах, которые нужно учесть закрывая год. Желаем успешной сдачи годового отчёта!

Краткая выжимка из статьи.

1) Введение.

2) Заполнение 90 и 91 счета. Смысл остатков и оборотов.

3) Закрытие 90 и 91 счета.

4) Расчет налога на прибыль и немного о ПБУ 18/02.

5) Закрытие года. (Реформация баланса.)

Краткая «выжимка» из статьи.

Понимание смысла остатков и оборотов по 90, 91 и 99 счетам важно для того, чтобы разговаривать с бухгалтером на одном языке.

В течении месяца на субсчетах 90 и 91 счета отражаются отражается финансовый результат от продаж и других операций. По дебету субсчетов расходы (себестоимость проданной продукции, товаров, НДС, расходы на продажу, прочие расходы). По кредиту выручка.

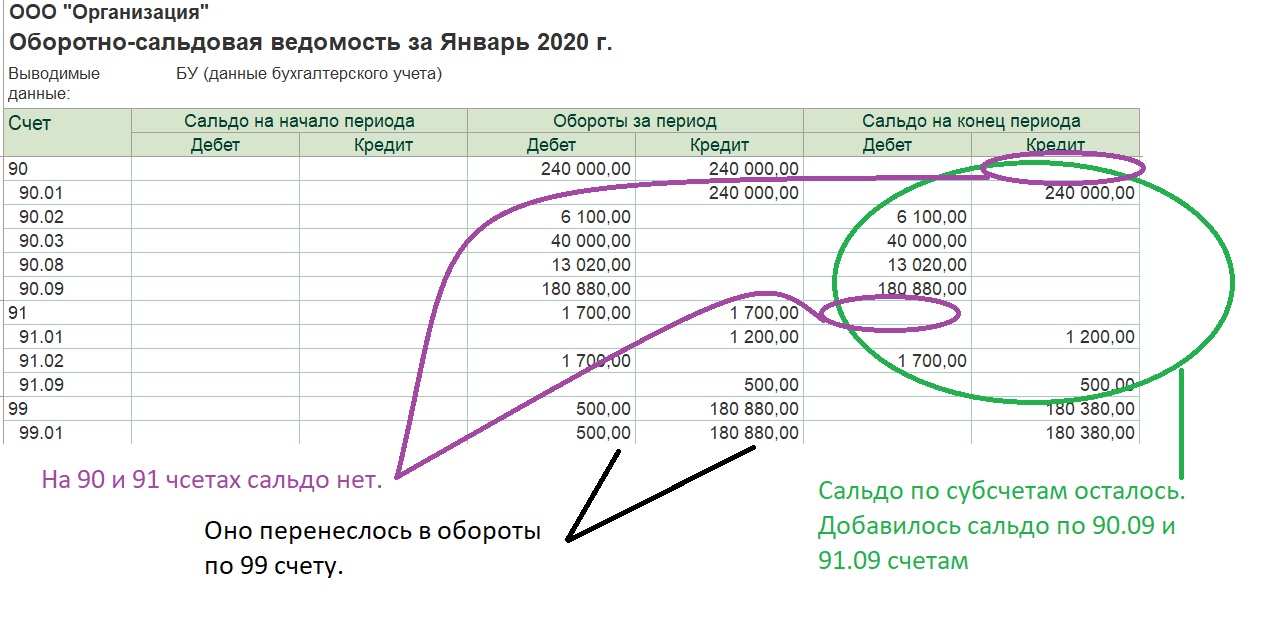

В результате закрытия 90 и 91 счетов (в ходе закрытия месяца) сальдо по 90 и 91 счету должно стать равным нулю. Причем именно по «синтетическим» счетам 90 и 91. По субсчетам 90.01, 90.02, 90.03, 91.01, 91.02 и т.д. с сальдо ничего не случится, оно так «висеть» и останется. Более того, в следующих месяцах оно будет постоянно накапливаться. Это будет происходить в течении всего года, до выполнения регламентной процедуры «закрытия года» (реформации баланса).

90 и 91 счет закрываются при помощи проводки по специально предназначенным для этого субсчетам 90.09 и 91.09. Если у нас на 90 или 91 счете кредитовый остаток, то делается проводка по дебету 90.09 (91.09) в кредит 99 счета на сумму остатка. Если остаток дебетовый, то наоборот — с кредита 90.09 (91.09) в дебет 99.

Если организация является плательщиком налога на прибыль и применяет ПБУ 18/02, то в ходе регламентных процедур закрытия месяца рассчитывается налог на прибыль, который отражается по дебету определенных субсчетах 99 счета (субсчета могут отличаться, в зависимости от метода ведения ПБУ 18/02).

Если у организации убыток, рассчитывается условный доход по налогу на прибыль, который также отражается на определенных субсчетах 99 счета.

99 счет ведется только в бухгалтерском учете (БУ).

Смысл закрытия года (реформации баланса), чтобы закрылись все субсчета 90, 91 и 99 счета.

Для закрытия 90 счета нужно сделать проводки с субсчетов всех затратных счетов и счета выручки в субсчет 90.09. Если у нас остаток по кредиту 90.01 (выручка), то мы делаем проводку с дебета 90.01 в кредит 90.09 на сумму остатка. С счетами учета затрат наоборот — с кредита счета учета затрат в дебет 90.09.

91 счет закрывается по такому же принципу, что и 90.

99 счет закрывается следующим образом. Сначала делаются проводки в дебет 99.01 со счета 99.02.1 (налог на прибыль, рассчитанный с прибыли) и с 99.02.2 (20% с суммы убытка). А потом делается завершающая проводка с 99.01.1 на 84 счет.

Введение.

При изучении предметной области бухгалтерского учета начинающие программисты сталкиваются с планом счетов бухгалтерского учета и принципами формирования бухгалтерских проводок. Чтобы понимать бухгалтера и говорить с ним на одном языке, необходимо понимать, как факты хозяйственной деятельности организации отражаются с помощью бухгалтерских проводок. При этом есть достаточно простые для понимания бухгалтерские проводки. Например, поступление денежных средств на расчетный счет, или их списание не представляет каких либо сложностей для понимания, как сам факт хозяйственной деятельности, так и проводки с этим фактом связанные.

Однако есть фаты хозяйственной деятельности и, проводки, связанные с этими фактами, которые очень часто ставят в тупик, особенно начинающих программистов. Операции, связанные с 90 счетами, а особенно их закрытие, являются ярким примером данной ситуации. Умение понимать, какой смысл скрывается за тем или иным оборотом по 90 счету и его субсчетам, важно для понимания чего от тебя хочет бухгалтер, и для того чтобы решить вопрос, с которым он обращается. В частности, вопросы по 90 счетам часто возникают в отчетную компанию по налогу на прибыль. Часто бухгалтера считают прибыль по своим методикам, которые они использовали много лет. И всегда было все нормально, декларация по налогу на прибыль заполнялось верно. А тут вдруг цифры расходятся. В результате приходится вникать в их методику, и тут без знания принципов формирования проводок по 90 счетам никак.

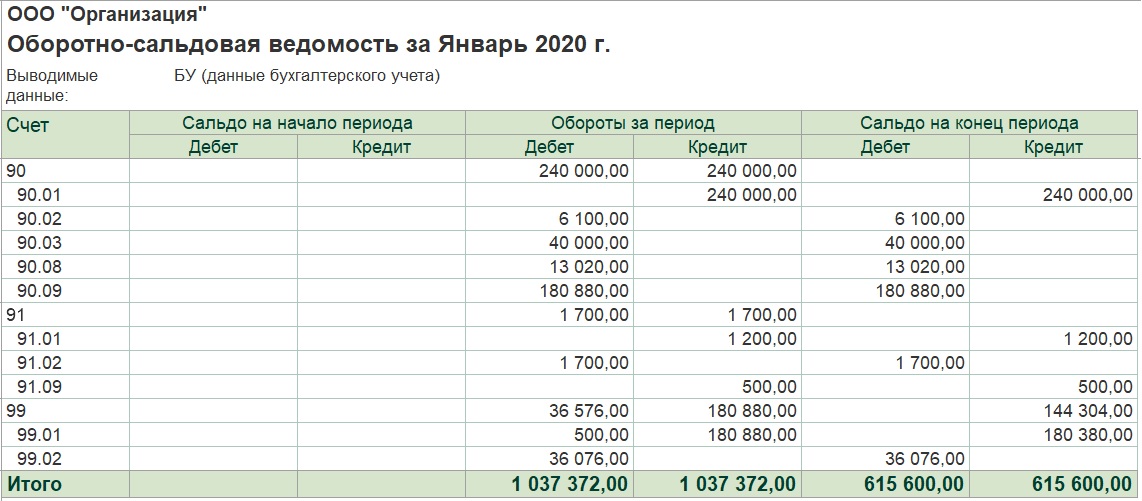

Взглянем на оборотно-сальдовую ведомость по 90 счетам организации, которая занимается производством и реализацией продукции:

Выглядит устрашающе. Помимо синтетических 90, 91, 99 есть еще и субсчета первого и даже второго порядка. Субсчета второго порядка здесь предназначены для выделения деятельности по ЕНВД. (За исключением субсчетов второго порядка на счете 99.02, здесь те или иные счета используются в зависимости от того, каким методом ведется ПБУ 18/02.) В данном примере ЕНВД рассматривать не будем. Поменяем уровень группировки в отчета на «уровень 2», станет немного проще:

На скринах было представлено состояние счетов уже после выполнения январских процедур закрытия месяца. Именно после этого появились проводки по 99 счету.

До выполнения регламентных операций по закрытию, оборотно-сальдовая ведомость будет содержать обороты только по 90 и 91 счету:

Заполнение 90 и 91 счета. Смысл остатков и оборотов.

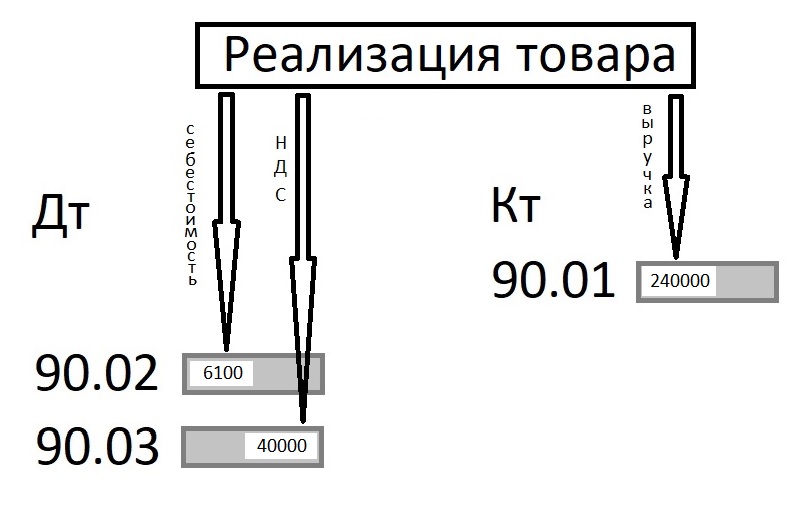

Прежде чем переходить к процедуре закрытия, рассмотрим, как эти обороты сформировались, и что за факты хозяйственной деятельности они отражают. Счет 90 называется продажи. Уже отсюда можно сделать вывод, проводки по нему будут сформированы при оформления факта продаж. Т.е. организация может закупать материалы, делать из них продукцию, начислять зарплату своим работникам, но все эти действия не повлекут движений по 90 счету. Лишь при реализации своей продукции мы получим обороты по 90 счетам. На самом деле, могут быть движения по некоторым субсчетам 90 счета не только при продаже, но об этом чуть позже. Реализация продукции сформирует нам следующую картину:

Мы видим, что себестоимость проданной продукции и НДС с продажи ушли в дебет 90 счета (на субсчета 90.02 и 90.03 соответственно), а выручка в кредит субсчета 90.01. Обычно мы привыкли к тому, что по дебету счетов отражается приход того, что на этом счете учитывается. Например, в дебет 50 или 51 счетов идет приход денежных средств, в дебет 10 и 43 счетов идет приход материалов и продукции. На 90 счетах все наоборот. Наши доходы (выручка по операциям продажи товаров, продукции, прочие доходы) отражается по кредиту 90 счетов, а наши расходы (себестоимость проданных товаров, продукции, НДС с реализации) отражаются по кредиту 90 счетов:

Что еще попадает в дебет 90 счета кроме себестоимости продукции (товаров) и НДС. Сюда еще попадают управленческие расходы, которые учитываются на 26 счете, и которые не включаются в себестоимость продукции. Эти расходы в течении месяца накапливаются на 26 счете, а затем при выполнении регламентной операции «Закрытия затратных счетов 20,23,25,26» эти расходы отправляются в дебет 90 счета на субсчет 90.08. На нашем скрине это сумма — 13020 руб. Не всегда 26 счет закрывается на 90.08. Все зависит от настроек учетной политики. Программа позволяет включить расходы накопленные на 26 счете в себестоимость продукции. В этом случае 26 счет распределится сначала на 20, затем при закрытии 20 счета, эти затраты войдут в себестоимость продукции (43 счет), а затем при продаже продукции они отправятся в дебет 90.02 счета, как часть себестоимости проданной продукции. Т.е. они также учтутся в составе наших расходов на 90 счете, но по более сложному пути, и не в том же месяце, когда возникли, а в том месяце, когда мы продадим нашу продукцию.

На 90 счете есть еще ряд субсчетов для учета наших затрат. Например субсчет 90.07, в дебет которого попадают затраты учитываемые на 44 счете при его закрытии. На 90 счете есть субсчета для учета акцизов и экспортных пошлин.

Как видим все сделано достаточно удобно. Взглянув на оборотно-сальдовую ведомость мы сразу увидим по оборотам на субсчетах 90 счета классификацию расходов, которые туда «пришли».

Теперь рассмотрим 91 счет. Он нужен для отражения информации по доходам и расходам, которые не относятся к нашей основной деятельности. Т.е. непосредственно не связанной с производством и реализацией. Принцип формирования оборотов на нем такой же, как и на 90 счете. Т.е. по дебету субсчета 91.02 отражаются наши расходы, а по кредиту 91.01 наши доходы. Например, мы решили продать часть материалов, которые закупали для производства продукции. В этом случае по кредиту субсчета 91.01 отразится на выручка от продажи материалов, а в дебет 91.02 попадет себестоимость наших материалов (цена, по которой мы их закупали, за минусом входящего НДС), также в дебет 91.02 попадет НДС с суммы, по которой мы их реализуем. Отдельного субсчета для НДС, как в случае с 90 счетом (субсчет 90.03) здесь нет. Как же быть, если мы хотим увидеть расшифровку расходов на 91 счете. В этом случае нам поможет отчет стандартный отчет, который есть в 1С:Бухгалтерии 3.0 «Анализ счета»:

В чем отличие этого отчета от оборотно-сальдовой ведомости. Как и в случае с оборотно-сальдовой ведомостью мы здесь видим колонки с оборотами по дебету и по кредиту, а вот начальное и конечное сальдо располагаются не в колонках слева и справа, в самой верхней и самой нижней строке. Есть здесь и разбивка оборотов по статьям «прочих доходов и расходов», из которой мы понимаем, что из 1700 руб. расходов за январь:

700 руб. — связаны с реализацией материалов,

1000 руб. — расходы, которые взял с нас банк за ведение нашего расчетного счета.

Но самое главное, в отчете информация разбита по «Кор. счетам», то есть счетам, с которых пришли расходы и доходы. А мы знаем, что материалы учитываются на 10 счете. Соответственно 500 руб. это себестоимость наших материалов, которые были списаны с 10 счета при продаже. А НДС, который мы должны заплатить в бюджет с реализации, учитывается на 68 счете. Соответственно 200 руб. наших расходов на 90 счете это НДС.

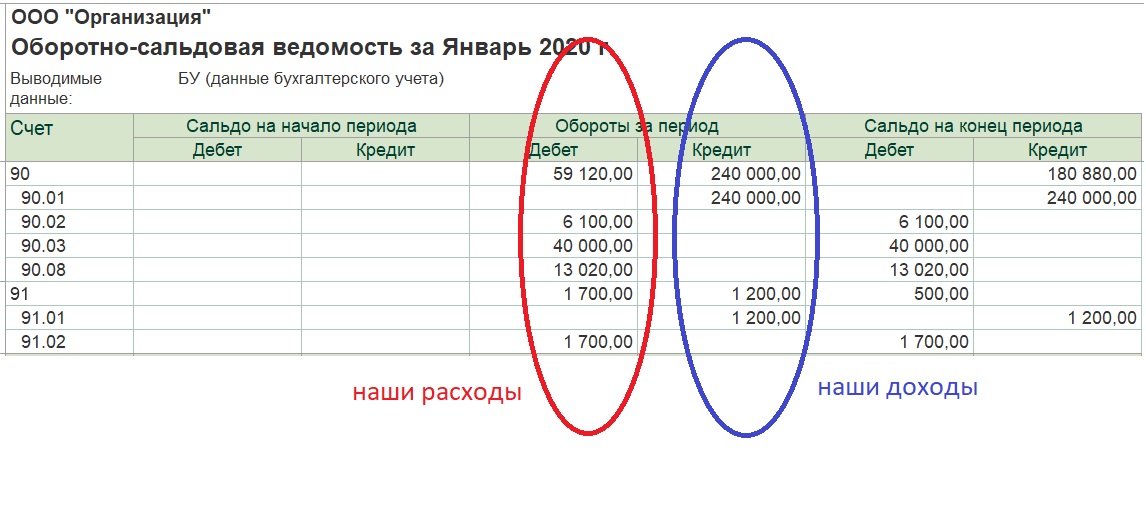

Итак, мы разобрались с наполнением оборотов по 90 и 91 счету. Рассмотрели какие обороты отражают нашу выручку, какие наши расходы. Теперь нам нужно узнать какой же у нас финансовый результат, приносит ли наша деятельность прибыль, или у нас убыток. Чтобы это определить логично вычесть из нашей выручки наши расходы. Нам, правда, вычитать ничего не нужно это информация уже есть в оборотно-сальдовой ведомости. Нам нужно просто посмотреть сальдо по «синтетическому» 90 и 91 счетам. Кредитовое сальдо будет означать — прибыль, а дебетовое — убыток:

Закрытие 90 и 91 счета.

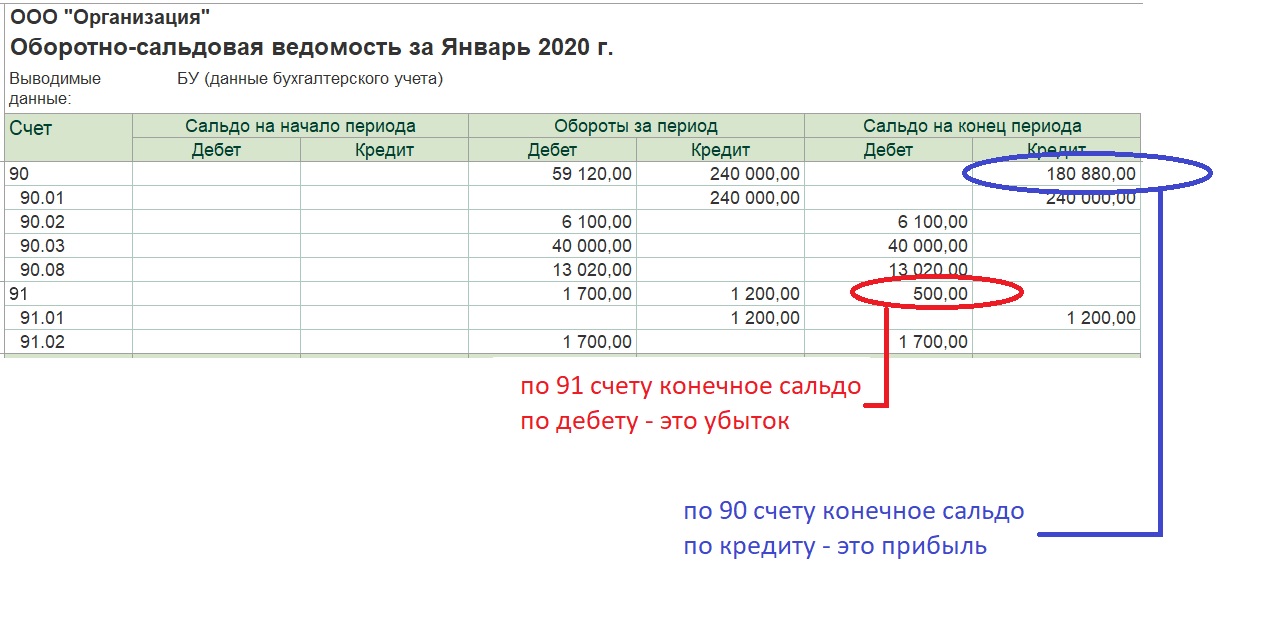

Переходим теперь непосредственно к закрытию 90 и 91 счета. Что собственно значит эта процедура? А значит она, что сальдо по 90 и 91 счету в результате должно стать равным нулю. Причем именно по «синтетическим» счетам 90 и 91. По субсчетам 90.01, 90.02, 90.03, 91.01, 91.02 и т.д. с сальдо ничего не случится, оно так висеть и останется. Более того, в следующих месяцах оно будет постоянно накапливаться. Это будет происходить в течении всего года, до выполнения регламентной процедуры «закрытия года» (реформации баланса).

Возникает вопрос, а как и куда закрыть 90 и 91 счет? Что касается куда, логично предположить, что на 99 счет, он так и называется «прибыли и убытки». Туда и нужно перенести наше сальдо как по 90 счету, так и по 91 счету. А как, проводки ведь по 90 и 91 счету делать нельзя, их можно делать по субсчетам. Но и сальдо по счетам 90.01, 90.02, 90.03, 91.01, 91.02 и т.д. должно остаться прежним. Поэтому и существуют для закрытия отдельные субсчета 90.09 и 91.09. Если у нас прибыль на 90 счете, то делается проводка: Дт 90.09 Кт 99.01 на сумму прибыли — 180880 руб. На 91 счете у нас убыток, и делается проводка Дт 99.01 Кт 01.09 на сумму убытка — 500 руб.:

Таким образом, 90 и 91 счет закрываются при помощи проводки по специально предназначенным для этого субсчетам 90.09 и 91.09. Если у нас на 90 или 91 счете кредитовый остаток, то делается проводка по дебету 90.09 (91.09) в кредит 99 счета на сумму остатка. Если остаток дебетовый, то наоборот — с кредита 90.09 (91.09) в дебет 99.

О расчете налога на прибыль и немного о ПБУ 18/02.

Если наша организация не является плательщиком налога на прибыль, например мы применяем «Упрощенную систему налогообложения» (УСН), то процедура «Закрытие счетов 90, 91» будет в месяце завершающей.

Если же мы являемся плательщиками налога на прибыль, применяем «Основную систему налогообложения» (ОСН), то следом за «Закрытием счетов 90, 91» есть еще регламентная операция «Расчет налога на прибыль». А если мы ведем ПБУ 18 «балансовым» методом, то добавится еще одна регламентная операция — это «Расчет отложенного налога по ПБУ 18».

Вообще, рассмотрение особенностей применения ПБУ 18 это тема для отдельной статьи, поэтому здесь я коснусь этих особенностей кратко.

Для начала возьмем самый простой вариант, когда мы не применяем ПБУ 18/02. Причем выбор применять или не применять определяет закон. Ряд организаций могут не применять, другие имеют право выбора, третьи применять обязаны.

Итак, если мы платим налог на прибыль, но ПБУ не применяем, то помимо бухгалтерского учета (БУ), в программе ведется также налоговый учет (НУ). При формировании проводок будут ставиться суммы отдельно для бухгалтерского и налогового учета. Это делается собственно потому, что они могут отличаться. Например, очень распространенная ситуация, это когда какие-либо затраты в бухгалтерском учете включаются в себестоимость продукции, а в налоговом учете относятся сразу на 90.08 счет.

Ну а будут ли у нас отличаться в оборотно-сальдовой ведомости суммы по БУ и НУ, если у нас затраты учитывается одинаково и в БУ и НУ? На самом деле все равно будут. Тут дело в том, что счета, на которых учитываются налоги (например НДС) не участвуют в налоговом учете (они не входят в базу по налогу на прибыль).

— Соответственно выручка в БУ будет вместе с НДС, а в НУ без НДС.

— В БУ на 90.03 будет сумма НДС по реализации, а в НУ ее не будет (вернее по 90.03 вообще не будет такого измерения).

— По 91.02 в БУ будут затраты с НДС, а в НУ без НДС.

— По 91.01 в БУ будет выручка с НДС, а в НУ без НДС.

Ну а сальдо перед закрытием 90 и 91 счета будет совпадать, или будет отличаться. Сальдо будет совпадать. (Это только для случая, когда нет разниц в бухгалтерском и налоговом учете!) Ведь НДС у нас в НУ уберется из оборотов и по дебету и по кредиту. Оборотно-сальдовая ведомость после закрытия 90 и 91 счетов будет выглядеть:

После закрытия 90 и 91 счета следует регламентная операция «расчет налога на прибыль». Сальдо по 99.01 счету умножается на 20% (180380 * 0.2 = 36076). Делается проводка Дт 99.01 Кт 68.04.1 на сумму рассчитанного налога. Вернее делается две проводки одна часть в федеральный бюджет 3%, а 17% в региональный. Причем проводки делаются только по БУ. Поэтому после этой операции сальдо по 99 счету в БУ и НУ будет отличаться на сумму рассчитанного налога:

Если сейчас анализировать оборот по дебету 99.01 в БУ (36576 руб.), мы не видим, что из этой суммы убыток, а что рассчитанный налог на прибыль. Поэтому гораздо удобнее анализировать 99 счет не по общей оборотно-сальдовой ведомости по всем счетам, а с помощью отчета «оборотно-сальдовая ведомость по счету»:

Мы рассмотрели самый простой вариант налогового учета — без применения ПБУ 18/02. Варианты, когда применяется затратный и балансовый метод ведения ПБУ 18/02 нагляднее рассматривать не в контексте закрытия 90 счетов, а в контексте их сути. Но вкратце отмечу, что с точки зрения 90 счетов и их закрытия, отличия будут следующие.

При «затратном» и «балансовом методе с учетом постоянных и временных разниц» рассчитанный налог на прибыль учитывается не на 99.01 счете вместе с возможным убытком, а под него добавляется отдельный субсчет 99.02:

Кроме того к этому отдельному субсчету 99.02 добавляется два субсчета:

99.02.1 — если у нас прибыль, в дебете будет прибыль. Ситуация как на скрине выше, но там стоит уровень группировки 2, и субсчета второго уровня не видны.

99.02.2 — если у нас убыток, в кредите этого субсчета он как раз и будет. Вернее будет как бы налог на прибыль рассчитанный с убытка.

При использовании «балансового» метода, который сейчас является рекомендуемым для ведения ПБУ 18/02. Добавляется два субсчета второго уровня 99.02.Т и 99.02.О. Вообщем — то рассчитанный налог на прибыль будет у нас в дебете 99.02, как и в двух предыдущих методах, но если «раскрыть» 99.02, то мы увидим расшифровку на «текущий» и «отложенный» налог. Отложенный налог на прибыль у нас будет в случае наличия разниц между БУ и НУ, или если у нас убыток. Убыток отражается на 99.02.О.

Закрытие года. (Реформация баланса.)

Теперь рассмотрим ситуацию, которая у нас сложится к концу года. Пусть мы применяем ПБУ 18/02 и используем «затратный метод». Также, предположим, что в январе и феврале у нас по нашей основной деятельности была реализация нашей продукции и была прибыль, причем пусть у нас будут разницы в БУ и НУ. С марта по конец года у нас по основной деятельности не будет продаж, но будут затраты. Т.е. в этих месяцах мы получим убытки. Наша оборотно-сальдовая ведомость за год будет выглядеть следующим образом:

На конец года у нас есть остатки по субсчетом 90 и 91 счета. Дебетовые остатки по субсчетам, на которых собираются затраты. Кредитовые по субсчетам учета выручки. По самим «синтетическим» 90 и 91 счету остатков нет, как как они у нас закрывались каждый месяц регламентной операцией «Закрытие 90 и 91 счета».

Кроме того у нас остатки по 99 счету, так и по его субсчетам. В обороте по кредиту 99.01 у нас отражена прибыль за первые два месяца. Так как у нас были временные разницы в наших затратах при производстве продукции, и не всю продукцию мы в течении года продали, то обороты в БУ и НУ отличаются. В обороте по дебету 99.01 счета у нас суммарный убыток за оставшиеся десять месяцев. Оборот одинаков и в БУ и в НУ, так как сложился из затрат на оплату труда, которые закрывались на 90.08 счет. Оборот по дебету 99.02 это рассчитанный за первые два месяца налог на прибыль. Оборот по кредиту 99.02 — это рассчитанный за последующие месяцы года убыток. На самом деле, на 99.02 есть субсчета — 99.02.1 и 99.02.2:

99.02.1 — для рассчитанного налога на прибыль, а 99.02.2 — для 20% с убытка (это наш условный доход, т.к. прибыль считается нарастающим итогом за год, и если бы вначале у нас был убыток, а в последующих месяцах прибыль, то сумму убытка* 20% можно вычесть из того, что мы должны заплатить в бюджет).

Наша задача состоит в том, чтобы все эти остатки стали равными нулю. Когда мы рассматривали закрытие 90 счета, то мы говорили, что берется сальдо по «синтетическому» 90 счету и оно закрывается через 90.09 счет на 99. Т.е. получается сумма остатков по всем субсчетам 90 счета равна остатку по 90.09 счету. Поэтому, чтобы закрылись все субсчета 90 счета, нам нужно сделать проводки с субсчетов всех затратных счетов и счета выручки в субсчет 90.09. Если у нас остаток по кредиту 90.01 (выручка), то мы делаем проводку с дебета 90.01 в кредит 90.09 на сумму остатка. С счетами учета затрат наоборот — с кредита счета учета затрат в дебет 90.09.

91 счет закрывается по такому же принципу, что и 90.

99 счет закрывается следующим образом. Сначала делаются проводки в дебет 90.01 со счета 90.02.1 (налог на прибыль, рассчитанный с прибыли) и с 90.02.2 (20% с суммы убытка). А потом делается завершающая проводка с 99.01.1 на 84 счет.

В результате остатки по всем счетам 90, 91, 99 счета становятся равными нулю. Закрытие года (реформация баланса) завершено.

Операции по закрытию месяца осуществляются с целью подведения итогов и определения финансового результата текущего отчетного периода. Что такое закрытие месяца и какие проводки стоит сделать при завершении периода — об этом Вы узнаете из нашей статьи.

Процедура закрытия месяца и ее основные этапы

Процедура закрытия месяца включает в себя бухгалтерские операции, основной целью которых является определение финансового результата деятельности организации.

Порядок закрытия месяца состоит из нескольких этапов:

- этап. На данном этапе отражается списание общей суммы расходов на производство и реализацию продукции. Сумма расходов списывается на реализованную продукцию.

- этап, на котором проводится анализ сальдо по субсчетам, открытым к счетам 90 и 91. На данном этапе необходимо определить наличие положительной или отрицательной разницы между суммой остатков по данным счетам

- этап. На заключительной стадии закрытия месяца осуществляется отражение финансового результата, сумма которого учитывается на счете 99. В случае, если остаток по счету 90 превышает сальдо по счету 91 и организацией получена прибыль, то ее сумма списывается по кредит счета 99. Если по итогам месяца выяснилось, что предприятие работало в убыток, то сумма убытков отражается по дебету счета 99.

Для организаций, применяющих ПБУ 18/02, одним из необходимых операция при закрытии месяца является отражение условного расхода (дохода) по налогу на прибыль в проводках. Для определения суммы, которую необходимо провести, используют формулу:

Условный расход/доход по НП = суммарное сальдо по субсчетам 90/9 и 91/9 * ставка налога 20%.

Результат, рассчитанный по формуле и отраженный в бухгалтерских проводках, должен совпадать с суммой, указанной в налоговой декларации. Поэтому для проверки корректности закрытия месяца необходимо проанализировать суммы оборотов по счету 68 Налог на прибыль в корреспонденции со счетами 09, 07, 99 (субсчета ПНО (активы) и Условный расход/доход по налогу на прибыль). Месяц закрыт правильно, если разница между Дт и Кт оборотами по данным счетам равна с суммой, указанной в декларации (строка 180).

Пример закрытия месяца

ООО «Гулливер» занимается оказанием информационно-консультационных услуг. По итогам февраля 2020 компанией:

- были реализованы услуги на сумму 1 214 000 руб.;

- начислена зарплата сотрудникам на сумму 712 000 руб., сумма страховых взносов — 198 000 руб.

12.02.2016 года в бухгалтерию ООО «Гулливер» был предоставлен авансовый отчет сотрудника Петренко С.П., согласно которому им были понесены представительские расходы в сумме 32 700 руб. Расходы были возмещены Петренко в полном объеме. При расчете налога на прибыль учтены представительские расходы в сумме 28 480 руб. (712 000 руб. × 4%).

По состоянию на 29.02.2016 выручка не оплачена, выплаты сотрудникам не осуществлены, страховые взносы в бюджет не перечислены.

По итогам февраля 2020 бухгалтер ООО «Гулливер» сделал в учете следующие проводки при закрытии месяца:

| Дт | Кт | Описание | Сумма | Документ |

| 62 | 90/1 | Учтена сумма от реализации информационно-консультационных услуг | 1 214 000 руб. | Акты оказанных услуг |

| 68 Налог на прибыль | 77 | Учтено отложенное налоговое обязательство от суммы реализации (1 214 000 руб. * 20%) | 242 800 руб. | Акты оказанных услуг |

| 26 | 70 | Начисление заработной платы сотрудникам за февраль 2016 | 712 000 руб. | Ведомость начисления заработной платы |

| 09 | 68 Налог на прибыль | Учтено отложенное налоговое обязательство от суммы заработной платы (712 000 руб. * 20%) | 142 400 руб. | Ведомость начисления заработной платы |

| 26 | 69 | Начисление страховых взносов в социальные фонды | 198 000 руб. | Ведомость начисления заработной платы |

| 09 | 68 Налог на прибыль | Учтен отложенный налоговый актив от суммы страховых взносов (198 000 руб. * 20%) | 39 600 руб. | Ведомость начисления заработной платы |

| 26 | 71 | Списана сумма представительских расходов, понесенных Петренко | 32 700 руб. | Авансовый отчет |

| 99 ПНО | 68 Налог на прибыль | Учтено постоянное налоговое обязательство от суммы представительских расходов (32 700 руб. * 20%) | 6 540 руб. | Авансовый отчет |

| 90/2 | 26 | Отражено списание услуг, реализованных в феврале 2020 (712 000 руб. + 198 000 руб. + 32 700 руб.) | 942 700 руб. | Акты оказанных услуг |

| 90/9 | 99 | Проводка по отражению прибыли, полученной по итогам февраля (1 214 000 руб. — 942 700 руб.) | 271 300 руб. | Оборотно-сальдовая ведомость |

| 99 Условный расход/доход по налогу на прибыль | 68 Налог на прибыль | Начислен условный расход по налогу на прибыль (271 300 руб. * 20%) | 54 260 руб. | Оборотно-сальдовая ведомость |

| 09 | 68 Налог на прибыль | Отражена сумма отложенного налогового актива с убытка, не признанного в текущем периоде (28 480 руб. * 20%) | 5 696 руб. | Оборотно-сальдовая ведомость |

Интересные материалы:

- 90 08 01

В Плане счетов счет 90 "Продажи" предназначен для отражения операций, связанных с реализацией готовой продукции,…

- Приказ МО РФ 90 2018

<p>У К А З ПРЕЗИДЕНТА РОССИЙСКОЙ ФЕДЕРАЦИИ О Министерстве обороны Российской Федерации и Вооруженных Силах…

- Совкомбанк закрытие вклада

Закрытие вклада в Совкомбанке осуществляется двумя способами – дистанционно с помощью интернет-банкинга и при личном…

- Сч 90 07

64. Характеристика счета 90 "продажи"К счету 90 "Продажи" могут быть открыты субсчета: 90-1 "Выручка"; 90-2…

- Если поставщик не дает счет фактуру

Поставщик не обязан выдавать покупателю счет-фактуру, если это не предусмотрено договором. К такому выводу пришел…