- от автора admin

Содержание

- Описание счета «Общехозяйственные расходы»

- Закрытие 26 счета

- Проводки счета 26

- Счет 26 в бухгалтерском учете (нюансы)

- Описание и использование счета 26

- Основные составляющие общехозяйственных расходов

- Учет общехозяйственных расходов на основании примера

- Списание и распределение общехозяйственных расходов

- 26 счет бухгалтерского учета для чайников: проводки. 26 счет бухгалтерского учета – это…

- Счет 26 в бухгалтерском учете: примеры и проводки

- Что содержит и как ведется 26-й счет бухгалтерского учета – Юридический справочник бизнеса

Опубликовано 14.07.2015 09:55 Administrator Просмотров: 94139

В этой статье рассмотрим очередной важный этап подготовки к работе в программе 1С: Бухгалтерия предприятия 8 — настройку учетной политики. Если настройка параметров учета касалась всех организаций в информационной базе, то учетная политика заполняется на каждую организацию и может периодически изменяться. Ее верное заполнение — залог успешной работы в программе.

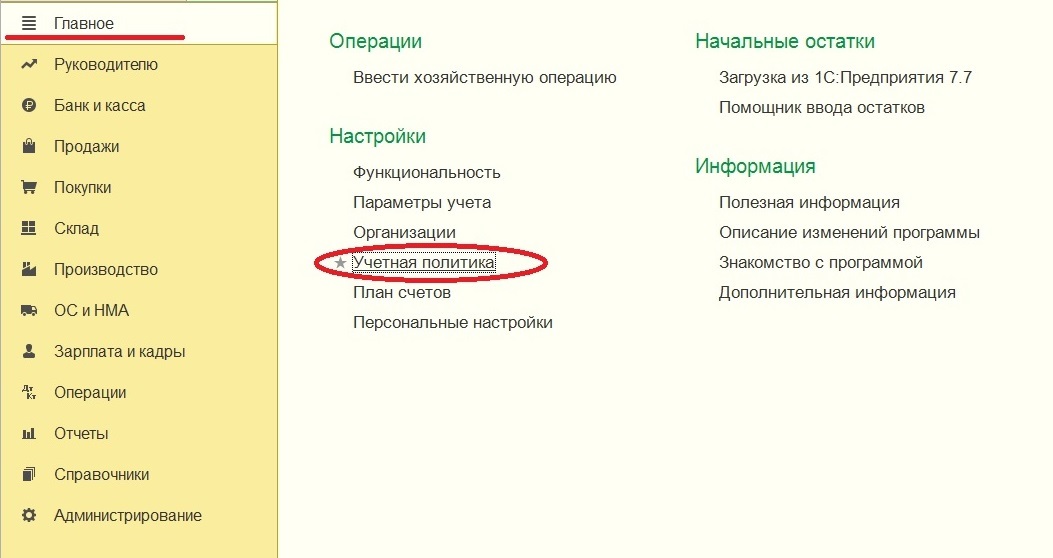

Перейти к настройке параметров учетной политики можно через раздел «Главное».

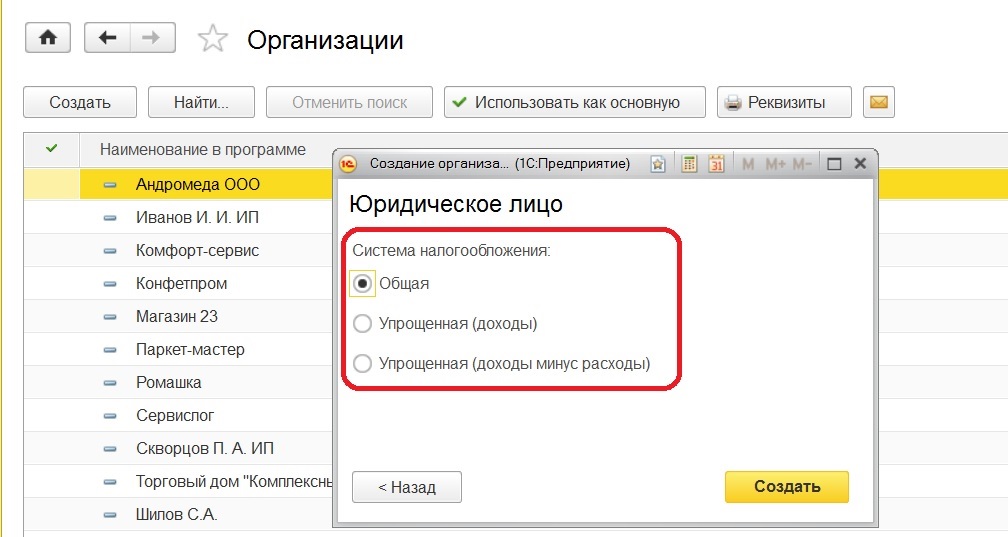

Разумеется, обратившись к учетной политике, мы имеем заполненный справочник организации, при заполнении которого уже установили вид организации и систему налогообложения.

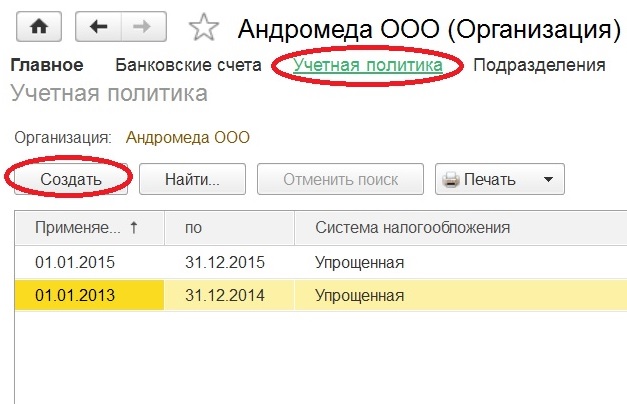

Кстати, к учетной политике мы можем обратиться, не покидая данного справочника, достаточно выбрать необходимую организацию.

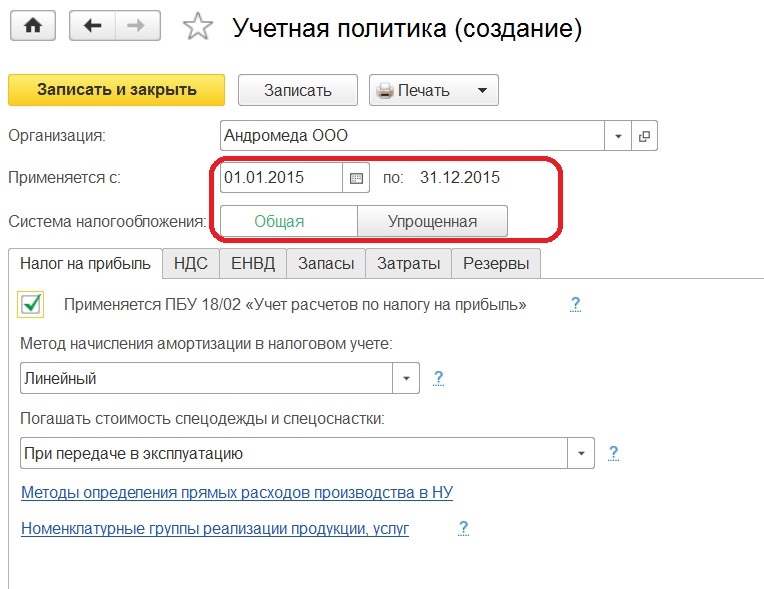

И далее по кнопке «Создать» формируем запись на определенный период. Сразу видим возможность вновь выбрать систему налогообложения, так как организация может перейти на УСН или вернуться на ОСН, тогда меняем эту позицию в данной настройке.

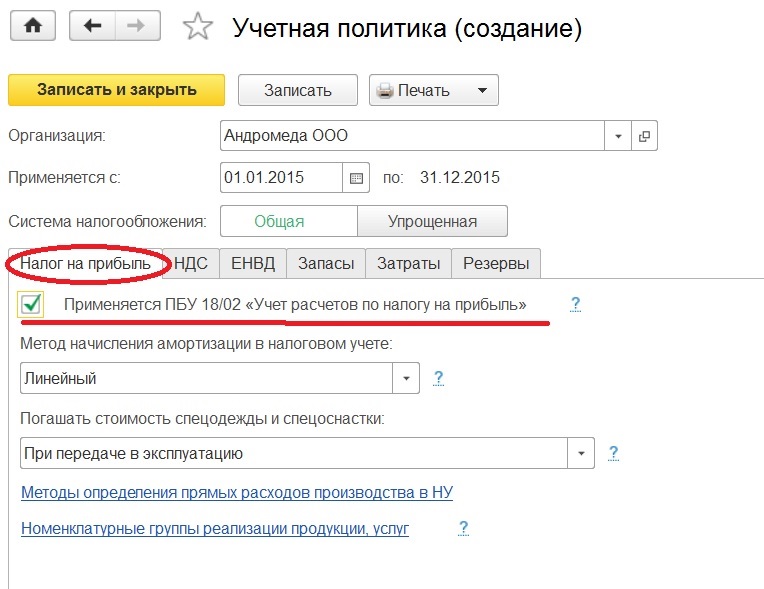

Налоговый учет для организаций на ОСН ведется в программе автоматически, и первая настраиваемая закладка — «Налог на прибыль».

Изначально нужно отметить применяет или нет организация ПБУ 18/02. Не применять могут только субъекты малого предпринимательства и некоммерческие организации. Если вы имеете право не вести учет по ПБУ 18/02 и не владеете навыками его применения на практике, то я рекомендую эту галочку не устанавливать. Если же ваша организация не является малой, то галочку нужно установить.

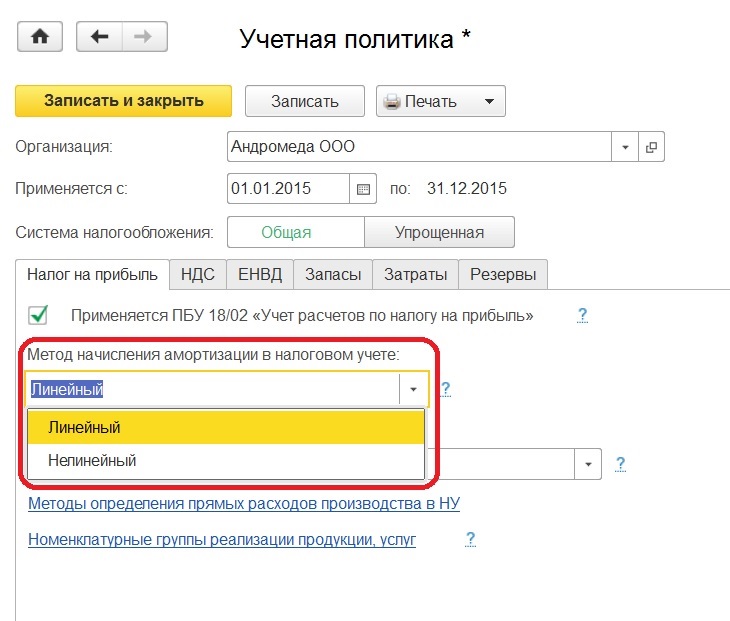

Следующая настройка предоставляет на выбор метод амортизации в налоговом учете: линейный или нелинейный. Эти два способа предусмотрены налоговым кодексом (ст. 259 п. 1).

Организации, которые выбрали применять линейный метод амортизации, должны его применять ко всем основным средствам. Если решили применять нелинейный метод, то возможно использовать его только для основных средств с 1 по 7 амортизационную группу. Так как независимо от установленного налогоплательщиком метода при амортизации сооружений, зданий, передаточных устройств, нематериальных активов, входящих в 8-10 амортизационную группу, программа автоматически будет применять линейный метод в соответствии с п.3 ст.259 НК РФ.

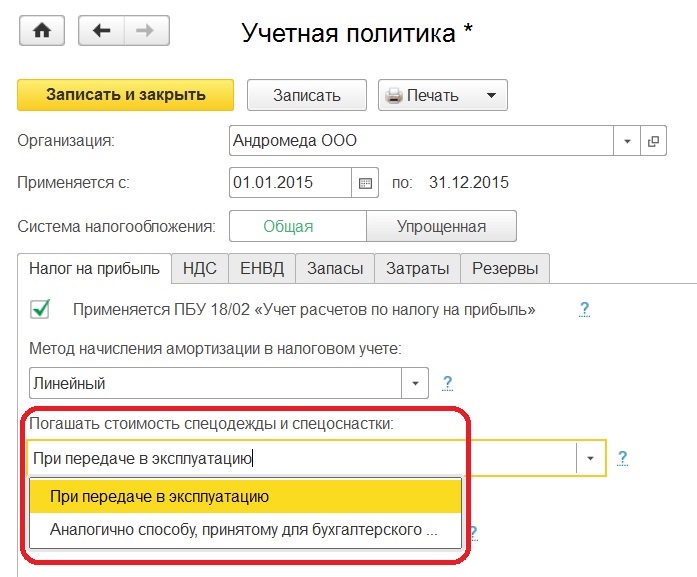

Что касается способа погашения стоимости спецодежды и спецоснастки, то программа дает право сблизить налоговый и бухгалтерский учет при выборе второй позиции в списке, которая появилась в 2015 году. А вот при выборе первой позиции, в силу того что в бухгалтерском учете стоимость будет списываться в зависимости от срока эксплуатации, будут появляться временные разницы, которые необходимо будет учитывать.

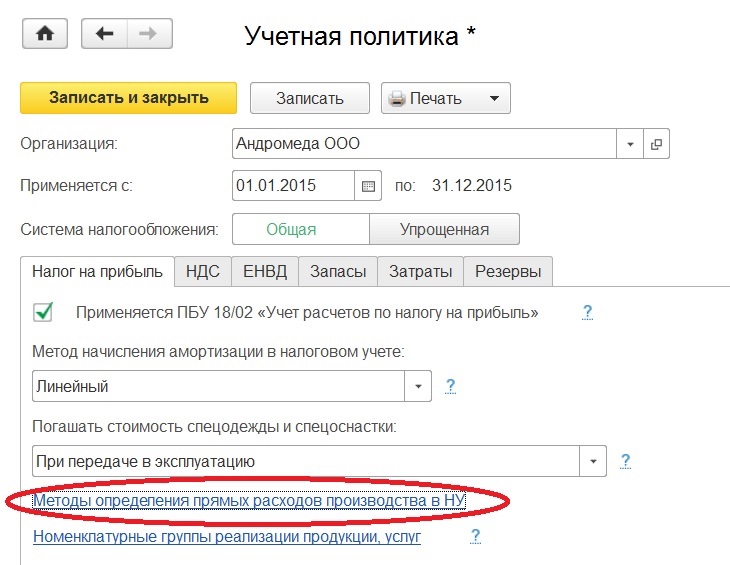

В целях налогового учета по налогу на прибыль, согласно п. 1 ст. 318 НК РФ, все расходы на реализацию и производство делятся на прямые и косвенные. В этом же пункте дается приближенный перечень расходов, которые могут относиться к прямым: материальные затраты, расходы на оплату труда, расходы на страховые взносы, амортизация. При отражении прямых расходов формируется проводка Дт 90.02 — Кт 20, при отражении косвенных — расходы с 20 счета списываются на счет 90.08. Так вот, определить какие расходы будут списываться на счет 90.02, а какие на счет 90.08, мы можем, обратившись в регистр сведений «Методы определения прямых расходов производства в НУ».

Этот регистр является по сути разделителем прямых и косвенных расходов. Что здесь будет перечислено, какие виды расходов, по каким счетам — будет отражаться в декларации по налогу на прибыль в строке 10 в приложение 2 к листу 2.

Обязательны для заполнения в этом регистре являются реквизиты «Год», «Организация» и «Вид расходов НУ», справочник который существует в программе как предопределенный, то есть в него нельзя внести показатели. Он соответствует тем строкам расходов, которые должны отражаться в декларации по налогу на прибыль. В зависимости от того, какой вид расходов выбирается, так и будет заполняться декларация.

Так как мы говорим о прямых расходах, то из этого списка выбираем как говорилось выше: материальные расходы, страховые взносы, амортизация, оплата труда. Остальные показатели являются не обязательными, но можно заполнить более детально отображение по дебету, по кредиту, по подразделениям, по статьям затрат. В этом случае все расходы по указанной позиции будут прямыми. При более подробном заполнение, если есть такая необходимость, следует быть и более внимательным. Чтобы при комбинации параметров, правила определения прямых расходов не пересекались и не повторялись.

Переходим к следующей настройке — настройка номенклатурных групп. Она нужна для организаций, которые занимаются производством продукции, оказанием услуг или выполнением работ.

Заполнение регистра формируется в соответствие с деятельностью организации, по кнопке «Создать» выбираем необходимую для организации номенклатурную группу, которая касается собственного производства. Работая непосредственно с одноименным справочником, есть возможность создать эти самые группы. Но не рекомендуется «дробить», создавать слишком много номенклатурных групп. Лучше создавать группы по тем видам деятельности, в разрезе которых есть желание отследить финансовый результат.

Дальше идет закладка «НДС». Первое, что следует выполнить — это указать освобождены ли вы от уплаты НДС по ст. 145 или 145.1 НК РФ. Данные статьи освобождают от уплаты, если выручка организации или индивидуального предпринимателя не превышает определенный лимит или у организации есть статус участника проекта по осуществлению исследований в соответствие с ФЗ «Об инновационном центре Сколково». При установленном флажке, в документе «Реализация товаров и услуг» автоматически ставится позиция «Без НДС», а счета-фактуры регистрируются в журнале в случаях, которые перечислены в п. 3.1 ст. 169 НК РФ.

Если налогоплательщик осуществляет операции подлежащие налогообложению и операции, не облагаемые НДС или по ставке 0%, то он обязан вести раздельный учет и установить следующие флажки.

После установки флажков в документах будет возможность указывать способ учета НДС. О дополнительном субконто, которое появляется на счете 19 упоминалось подробнее в статье Настройка параметров учета в 1С: Бухгалтерии предприятия 8.

Появление флажка в следующей позиции, ведет к начислению НДС и формированию записи в книги продаж в момент отгрузки товаров, когда проводим документ «Реализация товаров и услуг» с видом операции «Отгрузка без перехода права собственности».

Если такой момент начисления нас не устраивает, то флажок не ставим, тогда запись в книги продаж и начисление НДС будут формироваться только после перехода права собственности, когда проведем документ «Реализация отгруженных товаров».

Последняя настройка на данной закладке касается порядка регистрации счетов-фактур на аванс. Программа предлагает 5 вариантов на выбор.

По умолчанию стоит «Регистрировать счета-фактуры всегда при получении аванса», такой вариант предполагает создание счетов-фактур по каждой поступившей сумме. Под исключение попадают суммы предоплаты, зачтенные в день получения.

При втором варианте регистрация счетов-фактур на авансы, зачтенные в течение 5-ти календарных дней, не будет проходить. Этот вариант реализует правило, закрепленное в п. 3 ст. 160 НК РФ, в соответствии с которым продавец должен выставить покупателю счет-фактуру на сумму предоплаты в течение пяти календарных дней, после ее получения, если отгрузка в счет оплаченной производится также в течение пяти дней.

Следующий вариант определяет регистрацию счетов-фактур на аванс только по суммам, которые остались не зачтенные на конец месяца. Но согласно разъяснениям Минфина это используется при непрерывных долгосрочных поставках товаров, оказания услуг одному и тому же покупателю.

Четвертый вариант предназначен для организаций, которые готовы отстаивать позицию о том, что платежи не признаются авансовыми, если отгрузка и оплата товара произошли в одном налоговом периоде.

Последний вариант рассчитан на организации, которые согласно п.13 ст.167 НК РФ имеют производственный цикл, превышающий по длительности шесть месяцев. И они имеют право считать момент возникновения налоговой базы в день отгрузки.

Очередная закладка по настройке учетной политики — «ЕНВД». Здесь отмечается, является ли организация плательщиком ЕНВД. И если организация осуществляет розничную торговлю, и эта розничная торговля попадает под уплату ЕНВД, то еще фиксируется и вторая позиция.

Для указания базы распределения расходов по видам деятельности есть две возможности. Расходы, которые невозможно будет отнести к конкретному виду деятельности, будут распределены согласно выбранной базе.

Переходим к закладке «Запасы». Необходимо выбрать способ оценки МПЗ по средней стоимости или по ФИФО. Установленный способ применяется как для бухгалтерского учета так и для налогового.

И прописываем способ оценки товаров в рознице по стоимости приобретения либо по продажной стоимости (об этих способах говорится ПБУ 5/01 п.3). Если есть необходимость видеть торговую наценку, тогда нужно учитывать по продажной стоимости, но помним, что в налоговом учете товары оцениваются только по стоимости приобретения. Если не готовы учитывать разницу между бухгалтерским и налоговым учетом, то стоит выбрать «по стоимости приобретения».

Есть в учетной политике еще одна большая и очень важная закладка — «Затраты». Первое, что мы отражаем — это основной счет учета затрат и виды деятельности, затраты по которым учитываются на счете 20. Отмечаем флажками будут ли на 20 счете учитываться затраты на выпуск продукции и оказание услуг.

Если некоторые затраты будут отражаться на 20 счете, то становится активной возможность выбрать, как при этом 20 счет будет закрываться. Вариант «Без учета выручки», позволяет всегда закрываться 20 счет, независимо от того, была выручка или нет. Вариант «С учетом выручки от выполнения работ (оказания услуг)» — 20 счет закроется при условии, что в текущем месяце отражена выручка по той же номенклатурной группе, что и затраты. Третий вариант дает возможность закрыться 20 счету по той номенклатурной группе, по которой получена выручка и реализация отражена документом «Акт об оказании производственных услуг».

Ниже, при условии, что выбран хотя бы один вид деятельности, становится активной кнопка «Косвенные расходы».

В открывшемся окне видим настройки для 26 и 25 счета. Для 26 счета нужно определить, каким образом будут закрываться общехозяйственные расходы. Если включаться в себестоимость продаж, по-другому этот метод называется директ-костинг, то суммы с 26 счета месяца автоматически отправляются на счет 90.08. Если в себестоимость продукции, работ, услуг, то все эти расходы с 26 счета будут закрываться на 20 счет, и таким образом, на 20 счете будем видеть общую себестоимость нашего производства (наших работ и услуг). В этом случае потребуется выбрать метод распределения расходов на себестоимость продукции (работ, услуг).

По одноименной гиперссылке переходим в регистр, в котором хранятся сведения о базе распределения общехозяйственных и общепроизводственных расходов. Чтобы задать способы распределения, нажимаем на кнопку «Создать».

Обязательно заполняем, начиная с какого периода и для какой организации действует данная настройка, также указываем базу распределения, выбирая позицию из предопределенного справочника. Допустим у организации материалоемкое производство, основные затраты — материальные, тогда может иметь смысл их взять за базу распределения. Либо трудоемкое производства основная доля затрат — оплата труда. Или большой выпуск продукции, приведет к выбору — «Объем выпуска». Все зависит от вида деятельности и специфики работы организации. Есть возможность более подробного заполнения, учесть статьи затрат, подразделение. Можно выбрать счет затрат 25 или 26, если не указываем конкретный, то затраты списываются с обоих счетов. Аналогичное списание будет происходить и при незаполненных подразделениях и статьях затрат. Подробная детализация может потребоваться, например, когда к одному виду расходу нужно применить разные базы распределения.

Рядом с кнопкой «Косвенные расходы» располагается не менее важная кнопка «Дополнительно».

В этом окне указываем, производится ли расчет себестоимости полуфабрикатов и услуг собственным подразделением. Если ставим хоть один флажок, то еще необходимо выбрать последовательность этапов производства.

Выбирая возможность задать вручную, создаем документ «Порядок подразделений для закрытия счетов затрат», в котором посредством кнопки «Добавить» формируем порядок подразделений.

При выборе автоматического определения переделов, отпадает необходимость формирования документа «Порядок подразделений для закрытия счетов затрат». Но чтобы работа программы оказалась корректной для организаций, которые оказывают услуги собственным подразделениям, появляется возможность настроить встречный выпуск продукции (услуг). По кнопке «Создать» переходим к настройке регистра встречного выпуска.

Еще при заполнении настроек в окне «Дополнительно» необходимо определиться, будете ли вы учитывать отклонения от плановой себестоимости. Если организация в учете использует счет 40, выпуск продукции проходит по плановой стоимости, а в конце месяца проходит расчет отклонения фактической стоимости от плановой.

Последняя закладка по настройке учетной политики — «Резервы».

Резервы в программе формируются автоматически в зависимости от просрочки. У налогоплательщиков по налогу на прибыль есть право создавать резервы, в том числе по сомнительным долгам. Если предусмотрено учетной политикой организации, то отмечаем.

Мы рассматривали настройки при условии, что организация находится на общей системе налогообложения. Если организация на УСН, то настройка будет выглядеть другим образом, как именно, будет рассмотрено в следующей статье.

Автор статьи: Кристина Саввина

Понравилась статья? Подпишитесь на рассылку новых материалов

Вид: Активный.

Виды учета на счете:

- Учет по подразделениям

- Налоговый

Аналитика по счету «26»:

| Субконто | Только обороты | Суммовой учет | Учет в валюте |

| Статьи затрат | Да | Да | Да |

Описание счета «Общехозяйственные расходы»

Бухгалтерский счёт учета 26 «Общехозяйственные расходы» — это специальный счет, который предназначается для учёта расходов на нужды управления предприятием (организацией), не связанных с производственным процессом:

- оплата труда сотрудников аппарата управления, а также обслуживающего персонала;

- содержание надлежащим образом зданий и помещений заводоуправления;

- амортизация и расходы по ремонту зданий и сооружений общехозяйственного назначения;

- плата за арендованные помещения и оборудование общехозяйственного назначения;

- административно-управленческие расходы;

- затраты на оплату профессиональных услуг;

- прочие управленческие расходы.

Закрытие 26 счета

Способ закрытия месяца по 26 счету зависит от учетной политики организации. Обычно выделяют два способа закрытия:

- По полной себестоимости. Закрытие затрат происходит через 20, 23 или 29 счет с нужным распределением затрат. Следовательно проводки будут Дт 20 (23, 29) — Кт 26.

- По сокращенной себестоимости. Этот способ позволяет списывать затраты сразу на себестоимость продаж. Проводка Дт 90.02 — Кт 26.

Первый способ хорош более подробной детализацией и подойдет для крупных производств с большим количеством затрат. Второй же больше подойдет небольшим компаниям.

Проводки счета 26

Более подробно о проводках по 26 счету можете прочитать в нашей статье.

Счет корреспондирует по дебету:

Счет 26 в бухгалтерском учете (нюансы)

Описание и использование счета 26

Основные составляющие общехозяйственных расходов

Учет общехозяйственных расходов на основании примера

Списание и распределение общехозяйственных расходов

Итоги

Описание и использование счета 26

Счет 26 «Общехозяйственные расходы» служит для сбора сведений о затратах на нужды управления, не связанные непосредственно с производством продукции, выполнением работ, оказанием услуг.

Агенты, брокеры, дилеры, экспедиторы, то есть не связанные с производством организации, используют счет 26 как основной при ведении своей деятельности, обобщая на нем информацию обо всех своих расходах и списывая их на счет учета продаж.

Торговые фирмы не используют в своей деятельности счет 26 и все расходы без исключения относят непосредственно на счет 44 «Расходы на продажу».

Об основных составляющих затрат, учитываемых на счете 44 «Расходы на продажу», читайте в статье «Бухгалтерские проводки на коммерческие расходы».

Аналитический учет по счету 26 ведется непосредственно по статьям расходов, местам их возникновения.

Основные составляющие общехозяйственных расходов

К основным общехозяйственным расходам относят следующие:

- Оплата труда аппарата управления, дирекции, бухгалтерии, канцелярии (включая премии, отпускные, пособия за счет работодателя).

- Суммы страховых платежей во внебюджетные фонды, относящиеся к оплате труда работников административно-хозяйственного аппарата организации.

Информацию о бухгалтерских проводках при начислении и уплате страховых взносов вы можете найти в материале «Начислены страховые взносы (бухгалтерская проводка)».

- Начисленная амортизация по основным средствам и нематериальным активам, которые приобретены для обслуживания административно-хозяйственного персонала.

- Расходы на ремонт основных средств, не связанных с производством.

- Расходы на аренду помещений, используемых для аппарата управления и прочего непроизводственного назначения.

- Расходы на информационные, консультационные услуги.

- Расходы на материалы, используемые для управленческих нужд.

- Представительские расходы.

- Расходы на переподготовку кадров.

- Расходы на оплату услуг охранных организаций.

- Расходы на набор персонала.

- Расходы на подписку на периодические издания.

- Расходы на программное обеспечение.

- Расходы на телефонные переговоры и услуги интернета.

- Командировочные расходы.

Со всеми нюансами документального оформления командировочных расходов вы можете ознакомиться в статье «Порядок учета командировочных расходов в 2017-2018 годах».

Учет общехозяйственных расходов на основании примера

Синтетический учет общехозяйственных расходов в течение месяца ведется в корреспонденции со счетами:

|

Дт 26 Кт 02 |

Начислена амортизация оборудования, которое используется для административно-хозяйственных нужд |

|

Дт 26 Кт 05 |

Начислена амортизация по нематериальным активам, используемым в административно-хозяйственной сфере |

|

Дт 26 Кт 10 |

Израсходованы сырье, материалы, хозяйственный инвентарь, используемые в административно-хозяйственной сфере |

|

Дт 26 Кт 21 |

На административно-хозяйственные цели отпущены полуфабрикаты собственного производства |

|

Дт 26 Кт 43 |

Часть готовой продукции направлена на собственные административно-хозяйственные нужды |

|

Дт 26 Кт 60 (76) |

Отражены расходы на услуги поставщиков и подрядчиков на основании актов для общехозяйственных нужд предприятия |

|

Д 26 Кт 70 |

Начислена оплата труда общехозяйственному персоналу |

|

Дт 26 Кт 69 |

Отнесены на затраты суммы страховых платежей во внебюджетные фонды, относящиеся к оплате труда общехозяйственного персонала |

|

Дт 26 Кт 71 |

В соответствии с авансовым отчетом подотчетного лица списаны представительские расходы |

|

Дт 26 Кт 97 |

На общехозяйственные затраты списана доля расходов будущих периодов |

Пример

За месяц архитектурно-проектное бюро произвело следующие расходы.

Заработная плата сотрудников, выполняющих проектные работы, составила 500 000 руб.

Заработная плата администрации — директора организации и бухгалтера — составила 120 000 руб.

Сумма страховых платежей в фонды, относящиеся к оплате труда администрации, составила 36 240 руб.

Амортизация оборудования для геологоразведочных работ составила 25 000 руб., амортизация ноутбука и многофункционального устройства, которые использует в своей работе бухгалтер, составила 5 000 руб.

Стоимость расходных материалов для многофункционального устройства, приобретенных для администрации, составила 6 000 руб.

В течение месяца на счете 26 формируются следующие проводки:

- Дт 26 Кт 70 — 120 000 руб. — начислена оплата труда директору и бухгалтеру.

- Дт 26 Кт 69 — 36 240 руб. — отнесены на затраты суммы взносов в фонды по оплате труда директора и бухгалтера.

- Дт 26 Кт 02 — 5 000 руб. — начислена амортизация ноутбука и многофункционального устройства.

- Дт 26 Кт 10 — 6 000 руб. — на нужды администрации использованы расходные материалы для многофункционального устройства.

Списание и распределение общехозяйственных расходов

Счет 26 не имеет сальдо, поэтому всё, что на нем накопилось, в конце месяца должно быть списано на другие счета.

Выбор варианта списания расходов зависит от способа формирования себестоимости продукции:

- Полной производственной себестоимости.

- Сокращенной себестоимости (метод под названием директ-костинг).

Какой именно способ формирования себестоимости выберет бухгалтер, должно быть указано в учетной политике, иначе организация обязана формировать полную производственную себестоимость продукции.

При выборе бухгалтером способа учета по полной производственной себестоимости общехозяйственные расходы списываются в дебет счета 20 «Основное производство».

Если организация применяет для регистрации подсобных затрат счет 23 «Вспомогательное производство» или если на балансе организации есть обслуживающиеся хозяйства (общежития, детские сады, санатории и пр.) и используется счет 29 «Обслуживающее производство», то в дебет счета 29 также могут списываться общехозяйственные расходы.

Расходы могут списываться в дебет этих счетов, только если обслуживающие производства и хозяйства выполняли работы и услуги на сторону.

Проводки, формирующие отражение таких операций в бухгалтерском учете, будут выглядеть так:

Дт 20 (23, 29) Кт 26

Выбор порядка распределения общехозяйственных расходов между указанными выше счетами остается за бухгалтером: общехозяйственные расходы могут распределяться между производствами пропорционально заработной плате, сумме прямых затрат либо выручке. Какой именно вариант выберет бухгалтер, должно быть указано в учетной политике.

Пример

Строительная фирма имеет на балансе автопарк, автотранспорт которого используется для доставки стройматериалов на объекты фирмы и для оказания услуг сторонним организациям.

Бухгалтер фирмы предусмотрел в учетной политике, что расходы, аккумулированные на счете 26, распределяются пропорционально сумме прямых затрат на содержание основного и вспомогательного производств.

Издержки фирмы, связанные с оказанием строительно-монтажных услуг клиентам, составили 1 800 000 руб.

Расходы строительной фирмы на автопарк составили 200 000 руб.

2 000 000 руб. (1 800 000 + 200 000) — это общая сумма расходов.

Сумма общехозяйственных затрат эквивалентна 500 000 руб.

Расчет коэффициента распределения будет выглядеть так: 500 000 / 2 000 000 = 0,25.

Бухгалтеру необходимо оформить следующие проводки:

- Дт 20 Кт 26 — 450 000 (1 800 000 × 0,25) — на себестоимость строительно-монтажных работ отнесена расчетная доля общехозяйственных расходов.

- Дт 23 Кт 26 — 50 000 (200 000 × 0,25) — на себестоимость оказания сторонним организациям автотранспортных услуг отнесена доля расходов со счета 26.

При выборе бухгалтером способа учета продукции по сокращенной себестоимости содержимое счета 26 списывается непосредственно на счет 90-2 «Себестоимость продаж». При этом формируется проводка:

26 счет бухгалтерского учета для чайников: проводки. 26 счет бухгалтерского учета – это…

Для отражения в бухгалтерском учете аналитического анализа сведений об оплате и отгрузке между клиентом и исполнителем начинает заполняться регистр «Расчеты с покупателями и заказчиками» 62 счета.

Для систематизации и обобщения сведений хозяйственных операций между покупателями и поставщиками, бухгалтерия составляет аналитику учета счета 62. Каждый контрагент проходит индивидуальный анализ операций.

Можно детально проследить все операции, совершенные всеми участниками:

- отгруженные товары или предоставленные работы, услуги;

- произведенная оплата в сроки, указанные в договорах;

- просроченная оплата (дебиторская задолженность);

- авансы полученные;

- операции с векселями.

Детализация расчетных операций с покупателями-клиентами формируются на субсчетах:

- 01 – реализация или отгрузка продуктов;

- 02 – авансы, полученные от заказчиков;

- 03 – полученные долговые векселя.

Это часто используемые субсчета счета 62 для ведения предпринимательской деятельности. Каждая организация индивидуально формирует субсчета в зависимости от работы компании.

Отражение на дебете и кредите

Счет 62 является активно-пассивным, а значит, сальдо может формироваться как по дебету, так и по кредиту. Начальное и конечное сальдо отчетного периода лучше отображать в развернутом виде на субсчетах.

Это связано с тем, что:

- Сальдо по дебету означает, что покупатель еще не оплатил отгруженный товар или не выполнили оказанные услуги (дебиторская задолженность).

- Сальдо по кредиту показывает, что был произведен аванс, но товар еще не отгружен или работы не выполнены.

Анализ аналитического учета позволяет вести детальный учет операций по каждому клиенту предприятия.

Значение оборотно-сальдовой ведомости

Внутренним бухгалтерским регистром, в котором содержится информация о движении по оборотам и остаткам за любой отрезок времени взаиморасчетов с покупателями, служит оборотно-сальдовая ведомость (ОСВ). Сформированная ОСВ счета 62 используется как база для предоставления акта сверки расчетов с покупателями.

Приведем пример ОСВ между МУП «Весна» и МКУ «Михайловский центр культуры»: на начало июня 2017 г. реализация товара и оплата в размере 25 513,18 руб. была отгружена и оплачена. Движение по датам указано в таблице. За июнь 2017 г. отгружен товар на сумму 12 520 руб., оплата за товар не поступила.

Итог: в ОСВ за июнь 2017 г. накопилась дебиторская задолженность за МКУ «Михайловский центр культуры» в размере 12 520 руб.

| Счет | Начальное сальдо | Обороты за период | Конечное сальдо | |||

| Контрагенты | Дт | Кт | Дт | Кт | Дт | Кт |

| Документы расчетов с контрагентом | ||||||

| 62 | 25513,18 | 25513,18 | 12520,00 | 38033,00 | 25513,18 | |

| Муниципальное казенное учреждение «Михайловский центр культуры» | 25513,18 | 25513,18 | 12520,00 | 38033,00 | 25513,18 | |

| Реализация товаров и услуг 00000000293 от 27.04.2017 14:18:12 | 3830,18 | 3830,18 |

Счет 26 в бухгалтерском учете: примеры и проводки

В ходе осуществления хозяйственной деятельности компании несут общехозяйственные расходы, которые никак не связаны с процессом производства.

В рамках сегодняшней темы мы поговорим о том, что подразумевается под общезаводскими затратами и какова их структура, каким образом работает 26 счет, как выглядят типовые бухгалтерские записи и рассмотрим практический пример использования 26 позиции.

Понятие общехозяйственных расходов и их структура

Под данной категорией затрат специалисты понимают издержки, направленные на содержание и управление производственными процессами.

Структура подобных издержек выглядит следующим образом:

- стоимость запасных частей и материалов, которые необходимы для содержания и ремонтных работ в отношении используемого в процессе изготовления продукции оборудования;

- оплата труда обслуживающих процесс создания продукции сотрудников с социальными отчислениями;

- начисление износа основных средств и прочего имущества, задействованного в производстве;

- арендные платежи за помещения и оборудование, применяемые в процессе создания готовой продукции;

- затраты, имеющие отношение к эксплуатации производственного оборудования, например, топливо, электроэнергия, газ.

- размер недостач и простоев.

Каким образом работает 26 счет?

26 позиция Плана счетов, получившая название «Общехозяйственные расходы», аккумулирует данные об издержках, которые имеют отношение к управленческим нуждам, но никак не к процессу создания готовой продукции. Данный счет является активным.

Таким образом, накопление понесенных издержек отражается в дебетовой части, а списание этих затрат в конце отчетного периода происходит по кредиту, т.е. на конец отчетного периода остаток 26 счета обнуляется.

Аналитический учет в данном случае ведется в разрезе подразделений, на содержание которых и были направлены финансовые потоки.

Типовые бухгалтерские записи

Типовые бухгалтерские записи, отражающие движение обозначенной категории издержек, выглядят следующим образом:

1) Дт 26

Кт 10 – списание стоимости материалов и запасных частей, использованных в административных целях либо для ремонта оборудования;

2) Дт 26

Кт 02 или 05 – начисление износа по ОС и НМА, задействованным в административных целях;

3) Дт 26

Кт 70 – начисление заработной платы данной категории сотрудников;

4) Дт 26

Кт 60 либо 76 – списание обозначенных издержек на содержание помещений;

5) Дт 23

Кт 26 – списание обозначенных затрат вспомогательного производства;

6) Дт 29

Кт 26 – списание издержек общего производственного характера обслуживающего производства и т.п.

Разбор практического примера

Как показали результаты отчетного периода, некая компания понесла производственные издержки, общая сумма которых составила 850 000 р., включая:

- 350 000 р. – прямые затраты ключевого производства;

- 500 000 р. – издержки вспомогательного производства.

При этом объем категории затрат, речь о которых идет сегодня, составил 400 000 р.

В данном примере бухгалтерские проводки будут выглядеть следующим образом:

1) Дт 26

Кт 70, 60, 69,10 и 02 – учет общехозяйственных издержек – 400 000 р.;

2) Дт 20

Кт 26 – перенос общехозяйственных расходов на ключевое производство – (350 000 / 850 000 * 400 000) 164 706 р.;

3) Дт 23

Кт 26 — перенос общехозяйственных расходов на вспомогательное производство – (500 000 / 850 000 * 400 000) 235 294 р

Однако 26 счет вполне возможно закрыть, сделав следующую запись:

1) Дт 90

Кт 26.

В этом случае все затраты будут включены в себестоимость производимого товара.

Заключение

В заключении хотелось бы добавить, что данная позиция необходима для того, чтобы руководители предприятий могли учитывать и контролировать общезаводские и накладные расходы, сведения о которых и аккумулируются по данному счету.

Что содержит и как ведется 26-й счет бухгалтерского учета – Юридический справочник бизнеса

Согласно Плану счетов, утвержденному Минфином РФ, 26-й счет «Общехозяйственные расходы» предназначен для учета хозяйственных и управленческих затрат, напрямую не связанных с производственной деятельностью организации.

Счет 26 является основным при ведении дилерской, брокерской, экспедиторской деятельности и другой, не связанной с производством.

Расходы, которые отражаются на счете 26, относятся к активному типу, поскольку их нельзя отнести к имуществу организации или источникам его образования. Более того, они включаются в себестоимость уже произведенного товара, а это и есть активы организации.

Данный счет не может иметь кредитового сальдо, то есть отрицательного результата.

Аналитический учет по счету 26 ведется по статьям расходов и местам их возникновения.

К общехозяйственным расходам относятся:

- административно-управленческие расходы;

- оплата аренды помещений общехозяйственного назначения;

- заработная плата сотрудников, занятых общехозяйственными работами;

- затраты на переподготовку кадров;

- амортизационные отчисления, используемые для восстановления основных средств;

- ремонт основных средств, имеющих общехозяйственное или управленческое назначение;

- оплата информационных, аудиторских, консультационных и других услуг;

- прочие подобные затраты.

Для правильного оформления проводки (записи о каком-либо факте хозяйственной деятельности) необходимо различать общехозяйственные и общепроизводственные расходы, поскольку они отражаются на разных счетах – 26 и 25.

Общехозяйственные расходы предполагают траты на общие нужды организации, а общепроизводственные расходы – траты на обеспечение производственной деятельности фирмы. К примеру, зарплата юристов организации относится к общехозяйственным расходам, а зарплата сотрудников определенного цеха – к общепроизводственным.

Основные проводки по счету 26

Любая операция в бухучете отражается по дебету одного счета и по кредиту другого. Для 26-го счета, как и для любого другого, есть перечень наиболее часто встречающихся проводок.

Так, основными корреспондирующими счетами для 26-го счета являются:

- по дебету: дебет 26 – кредит 02, 04, 10, 23, 29, 43, 60, 69, 70, 71, 76, 97;

- по кредиту: дебет 08, 20, 29, 76, 79, 90 – кредит 26.

На практике данные проводки выглядят следующим образом:

- Д26 / К10 – отображение использования канцтоваров;

- Д26 / К60 – отображение оказания услуг по ремонту помещения сторонней организацией;

- Д26 / К69 – отображение начисления взносов в ПФР и ФСС на зарплату сотрудников отдела закупок и т. д.;

- Д26 / К76 – отображение задолженности различных кредиторов за услуги, оказанные для общехозяйственных потребностей;

- Д90 / К26 – отображение списания суммы управленческих расходов.

Списание расходов по счету 26

Счет 26 не имеет сальдо, поэтому все, что накопилось на нем, в конце месяца должно быть списано на другие счета.

Вариант списания расходов напрямую зависит от способа формирования себестоимости производимой продукции: полной производственной себестоимости или сокращенной себестоимости (директ-костинг).

При выборе способа учета по полной производственной стоимости общехозяйственные затраты списываются в дебет счета 20 («Основное производство»).

Если для регистрации подсобных затрат применяется счет 23 («Вспомогательное производство»), либо если на балансе предприятия имеются обслуживающиеся хозяйства (детские сады, общежития, санатории), и используется 29-й счет («Обслуживающее производство»), в дебет 29-го счета могут списываться и общехозяйственные затраты.

Определение порядка распределения общехозяйственных затрат между указанными счетами остается за бухгалтером. Так, общехозяйственные расходы могут быть распределены между производствами пропорционально размеру заработной платы, сумме прямых затрат либо выручке. Выбранный бухгалтером вариант должен быть указан в учетной политике.

Если же бухгалтером выбран способ учета продукции по сокращенной себестоимости, расходы с 26-го счета списываются на счет 90-2 («Себестоимость продаж»).

Как закрыть 26 счет в 1С?

Бухгалтер — сложная профессия. Она требует внимательности и сосредоточенности. От этого человек быстро устаёт и совершает ошибки в расчётах. Чтобы уменьшить нагрузку на счетоводов, российские программисты создали платформу — «1С: Предприятие», в которую входит раздел «1С: Бухгалтерия». Эта программа помогает автоматизировать налоговые и бухгалтерские счета любой фирмы или ЧП.

Закрытие счёта 26 в 1С

Опытные пользователи знают интерфейс платформы, но у тех, кто на ней недавно, могут возникнуть вопросы. Они будут связаны с закрытием счёта 26 в 1С 8.3. Это счёт общехозяйственных расходов предприятия, который ежемесячно необходимо закрывать. Вот здесь и начинаются проблемы. Чтобы избавиться от них, необходимо следовать определённым рекомендациям.

Включение общехозяйственных затрат в стоимость продаж

Прежде всего, необходимо перейти во вкладку Главное и выбрать раздел Учётная политика. Здесь вы увидите, как распределяются общие затраты предприятия на хозяйственные дела. Они могут включаться в себестоимость продаж или в себестоимость продукции, работ и услуг. В первом случае закрытие счёта 26 1С будет считаться как косвенные расходы.

Чтобы это сделать, необходимо выбрать нужный параметр и во вкладке Операции найти функцию Закрытие месяца. После проделанных действий закроются все счета месяца. Среди них вы найдёте нужный 26 и увидите его отображение. Для этого правой кнопкой мыши щёлкните по разделу Закрытие счетов 20, 23, 25, 26 и выберите Показать проводки. Обратите внимание, что сумма бухгалтерского учёта совпадает с налоговым учётом.

Включение общих затрат в стоимость производства продукции

Мы рассмотрели закрытие месячного счёта 26 1С в себестоимости продаж, но, если организация занимается изготовлением и хочет знать полную цену выпуска, то его необходимо закрывать в себестоимости продукции, работ и услуг. Снова возвращаемся во вкладку Операции и ставим галочку напротив нужного параметра.

В этом случае 26 счёт закрывается как дебет счёта 20 («Основное производство»). Вот тут и возникают проблемы с закрытием. Эта операция не выполнится, так как вы не настроили учётную политику.

Чтобы не попадать в данную ситуацию, необходимо вернуться во вкладку Учётная политика и нажать Методы распределения косвенных расходов. Здесь настраиваем каждую номенклатурную группу, то есть базу распределения. Выбираем период затрат и базу. Она будет зависеть от того, какие показатели у вас присутствуют каждый месяц. Например, заработная плата рабочим на производстве. Но можно поступить гораздо проще, выбрав базу Прямые затраты. Тогда будут учитываться все затраты 20 счёта, то есть основного производства. Это то, что нам и нужно!

Вернёмся на шаг раньше и снова проведём закрытие месяца счёта 26. Посмотрев его проводки, мы видим, что общие расходы на хозяйственные дела включаются не как косвенные затраты 90.08.1., а как себестоимость продукции 20 счёта. Но теперь у нас пропала сумма по налоговому учёту, так как налог для основного производства всегда является косвенным.

Если посмотреть ниже, то можно увидеть сформированную проводку по 26 счёту на дебет 90.08.1. только по налоговому учёту — бухгалтерский опускается. Это отличие включения затрат 26 счёта в издержки продукции от издержек продаж.

Такую особенность необходимо учитывать при формировании отчётов.

Что включают в себя общехозяйственные расходы?

Бухгалтеры каждого предприятия, выбравшего общий режим налогообложения, ежемесячно формируют затраты, составляющие себестоимость готовой продукции, оказанных услуг.

В состав себестоимости входят различные расходы, среди них важным показателем являются общехозяйственные расходы.

Если организация предприятия нуждается в обобщении данных о расходах, не связанных с производственной деятельностью или косвенно связанных с ней, то общехозяйственные расходы оцениваются одним целым по организации.

Для ведения расходов, в бухгалтерском учете, используется счет 26 «Общехозяйственные расходы»

Общехозяйственные расходы включают в себя:

- расходы по оплате труда административного отдела и аппаратов управления;

- отчисления от фонда оплаты труда вышеперечисленного состава (фонд социального страхования, медицинского страхования, пенсионный);

- затраты на командировочные расходы и служебные поездки;

- затраты на приобретение канцтоваров, на услуги типографии, почтовые услуги;

- расходы на содержание другого хоз. персонала;

- расходы на прочие налоги и перечисления;

- расходы на коммунальные услуги непроизводственных зданий.

Система аналитического учета

Решающим значением является грамотно организованная система аналитического учета, его достоверность и своевременность.

База данных аналитического учета содержит нужную информацию для своевременного анализа, организации контроля, необходимого планирования, постоянного контроля и управления непроизводственной деятельностью организации.

Показатели аналитического учета необходимы для составления отчетности внутри организации, включающей в себя суммовые данные о видах (количественные), единицах измерения, цехах-производителях, статьях затрат изготавливаемой продукции.

Аналитический учет предусматривает использование счета 26 «Общехозяйственные расходы» по спланированным статьям сметы.

Аналитический учет должен вестись в тесной взаимосвязи с синтетическим учетом затрат на производство

Аналитический учет по ведомости № 15 предусматривает ведение оборотов по счетам 96 «Резервы предстоящих расходов» и 97 «Расходы будущих периодов». Итоги формируются с начала года, отражая остатки по всем отчетным периодам. Заполняем данную ведомость на основании первичных документов и специально созданных таблиц.

Синтетический учет

Косвенные общехозяйственные затраты – это часть накладных расходов, поэтому их состав и размер рассчитывается по смете.

Синтетический учет данных затрат ведется бухгалтерией с использованием счета 26 «Общехозяйственные расходы». Данный собирательно-распределительный счет субсчетов не имеет, как и остатков на конец месяца.

Учет этих затрат проводится с применением активного собирательно-распределительного счета 26 «Общехозяйственные расходы».

Планирование и учет счета 26 ведется по типовой номенклатуре статей

Фактические затраты, собранные за отчетный период, отражаются бухгалтерскими проводками.

В дебет счета 26 с кредита различных счетов:

- 02 – начисление амортизации на объекты непроизводственного характера;

- 05 – начисление амортизации (нематериальные активы);

- 10 − документы по всем субсчетам, согласно сформированной стоимости переданных материалов для содержания зданий, сооружений, заводоуправления;

- 20 – затраты, относящиеся к основному производству;

- 21 – затраты на полуфабрикаты, относящиеся к собственному производству;

- 23 – расходы, связанные со вспомогательным производством;

- 43 – себестоимость готовой продукции;

- 60 – затраты на содержание зданий, такие как коммунальные услуги, аренда, ремонт;

- 68 – расходы, связанные с начислением налогов по субсчетам, применяемых для данной организации;

- 69 – расходы, связанные с отчислениями от заработной платы работникам аппарата управления, по субсчетам, по всем необходимым фондам;

- 70 – начисления оплаты труда в части персонала, не связанного процессом производства;

- 71 – затраты, связанные с командировочными, представительскими и почтово-телеграфными расходами;

- 76 – затраты на расчет с дебиторами и кредиторами;

- 96 – зарезервированные в определенном порядке суммы, для равномерного включения в обязательное списание затрат;

- 97 – расходы, которые были произведены ранее, а списываются на себестоимость отчетного периода, такие как годовая подписка на бухгалтерскую литературу, технические журналы.

Такая корреспонденция счетов учета является типовой.

Что такое ОКФС?

Как рассчитать отпускные: формулы и примеры.

Накопленные за месяц на счете 26 общехозяйственные расходы, необходимо списать на затраты на готовую продукцию и незаконченное производство к концу отчетного периода.

Методы распределения общехозяйственных расходов

Общехозяйственные расходы, списанные на готовую продукцию, необходимо распределить по каждому отдельному виду одним из способов:

- пропорционально, когда общехозяйственные расходы вносят в часть затрат на готовую продукцию;

- по способу списания, когда расходы, собранные на счете 26, относятся на текущие расходы.

Метод списания затрат должен быть прописан в учетной политике предприятия в обязательном порядке.

При первом методе необходимо составлять бухгалтерскую запись:

Д-т 20 К-т 26. Списывается часть суммы, собранной по ведомости 15, часть расходов осядет на готовую продукцию в Д-т 43 , и оставшаяся часть – на реализованную продукцию в Д-т 90-2.

Второй метод предусматривает запись:

Д-т 90.2 К-т 26. Списывается полностью вся сумма, скопившаяся на этом счете.

Кредит 26 «Общехозяйственные расходы”

Как правило, практически все предприятия закладывают второй метод распределения расходов при составлении учетной политики организации.

Второй метод уменьшает и упрощает процесс списания общехозяйственных расходов

Использовать данный метод можно, если вся выпущенная готовая продукция, к которой относятся затраты на счете 26, полностью реализована.

Или если сумма общехозяйственных расходов по отношению к сумме всей себестоимости незначительна.

Данный порядок формирования и списания общехозяйственных расходов применяется на практике предприятиями, работа которых напрямую связана с процессом производства продукции, для грамотного учета состава затрат, влияющих на себестоимость выпускаемой продукции и непосредственно на финансовый результат.

Грамотное ведение счета 26, от которого напрямую зависит прибыль, полученная предприятием, соответственно, начисленный и перечисленный налог на прибыль, не даст возможности проверяющим органам наложить на вашу организацию взыскания.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

В рамках данной консультации по ведению 1С на тему, как произвести закрытие 20 счета, а также других затратных счетов – 23, 25, 26 в 1С:Бухгалтерия 8.3, мы приведем подробную инструкцию, но сразу отметим, что во время проверки этой операции по окончании месяца, остатков на счетах 25 и 26* на конец месяца иметься не должно; на 20 и 23, напротив, может быть остаток на сумму незавершенного производства, работ или услуг.

*В налоговом учете до 31 декабря закрытие 26 счета может производиться с сальдо по нормируемым расходам (например, расходам на рекламу).

С точки зрения себестоимости производимых товаров все траты классифицируются как прямые или косвенные*. Первые из них возможно без сомнения занести на производственный процесс конкретных сортов товара, то есть это могут быть – расходники, зарплата основного производственного персонала и др., Счета таких трат можно посмотреть в разрезе «Номенклатурная группа», а косвенных – нет, потому что их нельзя отнести на начальную стоимость определенного типа товара. Их относят обычно, к примеру, на административные траты, оплату работы административно-управленческого звена и др.

*Это разграничение характерно преимущественно для бухучета промышленных фирм.

Рисунок 1. Классификация затрат

Закрытие затратных счетов на окончание месяца

Закрытие 25 счета, а также 20, 23 и 26, реализуется посредством соответствующей регламентированной операции, которая находится в разделе «Операции/Закрытие периода/Закрытие месяца» или «Операции/Закрытие периода/Регламентные операции».

Рисунок 2. «Закрытие счетов 20/23/25/26»

Отображение обоих видов трат в бухучете

Таблица «Настройки отражения и списания затрат в БУ» (ниже) содержит настройки обоих видов трат в бухучете, которые расположены в разделе «Главное/Учетная политика».

Рисунок 3. Настройки учетной политикиТаблица. «Настройки отражения и списания затрат в БУ»

Коммерческие структуры, бизнес которых строиться на услугах производителям, ставят галочку напротив «Выполнение работ/оказание услуг…», чтобы настроить «Затраты списываются» по какому-то из вариантов:

- «Без учета выручки»: с Кт 20 в Дт 90.02, т.е. даже при отсутствии оборотов по счету 90.01.

- «С учетом всей выручки»: с Кт 20 в Дт счета 90.02 в разрезе группировок номенклатуры, по которым она была.

- «С учетом выручки только по производственным услугам»: можно списать после оформления выпуска через акт о сделанных услугах.

Рисунок 4. «Выполнение работ, оказание услуг заказчикам» и настройка «Затраты списываются»

Сами производители должны пометить на исполнение «Выпуск продукции».

После этих действий станет доступной комплект переключателей «Общехозяйственные расходы включаются»:

- «В себестоимость продаж (директ-костинг)». КР с Кт 26 будут списаны в Дт 90.08/Управленческие траты.Рисунок 6 «В себестоимость продаж (директ-костинг)» Рисунок 7. Проводки по списанию КР по методу директ-костинг

- «В себестоимость продукции, работ, услуг» требует перехода на «Методы распределения косвенных расходов» и установки правила разнесения, согласно которому общехозяйственные траты с 26 будут разнесены по номенклатурным группировкам на 20 и 23. Это обусловлено тем, что у счетов косвенных трат нет субконто «Номенклатурная группа».

Рисунок 8. Методы разнесения КР Рисунок 9 Методы распределения общепроизводственных и общехозяйственных расходов Рисунок 10 Настройка правила разнесения КР

Таким образом, косвенные траты с Кт 26 будут списаны в Дт счета прямых – 20 или 23 (во втором случае в конце месяца траты придаточного характера автоматически спишутся в Дт 20, а затем с Кт 20 – на 40 или 43).

Рисунок 11 Проводки по списанию ПР в себестоимость продукции

Если для отображения косвенных трат в производственной фирмы применяется счет 25, то надо установить правило их разнесения на счетах прямых по ссылке на методы разнесения, о которой говорилось выше. Согласно методологии бухучета, с 25 они разносятся в Дт 20 или 23. Аналогично, в случае распределения на 23, в конце месяца затраты автоматически спишутся в Дт 20, а после закроются на 40 или 43.

Рисунок 12 Общая схема закрытия Сч 20/23/25/26 для производственной организации

То есть при закрытии месяца сначала списываются косвенные траты с Кт 26 в Дт 90.08 (в случае списания по методу директ-костинг) или с Кт 26 в Дт 20 или 23 (по правилам разнесения, если таковые были установлены). Затраты с 25 будут списаны в Дт 20 или 23 согласно правилам перераспределения. Прямые списываются по группам номенклатуры в себестоимость.

Бесплатная

консультация

эксперта Наталья Севорина Консультант-аналитик 1С Спасибо за Ваше обращение! Специалист 1С свяжется с вами в течение 15 минут.

Траты в налоговом учете

Список прямых трат, причисляемых к производству, находится в разделе «Главное/Учетная политика/Настройка налогов и отчетов/Налог на прибыль/Перечень прямых расходов».

Рисунок 13 Настройка налогов и отчетов Рисунок 14 «Перечень ПР»

Если вам необходимы более подробные консультации по ведению 1С в части настройки налогов и отчетов, а также автоматизации других участков учета, обратитесь к нашим специалистам.

Рисунок 15 Методы определения ПР производства в НУ Рисунок 16 Настройка ПР производства в НУ

Траты, не перечисленные среди прямых, в налоговом учете будут считаться косвенными и будут списаны на 90.08, а прямые будут списаны на 40. Если у вас остались вопросы по закрытию счетов, обратитесь к нашим специалистам по сопровождению 1С 8, мы с радостью вам поможем.

Полезные курсы по 1С Стань профессионалом в программе 1С: Бухгалтерия

Обучим профессиональному владению программы 1С:Бухгалтерия на курсе — «1С:Бухгалтерия для начинающих и не только.»

Интересные материалы:

- Ксообщенияобошибках 26

Добрый вечер!Может кто сталкивался с таким обмено...Был настроен обмен УТ-Розница,правила чуток дописывались,но всё работало пару…

- ФЗ об обязательном социальном страховании

Федеральный закон "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" от…

- Аналитика учета затрат

Опубликовано 05.10.2014 17:23 Просмотров: 125661 От организаций, работающих на упрощенной системе налогообложения (УСН) с объектом…

- Расчетный счет процент на остаток

В статье разберем, как происходит начисление процентов на остаток по расчетному счету. Мы подготовили для…

- Гражданско правовой договор с врачом

Можно ли заключить договор ГПХ с врачомЗаконодательство РФ постановляет, что отечественные предприниматели могут оформлять подчиненных…