- от автора admin

Содержание

- Расчет транспортного налога-2020

- Срок уплаты транспортного налога

- Транспортный налог для пенсионеров

- Что такое налоговая социальная льгота

- Кто имеет право на применение НСЛ

- Предельный размер дохода для НСЛ

- Доход для НСЛ в 2020 году

- Размер НСЛ в 2020 году

- Кто сможет воспользоваться правом на НСЛ

- Место применения НСЛ

- Какие документы подавать для применения НСЛ

- Сколько НСЛ можно применять

- Часто задаваемые вопросы

- По какому транспорту пенсионер может получить льготу?

- На какие льготы пенсионеры могут рассчитывать по региональному законодательству?

- Есть ли скидки пенсионерам по уплате транспортного налога с роскошных машин?

- У пенсионера угнали автомобиль: как получить льготу?

- Какие льготы по налогам у пенсионеров при продаже автомобиля?

- Пенсионер имеет большегрузный транспорт: на какие налоговые льготы он может рассчитывать?

- Что требуется от пенсионера для получения льготы?

Добавить в «Нужное»

Обновление: 6 марта 2020 г.

По общему правилу плательщиками транспортного налога признается лица, на которых зарегистрированы транспортные средства (ст. 357 НК РФ). При этом законодательством установлены льготы по транспортному налогу. Платят ли пенсионеры транспортный налог, мы расскажем в нашей консультации. Но прежде скажем несколько слов о самом налоге.

Расчет транспортного налога-2020

Как правило, сумма транспортного налога определяется путем умножения ставки налога на мощность двигателя транспортного средства в лошадиных силах.

Но физлицам не нужно самим рассчитывать сумму транспортного налога – за них это сделают налоговики и пришлют уведомление на уплату налога (п. 1 ст. 362 НК РФ). Однако, чтобы прикинуть, сколько вам придется заплатить, или же чтобы проверить правильность расчета налоговиков, можно воспользоваться калькулятором транспортного налога на сайте ФНС.

Срок уплаты транспортного налога

Как мы уже сказали выше, физлица уплачивают транспортный налог на основании полученного из ИФНС уведомления (п. 3 ст. 363 НК РФ). Налог нужно уплатить не позднее 1 декабря года, следующего за отчетным (п. 1 ст. 363 НК РФ). То есть транспортный налог за 2019 год нужно будет уплатить не позднее 01.12.2020.

Транспортный налог для пенсионеров

Самим Налоговым кодексом не установлены льготы по транспортному налогу для пенсионеров. Однако региональным властям разрешено устанавливать в своем субъекте РФ льготы для отдельных категорий граждан. Поэтому, чтобы узнать, платят ли пенсионеры транспортный налог в том или ином регионе, необходимо ознакомиться с законом о транспортном налоге, действующим в конкретном субъекте РФ. К примеру, в Москве льготы по транспортному налогу предоставляются ветеранам ВОВ, инвалидам I и II групп, а вот московские пенсионеры не имеют льгот по транспортному налогу (Закон г. Москвы от 09.07.2008 N 33).

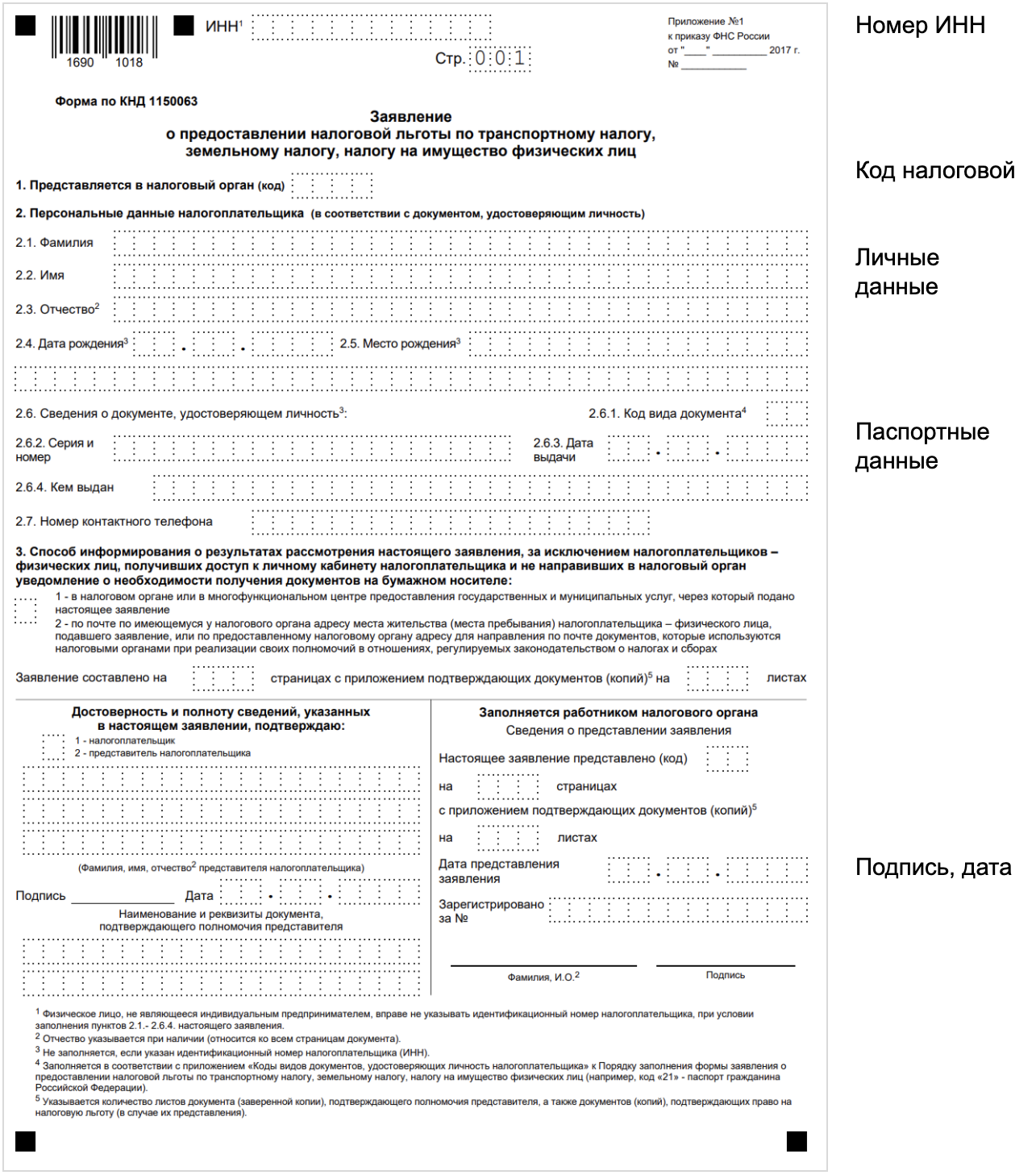

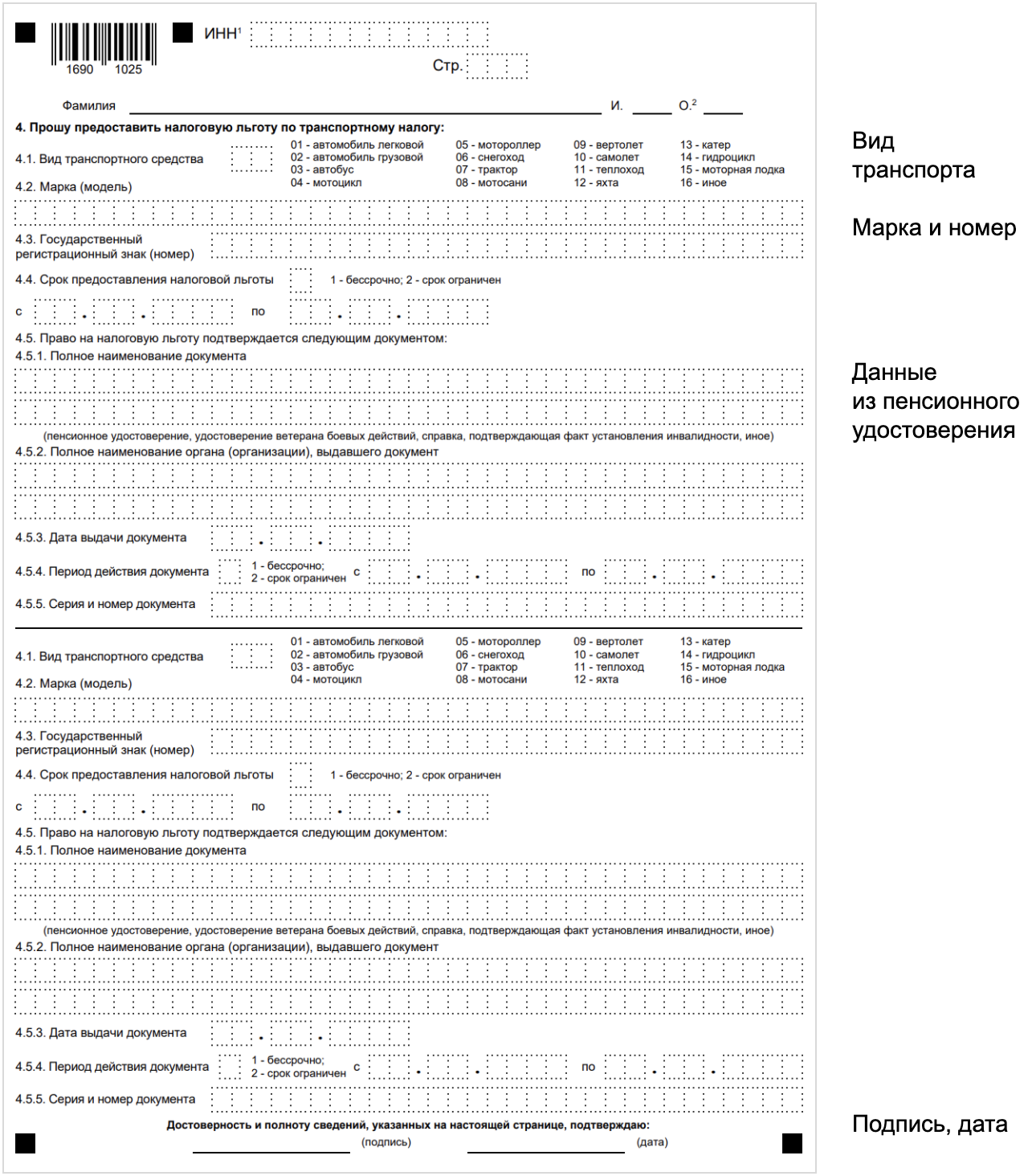

Если же в вашем регионе предоставляется льгота по транспортному налогу пенсионерам, то вам необходимо подать в ИФНС соответствующее заявление (п. 3 ст. 363.1 НК РФ, Приложение N 1 к Приказу ФНС России от 14.11.2017 N ММВ-7-21/897@). К заявлению имеет смысл приложить копию документа, подтверждающего ваш статус пенсионера. Рассмотрев ваше заявление, налоговики направят вам уведомление о предоставлении льготы, если вы действительно имеете на нее право.

Что такое налоговая социальная льгота

Налоговая социальная льгота (далее — НСЛ) — это право работника уменьшить сумму его месячного налогооблагаемого дохода в виде зарплаты, получаемой от одного работодателя. Такое право работника прописано в п. 169.1 НКУ.

Кто имеет право на применение НСЛ

Право на применение НСЛ имеет каждый плательщик НДФЛ, получает зарплату. Однако воспользоваться таким правом работник сможет только тогда, когда сумма начисленной ему за месяц заработной платы не превысит предельного размера дохода для применения НСЛ.

Предельный размер дохода для НСЛ

Предельный размер дохода для применения НСЛ в общем случае — это показатель, который не превышает размера месячного прожиточного минимума, установленного для трудоспособного лица на 1 января отчетного налогового года, умноженного на 1,4 и округленной до ближайших 10 грн (пп. 169.4.1 НКУ).

Доход для НСЛ в 2020 году

В 2020 году в общем случае этот показатель составляет 2940 грн.

Итак, на применение НСЛ в 2020 году имеет право каждый работник, получающий заработную плату не более 2940 грн.

Размер НСЛ в 2020 году

НКУ условно разделил НСЛ на несколько видов:

— общая НСЛ — равна 50% размера прожиточного минимума для трудоспособного лица (в расчете на месяц), установленного законом на 1 января отчетного налогового года;

— равный 100% общей НСЛ;

— равный 150% общей НСЛ;

— равный 200% общей НСЛ.

Право на общую НСЛ имеет любой налогоплательщик. Поэтому в 2020 году каждый работник имеет право на общую НСЛ в сумме 1051 грн (2102 грн х 50%).

А вот повышенные размеры ПСП, которые можно применить в специфических случаях, будут несколько выше (см. Таблицу 1).

Таблица 1

|

Право на льготу |

Размер льготы (грн) |

|

Общая НСЛ для всех налогоплательщиков (пп. 169.1.1 НКУ) |

1051,00 |

|

Повышенная льгота для налогоплательщика, который удерживает двух или более детей в возрасте до 18 лет (100% общей НСЛ), в расчете на каждого такого ребенка (пп. 169.1.2 НКУ) |

1051,00 |

|

Повышенная льгота для налогоплательщика, который соответствует одному из признаков, перечисленных в пп. 169.1.3 НКУ, (150% общей НСЛ). При этом льгота на детей согласно пп.пп. «а» и «б» пп. 169.1.3 НКУ предоставляют в расчете на каждого ребенка |

1576,50 |

|

Повышенная льгота для лиц, перечисленных в пп. 169.1.4 НКУ (200% общей НСЛ) |

2102,00 |

Кто сможет воспользоваться правом на НСЛ

Учитывая то, что в 2020 году размер минимальной зарплаты в расчете на месяц составляет 4723 грн (подробнее об этом читайте ), получается, что подавляющее большинство работников не сможет воспользоваться НСЛ. Ведь подавляющее большинство из них будет получать зарплату в сумме не меньшей по 4723 грн, в то время, когда предельный доход для применения НСЛ в общем случае — 2940 грн.

Поэтому в число тех работников, которые все же смогут воспользоваться правом на НСЛ попадут те работники, которые:

— работают на условиях неполного рабочего времени и при этом сумма их заработка за месяц не превышает предельный доход для применения НСЛ, то есть 2940 грн;

— часть месяца находились в отпуске без сохранения зарплаты, отпуске по уходу за ребенком до трех лет, или не отработали месячной нормы рабочего времени, в результате чего их зарплата за месяц не превысила показатель в 2940 грн.

— имеют право на НСЛ на детей. Речь идет о случае, предусмотренном в абз. 2 пп. 169.4.1 НКУ. А именно: один из родителей, который имеет право на НСЛ в случае и в размере, предусмотренных пп. 169.1.2 НКУ и пп.пп. «а» и «б» пп. 169.1.3 НКУ, вправе воспользоваться НСЛ к большему размеру дохода. Такой увеличенный доход определяется как произведение «обычного» предельного размера дохода для применения НСЛ и соответствующего количества детей (в 2020 году — 2940 грн х количество детей).

Поэтому если сотрудник имеет 2-х и более детей в возрасте до 18 лет, то его предельный размер дохода для применения НСЛ растет кратно количеству детей и в 2020 году составляет:

— если двое детей — 5880 грн (2940 грн х 2)

— если трое детей — 8820 грн (2940 грн х 3);

— если четверо детей — 11760 грн (2940 грн х 4);

— если пятеро детей — 14700 грн (2940 грн х 5) и т.д.

Однако помните: реализовать право на увеличение размера предельного дохода кратно количеству детей для применения НСЛ может только один из родителей.

Чтобы подтвердить право на повышенный размер предельного дохода для ПСП, работнику следует указать об этом в заявлении о применении соцльготы. В ней советуем работнику отметить, что:

— он имеет право на повышенный размер НСЛ в соответствии с пп. 169.1.2 НКУ, пп. «а» п. 169.1.3 НКУ или пп. «б» пп. 169.1.3 НКУ;

— мама детей (если указанным правом хочет воспользоваться папа и наоборот) не пользуется на своей работе правом на повышенный размер предельного дохода для ПСП кратно количеству детей.

Место применения НСЛ

Работник может воспользоваться правом на НСЛ только по одному месту работы (пп. 169.2.1 НКУ). Сделать он может это как по основному месту работы, так и по совместительству.

Какие документы подавать для применения НСЛ

Чтобы к зарплате работника его работодатель смог применить НСЛ, сотруднику нужно подать соответствующее заявление о самостоятельном избрании места применения НСЛ (пп. 169.2.2 НКУ).

Если работник имеет право на льготу в размере 100% на детей, в размере 150% или 200%, вместе с заявлением необходимо представить соответствующие подтверждающие документы.

Перечень таких подтверждающих документов установлен Порядком представления документов для применения налоговой социальной льготы, утвержденным постановлением КМУ от 29.12.2010 г.. № 1227.

Важно!

К зарплате госслужащих НСЛ следует применять без подачи заявления о применении НСЛ, но с представлением подтверждающих документов (в случае необходимости) для установления размера льготы (пп. 169.2.3 НКУ).

Сколько НСЛ можно применять

Если работник имеет право на НСЛ из двух или более оснований, то применяется одна льгота по основанию, которое предусматривает ее наибольший размер. Такое правило прописано в пп. 169.3.1 НКУ.

В то же время из этого правила есть и исключения. Так, если налогоплательщик удерживает двух или более детей, один (несколько) из которых является лицом с инвалидностью, то НСЛ в размере 150% на ребенка с инвалидностью прилагается к льготы в размере 100% на других детей.

Часто задаваемые вопросы

- Что такое налоговая социальная льгота? Налоговая социальная льгота(НСЛ) — это право работника уменьшить сумму его месячного налогооблагаемого дохода в виде зарплаты, получаемой от одного работодателя.

- Кто имеет право на применение НСЛ? Право на применение НСЛ имеет каждый плательщик НДФЛ, получает зарплату. Однако воспользоваться таким правом работник сможет только тогда, когда сумма начисленной ему за месяц заработной платы не превысит предельного размера дохода для применения НСЛ.

- Предельный размер дохода для ПСП в 2020 году В 2020 году в общем случае этот показатель составляет 2940 грн.

- Какой размер НСЛ в 2020 году?

- Общая НСЛ для всех налогоплательщиков (пп. 169.1.1 НКУ) — 1051,00;

- Повышенная льгота для налогоплательщика, который удерживает двух или более детей в возрасте до 18 лет — 1051,00;

- Повышенная льгота из п. 169.1.3 НКУ (150% общей НСЛ) — 1576,50;

- Повышенная льгота из пп. 169.1.3 НКУ (200% общей НСЛ) — 2102,00

- Какие документы подавать для применения НСЛ? Чтобы к зарплате работника его работодатель смог применить НСЛ, сотруднику нужно подать соответствующее заявление о самостоятельном избрании места применения НСЛ

- Сколько НСЛ можно применять одновременно? Если работник имеет право на НСЛ из двух или более оснований, то применяется одна льгота по основанию, которое предусматривает ее наибольший размер.

По какому транспорту пенсионер может получить льготу?

Есть ли льготы на транспортный налог пенсионерам? Для того чтобы разобраться с льготами на транспортный налог для пенсионеров в 2020-2021 годах, заглянем в Налоговый кодекс.

В соответствии с п. 1 ст. 358 НК РФ все физлица (включая пенсионеров) обязаны уплачивать налог по следующим видам транспортных средств:

В каком случае по указанным видам транспорта пенсионер может получить льготу? Только в одном — если в региональном НПА предусмотрены налоговые бонусы в виде полного или частичного освобождения от транспортного налога.

Существует также группа транспортных средств, по которым транспортный налог не уплачивается вообще. Такое освобождение от налога льготой не считается (п. 2 ст. 358 НК РФ).

Подробнее с перечнем не облагаемого транспортным налогом имущества вы можете ознакомиться .

На какие льготы пенсионеры могут рассчитывать по региональному законодательству?

Установление налоговых льгот для пенсионеров по транспортному налогу входит в компетенцию региональных властей. Какие льготы пенсионерам на транспортный налог существуют в разных регионах нашей страны?

Регионы по-разному подходят к предоставлению льгот пенсионерам по транспортному налогу. При анализе региональных НПА можно отметить следующие подходы:

- Пенсионеры уплачивают часть налога на ТС определенного вида, ограниченной мощности (Карачаево-Черкесская Республика, Республика Карелия и др.).

- Пенсионерам не предоставляют льготы (Республика Адыгея, Башкортостан, Волгоградская, Калужская, Воронежская области и др.).

В отдельных регионах льготы предоставляются только на легковые автомобили отечественного производства или условием для получения льготы является длительность периода, в течение которого транспортное средство было зарегистрировано на пенсионера (например, не менее трех лет).

Большинство регионов льготы пенсионерам по транспортному налогу предоставляют только в отношении одного транспортного средства.

Узнать, какие льготы есть в вашем регионе, можно с помощью специального сервиса на сайте ФНС.

Есть ли скидки пенсионерам по уплате транспортного налога с роскошных машин?

Вышедший на пенсию гражданин может владеть новым дорогим автомобилем. Как правило, по таким автомобилям величина транспортного налога в несколько раз превышает налоговые обязательства по обычным машинам. Это связано с применением специальных коэффициентов, повышающих транспортный налог в зависимости от того, сколько машина стоит и в каком году она изготовлена (п. 2 ст. 362 НК РФ).

Проверить, входит ли ваш автомобиль в этот перечень можно на сайте Минпромторга.

Существуют ли послабления при уплате транспортного налога для пенсионеров — владельцев «навороченных» внедорожников и иного роскошного транспорта? Имеют ли пенсионеры льготы на транспортный налог по автомобилям стоимостью 3 млн руб. и более? Как быть, если после выхода на пенсию гражданин будет не в силах перечислять в бюджет значительные налоговые суммы за свой транспорт?

Пенсионерам в таком случае надеяться на налоговые послабления не приходится. Сколько бы ни стоил их автомобиль, обязательства перед бюджетом по уплате транспортного налога должны выполняться в полном объеме, а при наличии региональных льгот — с их учетом. Государство не берет на себя обязательства по прощению гражданину части его налоговых платежей только в связи с тем, что он вышел на пенсию. Поэтому ни в одном региональном НПА вы не найдете льготы для пенсионеров по дорогостоящему автотранспорту.

Как платить транспортный налог по дорогостоящей машине, если ее нет в перечне Минпромторга, рассказываем в этой публикации.

У пенсионера угнали автомобиль: как получить льготу?

Предусматриваются ли льготы для пенсионеров по уплате транспортного налога, если автомобиль не используется по причине его угона?

Это не льгота, но возможность не платить налог при угоне, действительно, есть. И не только у пенсионеров.

Согласно подп. 7 п. 2 ст. 358 НК РФ не облагаются налогом транспортные средства, находящиеся в розыске, а также транспортные средства, розыск которых прекращен. Факты угона (кражи), возврата транспортного средства должны подтверждаться:

- документом, выдаваемым уполномоченным органом;

- либо сведениями, полученными налоговыми органами от ГИБДД по системе межведомственного электронного взаимодействия.

Таким образом, если пенсионер хочет сэкономить на налоговом платеже, у него есть две возможности:

- Заявить об угоне в налоговую инспекцию. К заявлению целесообразно приложить подтверждающий документ (например, справку об угоне, полученную в полиции). Но даже если такого документа у вас нет, ФНС должна принять заявление и сама обратиться к ГИБДД за подтверждением. Налог не будет начисляется с месяца начала розыска авто и до месяца возврата его владельцу.

- Снять автомобиль с регистрационного учета в органах ГИБДД — с этого момента налог начисляться не будет.

Какие льготы по налогам у пенсионеров при продаже автомобиля?

При продаже автомобиля никаких специальных бонусов и льгот по транспортному налогу для пенсионеров не предусмотрено. Кроме того, пенсионеру в отдельных случаях нужно уплатить в бюджет налог с доходов (НДФЛ) и подать декларацию 3-НДФЛ.

Обязанность по уплате НДФЛ с вырученной от продажи суммы возникает у пенсионера в том случае, если транспортным средством он владел менее трех лет (подп. 5 п. 1 ст. 208, п.17.1 ст. 271 НК РФ).

Как можно снизить размер НДФЛ в таком случае, узнайте из этого материала.

Несмотря на то что льгот пенсионерам по транспортному налогу при продаже автомобиля нет, существует способ снижения размера налога за счет применения специального коэффициента. С его помощью учитывается период владения транспортным средством в году продажи. Чем ближе дата продажи находится к началу года, тем меньше сумма транспортного налога по проданному транспортному средству.

При расчете месяцев владения транспортом значение имеет дата снятия его с учета (п. 3 ст. 362 НК РФ): если данное событие произошло до 15-го числа, то этот месяц в расчете налога не участвует, если после 15-го числа — месяц принимается за полный.

Пример

В семье Патрикеевых два абсолютно одинаковых автомобиля, зарегистрированных отдельно на мужа и жену. Ежегодно каждый из супругов по своей машине уплачивает транспортный налог в размере 3 630 руб.

Глава семейства решил обновить свою машину и продал прежний автомобиль в начале января 2020 года (сразу после новогодних праздников). Его супруга в этом же месяце повредила автомобиль в результате неудачной парковки. После ремонта она решила его продать, но с учета в ГИБДД сняла только 16.12.2020.

В результате за 2020 год:

- муж транспортный налог не уплачивает — в том числе и за январь (месяц продажи и снятия с учета), так как дата снятия с учета машины попадает в период до 15 января;

- жена обязана уплатить транспортный налог в полном размере за год — дата снятия с учета машины попадает в период после 15 декабря и этот месяц полностью учитывается при расчете транспортного налога.

В результате в 2020 году оба супруга не пользовались своими автомобилями, а размер транспортного налога оказался для них совершенно разным.

Получается, что при продаже автомобиля льгот по транспортному для пенсионеров налогу нет. Но с момента снятия проданного автомобиля с регистрационного учета пенсионер перестает быть плательщиком транспортного налога по нему.

Пенсионер имеет большегрузный транспорт: на какие налоговые льготы он может рассчитывать?

Под большегрузом в целях применения льгот по транспортному налогу понимается транспортное средство, имеющее разрешенную максимальную массу свыше 12 тонн.

По какой формуле рассчитывается допустимая максимальная (разрешенная) масса автомобиля, смотрите

С 2019 года никаких льгот на большегрузы нет. Причем не только для пенсионеров, но и для всех остальных плательщиков ТН.

До 31.12.2018 пенсионер, имевший такой автомобиль, мог рассчитывать на льготу в виде:

- полного освобождения от транспортного налога или

- уменьшения суммы налога.

Так, владевшее большегрузом физлицо (в том числе пенсионер) полностью освобождалось от транспортного налога, если:

- его большегруз зарегистрирован в реестре транспортных средств системы «Платон»;

- плата в «Платон» за год в отношении этого большегруза была равна сумме транспортного налога или превышала ее.

Если же размер транспортного налога по большегрузу превышал внесенные в «Платон» платежи, льгота предоставлялась в размере внесенной платы (путем уменьшения налога на эту сумму).

С 01.01.2019 на большегрузы уплачивают и налог и плату в «Платон».

Что требуется от пенсионера для получения льготы?

Если пенсионер имеет право на льготу по транспортному налогу, ему необходимо сообщить об этом в налоговую инспекцию. Это сообщение оформляется в виде заявления установленной формы (приказ ФНС России от 14.11.2017 № ММВ-7-21/897@).

Заполнить заявление вам поможет образец от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к образцу.

С помощью этого документа можно заявить о праве на льготу сразу по трем имущественным налогам:

- транспортному;

- земельному;

- на имущество.

Образец заявления вы можете скачать .

Если пенсионер не отправит налоговикам это заявление, льготы он не получит.

К заявлению можно приложить документы, подтверждающие право на льготу, хотя делать это необязательно (п. 3 ст. 361.1 НК РФ). При отсутствии документов налоговики сами запросят их в соответствующих органах, располагающих необходимыми сведениями. И только в том случае, когда контролеры не получат эти сведения, они сообщат пенсионеру о необходимости представления документов.

Пенсионеры могут рассчитывать на определенные льготы по транспортному налогу, если региональные власти предусмотрели такую возможность в нормативных актах. Это может быть полное или частичное освобождение от уплаты налога. Регионы по-разному решают вопрос: позволяют пенсионерам снижать налоговое бремя на 20%, 40%, 50% от налоговой базы по конкретным видам транспорта или устанавливают пониженные ставки на единицу мощности.

Если пенсионер не использует свой автомобиль по причине угона, ему можно не уплачивать транспортный налог. Для этого необходимо принести налоговикам справку из полиции или снять машину с регистрационного учета в органах ГИБДД.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Платят ли пенсионеры транспортный налог

Транспортный налог в России по закону платят все владельцы транспорта: машины, мотоцикла, мотороллера или автобуса. Исключение — владельцы легковых машин, специально оборудованных для инвалидов. Такие машины иногда выдают органы соцзащиты, мощность двигателя не должна превышать 100 л. с.

Пенсионеры тоже обязаны платить транспортный налог, но во многих регионах для них действуют льготы.

Каковы налоговые льготы для пенсионеров

Федеральных льгот нет. Гражданин платит налог в бюджет региона, в котором зарегистрирована машина. Поэтому региональным властям разрешили самостоятельно устанавливать ставки транспортного налога и предусматривать льготы.

Региональные льготы различаются. Региональные думы и законодательные собрания, как правило, полностью отменяют транспортный налог для трех основных категорий граждан:

- Герои СССР и РФ,

- ветераны Великой Отечественной войны,

- инвалиды первой и второй группы.

Льготы для пенсионеров установили не в каждом регионе. Иногда пенсионное удостоверение дает право сэкономить только 50% от налога и почти всегда есть условие, например, что у машины должен быть двигатель не мощнее 100 л. с.

Таблица транспортного налога для пенсионеров в регионах РФ

| Город | Льгота | Условие |

| Москва | нет | — |

| Санкт-Петербург | 100% | российская марка, до 150 л. с. |

| Новосибирск | 95% | — |

| Екатеринбург | 100% | до 150 л. с. |

| Нижний Новгород | 50% | до 100 л. с. |

| Казань | нет | — |

| Челябинск | рубль с 1 л. с. | до 180 л. с. |

| Омск | нет | — |

| Самара | 50% | до 100 л. с. |

| Ростов-на-Дону | нет | — |

| Уфа | нет | — |

| Красноярск | 100% | до 100 л. с. |

| Воронеж | нет | — |

| Пермь | 50% | до 125 л. с. |

| Волгоград | нет | — |

| Краснодар | 50% | до 150 л. с. |

Какие еще транспортные средства пенсионеров облагаются налогом

Объектом налогообложения считаются:

- машина и микроавтобус;

- мотоцикл и мотороллер;

- моторная лодка, парусное судно, катер, яхта;

- снегоход, мотосани, гидроцикл.

Какие документы нужны для оформления льготы

Освобождение от транспортного налога по закону предоставляют автоматически. Пенсионный фонд сам сообщит в ФНС, что плательщик — пенсионер, и налог взиматься не будет или дадут скидку. Но если вам продолжают приходить уведомления, соберите пакет документов в налоговую.

Потребуются документы:

- заявление о предоставлении льготы по форме ФНС,

- гражданский паспорт,

- свидетельство ИНН,

- пенсионное удостоверение.

Образец заявления доступен в первом приложении к приказу ФНС

Образец заявления доступен в первом приложении к приказу ФНС

Как пенсионеру получить льготу

Подать заявление пенсионер может одним из способов:

- лично в отделении налоговой,

- через личный кабинет на сайте ФНС,

- через МФЦ. Если рядом с вами есть центр «Мои документы», обратитесь в него — МФЦ примет заявление и передаст в налоговую.

- заказным письмом,

- через представителя по доверенности.

Налоговая рассмотрит заявление за 30 дней и уведомит, что льготу решили предоставить или в ней откажут.

Когда пенсионерам нужно платить транспортный налог

Если в вашем регионе нет льгот или есть только скидка, вы платите налог, как все автомобилисты — ежегодно. Уведомления приходят в бумажных письмах по почте или в личный кабинет на сайте ФНС.

Транспортный налог за прошлый год по закону нужно оплатить до 1 декабря текущего года. В уведомлении есть реквизиты для перечисления денег и QR-код для быстрой оплаты через банк.

Что будет, если забыл заплатить налоги

Штраф. За неуплату налогов ФНС назначает штраф — 20% от суммы. Если докажет, что автовладелец умышленно проигнорировал требование, штраф вырастет до 40% суммы. Налоговая может взыскать эту сумму через суд.

Пени. За каждый день просрочки дополнительно назначат пени — 1/300 от ставки рефинансирования на день уплаты налога.

Как вовремя получать уведомления о начислении транспортного налога

Чтобы получать уведомления вовремя, воспользуйтесь сервисом «Автоналоги». Введите свой ИНН и электронную почту и нажмите «Проверить налоги» — мы будем заранее присылать вам информацию о задолженности.

Запомнить

- По общему правилу пенсионеры обязаны платить транспортный налог, как и другие автовладельцы. Но в большинстве регионов для них есть льготы.

- Налог обычно не платят ветераны, Герои СССР и РФ, инвалиды. Для обычных пенсионеров тоже часто отменяют налог или дают скидку.

- Чтобы оформить льготу, по закону ничего делать не нужно. Но если уведомления все же приходят, заполните заявление и подайте с документами в налоговую. Ответ придет через 30 дней.

- Если в регионе транспортный налог для пенсионеров не отменили полностью, не забывайте платить его до 1 декабря. Подпишитесь на уведомления на «Автоналогах».

Рекомендуем обратить внимание на письмо налоговиков от 31.01.2020г. N 1617/7/99-00-07-03-02-07, в котором раскрыты особенности заполнения новой формы декларации по НДС, которую нужно подавать уже за январь 2020 года.

С учетом данного письма ГНС, а также выводов наших специалистов, обращаем внимание на следующее.

- К строке 5 декларации, в которой указываются операции без НДС (необъектные операции, льготируемые, приобретения у неплательщиков), теперь добавлена новая строка 5.1 для выделения льготируемых операций. Эта новая строка по сути носит справочный характер, поскольку в ней указывается сумма из расчета НДС – льгот в новой таблице 2 приложения 6 (о данном расчете указано далее).

Обращаем внимание тех компаний, которые по таким операциям являются посредниками (экспедиторами, агентами и т.п), и по статье 199 определяют долю необлагаемых операций. Указание в 5 строке «безНДСных» операций, которые далее перевыставляются также без НДС, при расчете доли необлагаемых операций будет приводить к необоснованному увеличению доли необлагаемых операций и соответственно к доначислению «условных» обязательств по НДС. Возможность избегания такой переплаты НДС нужно рассматривать в каждом случае отдельно с учетом шансов доказывания правомерности неотражения таких операций в строке 5 и 5.1 декларации.

- Вместо Отчета о суммах налоговых льгот в части льгот по НДС теперь нужно будет заполнять таблицу 2 Приложения 6 (напоминаем, что за 2019 год необходимо последний раз подать данный Отчёт по «старой» форме до 10 февраля 2020 года).

В чем отличия нового расчет НДС – льгот?

а) Важно отметить, что рассчитывать НДС — льготы теперь нужно только по льготным операциям (причем осуществляемым на таможенной территории Украины). То есть не нужно больше считать сумму НДС – льгот, в частности, при международных перевозках, экспорте по 0 ставке, необъектных операциях.

б) Приобретения у неплательщиков НДС, а также необоротных активов без НДС с января не берутся в расчет, хотя в «старом» расчете принимали участие.

в) В графах 6, 7, 8 таблицы 2 отражаются не все приобретения для льготных операций, а только те, которые приобретены в текущем или предыдущих месяцах для льготных поставок текущего месяца.

б) Вместо квартального расчета теперь с 01.01.2020 расчет льгот будет ежемесячный без нарастающего итога (если в каком-то месяце нет льгот, то и расчет не нужно делать).

Может ли быть штраф за неправильный расчет льготы или ошибки в нем?

За ошибки при расчете НДС — льгот в приложении 6 штрафы не должны налагаться (за исключением административных, но по ним если пройдет 3 месяца с даты подачи декларации, то налагать уже не будет оснований), поскольку на сумму задекларированных налоговых обязательств по НДС расчет НДС-льгот никак не влияет, ведь связь с остальной декларацией расчета НДС – льгот в таблице 2 приложения 6 есть только через новую строку 5.1 декларации, которая по сути носит справочный характер.

Интересные материалы:

- Транспортный налог на квадроцикл

Прежде ставка налога на гидроциклы мощностью до 100 лошадиных сил в Подмосковье составляла 200 рублей…

- Транспортный налог в ХМАО

По теме: Московские храмы перевели 30% сотрудников на удаленкуВ РПЦ озвучили причину смерти протоиерея Дмитрия…

- Пеня транспортный налог

Несмотря на то, что налог на транспортные средства уплачивается населением ежегодно, в редакцию поступает много…

- Транспортный налог в Тульской области 2017 ставки

Уплата дорожного сбора — обязанность каждого автовладельца. Рассмотрим транспортный налог в Архангельской области в 2019,…

- Транспортный налог в Кировской области

О транспортном налоге в Кировской области (с изменениями на 19 ноября 2019 года)ЗАКОНКИРОВСКОЙ ОБЛАСТИО транспортном…