- от автора admin

Содержание

- Общие правила

- По вакансии пришел иностранец: действия работодателя

- Трудовой договор с иностранцем: оформление

- Передача данных в МВД

- Оформление медицинского полиса

- Увольнение

- Правовой статус исполнителя

- Особенности привлечения к труду гражданина Казахстана

- Миграционный учет граждан Казахстана

- Уведомительная обязанность заказчика услуг

- НДФЛ

- О функциях налогового агента у организации — Заказчика

- Налог на добавленную стоимость (НДС)

- Страховые взносы

Т Р У Д О В О Й Д О Г О В О Р

№ ___

г. Астана ________ DATE \@ «yyyy» 2019 года

1. ПРЕДМЕТ ДОГОВОРА

1.1. Работодатель принимает Работника на должность ___________________.

1.2. В соответствии с настоящим Договором Работник обязуется выполнять работу по определенной специальности, квалификации или должности с соблюдением трудового распорядка, исполнением актов Работодателя, а Работодатель обеспечивает условия труда, своевременно и в полном объеме выплачивает Работнику заработную плату и осуществляет иные выплаты, предусмотренные трудовым законодательством Республики Казахстан, трудовым, коллективным договорами, соглашением сторон.

Место выполнение работы: ______________________________

1.3. Настоящий Договор регулирует трудовые отношения и связанные с ними иные правоотношения, возникающие между Сторонами по поводу осуществления ими определенной трудовой деятельности в процессе выполнения условий и обязательств по настоящему Договору.

2. ПРАВА И ОБЯЗАННОСТИ РАБОТНИКА

2.1. Работник имеет право:

1) на заключение, изменение, дополнение и расторжение трудового договора в порядке и на условиях, предусмотренных Трудовым Кодексом Республики Казахстан (далее Кодекс);

2) требовать от Работодателя выполнения условий трудового, коллективного договоров;

3) на безопасность и охрану труда;

4) на получение полной и достоверной информации о состоянии условий труда и охраны труда;

5) на своевременную и в полном объеме выплату заработной платы в соответствии с условиями трудового, коллективного договоров;

6) на оплату простоя в соответствии с условиями трудового, коллективного договоров, Кодекса;

7) на отдых, в том числе оплачиваемый ежегодный трудовой отпуск;

8) на объединение, включая право на создание профессионального союза или других объединений, а также членство в них, для предоставления и защиты своих трудовых прав, если иное не предусмотрено законами Республики Казахстан;

9) участвовать через своих представителей в коллективных переговорах и в разработке проекта коллективного договора, а также знакомиться с подписанным коллективным договором;

10) на профессиональную подготовку, переподготовку и повышение своей квалификации в порядке, предусмотренном Кодексом, трудовым Договором;

11) на возмещение вреда, причиненного здоровью в связи с исполнением трудовых обязанностей;

12) на обязательное социальное страхование в случаях, предусмотренных законами Республики Казахстан;

13) на гарантии и компенсационные выплаты;

14) на защиту своих прав и законных интересов всеми не противоречащими закону способами;

15) на равную оплату за равный труд без какой-либо дискриминации;

16) на обращение за разрешением трудового спора в согласительную комиссию, суд по выбору;

17) на рабочее место, оборудованное в соответствии с требованиями безопасности и охраны труда;

18) на обеспечение средствами индивидуальной и коллективной защиты, специальной одеждой в соответствии с требованиями, предусмотренными законодательством Республики Казахстан о безопасности и охране труда, а также трудовым, коллективными договорами;

19) на отказ от выполнения работы при возникновении ситуации, создающей угрозу его здоровью или жизни, с извещением об этом непосредственного руководителя или представителя работодателя;

20) на сохранение средней заработной платы на время приостановки работы организации из-за несоответствия требованиям по безопасности и охране труда;

21) на обращение в уполномоченный орган по труду или его территориальные подразделения о проведении обследования условий безопасности и охраны труда на рабочем месте, а также на представительное участие в проверке и рассмотрении вопросов, связанных с улучшением условий, безопасности и охраны труда;

22) на обжалование действий (бездействия) работодателя в области безопасности и охраны труда;

23) на оплату труда в соответствии с квалификацией, сложностью труда, количеством и качеством выполненной работы, а также условиями труда;

24) на участие в управлении организацией в предусмотренных Кодексом, иными законами Республики Казахстан и коллективным договором формах;

25) на разрешение индивидуальных и коллективных трудовых споров, включая право на забастовку, в порядке, установленном Кодексом, иными законами Республики Казахстан.

26) в целях обеспечения защиты персональных данных, хранящихся у Работодателя, Работник имеют право на:

— безвозмездный доступ к своим персональным данным, включая право на получение копий записей, содержащих персональные данные Работника, за исключением случаев, предусмотренных законами Республики Казахстан;

— исключение или исправление неверных или неполных персональных данных, а также данных, обработанных с нарушением требований настоящего Кодекса;

— требование об извещении Работодателем лиц, которым ранее были сообщены неверные или неполные персональные данные Работника, о произведенных в них исправлениях;

— обжалование в суд действий (бездействия) Работодателя, допущенных при обработке его персональных данных.

2.2. Работник обязан:

1) выполнять трудовые обязанности в соответствии с трудовым, коллективным договорами, актами работодателя;

2) соблюдать трудовую дисциплину;

3) соблюдать требования по безопасности и охране труда, пожарной безопасности и производственной санитарии на рабочем месте;

4) бережно относиться к имуществу Работодателя и работников;

5) сообщать Работодателю о возникшей ситуации, представляющей угрозу жизни и здоровью людей, сохранности имущества Работодателя и работников, а также о возникновении простоя;

6) не разглашать сведений, составляющих служебную, коммерческую или иную охраняемую законом тайну, ставших ему известными в связи с выполнением трудовых обязанностей;

7) возмещать Работодателю причиненный вред в пределах, установленных Кодексом.

2.3. Работник имеет иные права и исполняет иные обязанности, предусмотренные Кодексом.

3. ПРАВА И ОБЯЗАННОСТИ РАБОТОДАТЕЛЯ

3.1. Работодатель имеет право:

1) на свободу выбора при приеме на работу;

2) изменять, дополнять, расторгать трудовые договоры с работниками в порядке и по основаниям, которые установлены Кодексом;

3) издавать в пределах своих полномочий акты Работодателя.

Издание актов, связанных с изменением условий труда, осуществляется в соответствии со HYPERLINK «jl:30103567.480000%20» статьей 48 Кодекса;

4) создавать и вступать в объединения в целях представительства и защиты своих прав и интересов;

5) требовать от работников выполнения условий трудового, коллективного договоров, правил трудового распорядка и других актов работодателя;

6) поощрять работников, налагать дисциплинарные взыскания, привлекать работников к материальной ответственности в случаях и порядке, предусмотренных Кодексом;

7) на возмещение вреда, нанесенного работником при исполнении трудовых обязанностей;

8) обращаться в суд в целях защиты своих прав и законных интересов в сфере труда;

9) устанавливать работнику испытательный срок;

10) на возмещение своих затрат, связанных с обучением работника, если это оговорено условиями трудового договора.

3.2. Работодатель обязан:

1) соблюдать требования трудового законодательства Республики Казахстан, соглашений, коллективного, трудового договоров, изданных им актов;

2) при приеме на работу заключать трудовые договоры с работниками в порядке и на условиях, установленных Кодексом;

3) осуществлять внутренний контроль по безопасности и охране труда; Работодатель обязан обеспечить условия безопасности труда на рабочем месте в соответствии с требованиями государственных стандартов, правил по безопасности и охране труда;

4) предоставить Работнику работу, обусловленную трудовым договором;

5) своевременно и в полном размере выплачивать Работнику заработную плату и иные выплаты, предусмотренные нормативными правовыми актами Республики Казахстан, трудовым, коллективным договорами, актами Работодателя;

6) знакомить Работника с актами работодателя и коллективным договором;

7) предоставлять представителям работников полную и достоверную информацию, необходимую для ведения коллективных переговоров, заключения коллективных договоров, а также контроля за их выполнением;

8) рассматривать предложения представителей Работников, вести коллективные переговоры и в порядке, установленном Кодексом, заключать коллективный договор;

9) обеспечивать Работникам условия труда в соответствии с трудовым законодательством Республики Казахстан, трудовым, коллективным договорами;

10) обеспечивать Работников оборудованием, инструментами, технической документацией и иными средствами, необходимыми для исполнения трудовых обязанностей за счет собственных средств;

11) выполнять предписания государственных инспекторов труда;

12) приостанавливать работу, если ее продолжение создает угрозу жизни, здоровью Работника и иных лиц;

13) осуществлять обязательное социальное страхование Работников;

14) страховать гражданско-правовую ответственность за причинение вреда жизни и здоровью Работника при исполнении последним трудовых обязанностей;

15) предоставлять Работнику ежегодный оплачиваемый трудовой отпуск;

16) обеспечить сохранность и сдачу в государственный архив документов, подтверждающих трудовую деятельность Работников, и сведения об удержании и отчислении денег на их пенсионное обеспечение;

17) предупреждать Работника о вредных (особо вредных) и (или) опасных условиях труда и возможности профессионального заболевания;

18) принимать меры по предотвращению рисков на рабочих местах и в технологических процессах, проводить профилактические работы с учетом производственного и научно-технического прогресса;

19) вести точный учет рабочего времени, в том числе сверхурочных работ, во вредных (особо вредных), опасных условиях труда, на тяжелых работах, выполняемых каждым Работником;

20) обеспечивать Работникам профессиональную подготовку, переподготовку и повышение их квалификации в соответствии с Кодексом ;

21) возмещать вред, причиненный жизни и здоровью Работника, в соответствии с законодательством Республики Казахстан;

22) беспрепятственно допускать должностных лиц уполномоченного органа по труду и территориальных подразделений уполномоченного государственного органа по труду, представителей Работников, общественных инспекторов по охране труда для проведения проверок состояния безопасности, условий и охраны труда в организациях и соблюдения законодательства Республики Казахстан о безопасности и охране труда, а также для расследования несчастных случаев на производстве и профессиональных заболеваний;

23) требовать при приеме на работу документы, необходимые для заключения трудового договора в соответствии со HYPERLINK «jl:30103567.310000%20» статьей 31 Кодекса .

24) обеспечивать защиту персональных данных Работника в порядке, установленном законодательством Республики Казахстан. (Персональные данные работника — информация о работнике, необходимая при возникновении, продолжении и прекращении трудовых отношений).

Порядок хранения персональных данных Работника устанавливается Работодателем с соблюдением требований, установленных законодательством Республики Казахстан.

Работник должен быть ознакомлен с актом Работодателя, устанавливающим порядок хранения персональных данных Работника.

3.3. Работодатель имеет иные права и исполняет иные обязанности, предусмотренные Кодексом.

4. УСЛОВИЯ ОПЛАТЫ И ТРУДА

4.1.Работнику устанавливаются:

1) должностной оклад согласно штатному расписанию;

2) поощрения в прямой зависимости от его личного трудового вклада;

3) заработная плата выплачивается в денежной форме в национальной валюте Республики Казахстан не реже одного раза в месяц, не позже первой декады следующего месяца,

…

Трудовой договор с иностранным гражданином — это соглашение с лицом без российского гражданства о выполнении определенной работы за плату. В зависимости от оснований, на которых иностранец находится и трудится в Российской Федерации, оформление трудового договора и иных сопутствующих документов имеет свои нюансы.

Общие правила

Все вопросы, связанные с регулированием жизни и работы иностранцев в России, прописаны в Федеральном законе от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации». Статьей 13 закона иностранцам разрешено работать в РФ, и заключать с ними трудовые договоры вправе как физические, так и юридические лица.

Особенности оформления таких договоров и других сопутствующих документов появляются в зависимости от статуса иностранного гражданина в Российской Федерации. Приезжие бывают:

- временно пребывающими на территории РФ (по визе или без нее);

- временно проживающими на территории РФ;

- постоянно проживающими на территории РФ.

На порядок оформления бумаг влияет еще страна, из которой приехал человек, и взаимные соглашения правительств двух государств. Если гражданин въехал в Россию из страны, с которой действует безвизовый режим и особые условия трудоустройства, для него предусмотрены одни правила. Если же он приехал из государства, с которым действуют визы и другие ограничения, трудовой договор заключают с учетом квот и других важных моментов.

Отдельный порядок заключения рабочих договоров с российскими организациями предусмотрен в главе 50.1 Трудового кодекса РФ для граждан Евразийского экономического союза. Рассмотрим алгоритм трудоустройства и образец трудового договора с иностранцем 2020 года подробнее.

ВАЖНО!

Как только иностранец получит гражданство России, трудовые отношения с ним оформляются уже как с обычным гражданином страны.

По вакансии пришел иностранец: действия работодателя

Если в вакансии не уточняется, что рабочее место предоставляется исключительно гражданину РФ, определить, что трудоустраиваться пришел иностранец не всегда удается сразу. Этот факт «всплывает», только когда соискатель напишет в отделе кадров заявление о приеме на работу. В этом случае работодателю, если он заинтересован принять на работу этого кандидата, придется срочно выяснять его статус. Без дополнительных сложностей трудоустраивают временно и постоянно проживающих на территории России иностранных граждан. Если перед вами кандидат, временно пребывающий в стране, трудоустройство оформляется чуть сложнее.

Обычное трудоустройство

Иностранцев с видом на жительство в России (ВНЖ) или разрешением на временное проживание (РВП) трудоустраивают по нормам Трудового кодекса РФ на тех же условиях, что и россиян. Надо только проверить срок действия документов, позволяющих проживать в стране, и своевременно уведомить миграционные органы о приеме на работу иностранного работника (срок 3 дня). Это все особенности трудового договора с лицами РВП и ВНЖ, других нет.

ВАЖНО! С 01.11.2019 вид на жительство выдается бессрочно. Срок действия разрешения на проживание — 3 года без возможности продления.

Аналогичный порядок действует для лиц, которые прибыли из стран, входящих в ЕАЭС: Беларуси, Казахстана, Армении и Киргизии. Они фактически уравнены в правах с россиянами. Им не требуется никаких дополнительных разрешений на работу, им доступны все социальные преимущества. На казахов, армян, белорусов и киргизов не распространяются квоты на привлечение иностранцев, действующие в отдельных отраслях экономики, а их дипломы о высшем образовании признаются в России без дополнительных процедур проверки. Но если диплом составлен на иностранном языке, понадобится его перевод на русский с нотариальным заверением.

Разрешение на работу

Лицам, которые прибыли в Россию в визовом порядке, для трудоустройства необходимо разрешение на работу. Такой документ сроком на один год выдают органы МВД, которые отвечают за вопросы миграции. Они же вправе приостановить действие документа или аннулировать его в отношении каждого конкретного иностранца.

Обычно в оформлении разрешения на работу принимает участие работодатель. В этом документе указывают:

- наименование работодателя;

- дату выдачи разрешения на работу;

- срок действия документа;

- указание на территорию, где работнику разрешено работать.

Учтите: если кандидат ранее получил разрешение на работу и трудоустраивался по нему, для работы в новой организации ему следует получить отдельное разрешение. За привлечение иностранцев работодатели платят по 10 000 рублей за каждого работника. Отдельно им оформляют приглашение на работу и медстраховку.

Патент на работу

Временно пребывающие иностранные граждане, которые прибыли в безвизовом порядке, работают на основании патента на работу, выдаваемого органами МВД. Патент иностранный гражданин оформляет самостоятельно.

При приеме на работу иностранного гражданина на основании патента работодатель проверяет срок его действия и территорию, где работнику позволено трудиться. Организация, расположенная в одном субъекте РФ, не вправе трудоустроить иностранного гражданина, патент которого оформлен в другом субъекте РФ. Для этого следует оформлять новый патент — в том регионе, в котором он планирует работать. Аналогичная ситуация с выполняемой работой: в патенте указана специальность, по которой человеку разрешено трудиться. Если она не совпадает, работодатель отказывает в приеме на работу.

Стоимость патента зависит от срока его действия и региона, где он выдан. Иностранец ежемесячно вносит авансовые платежи, чтобы трудиться. Ему еще следует оформить полис добровольного медицинского страхования.

Работать по патенту разрешено не более двух лет подряд, после чего гражданин выезжает за пределы РФ, а после вправе опять въехать в страну, если он хочет продолжать работать. О приеме на работу по трудовому патенту необходимо обязательно уведомить органы, уполномоченные на решение миграционных вопросов. Сделать это нужно в трехдневный срок с даты трудоустройства, иначе придется заплатить штраф.

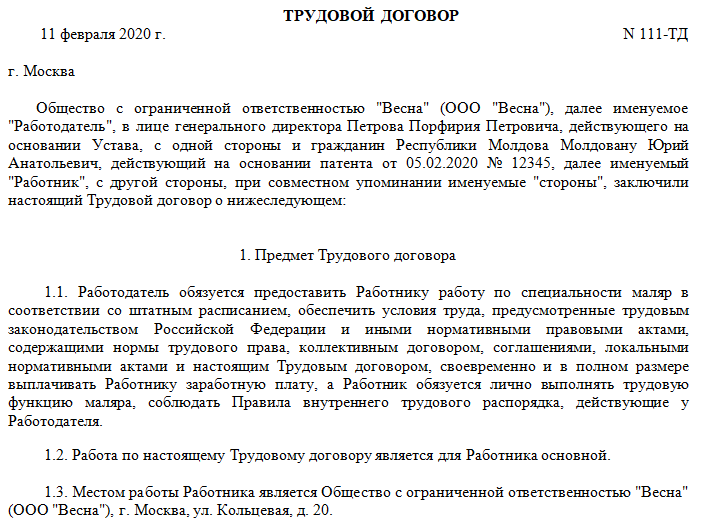

Так выглядит образец трудового договора с иностранным гражданином по патенту независимо от гражданства и национальности работника:

Высококвалифицированные кадры

Особые условия законодательство предусматривает при приеме на работу высококвалифицированных специалистов (ВКС) из-за рубежа. Они имеют определенные преференции при оформлении на работу в российские компании.

Под понятие высококвалифицированного специалиста подпадают любые иностранные сотрудники (как из визовых, так и из безвизовых стран), отвечающие условиям из пункта 1 статьи 13.2 закона № 115-ФЗ:

- по уровню квалификации;

- по размеру заработной платы (вознаграждения).

Особенности таких граждан приведены в таблице:

|

Размер заработной платы (вознаграждения) |

Категория иностранного гражданина |

|

|

58 500 руб. и более — из расчета за один календарный месяц |

Иностранные граждане, привлекаемые к трудовой деятельности резидентами технико-внедренческой особой экономической зоны (кроме ИП). |

|

|

83 500 руб. и более — из расчета за один календарный месяц |

Научные работники или преподаватели, приглашенные для занятия научно-исследовательской или педагогической деятельностью по образовательным программам, имеющим госаккредитацию:

Специалисты, привлекаемые к трудовой деятельности:

Иностранные граждане, привлекаемые к трудовой деятельности юридическими лицами, осуществляющими деятельность в Республике Крым и г. Севастополе. |

|

|

167 000 руб. и более — из расчета за один календарный месяц |

Остальные иностранные граждане. |

|

|

1 млн руб. и более — из расчета за один год (365 календарных дней) |

Медицинские, педагогические или научные работники, приглашенные для занятия соответствующей деятельностью на территории международного медицинского кластера. |

|

|

Без учета требования к размеру заработной платы |

Иностранные граждане, участвующие в реализации проекта «Сколково» в соответствии с Федеральным законом от 28.09.2010 № 244-ФЗ. |

Компетентность и уровень квалификации иностранного специалиста, которого работодатель планирует привлечь к трудовой деятельности в качестве высококвалифицированного, он оценивает самостоятельно, на основании предоставленных документов и сведений. Связанные с результатами этой оценки риски несет работодатель.

Для ВКС разрешение на работу выдают на срок до трех лет с возможностью работать в нескольких регионах РФ. Но существует ряд работ, на которые их привлекать нельзя. Перечни таких видов деятельности приведены в статье 13.2 и статье 14 закона № 115-ФЗ.

Трудовой договор с иностранцем: оформление

Процедура трудоустройства иностранца описана общими нормами Трудового кодекса и не отличается от механизма, действующего при найме россиянина. Но есть несколько особенностей, знание которых поможет работодателю оставаться чистым перед законом. Работодателям запрещено нанимать иностранного гражданина, не достигшего совершеннолетия. Если лицу более 18 лет, трудовой договор заключается в обычном порядке.

В договор допустимо включать дополнительную информацию, касающуюся его статуса в России и связанных с этим деталей:

- разрешение на работу;

- вид на жительство или РВП;

- полис ДМС;

- условия оплаты пути к месту работы и обратно;

- обязанность работодателя обеспечить работника жильем.

Если новоиспеченный сотрудник не говорит по-русски, договор переводят на его родной язык или на тот, которым он владеет (скажем, если работник японец, то договор проще перевести на английский язык). Документ составляют на двух языках, чтобы сотрудник знал, что подписывает.

Если есть сомнения в правильности перевода, начните с черновика. При его подготовке убедитесь, что договоры на разных языках понятны обеим сторонам и идентичны по условиям.

Важно понимать, что образцы трудовых договоров с иностранными гражданами отличаются в зависимости от вышеперечисленных условий, характера деятельности и должности. Универсального шаблона не существует, но при желании работодатель вправе адаптировать типовой трудовой договор, утвержденный Постановлением Правительства РФ от 27.08.2016 № 858. Для этого в форму добавьте условия, предусмотренные нормами статьи 327.2 ТК РФ.

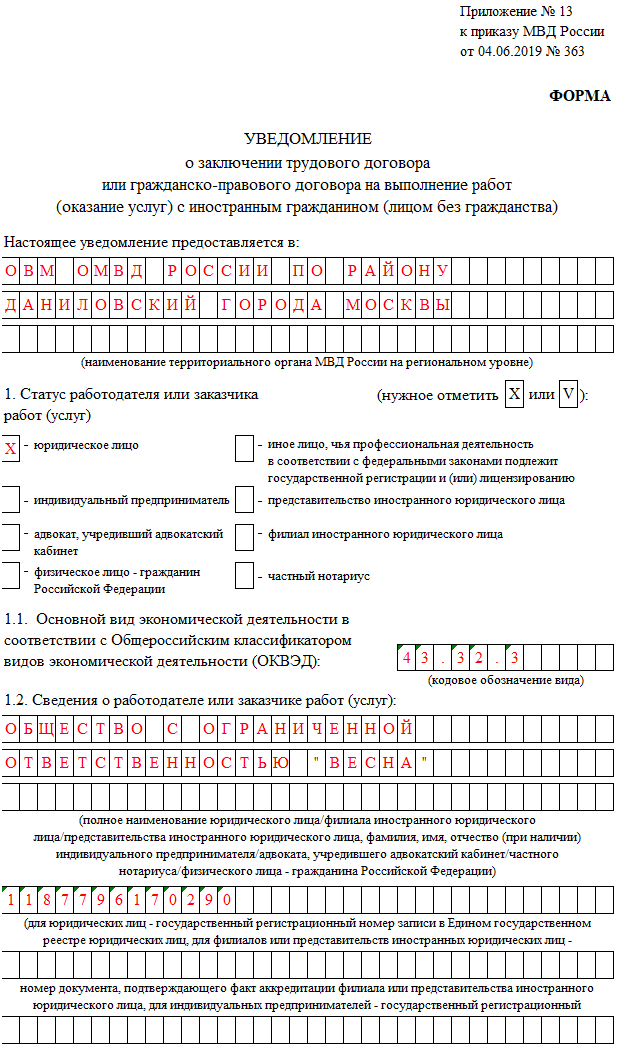

Передача данных в МВД

Особое внимание работодателю следует уделить процедуре уведомления контролирующих органов о начале своего сотрудничества с иностранцем. В частности, закон дает три дня с даты подписания трудового договора на то, чтобы уведомить территориальные органы МВД о его существовании. Уведомление, которое работодатель направляет в миграционные органы, заполняется на специальном бланке, утвержденном Приказом МВД России от 04.06.2019 № 363.

Уведомление передают лично, по почте или по электронным каналам связи (в последнем случае потребуется электронная подпись). Заполненное уведомление о заключении трудового договора с иностранцем выглядит так:

Кроме уведомления, никаких других документов предоставлять в МВД не нужно. Но если не выполнить эту норму, то работодателю грозит штраф до 800 000 рублей. Санкции для московских и петербургских предприятий выше — до 1 миллиона рублей.

Оформление медицинского полиса

По закону, в России разрешено работать только тем иностранным гражданам, у которых есть полис ДМС либо другой договор о предоставлении медицинских услуг на территории страны. Без медицинской страховки трудоустраивать иностранцев нельзя. Законодательство не дает точного ответа на вопрос, кто обеспечивает сотруднику такой полис ДМС. На компанию такая обязанность не возложена, на работника — тоже. В этом случае эксперты предлагают договариваться. Если стороны заинтересованы в партнерстве и этому мешает только отсутствие документа об оказании медицинских услуг, то лучше прийти к согласию, нежели расстаться навсегда.

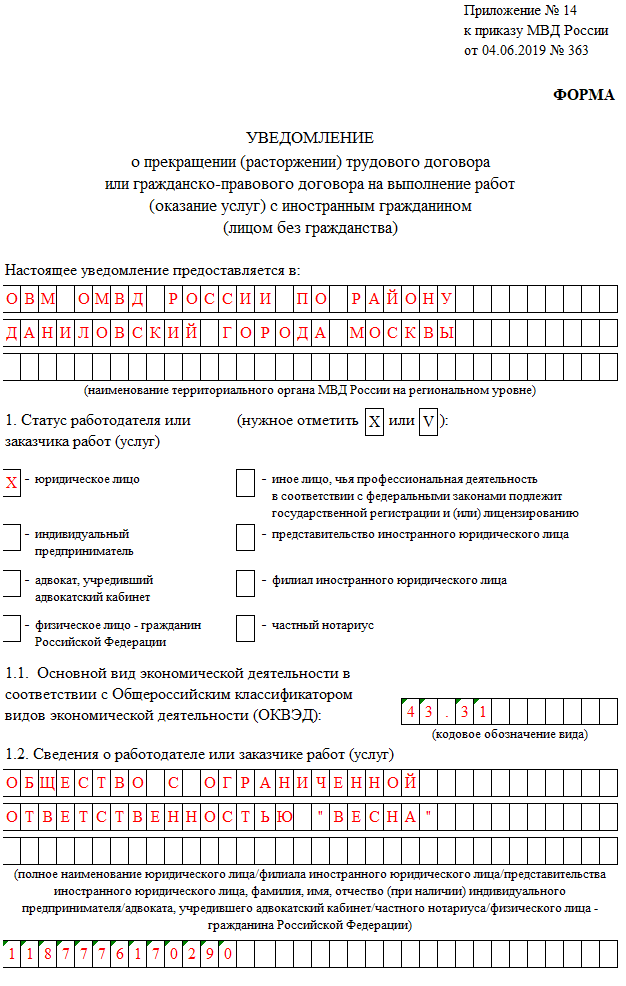

Увольнение

Увольнять иностранца надо так же, как и гражданина России. Но и в этой процедуре есть несколько особенностей. Иностранных граждан допускается уволить по нескольким дополнительным основаниям, определенным статьей 327.6 ТК РФ:

- у сотрудника закончился срок действия или отозван вид на жительство в РФ или разрешение на временное проживание;

- у работника истек срок действия разрешения на работу;

- у иностранца закончился срок действия патента;

- у компании превышено количество иностранных работников в штате. Этот показатель ежегодно устанавливает правительство в зависимости от вида экономической деятельности;

- у компании закончился срок действия или отозвано разрешение на трудоустройство иностранцев;

- у сотрудника истек срок действия полиса ДМС либо иного договора, подтверждающего наличие медицинской страховки на территории РФ.

Если прекращение трудового договора с сотрудником связано с окончанием срока действия его документов, то у работодателя есть 30 дней на его увольнение. О расторжении трудового договора с иностранным гражданином 2020 тоже уведомляют МВД. За несоблюдение этого правила работодателю грозят такие же штрафы, как и при пропуске срока извещения о трудоустройстве мигранта.

Пример уведомления о расторжении трудового договора

Скачать образец трудового договора с иностранным работником в 2020 году (бланк для обладателей ВНЖ)

Скачать трудовой договор физического лица с иностранцем по патенту

Скачать образец трудового договора с гражданином Белоруссии

Скачать образец трудового договора с гражданином Казахстана

Скачать бланк трудового договора с гражданином Узбекистана

Скачать бесплатно образец трудового договора с гражданином Киргизии, обладающим РВП (гражданином иного государства с РВП)

Скачать образец уведомления о заключении трудового договора с гражданином Армении или любого другого государства

Скачать бланк уведомления о расторжении трудового договора с иностранцем

Очень часто нам задают, так называемые «комплексные запросы», это когда тема вроде бы одна, но расписать её надо со всех сторон. Вот и недавно поступил запрос, который мы разбирали и с точки зрения налогового, трудового и даже миграционного законодательства.

(По состоянию законодательства и практики на ноябрь 2019)

Некоторые наши клиенты привлекают к подрядным работам специалистов из Казахстана, имеющих статус ИП (по законодательству Казахстана).

В связи с этим возникают вопросы, связанные с особенностям привлечения таких специалистов, в том числе связанным с налогообложением НДС, НДФЛ, страховым взносам, регистрацией и миграционным учетом, требуется ли патент на работы, допуск на объекты и т.д.

Правовой статус исполнителя

Необходимо учитывать, что гражданин Казахстана, которого российская организация намерена привлечь к работе, имеет статус индивидуальных предпринимателей (далее по тексту — ИП) по законодательству Казахстана.

В то же время, согласно п. 1 ст. 2 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в РФ» (далее — Закон № 115-ФЗ) иностранный гражданин, зарегистрированный в качестве ИП — это иностранный гражданин, зарегистрированный в РФ в качестве ИП, осуществляющего деятельность без образования юридического лица.

Таким образом, если иностранный гражданин имеет статус ИП по законодательству своей страны, то он не может рассматриваться в качестве индивидуального предпринимателя в РФ.

В связи с чем гражданина Казахстана в своем ответе мы рассматриваем как физическое лицо, а не как ИП. Исключение составляет раздел, в котором рассматривается уплата НДС.

Если гражданин Казахстана намерен осуществлять в РФ предпринимательскую деятельность на территории РФ, ему следует зарегистрироваться в качестве ИП в РФ (такая возможность законом предусмотрена).

Особенности привлечения к труду гражданина Казахстана

Следует отметить, что граждане Казахстана в силу условий международного договора привлекаются к трудовой деятельности в РФ в упрощенном порядке по сравнению с другими иностранцами.

Так, в силу ст. 97 Договора о Евразийском экономическом союзе (подписан в г. Астане 29.05.2014), далее — Договор о ЕАЭС:

1. Работодатели и (или) заказчики работ (услуг) государства-члена вправе привлекать к осуществлению трудовой деятельности трудящихся государств-членов без учета ограничений по защите национального рынка труда. При этом трудящимся государств-членов не требуется получение разрешения на осуществление трудовой деятельности в государстве трудоустройства…

3. В целях осуществления трудящимися государств-членов трудовой деятельности в государстве трудоустройства признаются документы об образовании, выданные образовательными организациями (учреждениями образования, организациями в сфере образования) государств-членов, без проведения установленных законодательством государства трудоустройства процедур признания документов об образовании.

Поскольку РФ и Казахстан являются членами ЕАЭС, на граждан Казахстана, привлекаемых к труду в РФ, распространяются нормы Договора о ЕАЭС.

Таким образом, гражданин Казахстана не обязан получать патент для выполнения работы на территории РФ (в т.ч. по договору подряда). Кроме того, документы об образовании, полученные им в Казахстане, не требуют процедуры признания в РФ.

Миграционный учет граждан Казахстана

Граждане Казахстана подлежат миграционному учету по месту пребывания, ч. 1 ст. 20 Федерального закона от 18.07.2006 № 109-ФЗ «О миграционном учете иностранных граждан и лиц без гражданства в РФ») (далее по текст Закон № 109-ФЗ).

Согласно ст. 1 Соглашения между РФ и Республикой Казахстан о порядке пребывания граждан РФ на территории Республики Казахстан и граждан Республики Казахстан на территории РФ от 07.06.2012 (далее — Соглашение) гражданин Казахстана, пребывающий на территории РФ, обязан встать на миграционный учет по истечении 30 дней с даты въезда на территорию РФ. Аналогичное положение — в абз. 1 и 2 п. 6 ст. 97 Договора о ЕАЭС.

Таким образом, граждане Казахстана вправе не вставать на миграционный учет в течение 30 суток со дня въезда в РФ.

По истечении данного срока пребывающие в РФ граждане Казахстана подлежат миграционному учету в порядке, установленном законодательством РФ (абз. 1 преамбулы, абз. 3 ст. 2, абз. 2 п. 6 ст. 97 Договора о ЕАЭС).

По общему правилу срок временного пребывания в РФ гражданина Казахстана не может превышать 90 суток суммарно в течение каждого периода в 180 суток, за исключением случаев, предусмотренных Законом о правовом положении иностранных граждан, а также в случае, если такой срок не продлен в соответствии с указанным Законом (ч. 1 ст. 5 Закона № 115-ФЗ).

Срок временного пребывания гражданина Казахстана, осуществляющего трудовую деятельность в РФ, определяется сроком действия соответствующего трудового или гражданско-правового договора (ч. 5 ст. 97 Договора о ЕАЭС).

Миграционный учет включает регистрацию по месту жительства и учет по месту пребывания иностранных граждан.

Иностранные граждане, постоянно или временно проживающие в РФ, подлежат регистрации по месту жительства и учету по месту пребывания, временно пребывающие в РФ — по месту пребывания (п. 1 ч. 1 ст. 2, ч. 4 ст. 4, ч. 2, 3 ст. 7 Закона № 109-ФЗ).

Основанием для постановки лица на учет по месту пребывания является получение территориальным органом МВД РФ уведомления о прибытии иностранного гражданина в место пребывания (п. 21 Правил, утв. Постановлением Правительства РФ от 15.01.2007 № 9).

Под местом пребывания иностранного гражданина понимается жилое помещение, не являющееся местом жительства, или иное помещение, в котором иностранный гражданин фактически проживает (регулярно использует для сна и отдыха), либо организация, по адресу которой иностранный гражданин подлежит постановке на учет по месту пребывания в случае, предусмотренном ч. 2 ст. 21 Закона № 109-ФЗ, то есть в случае фактического проживания по адресу указанной организации либо в помещении указанной организации, не имеющем адресных данных (строении, сооружении), в том числе временном (п. 4 ч. 1 ст. 2 Закона № 109-ФЗ).

Уведомление о прибытии должно быть представлено в территориальный орган МВД России принимающей стороной или непосредственно иностранным гражданином (ч. 3 ст. 20 Закона № 109-ФЗ).

Организация, в которой иностранный гражданин осуществляет трудовую деятельность, является принимающей стороной только в случае, если иностранец фактически проживает по адресу этой организации либо в ее помещении, не имеющем адреса (п. 7 ч. 1 ст. 2 Закона № 109-ФЗ). В противном случае принимающей стороной она не является, и ставить иностранца на миграционный учет по своему адресу не обязана.

Уведомительная обязанность заказчика услуг

В силу п. 8 ст. 13 Закона № 115-ФЗ заказчики работ (услуг), привлекающие и использующие для осуществления трудовой деятельности иностранного гражданина, обязаны уведомлять территориальный орган федерального органа исполнительной власти в сфере внутренних дел в субъекте РФ, на территории которого данный иностранный гражданин осуществляет трудовую деятельность, о заключении и прекращении (расторжении) с данным иностранным гражданином гражданско-правового договора на выполнение работ (оказание услуг) в срок, не превышающий трех рабочих дней с даты заключения или прекращения (расторжения) соответствующего договора.

Указанное уведомление может быть направлено работодателем или заказчиком работ (услуг) в территориальный орган федерального органа исполнительной власти в сфере внутренних дел на бумажном носителе либо подано в форме электронного документа с использованием информационно-телекоммуникационных сетей общего пользования, в том числе сети Интернет, включая единый портал государственных и муниципальных услуг.

Форма и порядок подачи указанного уведомления (в том числе в электронном виде) установлены Приказом МВД России от 04.06.2019 № 363.

За неуведомление или нарушение установленного порядка и (или) формы уведомления уполномоченного органа о заключении договора с иностранным гражданином в установленный срок предусмотрена ответственность по ч. 3, 4 ст. 18.15 КоАП РФ (штраф от 800 тыс. руб. до 1 млн. руб.).

Таким образом, организация обязана в течение трех рабочих дней с даты заключения (расторжения) гражданско-правового договора с гражданином Казахстана направить в территориальный орган МВД соответствующее уведомление по установленной форме. В противном случае существует риск привлечения к административной ответственности.

НДФЛ

Применительно к НДФЛ рассмотрим два аспекта:

- подлежит ли налогообложению в РФ вознаграждение гражданина Казахстана, полученное по договору подряда за выполнение работы в РФ;

- является ли Организация — Заказчик по договору подряда налоговым агентом по НДФЛ в отношении Исполнителя — физического лица.

О налогообложении НДФЛ вознаграждения, полученного гражданином Казахстана за работу в РФ

В соответствии с подп. 6 п. 1 ст. 208 НК РФ вознаграждение за выполненную работу, оказанную услугу, совершение действия в РФ признается доходом от источников в РФ.

Согласно ст. 207 НК РФ налогоплательщиками НДФЛ признаются:

- физические лица, являющиеся налоговыми резидентами РФ;

- физические лица, получающие доходы от источников в РФ, не являющиеся налоговыми резидентами РФ.

В силу ст. 209 НК РФ для физических лиц — налоговых резидентов РФ объектом налогообложения НДФЛ признается доход, полученный от источников в РФ и от источников за пределами РФ, для физических лиц — нерезидентов — доход от источников в РФ.

В силу п. 2 ст. 207 НК РФ налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Таким образом, по общему правилу вознаграждение гражданина Казахстана за работу, выполненную на территории РФ вне зависимости от его налогового статуса (налоговый резидент — нерезидент) должно облагаться НДФЛ, т. к. это его доход от источника в РФ.

В то же время, если Договором как международным соглашением РФ установлены иные правила, чем предусмотрено НК РФ, то в силу ст. 15 Конституции, ст. 7 НК РФ подлежат применению нормы Договора.

В отношениях между РФ и Республикой Казахстан действует Конвенция об устранении двойного налогообложения и предотвращении уклонения от уплаты налогов на доходы и капитал от 18.10.1996 (далее — Конвенция).

Согласно п. 1 ст. 14 Конвенции:

«… Доход, полученный резидентом договаривающегося государства от оказания профессиональных услуг или другой деятельности независимого характера, облагается налогом только в этом государстве, кроме случаев, когда резидент располагает в другом договаривающемся государстве регулярно доступной ему постоянной базой для целей осуществления такой деятельности. Если у него есть такая база, доход может облагаться налогом в другом государстве, но только в части, относящейся к этой постоянной базе…».

Таким образом, доход, полученный налоговым резидентом Казахстана от оказания профессиональных услуг или другой деятельности независимого характера, облагается налогом только в Казахстане. Исключение составляют случаи, когда резидент располагает в РФ регулярно доступной ему постоянной базой для целей осуществления такой деятельности. Если в РФ у него есть такая база, доход может облагаться налогом в РФ, но только в части, относящейся к этой постоянной базе.

Из вышеизложенного следует, что, по общему правилу доход налогового резидента Казахстана от выполнения работы по гражданско-правовому договору в РФ будет облагаться налогом на доходы только в Казахстане, НДФЛ он облагаться не будет. И только в случае, если указанный гражданин будет иметь в РФ постоянную базу для выполнения профессиональной деятельности, его вознаграждение в части относящейся к указанной базе будет облагаться НДФЛ.

Что касается налоговой ставки НДФЛ, применяемой к доходам гражданина Казахстана.

В ст.73 Договора о Евразийском экономическом союзе (Подписан в г. Астане 29.05.2014), далее — Договор, указано:

«…В случае если одно государство-член в соответствии с его законодательством и положениями международных договоров вправе облагать налогом доход налогового резидента (лица с постоянным местопребыванием) другого государства-члена в связи с работой по найму, осуществляемой в первом упомянутом государстве-члене, такой доход облагается в первом государстве-члене с первого дня работы по найму по налоговым ставкам, предусмотренным для таких доходов физических лиц — налоговых резидентов (лиц с постоянным местопребыванием) этого первого государства-члена.

Положения настоящей статьи применяются к налогообложению доходов в связи с работой по найму, получаемых гражданами государств-членов».

В соответствии со ст.96 Договора под трудовой деятельностью понимается деятельность на основании трудового договора или деятельность по выполнению работ (оказанию услуг) на основании гражданско-правового договора, осуществляемая на территории государства трудоустройства в соответствии с законодательством этого государства.

Таким образом, в силу международного договора налогообложение доходов в связи с работой по гражданско-правовому договору, полученных гражданами Республики Казахстан в РФ, облагается по ставке 13% начиная с первого дня их работы на территории РФ. Аналогичный вывод следует из письма Минфина РФ от 17.07.2015 № 03-08-05/41341.

Подводя итог вышесказанному, делаем следующий вывод:

Если гражданин Казахстана будет являться налоговым резидентом РФ, его вознаграждение за оказание услуг в РФ будет облагаться НДФЛ по ставке 13 %.

Если гражданин Казахстана будет являться налоговым резидентом Казахстана, его вознаграждение за выполнение работ в РФ НДФЛ облагаться не будет, за исключением случая, когда он будет обладать в РФ постоянной базой для осуществления профессиональной деятельности. В этом случае его вознаграждение за выполнение работы в РФ в части указанной базы будет облагаться НДФЛ по ставке 13 %.

О функциях налогового агента у организации — Заказчика

Пунктом 1 ст. 226 НК РФ установлено, что организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, подлежащие налогообложению, являются налоговыми агентами и обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога на доходы физических лиц.

Следовательно, если физлицо будет являться налоговым резидентом РФ (или будет являться налоговым резидентом РК, но при этом на территории РФ будет иметь постоянную базу для осуществления профессиональной деятельности), то организация — заказчик будет являться по отношению к нему налоговым агентом.

Налог на добавленную стоимость (НДС)

Порядок применения НДС в отношении работ (услуг), выполняемых (оказываемых) по договорам, заключенным между хозяйствующими субъектами государств — членов ЕАЭС, определяется в соответствии с разделом IV Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (далее — Протокол), являющимся Приложением № 18 к Договору о ЕАЭС (далее- Приложение № 18).

Согласно раздела I Приложения № 18 налогоплательщик (плательщик) — налогоплательщик (плательщик) налогов, сборов и пошлин государств-членов.

Таким образом, хозяйственные отношения российской организации с гражданином, являющимся ИП по законодательству РК, будут подпадать под действие Приложения № 18, если этот гражданин является налогоплательщиком НДС по законодательству РК.

В ст. 367 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет (Налоговый кодекс) сказано:

1. Плательщиками налога на добавленную стоимость являются:

1) лица, по которым произведена постановка на регистрационный учет по налогу на добавленную стоимость в Республике Казахстан: индивидуальные предприниматели, лица, занимающиеся частной практикой.

Таким образом, в соответствии с налоговым законодательством Казахстана ИП являются плательщиками НДС.

Согласно п. 2 ст. 72 Договора о ЕАЭС взимание косвенных налогов при выполнении работ, оказании услуг осуществляется в государстве-члене, территория которого признается местом реализации работ, услуг.

Подпунктами 1,2 п. 29 Протокола установлено, что местом реализации работ, услуг признается территория государства-члена, если:

- работы, услуги связаны непосредственно с недвижимым имуществом, находящимся на территории этого государства-члена.

- работы, услуги связаны непосредственно с движимым имуществом, находящимися на территории этого государства-члена.

Таким образом, местом реализации услуг по монтажу и наладке оборудования, оказываемых казахстанским индивидуальным предпринимателем российской организации в РФ, является территория РФ, соответственно, такие услуги облагаются НДС в РФ.

Согласно п. 1 ст. 161 НК РФ при реализации товаров (работ, услуг), местом реализации которых является территория РФ, налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, налоговая база определяется как сумма дохода от реализации этих товаров (работ, услуг) с учетом налога.

Налоговая база определяется отдельно при совершении каждой операции по реализации товаров (работ, услуг) на территории РФ с учетом настоящей главы.

В силу п. 2 ст. 161 НК РФ налоговая база, указанная в пункте 1 настоящей статьи, определяется налоговыми агентами. При этом налоговыми агентами признаются организации и индивидуальные предприниматели, состоящие на учете в налоговых органах, приобретающие на территории РФ товары (работы, услуги) у указанных в пункте 1 настоящей статьи иностранных лиц, если иное не предусмотрено пунктом 3 статьи 174.2 настоящего Кодекса. Налоговые агенты обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет соответствующую сумму налога вне зависимости от того, исполняют ли они обязанности налогоплательщика, связанные с исчислением и уплатой налога, и иные обязанности, установленные настоящей главой.

Учитывая вышеизложенное, полагаем, что в отношении услуг по монтажу и наладке оборудования, оказываемых казахстанским индивидуальным предпринимателем на основе договора подряда российской организации в РФ, НДС исчисляется и уплачивается в российский бюджет налоговым агентом.

Аналогичный вывод следует из письма Минфина РФ от 26.05.2016 № 03-07-13/1/3020.

Страховые взносы

Положениями подп. 1 п. 1 ст. 420 НК РФ определено, что объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, производимые, в частности, по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг.

В соответствии с подп. 2 п. 3 ст. 422 НК РФ в базу для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством не включаются любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера.

Таким образом, вознаграждение, выплачиваемое физическим лицам по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, облагаются только страховыми взносами на обязательное пенсионное страхование и страховыми взносами на обязательное медицинское страхование.

В ст. 2 Закона № 115-ФЗ установлено, что:

«…временно пребывающий в РФ иностранный гражданин — лицо, прибывшее в Российскую Федерацию на основании визы или в порядке, не требующем получения визы, и получившее миграционную карту, но не имеющее вида на жительство или разрешения на временное проживание;

временно проживающий в РФ иностранный гражданин — лицо, получившее разрешение на временное проживание;

постоянно проживающий в РФ иностранный гражданин — лицо, получившее вид на жительство…»

Если гражданин Казахстана будет оказывать российской организации разовые услуги, у него, скорее всего, будет отсутствовать и вид на жительство и разрешение на временное проживание, поэтому он будет иметь статус временно пребывающего. Именно из этого статуса мы и будем исходить при ответе.

В силу п. 1 ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в РФ» (далее — Закон № 167-ФЗ) обязательному пенсионному страхованию подлежат, в том числе временно пребывающие на территории РФ иностранные граждане (за исключением высококвалифицированных специалистов), работающие по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг.

На основании ст. 10 Федерального закона от 29.11.2010 № 326-ФЗ «Об обязательном медицинском страховании в РФ» (далее — Закон № 326-ФЗ) временно пребывающие на территории РФ иностранные граждане обязательному медицинскому страхованию не подлежат.

В то же время, п. 1 ст. 7 НК РФ, ст. 2 Закона № 167-ФЗ, ст. 2 Закона № 326-ФЗ предусмотрено, что в случаях, если международным договором РФ установлены иные правила, чем предусмотренные данными федеральными законами, то применяются правила международного договора РФ.

В ст. 98 Договора о ЕАЭС сказано:

«… 3. Социальное обеспечение (социальное страхование) (кроме пенсионного) трудящихся государств-членов и членов семей осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства.

Трудовой (страховой) стаж трудящихся государств-членов засчитывается в общий трудовой (страховой) стаж для целей социального обеспечения (социального страхования), кроме пенсионного, в соответствии с законодательством государства трудоустройства.

Пенсионное обеспечение трудящихся государств-членов и членов семьи регулируется законодательством государства постоянного проживания, а также в соответствии с отдельным международным договором между государствами-членами».

Согласно п. 5 ст. 96 Договора о ЕАЭС к социальному обеспечению (социальному страхованию) относятся обязательное страхование на случай временной нетрудоспособности и в связи с материнством и обязательное медицинское страхование.

Таким образом, в силу положений международного договора социальное страхование граждан Казахстана, осуществляющих трудовую деятельность в РФ, включающее обязательное медицинское страхование, осуществляется на тех же условиях и в том же порядке, что и граждан РФ.

Поскольку Договор о ЕАЭ не содержит специальных положений, определяющих условия обязательного пенсионного страхования трудящихся государств-членов, и отдельный договор по пенсионному страхованию и обеспечению таких граждан до настоящего времени не принят, в части вопросов пенсионного страхования применяется законодательство страны трудоустройства, т.е. положения ст. 7 Федерального закона № 167-ФЗ.

Из вышеизложенного следует, что если граждане Казахстана являются временно пребывающими, то они относятся к застрахованным лицам в системе обязательного пенсионного страхования и обязательного медицинского страхования. Поэтому с выплат в пользу таких граждан по гражданско-правовым договорам, предметом которых является выполнение работ, следует уплачивать страховые взносы на обязательное медицинское страхование и страховые взносы на обязательное пенсионное страхование по тарифам как для граждан РФ.

Аналогичный вывод следует из письма Минфина РФ от 29.12.2018 № 03-15-06/96593. Несмотря на то, что письмо касается граждан Беларуси, полагаем, что оно актуально и для рассматриваемой ситуации, т.к. Беларусь также является членом государств ЕАЭС.

Таким образом, по нашему мнению, если гражданин Казахстана будет иметь статус временно пребывающего в РФ, выплачиваемое ему вознаграждение по договору подряда подлежит обложению страховыми взносами на обязательное медицинское страхование и на обязательное пенсионное страхование по тарифам как для граждан РФ.

Интересные материалы:

- Договор размещения оборудования

Бюджетным учреждением заключен договор оказания услуг по размещению оборудования, предметом которого является размещение коммутационных шкафов,…

- Договор купли продажи акций ЗАО, образец

Типовой договор купли-продажи акций ЗАО Чтобы подобная процедура была проведена грамотно и правильно, к ней…

- Расчет потребности в оборотных средствах по балансу

Как рассчитать потребность в оборотных средствах Костюченко Н.С.Все чаще у банков возникает вопрос – как…

- Образец заявления на разряд

Служебная записка на повышение разряда (образец) Вопрос о повышении разряда рабочему рассматривается квалификационной комиссией организации…

- Типовой трудовой договор для микропредприятий

Критерии микропредприятия, численностьТрудовой кодекс дополнен новой главой 48.1, устанавливающей особенности регулирования труда лиц, работающих у…