- от автора admin

Содержание

Удержание из заработной платы – это часть дохода, начисленного в пользу работника, но перечисленного (выплаченного) не самому работнику, а в пользу третьего лица. Какие бывают виды удержаний и каковы их размеры – читайте в данной публикации.

Основываясь на нормах, изложенных в Трудовом кодексе, удержания из заработной платы можно разделить на три категории:

1) обязательные – виды удержаний из заработной платы, которые производятся на основании законодательных норм. К числу обязательных удержаний из заработной платы и иных доходов работника относятся ИПН, ОПВ, удержания по исполнительным документам.

Ключевое отличие обязательных удержаний от других видов – наличие законодательного или распорядительного документа, на основании которого производятся удержания с должников. Под распорядительным документом понимается решение суда, исполнительный лист;

2) по инициативе работодателя – вид удержаний из заработка, которые производятся по распоряжению работодателя;

3) добровольные – любые виды удержаний с заработной платы, производимые по заявлению работника (например, на добровольное страхование, сумма благотворительности, сумма погашения займов).

Основное отличие добровольных удержаний от других видов удержаний – в наличии заявления от работника, в котором обозначены условия, размеры и назначения удержанных сумм.

Согласно пункту 1 статьи 115 Трудового кодекса, удержания из заработной платы работника производятся по решению суда, а также в случаях, предусмотренных законами РК и данной статьей Трудового кодекса.

Удержания из заработной платы работника для погашения его задолженности перед организацией, в которой он работает, могут производиться на основании акта работодателя с письменным уведомлением работника:

1) для погашения неизрасходованных и своевременно не возвращенных денежных сумм, выданных в связи с командировкой, а также в случае непредставления подтверждающих расходы документов, связанных с командировкой;

2) в случаях, предусматривающих возмещение работодателю затрат, связанных с обучением работника, при наличии договора обучения, пропорционально недоработанному сроку отработки при досрочном расторжении трудового договора;

3) для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

4) в случаях перенесения или отзыва работника из ежегодного оплачиваемого трудового отпуска, за исключением пункта 3 статьи 95 Трудового кодекса;

5) в иных случаях – при наличии письменного согласия работника.

В соответствии с пунктом 3 статьи 115 Трудового кодекса при удержании из заработной платы по нескольким исполнительным листам, а также в случаях, предусмотренных законами РК и данной статьей Трудового кодекса, размер ежемесячного удержания не …

Zurbagan / .com

Согласно ст. 44 Уголовно-исполнительного кодекса удержания из заработной платы осужденных к исправительным работам производятся из заработной платы по основному месту работы осужденного за каждый отработанный месяц при выплате заработной платы. Специалисты ФСИН России ответили на вопрос о том, следует ли производить удержание из суммы заработной платы, оставшейся после вычета из нее НДФЛ, или в расчете должна участвовать полная сумма заработка. По мнению чиновников, нормы Уголовного кодекса и УИК РФ устанавливают, что удержания в доход государства при исполнении исправительных работ производятся из заработной платы, а не из суммы, оставшейся после уплаты налога. Недавно аналогичную позицию высказал и Минюст России (письмо ФСИН России от 9 июня 2018 г. № ог-19-21048).

При этом сумму НДФЛ также следует исчислять из полной суммы дохода. Приведем пример:

Пусть заработок осужденного составляет 100 тыс. руб. в месяц. Величина удержания по решению суда – 20%. НДФЛ – 13%, права на вычеты нет. В таком случае в пользу государства следует удержать:

100 тыс. руб. х 20% = 20 тыс. руб.

НДФЛ составит:

100 тыс. руб. х 13% = 13 тыс. руб.

Итого к выплате работнику:

100 тыс. руб. – 20 тыс. руб. – 13 тыс. руб. = 67 тыс. руб.

Предельный размер зарплаты, к которой применяется налоговая социальная льгота, в 2018 году равен 2470 грн. Указанный предельный размер зарплаты для применения льготы остается неизменным в 2018 году и будет действовать до 31 декабря т.г. включительно.

Также напоминаем, что начиная с 2016 года содержание взноса из заработной платы работника не производится.

8 примеров расчета налогов с заработной платы

Пример 1. Работнику начислены за полный отработанный месяц 3723 грн. — минимальную зарплату. Налоговая социальная льгота к такой заработной платы не применяется, поскольку она больше предельный размер дохода, который дает право на налоговую социальную льготу 2470 грн.).

Удержания — 725,99 грн. (670,14 грн. + 55,85 грн.)

К выплате работнику — 2997,01 грн. (3723 грн. — 670,14 грн. — 55,85 грн.)

Пример 2. Работнику (одинокая мать, воспитывающая двух несовершеннолетних детей) начисленные за полный отработанный месяц 3723 грн. Она сообщила в заявлении работодателю о том, что имеет право на повышенную 150%-ную налоговую социальную льготу согласно пп. а) п 169.1.3 п. 169.1 ст. 169 Налогового кодекса Украины), и добавила соответствующие документы. При определении предельного уровня дохода, который в данном случае дает право на получение налоговой социальной льготы следует руководствоваться абз.2 п.п. 169.4.1 п. 169.4 ст. 169 Кодекса, согласно которому предельный размер дохода для одинокой матери определяется как произведение суммы в 2470 грн. и соответствующего количества детей. Итак, для одинокой матери расчетная граница для начисления ПСП будет составлять 4940 грн. (2470 Х на 2), а налоговая социальная льгота будет составлять 2643 грн. (1321,5 Х 2).

-

Считаем налог на доходы физических лиц: (3723 — 2643) х 18% (ставка налога на доходы физических лиц) = 194,40 грн.

-

Считаем военный сбор: 3723 Х 1,5% (ставка военного сбора) = 55,85 грн.

-

Считаем единый взнос: 3723 х 22% (ставка ЕСВ) = 819,06 грн.

Удержания — 250,25 грн. (194,40 грн. + 55,85 грн.)

К выплате работнику — 3472,75 грн. (3723 грн. — 194,40 грн. — 55,85 грн.)

Пример 3. Работнику (мать, воспитывающая двух несовершеннолетних детей, один из которых является инвалидом) начисленные за полный отработанный месяц 3723 грн. Она сообщила в заявлении работодателю о праве на 100% -ную налоговую социальную льготу на одного ребенка и на повышенную 150% -ную налоговую социальную льготу на ребенка-инвалида, согласно п.п. 169.1.2 и пп. б) п 169.1.3 п. 169.1 ст. 169 Налогового кодекса Украины, и добавила соответствующие документы. При определении предельного уровня дохода, который в данном случае дает право на получение налоговой социальной льготы следует руководствоваться абз.2 п 169.4.1 п. 169.4 ст. 169 Кодекса: предельный размер дохода, который дает право на получение налоговой социальной льготы для матери, воспитывающей двух детей, один из которых является инвалидом, определяется как произведение суммы в 2470 грн. и соответствующего количества детей. Итак, для матери, имеющей двух несовершеннолетних детей, один из которых является инвалидом расчетная граница для начисления ПСП будет составлять 4940 грн. (2470 Х 2), а налоговая социальная льгота будет составлять 2202,5 грн. (881 грн. + 1321,50 грн.), Поскольку пп. 169.3.1 ст. 169 НКУ предусмотрено применение основного и повышенной социальной льготы одновременно.

Удержания — 329,54 грн. (273,69 грн. + 55,85 грн.)

К выплате работнику — 3393,46 грн. (3723 грн. — 273,69 грн. — 55,85 грн.)

Пример 4. Работникам — мужу и жене, которые работают у одного работодателя и воспитывают троих детей в возрасте до 18 лет начислено за полный отработанный месяц 5900 грн. и 3723 грн. в соответствии. Поскольку в соответствии с абз.2 п 169.4.1 п. 169.4 ст. 169 Налогового кодекса Украины предельный размер дохода, который дает право на получение налоговой социальной льготы увеличивается до соответствующего количества детей только одному из родителей, супругам нужно определиться, кто именно будет использовать право на налоговую социальную льготу и увеличенную расчетную границу дохода, о чем указать в представленной работодателю заявлении. Заявление и документы о праве на льготу они подали и о праве на увеличение расчетной границы дохода заявил муж / отец, получает большую зарплату.

Удержания — 674,76 грн. (586,26 грн. + 88,50 грн.)

К выплате работнику — 5225,24 грн. (5900 грн. — 586,26 грн. — 88,50 грн.)

Рассмотрим альтернативу — в заявлении о праве на увеличение расчетной границы дохода заявила жена / мать, получает зарплату в 3723 грн.

Удержания — 250,25 грн. (194,40 грн. + 55,85 грн.)

К выплате работнику — 3472,75 грн. (3723 грн. — 194,40 грн. — 55,85 грн.)

Поскольку заработная плата мужа / отца 5900 грн. — больше 2470 грн., он не имеет право на применение НСЛ. Содержание в таком случае составят 1150,50 грн .; «На руки» — 4749,50 грн.

Пример 5. Работник работает на условиях неполного рабочего времени. За отработанное время ему начислено 2000 грн. заработной платы. В данном случае работник имеет право на общую налоговую социальную льготу в 881 грн. (Поскольку заработная плата меньше предельный размер дохода, который дает право на налоговую социальную льготу), при условии подачи соответствующего заявления работодателю — п.п. 169.1.1 п. 169.1 ст. 169 Налогового кодекса Украины.

-

Считаем налог на доходы физических лиц: (2000 — 881) х 18% (ставка налога на доходы физических лиц) = 201,42 грн.

-

Считаем военный сбор 2000 Х 1,5% (ставка военного сбора) = 30 грн.

-

Считаем единый взнос: 3723 Х 22% (ставка ЕСВ) = 819,06 грн. Согласно ч.5 ст.8 Закона Украины от 08.07.2010 № 2464-VI «О сборе и учете единого взноса на общеобязательное государственное социальное страхование», если база начисления единого взноса меньше установленного размера минимальной заработной платы то единый взнос рассчитывается, как произведение размера минимальной заработной платы, установленного законом на этот месяц, и соответствующей ставки.

Удержания — 231,42 грн. (201,42 грн. + 30,0 грн.)

К выплате работнику — 1768,58 грн. (2000 грн. — 201,42 грн. — 30,0 грн.)

Пример 6. Физическое лицо предоставило в период с 3 по 30 января 2018 услуги / выполнила работу на условиях договора гражданско-правового характера. Составлен акт предоставленных услуг / выполненных работ. Вознаграждение физический лицу по договору гражданско-правового характера составила 3000 грн.

-

Налог на доходы физических лиц 3000 Х 18% (ставка налога на доходы физических лиц) = 540 грн.

-

Военный сбор 3000 Х 1,5% (ставка военного сбора) = 45 грн.

-

Единый взнос: 3000 х 22% (ставка ЕСВ) = 660 грн. Единый взнос начисляется по ставке 22% на фактически начисленную вознаграждение по договору гражданско-правового характера независимо от ее размера, но с учетом максимальной величины базы начисления.

Удержания — 585 грн. (540 грн. + 45 грн.)

К выплате физическому лицу — 2415 грн. (3000 грн. — 540 грн. — 45 грн.)

Пример 7. Работник уволился по собственному желанию 20 января 2018. За отработанный период ему начислены 2200 грн. Заявление на получение налоговой социальной льготы согласно пп.169.1.1. п.169.1. ст.169 Налогового кодекса Украины работник подал работодателю заранее. Налоговая социальная льгота предоставляется с учетом последнего месяца, в котором плательщик был уволен с работы. Налоговая социальная льгота в данном случае применяется, так как доход работника меньше предельный размер дохода, который дает право на налоговую социальную льготу (2470 грн.).

-

Считаем налог на доходы физических лиц: (2200 — 881) х 18% (ставка налога на доходы физических лиц) = 237,42 грн.

-

Считаем военный сбор 2200 Х 1,5% (ставка военного сбора) = 33 грн.

-

Считаем единый взнос 2200 х 22% (ставка ЕСВ) = 484 грн. При увольнении работника единый взнос начисляется по ставке 22 проц. на фактически начисленную заработную плату независимо от ее размера, но с учетом максимальной величины базы начисления.

Удержания — 270,42 грн. (237,42 грн. + 33 грн.)

К выплате работнику -1929,58 грн. (2200 грн. — 237,42 грн. — 33 грн.)

Пример 8. Работнику, который является лицом, отнесенным законом к второй категории лиц, пострадавших вследствие Чернобыльской катастрофы, начисленные за полный отработанный месяц 4000 грн. Он сообщил в заявлении работодателю о том, что имеет право на повышенную 150% -ную налоговую социальную льготу согласно пп. в ЛС. 169.1.3 п.169.1 ст.169 Налогового кодекса Украины и добавил соответствующие документы. Налоговая социальная льгота к такой заработной платы не применяется, поскольку она больше предельный размер дохода, который дает право на налоговую социальную льготу 2470 грн.

Удержания — 780 грн. (720 грн. + 60 грн.)

К выплате работнику — 3220 грн. (4000 грн. — 720 грн. — 60 грн.)

О праве на льготу и его подтверждение

Обращаем внимание, что согласно п.169.2 ст. 169 Налогового кодекса Украины налоговая социальная льгота применяется к начисленному месячному доходу в виде заработной платы только по одному месяцу работы. Если их несколько, работник самостоятельно выбирает место применения налоговой социальной льготы и представляет работодателю соответствующее заявление. Льгота начинает применяться со дня получения работодателем заявления о применении льготы и документов, подтверждающих такое право.

Итак, работнику надо вовремя подать заявление о применении налоговой социальной льготы (а при наличии нескольких мест работы — выбрать место применения НСЛ и подать заявление) и предоставить соответствующие документы, подтверждающие право на льготу. Также соответствующее заявление и документы подаются работодателю сразу после возникновения права на повышенную льготу (льготы). В другом випадкуроботодавець льготу не начисляет.

Перечень документов, которые необходимо своевременно, вместе с соответствующим заявлением, предоставить работодателю для получения налоговой социальной льготы, определен Порядком представления документов для применения налоговой социальной льготы, утвержденный постановлением Кабмина от 29.12.2010 г.. № 1227.

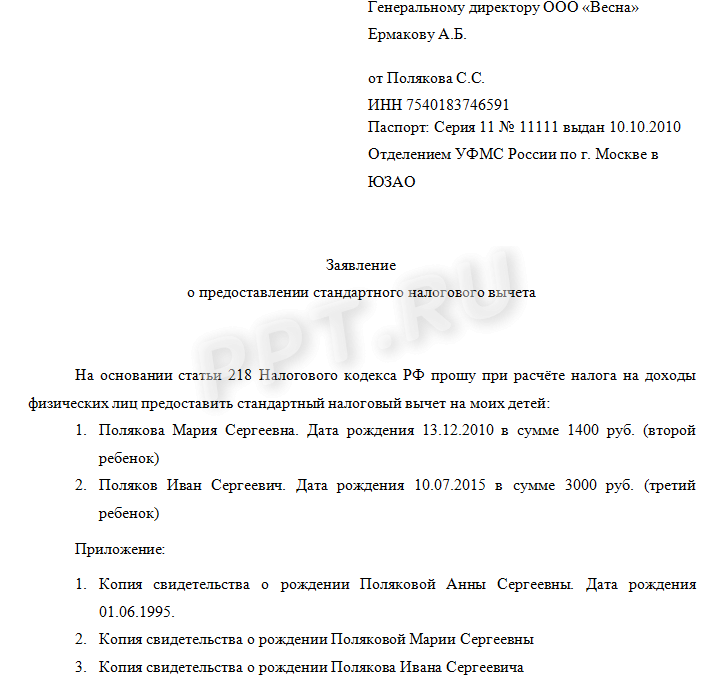

Заявление на налоговый вычет — это письменное обращение к работодателю или в налоговый орган с просьбой уменьшить вычитаемый из заработной платы налог на доходы физлиц (НДФЛ).

При начислении заработной платы с физического лица взимается налог на доходы. Он составляет 13%. Работник вправе уменьшить его размер, обратившись к работодателю и написав заявление на предоставление налогового вычета, который бывает нескольких видов:

- стандартный (ст. 218 НК РФ);

- имущественный (ст. 220 НК РФ);

- социальный (ст. 220 НК РФ);

- профессиональный (ст. 221 НК РФ).

Стандартный вычет

Воспользоваться налоговой льготой и снизить размер НДФЛ могут ликвидаторы и пострадавшие от ядерных аварий или испытаний, получившие инвалидность на военной службе, инвалиды ВОВ, участники боевых действий, инвалиды I, II групп, родители, опекуны, усыновители, герои СССР и РФ.

|

Группа |

Сумма, руб. |

|---|---|

|

Лица, попавшие под воздействие радиации (в том числе «чернобыльцы») (пп. 1 ч. 1 ст. ст. 218 НК РФ) |

|

|

Герои СССР и РФ, участники боевых действий Инвалиды с детства, инвалиды I, II группы (полный список — в п. 2 ст. 218 НК РФ) |

|

|

Родители первого, второго ребенка |

|

|

Родители третьего и последующих детей |

|

|

Ребенок-инвалид I, II группы |

12 000 (родители и усыновители) или 6000 (опекуны и попечители) |

|

Инвалиды ВОВ, инвалиды, получившие увечья на военной службе |

Для оформления требуется подать работодателю заявление и приложить документы, дающие основания получить льготу: подтверждение участника боевых действий, документ об инвалидности, копии свидетельств о рождении детей и т. п.

Заявление на получение налогового вычета на детей

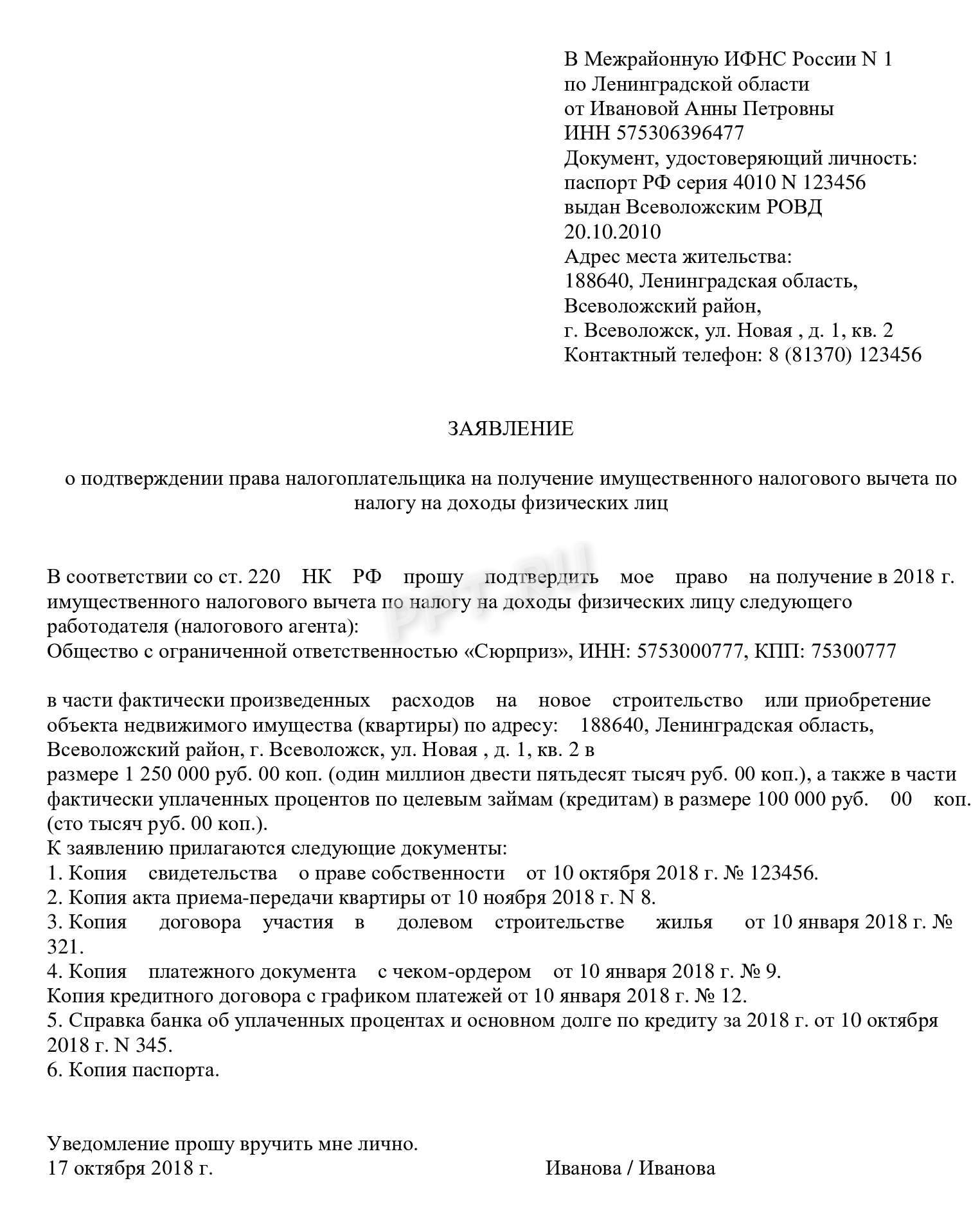

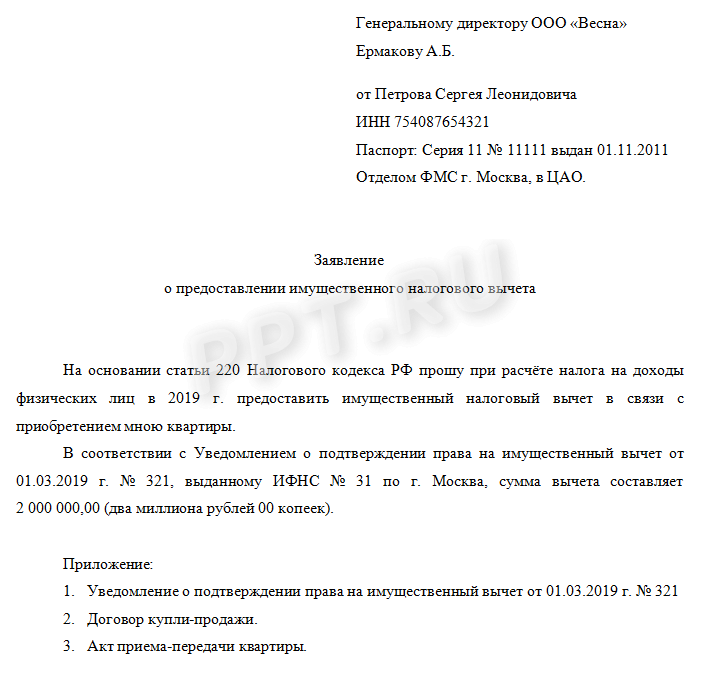

Имущественный

Для возвращения 13% от суммы расходов на покупку недвижимости и процентов по ипотеке надо передать работодателю уведомление от Налоговой службы. Для получения этого документа из ФНС составляется еще одно обращение — в ФНС на получение уведомления.

К нему прикладываются подтверждающие бумаги по списку:

- Ипотечный договор.

- Договор купли-продажи.

- Акт приема-передачи квартиры.

- Документы, подтверждающие оплату.

После получения уведомления от ФНС подается заявление на возврат налога при имущественном вычете работодателю.

После предоставления всех документов, включающих и заявление на имущественный налоговый вычет, организация уменьшит базу по НДФЛ.

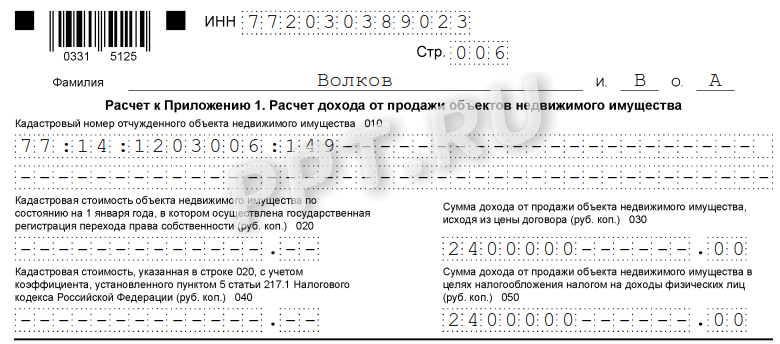

Есть возможность вернуть сразу 13% от стоимости недвижимости (максимальная стоимость объекта для расчета составляет 2 000 000 руб.), обратившись напрямую в ФНС. Для этого заполняется декларация по форме 3-НДФЛ, прикладывается тот же список документов, описанный выше, и отправляется по почте или через личный кабинет сайта ФНС.

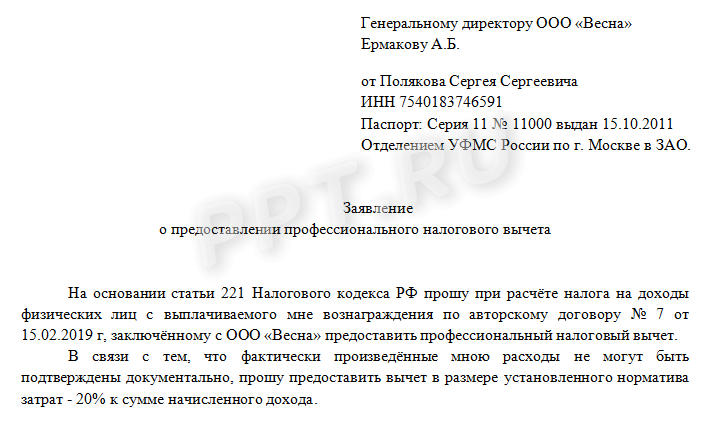

Профессиональный

Распространяется на следующие виды доходов:

- доходы ИП, работающие на общем налоговом режиме (ОСНО);

- доходы представителей профессий, предпочитающих работать частно;

- доходы по договорам гражданско-правового характера;

- авторские вознаграждения.

Сумма профвычета зависит от понесенных затрат или рассчитывается по установленным в п. 3 ст. 221 НК РФ нормативам.

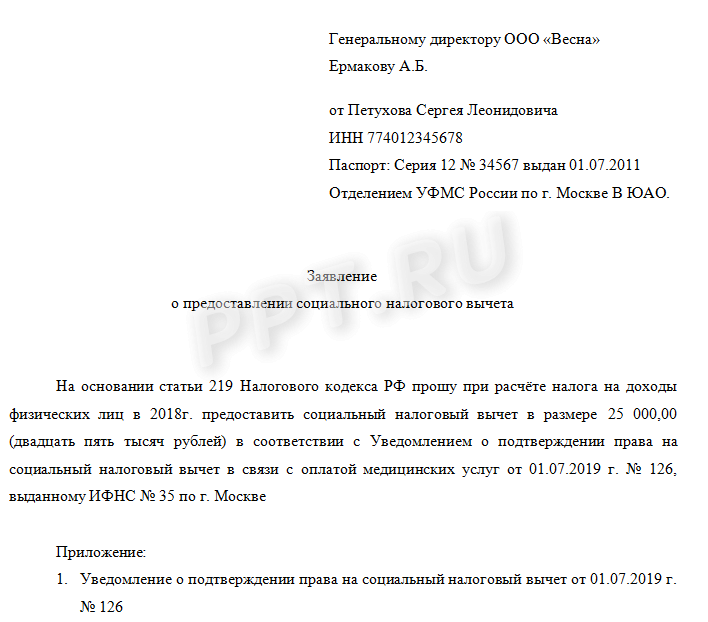

Социальный

На основании ст. 219 НК РФ, социальные льготы вправе получить любой гражданин РФ при затратах на благотворительность, оплату обучения или лечения, покупку лекарств, произведение отчислений в Пенсионный фонд. Для получения возврата средств налогоплательщик обращается или напрямую в ФНС, или к работодателю. Обратите внимание: образец заявления на налоговый вычет в связи с оплатой медицинских услуг ссылается на выданное ФНС уведомление о подтверждении права на соцвычет.

Возврат налога через ФНС

Каждый налогоплательщик вправе выбирать, как получить назад часть суммы налога: обратившись на работу или самостоятельно в ФНС.

Для возврата средств через ФНС необходимо собрать пакет документов, подтверждающих право использования льготы, заполнить 3 НДФЛ и передать все в ФНС.

Претендовать на льготы можно на следующий год после года, в котором возникли основания для возврата налога. Например, если вы приобрели квартиру и подписали акт приема-передачи в 2020 году, значит, право на возврат уплаченного ранее налога появится в 2020 году.

В декларации содержатся сведения о плательщике, его реквизиты, размер НДФЛ к возврату. Прикладывается подтверждающая документация.

Скачать бланк заявления на налоговый вычет по НДФЛ в 2020 году (на детей)

Скачать заявление на имущественный вычет в ФНС на получение уведомления

Скачать образец заявления на имущественный вычет у работодателя

Скачать образец заявления на возврат налогового вычета (профессионального)

Скачать образец заявления о предоставлении налогового вычета (социального)

Удержания из заработной платы работника производятся только вслучаях, предусмотренныхТК РФ и иными федеральными законами. Введение новых оснований удержания из заработной платы работника иными нормативными правовыми актами РФ, законодательными и нормативными правовыми актами субъектов РФ, нормативными правовыми актами органов местного самоуправления, локальными нормативными актами организации не допускается.

Удержания из заработной платы работника для погашения его задолженности работодателю могут производиться:

- – для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

- – для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в других случаях;

- – для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда (ч. 3 ст. 155 ТК РФ) или простое (ч. 3 ст. 157 ТК РФ);

- – при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска. Удержания за эти дни не производятся, если работник увольняется по основаниям, предусмотренным п. 8 ч. I ст. 77; п. 1, 2, 4 ч. 1 ст. 81; п. 1, 2, 5, 6 и 7 ст. 83 ТК РФ.

Еще одним основанием для удержания из заработной платы работника по распоряжению работодателя, предусмотренным ТК РФ, является взыскание с работника суммы причиненного по его вине ущерба, не превышающего среднемесячного заработка (ст. 248 ТК РФ).

Заработная плата, излишне выплаченная работнику (в том числе при неправильном применении трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права), не может быть с него взыскана, за исключением случаев:

- – счетной ошибки;

- – если органом по рассмотрению индивидуальных трудовых споров признана вина работника в невыполнении норм труда (ч. 3 ст. 155 ТК РФ) или простое (ч. 3 ст. 157 ТК РФ);

- – если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

При этом счетной ошибкой может считаться математическая ошибка при расчете размера выплачиваемой работнику суммы заработка. В качестве примеров совершения счетных ошибок можно привести следующие:

- – ошибку в арифметических подсчетах;

- – сбой в работе компьютерной программы;

- – ошибку ввода, когда в компьютерную программу ошибочно введен оклад работника в размере, превышающем установленный его трудовым договором;

- – ошибку в формуле расчета. Например, системой оплаты труда организации предусмотрено, что размер премии по итогам работы за год зависит от должности и количества отработанных дней в году. Однако при вводе данных в компьютер из общего числа рабочих дней в году вычитались лишь дни, когда работник был в отпуске или болел. В результате работнику, который трудоустроился в организацию за месяц до конца года, премия была выплачена в максимальном размере, превышающем размер премии работников, занимающих аналогичные должности и отработавших в организации полный год.

В качестве неправильного применения трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права, можно привести следующие ситуации, в которых излишне выплаченная сумма не может быть с работника взыскана:

- – работнику ошибочно присвоен более высокий тарифный разряд;

- – работнику установлена выплата компенсационного характера за работу в тяжелых (вредных) условиях, однако по результатам аттестации рабочих мест условия труда были признаны нормальными.

Работодатель вправе принять решение об удержании из заработной платы работника не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, возмещения ущерба, погашения задолженности или неправильно исчисленных выплат, в размерах, предусмотренных ст. 138 ТК РФ, и при условии, что работник не оспаривает оснований и размеров удержания. В противном случае удержание из заработной платы работника возможно только в судебном порядке.

Срок для окончательного расчета по выданному работнику перед отъездом в командировку денежному авансу установлен в три рабочих дня после возвращения из командировки. Срок для возмещения ущерба установлен ст. 248 ТК РФ и составляет один месяц со дня окончательного установления работодателем размера причиненного работником ущерба. Срок для возвращения неправильно исчисленных выплат трудовым законодательством не установлен. Действовавшая до вступления в силу ТК РФ от 30 декабря 2001 г. ст. 124 КЗоТ РФ устанавливала, что администрация вправе сделать распоряжение об удержании не позднее одного месяца со дня неправильно исчисленной выплаты. В силу неопределенности действующего трудового законодательства на практике данная норма продолжает применяться и в настоящее время, хотя имеются и иные точки зрения.

Погашение долга увольняемого работника перед работодателем за неотработанные дни отпуска возможно из всех выплат, кроме средств, с которых не производится удержание согласно нормам ТК РФ или иных законов. К таким выплатам относятся различные пособия по социальному страхованию, суммы возмещения нанесенного работнику вреда и другие целевые выплаты, не связанные напрямую с количеством, качеством и условиями труда работника.

Согласно ст. 137 ТК РФ удержания работодателем «могут производиться», а не «должны производиться». Это право работодателя, а не его обязанность. Поэтому работодатель при недостаточности сумм для удержания либо производит возмещение сумм через судебные органы, либо отказывается от производства удержаний.

Если работнику ничего не полагается или начисленного ему заработка не хватает для погашения задолженности, следует официально предложить ему добровольно возместить излишне полученную сумму.

Работник не может быть принужден к внесению сумм наличных денежных средств в кассу организации, в том числе и посредством задержки выдачи трудовой книжки, оформления увольнения и т.п. За любые задержки оформления процедуры увольнения работодатель несет материальную ответственность в порядке ст. 234 ТК РФ.

Если работник добровольно, но без принуждения готов внести наличные средства в кассу организации, то отражаются они в бухгалтерском учете в порядке, определенном в письме Минфина России от 20.10.2004 № 07-05-13/10 «Об отражении в бухгалтерском учете возврата излишне полученных сумм за отпуск». В случае же отказа работника от добровольного погашения долга работодатель может отказаться от взыскания долга либо действовать в судебном порядке.

Сумма излишне выплаченных отпускных определяется, исходя из того среднего заработка, на основании которого ранее были рассчитаны отпускные.

Интересные материалы:

- ОКПД ОСАГО 2018

Поиск по классификатору «ОКПД2» (ОК 034-2014) При публикации сведений в ЕИС в 2018-2019 годах и…

- Статья трудового кодекса о задержке заработной платы

СТ 142 ТК РФ. Работодатель и (или) уполномоченные им в установленном порядке представителиработодателя, допустившие задержку…

- Семинар 2018

Возврат к списку 28.02.2018 – Семинар "3D-коучинг для руководителя" 28 февраля 2018, Среда Ведущая: Татьяна…

- 14 июня 2018 г

14 июня 2018 года 14 июня 2018 какой день недели? четвергКакой лунный день? 1 лунный…

- Чек лист Роспотребнадзор 2018

Rangizzz / .comРоспотребнадзор разместил на федеральном портале проектов нормативных правовых актов проекты чек-листов для плановых…