- от автора admin

Содержание

- Иностранный работник с патентом: уменьшаем НДФЛ на фиксированный авансовый платеж

- НДФЛ: горячие вопросы

- НДФЛ со стоимости медосмотра

- Уведомление об уменьшении НДФЛ на сумму авансовых платежей

- Как отчитаться за услуги, полученные от ИП

- ИП приобретает имущество у физлица

- Порядок исчисления налога

- Налоговая база для исчисления налога

- Порядок исчисления налога на прибыль

- Способы исчисления налога

- Исчисление налога на имущество организаций

- Порядок исчисления земельного налога

- Расходы, учитываемые при исчислении налога на прибыль

- Порядок исчисления налога на добавленную стоимость

- Порядок исчисления налога при упрощенной системе налогообложения

- Исчисление налога на землю

- Исчисление транспортного налога физических лиц

- Исчисление подоходного налога в 2018 году

Иностранный работник с патентом: уменьшаем НДФЛ на фиксированный авансовый платеж

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 18 сентября 2015 г.

Содержание журнала № 19 за 2015 г.М.Г. Суховская, юрист

Как известно, с 2015 г. легально взять на работу можно только тех временно пребывающих в РФ безвизовых иностранцевп. 1 ст. 13.3 Закона от 25.07.2002 № 115-ФЗ, у которых есть специальный патентутв. Приказом ФМС от 08.12.2014 № 638, выданный миграционной службой. Срок действия патента напрямую зависит от того, за сколько месяцев мигрантом уплачен фиксированный авансовый платеж по НДФЛп. 5 ст. 13.3 Закона от 25.07.2002 № 115-ФЗ; п. 2 ст. 227.1 НК РФ. Размер платежа в каждом регионе свойп. 3 ст. 227.1 НК РФ.

При этом работодатель, выплачивая мигранту зарплату и рассчитывая НДФЛ с нее, может уменьшить сумму налога на авансовые платежи, уплаченные иностранцем за период действия патента, относящегося к текущему налоговому периоду (календарному году)ст. 216, п. 6 ст. 227.1 НК РФ; Письмо ФНС от 16.03.2015 № ЗН-4-11/4105.

Напомним, что независимо от срока пребывания в РФ доходы иностранцев, работающих по патенту, с 2015 г. облагаются НДФЛ по ставке 13%п. 3 ст. 224, ст. 227.1 НК РФ.

Вот что нужно сделать для этого.

ШАГ 1. Просим мигранта написать в произвольной форме заявление о таком вычете. Проще всего заранее составить «рыбу» с пустыми строками и выдавать уже готовый шаблон. Вот пример такого заявления.

Генеральному директору ООО «Лотос»

Шарапову И.М.

от Закирова Рината Каримовича

Заявление

Прошу уменьшать НДФЛ, удерживаемый из моего дохода за 2015 год, на суммы уплачиваемых мною фиксированных авансовых платежей на основании предоставленных квитанций об оплате патента за период его действия в 2015 году.

| Дата 13.07.2015 | Подпись  (Р.К. Закиров) (Р.К. Закиров) |

Вместе с заявлением возьмите у иностранца оплаченные квитанции и снимите с них копии. Таким образом, помимо основания для вычета, у вас будет хоть какая-то уверенность в действительности его «рабочего» патента.

ШАГ 2. Обратитесь в свою ИФНС с заявлением о получении специального уведомления, подтверждающего возможность уменьшать в текущем году НДФЛ на фиксированные платежи. Лучше всего составить заявление по форме, рекомендованной ФНСприложение № 1 к Письму ФНС от 19.02.2015 № БС-4-11/2622. Подать его можно в любое время, но целесообразнее сделать это, как только у вас на руках окажутся заявление от мигранта и подтверждающие оплату квитанции. Советуем копии этих бумаг приложить к вашему заявлению, направленному в ИФНС.

ШАГ 3. Дождитесь, пока из инспекции поступит «разрешительное» уведомлениеутв. Приказом ФНС от 17.03.2015 № ММВ-7-11/109@. Оно будет направлено вам в течение 10 рабочих дней с даты получения ИФНС упомянутого заявления, при условии чтоп. 6 ст. 227.1, п. 6 ст. 6.1 НК РФ:

- у инспекции уже есть сведения от органа ФМС о заключении трудового (гражданско-правового) договора между вами и конкретным иностранцем и о выдаче ему патента;

- такое уведомление в отношении названного мигранта не выдавалось другому работодателю.

Как вы понимаете, межведомственный обмен данными у нас временами дает сбой, так что особо уповать на быстрое получение уведомления не стоит. Но пока вы его не получите, засчитывать фиксированные авансовые платежи в счет уплаты НДФЛ нельзя. Зато когда уведомление к вам поступит, то в ближайшую же выплату в пользу мигранта вы сможете начать зачитывать «авансы», уплаченные им в текущем году.

Пример. Уменьшение НДФЛ на фиксированные авансовые платежи

/ условие / Гражданин Таджикистана Р.К. Закиров с 13 июля принят на работу в ООО «Лотос» (г. Люберцы Московской области) с заработной платой 35 000 руб. в месяц. При трудоустройстве, помимо прочих документов, он предъявил патент, выданный 06.07.2015, и квитанцию об оплате фиксированных авансовых платежей по НДФЛ на сумму 16 000,20 руб.пп. 2, 3 ст. 227.1 НК РФ; ст. 2 Закона Московской области от 27.11.2014 № 155/2014-ОЗ Также он написал заявление о зачете уплаченного налога.

21.08.2015 в ООО «Лотос» пришло уведомление из ИФНС, разрешающее в 2015 г. уменьшать НДФЛ с доходов Р.К. Закирова. 31.08.2015 ему была начислена оставшаяся часть зарплаты за август (за минусом ранее выплаченного аванса) в размере 17 500 руб. (35 000 руб. / 2).

/ решение / НДФЛ с начисленной зарплаты за август составил 4550 руб. (35 000 руб. х 13%). Это меньше суммы уплаченных мигрантом фиксированных платежей. Поэтому на руки Р.К. Закирову было выдано 17 500 руб. (35 000 руб. – 17 500 руб.). Оставшаяся сумма «авансов» 11 450,20 руб. (16 000,20 руб. – 4550 руб.) будет учтена при выплате зарплаты за сентябрь и последующие месяцы до конца года.

***

В заключение отметим, что если сумма «авансов», уплаченных мигрантом за период действия патента в течение налогового периода, будет больше суммы НДФЛ, исчисленной по итогам этого года, то разница ему не будет ни возвращена, ни засчитана в счет будущего удержания НДФЛп. 7 ст. 227.1 НК РФ.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Иностранные работники»:

НДФЛ: горячие вопросы

Каждая организация сталкивается с исчислением и уплатой НДФЛ. В данной статье рассмотрим порядок возврата налога иностранным работникам, расскажем, нужно ли удерживать НДФЛ со стоимости медосмотров и с дохода ИП.

НДФЛ со стоимости медосмотра

Вопрос. Сотрудники проходят обязательные медосмотры за счет организации. Нужно ли удерживать НДФЛ со стоимости медосмотра?

Ответ. Суммы оплаты организацией медицинских осмотров работников не подлежат обложению НДФЛ, если оплата произведена за счет чистой прибыли (п. 10 ст. 217 НК РФ). Данную позицию подтвердил и Минфин России в письме от 08.02.2018 № 03-15-06/7527.

Категории работников, которые должны проходить обязательные медицинские осмотры, определены в ст. 213 ТК РФ.

Уведомление об уменьшении НДФЛ на сумму авансовых платежей

Вопрос. Нужно ли в ИФНС запрашивать уведомление на подтверждение права на уменьшение НДФЛ при получении нового патента в течение налогового периода?

Ответ. Согласно п. 6 ст. 227.1 НК РФ, уведомление о подтверждении права на осуществление уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей выдается на один год и действует в рамках одного налогового периода.

Уведомление выдается налоговому агенту при соблюдении следующих условий (письмо ФНС РФ от 07.05.2018 № БС-4-11/8635@):

- при наличии в налоговом органе информации, полученной от территориального органа федерального органа исполнительной власти в сфере миграции, о факте заключения налоговым агентом с налогоплательщиком трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) и выдачи налогоплательщику патента;

- ранее, применительно к соответствующему налоговому периоду, уведомление в отношении указанного налогоплательщика налоговым агентам не направлялось.

ФНС России в своем письме обращает внимание на то, что иного порядка выдачи налоговому агенту уведомления не предусмотрено действующим законодательством о налогах и сборах.

В уведомлении не указывается ни номер патента иностранного работника, ни сумма авансовых платежей, которые налоговый агент может зачесть в счет удержанного НДФЛ. В документе прописывается только год, в течение которого налоговый агент имеет право уменьшать НДФЛ на сумму фиксированных авансовых платежей. Если иностранный работник в течение года переоформляет патент (получает новый патент), подавать в налоговую инспекцию повторное заявление о получении уведомления не надо. Всю необходимую информацию о выданных патентах и о действующих трудовых (гражданско-правовых) договорах между иностранными гражданами и их работодателями налоговый орган получает от территориальных отделений МВД РФ, которые занимаются вопросами миграции.

Вопрос. Иностранный работник (работа по патенту) устроился в организацию в сентябре 2017 года. В том же году он уплатил фиксированные авансовые платежи. Уведомление от ФНС на право уменьшить НДФЛ на сумму фиксированных авансовых платежей организацией было получено только в 2018 году. Сотрудник требует произвести возврат уплаченных фиксированных авансовых платежей по НДФЛ за 2017 год. Правомерно ли его требование?

Ответ.Требование иностранного работника правомерно.

Фиксированные платежи, уплаченные иностранным работником в 2017 году, могут уменьшать только налог, исчисленный за 2017 год. Налоговый агент не вправе уменьшать НДФЛ, исчисленный с дохода 2018 года, на сумму фиксированных платежей 2017 года.

Подробные разъяснения на этот счет даны в письме ФНС РФ от 10.03.2016 № БС-4-11/3920@ и письме Управления ФНС по г. Москве от 16.10.2015 № 20-15/109294.

Излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом в течение трех месяцев на основании письменного заявления налогоплательщика (п. 1 ст. 231 НК РФ).

В соответствии с абз. 4 п. 1 ст. 231 НК РФ возврат налогоплательщику излишне удержанных сумм налога производится налоговым агентом в безналичной форме путем перечисления денежных средств на расчетный счет налогоплательщика, указанный в заявлении.

Возможность возврата сумм излишне удержанного НДФЛ путем выплаты налогоплательщику наличных денежных средств ст. 231 НК РФ не предусмотрена.

Так как отчетность за прошлый год уже сдана, в отношении данного работника следует представить уточненный расчет по форме 2-НДФЛ за 2017 год.

Как заполнить форму 6-НДФЛ и представить уточнения по форме 2-НДФЛ в случае возврата работнику налога, излишне удержанного в предыдущем году, ФНС разъясняет в своих письмах от 14.11.2016 № БС-4-11/21536@ и от 26.10.2016 № БС-4-11/20366@.

Как отчитаться за услуги, полученные от ИП

Вопрос. Для выполнения работ организация заключила договор подряда с индивидуальным предпринимателем. Нужно ли подавать на ИП форму 2-НДФЛ?

Ответ. ИП оказывает услуги на основании договора подряда. В данном случае организация не является налоговым агентом по НДФЛ и не должна подавать сведения в ФНС (ст. 226, 230 НК РФ).

ИП приобретает имущество у физлица

Вопрос. Индивидуальный предприниматель приобрел имущество у физического лица. Обязан ли ИП удержать с дохода физлица НДФЛ?

Ответ. Согласно пп. 2 п. 1 ст. 228 НК РФ, физические лица, получившие доход от продажи имущества и имущественных прав, самостоятельно исчисляют суммы налога на доходы физических лиц, подлежащие уплате в бюджет.

ИП, выплачивающий физическому лицу доход в виде стоимости имущества, не является налоговым агентом. Соответственно, обязанности по исчислению, удержанию и перечислению в бюджет налога на доходы физических лиц в рассматриваемом случае у ИП не возникают.

Порядок исчисления налога

Порядок исчисления налога представляет собой некоторый свод правил, на основании которых устанавливается необходимость для определённого субъекта произвести все требуемые арифметические вычисления, включающие в себя объекты налогообложения, периоды и базу, принимая во внимание все льготы, полагающиеся налогоплательщику.

Любой налоговый платёж содержит в себе перечень обязательных элементов, к которым относятся объект налогообложения, налоговые периоды, база, сроки, ставки и порядок уплаты. Одним из ключевых пунктов налога является и порядок его исчисления. Базовые правила, которые его регламентируют, занесены в статью 52 Налогового Кодекса Российской Федерации, нормы которого не дают общего определения термину порядок исчисления налога. Однако, следует отметить, что он имеет ряд основных особенностей:

- Некоторый свод правил, содержание которых характеризуется значительными юридическими последствиями для лиц, обязанных к уплате налоговых сборов;

- Указанный порядок исчисления налога подразумевает конкретное лицо, на которое распространяется обязанность исчисления. Данное лицо может быть разным, всё зависит от типа налоговых платежей (сборов). Например, при определении подоходного налога, в некоторых случаях обязанным лицом является работодатель;

- Результатом производимых подсчётом обязана быть конкретная сумма, которую требуется уплатить налогоплательщику.

Порядок исчисления налога – это перечень необходимых действия налогоплательщика и других лиц по расчёте величины налогового сбора, требуется перечислять в конце каждого налогового периода в бюджет. Величина налога зависит от налоговой ставки, налоговой базы, а также наличия налоговых льгот.

При расчёте величины налоговых выплат возникают два вопроса: кем осуществляется исчисление и какова формула расчёта? При ответе на первый вопрос следует уточнить, что имеется три основных вида уплаты налоговых сборов:

- С помощью декларации;

- В зависимости от источника дохода;

- Кадастровый.

По негласному общему правилу налогоплательщик самостоятельно рассчитывает величину налога за налоговый период.

Если уплата налогового сбора осуществляется по декларации, налогоплательщику необходимо представить в обозначенные сроки в налоговую инспекцию по месту собственной регистрации декларацию, которая представляет собой официальный документ о налоговых обязательствах. К данному типу уплаты налогообложения относится:

- Налог на добавленную стоимость (НДС);

- Налог на прибыль компаний;

- Акцизы и так далее.

В соответствии с Налоговым законодательством РФ, расчёт величины налогового сбора может производить налоговый орган или налоговый агент.

Оплата налогового сбора по источнику дохода подразумевает получение налогоплательщиком определённой доли дохода за вычетом налоговых отчислений, который определяется и взимается бухгалтерией компании, осуществляющей начисление заработной платы (дохода). На основании Налогового законодательства, данные компании принуждаются к выполнению функций налоговых агентов. Главным преимуществом этого способа уплаты налога является то, что полностью исключается уклонение от уплаты налоговых сборов налогоплательщиком. С помощью такого способа уплачиваются:

- Налог на доходы физических лиц (НДФЛ);

- Налог на добавленную стоимость для иностранных компаний, которые ведут свою деятельность в России, но не состоят в местном налоговом учёте.

Кадастровый способ подразумевает под собой ведение кадастра – специального реестра, который включает в себя классификацию объектов налогообложения по определённым критериям (доход, имущество). Кроме того, он выявляет среднюю доходность этого же объекта. При формировании кадастра, его основой может выступать любая характеристика объекта налогообложения. Например, при создании земельного кадастра это может быть вид земельного участка (лес, луг и так далее), его месторасположение, а также кадастровая стоимость. Примерами кадастрового способа уплаты налоговых сборов являются:

- Налог на имущество физических лиц;

- Налог на землю;

- Транспортный налог.

При использовании данного способа погашения налога физические лица освобождаются от сложной системы расчёта налоговых сборов, которая требует соответствующих знаний Налогового законодательства и определённой квалификации. Помимо этого, необходимо также понимать, что налоговая инспекция владеет гораздо большими ресурсами при сборе и обработке данных, которые требуются для расчёта налоговых сборов, нежели физические лица.

После того, как было определена сторона исчисления налогового сбора, ей необходимо приступить к расчёту величины налога. При исчислении учитываются следующие показатели:

- Налоговый период;

- Налоговая ставка;

- Налоговая база;

- Льготы.

Внимание! Налоговые сборы классифицируются на федеральные, региональные и местные, а налоговый и отчётный периоды по ним устанавливаются на основании Налогового Кодекса РФ!

Налоговая база для исчисления налога

Налоговая база – это характеристика (стоимостная, физическая или другой формы) предмета налогообложения. Она входит в число обязательных элементов налогового сбора. Ключевой задачей налоговой базы является количественное выражение объекта налогообложения.

Порядок определения налоговой базы установлен Налоговым Кодексом РФ.

Налогоплательщики, являющиеся организацией или компанией рассчитывают налоговую базу по окончанию каждого налогового периода, опираясь на сведения регистров бухгалтерского учёта других подтверждённых документальным методом данных.

Физические же лица исчисляют налоговую базу в соответствии с получаемыми суммами своих доходов.

ИП, которые используют общую систему налогообложения, уплачивают авансовые платежи по налоговому сбору в соответствии с налоговыми уведомлениями, высылаемыми налоговым органом.

Налоговая база является величиной, на основании которой определяется величина налогового сбора: налоговая база прямо пропорциональна ставке налога. В зависимости от типа налога это может быть стоимость имущества, прибыль, доходы и так далее. Налоговый Кодекс Российской Федерации предоставляет два способа учёта налоговой базы – накопительный и кассовый. Исчисление по первому методу характеризуется тем, что ключевым моментом при определении налоговой базы является возникновение имущественных прав и обязанностей. При кассовом способе при исчислении налоговой базы принимаются во внимание исключительно доходы (расходы), которые реально были у налогоплательщика.

Налоговая база для каждого типа налогового сбора определяется по-разному. Например, для налога на имущество она представляет собой остаточную стоимость основных средств или кадастровую стоимость недвижимости.

Внимание! Налоговая декларация на доходы физических лиц заполняется по форме 3-НДФЛ и представляет собой документ, несущий в себе отчёт физического лица перед налоговой службой за полученные им доходы и относящиеся к ним расходы!

Вместе с тем, индивидуальные предприниматели, находящиеся на общей системе налогообложения, уплачивают авансовые платежи по налогу на основании налоговых уведомлений, направленных им налоговым органом

Порядок исчисления налога на прибыль

Каков порядок расчёта на прибыль? Налог на прибыль рассчитывается как соответствующая налоговой ставке процентная доля налоговой базы. Его величина, а также сумма авансовых платежей по окончанию отчётного периода определяется организацией самостоятельно в соответствии со сведениями налогового учёта.

Данный тип налогового отчисления следует уплачивать в конце налогового периода до 28 марта следующего года. Эта же дата является крайним сроком для подачи налоговой декларации.

Доходы, которые подлежат налогообложению, классифицируются следующим образом:

- Доходы от реализации;

- Внереализационные (непроизводственного характера) доходы.

Способы исчисления налога

Исчислять налоговые сборы можно по нескольким методикам. Самая популярный и в то же время простой метод подразумевает обложение налоговой базы по частям – некумулятивный метод. Иными словами, каждая выплата организацией денежных средств физическому лицу облагается налогом отдельно, без учёта полученных ранее средств. Данный способ характеризуется тем, что ведение учёта доходов и льгот налогоплательщика не требуется. Однако, некумулятивный способ не обеспечивает равномерность поступления финансовых средств в бюджет.

Хорошую востребованность также получил кумулятивный метод, суть которого состоит в том, что налоговые вычеты исчисляются нарастающим итогом. Его функцией является определение величины дохода и общей суммы льгот, полученной на отдельно взятой дате года.

Исчисление налога на имущество организаций

Налог на имущество организации рассчитывается на основании Налогового Кодекса. Он относится к числу региональных налоговых отчислений, а устанавливая его, законодательные органы субъектов РФ устанавливают налоговую ставку, порядок и сроки уплаты.

Величина налога, рассчитываемая по итогам налогового периода определяется как произведение налоговой ставки и налоговой базы. А величина налогового сбора, который подлежит уплате в бюджет, переделяется точно также, вычитая при этом сумму авансовых платежей.

Порядок исчисления земельного налога

Расчёт земельного налога необходим только тем лицам, кто является владельцем земельного участка. Порядок расчёта и уплаты данного налога устанавливается местными органами власти. Величина земельного налога определяется как произведение налоговой ставки и базы, а его уплата осуществляется раз в год.

Основой для исчисления выступает стоимость земельного участка по кадастру (по состоянию на 1 января того года, за который исчисляется налоговый сбор). Более точную информацию о стоимости земельного участка можно посмотреть на интернет-портале Росреесрта.

Следует добавить, что в соответствии с Налоговым Кодексом РФ предусмотрено всего два размера ставок по земельному налогу:

- 0,3 – для земельных участков сельскохозяйственного назначения;

- 0,5 – для остальных земельных участков.

Расходы, учитываемые при исчислении налога на прибыль

Расходы, которые учитываются при исчислении налога на прибыль, признаются только обоснованные затраты налогоплательщика, то есть экономически оправданные затраты. Расходами также являются разного рода затраты, которые были направлены на реализацию деятельности, которая приносит доходы.

Статья 252 Налогового Кодекса выделяет две группы расходов:

- Затраты, направленные на производство и реализацию. Сюда относятся материальные расходы, расходы на оплату труда, величина начисленной амортизации и прочие;

- Внереализационные расходы – затраты связанные с банковскими услугами, финансовые потери от пожаров, аварий, стихийных бедствий и тому подобное.

Порядок исчисления налога на добавленную стоимость

НДС является косвенным налогом, который представляет собой форму, в которой уплачивается налогоплательщиком определённая сумма в бюджет, определённая в соответствии с налоговыми ставками. Полученная величина прибавляется к стоимости товаров или услуг. Данный в налогового отчисления относится к числу федеральных, а значит его применение обязательно. Налоговые ставки устанавливаются в зависимости от типа товаров и могут быть в размере 0%, 10% и 18%. Налогоплательщики в принудительном порядке должны вести журнал учёта счетов-фактур, книгу покупок и продаж.

Исчисления налога на добавленную стоимость осуществляется в конце каждого налогового периода, а его уплату следует производить до 20 числа следующего за налоговым периодом месяца. Расчёт величины НДС осуществляется в соответствии с налоговой ставкой, которая является процентной долей от налоговой базы.

Порядок исчисления налога при упрощенной системе налогообложения

В соответствии с Налоговым Кодексом, налогоплательщики обязаны уплачивать величину квартального авансового платежа в конце каждого отчётного периода при УСН. При использовании полученных доходов в качестве объекта налогообложения налоговая ставка составляет 6%. Если использован объект доходы минус расходы – 15%-ая налоговая ставка. В конце налогового периода совершённые авансовые платежи по упрощенке переводятся в счёт уплаты налога.

Исчисление налога на землю

Исчисление налога на землю для физических и юридических лиц осуществляется отдельно с различными налоговыми ставками. Так, расчёт земельного налога для юридических лиц осуществляется как кадастровая стоимость земельного участка умноженная на процентную ставку (Его устанавливают местные власти, максимальное значение – 1,5%) и коэффициент владения (отношение месяцев использования земельного участка к 12). Расчёт земельных налоговых отчислений для физических лиц осуществляет налоговый орган. Исчисление данного налога производится по той же формуле, что и у юридических лиц, только процентная ставка не может превышать 0,3%.

Исчисление транспортного налога физических лиц

Транспортное налогообложение имеет следующие особенности для ИП, юридических и физических лиц:

- ИП облагается транспортным налоговым сбором как частное лицо;

- Организации и компании в обязательном порядке должны вести отчётность и оформлять декларацию по транспортному налогу, в отличие от физических лиц;

- Только юридические лица должны производить оплату авансовых платежей по транспортному налогу;

- Юридическим лицам необходимо произвести уплату данного налога в феврале-апреле, физические лица в октябре-ноябре.

Транспортный налог для юридических лиц исчисляется по следующему правилу: налоговая ставка прямо пропорциональна налоговой базе и налоговому периоду.

Подробнее о расчете налога на имущество физических лиц, вы сможете узнать из нашей статьи.

Исчисление подоходного налога в 2018 году

И в заключение стоит добавить, что исчисление подоходного налога осуществляется с заработной платы работника (сотрудника). Величина налоговых отчислений выражена в процентной ставке и составляет от 9 до 35% от дохода.

Дополнительную информацию о порядке исчисления налога на имущество физических лиц, вы сможете узнать из данного видео:

Работодатели имеют право трудоустраивать безвизовых иностранцев при наличии у них патента. В каком порядке нужно возмещать НДФЛ по иностранцам на патенте?Какие должны быть соблюдены условия для уменьшения НДФЛ на сумму фиксированных платежей по патенту?

Безвизовым иностранным гражданам предоставлено право на осуществление трудовой деятельности по найму на территории РФ. Как правило, иностранцы самостоятельно перечисляют фиксированные авансовые платежи по НДФЛ, а работодатель как налоговый агент удерживает и перечисляет НДФЛ с их заработной платы.

Авансовый платеж перечислить за иностранца могут любые компании, ИП или граждане (абз.4 п.1 ст.45 НК РФ). В этом случае у иностранца возникает облагаемый НДФЛ доход в размере авансовых платежей по патенту, которые за него оплатило третье лицо, за исключением случая, когда оплата за иностранца произведена физическим лицом (Письма Минфина РФ от 20.03.2019 г. № 03-04-07/18414 и ФНС РФ от 02.11.2018 г. №БС-4-11/21422). Налоговый агент обязан удержать налог из любых причитающихся сотруднику выплат и перечислить их в бюджет (п.1, 2, 4, 6 ст.226 НК РФ).

Важно!

Порядок исчисления и уплаты НДФЛ от осуществления трудовой деятельности по найму в РФ на основании патента, выданного в соответствии с Федеральным законом от 25.07.2002 г. № 115-ФЗ «О правовом положении иностранных граждан в РФ» (далее по тексту — Закон № 115-ФЗ), установлен ст.227.1 НК РФ.

Увеличение фиксированных авансовых платежей по НДФЛ в 2020 году

Фиксированные авансовые платежи по НДФЛ за иностранцев, которые работают по патенту, в 2020 году запланировано увеличить на новый коэффициент-дефлятор — 1,813 (утвержден приказом Минэкономразвития РФ от 21.10.2019 г. № 684 (против 1,729 — в 2019 году)).

Фиксированный платеж ежегодно индексируют на региональный коэффициент, который устанавливается в каждом субъекте РФ на календарный год.

Например, Правительством г. Москвы установлен региональный коэффициент, отражающий региональные особенности рынка труда на территории г. Москвы на 2020 г. — 2,4591 (в 2019 году — 2,4099 — Закон г. Москвы от 20.11.2019 г. № 29 «Об установлении коэффициента, отражающего региональные особенности рынка труда на территории города Москвы»).

Фиксированный авансовый платеж по НДФЛ для получения патента на работу в г. Москве будет рассчитываться в следующем порядке:

1 200 руб. x 2,4591×1,813* = 5 350 рублей.

*Примечание.

На момент написания статьи известно, что Минэкономразвития РФ подготовило проект приказа о внесении изменений, согласно которому коэффициент дефлятор будет уменьшен с 1,813 до 1,810. В том случае если приказ пройдет регистрацию в Минюсте РФ в установленном порядке, все установленные к этому времени размеры фиксированных авансовых платежей по патенту на 2020 год изменятся.

Важно!

Если патент выдан в 2019 году, но его срок заканчивается в 2020 году, то пересчитывать НДФЛ с учетом коэффициента-дефлятора на 2020 год не нужно. Данный вывод подтверждается разъяснениями контролирующих органов (Письма ФНС РФ от 27.01.2016 г. №БС-4-11/1052, Минфина РФ от 19.03.2018 г. № 03-04-07/17158).

Условия для уменьшения НДФЛ на сумму фиксированных платежей по патенту

После трудоустройства иностранца НДФЛ с его доходов рассчитывает и удерживает налоговый агент — его работодатель по ставке составляет 13 процентов независимо от того, является ли иностранец резидентом или нет (абз.3 п.3 ст.224 НК РФ).

Для того чтобы уменьшить сумму НДФЛ на фиксированные платежи по нему у работодателя должны быть на руках следующие документы:

-уведомление от налоговой инспекции;

-заявление от иностранца;

Важно!

Уведомление налоговиками должно выдаваться на каждый налоговый период (п.6 ст.227.1 НК РФ). Если иностранец оплатил «переходящий» патент, то и уведомление нужно получить на каждый год.

При положительном решении уведомление выдается налоговиками в течение 10 рабочих дней. Налоговая инспекция вправе отказать в выдаче уведомления, если:

-иностранцу уже выдавалось в этом же налоговом периоде уведомление;

-в базе данных инспекции отсутствует информация о заключении трудового или гражданско-правового договора с этим иностранцем и выдаче ему патента.

При отказе в выдаче уведомления работодатель не вправе уменьшать сумму НДФЛ на перечисленные фиксированные авансовые платежи (п.2 ст.226, ст.227.1 НК РФ, письмо ФНС РФ от 07.09.2018 г. №БС-4-11/17454).

Порядок возмещения суммы НДФЛ по патенту

При расчете НДФЛ возможно два варианта:

I вариант.

Платеж по патенту < суммы НДФЛ, исчисленной с заработной платы.

ПРИМЕР № 1.

Иностранец трудоустроился в компанию в январе 2020 г. и в этом же месяце было получено уведомление на уменьшение НДФЛ.

Сумма оплаченного патента за 3 месяца составила 5 350 рублей х 3 = 16 050 руб.

Заработная плата иностранца за январь 2020 г. составила 60 000 руб. Ставка НДФЛ — 13% (п.3 ст.224 НК РФ).

Сумма НДФЛ за январь 2020 г. составила:

60 000 руб. х 13% = 7 800 руб.

Сумма исчисленного НДФЛ меньше уплаченного фиксированного авансового платежа за месяц:

16 050 руб. — 7 800 руб. = 8 250 руб.

Таким образом, работник за январь 2020 г. «на руки» получит 60 000 руб.

Оставшаяся сумма авансовых платежей не «сгорит», а будет учтена при расчете НДФЛ в последующие месяцы.

За январь — март 2020 г. сумма начисленного НДФЛ составит:

60 000 руб. х 3 мес. х 13% = 24 750 руб.

С учетом зачета фиксированного платежа сумма НДФЛ за 3 месяца работы составит:

24 750 руб. — 16 050 руб. = 8 700 руб.

Если при уменьшении НДФЛ на фиксированные авансовые платежи исчисленная сумма НДФЛ за месяц соответствующего налогового периода окажется меньше суммы уплаченного фиксированного авансового платежа, разницу можно учесть при уменьшении суммы НДФЛ в следующем месяце этого же налогового периода (Письмо ФНС РФ от 23.09.2015 г. №БС-4-11/16682@).

II вариант.

Платеж по патенту > суммы НДФЛ, исчисленной с заработной платы.

Возможна ситуация, когда сумма уплаченных фиксированных авансовых платежей за период действия патента в налоговом периоде больше суммы НДФЛ, исчисленной с дохода работника за этот же период.

ПРИМЕР № 2.

Иностранец трудоустроился в компанию в январе 2020 г. и в этом же месяце было получено уведомление на уменьшение НДФЛ.

Сумма оплаченного патента за 3 месяца составила 5 350 рублей х 3 = 16 050 руб.

Заработная плата иностранца за январь 2020 г. составила 25 000 руб. Ставка НДФЛ — 13% (п.3 ст.224 НК РФ).

Сумма НДФЛ за январь 2020 г. составила:

25 000 руб. х 13% = 3 250 руб.

Сумма исчисленного НДФЛ меньше уплаченного фиксированного авансового платежа за месяц:

16 050 руб. — 3 250 руб. = 12 800 руб.

За январь — март 2020 г. сумма начисленного НДФЛ составит:

25 000 руб. х 3 мес. х 13% = 9 750 руб.

С учетом зачета фиксированного платежа сумма НДФЛ составит:

9 750 руб. — 9 750 руб. = 0 руб.

Если сумма НДФЛ с доходов иностранного работника получилась меньше уплаченных им фиксированных авансовых платежей, то такая разница не будет считаться переплатой.

Возмещение суммы НДФЛ в случае миграции иностранца

Можно ли уменьшить НДФЛ на сумму фиксированных авансовых платежей, уплаченных иностранцем за патент, в случае его перевода на работу в другой субъект РФ в течение налогового периода?

При переводе иностранца в течение налогового периода в другое подразделение компании на территории другого субъекта РФ работодателю не нужно получать в налоговой инспекции новое уведомление.

Из ФНС получено подтверждение на право вычета НДФЛ у иностранного работника. Как отразить уменьшение НДФЛ на сумму патента иностранному гражданину в 1С 8.3 Бухгалтерия?

Подскажите, пожалуйста, как отразить в 1С 8.3, чтобы не начислялся НДФЛ по иностранному гражданину, работающему по патенту?

- Как зачесть аванс по НДФЛ иностранца на патенте

- ШАГ 1. Статус налогоплательщика и уведомление

- ШАГ 2. Регистрация авансового платежа по НДФЛ

Как зачесть аванс по НДФЛ иностранца на патенте

Возврат НДФЛ иностранцам работающим по патентам в 1С 8.3

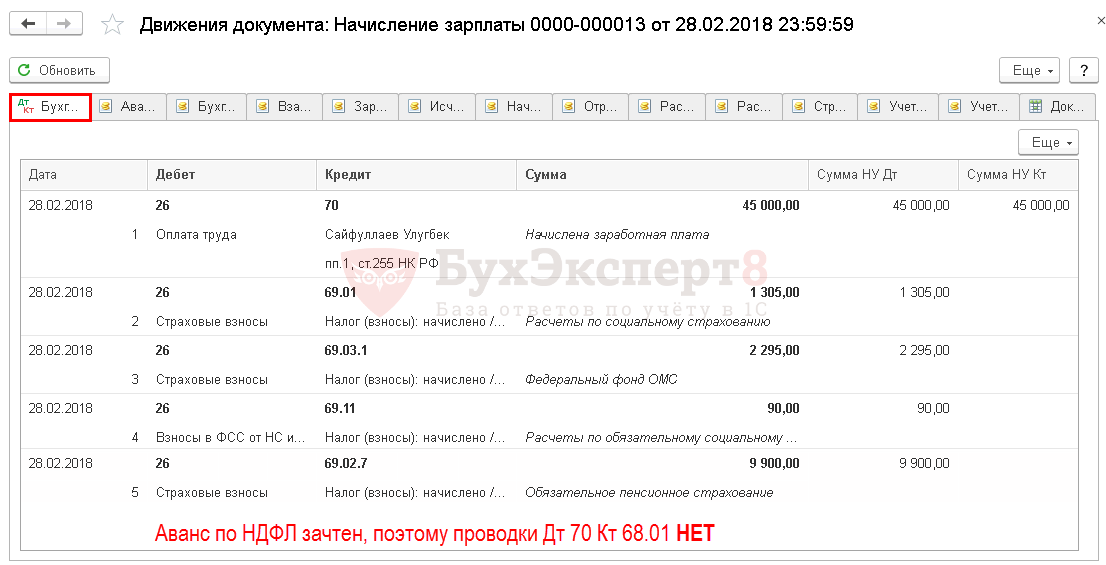

НДФЛ по иностранным работникам на патенте исчисляется, но при этом производится зачет авансовых платежей по НДФЛ, которые самостоятельно уплатил иностранный работник (п. 2 ст. 226 НК РФ, ст. 227.1 НК РФ). Пока производится зачет аванса по НДФЛ, в БУ налог не начисляется, т.е. нет проводки Дт 70 Кт 68.01.

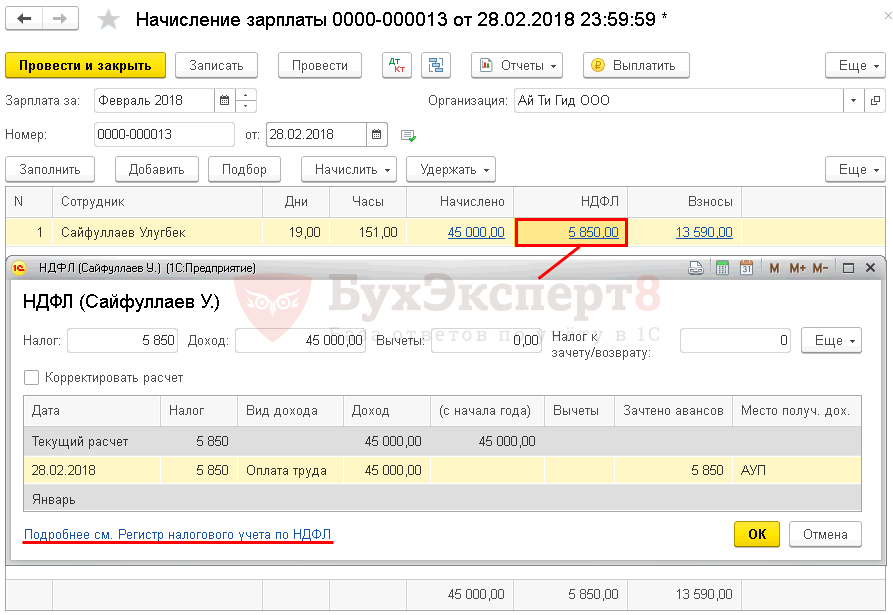

01 февраля гражданин Республики Узбекистан («безвизовая» страна) Сайфуллаев Улугбек, временно пребывающий на территории РФ и имеющий патент, нерезидент, принят на работу с окладом 45 000 руб.

В 2018 году авансовый платеж НДФЛ по патенту за месяц в г. Москве составляет 4 500 руб. Рассчитан он по формуле:

- Фиксированная сумма × коэффициент-дефлятор (Приказ Минэкономразвития РФ от 30.10.2017 N 579) × региональный коэффициент (Закон г. Москвы от 26.11.2014 N 55, Информация ФНС России).

- 1 200 руб. х 1,686 х 2,2242 = 4 500 руб.

Сайфуллаев У. оплатил авансовый платеж по НДФЛ за 11 месяцев в сумме 49 500 руб.

- 4 500 руб. х 11 мес. = 49 500 руб.

В наличии следующие документы:

- платежный документ от 15.01.2018, подтверждающий уплату авансового платежа по НДФЛ в сумме 49 500 руб.;

- заявление У.Сайфуллаева от 01.02.2018 с просьбой уменьшить НДФЛ за налоговый период на сумму уплаченного им авансового платежа по налогу;

- уведомление из ИФНС от 29.01.2018 о подтверждении права на уменьшения исчисленной суммы НДФЛ на сумму уплаченных фиксированных авансовых платежей.

Ставка НДФЛ — 13% (п. 3 ст. 224 НК РФ, ст. 227.1 НК РФ).

Рассмотрим возврат НДФЛ иностранцам работающим по патентам в 1С 8.3 на примере начисления заработной платы за февраль 2018. Сотрудник отработал этот месяц полностью.

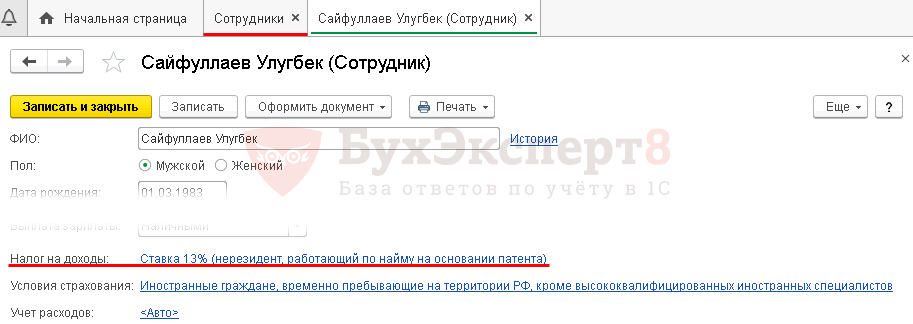

Шаг 1. Внесение информации о статусе налогоплательщика и Уведомления на авансовые платежи по патентам

Зарплата и кадры – Кадровый учет — Сотрудники – поле Налог на доходы.

Раздел Статус налогоплательщика — поле Статус: Нерезидент, работающий по найму на основании патента.

Раздел Уведомление на авансовые платежи по патентам — налоговый период, номер, дата уведомления и код ИФНС, которая его выдала.

Уведомление можно также зарегистрировать на Шаге 2. Но удобнее выполнять эту операцию на Шаге 1, тогда дальше информация об уведомлении будет заполняться автоматически.

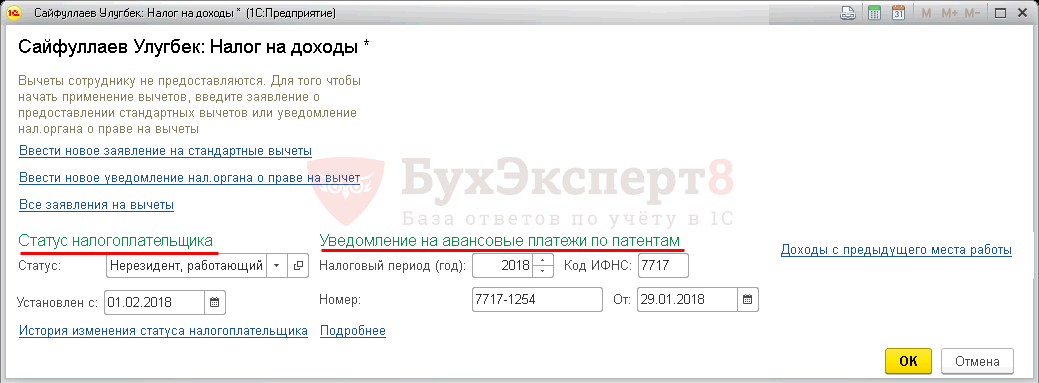

Шаг 2. Регистрация уплаченного фиксированного авансового платежа по НДФЛ

Зарплата и кадры – НДФЛ – Все документы по НДФЛ – кнопка Создать — Авансовый платеж по НДФЛ – Провести и закрыть.

Реквизиты Уведомления можно внести и на этом этапе. Документ заполните, как показано ниже:

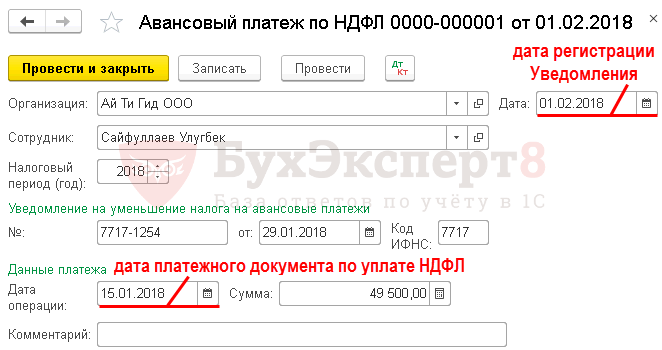

Шаг 3. Начисление заработной платы и зачет авансового платежа по НДФЛ

Зарплата и кадры – Все начисления – Начисление зарплаты – кнопка Заполнить.

Подробности расчета можно посмотреть, кликнув по ссылке с суммой НДФЛ 5 850,00 в графе НДФЛ или в Регистре налогового учета по НДФЛ. Ссылка на этот регистр будет доступна также, если перейти по ссылке с суммой НДФЛ 5 850,00.

Проводки

Контроль

ОСВ по счету 70

Расчет суммы к выплате

В последующих месяцах удержание будет производиться аналогичным образом при начислении заработной платы.

Если по итогам года образуется переплата по авансам НДФЛ уплаченным в текущем году (сотрудник уплатил НДФЛ по патенту больше, чем ему начислено), то возврату и зачету эта сумма не подлежит (п. 7 ст. 227.1 НК РФ).

В нашем примере вся сумма авансового платежа по НДФЛ будет учтена, если сотрудник отработает весь период по 31.12.2018 включительно.

Авансовый фиксированный платеж по НДФЛ — 49 500 руб.

НДФЛ, исчисленный за 2018 г.: 45 000 руб. х 11 мес. х 13% = 64 350 руб.

64 350 руб. больше 49 500 руб.

Шаг 4. Проверка регистров НДФЛ

Зарплата и кадры – Зарплата — Отчеты по зарплате – Регистр налогового учета по НДФЛ.

- Зачтено авансовых платежей (ст. 227.1 НК РФ).

- Сумма авансовых платежей зачтенная.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Интересные материалы:

- Возврат НДФЛ по патенту 2018

Заявление о подтверждении права на зачет авансовых платежей по НДФЛОформление заявления о праве налогоплательщика на…

- Код страны 3 НДФЛ

Коды документов для справки 2 НДФЛ01 — Паспорт гражданина СССР. Действителен до 01.01.2008 для некоторых…

- Проверить 6 НДФЛ онлайн

Как проходит камеральная проверка отчета 6-НДФЛ? Как налоговая проверяет 6-НДФЛСверка формы 6-НДФЛ с совершенными платежами…

- 070 6 НДФЛ

Порядок заполнения строки 070 формы 6-НДФЛ Есть вопросы или сомнения по заполнению отчета 6-НДФЛ: как…

- 6 НДФЛ сторно отпуска больничным

Заполняем 6-НДФЛ в сложных ситуациях: перенос отпуска, доходы по разным ставкам, доплата к больничным, отпуск с увольнениемБольничный во время…