- от автора admin

Содержание

- Порядок проведения увольнения

- Тонкости проведения увольнения в зависимости от причины

- Срок отправки работнику уведомления об увольнении

- Как отправить уведомление

- Если работник не получил уведомление об увольнении

- Что делать, если сотрудник отказывается подписывать уведомление

- Кто составляет уведомление

- Образец уведомления об увольнении работника

- Как оформить уведомление

- Как, сколько и для чего хранить уведомление

- Как уволить руководителя при закрытии фирмы в 2020 году?

- Кто увольняет директора при ликвидации фирмы?

- Когда увольнять директора в связи с ликвидацией ООО?

- Запись в трудовой при увольнении директора в связи с ликвидацией

- Ответственность ген директора при ликвидации фирмы в 2020 году

- Выплаты генеральному директору при увольнении в связи с закрытием компании

- Увольнение руководителя при закрытии фирмы налоговой

- Процедура увольнения

- Расчет в процессе ликвидации

- Компенсация отпуска

- Выходное пособие

- Декретные выплаты

- Формула расчета

Составление уведомления об увольнении работника происходит в тех случаях, когда увольнение является инициативой работодателя. Документ относится к обязательной части процедуры увольнения, вне зависимости от того, какие именно обстоятельства стали поводом для ее проведения: сокращение штата сотрудников, ликвидация организации, нарушения трудовой дисциплины со стороны работника и т.д.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

ФАЙЛЫ

Скачать бланк уведомления об увольнении работника .docСкачать образец уведомления об увольнении работника .doc

Порядок проведения увольнения

- Процесс увольнения запускается с момента принятия решения работодателем.

- После этого составляется оповещение, которое передается увольняемому сотруднику под роспись. Данный автограф будет свидетельствовать о том, что информация доведена до сведения работника.

- Затем на предприятии издается специальный приказ, на основании которого кадровик готовит документы на увольнение, вносит соответствующие записи в личное дело и трудовую книжку сотрудника, а бухгалтерия производит с ним окончательные расчеты.

Тонкости проведения увольнения в зависимости от причины

Как уже отмечалось выше, существуют разные поводы для увольнения. Каждый из них имеет свои особенности, которые необходимо отразить в уведомлении. Например:

- если увольнение происходит по причине сокращения штата, то в извещении работнику нужно предложить имеющиеся в наличии свободные вакансии для его перевода на другую должность;

- если поводом к увольнению послужила ликвидация фирмы, то в уведомлении надо дать ссылку на протокол собрания учредителей, вынесших данное решение;

- если увольнение наступает в связи с несоответствием занимаемой должности, то в бланке извещения следует сослаться на закон, который позволяет проведение увольнения на этом основании и т.д.

Срок отправки работнику уведомления об увольнении

О том, что работник подлежит увольнению, работодатель обязан сообщить ему заранее: от трех дней до двух месяцев до самого события.

Точный период зависит от того, по какой именно причине происходит увольнение. При окончании действия срочного трудового договора уведомление можно передать работнику за три дня, при ликвидации предприятия необходимо минимум 60 дней (считается, что такой срок является достаточным для того, чтобы человек определился с дальнейшими планами или нашел новую работу). Более подробно о сроках предварительного извещения увольняемых сотрудников можно узнать из ТК РФ.

Как отправить уведомление

Информацию об увольнении можно довести до сведения работника любым удобным способом: вручив оповещение лично в руки или же отправив по почте заказным письмом с уведомлением у вручении. Разница здесь заключается только в сроках: скорость почтовых отправлений оставляет желать лучшего.

Если работник не получил уведомление об увольнении

В случае, если сотрудник предприятия не получил уведомления об увольнении, он вправе оспорить увольнение в установленном законом порядке.

С соответствующим заявлением можно обратиться как в трудовую инспекцию, так и в суд.

Оспорить увольнение можно и тогда, когда работодатель не удосужился взять с подчиненного подпись об ознакомлении с уведомлением, даже если сотрудник получил и прочитал его.

Следует отметить, что в большинстве случаев подобных нарушений суд встает на сторону работника (но только если дело не касается ликвидации фирмы – здесь все несколько сложнее).

Что делать, если сотрудник отказывается подписывать уведомление

Если извещение о надвигающемся увольнении передано работнику лично в руки, но при этом он отказался его подписать, необходимо составить об этом специальный акт. Данный документ в случае судебных разбирательств послужит доказательством со стороны работодателя в том, что все необходимые этапы увольнения были выполнены им надлежащим образом.

Точно также считается, что работодатель оповестил работника об увольнении в случае отправки уведомления по почте, даже если письмо вернется с пометкой «не получено» Единственное условие: об отказе адресата получать послание почтовый работник также должен написать акт.

Кто составляет уведомление

Непосредственно написанием уведомления может заниматься любой специалист компании, обладающий необходимыми навыками, а также знанием Трудового и Гражданского кодекса РФ. Обычно это юрисконсульт, кадровик или секретарь предприятия, в небольших компаниях это может быть сам директор.

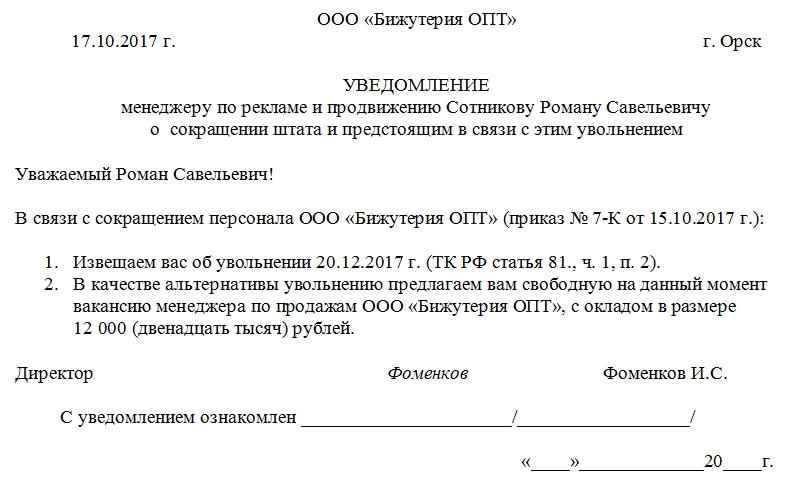

Образец уведомления об увольнении работника

Унифицированного образца уведомления об увольнении законодателями не разработано, так что представители предприятий и организаций могут писать его в произвольной форме или же по шаблону, утвержденному в учетной политике фирмы. При этом в уведомлении надо указывать некоторые обязательные сведения:

- дату и место составления документа,

- наименование организации,

- персональные сведения о работнике: его должность, ФИО,

- причину увольнения,

- дату, в которую оно произойдет.

Вся остальная информация зависит от обстоятельств, послуживших поводом к этому событию.

Как оформить уведомление

Уведомление можно написать на фирменном бланке или простом чистом листе формата А4, от руки или в печатном виде – в деле определения законности документа это роли не играет. Важное условие заключается лишь в том, чтобы документ был заверен руководителем компании или лицом, уполномоченным на подписание подобного рода бумаг. Печатью удостоверять уведомление также не обязательно, т.к. с 2016 года юридические лица не обязаны применять в своей деятельности печати и штампы, а ИП и ранее были освобождены от этого требования.

Бланк лучше всего оформлять в двух экземплярах, один из которых передается работнику, второй остается у работодателя, при этом они должны быть абсолютно идентичны.

Как, сколько и для чего хранить уведомление

После завершения процедуры увольнения, уведомление следует подшить к личному делу работника, которое должно храниться в архиве предприятия период, установленный законом или внутренними локальными актами компании. Эта мера позволит обезопасить работодателя от возможных будущих необоснованных претензий со стороны уволенного. После того, как срок хранения личного дела истечет, его можно утилизировать совместно с другими утратившими актуальность документами.

Как уволить руководителя при закрытии фирмы в 2020 году?

Нередкими являются ситуации, когда директор фирмы является ликвидатором в процедуре закрытия предприятия, что возможно в случае решения общего собрания участников (учредителей). А также ликвидатором может быть посторонний человек, которого назначают на собрании учредителей, а также снимают с должности.

Скачать решение о ликвидации ООО с одним учредителем

Протокол общего собрания о ликвидации ООО образец скачать

В силу вступает ст. 180 ТК РФ, согласно которой документы должны быть оформлены четко с соблюдением сроков:

- на собрании учредителей (участников) принимается решение, оформленное протоколом с информацией о расторжении трудового договора (ТД) с директором;

- руководителя оповещают за 2 мес. до увольнения уведомлением, составленным в свободной форме с указанием причины предстоящего увольнения, размера выходного пособия;

- подписывается приказ о прекращении ТД;

- оформляется трудовая книжка;

- осуществляется выплата компенсаций.

Кто увольняет директора при ликвидации фирмы?

При закрытии организации расторгнуть договор с руководителем можно следующим образом:

- по обоюдному соглашению;

- личная инициатива директора;

- решением собрания учредителей ООО.

Узнать у специалиста

Узнать у специалиста

Когда увольнять директора в связи с ликвидацией ООО?

Если руководитель является наемным работником, то расторгнуть с ним трудовой договор нужно по решению собрания учредителей одновременно с назначением ликвидатора (ликвидационной комиссии), оформив протокол (решение). Закреплено это в ст. 81 ТК РФ.

Кроме того, за два месяца до прекращения трудовых отношений гендиректора персонально предупреждают об увольнении в связи с ликвидацией под подпись. За один день до увольнения руководитель имеет право ознакомиться с приказом о прекращении ТД.

Если директор является единственным учредителем ООО, то процедура его увольнения выглядит проще. Таким образом, он принимает решение о своем увольнении и одновременно о назначении ликвидатора.

Запись в трудовой при увольнении директора в связи с ликвидацией

При закрытии предприятия запись в трудкнижке ничем не отличается от записи, когда увольняют рядового сотрудника. Так, в графе о сведениях при приеме на работу прописывается причина прекращения трудового договора. При закрытии компании указывают следующую причину: «Уволен в связи с ликвидацией компании, статья 81 пункт 1 часть 1 Трудового кодекса Российской Федерации». А также указывается дата принятия решения и документ, на основании которого директора увольняют.

Скачать образец записи об увольнении в трудовой книжке

Ответственность ген директора при ликвидации фирмы в 2020 году

Выделим главные виды ответственности:

- административная. Применяется при нарушении сроков подачи документов или при введении неверных сведений (по небрежности, а не со злым умыслом);

- гражданско-правовая. Подразумевает восстановление справедливости путем применения мер имущественного характера, т.е. закон не предусматривает наказания;

- уголовная. Подразумевает комплексные меры личного характера при наличии убытков, уклонения от уплаты долгов, умышленного сокрытия средств и т.п.

Выплаты генеральному директору при увольнении в связи с закрытием компании

Согласно ст. 318 ТК РФ, сотрудникам ликвидируемого предприятия и его руководителю в том числе полагаются выплаты и компенсации:

- выплачивается выходное пособие, размер которого равен сумме месячного заработка;

- средний заработок на период поиска новой работы, но не более 2 месяцев от даты увольнения (при исключительных случаях − 3 мес.);

- если не был гендиректор в отпуске, то выплачивается также денежная компенсация за неиспользованные дни.

Согласно статье 140 ТК РФ все выплаты производятся в день расторжения ТД.

Увольнение руководителя при закрытии фирмы налоговой

При принудительной ликвидации компании налоговым органом, согласно Федерального закона 129-ФЗ, директор может быть наказан 3 годами запрета занимать такую высокую должность. А также предусмотрены штрафные санкции и даже уголовная ответственность.

У вас есть вопросы? Напишите нам

Процедура увольнения

Статья 81 ТК РФ (п.1 ч.1) предоставляет работодателю возможность расторгнуть трудовой договор по его инициативе. Этот процесс должен идти в несколько этапов.

За 3 месяца до увольнения работников наниматель обязан оповестить о происходящем службу занятости и действующий на предприятии профсоюзный комитет. В эти организации нужно передать списки работников с перечнями конкретных профессий, квалификаций, условий оплаты их труда.

Самих работников оповещают за 2 месяца до увольнения. Письменные уведомления вручают им под подпись. Тем же сотрудникам, которые находятся в командировке, в отпуске или на больничном, уведомления отправляют по почте.

Двухмесячный срок предупреждения отсчитываться с момента получения сотрудником уведомления. После того как этот срок истекает, работник под подпись знакомится с конкретным приказом об увольнении. При отказе работника от подписания приказа на этом документе делается соответствующая надпись.

На основании изданного приказа в трудовую книжку сотрудника вносится запись об увольнении в связи с ликвидацией компании. После этого работник получает на руки трудовую книжку, документы, связанные с работой у этого нанимателя (справки НДФЛ и иные), а также выплаты.

Расчет в процессе ликвидации

После аннулирования компании работник имеет право на получение причитающихся по закону выплат. К ним относятся:

- заработная плата за последний отработанный месяц (сюда входят премии, надбавки и иные доплаты);

- компенсация за неиспользованные отпуска;

- выходное пособие, исчисляемое в размере среднемесячного заработка;

- выплаты, предусмотренные коллективным договором компании.

Все уволенные при ликвидации работники вправе рассчитывать на получение в соответствии со ст. 178 ТК РФ пособия за 2-й и 3-й месяцы до момента своего нового трудоустройства. Чтобы получить пособие за 3-й месяц, они должны предоставить справку из службы занятости, подтверждающей их пребывание на учете в качестве безработного.

На предусмотренные законом гарантии и компенсации вправе претендовать беременные женщины, работники, находящиеся в отпуске или на больничном, пенсионеры и совместители.

В процессе расчёта с увольняемыми по причине ликвидации работниками очень важно, чтобы работодатель соблюдал их права и обеспечивал все предусмотренные законом гарантии. Суды в большинстве случаев остаются на стороне бывших сотрудников компании.

Компенсация отпуска

Статья 127 ТК РФ позволяет любому работнику, кроме заработанных в этот месяц денег, получить денежную компенсацию при неиспользовании во время работы у нанимателя очередного трудового отпуска.

Статья 115 ТК РФ устанавливает длительность ежегодного отпуска, равную 28 календарным дням. Если человек отработал у нанимателя целый год без отпуска, то за все эти дни он должен получить компенсацию при увольнении. Когда количество отработанных дней меньше года, оплачиваются дни отпуска пропорционально отработанным месяцам.

Компенсация за неиспользованный отпуск рассчитывается в этом случае путем умножения среднедневного заработка на количество неиспользованных дней отпуска. Такое возмещение при ликвидации организации положено сотруднику, если он трудился в рабочем году не менее 5,5 месяца. Работодатель при расчёте компенсации вправе округлить количество календарных дней в пользу сотрудника.

С этой выплаты за неиспользованный отпуск в соответствии со ст. 238 Налогового кодекса РФ работодатель удерживает только НДФЛ.

Выходное пособие

Выходное пособие выдается в 1-й месяц после увольнения, независимо от того, нашел бывший сотрудник новую работу или нет.

Выплачивают его и за 2-й месяц после предъявления работником бывшему нанимателю трудовой книжки без записи о приеме на новую работу. За 3-й месяц возмещение среднего заработка производится после получения разрешения центра занятости и предъявления этому органу оригинала трудовой книжки с отсутствием записи о трудоустройстве. Это разрешение можно получить только в случае, если после увольнения работник в течение 14 календарных дней встал на учет в центре занятости и не был им трудоустроен.

Обратиться к бывшему нанимателю за таким пособием за 2-й и 3-й месяцы работник сможет, если за этот период компания не была исключена из ЕГРЮЛ по причине ликвидации.

Срок выплаты после обращения законодательством строго не определен. Как правило, она производится сразу после обращения.

Предусмотренные законом выплаты не облагаются:

- НДФЛ;

- единым социальным налогом;

- взносами в пенсионный фонд;

- страховыми взносами от несчастных случаев и профзаболеваний.

Декретные выплаты

Статья 261 ТК РФ дает право увольнять беременных и женщин, воспитывающих детей до 3 лет. Получать пособие после ликвидации по месту работы женщина не может, но декретные выплаты в таком случае все равно закон не отменяет.

Беременная женщина вправе претендовать на пособие по беременности и родам, которое олачивается в течение года с момента признания её безработной.

После сокращения в связи с ликвидацией предприятия пособие по уходу за ребенком будет выплачивать расположенный по месту жительства женщины орган соцзащиты. Размер такого пособия равен 40% от прежнего заработка женщины. Кроме декретных, женщина получает и выходное месячное пособие, предусмотренное ст. 178 ТК РФ, в размере среднемесячного заработка женщины.

Статья 236 ТК РФ предусматривает в случае задержки выплат при увольнении материальную ответственность в виде процентов, размер которых рассчитывается исходя из ставки рефинансирования Банка России.

Формула расчета

Для расчёта суммы средней зарплаты за время трудоустройства и выплаты выходного пособия при ликвидации предприятия применяют нормы ст. 139 ТК РФ и утвержденного Правительством РФ Положения «Об особенностях порядка исчисления средней заработной платы» №922 от 24.12.2007 г. (далее – Положение № 922).

При расчете средней зарплаты платы должны использоваться все выплаты, предусмотренные системой оплаты труда, независимо от режима работы, с учетом фактически начисленного заработка и отработанного времени за 12 месяцев, предшествующих месяцу увольнения. Это называется расчетным периодом.

Статья 139 ТК РФ устанавливает, что за календарный месяц необходимо брать время с 1-го по 30-е или 31-е число.

При расторжении трудового договора в последний день месяца наниматель обязан брать для расчета весь этот и предыдущие 11 отработанных месяцев. Если же увольнение произошло в другой день месяца, то в расчёт берутся 12 предыдущих календарных месяцев до месяца, в котором произошло увольнение.

Расчёт выплат регулирует Положение №922.

Средняя зарплата определяется по формуле:

- ЗП (зарплата за фактически отработанные дни, включая премии и вознаграждения), умноженная на ОД (количество отработанных дней).

Формула для расчета выходного пособия:

- РД (количество рабочих дней в периоде, который организация должна оплатить), умноженное на СДЗвп (средний дневной заработок для расчета выходного пособия).

При этом не включаются выходные и праздничные дни – только рабочие.

Работодатель вправе по своей инициативе с согласия сотрудника или после заявления самого работника уволить его до истечения 2-месячного срока. В этом случае работнику все равно выплачивают все предусмотренные законом суммы в тех же размерах.

Для правильного и своевременного расчета в процессе увольнения необходимо знать нюансы законодательства и разбираться в азах бухгалтерии. Постичь их самостоятельно не всем под силу. По этой причине обратиться за консультацией и квалифицированной помощью следует к опытным юристам нашей компании. Они помогут разобраться в выплатах и взыскать их в случае задержки по вине работодателя.

7.5. Учет ликвидации предприятия

В силу различных причин на практике может сложиться ситуация, когда становится очевидно: дальнейшее существование и деятельность предприятия бессмысленны. Администрация и учредители, обсудив финансово-экономическое состояние предприятия, принимают решение о его ликвидации. Но «прекратить существование» предприятия зачастую еще сложнее, чем начать.

Как у руководителей, так и у бухгалтеров порядок ликвидации предприятия вызывает множество вопросов.

Основными нормативными документами, устанавливающими порядок ликвидации юридических лиц, являются ГК РФ, Федеральный закон от 8 февраля 1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью» и Федеральный закон от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах».

Согласно ст. 61 ГК РФ предприятие может быть ликвидировано в следующих случаях:

• по решению учредителей;

• в связи с истечением срока, на который создано предприятие;

• в связи с достижением цели, ради которой создано предприятие;

• в связи с признанием судом регистрации предприятия недействительной из-за допущенных при его создании нарушений закона или иных правовых актов (если эти нарушения носят неустранимый характер).

Также предприятие, зарегистрированное в качестве общества с ограниченной ответственностью или акционерного общества, может быть ликвидировано, если его уставный капитал в течение года не был полностью оплачен и учредители не зарегистрировали его уменьшение в установленном порядке.

Предложение о ликвидации предприятия выносит на общее собрание учредителей совет директоров или иной орган (в соответствии с уставом предприятия). Если принимается положительное решение, в течение трех дней с момента его принятия предприятие должно уведомить об этом налоговую инспекцию.

Общее собрание учредителей назначает ликвидационную комиссию. Ликвидационная комиссия должна разработать и утвердить план ликвидации предприятия, который должен включать в себя следующие мероприятия:

• инвентаризацию имущества (основных средств, малоценных и быстроизнашивающихся предметов, материалов, нематериальных активов и т. п.);

• подготовку сведений о размерах и составе активов (характеристика активов, подлежащих реализации, их состояние, степень ликвидности);

• сбор сведений об участниках, имеющих право на получение доли имущества, остающегося после расчетов с кредиторами;

• составление развернутой характеристики финансового состояния предприятия на момент ликвидации;

• анализ и оценку дебиторской задолженности, разработку мероприятий по ее взысканию (группировку дебиторской задолженности по степени ликвидности, возможности и сроком получения долгов или их реализации);

• анализ и характеристику кредиторской задолженности (подготовку решения по каждому долгу);

• определение порядка реализации имущества ликвидируемого предприятия (группировку имущества по степени ликвидности, возможностям и условиям реализации);

• предварительное определение порядка расчетов с кредиторами, относящимися в соответствии со ст. 64 ГК РФ к одной очереди удовлетворения требований кредиторов;

• определение порядка распределения между учредителями денежных и иных средств, оставшихся после удовлетворения требований кредиторов;

• подготовку документов для исключения предприятия и государственного реестра юридических лиц, снятия с учета во внебюджетных фондах, в налоговой инспекции.

В соответствии с утвержденным планом необходимые поручения даются бухгалтерии и другим отделам и службам предприятия.

В ликвидационную комиссию обычно включаются руководители предприятия, главный бухгалтер, юрист и другие лица, знакомые с состоянием дел на предприятии. Председателем ликвидационной комиссии обычно является генеральный директор, который наделен правом подписывать платежные банковские документы.

Состав ликвидационной комиссии должен быть согласован с органом, осуществившим государственную регистрацию предприятия. Для этого необходимо представить в этот орган подлинник и нотариально заверенную копию протокола общего собрания учредителей, которым было принято решение о ликвидации предприятия.

Получив на протоколе отметку органа, производившего государственную регистрацию предприятия, общего собрания, ликвидационная комиссия помещает в органах печати сообщение. В нем публикуются данные о регистрации юридических лиц, сообщение о ликвидации предприятия. Например, в Москве существует специализированное издание – «Московской регистрационный вестник», являющееся официальным изданием Московской регистрационной палаты.

В публикации должны быть отражены следующие данные:

• наименование ликвидируемого юридического лица;

• дата принятия решения о ликвидации;

• наименование органа, принявшего решение о ликвидации;

• идентификационный номер налогоплательщика и номер в Государственном реестре налогоплательщиков;

• порядок заявления требований кредиторами;

• способ связи с ликвидационной комиссией (адрес, телефон, факс и т. п.).

Созданная ликвидационная комиссия выявляет кредиторов, уведомляет их о ликвидации предприятия и принимает меры к получению дебиторской задолженности. Согласно ст. 63 ГК РФ срок, в течение которого кредиторы могут предъявить требования, не должен быть меньше двух месяцев с момента опубликования сообщения о ликвидации предприятия.

Кредитор может предъявить свои требования и после истечения установленного срока. Но тогда эти требования будут удовлетворяться за счет имущества, которое осталось после погашения задолженности перед другими кредиторами, обратившимися в установленный срок.

Очередность удовлетворения требований кредиторов установлена ст. 64 ГК РФ. Согласно этой статье в первую очередь удовлетворяются требования граждан, перед которыми ликвидируемое предприятие несет ответственность за причинение вреда жизни или здоровью. Во вторую очередь выплачиваются выходные пособия и зарплата лицам, работающим по трудовому контракту, вознаграждения по авторским договорам.

В третью очередь удовлетворяются требования кредиторов по обязательствам, обеспеченным залогом имущества ликвидируемого предприятия.

В четвертую очередь погашается задолженность по обязательным платежам в бюджет и во внебюджетные фонды.

В пятую – производятся расчеты с прочими кредиторами.

Задолженность перед кредиторами первых четырех очередей погашается сразу после утверждения промежуточного ликвидационного баланса, а перед кредиторами пятой очереди – по истечении месяца со дня утверждения промежуточного ликвидационного баланса.

По окончании срока, отведенного для предъявления требований кредиторами, ликвидационная комиссия составляет промежуточный ликвидационный баланс.

Нормативные акты по бухгалтерскому учету не дают четкого определения, что такое промежуточный ликвидационный баланс и что он должен содержать. По нашему мнению, можно дать следующее определение этому термину. Промежуточный ликвидационный баланс – это баланс, который составляется перед тем, как удовлетворять требования, предъявленные кредиторами в срок, установленный ликвидационной комиссией. Цель составления этого баланса – уточнить реальное финансовое состояние ликвидируемого предприятия.

Для составления промежуточного ликвидационного баланса в качестве исходных данных используется последний бухгалтерский баланс, составленный накануне принятия решения о ликвидации юридического лица.

Промежуточный ликвидационный баланс содержит полные сведения о активах и пассивах предприятия, стоимости всего имущества, которым оно располагает, дебиторской и кредиторской задолженностях.

Хотя промежуточный ликвидационный баланс (в отличие от ликвидационного баланса) составляется до удовлетворения кредиторов, в нем согласно п. 2 ст. 63 ГК РФ могут отражаться суммы долгов, предъявленных и списанных как до, так и после истечения срока, установленного ликвидационной комиссией. Если кредиторская задолженность полностью погашена еще на стадии составления промежуточного ликвидационного баланса за счет имеющихся денежных средств (без продажи имущества), необходимость отражать такие операции в ликвидационном балансе отпадает.

В чем же смысл составления промежуточного баланса?

Согласно п. 4 ст. 63 ГК РФ ликвидационный баланс составляют после расчетов с кредиторами. По ликвидационному балансу можно судить об имуществе, которое переходит к учредителям.

Если имеющихся денежных средств недостаточно для удовлетворения требований кредиторов, то ликвидационная комиссия обязана выставить на публичные торги имущество предприятия. Порядок реализации имущества установлен Федеральным законом от 21 июля 1997 г. № 119-ФЗ «Об исполнительном производстве». Согласно ст. 59 этого Закона арест и реализация имущества организации-должника осуществляются в следующей очередности.

В первую очередь подлежит реализации имущество, непосредственно не участвующее в производстве (например, ценные бумаги, валютные ценности, легковой автотранспорт, предметы дизайна офисов и т. п.). Во вторую очередь – готовая продукция или товары, а также иные материальные ценности, не участвующие в производстве и не предназначенные для непосредственного участия в нем. Объекты недвижимого имущества, сырье, материалы, станки, оборудование и другие основные средства подлежат реализации в третью очередь.

Средства от реализации имущества поступают на расчетный счет ликвидируемого предприятия или в его кассу. Из общей выручки от реализации имущества погашаются расходы по проведению торгов и функционированию ликвидируемого предприятия. Остальные денежные средства направляются на удовлетворение требований кредиторов.

Налоговое законодательство РФ не освобождает предприятия, находящиеся в стадии ликвидации, от уплаты налоговых платежей. Поэтому ликвидационная комиссия, выполняющая функции органа управления ликвидируемого предприятия, обязана своевременно исчислять и уплачивать налоги и иные обязательные платежи в бюджет и внебюджетные фонды.

Предприятие, имеющее товарный знак или знак обслуживания, обязано пройти процедуру аннулирования их регистрации. Порядок прохождения этой процедуры установлен Правилами аннулирования регистрации товарного знака при ликвидации юридического лица – владельца товарного знака.

Если организация имеет лицензию на осуществление определенного вида деятельности, то согласно ст. 13 Федерального закона от 8 августа 2001 г. № 128-ФЗ «О лицензировании отдельных видов деятельности» она теряет юридическую силу и считается аннулированной с момента ликвидации предприятия.

Случается, что имущества ликвидируемого предприятия недостаточно для того, чтобы полностью удовлетворить требования всех кредиторов. В соответствии со ст. 64 ГК РФ в этом случае имущество распределяется между кредиторами пропорционально суммам требований, подлежащих удовлетворению (если иное не установлено законом), и в установленной очередности.

Однако Федеральным законом «О несостоятельности (банкротстве)» установлено, что если при ликвидации юридического лица удовлетворить требования кредиторов в полном объеме невозможно, то руководитель организации-должника и ликвидационная комиссия обязаны обратиться в арбитражный суд. Предприятие считается не способным удовлетворить требования кредиторов, если соответствующие обязательства не исполнены им в течение трех месяцев с момента наступления даты их исполнения. Заявление в суд должны подать руководитель предприятия или ликвидационная комиссия в течение одного месяца с момента, когда стало очевидно, что удовлетворить требования кредиторов невозможно.

Статьей 419 ГК РФ установлено, что с момента ликвидации должника или кредитора его обязательства прекращаются. Данное положение не распространяется на случаи, когда законом или иными правовыми актами исполнение обязательства ликвидированного юридического лица возлагается на другое лицо (например, по требованиям о возмещении вреда, причиненного жизни или здоровью и др.). Поэтому, если у кредиторов нет претензий (при условии, что ликвидационная комиссия письменно уведомила кредитора о ликвидации предприятия), то обязательства ликвидируемой организации считаются погашенными.

Согласно ст. 44 НК РФ обязанность по уплате налога или сбора прекращается только после того, как ликвидационная комиссия проведет все расчеты с налоговыми органами и внебюджетными фондами. Обязанность по уплате налогов и сборов (пеней, штрафов) исполняются ликвидационной комиссией за счет денежных средств ликвидируемого предприятия, в том числе полученных от реализации его имущества.

Если денежных средств (в том числе полученных от реализации его имущества) недостаточно для расчетов с бюджетом и государственными внебюджетными фондами в полном объеме, оставшуюся задолженность погашают учредители ликвидируемого предприятия в пределах и порядке, установленных законодательством Российской Федерации.

Если у предприятия отсутствуют денежные средства и имущество, но имеется непогашенная задолженность по налогам, сборам (пеням, штрафам), ликвидировать это предприятие в добровольном порядке, не применяя процедуру банкротства, не предоставляется возможным.

В данной ситуации налоговые органы обязаны обратиться в арбитражный суд с иском, требующим признать должника банкротом в соответствии с Законом «О несостоятельности (банкротстве)». Процедура банкротства является предметом отдельной статьи, поэтому не будет нами рассмотрена.

Требования кредиторов, не удовлетворенные из-за недостаточности имущества ликвидируемого предприятия, считаются погашенными. Погашенными считаются также требования кредиторов, не признанные ликвидационной комиссией, если кредитор не обратился с иском в суд, но в удовлетворении требований ему было отказано.

После того как окончились расчеты с кредиторами и дебиторами, произведены уточнения и проведена инвентаризация оставшегося имущества, ликвидационная комиссия составляет ликвидационный баланс. Этот баланс должен быть одобрен учредителями ликвидируемого предприятия и согласован с органом, осуществившим регистрацию данного предприятия.

Распределяя имущество ликвидируемого предприятия между учредителями, необходимо обратить внимание на порядок удержания подоходного налога с учредителей, являющихся физическими лицами. Стоимость имущества, распределяемого в пользу учредителей при ликвидации предприятия, в пределах суммы ранее внесенных в уставный капитал долей не подлежит обложению подоходным налогом. Если стоимость имущества выше размера ранее внесенного вклада в уставный капитал, сумма превышения облагается подоходным налогом в общеустановленном порядке.

Пока проводятся расчеты с кредиторами, налоговые органы и внебюджетные фонды проверяют хозяйственную деятельность ликвидируемого предприятия. Согласно ст. 89 НК РФ выездные документальные проверки ликвидируемого предприятия проводятся за последние три года независимо от времени проведения предыдущих проверок.

После завершения проверок предприятию выдаются свидетельства из государственных внебюджетных фондов и налоговой инспекции о снятии его с учета.

Ликвидационная комиссия обязана уничтожить печати предприятия.

Согласно п. 8 ст. 63 ГК РФ предприятие считается ликвидированным после того, как соответствующие записи внесены в Единый государственный реестр юридических лиц. Выданные налоговой инспекцией и государственными внебюджетными фондами свидетельства о снятии ликвидированного предприятия с учета ликвидационная комиссия представляет в государственный регистрационный орган. Этот орган выдает свидетельство о ликвидации предприятия, что ставит точку в длительной процедуре ликвидации.

Если говорить о самых удобных и выгодных способах ликвидации организаций, давайте обратимся к действующему законодательству и выясним, как оно трактует это понятие – «ликвидация».

Статья 61 ГК РФ использует термин «ликвидация юридического лица» для обозначения прекращения этого юридического лица без перехода прав и обязанностей в порядке правопреемства к другим лицам. То есть после ликвидации организация полностью прекращает свое существование, и все права на нее, как и ее долги, теряют силу.

Если учредителям необходимо избавиться от фирмы, то сделать это можно либо путем добровольной ликвидации, либо через банкротство. Рассмотрим оба этих способа.

Действующим законодательством порядок добровольной ликвидации организации жестко регламентирован.

В соответствии со ст. 62 ГК РФ решение о ликвидации принимается на общем собрании учредителей. Затем это решение доводится до сведения регистрационной палаты, чтобы там могли внести в государственный реестр предприятий запись о начатом процессе ликвидации. Помимо этого, в течение трех дней со дня вынесения решения о ликвидации эту информацию необходимо довести и до сведения налоговой инспекции, в которой организация состоит на учете. Для этого в налоговые органы необходимо представить сообщение.

Одновременно с принятием решения назначается ликвидационная комиссия, а также устанавливаются порядок и сроки ликвидации.

С этого момента именно ликвидационная комиссия управляет делами юридического лица и выступает от его имени в суде. В органах печати размещается информация о ликвидации юридического лица и о порядке и сроке заявления требований его кредиторами. Этот срок должен составлять не меньше двух месяцев с момента публикации.

Как легко догадаться, за всем этим незамедлительно последует налоговая проверка. Налоговики не только проконтролируют правильность уплаты налогов, но и поинтересуются состоянием расчетов предприятия по государственному социальному страхованию.

При этом выездная проверка при ликвидации фирмы может проводится независимо от того, когда организацию проверяли в прошлый раз. То есть даже если выездная проверка вашей фирмы закончилась три месяца назад, а теперь вы заявили о намерении ликвидироваться, налоговики имеют полное право прийти к вам с проверкой снова.

Поскольку работники налоговых органов прекрасно понимают, что с ликвидированной фирмы взять уже будет нечего, то, как показывает практика, после последней в жизни организации выездной проверки кредитовое сальдо по счету 68 обычно значительно «тяжелеет» по сравнению с тем моментом, когда было принято решение о ликвидации.

В течение двух месяцев ликвидационная комиссия должна провести полную инвентаризацию всех активов и обязательств закрывающегося предприятия. Законодательство обязывает комиссию принять меры к выявлению кредиторов, каждому из которых она обязана направить письменно уведомление о ликвидации. Соответственно в отношении дебиторской задолженности происходит обратное – в задачу ликвидационной комиссии входит и «вытряхивание» денег из должников.

После окончания срока предъявления требований кредиторами ликвидационная комиссия составляет промежуточный ликвидационный баланс с учетом всех выявленных и погашенных задолженностей. Этот документ утверждается учредителями (участниками) юридического лица и согласуется в регистрационной палате.

После этого при нехватке денежных средств для удовлетворения требований кредиторов с публичных торгов продается имущество организации, а затем производятся расчеты по ее долгам.

Окончательный ликвидационный баланс составляется после завершения всех выплат. На практике денежные средства ликвидируемой организации заканчиваются после погашения всех долгов перед бюджетом, и поэтому ни кредиторам, ни учредителям ничего не достается. Поэтому большинство организаций предпочитают «идти другим путем». Незадолго до принятия решения о ликвидации они «распихивают» свое имущество по партнерам, стараясь при этом по максимуму сэкономить на налогах.

По словам специалистов-аудиторов, в организациях с учетной политикой «по оплате» в настоящее время очень распространена схема отгрузки без оплаты, когда имущество якобы отгружается какой-нибудь фирме-однодневке, а на самом деле продается кому-то из знакомых за «черный нал». В результате учредители получают свои деньги, а на балансе числится дебиторская задолженность. Таким образом, организация успешно реализует свое имущество и при этом не платит налоги – ведь деньги не поступали и, значит, реализации не было.

При этом основные средства нередко обмениваются по бартерным договорам на что-нибудь нематериальное – информационные, консультационные и маркетинговые услуги, разбираются на запчасти (на металлолом) или же продаются за гроши.

Главное – потихоньку распродать все имущество, чтобы по итогам выездной проверки при ликвидации организации с нее и взять-то было нечего.

И конечно, финансовая деятельность ведется таким образом, чтобы неизменно получать по итогам кварталов и года убытки.

Но если вы планируете, избавляясь от родной фирмы, отгрузить ее имущество без оплаты, то помните, что желательно проделать это до начала 2008 г. Отгрузив товар, организация должна будет начислить НДС, налог на пользователей автомобильных дорог и налог на прибыль (если таковая, конечно, будет). Все это не проблема, если денег у организации все равно нет и расплачиваться ей нечем, но тем не менее завышать налоговую задолженность перед бюджетом не стоит.

В целом же ликвидация фирмы таким способом – процесс долгий. И он легко может затянуться на год и даже больше.

И еще один существенный минус, который имеет эта схема: ваши действия могут быть квалифицированы по ст. 196 УК РФ или по ст. 10 Закона «О несостоятельности (банкротстве)». УК РФ расценивает умышленное создание или увеличение неплатежеспособности, совершенное руководителем или собственником коммерческой организации в личных интересах или интересах иных лиц, как преднамеренное банкротство. За это УК РФ предусматривает штрафы до 800 МРОТ либо лишение свободы до 6 лет.

Конечно, надо еще доказать, что распродажа активов была предпринята ради умышленного банкротства. В настоящее время в судах рассматривается очень мало дел, возбужденных против учредителей организаций по таким обвинениям. Тем не менее определенный риск все же есть. В ряде случаев учредители организации предпочитают не ликвидировать фирму обычным путем, а сразу переходить к процедуре банкротства.

Статья 65 ГК РФ дает коммерческой фирме право по согласию с кредиторами (обратите внимание!) принять решение об объявлении себя банкротом.

Под несостоятельностью (банкротством) понимается признанная арбитражным судом или объявленная самим должником неспособность в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. При этом суд может признать организацию банкротом, если она не может расплатиться по своим долгам больше трех месяцев, а сумма этих долгов по новому закону о несостоятельности для юридического лица составляет не менее 100 тыс. руб.

При добровольном банкротстве размер задолженности и срок ее погашения законодательно не установлены. В этом случае все решается самой организацией и ее кредиторами.

Однако это совсем не означает, что любая фирма может по своему желанию объявить себя банкротом. Если она подала в суд соответствующий иск, но при этом располагает возможностями удовлетворить требования кредиторов, то ей придется нести перед ними ответственность за ущерб, причиненный подачей заявления о банкротстве. В такой ситуации, как и при умышленном банкротстве, по долгам организации будут отвечать ее учредители.

Помимо этого, ст. 197 УК РФ предусматривает наказание для руководителей или собственников коммерческих организаций, которые ложно объявляют себя несостоятельными, чтобы ввести в заблуждение кредиторов и получить отсрочку по уплате долгов или вовсе не платить их. В этом случае ответственность будет точно такая же, как и при преднамеренном банкротстве.

Более того, ст. 195 УК РФ прямо называет такой состав преступления, как сокрытие имущества (имущественных обязательств), сведений об имуществе, его размере или местонахождении, передача имущества в иное владение, отчуждение или уничтожение имущества. Под ту же статью УК РФ подпадают сокрытие, уничтожение, фальсификация бухгалтерских и других учетных документов, отражающих экономическую деятельность, если эти действия совершены руководителем или собственником организации-должника либо индивидуальным предпринимателем при банкротстве или в предвидении банкротства и причинили крупный ущерб. За подобное деяние виновное лицо могут лишить свободы на срок до двух лет.

Тем не менее, зная все это, учредители некоторых организаций все же идут на умышленное: для этого сначала потихоньку гасится деятельность фирмы, увольняется персонал, распродается имущество. Нередко при этом открывается новая фирма, на которую постепенно переводятся все активы, старые партнеры начинают работать с этой фирмой. С кем-нибудь из хорошо знакомых партнеров заключается договор на оказание услуг или выполнение работ.

Партнеры оказывают эти услуги (выполняют работы), расчет производится «черным налом», а по отчетности кредиторская задолженность остается так и не погашенной. При желании часть долга можно погасить за счет остатков имущества организации. Через какое-то время организация по согласованию со своим кредитором подает заявление о признании ее банкротом.

На наш взгляд, по сравнению с добровольной ликвидацией процедура добровольного банкротства еще более длительна и утомительна. А по мнению наших консультантов-юристов, еще и куда более рискованна, так как в этом случае вероятность попасться на умышленном банкротстве выше. Поэтому прибегать к этой схеме стоит, видимо, лишь в самых крайних случаях.

Таким образом, и ликвидация по инициативе учредителей, и банкротство могут представлять определенную опасность для учредителей.

Просто же «бросить» компанию, не ведя деятельность и не сдавая отчетность, тоже нельзя.

В этом случае процедура ликвидации (в том числе посредством банкротства) может быть начата по инициативе налоговых органов. Кроме того, никто не спасет учредителей от ответственности по долгам компании, если будет установлена непосредственная связь между инициативой хозяев и «умиранием» фирмы.

Однако есть еще один способ расстаться с родной, но уже совсем не любимой организацией. Те, кто ездит на метро, наверняка не раз видели на выходе людей, держащих рекламные щиты с забавным, на первый взгляд, и жутковатым – на второй, изображением. Под нарисованной мишенью на этих счетах написано, что некая фирма готова оказать услуги по ликвидации должников. Компаний, оказывающих услуги такого рода, в столице немало.

Специалисты некоторых подобных фирм предлагают вам ликвидацию с помощью передачи полномочий на руководство организацией, от которой вы хотите избавиться. В этом случае фирма продолжает сдавать пустую отчетность в течение определенного срока (например, года или двух). По задумке, это должно продемонстрировать медленное угасание бизнеса и его естественную гибель и тем самым отвести внимание налоговых органов от бесперспективного – с точки зрения возможности накрутить штрафные санкции – объекта. Расчет строится на том, что таких угасающих или уже угасших фирм множество, а налоговики предпочитают проводить проверки работающих компаний, располагающих реальными активами. Стоимость подобных услуг относительно небольшая – до 300 дол. США.

Тем не менее, по мнению юристов, подобный способ ликвидации организации таит в себе серьезную опасность. Во-первых, никто не освобождает учредителей от солидарной ответственности в случае ликвидации или банкротства. Во-вторых, бывшие хозяева не в состоянии проверить, насколько четко соблюдается обязательство по сдаче нулевых балансов. Исполнитель же в условиях бесконтрольности может бросить это неприятное занятие буквально в следующем же отчетном периоде, что сразу привлечет к организации внимание налоговиков. Это напоминает существовавший пару лет назад бизнес нечистых на руку и совершенно бессердечных дельцов, которые за плату принимали животных якобы для того, что пристроить их в другие руки. На самом деле они и не думали тратить полученные деньги на содержание бывших домашних любимцев, пока те не обретут новых хозяев. Несчастных собак и кошек попросту сдавали на живодерню или выгоняли на улицу.

Второй способ устранения фирмы, предлагаемый компаниями-ликвидаторами, – это смена учредителей. В этом случае учредители продают свои акции другим лицам и устраняются от дел. Один из вариантов подобной схемы – продажа фирмы как имущественного комплекса целиком со всеми долгами и грехами. После процедуры продажи фирмы или же смены учредителей ответственность как за сдачу балансов, так и за все последующие действия, включая ликвидацию и банкротство, будут нести новые учредители. При этом нужно, чтобы «раскидывание» активов было завершено до момента смены учредителей и чтобы новые «хозяева» не предпринимали резких движений в течение как минимум года. При аккуратном представлении отчетности вероятность того, что налоговые органы выберут именно эту (как правило, не слишком большую) организацию в качестве объекта своего особого внимания, достаточно мала, особенно с учетом постоянного запаздывания при обработке сдаваемых бухгалтерских балансов в налоговых инспекциях.

Единственный минус этой схемы: если на фирме до ее продажи были совершены какие-то преступления, то ответственность за них все равно понесут старые учредители.

Но большинство компаний «закрывают на это глаза».

По времени продажа фирмы или смена учредителей могут занять от двух недель до месяца. Стоимость таких услуг колеблется от 400 до 2000 дол. США в зависимости от расценок компании, в которую вы обратились, а также от тяжести грехов ликвидируемой фирмы.

Таким образом, единственный чистый способ избавиться от ненужной фирмы – это ликвидировать ее по решению учредителей. Но, как это нередко бывает, самый законный путь оказывается далеко не самым выгодным. Однако в любом случае, зная обо всех существующих способах ликвидации, вы сможете принять правильное решение, как же все-таки расстаться с организацией без особых проблем.

Данный текст является ознакомительным фрагментом.

Читать книгу целиком

Поделитесь на страничке

Следующая глава >

Интересные материалы:

- Магнит косметик название организации

ООО "МАГНИТ КОСМЕТИК" Все компании • Розничная торговля, кроме торговли автотранспортными средствами и мотоциклами, ремонт…

- Образец заявления на разряд

Служебная записка на повышение разряда (образец) Вопрос о повышении разряда рабочему рассматривается квалификационной комиссией организации…

- Учредительный договор образец рк

Понятие Учредительного договора Учредительный договор по своей правовой природе является гражданско-правовым многосторонним договором, закрепляющим взаимные…

- Сводная ведомость оценок, образец

Сводная ведомость успеваемости класса компьютерная программа на тему Сводная ведомость успеваемости класса разработана в программе…

- Увольнение сотрудника по ликвидации предприятия

Увольнение по ликвидации предприятия — это прекращение трудовых взаимоотношений в связи с прекращением организацией деятельности.…