- от автора admin

Содержание

- Заявление о подтверждении права на зачет авансовых платежей по НДФЛ

- Кто должен покупать патент на работу

- Кто должен оформлять заявление на право уменьшения НДФЛ

- Что надо для уменьшения НДФЛ за счет авансовых платежей по патенту

- Как получить уведомление

- Как оформить заявление и передать его в налоговую

- Образец заполнения заявления о подтверждении права на зачет авансовых платежей по НДФЛ

- Когда подавать в ИФНС заявление о подтверждении права на вычет авансовых платежей по НДФЛ для иностранного работника?

- Простыми словами о том, как вернуть НДФЛ иностранцу, работающему по патенту

- Страховые взносы для иностранных граждан на патентном документе

- Какие налоги платит эта категория работающих?

- Заполнение отчетности

- Ответственность за неуплату или за несвоевременную подачу деклараций

- Порядок исчисления с заработка

- Может ли иностранный гражданин сам оформить возврат подоходного?

- Как возвратить часть суммы за прошлый налоговый период?

- На какую величину возмещения можно рассчитывать?

- Как вернуть НДФЛ за прошлые года иностранным работникам?

- Налоговый вычет с патента: как законно вернуть деньги, уплаченные за патент на работу

Заявление о подтверждении права на зачет авансовых платежей по НДФЛ

Оформление заявления о праве налогоплательщика на уменьшение НДФЛ за счет авансовых платежей происходит только в тех случаях, если плательщиком налога является иностранный гражданин, работающий по найму в российской организации по патенту.

ФАЙЛЫ

Скачать пустой бланк заявления о подтверждении права на зачет авансовых платежей по НДФЛ .xlsСкачать образец заявления о подтверждении права на зачет авансовых платежей по НДФЛ .xls

Кто должен покупать патент на работу

Граждане других государств, прибывающие на работу в Российскую Федерацию должны приобретать специальный патент.

При этом патент доступен не всем иностранцам, а только выходцам из тех стран, с которыми у России установлен безвизовый режим.

Этот документ заменил собой ранее обязательное для всех разрешение на трудовую деятельность в нашей стране. В период действия патента его владельцы должны производить строго фиксированные авансовые платежи в Федеральную налоговую службу РФ.

Те же иностранные граждане, которые приехали на заработки в Россию из визовых стран, по-прежнему обязаны получать разрешение на работу.

Следует отметить, что патент необходимо приобретать вне зависимости от того, является ли иностранец предпринимателем и работает на себя лично или относится к наемному персоналу. Также не играет роли организационно-правовой статус его работодателя: в качестве такового может выступать как ИП, так и юридическое лицо.

Ни коммерческие, ни государственные предприятия не имеют права нанимать на работу иностранных граждан без специального разрешения, либо патента.

В противном случае им грозит серьезное административное наказание в виде довольно крупного штрафа.

Кто должен оформлять заявление на право уменьшения НДФЛ

Непосредственным подсчетом и перечислением НДФЛ в налоговую службу занимается обычно не сам иностранец, а его работодатель, который является прямым налоговым агентом. Он же и пишет заявление на сокращение суммы выплачиваемого налога за счет тех авансовых выплат, которые осуществил иностранец в качестве платы за патент.

При этом учитываются не все платежи, а только те, которые были произведены в текущем календарном году.

Здесь важно напомнить, что патент можно оплачивать как единовременно, так и частями, поскольку выдается он на срок от 1 до 12 месяцев. Все квитанции и чеки, подтверждающие произведенные выплаты необходимо сохранять.

Что надо для уменьшения НДФЛ за счет авансовых платежей по патенту

Для того, чтобы начать процедуру на уменьшение выплат НДФЛ за счет патентных авансовых платежей, нужно собрать пакет документов.

Он включает в себя:

- заявление от сотрудника-иностранца,

- копию его патента,

- документы, которые свидетельствуют о факте произведенных авансовых платежей

- специальное уведомление из территориальной налоговой службы, которое утверждает право на уменьшение НДФЛ иностранцу.

Как получить уведомление

Для того, чтобы получить из налоговой уведомление о праве на уменьшение НДФЛ за счет авансовых выплат, работодателю иностранного гражданина нужно обратиться в местную налоговую службу с соответствующим запросом, который также оформляется в виде заявления по утвержденной форме.

В течение 10 дней после того, как данное заявление будет получено специалистами налоговой, они обязаны выслать требуемое уведомление.

Причем прежде чем его отправить налоговики должны удостовериться в том, что у ФМС существует доказательство заключения трудового договора между иностранцем и российским предприятием, а также в том, что также уведомление в отношения данного человека еще никому не высылалось.

Как оформить заявление и передать его в налоговую

Заявление пишется строго по образцу, разработанному и утвержденному Федеральной налоговой службой.

Бланк включает в себя сведения о работодателе и иностранном работнике, а также налоговой инспекции, в которую подается заявление, а вот размер НДФЛ в нем не отмечается.

После того, как заявление будет должным образом составлено, его нужно передать в налоговую инспекцию.

Сделать это можно любым удобным способом:

- придя в налоговую лично,

- придя с представителем, имеющим на руках доверенность,

- через средства электронной связи (при условии, что у работодателя имеется цифровая подпись, зарегистрированная по всем правилам),

- путем отправки через Почту России заказным письмом с уведомлением о вручении.

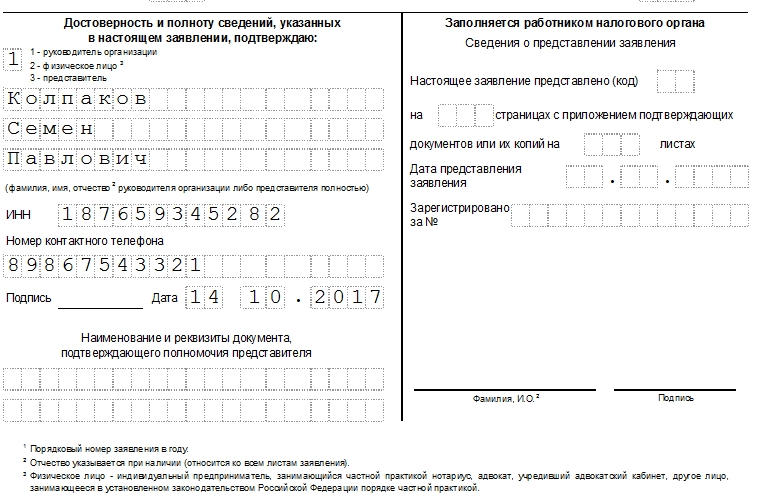

Образец заполнения заявления о подтверждении права на зачет авансовых платежей по НДФЛ

Структура бланка довольно проста и понятна, но все же некоторые моменты могут вызвать небольшие затруднения.

- Вначале документа пишется ИНН и КПП предприятия, которое является работодателем иностранца, рядом указывается количество страниц в заявлении.

- Ниже, следует вписать порядковый номер заявления в текущем году (напомним, его можно писать хоть каждый месяц – никаких разъяснений и ограничений по этому вопросу в законодательстве не дано).

- Затем цифрами вносится код той налоговой службы, в которую будет передан заполняемый бланк.

- После этого в заявлении указывается полное наименование организации-работодателя или персональные данные ИП.

- Далее в соответствующих ячейках следует отметить год, за который требуется уменьшить сумму НДФЛ и количество страниц, на которых заявление написано.

- Рядом нужно указать, сколько документов, подтверждающих уплату авансовых платежей, прилагается.

Заполнение сведений о налогоплательщике

Заполнение сведений о налогоплательщике находится в левом нижнем углу первого листа документа. Здесь вносятся данные о том человеке, который своей подписью подтверждает подлинность внесенных в заявление сведений: руководителем компании, его представителем, или ИП.

Нужно указать данные физического лица:

- фамилию-имя-отчество,

- ИНН,

- контактный телефон (на тот случай, если у налоговиков возникнут какие-либо вопросы),

- дату заполнения заявления.

Справа отведено место для заполнения налоговым специалистом, здесь налогоплательщику ничего не нужно писать.

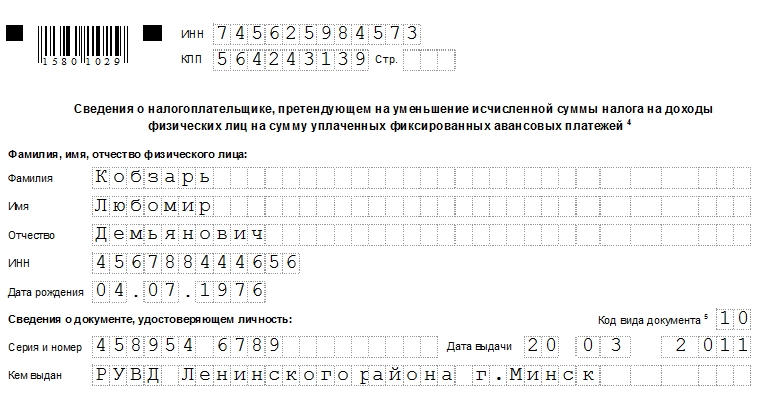

Образец заполнения второй старницы заявления

Следующая часть касается непосредственно того иностранного гражданина, который претендует на уменьшение НДФЛ за счет авансовых платежей по патенту. Тут надо вписать его личные данные:

- ФИО,

- дату рождения,

- ИНН,

- сведения из документа, удостоверяющего личность: серию, номер, дату составления и место выдачи.

Затем вся внесенная в заявление информация подтверждается подписью заявителя.

Когда подавать в ИФНС заявление о подтверждении права на вычет авансовых платежей по НДФЛ для иностранного работника?

Цитата (Эльвира У):Если в апреле месяце подать заявление , то вычет я могу делать с какого месяца? с того в каком устроен работник?

и мне нужно обязательно дождаться уведомления от ифнс?

Обязательно ли подавать это заявление? или можно совсем его проигнорировать? Добрый день! Заявление подавать надо обязательно, если хотите уменьшать НДФЛ на суммы, уплачиваемые иностранцем по патенту, т.к. см п.6 ст. 227.1 НК РФ:

Уменьшение исчисленной суммы налога производится в течение налогового периода только у одного налогового агента по выбору налогоплательщика при условии получения налоговым агентом от налогового органа по месту нахождения (месту жительства) налогового агента уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей.

Налоговый агент уменьшает исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей на основании письменного заявления налогоплательщика и документов, подтверждающих уплату фиксированных авансовых платежей,после получения от налогового органа уведомления, указанного в абзаце втором настоящего пункта.

Налоговый орган направляет указанное в абзаце втором настоящего пункта уведомление в срок, не превышающий 10 дней со дня получения заявления налогового агента, при наличии в налоговом органе информации, полученной от территориального органа федерального органа исполнительной власти в сфере миграции, о факте заключения налоговым агентом с налогоплательщиком трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) и выдачи налогоплательщику патента и при условии, что ранее применительно к соответствующему налоговому периоду такое уведомление налоговыми органами в отношении указанного налогоплательщика налоговым агентам не направлялось.

Т.е. Вам сначала надо подать заявление в налоговую, дождаться уведомления и только после получения уведомления Вы можете уменьшать НДФЛ.

Простыми словами о том, как вернуть НДФЛ иностранцу, работающему по патенту

Страховые взносы для иностранных граждан на патентном документе

Иностранные граждане, работающие на территории РФ по патенту имеют статус временно пребывающих и российское законодательство гарантирует им обязательное пенсионное и обязательное социальное страхование по нетрудоспособности и материнству и травматизму.

Платежи в фонды зависят от того, на основании какого именно договора (трудового или же договор гражданско-правового характера) работающий мигрант был принят на работу.

Если с иностранцем оформлен трудовой договор, то работодатель с его заработной платы исчисляет и уплачивает:

- Взносы на ОПС в размере 22%, а при достижении предельной величины – 10% (в 2018 году эта величина составила 1021000 рублей).

- Взносы на ОСС по нетрудоспособности и материнству размере 1,8 % до достижения максимальной величины (в 2018 году — 815000 рублей), свыше этой суммы доходы не облагаются взносами.

- Взносы на травматизм в зависимости от установленного тарифа для каждой организации отдельно территориальным отделением ФСС если мигрант устроен на работу по трудовому договору. В случае, если сотрудник работает по договору ГПХ, то данные взносы уплачиваются при наличии в договоре соответствующего пункта.

Расскажем нужен ли патент на работу в Российской Федерации:

- жителям Донбасса и ЛНР;

- гражданам Узбекистана, Украины и других стран;

- если есть РВП, вид на жительство или временная регистрация.

Какие налоги платит эта категория работающих?

В течении всего срока действия патента трудовой мигрант самостоятельно платит фиксированные суммы авансов по НДФЛ. Работодатель в свою очередь тоже рассчитывает НДФЛ с начисленной заработной платы иностранца и при наличии уведомления из налоговой инспекции уменьшает его на величину авансовых платежей, уплаченных мигрантом.

Для иностранных граждан, не имеющих статуса налогового резидента (т.е. пребывающих на территории нашего государства меньше 183 дней в течение года) утверждена налоговая ставка размере 30%. Однако для мигрантов, ведущих трудовую деятельность на основе патента, применяется единая ставка 13% (п.3 ст. 224 НК РФ).

Согласно п.1 ст. 229 НК РФ трудовые мигранты, работающие в Российской Федерации по патента, обязаны предоставить в налоговый орган по месту своей регистрации декларацию по форме 3-НДФЛ не позднее 30 апреля следующего за истекшим годом.

Если трудовой мигрант принял решение не продлевать патент и покидает пределы РФ до конца текущего года, то он обязан подать отчет 3-НДФЛ не позднее, чем за 1 месяц до даты выезда.

Заполнение отчетности

3-НДФЛ

Но согласно п.8 ст.227.1 НК РФ, если сумма уплаченных авансовых платежей больше суммы, чем величина исчисленного НДФЛ, то мигрант освобождается от обязанности отчитываться по форме 3-НДФЛ.

2-НДФЛ

Обязанность отчитывается за начисленные доходы и удержанные налоги с зарплаты иностранного сотрудника лежит и на его работодателе. Он подает в налоговый орган по истечению календарного года декларацию по форме 2-НДФЛ.

В ней помимо общей суммы дохода, налоговой базы, суммы исчисленного НДФЛ указана сумма фиксированных авансовых платежей и сумма удержанного налога с учетом авансов.

Скачать бланк 2-НДФЛ на иностранца, работающего на основании патента

Скачать пример заполнения 2-НДФЛ на иностранца, работающего на основании патента

6-НДФЛ

При заполнении отчета 6-НДФЛ за 1 квартал, 1 полугодие или 9 месяцев зачтенные авансы НДФЛ отражаются по строке 050, однако важно помнить, что сумма аванса патентных платежей не может превышать сумму начисленного налога (письмо ФНС России от 10.03.2016 № БС-4-11/3852).

Если получилась разница, то ее следует отразить в следующем отчетном периоде в пределах начисленной величины налога. В строках 070 и 140 НДФЛ, зачтенный в счет авансовых платежей по патенту, не отражается. Если работодатель при расчете налога не учитывал авансовые платежи по патенту, то отражать их в формах 2-НДФЛ и 6-НДФЛ не нужно.

Засчитать авансовые платежи в счет налога работодатель имеет право лишь при наличии уведомления из налогового органа.

Ответственность за неуплату или за несвоевременную подачу деклараций

При несвоевременной подаче отчета 3-НДФЛ на мигранта может быть наложен штраф в размере 5% от суммы исчисленного к уплате налога за каждый месяц, в течении которых декларация не была подана, но не более 30% этой суммы и не менее, чем 1000 рублей.

Работодателю за не предоставление формы 2-НДФЛ могут наложить штраф в размере 200 рублей за каждую несданную декларацию, также штраф может быть наложен на руководителя организации в размере от 300 до 500 рублей.

За несвоевременную сдачу формы 6-НДФЛ организация заплатить 1000 рублей за каждый месяц просрочки, также штраф может грозить и руководителю организации.

Несвоевременное перечисление налога влечет за собой взыскание налоговыми органами пени в размере 1/300 текущей ставки рефинансирования за каждый день просрочки платежа непосредственного для самого мигранта и для работодателя, но на срок до 30 календарных дней, а начиная с 31 дня просрочки пени для организации за неуплату НДФЛ будут начисляться исходя из 1/150 ставки рефинансирования.

Иностранный работник должен соблюдать срок оплаты авансовых платежей по патенту. В случае просрочки платежа хотя бы на 1 день патент на работу для мигрантов автоматически аннулируется, и работник теряет право осуществления трудовой деятельности.

Порядок исчисления с заработка

Законодательством определена единая ставка налога на доходы для иностранцев, работающих на патенте — 13% (а никак не 30%), поэтому работодателю не нужно высчитывать количество дней пребывания иностранного сотрудника в России с целью определения его статуса.

Однако работодателю необходимо отслеживать срок действия патента и своевременность произведенных авансовых платежей, т.к. именно на нем лежит ответственность за продолжение трудовых отношений с мигрантом, лишившемся право на трудовую деятельность (подробнее о сроках действия и продлении патента на работу для иностранных граждан можно узнать ).

Факт удержания подоходного налога работодателем не является освобождением от обязанности иностранца своевременно уплачивать авансовые платежи по патенту.

Может ли иностранный гражданин сам оформить возврат подоходного?

Если мигрант своевременно уплачивает фиксированные авансовые взносы и работодатель в качестве налогового агента с его доходов удерживает НДФЛ, то возникает двойное налогообложение и иностранец имеет право на возврат суммы переплаты по налогу. Для этого ему достаточно обратиться в налоговый орган по месту своей регистрации на территории РФ.

Как возвратить часть суммы за прошлый налоговый период?

Иностранный работник вправе по истечению налогового периода самостоятельно обратится в ФНС по месту своей регистрации, предоставив для возврата излишне удержанных за прошлый период сумм такие документы, как:

- заявление;

- декларация 3-НДФЛ;

- копии документов, подтверждающих оплату фиксированных авансовых платежей.

Налоговый орган проверяет правильность предоставленных данных и выносит свое решение.

Если же мигрант хочет получать вычеты уже в текущем налоговом периоде, то ему необходимо обратиться к работодателю с заявлением, приложив копии платежных документов на авансовые платежи и формы 3-НДФЛ.

Работодатель направляет пакет документов в налоговый орган. Не позднее 10 рабочих дней ФНС принимает решение и направляет налоговому агенту уведомление, на основании которого можно в текущем году засчитывать оплату авансов по патенту в счет удержаний по налогу на доходы физических лиц.

Иностранцам, работающим по патенту в России будет полезна такая информация:

- стоимость оформления;

- готовность разрешения;

- основная информация о документах для оформления;

- особенности оформления для безвизового иностранца;

- проверка на действительность;

- штраф и другие санкции за работу без патента.

На какую величину возмещения можно рассчитывать?

Возврат по налогу на доходы физических лиц возможно получить лишь в пределах превышения исчисленной работодателем суммы налога над суммой авансовых платежей.

Общая сумма аванса за патент на работу для мигрантов составляет 1200 рублей, при этом она ежегодно индексируется с учетом:

- коэффициента-дефлятора;

- коэффициента, который отражает региональные особенности рынка труда.

Если же суммы авансовых платежей больше величины исчисленного НДФЛ, то они не являются переплатой и работнику-иностранцу не возвращаются (п.7 ст. 227.1 НК РФ).

Временно пребывающие без визы на территории России мигранты имеют право на трудовую деятельность при наличии патента. При этом они обязаны вовремя осуществлять авансовые платежи и отчитываться о своих доходах.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Как вернуть НДФЛ за прошлые года иностранным работникам?

Я обратился налоговому агенту, а он к системе «КонсультатьПлюс».

Они сегодня отправили:

Добрый день!

Вопрос по НДФЛ с иностранца за 2017, 2018года.

В 2018 году у иностранного работника удерживали НДФЛ и он платил за патент. В 2019 году написал в налоговую сам работник-иностранец о возврате уплаченного НДФЛ с бюджета за 2018 год, на что ИФНС ответила отказом. Каким образом нам можно вернуть НДФЛ ИНОСТРАННОМУ РАБОТНИКУ?

+++++++++++++++++++++++++++++++++++++

НДФЛ можно уменьшить только на сумму фиксированных авансовых платежей, которые относятся к текущему году <5>.

Однако работодатель может столкнуться со следующей ситуацией. Заявление о подтверждении права на уменьшение исчисленного НДФЛ на сумму уплаченных авансов отправлено в ИФНС в текущем году, например в декабре 2017 г., а уведомление от инспекции пришло уже в следующем году, в январе 2018 г.

Тогда работодатель может пересчитать НДФЛ за 2017 г., уменьшив общую сумму налога на фиксированные авансы, уплаченные в 2017 г. 6. Общая сумма налога с доходов налогоплательщиков, указанных в подпункте 2 пункта 1 настоящей статьи, исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду, в порядке, предусмотренном настоящим пунктом.

Уменьшение исчисленной суммы налога производится в течение налогового периода только у одного налогового агента по выбору налогоплательщика при условии получения налоговым агентом от налогового органа по месту нахождения (месту жительства) налогового агента уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей.

Налоговый агент уменьшает исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей на основании письменного заявления налогоплательщика и документов, подтверждающих уплату фиксированных авансовых платежей, после получения от налогового органа уведомления, указанного в абзаце втором настоящего пункта.

ст. 227.1, «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 30.07.2019) {КонсультантПлюс}

Вопрос: Об уменьшении НДФЛ на сумму фиксированных авансовых платежей, если подтверждение права на уменьшение НДФЛ получено в следующем налоговом периоде.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 10 марта 2016 г. N БС-4-11/3920@

Федеральная налоговая служба рассмотрела запрос ОАО по вопросам уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей и сообщает следующее.

Пунктом 6 статьи 227.1 Налогового кодекса Российской Федерации (далее — Кодекс) определено, что общая сумма налога с доходов налогоплательщиков, указанных в подпункте 2 пункта 1 статьи 227.1 Кодекса, исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду, в порядке, предусмотренном этим пунктом.

Налоговый агент вправе уменьшить исчисленный налог на доходы физических лиц на суммы уплаченных ранее фиксированных авансовых платежей за период действия патента в соответствующем налоговом периоде после получения от налогового органа Уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей (далее — Уведомление) независимо от даты его получения.

Согласно пункту 7 статьи 227.1 Кодекса, в случае если сумма уплаченных за период действия патента применительно к соответствующему налоговому периоду фиксированных авансовых платежей превышает сумму налога, исчисленную по итогам этого налогового периода исходя из фактически полученных налогоплательщиком доходов, сумма такого превышения не является суммой излишне уплаченного налога и не подлежит возврату или зачету налогоплательщику.

В случае обращения налогового агента с заявлением о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей в соответствующем налоговом периоде и получения от налогового органа Уведомления в следующем году налоговый агент вправе осуществить перерасчет налога на доходы физических лиц, уменьшив общую сумму налога на сумму уплаченных фиксированных авансовых платежей.

Дополнительно сообщаем, что порядок возврата излишне удержанных сумм налога на доходы физических лиц определен статьей 231 Кодекса.

Вопрос: Об уменьшении НДФЛ на сумму фиксированных авансовых платежей, если подтверждение права на уменьшение НДФЛ получено в следующем налоговом периоде. (Письмо ФНС России от 10.03.2016 N БС-4-11/3920@) {КонсультантПлюс}

Налоговый вычет с патента: как законно вернуть деньги, уплаченные за патент на работу

Уважаемые читатели! Близится конец года, а как известно год — это, помимо календарного, еще и налоговый период. В связи с тем, хотел бы обратить особенное внимание на данную статью иностранных граждан Украины, Республики Беларусь и иных стран СНГ, работающих на территории РФ по патенту — друзья, у Вас есть возможность абсолютно легально вернуть из бюджета до 60 000 руб., уплаченных за патент в течение 2019 года. Как это сделать и что для этого нужно — читайте далее.

Право на получение налогового вычета в сумме платежей, уплаченных за патент вытекает из статьи 227.1 Налогового кодекса РФ, в которой определены особенности исчисления суммы налога и подачи налоговой декларации некоторыми категориями иностранных граждан, осуществляющих трудовую деятельность по найму в Российской Федерации. Кратко излагая суть — в ситуации, когда Вы платите авансовые платежи за патент в течение года, а также Ваш работодатель удерживает с Вас подоходный налог в размере 13%, возникает ситуация двойного налогообложения одних и тех же доходов, что с точки зрения налогового законодательства РФ недопустимо, в связи с чем у Вас возникает право вернуть уплаченные ранее авансовые платежи за патент.

Итак, соблюдение каких критериев необходимо для получения вычета:

1. Наличие должным образом оформленного и оплаченного миграционного патента;

2. Официально оформленные трудовые отношения с работодателем (по трудовому договору)

3. Соответствие вида и территории деятельности в патенте тем, что указаны в трудовом договоре.

4. Наличие документов, подтверждающих оплату патента (чеки, выписки из банка и т.п.)

Существует 2 способа оформления вычета — один простой и наименее трудозатратный, другой — требующий чуть более времени и знаний, но имеющий право на жизнь (в каких случаях — разберем далее)

Способ первый — простой и быстрый!

1. Пишем заявление в свободной форме на имя работодателя с просьбой оформить вычет (например, как по форме ниже)

2. Прикладываем к заявлению все квитанции, чеки, выписки, подтверждающие оплату авансовых платежей за патент.

3.Готово! Всё остальное — формирование пакета документов, отправка запроса в налоговую и т.п. — забота работодателя.

Способ второй — чуть сложнее — когда работодатель отказывается оформлять вычет (хотя это незаконно), либо работу по найму Вы уже прекратили, а вычет терять не хочется.

1.Получить у работодателя справку 2-НДФЛ с указанием дохода и сумму удержанных налогов.

2. Подготовить декларацию по форме 3-НДФЛ. Это можно сделать самостоятельно, а можно обратиться за помощью в специализированные организации — стоимость и набор услуг варьируются — с Вас могут взять от 1000 до 5000 руб., а в перечень услуг может входить не только подготовка декларации, но и самостоятельная подача в органы ФНС.

3. Подготовить заявление по установленной форме:

4. Подготовить документы (чеки, квитанции) по оплате патента и полный комплект документов (Декларация 3-НДФЛ, Справка 2-НДФЛ,заявление, чеки) предоставить в налоговую инспекцию (наименование инспекции, в которую нужно подавать документы вы можете найти на чеке оплаты за патент в строке «Получатель платежа»)

При действии любым из указанных способов нужно помнить следующие тонкости:

1) Получить вычет можно в объеме, не превышающем сумму удержанного с Вашей зарплаты налога, но и не более суммы произведенных за патент платежей. (например, вы платили в течение года 5 000 руб./мес., а ваш официальный доход составляет 30 000 руб. /мес., то максимальный вычет, который вы можете получить за каждый отработанный месяц = 30 000 х 13% = 3 900 руб. или 46 800 руб. в год)

2) Важно, чтобы патентный платеж вноcилcя в той же налоговой инспекции, где работодатель стоит на учете

3) Возврат подоходного налога возможен только по одному месту работы. Если специалист трудоустроен в нескольких местах, то основному работодателю он должен принести подтверждение o том, что не пользовался льготой в других компаниях.

Дорогие друзья, сегодня мы разобрали основные моменты и порядок получения вычетов для иностранных граждан, работающих в России по найму, пользуйтесь этой информацией и оформляйте полагающиеся Вам выплаты!

Если Вам понравилась эта статья, поделитесь ей с друзьями, ставьте лайк, подписывайтесь — будет еще много интересной и полезной информации!

Интересные материалы:

- ОКПД ОСАГО 2018

Поиск по классификатору «ОКПД2» (ОК 034-2014) При публикации сведений в ЕИС в 2018-2019 годах и…

- Уменьшение НДФЛ на сумму фиксированных авансовых платежей

Иностранный работник с патентом: уменьшаем НДФЛ на фиксированный авансовый платежСтатья из журнала "ГЛАВНАЯ КНИГА" актуальна на 18…

- Код страны 3 НДФЛ

Коды документов для справки 2 НДФЛ01 — Паспорт гражданина СССР. Действителен до 01.01.2008 для некоторых…

- Проверить 6 НДФЛ онлайн

Как проходит камеральная проверка отчета 6-НДФЛ? Как налоговая проверяет 6-НДФЛСверка формы 6-НДФЛ с совершенными платежами…

- Формы отчетности банка 2018

Банк России в Письме № 17-Т от 04.02.2014, опубликованном в "Вестнике Банка России" № 13…