- от автора admin

Содержание

Еще в начале 2019 года Минфин приказом от 11.02.2019 г. № 60 утвердил новый Порядок возврата плательщикам налогов ошибочно и/или излишне уплаченных сумм денежных обязательств и пени (далее — Порядок № 60). Но он начал действовать не сразу после утверждения. Так, с 01.08.2019 г. его начали применять при возврате переплаты из госбюджета, а с 01.11.2019 г. и из местного бюджета, а также платежей, которые были распределены между государственным и местными бюджетами. До этого времени действовал старый порядок, утвержденный приказом Минфина от 15.12.2015 г. № 1146 (с 01.11.2019 г. утратил силу).

Если посмотреть на новый Порядок № 60, то он во многом перекликается со своим предшественником и соответствует требованиям ст. 43 НКУ.

То есть, как и раньше, суммы переплаты подлежат возврату плательщику только в том случае, если у плательщика налога отсутствует налоговый долг (п. 43.1 НКУ).

Самое большое отличие нового Порядка от старого заключается в правилах оформления и подачи заявления на возврат средств, а также в правилах подтверждения правомерности возврата ошибочных или излишне уплаченных сумм.

Вот об этом мы как раз и поговорим дальше.

Способ подачи заявления

Одним из нововведений, которое предусмотрено Порядком № 60, является то, что отныне в самом Порядке прописана возможность подать заявление не только лично плательщиком или уполномоченным на это лицом или направить такое заявление по почте, но и подать его в электронной форме с помощью средств информационно-телекоммуникационных систем с соблюдением требований законодательства в сферах защиты информации, электронных доверительных услуг и электронного документооборота (п. 1 разд. ІІ Порядка № 60).

Обращаем внимание, что и раньше такое заявление можно было подать в электронной форме через Электронный кабинет.

Такое право плательщикам налога предоставлял п. 421.2 НКУ (см. также консультацию в 140.03 ЗІР, не действует с 01.11.2019 г.).

Но подать такое заявление можно было лишь через меню «Листування з ДПС» приватной части Электронного кабинета. Теперь же после появления упоминания в Порядке № 60 о том, что такое заявление можно подать в электронной форме, все изменится. Подавать заявление можно по тем правилам, что и налоговую отчетность. Дело в том, что электронная форма заявления находится в разделе:

— «Введення звітності», где приведены все формы отчетности, запросов и заявлений, которые можно подать через Электронный кабинет;

— «Заяви, запити для отримання інформації», который позволяет создать наиболее популярные заявления и запросы на получение определенной информации от ГНСУ.

Бланк «Заяви про повернення помилково та/або надміру сплачених сум грошових зобов’язань та пені» красуется в Электронном кабинете под кодом J1302001 — для юрлиц и кодом F1302001 — для физлиц.

Чтобы подать такое заявление в электронном виде, плательщику налога следует совершить несколько действий.

Механизм подачи заявления

Действие 1. Заходим в Электронный кабинет плательщика, который находится по адресу: cabinet.tax.gov.ua, или через официальный веб-портал ГНС.

Работа в приватной части Электронного кабинета осуществляется с использованием электронной цифровой подписи (квалифицированной электронной подписи, полученной у любого квалифицированного предоставителя электронных доверительных услуг).

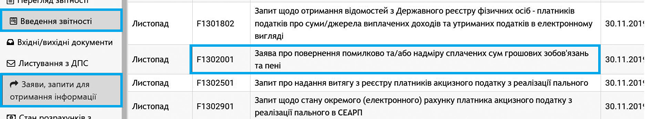

Действие 2. Переходим к разделу «Введення звітності» или «Заяви, запити для отримання інформації». И в одном, и в другом разделе выбираем соответствующее заявление из общего списка документов, которые можно подать фискалам (на рис. 1 показано место размещения такого заявления в разделе «Заяви, запити для отримання інформації»).

Рис. 1. Место расположения заявления на возврат переплаты

Действие 3. Заполняем в появившемся окне исходные данные заявления, а именно:

— статус этого заявления (отчетное, новое отчетное или уточняющее). На наш взгляд, заявление будет всегда иметь статус «звітна». Дело в том, что сам НКУ не предусматривает подачи уточняющих или новых отчетных заявлений, как и предельного срока для их подачи. Такой статус имеет только отчетность;

— в полях «Регіон» и «Район» указать (выбрать из появляющегося списка) соответствующий территориальный орган ГНС (по умолчанию установлен орган ГНС по месту основной регистрации), в который подается заявление.

После заполнения всех данных в этом окне следует нажать на кнопку «Створити» и приступать к заполнению заявления.

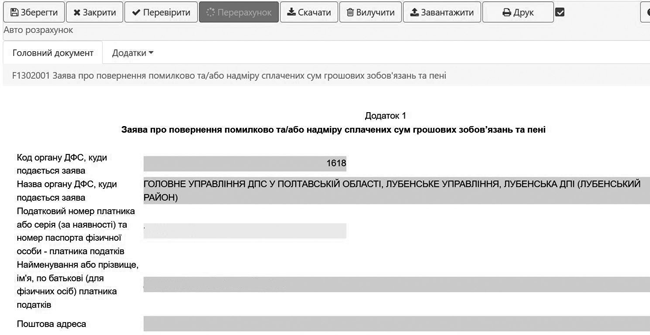

Действие 4. Заполняем форму появившегося заявления (см. рис. 2), а именно указываем следующую информацию:

— сумму переплаты;

— дату уплаты платежа, который привел к переплате:

— код классификации доходов бюджета и название кода бюджетной классификации, с которого возвращаются средства.

Рис. 2. Фрагмент формы заявления на возврат переплаты

При этом, чтобы заполнить эти два реквизита, следует выбрать код дохода бюджетов из всплывающего окна, которое появится, когда нажмете на соответствующий реквизит;

— счет, с которого возвращаются средства, МФО Казначейства и код ЕГРПОУ территориального органа Казначейства, на имя которого открыт счет, с которого возвращаются средства. Указывать информацию следует самостоятельно;

— выбрать вариант возврата средств (поставить соответствующую отметку «Х» напротив выбранного варианта и заполнить реквизиты счета, на который возвращаются средства, и т. п.).

Информация о налоговой, в которую подается заявление, а также о плательщике будет отражена в заявлении автоматически.

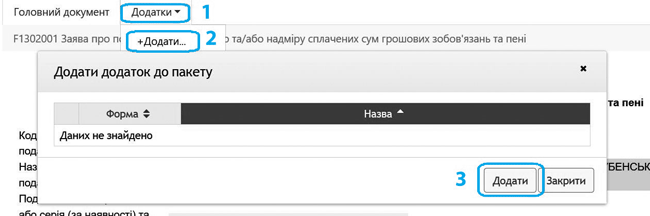

Обращаем внимание! Дополнительно к заявлению плательщик может подать копию платежного документа, во исполнение которого ошибочно и/или излишне уплаченный платеж перечислен в бюджет.

Для подачи платежки вместе с заявлением налогоплательщику следует либо отсканировать такую платежку, сохранить ее в электронном виде и потом дополнить ею само заявление.

Чтобы это сделать, налогоплательщик должен выбрать вкладку «Додатки» в окне, где заполняется форма заявления (см. рис. 3).

Рис. 3. Дополнение приложения к Заявлению

На первый взгляд кажется, что дополнить заявление приложением просто, но, к сожалению, на сегодня нам не удалось это сделать. Электронный кабинет не дает возможности выбрать отсканированный или сохраненный первичный документ, созданный не в Электронном кабинете  . Надеемся, что вскоре эта проблема будет решена.

. Надеемся, что вскоре эта проблема будет решена.

А до той поры придется приложение к заявлению подавать отдельно, например воспользовавшись меню «Листування з ДПС».

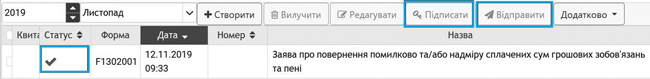

Действие 5. Проверяем правильность заполнения заявления. Для этого нажимаем кнопку «Перевірити». Если проверка была пройдена успешно, то заполненное заявление следует сохранить. Для этого нажмите кнопку «Зберегти». После этого ваше заявление попадет в раздел «Введення звітності» (рис. 4).

Рис. 4. Место хранения заявления до подачи в налоговую

Действие 6. Отправляем заявление в налоговую. Чтобы это сделать, вы сначала должны на нее наложить электронную подпись. Для этого нажмите кнопку «Підписати» (см. рис. 4) и в появившемся окне подписи выберите ключ и укажите пароль ключа соответствующего должностного лица.

После этого следует считать ключ кнопкой «Зчитати» и подписать документ кнопкой «Підписати».

Система автоматически предоставляет подсказку относительно ключа, который надо использовать на каждом из шагов подписания документа. Наложение подписи бухгалтера, директора и печати предприятия может выполняться последовательно в разные моменты времени из разных рабочих мест.

Подписанный документ необходимо направить в ГНС с помощью кнопки «Відправити» (см. рис. 4). Контролируйте наложение электронной цифровой подписи и отправление документов с помощью соответствующих статусов в поле «Статус» (рис. 4).

После отправления заявления в ГНС такое заявление плательщик налога может найти и пересмотреть в меню «Перегляд звітності».

В течение одного рабочего дня после направления заявления в орган ГНС плательщик получит квитанции о приеме заявления. Информацию о полученных квитанциях пользователь может пересмотреть во вкладке «Вхідні документи» меню «Вхідні/вихідні документи» приватной части Электронного кабинета.

Алгоритм возврата

После того как плательщик налога подаст в налоговую заявление, переплату ему должны вернуть в течение 20 дней со дня подачи заявления. Но, чтобы это произошло, его заявление должно пройти две проверки: технологическую и фактическую.

Если все проверки пройдены успешно, то не позднее чем за 5 рабочих дней до окончания 20-дневного срока со дня подачи заявления фискалы подготовят заключение с указанием Казначейству перечислить плательщику заявленную переплату. На основании заключения Казначейство должно вернуть в течение 5 рабочих дней сумму переплаты (п. 43.5 НКУ и пп. 8 и 9 разд. ІІ Порядка № 60).

То есть если все будет хорошо, то переплату налогоплательщик должен получить в течение 20 дней со дня подачи заявления.

- Как узнать о переплате

- Как можно распорядиться деньгами

- Сроки для подачи заявления о возврате или зачете

- Механизм возврата или зачета переплаты

Как узнать о переплате

Чаще всего причиной переплаты становятся ошибки в платёжном поручении или декларации, двойное списание налога по требованию ФНС, ранее уплаченные авансовые платежи, превышающие итоговую сумму налога за год. В 2020 году дополнительной причиной может стать освобождение от уплаты налогов и сборов за II квартал на основании Федерального закона от 08.06.2020 № 172-ФЗ.

Раньше узнать о переплате можно было только после сверки с налоговой инспекцией или из справки по форме КНД 1160081. Начиная с 1 октября 2020 года ФНС обязана всегда уведомлять налогоплательщика о том, что на его лицевом счету есть излишне уплаченная сумма по налогу, в 10-дневный срок с момента её выявления (п. 3 ст. 78 НК РФ).

Как можно распорядиться деньгами

Распорядиться переплатой можно тремя способами (пп. 5 п. 1 ст. 21 НК РФ):

- вернуть на свой расчётный счёт;

- зачесть в счёт будущих платежей;

- погасить задолженность по другим налогам, уплатить пени или штрафы.

До 1 октября 2020 переплату по налогу можно зачесть только в счёт налога одного уровня. Так, переплатой по федеральному налогу на прибыль можно закрыть недоимки и предстоящие платежи из числа федеральных налогов: НДС, налогу на прибыль, НДПИ.

Ещё одно правило, которое скоро изменят: деньги на счёт возвращают тем налогоплательщикам, у кого нет долгов перед бюджетом по налогам того же вида.

С 1 октября 2020 в силу вступят положения Федерального закона от 29.09.2019 № 325-ФЗ, и правила поменяются:

-

Зачесть переплату в счет будущих платежей или погасить задолженность можно по разным налогам. Независимо от того, в какой бюджет РФ они зачисляются. Например, за счет излишне уплаченного налога на прибыль (федеральный бюджет) можно погасить недоимки или штраф по имущественному или транспортному налогам (региональный бюджет).

-

При наличии задолженности по налогам любого вида (федеральный, региональный или местный), вернуть деньгами переплату по налогу нельзя. Должники за счёт переплаты обязаны сначала погасить свои обязательства по налогам, штрафам и пеням (п. 6 ст. 78 НК РФ).

Сроки для подачи заявления о возврате или зачёте

Подать заявление о возврате или зачёте денег нужно не позднее 3 лет с момента образования переплаты, который определяется по дате перечисления средств в бюджет (п. 7 ст. 78 НК РФ). Из этого правила есть исключения.

Если переплата образовалась из-за превышения авансовых платежей, например по налогу на прибыль, к сумме налога, рассчитанного по итогам года, то срок начинает отсчитываться со дня подачи годовой налоговой декларации (постановление президиума ВАС от 28.06.2011 № 17750/10).

В случае пропуска трехлетнего срока, указанного в Налоговом кодексе РФ, деньги из бюджета можно вернуть только через суд. Срок исковой давности по таким делам — 3 года с момента, когда налогоплательщик узнал или должен был узнать о своём праве на возврат денег (письмо Министерства финансов РФ от 15 марта 2019 № 03-02-08/16920). В статье «Как вернуть излишне уплаченный налог» мы разобрались, как правильно считать сроки и избежать конфликтов с налоговой.

Сейчас, когда ФНС будет обязана уведомлять об обнаружении переплаты, срок для подачи иска о возврате денег необходимо отсчитывать с момента получения налогового уведомления или сверки с бюджетом.

Механизм возврата или зачёта переплаты

Налоговая не возвращает излишне уплаченные суммы автоматически. Это происходит только по заявлению налогоплательщика. Для вашего удобства мы подготовили подробную схему проведения зачёта по налогам или возврата переплаты.

Этап 1. Проведите сверку с налоговой инспекцией

Подайте в ИФНС по месту учёта заявление о необходимости провести сверку. Такое заявление можно принести лично или отправить по почте или через Контур.Экстерн. В течение 5 рабочих дней налоговая направит вам акт сверки, проверьте его.

Если всё верно, подпишите акт и передайте его в налоговую инспекцию. Если обнаружены ошибки или расхождения, укажите в конце раздела 1 акта, что «акт подписан с разногласиями».

Этап 2. Подготовьте заявление о проведении зачёта или возврате переплаты

Направьте заявление о проведении зачета или возврате денег в налоговую инспекцию по месту регистрации или по месту нахождения налогоплательщика. Заявление можно подать в произвольной форме или на бланке, рекомендованном в приложении 9 к приказу ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению приложите платёжные поручения и документы, подтверждающие переплату. Если переплата возникла из-за ошибок в налоговой декларации — сдайте уточнённый расчёт.

Этап 3. Дождитесь решения налоговой инспекции

В течение 10 рабочих дней, но не ранее дня окончания камеральной проверки по уточнённой декларации инспектор примет решение о проведении зачёта по налогам или возврате денег.

Срок для возврата переплаты — 1 месяц со дня подачи заявления или со дня окончания камеральной проверки по уточнённой декларации (п. 6 ст. 78 НК РФ).

Если в возврате денежных средств отказано, в течение одного года можно обжаловать отказ в вышестоящий налоговый орган (ст. 137, 138 НК РФ). Когда обжалование не помогло, верните переплату через суд. Срок исковой давности для подачи заявления — 3 года.

Интересные материалы:

- Заявление о ввозе товара

Договором о Евразийском экономическом союзе (Астана, 29 мая 2014 г.) были утверждены нормы, согласно которым…

- Заявление на переработку часов, образец

Заявление на несколько часов образец заявления ходатайства. Нужен образец заявления о выплате переработок. Образец заявления…

- Заявление о замене

Напомним, что пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за…

- Заявление на получение лицензии ростехнадзора

Чтобы законно работать на ОПО I, II и III классов опасности, нужно получить лицензию Ростехнадзора…

- Заявление о выдаче аудиозаписи судебного заседания

Судебным департаментом при Верховном Суде Российской Федерации (далее – Судебный департамент) на общественное обсуждение представлены…