- от автора admin

Содержание

Кто отчитывается по налогу на имущество

Обязанность сдавать декларацию на имущество с расчетом налога к уплате по итогам 2019 года возложена на юридических лиц, которые имеютна балансе основные средства, являющиеся объектом обложения указанным налогом.

С 2019 года с движимого имущества налог не рассчитывается. Ранее регионы имели право льготировать подобное имущество, а с 01.01.2019 федеральным законодательством оно полностью исключено из объектов налогообложения.

Если облагаемых объектов у компании нет, то нулевку (как, например, по НДС) сдавать не нужно.

Спецрежимники на УСН и ЕНВД отражают в декларации по налогу на имущество организаций за 2019 год только ту недвижимость, для которой на 1 января этого года была определена кадастровая стоимость. Упрощенцы и вмененщики освобождены от расчета и уплаты налога с имущества, облагаемого по среднегодовой стоимости.

Предприятия на ЕСХН показывают в отчете объекты ОС, которые не были задействованы в сельхоздеятельности (п. 3 ст. 346.1 НК РФ).

Физические лица независимо от наличия у них статуса ИП, адвоката, нотариуса и пр., по налогу на имущество не отчитываются. Их обязанностью является уплата налога по уведомлению, где сумма обязательства уже рассчитана налоговым органом.

Как изменился бланк имущественной декларации в 2019 году

Форма предыдущей итоговой декларации по налогу на имущество за 2018 год была задействована приказом налоговой службы от 31.03.2017 № ММВ-7-21/271@, в ред. от 04.10.2018 № ММВ-7-21/575@ в приложении 1. В течение 2019 года компании представляли контролерам расчет по авансовым платежам из приложения 4.

В 2019 году ФНС утвердила новую форму и электронный формат представления имущественной декларации приказом от 14.08.2019 № СА-7-21/405.

Этим приказом утверждена лишь форма годовой декларации — форма расчета авансовых платежей отсутствует. Связано это с тем, что начиная с 2020 года ежеквартально отчитываться по имуществу больше не придется, при этом обязанность по уплате авансов в течение года за организациями останется.

Бланк не изменился значительно, однако несколько новшеств в нем есть:

- изменены штрихкоды;

- добавлены новые строки 021–027 в разделе 1 для исчисленного налога к уплате и авансовых платежей за 1-й квартал, полугодие и 9 месяцев;

- удалены строки для указания авансовых платежей в разделах 2 и 3;

- добавлены коды в разделе 2.1 для водных и воздушных судов.

Далее расскажем, как поэтапно оформить новую декларацию по налогу на имущество за 2019 год.

Чем руководствоваться при внесении данных в декларацию

Правила заполнения декларации по налогу на имущество за 2019 год соответствуют базовым требованиям к заполнению прочих отчетов, представляемых в налоговые органы. Все они содержатся в порядке заполнения, утвержденном тем же приказом № СА-7-21/405:

- При оформлении декларации вручную используются синие, черные или фиолетовые чернила.

- При заполнении автоматизированным способом можно использовать специальные бухгалтерские программы, программы для сдачи отчетности либо внести данные в форму в Excel.

- Все страницы нумеруются по порядку, начиная с титульного листа.

- Двусторонняя печать на принтере, а также скрепление листов с помощью скоб или скрепок не допускаются.

- Поля заполняются значениями текстовых, числовых, кодовых показателей слева направо, начиная с крайнего левого знакоместа.

- Стоимостные показатели округляются до целых значений.

- Исправлять ошибки с помощью штрих-корректора нельзя.

Декларация состоит из титульного листа и разделов 1, 2, 2.1 и 3. Ниже посмотрите заполненный образец декларации по налогу на имущество — 2019, а далее мы расскажем, как правильно заполнить каждый раздел.

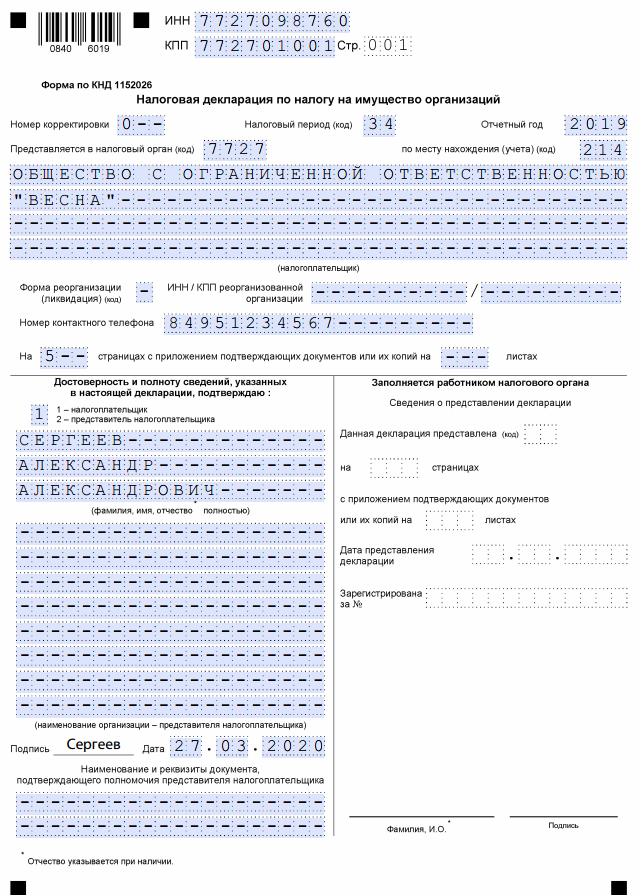

Титульный лист

Титульник содержит сведения по отчитывающейся организации: ИНН и КПП, которые затем повторяются на каждой странице отчета, полное наименование и номер контактного телефона.

В случае реорганизации необходимо указывать на первой странице код формы реорганизации (или ликвидации), ИНН и КПП реорганизованной компании.

Помимо этих сведений на титульнике отражается информация непосредственно по самому отчету:

- Номер корректировки (при представлении исходной формы ставится «0»).

- Отчетный год.

- Коды:

- налогового периода;

- налогового органа;

- учета по месту нахождения.

Все данные заверяются подписью руководителя или уполномоченного представителя и печатью организации. Также здесь проставляется дата заполнения (или заверения) отчета.

После оформления титульника переходят к заполнению раздела 2 совместно с 2.1 и 3 в зависимости от наличия того или иного вида имущества у предприятия.

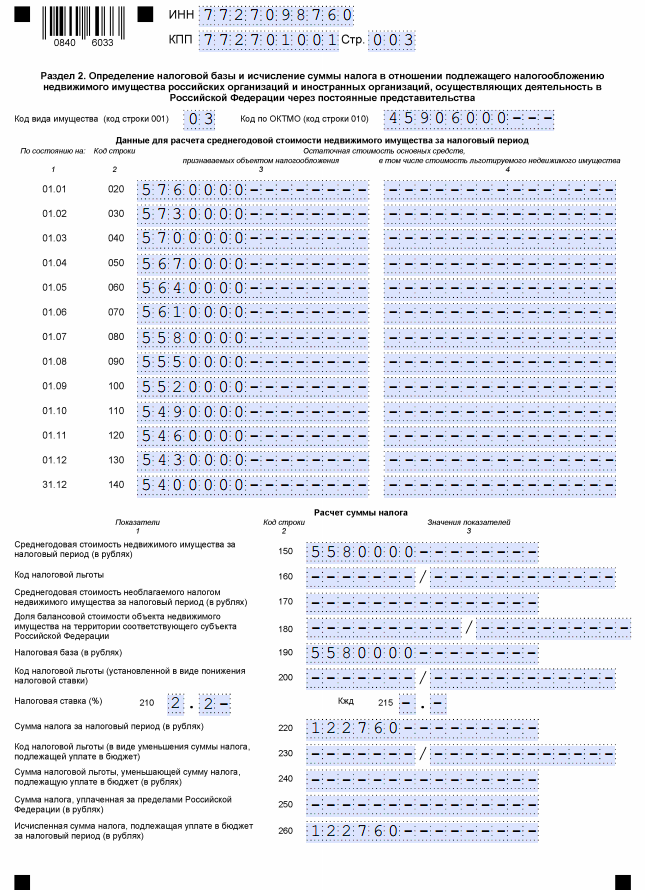

Раздел 2

Данный раздел представляет собой расчет налога исходя из среднегодовой стоимости имущества, имеющегося у компании на балансе. Заполнение строк происходит следующим образом:

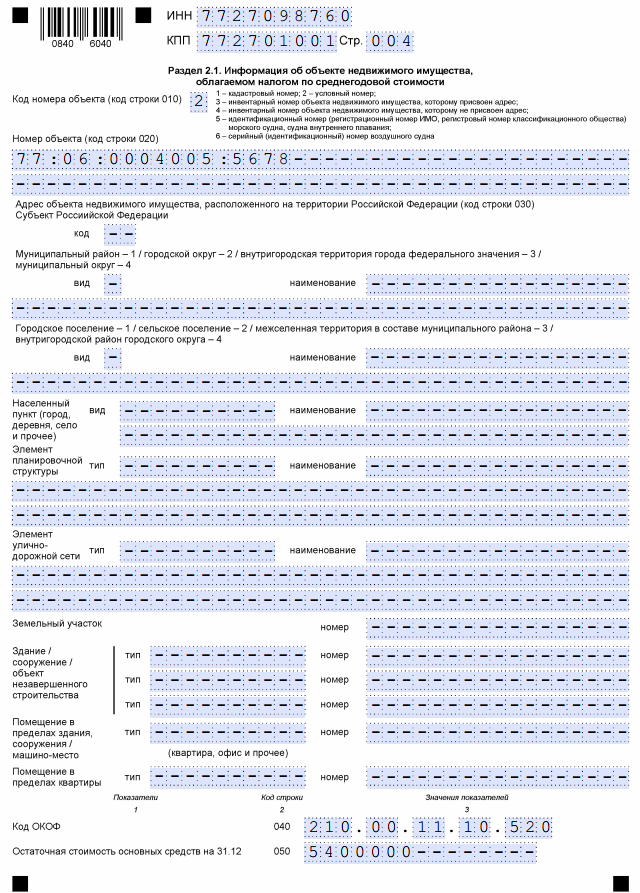

Раздел 2.1

Этот раздел заполняется сведениями об имуществе, налог со стоимости которого рассчитывался в разделе 2. Внесение информации происходит по строкам:

Если объект продается организацией в течение года или выбывает любым другим способом до 31 декабря, раздел 2.1 по нему не заполнять не нужно.

Раздел 3

Последний раздел должен быть заполнен отчитывающимися лицами в том случае, если налоговой базой выступает кадастровая стоимость основных средств. Данные построчно нужно внести так:

Раздел 1

Раздел 1 заполняется в самую последнюю очередь на основании данных из разделов 2 и 3. Он предназначен для отражения величины налога, которую необходимо перечислить в госказну по месту нахождения предприятия или месту расположения его недвижимости. Строки несут в себе информацию:

Обратите внимание! Заполнена должна быть либо строка 030, либо 040. Обе строки по одному блоку одновременно заполненными быть не могут.

Итоги

Налоговую декларацию по имуществу за 2019 год должны сдать те компании, которые имеют на балансе объекты недвижимости, подпадающие под налогообложение. Отчет за 2019 год представляется по новой форме. Начиная с отчетности за 2020 год авансовые расчеты в налоговую передаваться не будут, за налогоплательщиками останется обязанность по уплате авансов и окончательной суммы обязательства, а также по представлению отчетности за налоговый период.

В статье мы рассказали о правилах оформления декларации, а также привели пример того, как она может быть заполнена.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Прежние формы налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций, а также порядок их заполнения и электронные форматы, утвержденные приказом ФНС России от 24.11.2011 № ММВ-7-11/895, утратят силу с 13.06.2017.

Новая форма декларации применяется в обязательном порядке начиная с отчетности за налоговый период – 2017 год. Ее также можно использовать при ликвидации (реорганизации) организации в 2017 году до 13.06.2017 (письмо ФНС России от 14.04.2017 № БС-4-21/7139@).

А новая форма налогового расчета по авансовому платежу разрешена к применению по инициативе налогоплательщика, начиная с расчетов за I квартал 2017 года – если необходимо заполнить расчет с учетом вступивших в силу изменений по налогу на имущество организаций.

Читайте также «Налог на имущество организаций: «шпаргалка» от ФНС»

Кто сдает отчетность

Отчитываться по новым формам должны организации, имеющие имущество, признаваемое объектом налогообложения (п. 1 ст. 373 НК РФ). Для российских организаций к облагаемому имуществу относится (п. 1 ст. 374, п. п. 1, 7 ст. 378.2 НК РФ):

- движимое имущество и недвижимое имущество, отраженное в бухгалтерском учете в качестве основных средств (в т. ч. переданное в аренду, во временное владение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению);

- недвижимость из утвержденного в субъекте РФ перечня объектов, облагаемых по кадастровой стоимости, а именно: административно-деловые центры и торговые центры (комплексы) и помещения в них, офисы, торговые объекты, объекты общественного питания и бытового обслуживания, а также жилые дома и жилые помещения, не отраженные в бухгалтерском учете в качестве основных средств.

При этом не облагаются налогом на имущество организаций объекты, перечисленные в пункте 4 статьи 374 Налогового кодекса РФ, в том числе:

- земельные участки и иные объекты природопользования;

- объекты, признаваемые объектами культурного наследия (памятниками истории и культуры) народов РФ федерального значения;

- суда, зарегистрированные в Российском международном реестре судов;

- основные средства, включенные в первую или во вторую амортизационную группу и т. д.

Что изменилось в расчете по авансовым платежам

На всех страницах расчета изменились штрих-коды, а поле для указания ИНН сокращено с 12 до 10 знаков. Принципиальные новшества затронули титульный лист, разделы 2 и 3. Кроме того, появился новый раздел 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости».

Читайте также «Новая декларация и расчет по авансам по налогу на имущество»

Титульный лист расчета

Во-первых, больше не нужно указывать код экономической деятельности по Общероссийскому классификатору видов экономической деятельности.

Во-вторых, изменились коды отчетных периодов (см. таблицу 1).

Таблица 1

Изменение кодов отчетных периодов в расчете авансового платежа

| Отчетный период | Код | |

| Стало | Было | |

| Полугодие | 17 | 31 |

| Девять месяцев | 18 | 33 |

| Полугодие при реорганизации | 47 | 52 |

| Девять месяцев при реорганизации | 48 | 53 |

Раздел 2 расчета

В отличие от прежней формы расчета, раздел 2 следует заполнить отдельно еще и по:

- магистральным газопроводам, объектам газодобычи, объектам производства и хранения гелия;

- иным объектам, необходимым для обеспечения функционирования объектов недвижимого имущества магистральных газопроводов, объектов газодобычи, объектов производства и хранения гелия.

Для перечисленных объектов должны одновременно выполняться три условия:

- объекты впервые введены в эксплуатацию в налоговые периоды (календарные годы) начиная с 01.01.2015;

- объекты расположены полностью или частично в границах Республики Саха (Якутия), Иркутской или Амурской области;

- объекты в течение всего календарного года находятся в собственности организаций, реализующих газ российским потребителям.

Кроме того, изменились и стали двузначными коды вида имущества, необходимые для заполнения строки 001 раздела 2 расчета. В частности, теперь установлены отдельные коды:

- 08 – для вышеназванных объектов, связанных с добычей газа;

- 09 – для железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой технологической частью;

- 10 – для магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов;

- 11 – для объектов недвижимого имущества, включенных в перечень объектов, налоговая база в отношении которых определяется как кадастровая стоимость;

- 12 – для недвижимого имущества иностранной организации, налоговая база в отношении которого определяется как кадастровая стоимость, за исключением имущества с кодами 11 и 13;

- 13 – для жилых домов и жилых помещений, не отраженных в бухгалтерском учете в качестве объектов основных средств.

Добавлены новые коды налоговой льготы, необходимые для заполнения строки 130 раздела 2 расчета, а именно:

- 2010257 – для движимого имущества, принятого с 01.01.2013 на учет в качестве основных средств (за исключением железнодорожного подвижного состава, произведенного начиная с 01.01.2013), принятых на учет в результате реорганизации или ликвидации юридических лиц или передачи, включая приобретение, имущества между взаимозависимыми лицами;

- 2010258 – в отношении имущества, учитываемого на балансе организации – участника свободной экономической зоны (СЭЗ), созданного или приобретенного в целях ведения деятельности на территории СЭЗ и расположенного на территории данной СЭЗ, в течение 10 лет с месяца, следующего за месяцем принятия на учет указанного имущества.

Читайте также «Как получить льготу по налогу на имущество»

Появилась новая строка 175 для указания коэффициента Кжд.

Она заполняется в случае указания кода 09 по строке 001 раздела 2 расчета – в отношении железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой технологической частью, впервые принятых на учет в качестве объектов основных средств, начиная с 01.01.2017.

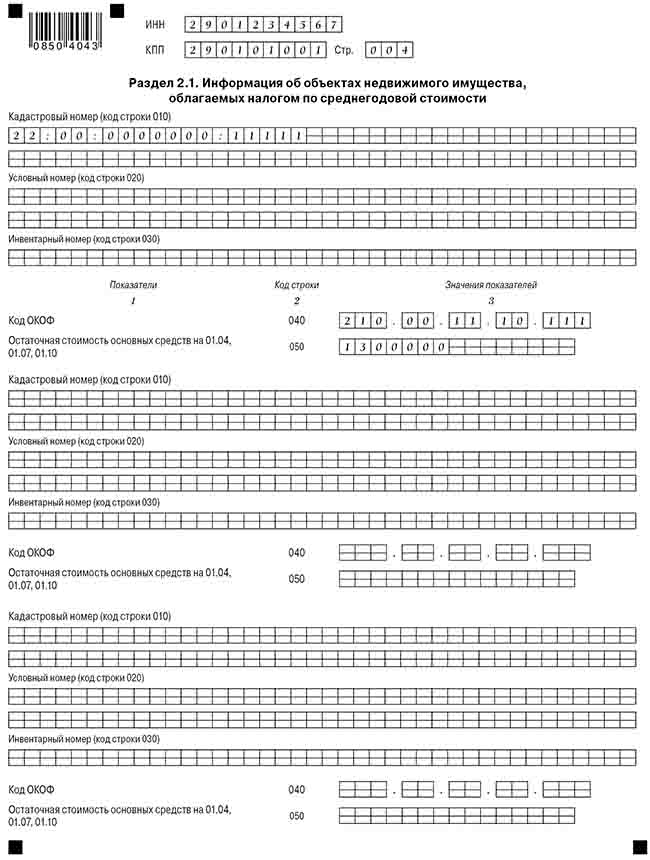

Раздел 2.1 расчета

Данный раздел должны будут заполнять российские и иностранные организации в отношении недвижимости, указанной в разделе 2 расчета, облагаемой налогом на имущество по среднегодовой стоимости.

Раздел 3 расчета

Теперь по строке 001 нужно указывать код вида имущества. Об изменениях по этому коду мы рассказали в комментарии к разделу 2 расчета.

По строке 030, заполняемой только в случае нахождения объекта недвижимости, облагаемого по кадастровой стоимости, в общей (долевой или совместной) собственности, указывается доля организации в праве на объект недвижимости.

А строка 035 заполняется в отношении помещения, кадастровая стоимость которого не определена, и при этом определена кадастровая стоимость здания, в котором расположено помещение.

По данной строке указывается доля кадастровой стоимости здания, в котором находится помещение, соответствующая доле, которую составляет площадь помещения в общей площади здания.

В связи с добавлением вышеназванных строк перенумерованы существовавшие ранее строки 020 «Кадастровая стоимость на 1 января налогового периода» и 030 «в том числе необлагаемая налогом кадастровая стоимость».

При заполнении строки 040 раздела 3 расчета нужно учесть новшества по кодам налоговой льготы.

Как заполнить расчет

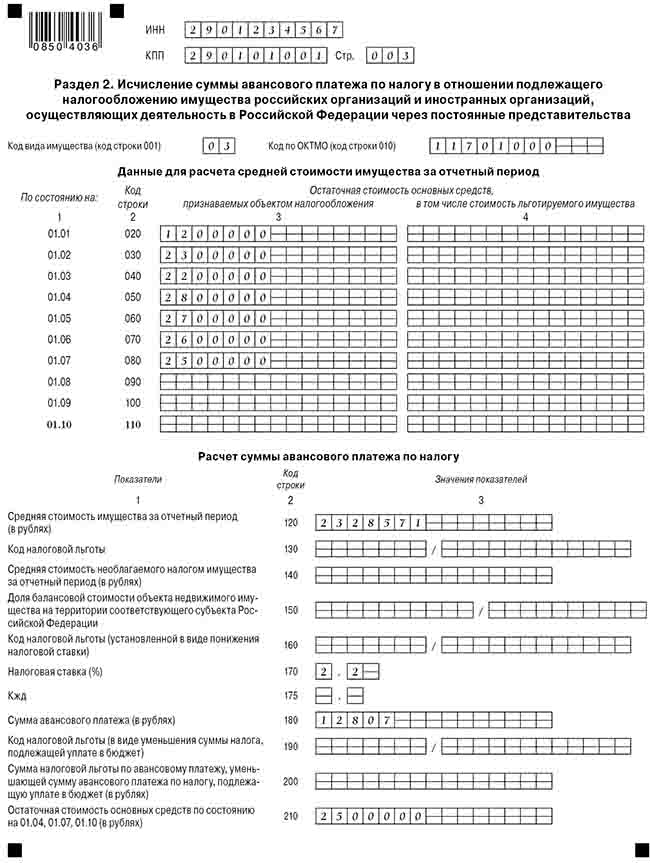

Как заполнить новую форму расчета по авансовому платежу по налогу на имущество организаций, покажем на числовом примере. В нем мы будем заполнять расчет по авансовому платежу за полугодие (II квартал).

ПРИМЕР 1. РАСЧЕТ ПО АВАНСОВОМУ ПЛАТЕЖУ ПО НАЛОГУ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ ЗА ПОЛУГОДИЕ

Пример 1. Расчет по авансовому платежу по налогу на имущество организаций за полугодие

ООО «Вектор» находится в городе Архангельске, код по ОКТМО – 11 701 000.

На балансе организации числится движимое и недвижимое имущество – основные средства, признаваемые объектами налогообложения, остаточная стоимость которых составляет:

Эти данные бухгалтер «Вектора» отразил по строкам 020 – 080 в графе 3 раздела 2 расчета.

У организации нет льгот, поэтому графу 4 раздела 2 расчета бухгалтер не заполняет.

Средняя стоимость имущества за отчетный период (строка 120) составляет:

Организация не пользуется льготами по налогу на имущество. Поэтому во всех строках, где отражают данные о льготах, бухгалтер поставил прочерки.

Ставка налога, которая действует в Архангельске, составляет 2,2%. Ее бухгалтер вписал в строку 170 раздела 2 расчета.

Сумма авансового платежа за полугодие (строка 180) равна:

2 328 571 руб. (строка 120) × 2,2 (строка 170) : 100 : 4 = 12 807 руб.

Остаточная стоимость объектов основных средств, относящихся к движимому имуществу, на 01.07.2017 составляет 1 200 000 руб.

Остаточная стоимость недвижимых основных средств организации на 01.07.2017 составила 1 300 000 рублей (2 500 000 руб. – 1 200 000 руб.). Эта сумма отражена в строке 050 раздела 2.1 расчета.

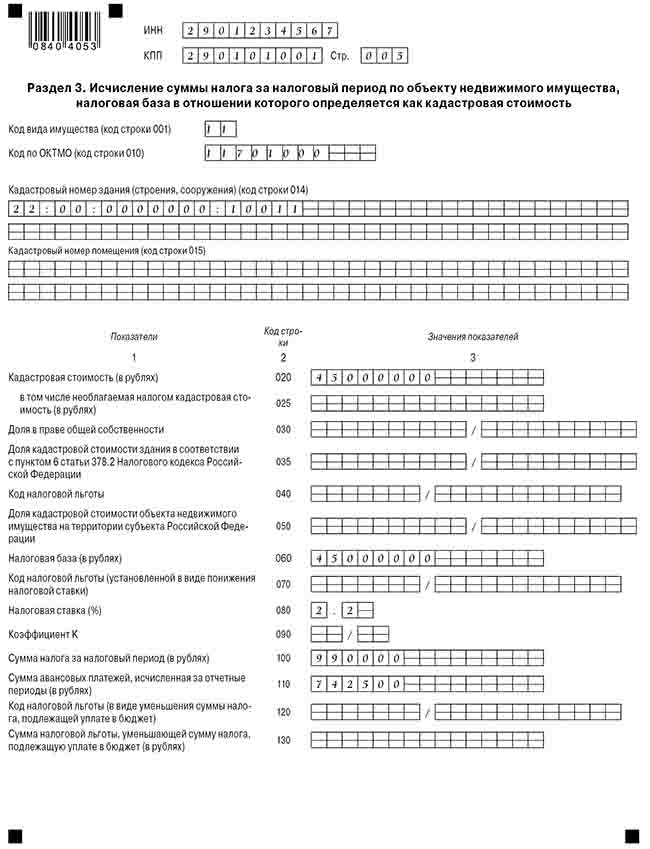

В собственности организации есть офисное здание в Архангельске, код по ОКТМО – 11 701 000. Здание включено в перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость. Его условный кадастровый номер 22:00:0000000:10011. Кадастровая стоимость здания – 45 000 000 руб. Льгот, установленных региональным законодательством, организация также не имеет.

Ставка налога на имущество организаций по офисному зданию в 2017 году составляет 2,2%.

Сумма авансового платежа за полугодие равна 247 500 руб. (45 000 000 руб. × 2,2% : 4).

Эти данные фирма отразила в разделе 3 расчета.

Общая сумма авансового платежа по налогу на имущество организаций за полугодие, отраженная в разделе 1 расчета по строке 030, равна 260 307 руб. (12 807 + 247 500).

Пример заполнения расчета по авансовому платежу

Что изменилось в декларации

На всех страницах декларации изменились штрих-коды, а поле для указания ИНН сокращено с 12 до 10 знаков. Принципиальные новшества затронули титульный лист, разделы 2 и 3. Кроме того, появился новый раздел 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости».

Читайте также «Декларация по налогу на имущество за 2017 год: что изменилось?»

На титульном листе больше не нужно указывать код экономической деятельности по классификатору ОКВЭД.

В отличие от прежней формы декларации, раздел 2 следует заполнить отдельно еще и:

- по магистральным газопроводам, объектам газодобычи, объектам производства и хранения гелия;

- по иным объектам, необходимым для обеспечения функционирования объектов недвижимого имущества магистральных газопроводов, объектов газодобычи, объектов производства и хранения гелия.

Для перечисленных объектов должны одновременно выполняться три условия:

- объекты впервые введены в эксплуатацию в налоговые периоды (календарные годы) начиная с 01.01.2015;

- объекты расположены полностью или частично в границах Республики Саха (Якутия), Иркутской или Амурской областей;

- объекты в течение всего календарного года находятся в собственности организаций, реализующих газ российским потребителям.

Кроме того, изменились и стали двузначными коды вида имущества, необходимые для заполнения строки 001 раздела 2 декларации. В частности, теперь установлены отдельные коды:

- 07 – для имущества, расположенного во внутренних морских водах РФ, в территориальном море РФ, на континентальном шельфе РФ, в исключительной экономической зоне РФ либо в российской части (российском секторе) дна Каспийского моря, используемого при осуществлении деятельности по разработке морских месторождений углеводородного сырья, включая геологическое изучение, разведку, проведение подготовительных работ;

- 08 – для вышеназванных объектов, связанных с добычей газа;

- 09 – для железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой технологической частью;

- 10 – для магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов;

- 11 – для объектов недвижимого имущества, включенных в перечень объектов, налоговая база в отношении которых определяется как кадастровая стоимость;

- 12 – для недвижимого имущества иностранной организации, налоговая база в отношении которого определяется как кадастровая стоимость, за исключением имущества с кодами 11 и 13;

- 13 – для жилых домов и жилых помещений, не отраженных в бухгалтерском учете в качестве объектов основных средств.

Добавлены новые коды налоговой льготы, необходимые для заполнения строки 160 раздела 2 декларации, а именно:

- 2010257 – для движимого имущества, принятого с 01.01.2013 на учет в качестве основных средств (за исключением железнодорожного подвижного состава, произведенного начиная с 01.01.2013), принятых на учет в результате реорганизации или ликвидации юридических лиц или передачи (включая приобретение) имущества между взаимозависимыми лицами;

- 2010258 – в отношении имущества, учитываемого на балансе организации – участника свободной экономической зоны (СЭЗ), созданного или приобретенного в целях ведения деятельности на территории СЭЗ и расположенного на территории данной СЭЗ, в течение 10 лет с месяца, следующего за месяцем принятия на учет указанного имущества;

- 2010340 – в отношении имущества, расположенного во внутренних морских водах РФ, в территориальном море РФ, на континентальном шельфе РФ, в исключительной экономической зоне РФ либо в российской части (российском секторе) дна Каспийского моря, используемого при осуществлении деятельности по разработке морских месторождений углеводородного сырья, включая геологическое изучение, разведку, проведение подготовительных работ.

Появилась новая строка 215 для указания коэффициента Кжд.

Она заполняется в случае указания кода 09 по строке 001 раздела 2 декларации – в отношении железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой технологической частью, впервые принятых на учет в качестве объектов основных средств, начиная с 01.01.2017.

Данный раздел должны будут заполнять российские и иностранные организации в отношении недвижимости, указанной в разделе 2 декларации, облагаемой налогом на имущество по среднегодовой стоимости.

Теперь по строке 001 нужно указывать код вида имущества. Об изменениях по этому коду мы рассказали в комментарии к разделу 2 декларации.

Изменения по заполнению строк 030 и 035 раздела 3 декларации смотрите в таблице 2.

Таблица 2

Изменения по заполнению строк раздела 3 декларации

| Код строки | Стало | Было |

| 030 | Заполняется только в случае нахождения объекта недвижимости, облагаемого по кадастровой стоимости, в общей (долевой или совместной) собственности. Следует указать долю организации в праве на объект недвижимости | Заполнялась только иностранными организациями в декларации за 2013 год. Следовало указать инвентаризационную стоимость объекта недвижимости иностранной организации по состоянию на 0101.2013 |

| 035 | Заполняется в отношении помещения, кадастровая стоимость которого не определена, и при этом определена кадастровая стоимость здания, в котором расположено помещение. Следует указать долю кадастровой стоимости здания, в котором находится помещение, соответствующую доле, которую составляет площадь помещения в общей площади здания | Следовало указать не облагаемую налогом на имущество инвентаризационную стоимость объекта недвижимости иностранной организации по состоянию на 01.01.2013 |

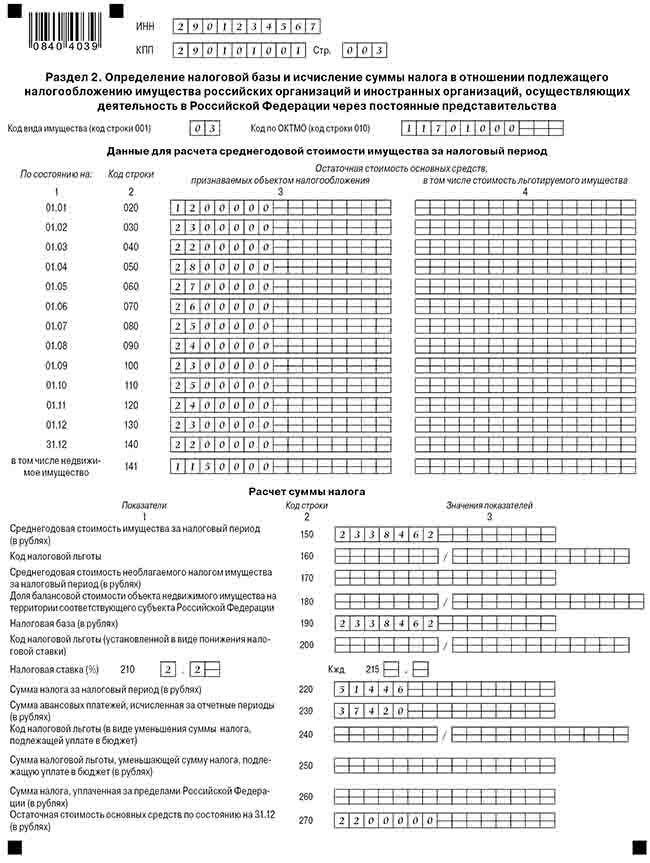

Как заполнить декларацию

Как заполнить новую форму налоговой декларации по налогу на имущество организаций, покажем на числовом примере.

В нем мы будем заполнять декларацию по итогам 2017 года. Все числовые показатели условные.

ПРИМЕР 2. ОТЧИТЫВАЕМСЯ ПО НАЛОГУ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

Продолжим условие примера 1. Допустим, остаточная стоимость основных средств, признаваемых объектами налогообложения, составила:

Данные об остаточной стоимости за период с 01.01.2017 по 31.12.2017 бухгалтер «Вектора» отразил по строкам 020 – 140 в графе 3 раздела 2 декларации.

Остаточная стоимость недвижимых основных средств организации на 31.12.2017 составила 1 560 000 руб. Эта сумма отражена в строке 141 раздела 2 декларации. У организации нет льгот, поэтому графу 4 строки 141 бухгалтер не заполнил.

Среднегодовая стоимость имущества (строка 150) составляет:

Налоговую базу (строка 190) бухгалтер рассчитал так:

2 338 462 руб. (строка 150) – 0 руб. (строка 170) = 2 338 462 руб.

Ставку налога в размере 2,2% бухгалтер вписал в строку 210 раздела 2 декларации.

Сумма налога за налоговый период 2017 года (строка 220) равна:

2 338 462 руб. (строка 190) × 2,2 (строка 210) : 100 = 51 446 руб.

В течение 2017 года были исчислены авансовые платежи по налогу:

— за I квартал 2017 года – 11 688 руб.;

— за полугодие 2017 года – 12 807 руб.;

— за девять месяцев 2017 года – 12 925 руб.

Сумма авансовых платежей составила:

11 688 + 12 807 + 12 925 = 37 420 руб.

Эту сумму бухгалтер отразил по строке 230 раздела 2 декларации.

Сумма налога по основным средствам к доплате по итогам 2017 года – 14 026 руб. (51 446 – 37 420).

Остаточная стоимость объектов основных средств, относящихся к движимому имуществу, на 31.12.2017 составляет 1 050 000 руб. По офисному зданию, облагаемому налогом по кадастровой стоимости, за 2017 год организация заплатила авансовые платежи в размере 742 500 руб. (45 000 000 руб. × 2,2% : 4 × 3).

Сумма налога, исчисленная за год, равна 990 000 руб. (45 000 000 руб. × 2,2%).

Сумма налога по офисному зданию к доплате по итогам 2017 года – 247 500 руб. (990 000 – 742 500).

Эти данные организация отразила в разделе 3 декларации.

Общая сумма налога на имущество организаций, отраженная в разделе 1 декларации, равна 261 526 руб. (14 026 + 247 500).

Пример заполнения декларации

Как сдать расчет и декларацию

Организациям, не являющимся крупнейшими налогоплательщиками, следует отчитываться в налоговые инспекции (п. 1 ст. 386 НК РФ):

- по месту нахождения организации;

- по месту нахождения каждого обособленного подразделения организации, имеющего отдельный баланс;

- по месту нахождения каждого объекта недвижимого имущества, в отношении которого установлен отдельный порядок исчисления и уплаты налога.

Если в субъекте РФ действуют отчетные периоды по налогу на имущество организаций, то отчитаться по авансовым платежам следует не позднее 30 календарных дней с даты окончания соответствующего отчетного периода (п. 2 ст. 379, п. 2 ст. 386 НК РФ):

- первого квартала, полугодия или девяти месяцев календарного года – при налогообложении имущества по среднегодовой стоимости;

- первого квартала, второго квартала и третьего квартала календарного года – при налогообложении имущества по кадастровой стоимости.

При этом, если последний день срока приходится на выходной или нерабочий праздничный день, окончание срока переносится на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Значит, сдать расчет нужно:

- за I квартал 2017 года – не позднее 02.05.2017 (с учетом переноса срока, выпадающего на выходной день);

- за полугодие или за II квартал 2017 года – не позднее 31.07.2017 (с учетом переноса срока, выпадающего на выходной день);

- за девять месяцев или за III квартал 2017 года – не позднее 30.10.2017.

Обратите внимание: если первичный расчет по авансовым платежам за отчетные периоды 2017 года организация сдала по новой форме, то уточненные расчеты за указанные периоды также следует представлять по форме, утвержденной комментируемым приказом (письмо ФНС России от 14.04.2017 № БС-4-21/7145).

Срок для сдачи декларации за 2017 год – не позднее 30.03.2017 (п. 3 ст. 386 НК РФ).

Представить расчет по авансовому платежу организация может:

- в канцелярию налоговой инспекции;

- по почте – ценным письмом с описью вложения;

- в электронной форме по ТКС с усиленной квалифицированной электронной подписью.

Анастасия Дегтяренко, эксперт по бухгалтерскому учету и налогообложению

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

7 выпусков издания доступно подписчикам бератора бесплатно.

Получить издание

М. В. Подкопаев

Журнал «Бухгалтер Крыма» № 6/2017

Новую декларацию по налогу на имущество следует сдавать за налоговый период 2017 года. Но авансовые расчеты по налогу можно сдавать уже сейчас.

Вносятся изменения в налоговое законодательство, и, как следствие, меняются декларации по соответствующим налогам или заменяются совершенно новыми. Этот процесс в очередной раз коснулся и налога на имущество.

Приказом ФНС России от 31.03.2017 № ММВ-7-21/271@ утверждены новые формы декларации и расчетов по авансовому платежу по данному налогу, а также порядок их заполнения.

В пункте 3 данного приказа указывается, что он применяется начиная с представления декларации по налогу на имущество организаций за налоговый период 2017 года. То есть в течение этого года организации вправе отчитываться по формам, установленным Приказом ФНС России от 24.11.2011 № ММВ-7-11/895.

Однако в новых формах декларации и авансовых расчетов, в отличие от старых, учтены изменения, произошедшие в обложении налогом на имущество за последние годы. Поэтому ФНС в письмах от 14.04.2017 № БС-4-21/7139@ и № БС-4-21/7145 сообщила, что она рекомендует территориальным налоговым органам принимать авансовые расчеты по налогу уже за отчетные периоды 2017 года.

Поэтому мы сочли необходимым рассказать крымским и севастопольским бухгалтерам, какие новации отражены в Приказе ФНС России № ММВ-7-21/271@. Возможно, кому-то будет удобно применять новую форму уже сейчас.

Общие сведения.

Небольшие изменения можно заметить уже на титульном листе авансового расчета. В нем теперь не надо отражать код ОКВЭД, такого поля не предусмотрено.

Отсутствует титульном листе и знак МП, то есть печать на нем ставить необязательно.

Уточнено, что текстовые поля авансового расчета заполняются заглавными печатными символами (п. 2.3 Порядка заполнения налогового расчета по авансовому платежу по налогу на имущество организаций (далее – Порядок)).

В поле «Отчетный период (код)» титульного листа по-прежнему указывается код отчетного периода, за который представлен авансовый расчет, в соответствии с приложением 1 к Порядку. Эти коды частично изменились.

Сохранились неизмененными только коды для авансового расчета за первый квартал: в общем случае – 21, при реорганизации – 51. А вот за полугодие в общем случае надо указывать не коды 31 и 33, а 17 и 18 соответственно. При реорганизации: 47 – за полугодие (вместо 52) и 48 – за девять месяцев (вместо 53).

Для поля «Номер контактного телефона» титульного листа уточнено, что этот номер должен состоять из кода страны, кода населенного пункта, номера телефона без знаков и пробелов. Например, «84950000000» (п. 3.2.10 Порядка).

Расчет налога.

Остальные разделы авансового расчета по форме и порядку заполнения отличаются от пока действующих несущественно. Разве что в разд. 2 на листе, в котором производится непосредственно расчет суммы авансового платежа по налогу, появилась строка 175, в которой указывается величина Кжд.

Данный коэффициент определяется в соответствии с п. 2 ст. 385.3 НК РФ и указывается в этой строке только в случае заполнения разд. 2 авансового расчета с кодом 09 по строке «Код вида имущества (код строки 001)» в отношении железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой технологической частью, соответствующих требованиям, установленным Правительством РФ, впервые принятых на учет в качестве объектов основных средств начиная с 01.01.2017.

В разделе 2 авансового расчета производится непосредственно исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению имущества российских и иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства.

В пункте 5.2 Порядка перечисляются виды имущества, в отношении которого данный раздел заполняется отдельно. К их числу теперь отнесены, в частности, магистральные трубопроводы, линии энергопередачи, а также сооружения, являющиеся неотъемлемой технологической частью таких объектов.

Для некоторых случаев уточнен порядок заполнения граф 3 и 4 данного раздела. В этих графах указывается остаточная стоимость соответственно основных средств за отчетный период для целей налогообложения и льготируемого имущества в том числе.

В пункте 3 ст. 375 НК РФ поясняется, что при определении налоговой базы как среднегодовой стоимости имущества, признаваемого объектом налогообложения, такое имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

Но в случае, если остаточная стоимость имущества включает в себя денежную оценку предстоящих в будущем затрат, связанных с данным имуществом, остаточная стоимость указанного имущества определяется без учета таких затрат. Теперь в пп. 3 п. 5.3 Порядка уточнено, что в такой ситуации остаточная стоимость в графах 3 и 4 тоже отражается без учета этих затрат.

Уточнено также, что в этих графах не отражается остаточная стоимость имущества, указанного в абз. 1 – 3 п. 24 ст. 381 НК РФ. Имеется в виду имущество (включая имущество, переданное по договорам аренды), удовлетворяющее в течение налогового периода одновременно следующим условиям:

- расположено во внутренних морских водах РФ, в территориальном море РФ, на континентальном шельфе РФ, в исключительной экономической зоне РФ либо в российской части (российском секторе) дна Каспийского моря;

- используется при осуществлении деятельности по разработке морских месторождений углеводородного сырья, включая геологическое изучение, разведку, проведение подготовительных работ.

Важным показателем при заполнении разд. 2 является «Код вида имущества». Таких кодов (они приводятся в приложении 5 к Порядку) стало больше и для них установлен различный алгоритм исчисления авансового платежа (строка 180 данного раздела), отличающийся от установленного действующим Приказом ФНС России № ММВ-7-11/895 (пп. 11 п. 5.3 Порядка).

|

Код* |

Алгоритм |

|---|---|

|

Объекты имущества Единой системы газоснабжения, за исключением имущества с кодами 08 и 10 |

|

|

1/4 х (((стр. 120 — стр. 140) х стр. 170) / 100) |

|

|

Объекты недвижимого имущества, имеющего место фактического нахождения на территориях разных субъектов РФ либо на территории субъекта РФ и в территориальном море РФ (на континентальном шельфе РФ или в исключительной экономической зоне РФ) |

|

|

1/4 х (((стр. 120 — стр. 140) х стр. 150 х стр. 170) / 100) |

|

|

Во всех случаях, кроме имущества с кодами 01, 02, 05, 08, 09, 10, 11, 12 и 13 |

|

|

1/4 х (((стр. 120 — стр. 140) х стр. 170) / 100) |

|

|

Железнодорожные пути общего пользования и сооружения, являющиеся их неотъемлемой технологической частью |

|

|

1/4 х (((стр. 120 — стр. 140) х стр. 170 х стр. 175) / 100) |

|

|

Магистральные трубопроводы, линии энергопередачи, а также сооружения, являющиеся неотъемлемой технологической частью указанных объектов |

|

|

1/4 х (((стр. 120 — стр. 140) х стр. 170) / 100) |

|

|

Жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета |

|

|

Не исчисляется |

|

* В таблице не указаны коды 05, 08, 11 и 12, не относящиеся к крымским и севастопольским предприятиям.

В строке 120 указывается средняя стоимость имущества за отчетный период, в строке 140 – средняя стоимость необлагаемого налогом имущества за тот же период, в строке 150 – доля балансовой стоимости объекта недвижимого имущества на территории соответствующего субъекта РФ, в строке 170 – налоговая ставка.

Новый раздел.

Появился новый разд. 2.1, в котором указывается информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости, сумма авансового платежа по которым исчисляется в разд. 2 авансового расчета.

В данном разделе по каждому такому объекту недвижимого имущества заполняется отдельный блок строк 010 – 050. Согласно п. 6.2 Порядка в этих строках указывается:

|

Код строки |

Информация |

|---|---|

|

Кадастровый номер объекта (при наличии) |

|

|

Условный номер объекта недвижимого имущества (при наличии) в соответствии со сведениями ЕГРН |

|

|

Инвентарный номер объекта (при наличии), заполняется в случае отсутствия информации по строке с кодом 010 или строке с кодом 020 |

|

|

Код объекта в соответствии с ОКОФ* |

|

|

Остаточная стоимость объекта по состоянию на 1 апреля налогового периода в случае заполнения разд. 2.1 авансового расчета за первый квартал, по состоянию на 1 июля налогового периода в случае заполнения разд. 2.1 за полугодие, по состоянию на 1 октября налогового периода в случае заполнения разд. 2.1 за девять месяцев |

Раздел 2.1 не заполняется в случае выбытия объекта недвижимого имущества соответственно:

- до 1 апреля налогового периода (при заполнении разд. 2.1 за первый квартал);

- до 1 июля налогового периода (при заполнении разд. 2.1 за полугодие);

- до 1 октября налогового периода (при заполнении разд. 2.1 за девять месяцев).

Коды льгот.

В приложении 6 к Порядку появились новые коды налоговых льгот, которые до сих пор включались в декларацию и авансовые расчеты по налогу на имущество только на основании писем ФНС:

- код 2010340. Организации указывают его в отношении имущества (включая имущество, переданное по договорам аренды), удовлетворяющего в течение налогового периода одновременно следующим условиям (п. 24 ст. 381 НК РФ):

- имущество расположено во внутренних морских водах РФ, в территориальном море РФ, на континентальном шельфе РФ, в исключительной экономической зоне РФ либо в российской части (российском секторе) дна Каспийского моря;

- имущество используется при осуществлении деятельности по разработке морских месторождений углеводородного сырья, включая геологическое изучение, разведку, проведение подготовительных работ;

- код 2010257 – в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств, за исключением следующих объектов движимого имущества, принятых на учет в результате (п. 25 ст. 381 НК РФ):

- реорганизации или ликвидации юридических лиц;

- передачи, включая приобретение, имущества между лицами, признаваемыми в соответствии с положениями п. 2 ст. 105.1 НК РФ взаимозависимыми;

- код 2010258 – в отношении имущества, учитываемого на балансе организации – участника свободной экономической зоны, созданного или приобретенного в целях ведения деятельности на территории СЭЗ и расположенного на ее территории, в течение десяти лет с месяца, следующего за месяцем принятия на учет указанного имущества (п. 26 ст. 381 НК РФ).

Декларация по налогу на имущество в 2020 году для юридических лиц — это обязательная форма отчетности для налогоплательщиков. За 2020 год придется отчитаться по новой форме. Срок сдачи итоговой декларации — до 30.03.2021.

Важно: новый бланк для отчетности за 2020 год

Приказом №ЕД-7-21/475@ от 28.07.2020 ФНС внесла поправки в форму декларации по налогу на имущество организаций. Скорректирован порядок ее заполнения и формат представления в электронной форме. Новую форму налогоплательщики начнут использовать с отчетности за 2020 год. Изменений по сравнению с действующей декларацией произошло несколько:

- В раздел 1 добавлено поле «Признак налогоплательщика», которое предназначено для обозначения права на отсрочку. Если ее нет, то юрлицо должно поставить в новом поле код «3». Если право на отсрочку в уплате налога предоставлено на основании постановления правительства, используется код «1», а если на основании региональных актов — «2».

- В форму добавлено поле «Признак СЗПК», обозначающее, что налогоплательщик заключил соглашение о защите и поощрении капиталовложений.

- Изменился порядок заполнения поля о налоговых льготах юрлицами, которым списали налог на имущество за II квартал.

- Введены дополнительные коды льгот.

Приказ с изменениями вступит в силу 01.01.2021.

Разъяснение КонсультантПлюс: как заполнять декларацию при списании налогов

Открыть инструкцию

Кто и когда сдает отчетность по налогу на имущество

Фискальная декларация по налогу на имущество обязательна для всех юридических лиц, в собственности которых числится облагаемое имущество. Обязаны отчитываться (ст. 373 НК РФ):

- все российские компании;

- иностранные организации, работающие в РФ через официальные представительства;

- иностранные фирмы без представительств в РФ, но являющиеся собственниками российской недвижимости.

В отношении налогоплательщиков, применяющих льготные режимы, предусмотрены освобождения. Они не платят налог с имущества, стоимость которого определяется по среднегодовой стоимости. То есть если в собственности фирмы на УСН или ЕНВД числится недвижимость, облагаемая по кадастровой стоимости, то платить налог и сдавать отчетность придется. Есть и другие исключения для российских и иностранных фирм, освобождения закреплены в п. 1.2 ст. 373 НК РФ.

Простые граждане и индивидуальные предприниматели от сдачи отчетности освобождены. Они самостоятельно не рассчитывают налог на имущество физических лиц, декларацию тоже не заполняют. Эта категория налогоплательщиков уплачивает обязательства по специальным уведомлениям, которые присылает ИФНС.

Отчетная декларация по налогу на имущество за 2019 год для юридических лиц сдается в срок, установленный НК РФ (статья 386). Сдайте отчетность в ИФНС не позднее 30 марта года, следующего за отчетным. Переносов в 2020 году не предусмотрено.

ВАЖНО! Общие правила и рекомендации по заполнению этой формы фискальной отчетности мы подробно раскрыли в статье «Декларация по налогу на имущество за 2019 год: сроки сдачи и правила заполнения».

Условия для заполнения

Рассмотрим наглядный пример заполнения декларации по налогу на имущество за 2019 год. Условия следующие:

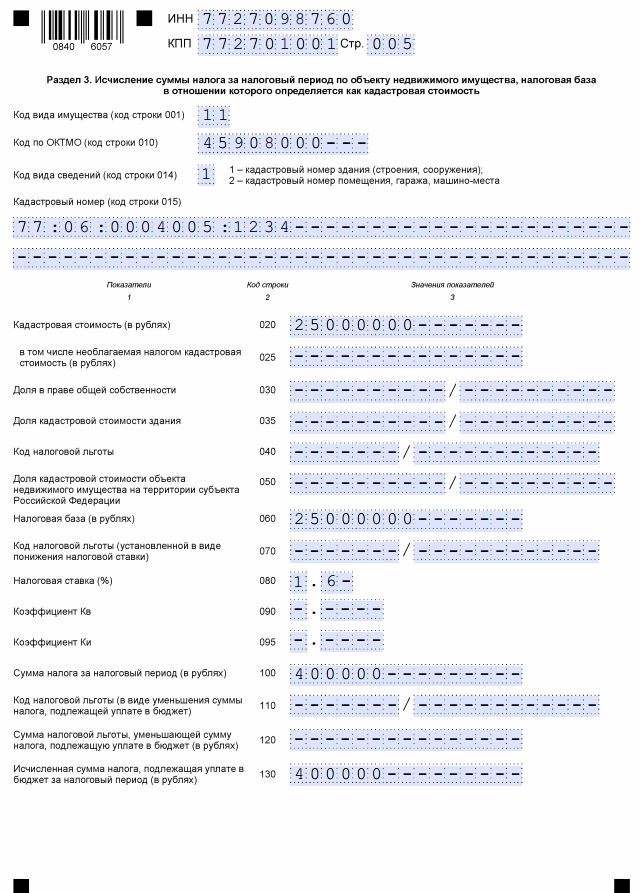

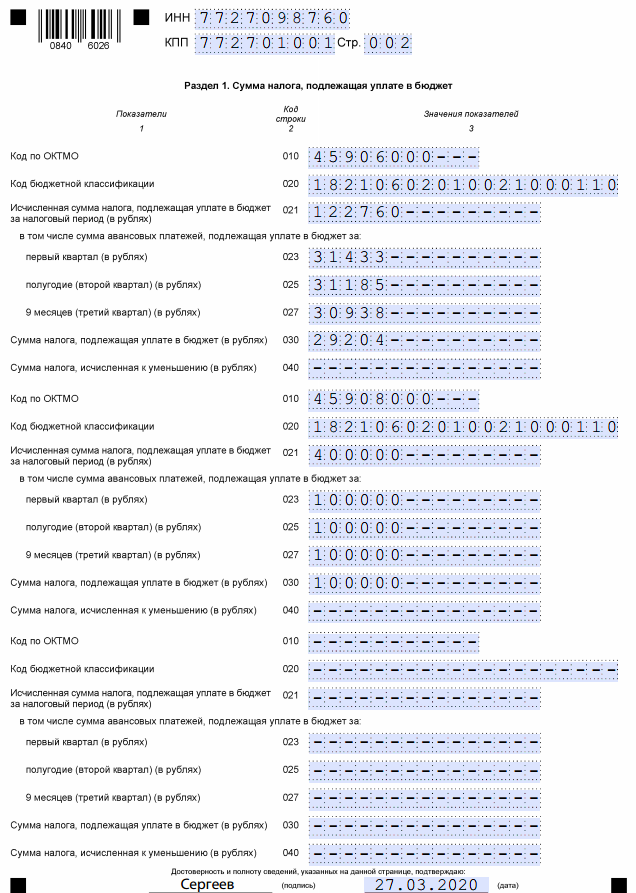

Компания ООО «ВЕСНА», ИНН 7727098760, КПП 772701001. Находится в городе Москве. На балансе компании числится:

- Здание, адрес которого совпадает с адресом местонахождения организации (код ОКТМО 45908000). Кадастровый номер здания — 77:06:0004005:1234. Налоговая база по нему определяется как кадастровая стоимость (п. 2 ст. 375, ст. 378.2 НК РФ). Кадастровая стоимость здания на 1 января 2019 г. составила 25 000 000 руб.

- Складское помещение, которое расположено вне местонахождения организации (код ОКТМО 45906000). Налоговая база по нему определяется как среднегодовая стоимость имущества (п. 1 ст. 375 НК РФ). Условный номер помещения — 77:06:0004005:5678. Код ОКОФ — 210.00.11.10.520.

Остаточная стоимость складского помещения:

В отношении недвижимости у ООО «ВЕСНА» нет льгот, установленных Налоговым кодексом РФ и региональным законодательством.

Ставки налога на имущество составляют:

- 1,6% (условно) — по зданию (п. 1.1 ст. 380 НК РФ);

- 2,2% (условно) — по остальному облагаемому имуществу (п. 1 ст. 380 НК РФ).

Сумма авансовых платежей, исчисленных организацией за отчетные периоды 2019 г., равна:

Шаг №1. Заполняем титульный лист

Первый лист отчетности следует заполнять в стандартном порядке. Сначала внесите ИНН и КПП организации. Затем укажите номер корректировки, если сдаете в ИФНС исправительную отчетность. Затем укажите код отчетного периода, для годовой формы это код 34. Теперь укажите отчетный год, в нашем примере это 2019.

Код учета по местонахождению заполните с учетом рекомендаций ФНС. Для большинства налогоплательщиков используется код 214. Не забудьте указать номер ИФНС, в которую предоставляете отчетность.

Зафиксируйте на титульном листе номер контактного телефона, по которому можно связаться с лицом, ответственным за заполнение декларации по налогу на имущество за 2019 год. Зарегистрируйте количество страниц в отчете. Если прилагаете подтверждающие документы, то пронумеруйте страницы и укажите их количество на титульном листе.

Внизу титульного листа (в его правой части) укажите:

- 1 — если отчет сдается самим налогоплательщиком;

- 2 — если отчетные сведения предоставляет доверенное лицо.

Затем укажите Ф. И. О. руководителя либо информацию о доверенном лице.

Шаг №2. Оформляем раздел №2

Если в собственности компании числится недвижимость, в отношении которой фискальные обязательства исчисляются по среднегодовой стоимости, то этот раздел придется заполнить. При отсутствии информации проставьте прочерки.

В первую очередь указываем код имущественных объектов (в большинстве случаев это 03) и ОКТМО по местонахождению имущественных активов.

ВАЖНО! Если компания имеет в собственности основные средства, расположенные по разным ОКТМО, то придется заполнить несколько разделов №2 — отдельно для каждого ОКТМО. Аналогичное правило действует и в случаях, если к разным категориям основных средств следует применять разные налоговые ставки.

Пошаговая инструкция по заполнению декларации по налогу на имущество 2020 г. (разд. №2):

- Строки 020–130 — указываем стоимость ИО в графе 3 по состоянию на отчетную дату (начало каждого месяца). Сведения должны соответствовать данным бухгалтерского учета. Если у компании имеются льготы (льготируемые активы), то их следует зарегистрировать в соответствующих строках графы 4.

- Строка 140 — указываем остаточную стоимость основных средств по состоянию на 31 декабря отчетного года. Данные вносим соответственно: в графу 3 — общие сведения, в графу 4 — данные о льготируемых ОС. Если в этой категории активов числится недвижимость, то информацию о ее стоимости укажите в строке 141.

- Строка 150 декларации по налогу на имущество — это среднегодовая стоимость основных средств, исчисленная по формуле: сумма строк 020–140, разделенная на 13.

- Далее укажите сведения о льготах (строки 160, 170).

- Строка 180 декларации по налогу на имущество содержит долю балансовой стоимости объекта недвижимости на территории соответствующего субъекта РФ (в виде правильной простой дроби). Заполняется, только если в строке 001 раздела №2 указан код 02.

- В стр. 190 укажите налогооблагаемую базу (среднегодовая стоимость объектов минус льготы дробной части строки 170).

- Стр. 210 декларации — это налоговая ставка. Ее указывайте с учетом льгот, предусмотренных НК РФ. В нашем случае строка 210 декларации по налогу на имущество организаций 2020 г. содержит ставку, равную 2,2%.

- Стр. 220 — это сумма исчисленного обязательства за налоговый период. Рассчитывается как произведение стр. 190 и стр. 210, разделенное на 100%, то есть налогооблагаемая база умножается на ставку.

- Стр. 230–240 — это информация о льготах, которые уменьшают сумму платежей в бюджет.

- Если компания перечисляет платежи за пределами нашей страны, то эти суммы следует указать в строке 250.

- Строка 260 декларации по налогу на имущество содержит исчисленную сумму налога, подлежащую уплате в бюджет.

Шаг №3. Переходим в раздел №2.1

В разделе №2.1 указываем код объекта, его условный номер. Если номера нет, то придется указать подробную информацию о местонахождении налогооблагаемого объекта (его фактический адрес).

Ниже укажите код ОКОФ и остаточную стоимость актива на 31 декабря отчетного года.

Шаг №4. Переходим в раздел №3

В третьем разделе необходимо внести сведения об объекте, в отношении которого обязательства будут исчисляться исходя из кадастровой стоимости.

Здесь вписываем код вида имущественных объектов и ОКТМО. Затем указываем кадастровый номер недвижимого актива. В нашем случае это здание ООО «Весна».

Заполняем стоимость по кадастру, при наличии льгот фиксируем информацию в соответствующих строках отчетности. Затем указываем размер ставки. В заключение вписываем итоговую сумму обязательства, исчисленного за весь календарный год. Ниже указываем сумму авансовых платежей, уже перечисленных в бюджет в течение года.

Шаг №5. Завершаем составление отчета — раздел №1

В этом разделе отражаем информацию о суммах исчисленного налога на имущество, подлежащих уплате в бюджет по итогам года. Пошаговая инструкция по заполнению декларации по налогу на имущество в 2020 году (разд. №1):

- Строка 010 — это код ОКТМО.

- Стр. 020 — код бюджетной классификации, для основного платежа указывайте 180 106 02 01 002 1000 110.

- Стр. 023–027 — поквартальная разбивка авансовых платежей в бюджет.

- Стр. 030 — сумма, подлежащая перечислению в ИФНС по итогам года. Расчет осуществите следующим образом: общая сумма обязательств минус уплаченные авансы. Причем учитывайте показатели по всем разделам.

Интересные материалы:

- ОКПД ОСАГО 2018

Поиск по классификатору «ОКПД2» (ОК 034-2014) При публикации сведений в ЕИС в 2018-2019 годах и…

- Рост акцизов на бензин 2018

Дизельное топливо не останется в стороне - размер акциза на него с 1 января увеличится…

- Проводки начислен налог на имущество

Налог на имущество предприятий — это имущественный сбор, размер которого значительно вырос за последнее время,…

- Договор мены налогообложение 2018

Стоимость имущества, принятого налогоплательщиком, применяющим УСН, по договору мены в счет оплаты за реализованные товары…

- Приказ о переносе праздничных дней в 2018

Праздничные и выходные дни в мае 2018 года в РоссииКак отдохнуть на майские праздникиМайские праздники…