- от автора admin

Содержание

Соотношение и сравнительная характеристика договоров займа и кредита

The ratio and comparative characteristics of loan and credit agreements

Артёмова О. А.

студент 3 курса, юридический институт, Вятский Государственный Университет,

Россия, Киров e-mail: artyomova29@icloud. com

Artyomova O.A.

3rd year student, Law Institute, Vyatka State University, Russia, Kirov e-mail: artyomova29@icloud. com

Артёмова Д.А.

магистрант 2 курса, юридический институт, Вятский Государственный Университет,

Россия, Киров e-mail: artyomova21@icloud. com

Artyomova D.A.

2 year undergraduate Law Institute Vyatka State University, Russia, Kirov e-mail: artyomova21@icloud. com

Аннотация.

В 2018 году были внесены существенные изменения в ГК РФ, касающиеся договоров займа и кредита. Наряду с этим положение данных договор неоднозначно. Нет единого мнения учёных относительно положения кредитного договора в системе договоров в гражданском праве. В данной статье рассматриваются договор займа и кредитный договор, анализируются родовидовые связи указанных договорных конструкций.

Ключевые слова: займ, кредит, кредитный договор, договор займа, заимодавец, заёмщик, кредитор, должник, кредитно-заемные отношения, кредитная организация.

Нормы о договорах займа и кредита, несмотря на древнее возникновение долгую историю данных видов правоотношений, до сих пор подвергаются реформированию. Так, сравнительно недавно, в 2018 году вступили в силу изменения в Гражданский кодекс Российской Федерации, касающиеся правового регулирования кредитно -заемных правоотношений.

Договор займа и кредитный договор являются одними из наиболее распространённых в гражданском обороте, они стали неотъемлемой частью современной Российской экономики. Являясь одними из основных элементов рыночного механизма, заемно-кредитные правоотношения играют значительную роль в обеспечении

устойчивого развития экономики любой страны. На сегодняшний день риск непогашения займов и кредитов является одной из основных проблем, с которыми сталкиваются как коммерческие банки, так и иные заимодавцы и кредиторы. Данный вывод можно сделать на основании обзора судебной статистики о деятельности федеральных судов общей юрисдикции и мировых судей за первое полугодие 2019 года: в отчётный период поступило 150 808 дел о защите прав потребителей, из которых 34 274 дела вытекают из договоров с финансово-кредитными учреждениями .

В настоящее время договор займа является одним из самых востребованных на практике. Его заключают различные субъекты гражданско-правовых отношений: от физических и юридических лиц до Российской Федерации, что говорит о его востребованности и необходимости дальнейшего развития правового регулирования. Однако, в историческом генезисе рассматриваемого вопроса встречаются интересные факты относительно субъектов заемно-кредитных правоотношений. Так, женщины только к концу XVIII в., накопив достаточное количество недвижимости, которая могла служить объектом закладных, чтобы самостоятельно занимать денежные средства, смогли принять участие в экономическом обороте .

Степанюк А.В. в своем исследовании определяет договор займа, как наиболее раннюю модель, на основе которой строятся отношения товарного и денежного кредита, банковского вклада .

Гражданский кодекс Российской Федерации закрепляет легальное определение договора займа, исходя из которого заимодавец передаёт или обязуется передать в собственность заемщику деньги или другие вещи, определенные родовыми признаками, а заёмщик в свою очередь обязуется возвратить такую же сумму денег или равное количество других полученных им вещей того же рода и качества .

Российская Федерация отступив от системы административно-командного управления СССР, перешла к развитию рыночных отношений, рыночной экономики, в условиях которой кредит становится неотъемлемой частью механизма функционирования хозяйствующих субъектов. Кредитная политика имеет большое значение в экономической политике любой страны, Российская Федерация в данном случае не исключение.

С развитием государства растут потребности граждан, которые стремятся повысить уровень своей жизни. По состоянию на 05 ноября 2019 года объем выданных кредитов в 2019 году составил 16 860 686 млн.руб. . При чем наблюдается тенденция роста указанной суммы, поскольку, например, в 2014 году эта сумма составляла 10 909 524 млн. рублей . В связи с чем можно сказать, что кредитная деятельность в настоящем имеет не только важное экономическое значение, но и социальное.

Официальное (легальное) понятие кредитного договора дано в ст.819 ГК РФ, согласно которой кредитный договор — это договор, по которому банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за пользование ею, а также предусмотренные кредитным договором иные платежи, в том числе связанные с предоставлением кредита.

Вопрос о понятии кредитного договора, как и договора займа, не является дискуссионным, исследователи при определении рассматриваемой дефиниции пользуются легальным понятием, закрепленным в ГК РФ и приведенным выше. Например, Корнеева И.Л. рассматривает кредитный договор, как гражданско-правовой договор, направленный на оказание финансовых услуг , что по своей сути отражает сокращенное понятие, данное в ГК РФ.

В юридической литературе нет единого мнения относительно соотношения рассматриваемых договорных конструкций. Безусловно, эта дискуссия является оправданной, так как кредитный договор и договор займа, с одной стороны, имеют одинаковую экономическую природу, а с другой стороны — достаточно много

отличий. Несмотря на рассматриваемые ниже различия, указанные договоры как и многие другие считаются наиболее эффективным и универсальным средством регулирования предпринимательского риска .

Существует несколько точек зрения на данный вопрос, приведём наиболее распространённые:

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

1) Кредитный договор — разновидность договора займа.

2) Кредитный договор является самостоятельной договорной конструкцией. Так, Коробкова Д.С. утверждает, что их стоит рассматривать как самостоятельные гражданско-правовые институты, отмечая, что между ними существует связь, но только как между категориями, носящими экономический характер .

3) Договор займа — одна из форм кредитного договора. Исследуя данные категории, Агафонов И.С. приходит к выводу, что в гражданском праве термин «кредит» является общим понятием, которое охватывает кредитно-заемные отношения .

4) Любопытно также мнение, согласно которому кредитный договор рассматривается как предварительный договор о заключении в будущем договора займа.

Проводя анализ возникновения и юридической природы кредитного договора, можно с уверенностью сказать, что договор займа является прародителем кредитного договора, так как даже поверхностное изучение истории возникновения обоих договоров позволяет сделать вывод о том, что договор займа и кредита обладают родовидовыми связями. Следовательно, исследуемые договорные конструкции имеют большое количество общих черт.

Автором поддерживается мнение, согласно которому договор займа и кредитный договор соотносятся как род и вид, а наличие родовидовых связей предполагает, что понятие, относимое к виду, обладая всеми основными признаками родового понятия, одновременно располагает некоторыми специфическими чертами, которые и выделяют его в отдельный вид.

Наличие указанных специфических черт вызывает необходимость специального правового регулирования отношений, вытекающих из кредитного договора. Однако, имея в виду его принадлежность к роду, за пределами специальных норм, рассчитанных на специфику кредита, к нему применяются также общие положения о договоре займа.

Таким образом, целью данного исследования должно быть не выявление сходства и различий между исследуемыми договорными конструкциями, так как подобное возможно только при сравнении самостоятельных договоров, а определение черт кредитного договора, которые выделяют его в отдельный вид договора займа.

Иногда самостоятельность кредитного договора объясняют раздельным правовым регулированием с договором займа , так как в действующем законодательстве рассматриваемым видам договоров посвящены отдельные параграфы главы 42 ГК РФ. Однако, такой подход представляется не вполне логичным, поскольку глава, посвящённая займу и кредиту, содержит третий параграф, раскрывающий товарный и коммерческий кредиты. И следуя логике указанной концепции, необходимо было бы признать существование ещё двух самостоятельных договорных конструкций — договор товарного кредита и договор коммерческого кредита.

Важной особенностью кредитного договора, отделяющего его от договора займа, является особый субъектный состав. В качестве займодавца может выступать любая организация или даже частное лицо, для выдачи займа не требуется специального разрешения. На стороне кредитора в кредитном договоре всегда выступает предприниматель — банк или иная кредитная организация, так как для осуществления подобных операций необходима лицензия Центрального банка РФ. Поскольку кредитный договор заключается кредитными организациями в процессе осуществления предпринимательской деятельности, то можно придти к выводу, что он представляет собой коммерциализированную разновидность договора займа.

Необходимо отметить, что в случае выдачи займа небанковской организацией, такое деяние будет правомерным только тогда, когда соблюдены следующие условия: подобные действия не носят систематического характера, не становятся основным видом деятельности, а также предоставление связано с исполнением заемщиком иного обязательства, отвечающего уставной правоспособности заимодавца.

Кредитные организации являются профессиональными участниками кредитно-заемных правоотношений, их деятельность носит предпринимательский характер, направлена на извлечение прибыли, следовательно кредитный договор всегда будет возмездным, то есть имущественное предоставление одной стороны обусловливает встречное имущественное предоставление другой стороне. Значит, как справедливо отмечает Малышев Д.Д., выплата процентов за пользование денежными средствами будет существенным условием кредитного договора .

Кроме того, исходя из профессиональности одной стороны, а следовательно, с целью обеспечения большей защиты должника, так как на его стороне чаще всего выступают обычные граждане, которые зачастую юридически неграмотны в рассматриваемой сфере, кредитный договор заключается исключительно в письменной форме. При этом подписание сторонами единого документа не единственный способ соблюдения письменной формы договора, так как к кредитному договору возможно применение общих положений о письменной форме гражданско-правового договора, в соответствии с которыми договор в письменной форме может быть заключен путем составления одного документа, подписанного сторонами, а также путем обмена документами посредством почтовой, телеграфной, телетайпной, телефонной, электронной или иной связи, позволяющей достоверно установить, что документ исходит от сторон по договору. Вместе с тем, законом допускается установление сторонами дополнительных требований к форме договора, при несоблюдении которых он будет считаться незаключенным.

Исходя из вышеизложенного можно сделать вывод, что к кредитному договору не применяются правила о форме договора займа, согласно которым он может заключаться не только в письменной, но и в устной форме, в том числе с последующим подтверждением факта заключения расписками или иными документами.

Любопытно мнение Рыбенцова А.А., который считает, что судебная практика сводится к мнению, что в случае неподписания кредитного договора, последний признаётся ничтожным, хотя с его точки зрения следовало бы говорить о его незаключенности, что порождает разные правовые последствия . В обоснование своей позиции он утверждает, что если кредитный договор не заключен, то у лица, получившего деньги со ссылкой на данный договор, появляется обязанность вернуть всю сумму второй стороне, то есть возвратить неосновательное обогащение. Последствиями недействительного договора будет обязанность каждой стороны вернуть другой все полученное по сделке.

Также в юридической литературе часто встречается мнение о том, что кредитный договор отличается от договора займа тем, что является консенсуальным . Однако, с принятием Федерального закона «О внесении изменений в части первую и вторую Гражданского кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» от 26.07.2017 N 212-ФЗ норма, посвящённая займу, приобрела совершенно новую редакцию: договор займа стало возможным заключать как в реальной, так в консенсуальной формах. На наш взгляд, это способствует увеличению возможностей сторон договора, обеспечивает возможность требования как выполнения обязательств по предоставлению предмета договора, так и возмещения убытков.

Таким образом, дискуссия о соотношении анализируемых договорных конструкций существует вследствие того, что кредитный договор обладает с одной стороны одинаковой с договором займа экономической природой, в связи с чем имеет сходный правовой режим, а с другой стороны имеется немало

специфических черт. Сравнительный анализ данных договоров страдает определенным методологическими изъяном, так как кредитный договор, являясь разновидностью договора займа, обладает общими чертами договора займа, но вместе с тем ему присущи признаки, которые и позволяют отделить его, признать его относительную самостоятельность. Следовательно, для того чтобы договор, порождающий заемное обязательство, признавался кредитным, необходим особый субъектный состав. Сфера применения кредитного договора ограничивается деятельностью кредитных организаций, в связи с чем, исходя из предпринимательского характера их деятельности, указанный договор является возмездным, то есть предполагает встречное имущественное предоставление. По кредитному договору в качестве такого предоставления выступают проценты за пользование средствами. Вместе с тем, особый субъектный состав, предполагающий профессиональность одной стороны сделки, обусловливает обязательность закрепления соглашения в письменной форме, что должно служить усилению защиты должника, как непрофессионального участника данных правоотношений.

Список используемой литературы:

1. Отчёт о работе судов общей юрисдикции о рассмотрении гражданских, административных дел по первой инстанции // Судебный департамент при Верховном Суде Российской Федерации. URL: http://www.cdep.ru/userimages/sudebnaYa statistika/2019/F3-svod vse sudy-1-2019.xls;

4. Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 N 14-ФЗ (ред. от 18.03.2019, с изм. от 03.07.2019);

10. Чуприн Д.А. Понятие и содержание кредитного договора // Международный студенческий научный вестник. — 2018. №5;

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

Кредитный договор — это особый вид соглашения, в котором закрепляются существенные условия и порядок заимствования денежных средств. Документ накладывает ряд серьезных обязательств на обе стороны: заемщика и кредитора. Разберемся, что включает в себя кредитный договор, как правильно составляется. А также определим, на что обратить пристальное внимание при оформлении кредита.

Такой востребованной банковской услугой, как получение займа, пользуются не только простые граждане, но и организации, а также предприниматели. Так, деньги можно занять до зарплаты, например, в микрофинансовой компании, оформить ипотечный кредит для покупки жилья на несколько десятков лет в крупном банке или же получить займ или инвестиционный капитал на развитие бизнеса у деловых партнеров.

Для каждого из вариантов кредитования свои условия. Однако независимо от категории заемщика, суммы кредита, ставки и срока погашения, должен быть оформлен официальный документ — соглашение. По сути, кредитный договор является гарантом для обеих сторон. Заемщику гарантируется своевременная выплата денежных средств под определенный процент, а кредитору — определенный доход, то есть плата за пользование его активами.

Следовательно, подписание кредитного соглашения — это обязательное условие кредитования. Причем документ должен быть составлен правильно. То есть раскрывать все обязательные условия и реквизиты. В противном случае стороны могут оспорить действительность документа в судебном порядке. Итак, определим состав кредитного договора: что и как указывать (образцы разных типов кредитных соглашений даны в приложении к статье).

Стороны соглашения

Как правило, при заключении кредитного договора участвуют две стороны: заемщик и кредитор. Конечно, в отдельных случаях сторон может быть и больше. Например, если в оформлении кредита участвуют созаемщики, поручители и иные лица.

Итак, сторона, которая получает деньги в долг, — это заемщик. В зависимости от типа кредитования, заемщиком могут выступать не только физические лица, но и индивидуальные предприниматели, российские и даже иностранные организации.

Кредитор — это владелец денег, то есть лицо, которое выдает займ за определенную плату. Кто может быть кредитором в кредитном договоре? В роли займодателя могут выступать любые банковские или кредитные организации, в том числе и микрофинансовые.

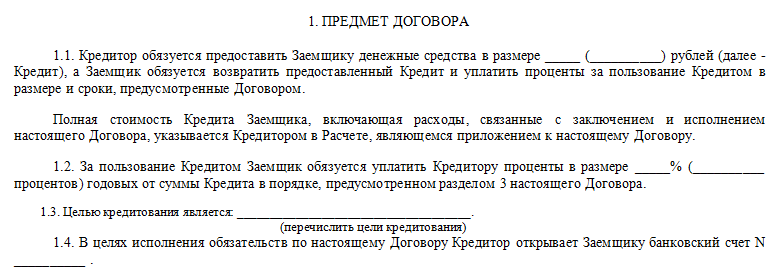

Предмет договора

В первую очередь определимся, что «кредитный договор», понятие, определяет не только положения ГК РФ, но и действующее банковское законодательство, например Распоряжения Центробанка РФ, а также законы о банковской системе России.

Основываясь на законодательных нормативах, стоит отметить, что кредитный договор — это услуга, которая подразумевает получение денежных средств за определенную плату, на конкретное время. Следовательно, предметом соглашения могут быть только деньги.

А вот при оформлении займа предметом соглашения могут выступать и денежные средства, и материальные активы. Например, оборудование, транспортные средства, материалы и иное имущество.

Предмет договора — это одно из существенных условий. То есть данный реквизит должен быть раскрыт подробнейшим и точнейшим образом. В противном случае документ признают ничтожным.

Предмет договора может быть сформулирован таким образом:

Существенные условия

Существенными принято называть обязательные условия, правила, требования. То есть это та информация, без которой какой-либо документ не может считаться действительным. Простыми словами, если не прописать в соглашении сумму кредита или порядок его погашения, то исполнить данные условия невозможно. Следовательно, документ ничтожен.

Итак, существенными условиями соглашения на получение кредита являются:

- Стороны или участники. Указывается вся необходимая информация о заемщике и кредиторе. Например, «кредитором по кредитному договору является ПАО Сбербанк».

- Предмет, то есть денежные средства. Определяется сумма, валюта, в которой выдается займ.

- Срок, на который выдаются деньги.

- Способ обеспечения обязательств, например деньги выдаются под залог имущества или по поручительству.

- Условия выдачи кредита. Например путем перечисления денег на банковский счет получателя или наличкой в кассе банка.

- Условия погашения задолженности. Каким образом будет производиться возврат займа.

- Размер процентной ставки по кредиту или фиксированная плата за пользование заемным капиталом.

- Штрафные санкции за нарушение условий обеими сторонами.

Стоит отметить, что размытые и неточные формулировки в документе недопустимы. К тому же чиновники определили, что кредиторы обязаны указывать общую сумму кредита — это размер общей задолженности с учетом начисленных процентов по кредиту за весь период действия. Заемщик должен точно знать, сколько он будет должен вернуть кредиторам, чтобы оценить свои финансовые возможности. Сможет ли он рассчитаться вовремя или его долг с процентами за просрочку и пенями перепродадут коллекторам.

Виды соглашений

Классификация кредитных взаимоотношений подразумевает разделение по видам:

- Кредитный договор: возмездный и безвозмездный. Простыми словами платный или бесплатный. Платный кредит самый распространенный. А вот безвозмездное кредитование чаще встречается в бизнесе, когда одна компания предоставляет займ другой организации. Однако бесплатный займ простой гражданин может получить у работодателя.

- С обеспечением и без обеспечения. Например, обязательства по кредиту, обеспеченные поручительством или залогом. Если кредитуется небольшая сумма денег, то обеспечение может не потребоваться.

- Целевые и нецелевые займы. То есть деньги выдаются на определенную цель либо без нее. Целевыми можно считать ипотеку, автокредит, рефинансирование. Нецелевыми считают простые потребительские кредиты, в которых не определена конкретная цель, на которую можно израсходовать займ.

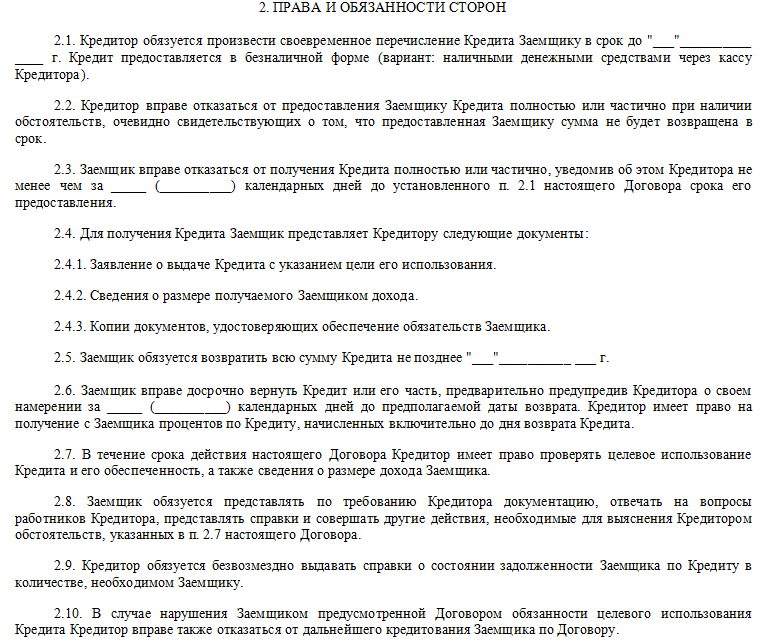

Права и обязанности сторон

Кредитный договор может быть определен как обязанность. То есть кредитор обязан выдать деньги, а заемщик обязан их вернуть. Исходя из этого, следует определять ключевые обязанности каждой из сторон соглашения.

Итак, кредитор обязан выдать денежные средства в долг в оговоренной сумме на конкретный срок. Причем придется соблюсти и условия предоставления. Например, выдать деньги наличными или в иностранной валюте. Зачислить на расчетный счет или погасить действующий кредит (рефинансирование).

А вот обязанности заемщика заключаются в следующем:

- Потратить деньги на конкретные цели, если это оговорено в соглашении.

- Своевременно вносить периодические платежи в соответствии с графиком.

- Уплачивать проценты по кредиту или фиксированные суммы оплаты.

- Предоставить подтверждение обеспечения, если требуется.

Стороны вправе разорвать заключенное соглашение, если одна из сторон нарушила оговоренные условия. К тому же можно предусмотреть штрафные санкции в виде пеней и неустоек за нарушение договоренностей.

Интересные материалы:

- Заключение договора займа между физическими лицами

Договор займа между физическими лицами – это соглашение, заключенное между двумя сторонами, являющимися физическими лицами…

- Договора дарения беспроцентного займа

Как отразить в учете прощение долга по беспроцентному займу, выданному работнику, оформленное договором дарения? Заем…

- Договор на оказание благотворительной помощи

Благотворительная помощь (пожертвование) – это разновидность договора дарения. Согласно статье 582 ГК РФ, пожертвованием признается…

- Образец договора займа между ООО и ООО

Мы предлагаем ознакомиться с типовой формой договора займа между юридическими лицами. Обращаем Ваше внимание, что…

- Предварительный договор или письмо о намерениях?

Письмо о перезаключении договора образец Download link: ➡ Скачать: Письмо о перезаключении договора образец Образцов…