- от автора admin

Содержание

Предприниматели могут вести самую разную коммерческую деятельность, но её тип обязательно должен быть отражен в налоговой отчетности.

Для упрощения данной операции используются специальные коды ИП для ЕНВД. Они применяются для заполнения различного рода заявлений, а также декларации.

Не стоит путать данные коды с кодами ОКВЭД. Рассматриваемые обозначения четко разграничены по группам, что существенно упрощает оперирование ими при формировании документов различного типа.

Общие сведения

Индивидуальные предприниматели, применяющие единый налог на вмененный доход, обязаны в своей деятельности использовать коды видов деятельности ИП.

Каждая комбинация обозначает определенный вид деятельности. Все они обозначены в налоговом законодательстве.

Также следует помнить, что по каждому виду деятельности установлена базовая доходность в месяц. Эти данные необходимо отражать в налоговой декларации, в Приложении №4.

Предпринимателю следует в обязательном порядке ознакомиться с основными моментами касательно кодов деятельности.

Правильность их обозначения позволяет избежать возникновения каких-бы то ни было проблем, связанных с налоговой инспекцией.

Определение

Код вида предпринимательской деятельности представляет собой набор цифр, дающий возможность идентифицировать способ получения дохода ИП.

Он используется для формирования налоговой отчетности. При этом очень важно правильно обозначить в декларации всю необходимую информацию.

Так как по каждому виду деятельности в налоговом законодательстве обозначается базовая доходность. Специалисты налоговой службы крайне внимательно относятся к этим вопросам.

Также у каждого кода имеется набор физических показателей. Они также должны обозначаться в отчетности.

Например, код вида предпринимательской деятельности 11 обязует ИП указывать площадь помещения, в котором осуществляется обслуживание. При этом базовая доходность в месяц составляет 1 тыс. рублей.

Кто устанавливает коды

Коды видов предпринимательской деятельности устанавливаются Приказом ФНС РФ от 04.07.14 г. «Об утверждении формы налоговой декларации по ЕНВД», в приложении №3. Прежде всего, ИП необходимо ознакомиться именно с этим документом.

Также важное влияние на использование и классификацию кодов данного типа оказывают следующие документы:

- Приказ ФНС РФ от 11.12.12 г. №ММВ-7-6/941.

- Постановление Президиума ВАС РФ от 04.09.12 №15397/11 по делу №А56-74425/2010.

Индивидуальному предпринимателю необходимо максимально подробно ознакомиться не только с федеральными, а также иными законами, касающимися налогообложения, но также с судебной практикой.

О плательщиках ЕНВД смотрите в статье: кто может применять ЕНВД.

О плательщиках ЕНВД смотрите в статье: кто может применять ЕНВД.

Какие сроки уплаты ЕНВД в 2020 году, .

Так как при возникновении какого-либо спора между ФНС и налогоплательщиком-ИП суды обычно ориентируются на уже имеющуюся практику.

Какова его роль

Коды вида предпринимательской деятельности одновременно преследуют две цели:

- делают процесс заполнения налоговой декларации, а также её последующую проверку более быстрым;

- упрощают будущим индивидуальным предпринимателям выбор вида деятельности.

Нередко бывает, что ИП ведет не один, а несколько видов деятельности, которые можно классифицировать соответствующим образом.

В таком случае при заполнении налоговой декларации необходимо обозначать их все. Это является требование Федеральной налоговой службы России. Всего кодов данного типа 21. Они нумеруются от 01 до 21.

Виды деятельности, попадающие под ЕНВД для ИП в 2020 году

Перечень видов деятельности, которые подпадают под ЕНВД в 2020 году, достаточно обширен. Он включает в себя следующее:

- оказание бытовых услуг в соответствии с ОКУН (Общероссийский классификатор услуг) – это ремонт одежды или её пошив, обслуживание бытовой техники (телевизоров, пылесосов), фотоателье, бани, сауны;

- лечение животных (ветеринарные услуги);

- мойка легковых автомобилей, грузовиков и иных ТС;

- размещение транспортных средств;

- перевозка пассажиров, а также грузов индивидуальными предпринимателями, во владении которых находится не более 20 ТС (код вида 05);

- розничная торговля, ведущаяся на площади не более 150 м2 (код вида предпринимательской деятельности ЕНВД 2020 — 07);

- торговля, ведущаяся без стационарной торговой площади (код вида предпринимательской деятельности ЕНВД 2020 — 08);

- услуги питания, оказываемые без использования специализированного зала;

- реклама каких-либо товаров с применением стационарных конструкций;

- размещение рекламных средств с использованием внутренних поверхностей ТС;

- временное проживание частных лиц – гостиницы, хостелы, а также иное подобное;

- сдача в аренду торговых мест, находящихся на территории объектов, где осуществляется розничная торговля (зал для обслуживания посетителей отсутствует);

- сдача в аренду земельных участков для размещения на них объектов розничной торговли.

Имеется достаточно большое количество различных нюансов касательно видов деятельности, обозначенных выше.

Например, это касается бытовых услуг, входящих в ОКУН:

| Описание | Норматив |

| Если баня является общественной и плата за её использования с населения не взимается, а основанием для ведения подобной деятельности является договор с администрацией муниципального образования, то данные услуги подпадают по ЕНВД | Согласно Письму Президиума ВАС России № 157 от 05.03.13 г. |

| Если услуги по осуществлению ремонта техники оказываются на бесплатной основе, то данный вид деятельности не подпадает под ЕНВД | Письмо Минфина РФ от 11.06.13 г. №03-11-11/21722 |

При расчете налога из общей площади стоянки для ТС можно вычесть землю, которая используется для других целей.

Видео: торговая компания на ОСН и ЕНВД, как вести налоговый и бухгалтерский учет

Данный важный момент регламентируется п.11 Информационного письма. Это позволяет существенно снизить налогооблагаемую базу.

При осуществлении розничной торговли предпринимателям следует помнить:

- Розничной торговлей являются всевозможные сделки с ИП и юридическими лицами согласно п. 4 Информационного письма но позиция налоговиков может быть иной (в таком случае необходимо обращаться в арбитражный суд).

- Если торговая площадь не используется, так как ведутся ремонтные работы, то при формировании налоговой отчетности её можно не учитывать.

- При расчете налога не является торговой площадью различного рода лестницы, переходы и подобное.

Оказание услуг общественного питания также имеет различные особенности:

- питание на теплоходе подпадает под действие ЕНВД только в том случае, если судно пришвартовано к набережной и не движется (п.5 Информационного письма);

- не считаются торговыми помещениями кухни, доготовочные помещения, раздевалки персонала, иное.

При ведении различного рода рекламной деятельности индивидуальный предприниматель в праве не учитывать площадь конструкций, на которых размещена реклама касательно его деятельности.

Установленные коды ОКВЭД

| Код, № | Тип предпринимательской деятельности |

| 01 | Предоставление различных бытовых услуг |

| 02 | Предоставление услуг лечения животных |

| 03 | Ремонт, мойка, а также иные услуги, связанные с обслуживанием транспортных средств (автомобилей и иного) |

| 04 | Предоставление платных мест для расположения транспортного средства |

| 05 | Транспортировка грузов различного типа по договору |

| 06 | Перевозка пассажиров |

| 07 | Продажи розничного характера через стационарные объекты |

| 08 | Торговля розничного характера, осуществляемая без специального оборудованных торговых точек и помещений |

| 09 | Торговля розничного типа, которая осуществляется на площади менее 5 м2 |

| 10 | Торговля в розницу разносного характера |

| 11 | Предоставление услуг общественного питания через торговые точки, оснащенные специальными залами для обслуживания посетителей |

| 12 | Предоставление услуг общественного питания через торговые точки, при которых отсутствуют специальные залы для размещения посетителей |

| 13 | Установка наружных конструкций с расположенной на них рекламой |

| 14 | Установка автоматических рекламных конструкций, на которых изображение изменяется в автоматическом режиме |

| 15 | Электронные табло, оснащенные наружной рекламой |

| 16 | Реклама на ТС |

| 17 | Предоставление услуг временного проживания, размещения |

| 18 | Сдача в аренду торговых площадей без торговых залов – площадь каждого не должна превышать 5 м2 |

| 19 | Сдача в аренду торговых площадей без торговых залов – площадь каждого превышает 5 м2 |

| 20 | Сдача в аренду площадей для размещения объектов стационарной торговли (не более 10 м2) |

| 21 | Сдача в аренду площадей для размещения объектов стационарной торговли (не менее 10 м2) |

Обозначенные коды представляют собой группы, которые используются в следующих документах помимо декларации:

| Заявлениях ЕНВД №1 и №3 | Для обществ с ограниченной ответственностью |

| Заявлениях ЕНВД №2 и № 4 | Для индивидуальных предпринимателей |

Особенности при грузоперевозках

Если индивидуальный предприниматель сдает транспортные средства в аренду, то подобная деятельность не учитывается при формировании налоговой отчетности.

Это оговаривается в письме Минфина РФ от 23.05.13 г. №03-11-06/3/18433. Также транспортные средства, находящиеся в состоянии ремонта, не учитываются согласно п. 9 Информационного письма.

Но при этом налоговые органы, а также Минфин могут иначе смотреть на данную ситуацию.

Установлен ли коэффициент К2 для ЕНВД на 2020 год узнайте из статьи: К2 по ЕНВД.

Установлен ли коэффициент К2 для ЕНВД на 2020 год узнайте из статьи: К2 по ЕНВД.

Все о коэффициенте К1 для ЕНВД на 2020 год, .

Какие условия применения ЕНВД при осуществлении розничной торговли, .

Очень важно не перепутать коды видов предпринимательской деятельности с кодами ОКВЭД.

Необходимо максимально подробно ознакомиться со всеми возможными нормативными и правовыми документами, касающимися рассматриваемого вопроса.

Это позволит избежать излишнего внимания со стороны ФНС, а также камеральных проверок.

Предыдущая статья: Кто может применять ЕНВД Следующая статья: Изменения по ЕНВД

Н. Афанасьева

Разделы: ЕНВД

Размещение рекламы на транспортном средстве осуществляется на основании договора, заключаемого рекламодателем с собственником транспортного средства или уполномоченным им лицом либо с лицом, обладающим иным вещным правом на транспортное средство. При этом использование транспортных средств исключительно или преимущественно в качестве передвижных рекламных конструкций запрещается (п. 1, 2 статьи 20 Федерального закона от 13.03.2006 №38-ФЗ «О рекламе» (Закон о рекламе)).

Рассмотрим, подлежит ли налогообложению в рамках системы налогообложения в виде единого налога на вмененный доход (ЕНВД) рекламная деятельность на транспортном средстве, а также является ли рекламой размещение на транспортном средстве фирменного логотипа организации.

Оформление документов на осуществление деятельности по размещению рекламы на транспортных средствах

Если планируется разместить рекламу на транспортном средстве, находящемся на балансе предприятия, то руководитель данного предприятия должен оформить соответствующий приказ.

Если же планируется использовать автомобиль, принадлежащий другому лицу, то с ним необходимо заключить соответствующий договор. Данный договор должен содержать следующие сведения:

- срок действия;

- права и обязанности сторон;

- размер оплаты владельцу автомобиля за предоставление права на размещение рекламы и т.д.

В то же время, согласно п. 2 статьи 423 Гражданского кодекса (ГК) договор может быть безвозмездным — одна сторона обязуется предоставить что-либо другой стороне без получения от нее платы или иного встречного предоставления.

При этом согласно п. 3 статьи 20 Закона о рекламе запрещается размещение рекламы на транспортных средствах:

- специальных и оперативных служб с предусмотренной требованиями технического регламента определенной цветографической окраской;

- оборудованных устройствами для подачи специальных световых и звуковых сигналов;

- федеральной почтовой связи, на боковых поверхностях которых расположены по диагонали белые полосы на синем фоне;

- предназначенных для перевозки опасных грузов.

Реклама, размещенная на транспортных средствах, не должна создавать угрозу безопасности движения, в том числе ограничивать обзор управляющим транспортными средствами лицам и другим участникам движения, и должна соответствовать иным требованиям технических регламентов.

Запрещено распространение звуковой рекламы с использованием транспортных средств, а также звуковое сопровождение рекламы, распространяемой с использованием транспортных средств.

Реклама на транспорте и ЕНВД

Система налогообложения в виде ЕНВД может применяться по решениям представительных органов муниципальных районов, городских округов, законодательных (представительных) органов государственной власти городов федерального значения Москвы и Санкт-Петербурга в отношении распространения и (или) размещения рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах-роспусках, речных судах (п. 11 статьи 346.26 Налогового кодекса (НК)).

В соответствии со статьей 346.27 НК распространение и (или) размещение рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах-роспусках, речных судах — деятельность организаций или индивидуальных предпринимателей по доведению до потребителей рекламной информации, предназначенной для неопределенного круга лиц и рассчитанной на визуальное восприятие.

Указанное действие осуществляется путем размещения рекламы на крышах, боковых поверхностях кузовов указанных объектов, а также установки на них рекламных щитов, табличек, электронных табло и иных средств рекламы.

При этом величина базовой доходности в месяц на единицу физического показателя, которым является количество транспортных средств, используемых для осуществления рекламы, составит 10000 руб.

Базовая доходность корректируется (умножается) на коэффициенты К1 и К2:

- К1 — устанавливаемый на календарный год коэффициент-дефлятор: на 2007 год он составлял 1,096;

- К2 — корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности: значения коэффициента К2 могут быть установлены в пределах от 0,005 до 1 включительно.

Налоговым периодом по единому налогу признается квартал. Ставка единого налога устанавливается в размере 15% величины вмененного дохода.

Величина вмененного дохода рассчитывается как произведение базовой доходности, исчисленной за налоговый период и скорректированной на коэффициенты К1 и К2, и величины физического показателя.

- Например:

Пусть организация в 2007 году для осуществления рекламы использовала 2 легковых автомобиля.

Величина К2 в регионе осуществления деятельности установлена в размере 0,3.

Таким образом, единый налог за I квартал составит:

(10000 руб./авт.×2авт.×1,096×0,3)×3 мес.×15%=2959,2 руб.

Размещение на транспортном средстве фирменного логотипа организации

Отметим также, что размещение на транспортных средствах информации о производителе, продавце, исполнителе работ или услуг (например, фирменное наименование организации, место ее нахождения, режим работы и т.п.), которая согласно статье 9 Закона РФ от 7 февраля 1992 г. №2300-1 «О защите прав потребителей» должна быть доведена до потребителя, а также в соответствии с п. 4 статьи 20 Закона о рекламе, не является рекламой.

Кроме того, в целях применения главы 26.3 НК деятельность организаций по самостоятельному распространению и (или) размещению рекламной информации о своих товарах, работах и (или) услугах не может быть признана соответствующей установленному статьей 2 ГК понятию «предпринимательская деятельность»: предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке.

Таким образом, деятельность по размещению на поверхности используемых в деятельности автомобилей логотипа организации не может рассматриваться в качестве предпринимательской деятельности по распространению и (или) размещению рекламы на транспортных средствах и потому не подпадает под действие главы 26.3 НК (Письмо Минфина от 06.06.2006 №03-11-04/3/282).

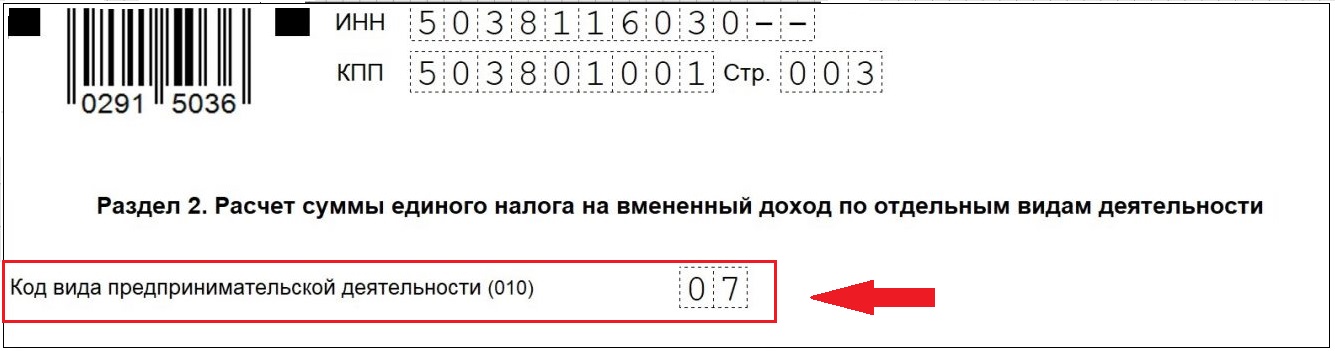

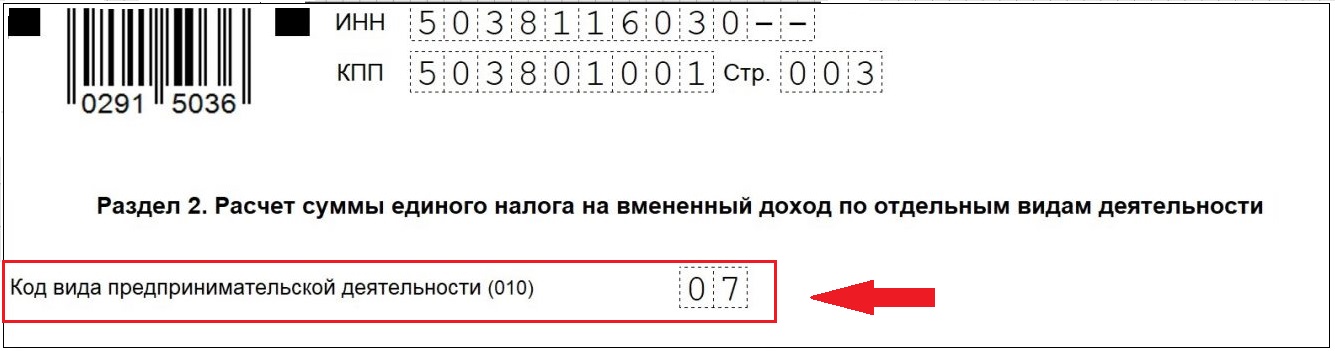

В декларации ЕНВД одно из полей отведено для указания кода вида предпринимательской деятельности. О том, что отражает этот код и почему он важен для отчетности по ЕНВД, — в нашем материале.

Роль кода вида предпринимательской деятельности для ЕНВД

ЕНВД — налоговый спецрежим, использование которого доступно лишь при осуществлении деятельности определенных видов. Перечень этих видов приведен в п. 2 ст. 346.26 НК РФ, а в ст. 346.27 НК РФ применительно практически к каждому из них дано детализирующее описание.

Особенностью режима ЕНВД является исчисление уплачиваемого при нем налога в зависимости не от реально имевшего место дохода, а от установленной законодательно доходности, соответствующей одной единице базового показателя, характеризующего каждый из видов деятельности (п. 3 ст. 346.29 НК РФ).

Таким образом, вид деятельности указывает на то, какой является применяемая при нем базовая единица (число работников, количество используемого имущества или относимых к нему частей, площадь) и какой величины базовый доход к этой единице будет применяться.

Поэтому важность такой характеристики, как вид осуществляемой деятельности для ЕНВД весьма значительна, и ее требуется указывать как в заявлениях о постановке на учет и снятии с учета в качестве плательщика вмененного налога, так и в налоговой декларации. Поскольку само описание каждого из видов занимает достаточно много места, виды деятельности кодируют. Код представляет собой двузначную цифру и выбирается в диапазоне от 01 до 22.

Где посмотреть перечень кодов ЕНВД?

Перечень кодов приведен в том же документе, которым утверждена форма декларации по ЕНВД и порядок ее заполнения. Для отчета, оформляемого в 2020 году, этим документом является Приказ ФНС России от 26.06.2018 № ММВ-7-3/414@, где таблица кодов содержится в Приложении № 5 к порядку заполнения.

Увидеть этот перечень можно и на нашем сайте:

| Код вида предпринимательской деятельности | Наименование вида предпринимательской деятельности |

|---|---|

| 01 | Бытовые услуги |

| 02 | Ветеринарные услуги |

| 03 | Ремонт, техническое обслуживание и мойка автотранспортных средств |

| 04 | Услуги платных стоянок |

| 05 | Автотранспортные услуги по перевозке грузов |

| 06 | Автотранспортные услуги по перевозке пассажиров |

| 07 | Розничная торговля на объектах стационарной торговой сети, имеющие торговые залы |

| 08 | Розничная торговля на объектах стационарной торговой сети, не имеющие торговых залов, а также на объектах нестационарной торговой сети, площадь торгового места в которых не более 5-ти квадратных метров |

| 09 | Розничная торговля на объектах стационарной торговой сети, не имеющие торговых залов, а также на объектах нестационарной торговой сети, площадь торгового места в которых более 5-ти квадратных метров |

| 10 | Развозная и разносная розничная торговля |

| 11 | Общественное питание на объекте, имеющий зал обслуживания посетителей |

| 12 | Общественное питание на объекте без зала обслуживания посетителей |

| 13 | Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) |

| 14 | Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения |

| 15 | Распространение наружной рекламы с использованием электронных табло |

| 16 | Размещение рекламы на транспортных средствах и внутри них |

| 17 | Услуги гостиниц |

| 18 | Сдача в аренду торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не более 5-ти квадратных метров |

| 19 | Сдача в аренду торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них более 5-ти квадратных метров |

| 20 | Сдача в аренду земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не более 10-ти квадратных метров |

| 21 | Сдача в аренду земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка более 10-ти квадратных метров |

| 22 | Реализация товаров через торговые автоматы (вендинг) |

Где отразить код вида деятельности в ЕНВД-декларации?

В декларации ЕНВД 2020 взятый из перечня код показывается по строке 010 в Разделе 2 и позволяет для этого раздела:

- проверить правильность указания величины базовой доходности в строке 040;

- понять, какой именно показатель отражен в графе 2 по строкам 070-090.

Составлять Раздел 2 придется отдельно для каждого из видов деятельности, выделяя внутри имеющихся по ним сведений те, которые относятся разным адресам ведения этой деятельности.

Подводим итоги

- Вид предпринимательской деятельности, осуществляемой при ЕНВД, является одной из важнейших характеристик этого спецрежима, позволяющей определить величину исходных показателей, влияющих на сумму начисляемого при нем налога.

- Для целей указания в документах, составляемых при ЕНВД, вид деятельности кодируется. Код представляет собой двузначное число, выбираемое в промежутке от 01 до 22 (по числу видов доступных при ЕНВД видов деятельности).

При определении физического показателя «количество автотранспортных средств» учитываются все автомобили, которые числятся на балансе организации или которыми она распоряжается на правах аренды. То есть данный показатель включает в себя как транспортные средства, которые фактически используются для перевозок, так и автомобили, которые числятся на балансе, но временно не используются (например, находятся на техническом осмотре, консервации, в ремонте, простое и т. п.). При этом характер использования транспортных средств также значения не имеет. То есть учитывать нужно как транспортные средства, которые непосредственно используются для оказания услуг, так и служебный (вспомогательный) транспорт. Примечание: Письма Минфина России от 27 июля 2015 г. № 03-11-09/43179, от 18 ноября 2013 г. № 03-11-11/49499, от 3 июня 2013 г. № 03-11-11/20192, от 28 декабря 2011 г. № 03-11-11/329

Пример расчета налога ЕНВД на пассажирские перевозки

ИП Иванов И.И. оказывает транспортные услуги по перевозке пассажиров на 2-х автомобилях по 4 пассажирских места в каждом

Сумма ЕНВД составит в месяц — 1500 руб. х 8 пассажирских мест х К1 х К2 х 15%

Примечание: см. К1 ЕНВД К2 на ЕНВД устанавливается местным законодательством. Примечание: см. К2 ЕНВД

Несколько автомобилей при ЕНВД, пассажирские перевозки

В расчет дохода не включается техника, которая применяется для иных целей, кроме перевозки пассажиров. В то же время, если транспорт, предназначенный для перевозки пассажиров, в налоговом периоде не использовался по назначению, он все равно входит в расчет налога. Разделение автотранспорта на используемый при перевозках и не используемый, нужно оформить приказом руководителя или предпринимателя. Это снимет вопросы налоговых инспекторов при проверке правильности исчисления налога. При продаже транспортного средства, вмененный налог считается за те месяцы, в которых он использовался. Месяц продажи в расчет не берется

ЕНВД по пассажирским перевозкам не рассчитывается на транспорт в ремонте

Автомобили, которые вы передали в ремонт, при расчете вмененного налога не должны учитываться. Ведь в бизнесе по транспортным услугам такой транспорт не задействован. И доход машины в период ремонта не приносят. Но чтобы налоговики не доначислили ЕНВД, подтвердите, что конкретная машина находится в ремонте. Для этого обязательно оформите первичный документ. Этого требует статья 9 Федерального закона от 06.12.2011 № 402‑ФЗ. Первичным документом, подтверждающим ремонт транспорта, будет, например, акт о выявленных неисправностях или дефектная ведомость. Письмо ФНС России от 10.06.2016 № СД-4-3/10366@

Уведомление о переходе на ЕНВД в 2020 году

ЕНВД — это единый налог на вменённый доход. Использование режима, при котором налоги платятся из расчета вмененного дохода, сопровождается обязательной подачей заявления в налоговые органы. В соответствии с п. 3 ст. 346.28 сделать это необходимо и организациям, и предпринимателям в срок, не превышающий 5 рабочих дней после начала деятельности на данном режиме. За дату постановки на учет будут приняты данные, указанные в заявлении

Переход на ЕНВД в 2020 году

Переход на уплату единого налога осуществляется добровольно через подачу заявления о постановке на учет организации или ИП в качестве налогоплательщика ЕНВД в налоговый орган. При исчислении и уплате ЕНВД размер реально полученного дохода значения не имеет, налогоплательщики руководствуются размером вмененного им дохода, который установлен Налоговым кодексом РФ

ЕНВД призван максимально облегчить жизнь ИП и ООО, он предусматривает освобождение предпринимателей от ряда налогов, является добровольным и может совмещаться с другими режимами налогообложения

Сроки уплаты налога ЕНВД

платеж за I квартал – до 25 апреля текущего года

платеж за II квартал – до 25 июля текущего года

платеж за III квартал – до 25 октября следующего года

платеж за IV квартал – до 25 января следующего года

Налоговая отчетность. Сроки представления налоговой декларации

Представляется 4 раза в год, до 20 числа месяца, следующего за окончанием квартала

Уменьшение налога ЕНВД

ИП и ООО, не имеющие работников, могут полностью уменьшить сумму налога на уплаченные страховые взносы, включая 1% с суммы превышения над лимитом в 300 000 рублей

ИП и ООО, имеющие работников, могут уменьшить налог не более, чем на 50% от размера страховых платежей

Какие налоги уплачиваются наравне с ЕНВД

Транспортный налог — по автомобилям, используемым в транспортной деятельности

Бухгалтерский учет

Не ведется

Добровольный переход налогоплательщика с ЕНВД на другие режимы налогообложения

Со следующего календарного года

Интересные материалы:

- Вид деятельности перевод

Набор кодов ОКВЭД - Переводы Предлагаем Вам воспользоваться готовым набором кодов ОКВЭД, составленного под вид…

- Код вида операции 02

Добавить в "Нужное" Актуально на: 22 июня 2020 г.В графе 2 книги покупок по каждому…

- Когда подавать заявление на ЕНВД

При начале деятельности, облагаемой ЕНВД, необходимо подать заявление по форме ЕНВД-1, ЕНВД-2 в пятидневный срок.…

- Правовые основы саморегулирования предпринимательской деятельности

Правовые основы саморегулирования предпринимательской деятельности.Основополагающим нормативным актом является Федеральный закон от 01 декабря 2007г. "О…

- Ставрополь ИФНС 11

История измененийИзменения на 11-11-2019:- Адрес: ,355003,,,Ставрополь г,,Ленина ул,293А1,,+ Адрес: ,355035,,,Ставрополь г,,Советская ул,3,,- Адрес: 355003, Ставрополь…