- от автора admin

Содержание

- Исполнительное производство в ходе конкурсного производства

- Определение

- Очередность уплаты

- Правила оформления заявления

- Основные понятия и процедуры банкротства

- Банкрот — ваш должник: как вернуть свои деньги

- Как проверить партнера на банкротство

- Как включиться в реестр требований кредиторов

- Как участвовать в собрании кредиторов (СК)

- Распределение денег между кредиторами и завершение процедуры

- Как бороться с злоупотреблениями в процедуре банкротства

Добавить в «Нужное»

Актуально на: 28 августа 2017 г.

Текущие платежи – это денежные обязательства, требования о выплате выходных пособий и об оплате труда, а также обязательные платежи, возникшие после даты принятия заявления о признании должника банкротом и возбуждения производства по делу о банкротстве (п. 1 ст. 5 Закона от 26.10.2002 N 127-ФЗ, далее – Закона N 127-ФЗ). Кредиторы по текущим платежам не признаются лицами, участвующими в деле о банкротстве, а их требования не включаются в реестр требований кредиторов (п. 2 ст. 5 Закона N 127-ФЗ).

Как разъяснял ВАС РФ, конкурсный управляющий при наступлении срока исполнения текущего платежа должен направлять распоряжение для его исполнения в банк, не дожидаясь напоминания от соответствующего кредитора по текущим платежам или предъявления им требования в суд (п. 3 Постановления Пленума ВАС РФ от 06.06.2014 N 36). Однако так бывает не всегда. В этом случае кредитор вправе взыскать текущие платежи в общем порядке искового производства (п. 45 Постановления Пленума ВАС РФ от 15.12.2004 N 29 в ред. от 14.03.2014, п. 3 Постановления Пленума ВАС РФ от 23.07.2009 N 60). То есть подать в арбитражный суд обычное исковое заявление.

На основании решения суда (если, конечно, оно будет в пользу кредитора) составляется заявление конкурсному управляющему о выплате текущих платежей. Они удовлетворяются за счет конкурсной массы должника преимущественно перед кредиторами, требования которых возникли до принятия заявления о признании должника банкротом (п. 1 ст. 134 Закона N 127-ФЗ).

Исполнительное производство в ходе конкурсного производства

Получив исполнительный документ, к примеру, судебный приказ, кредитор по текущим платежам вправе обратиться в службу судебных приставов, чтобы те осуществили взыскание за счет имущества должника.

По общему правилу после признания должника банкротом и открытия процедуры конкурсного производства исполнительное производство по исполнительным документам (в том числе по тем, которые исполнялись в ходе предыдущих процедур банкротства) оканчивается (п. 1 ст. 126 Закона N 127-ФЗ). Однако для исполнительных документов о взыскании текущей задолженности сделано исключение и на них данный запрет не распространяется (ч. 4 ст. 96 Закона от 02.10.2007 N 229-ФЗ).

В связи с этим кредитору по текущим платежам не должны будут отказать в возбуждении исполнительного производства, если в отношении должника уже открыто конкурсное производство. При этом пристав-исполнитель будет вправе обращать взыскание только на денежные средства, находящиеся на счете должника в банке (п. 16 Постановления Пленума ВАС РФ от 23.07.2009 N 59).

Долги по оплате, образующиеся у организации после подачи заявления на банкротство в высшую инстанцию, принято считать текущими платежами. Арбитражный управляющий должен совершать оплату по ним без напоминаний. Но, не всегда все получается гладко.

Определение

Понятие текущих платежей дано в ст. 5 ФЗ-127 о процедуре банкротства. Под ними понимают требования в выплате пособий и зарплаты официально трудящихся граждан по трудовому договору и основные платежи, возникшие после фактической даты поступления заявления о банкротстве в судебный орган.

Частыми текущими платежами в конкурсном производстве выступают:

- выплаты трудового характера;

- налоговые платежи;

- оплата различных услуг;

- арендные платежи;

- расходы судебного характера.

Текущими платежами выступают те выплаты, что возникли после возбуждения дела в судебной инстанции о банкротстве. Их нельзя включить в реестр требований кредиторов, так как к процедуре банкротства они отношения не имеют. Управляющий, когда наступает срок исполнения обязательств, должен исполнить их автоматически без напоминаний. Однако, не всегда происходит именно так. Поэтому, действия и бездействие управляющего кредиторы вправе оспорить в высшей инстанции. Заявление конкурсному управляющему о выплате текущих платежей можно писать по личной инициативе в качестве напоминания об обязательствах (опираясь на ФЗ-127) либо на основании решения судьи при принудительном взыскании.

Смена конкурсного управляющего в конкурсном производстве

Очередность уплаты

Статья 134 ФЗ-127 о банкротстве организаций определяет очередность оплаты текущих платежей. Сначала долги отдают кредиторам первой очереди, потом что остается: распределяют между кредиторами второй и последующих очередей. Порядок очередности:

- Расходы по судебному разбирательству и оплата труда арбитражному управляющему.

- Плата за труд работников и по другим трудовым обязательствам.

- Требования об оплате деятельности лиц, привлеченных управляющим для возможности исполнения его обязанностей при банкротстве.

- Коммунальные и другие идентичные платежи компании в установленный законом период.

- Текущие платежи остальных кредиторов на основании имеющейся документации у управляющего.

Важно! Требования кредиторов, принадлежащих к одной очереди, будут выполнены в порядке календарной очередности. То есть, оплата по тем документам, что поступили на оплату в банк раньше других.

Когда в предоставляемой банку документации нет указания на текущие платежи, он не вправе списать со счета средства, совершить оплату. Поэтому, если кредитор самостоятельно или через пристава подает постановление суда в банк, нужно обратить внимание на то, чтобы платежи были обозначены как «текущие». Только тогда получится забрать положенные средства.

Очевидно, что кредиторы последних очередей могут оказаться ущемленными и не получить свои деньги в полном объеме. Поэтому допускается обращение в арбитражный суд для изменения очередности. Если судья удовлетворит иск, выплаты кредитору будут проходить по определению суда. После вступления решения судью в силу, кредитор вправе обратиться к судебным приставам с целью принудительного взыскания долга.

Правила оформления заявления

Образец заявления конкурсному управляющему о выплате текущих платежей не утвержден на законодательном уровне. Конкретной формы документа не существует. Поэтому, допускается писать его в свободной форме. Главное, включить обязательную информацию. Конкурсный управляющий должен четко понимать: что, куда, кому, за что и в каких количествах необходимо заплатить. Обычно, заявление заполняется на белом листке бумаги формата А-4. К заявлению прикладывается вся сопроводительная документация. Обязательно указать причастность платежа к текущему, и ссылки на закон. Если уже было обращение в высшую инстанцию, то рекомендуется приложить копию постановления суда.

Обязательная информация заявления:

- на чье имя заявление;

- от чьего имени написан документ;

- контактный номер телефона;

- адрес для возможности передачи корреспонденции;

- наименование документа;

- описание ситуации и обозначение суммы не уплаченных в срок платежей;

- требование и на основании чего оно выставлено (ссылки на нормы закона);

- обозначение реквизитов для перечисления средств;

- виза и дата.

Есть отличие в пункте – «от чьего имени пишется документ»:

Заявление рекомендуется писать в двух экземплярах, на одном из которых конкурсный управляющий должен поставить отметку о принятии. Также заявление можно направить на имя управляющего почтой с уведомлением о вручении.

После введения арбитражным судом в отношении предприятия процедуры банкротства не все требования к этому юрлицу подлежат предъявлению в рамках дела о банкротстве. Какие же требования составляют исключение? А исключение составляют так называемые ТЕКУЩИЕ ТРЕБОВАНИЯ, к числу которых относятся требования, возникшие после даты принятия заявления о признании должника банкротом и после возбуждения производства по делу о банкротстве.

В соответствии с ч. 2 названной нормы ФЗ «О несостоятельности (банкротстве)», требования кредиторов по текущим платежам не подлежат включению в реестр требований кредиторов. Кредиторы по текущим платежам при проведении соответствующих процедур, применяемых в деле о банкротстве, не признаются лицами, участвующими в деле о банкротстве. Удовлетворение требований кредиторов по текущим платежам в ходе процедур, применяемых в деле о банкротстве, производится в порядке, установленном настоящим Федеральным законом (ч. 3 ст. 5 ФЗ «О несостоятельности (банкротстве)»). На данные требования не распространяется режим моратория, вводимого в рамках внешнего управления (ст. 95 ФЗ «О несостоятельности (банкротстве)»). Текущие требования должны удовлетворяться по мере наступления срока их исполнения.

Ниже приведен образец искового заявления в арбитражный суд как раз по таким текущим требованиям. Составлено это заявление для одного из наших клиентов, рассмотрено и удовлетворено Арбитражным судом Новосибирской области (названия изменены).

В Арбитражный суд Новосибирской области

(630102, г. Новосибирск, ул. Нижегородская, 6)

Истец: ООО «Название»

ИНН ______, ОРГН ______

630091, г. Новосибирск, Красный проспект, __

р/с

Директор – Иванов Иван Иванович

тел. 8- ________

Ответчик: Колхоз «Название 2»

ИНН ______, ОРГН ______

630091, г. Новосибирск, Красный проспект, __

р/с

Внешний управляющий –

_______________

г. Новосибирск,

_______________

ИСКОВОЕ ЗАЯВЛЕНИЕ

(о взыскании задолженности по договору)

Цена иска: 84 500 руб.

Определением Арбитражного суда Новосибирской области от 26 июля 2011 года по гражданскому делу № А45-______/2011 в отношении должника – Колхоза «Название 2», введено внешнее управление сроком на 18 месяцев.

Определением Арбитражного суда Новосибирской области от 12 августа 2011 года внешним управляющим утверждена __________.

ООО «Название» является кредитором Колхоза «Название 2» по текущим платежам ввиду следующего.

24 августа 2011 года со стороны ООО «Название» в адрес Колхоза «Название 2″была осуществлена поставка битумной эмульсии в количестве пяти бочек ёмкостью по 200 литров каждая по цене 17 500 рублей за бочку (товарная накладная № 14 от 24 августа 2011 года). Всего поставлено товара на сумму 87 500 (восемьдесят семь тысяч пятьсот) рублей:

17 500 руб. * 5 шт. = 87 500 руб.

Поставка осуществлена на основании соответствующего договора № 2408/11 от 24 августа 2011 года. Со стороны покупателя договор подписан директором __________ и, в последующем, в соответствии с условиями ст. 183 Гражданского кодекса РФ, прямо одобрен внешним управляющим ________, осуществившей частичную оплату поставленного товара в сумме 3 000 рублей (платежное поручение № 8 от » 22 » ноября 2011 года прилагается).

Срок исполнения обязательства по оплате поставленного товара покупателем установлен п. 2.1 договора и составляет пять банковских дней со дня подписания договора. Т.о., срок исполнения обязательства по оплате истек 31 августа 2011 года.

Однако, до настоящего времени оставшаяся часть задолженности (84 500 рублей) Колхозом «Название 2» не погашена.

По своему статусу, исходя из требований ч. 1 ст. 5 Федерального закона РФ от 26 октября 2001 года № 127-ФЗ «О несостоятельности (банкротстве)», задолженность Колхоза «Название 2» перед ООО «Название» является текущей, поскольку она возникла после даты принятия заявления о признании должника банкротом и после возбуждения производства по делу о банкротстве.

В соответствии с ч. 2 названной нормы ФЗ «О несостоятельности (банкротстве)», требования кредиторов по текущим платежам не подлежат включению в реестр требований кредиторов. Кредиторы по текущим платежам при проведении соответствующих процедур, применяемых в деле о банкротстве, не признаются лицами, участвующими в деле о банкротстве. Удовлетворение требований кредиторов по текущим платежам в ходе процедур, применяемых в деле о банкротстве, производится в порядке, установленном настоящим Федеральным законом (ч. 3 ст. 5 ФЗ «О несостоятельности (банкротстве)»). На данные требования не распространяется режим моратория, вводимого в рамках внешнего управления (ст. 95 ФЗ «О несостоятельности (банкротстве)»). Текущие требования должны удовлетворяться по мере наступления срока их исполнения.

Порядок исполнения должником своих обязанностей перед кредиторами по текущим платежам закреплен в ст. 134 ФЗ «О несостоятельности (банкротстве)», которая устанавливает, что вне очереди за счет конкурсной массы погашаются требования кредиторов по текущим платежам преимущественно перед кредиторами, требования которых возникли до принятия заявления о признании должника банкротом.

Обратившись к внешнему управляющему Колхоза «Название 2» _______ с требованием о погашении задолженности в сумме 84 500 (восемьдесят четыре тысячи пятьсот) рублей, истец получил фактический отказ в удовлетворении требований: внешний управляющий пояснила руководителю истца, что письменный ответ давать не будет, его требования также удовлетворены не будут.

На основании изложенного, руководствуясь ст. 4 АПК РФ, ст. 134 Федерального закона РФ от 26 октября 2001 года № 127-ФЗ «О несостоятельности (банкротстве)»,

ПРОШУ:

Взыскать с Колхоза «Название 2» в пользу ООО «Название» задолженность в сумме 84 500 (восемьдесят четыре тысячи пятьсот) рублей за поставленный в адрес Колхоза «Название 2″по товарной накладной № 14 от 24 августа 2011 года товар – битумную эмульсию.

ПРИЛОЖЕНИЕ в копиях:

1. Квитанция об оплате госпошлины

2. Свидетельство о государственной регистрации ООО «Название»

3. Свидетельство о постановке ООО «Название» на учет в налоговом органе

4. Устав ООО «Название»

5. Копия решения о назначении директора ООО «Название»

6. Выписка из ЕГРЮЛ в отношении ООО «Название»

7. Выписка из ЕГРЮЛ в отношении Колхоза «Название 2»

8. Квитанция о направлении исковых документов в адрес Колхоза «Название 2»

9. Квитанция о направлении исковых документов в адрес Колхоза «Название 2»

10. Договор поставки от 24 августа 2011 года

11. Товарная накладная № 14 от 24 августа 2011 года

12. Платежное поручение № 8 от 22 ноября 2011 года

13. Счет на оплату № 17 от 19 августа 2011 года

Если банкрот был вам должен деньги или продукцию, вернуть их тяжело. Придется вступать в судебные процессы и отстаивать свое право на получение денег. Читайте в статье, как проходит банкротство и что делать, чтобы забрать максимально возможную сумму долга.

Основные понятия и процедуры банкротства

По ФЗ от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» банкротство — это признанная арбитражным судом неспособность должника рассчитаться по своим долгам.

У ООО «Альфа» куча кредитов, долгов и задержек зарплаты. Но в Арбитражный суд с заявлением о банкротстве «Альфы» никто не обращался. ООО «Альфа» — не банкрот.

У ООО «Браво» лишь один долг на 1 млн рублей, из которых уже выплачено 500 тыс. рублей. Остальную половину «Браво» не выплачивает порядка 9 месяцев. Нетерпеливый кредитор обратился в арбитражный суд, и заявление удовлетворили. Вот теперь ООО «Браво» в состоянии банкротства.

Чтобы суд признал юридическое или физическое лицо банкротом, нужно соблюсти условия:

- для юрлиц — задолженность более 300 000 рублей с просрочкой по оплате более трех месяцев;

- для физлиц и ИП — задолженность более 500 000 рублей с просрочкой по оплате более трех месяцев.

Когда в суд обращаются с заявлением о признании организации или физлица банкротом, начинается процедура банкротства — комплекс мероприятий по возвращению денег кредиторам. В ней много участников:

- должник — физическое или юридическое лицо, неспособное рассчитаться по долгам;

- кредиторы — лица, перед которыми у должника есть долги. Если банкрот задолжал вам, вы — кредитор;

- уполномоченные органы — помимо задолженности перед банками и партнерами у должников бывают и долги перед государственными органами. Чаще всего это налоговая задолженность перед Федеральной налоговой службой, но иногда в деле могут участвовать органы исполнительной власти и местного самоуправления;

- арбитражный управляющий (далее — АУ) — незаинтересованый специалист, имеющий специальное образование, стаж работы в сфере банкротства и назначенный арбитражным судом для проведения процедуры банкротства.

Реестр требований кредиторов (далее — РТК) — документ, содержащий информацию о кредиторах лица-банкрота. Все записи в документ вносятся на основании решения арбитражного суда о включении требований в РТК или о внесении в него изменений. О том, как включиться в реестр, расскажем во втором разделе статьи.

Собрание кредиторов (СК) — это орган, представляющий интересы кредиторов. Его участники — это кредиторы и уполномоченный орган, чьи требования включены в РТК.

Конкурсные кредиторы — физические и юридические лица, чьи требования возникли до признания должника банкротом.

Текущие кредиторы — физические и юридические лица, чьи требования возникли после признания должника банкротом.

Конкурсная масса — это все имущество должника, имеющееся у него на момент признания банкротом. Сначала в конкурсную массу будут включаться деньги, имущество, права требования, доли в других фирмах и т. п. В процедуре банкротства арбитражный управляющий продаст все имущество на торгах, и в конкурсной массе будут только деньги.

Процедура банкротства — это комплекс всех мероприятий, которые начнутся после признания организации банкротом и помогут кредиторам получить свои деньги. Всего выделяют 5 процедур. Они начинаются и заканчиваются судебными актами арбитражного суда. Для каждой процедуры назначается арбитражный управляющий в конкретной роли.

| Роль арбитражного управляющего | Процедура банкротства |

|---|---|

|

Временный управляющий (ВУ) |

Процедура наблюдения Цель процедуры — понять, может ли должник продолжать деятельность. Для этого ВУ формирует реестр требований кредиторов и проводит финансовый анализ. Потом на собрании кредиторов решается судьба должника — выбирают, какую именно процедуру ввести. Обычно результаты финанализа неудовлетворительные, и ВУ настаивает на переходе к конкурсному производству |

|

Административный управляющий |

Процедура финансового оздоровления Процедура вводится по ходатайству должника, кредиторов или третьих лиц. Для этого они должны разработать план оздоровления, график погашения долгов и утвердить их на собрании кредиторов. Процедура вводится редко. Финансовое оздоровление не гарантирует погашения долгов и восстановления платежеспособности, но затягивает процедуру банкротства |

|

Внешний управляющий |

Внешнее управление Цель — восстановить платежеспособность должника. Полномочия по управлению предприятием переходят к временному управляющему. Срок процедуры — 18 месяцев с возможностью продления еще на 6 месяцев. При восстановлении возможности должника рассчитываться по долгам арбитражный суд завершит процедуру банкротства. В противном случае суд введет процедуру конкурсного производства |

|

Конкурсный управляющий (КУ) |

Конкурсное производство Последний этап банкротства. Вводится, если восстановить платежеспособность должника невозможно. Цель — удовлетворить требования кредиторов за счет реализации имущества компании-банкрота. Процедура заканчивается после продажи всего имущества с торгов и распределения полученных денег между кредиторами |

|

Финансовый управляющий (ФУ) |

Процедура реструктуризации долгов и реализации имущества должника Эти процедуры применяются только в банкротстве физических лиц. В процедуре реструктуризации формируется реестр требований кредиторов. После этого проводится собрание кредиторов, на котором участники предлагают льготные условия для возврата средств: рассрочку, низкие процентные ставки и так далее. Если план никто не предоставил, то финансовый управляющий поднимает на собрании вопрос о введении процедуры реализации имущества должника. Процедура реализации аналогична конкурсному производству у юридических лиц |

Роли арбитражного управляющего

В любой процедуре с банкротом можно заключить мировое соглашение — это договор между должником, кредитором и уполномоченными органами о порядке погашения задолженности. Для этого на собрании кредиторов предлагают положение о погашении долгов с графиком платежей. С согласия кредиторов может быть уменьшена процентная ставка по кредиту, прощены суммы штрафов, предоставлена рассрочка и так далее.

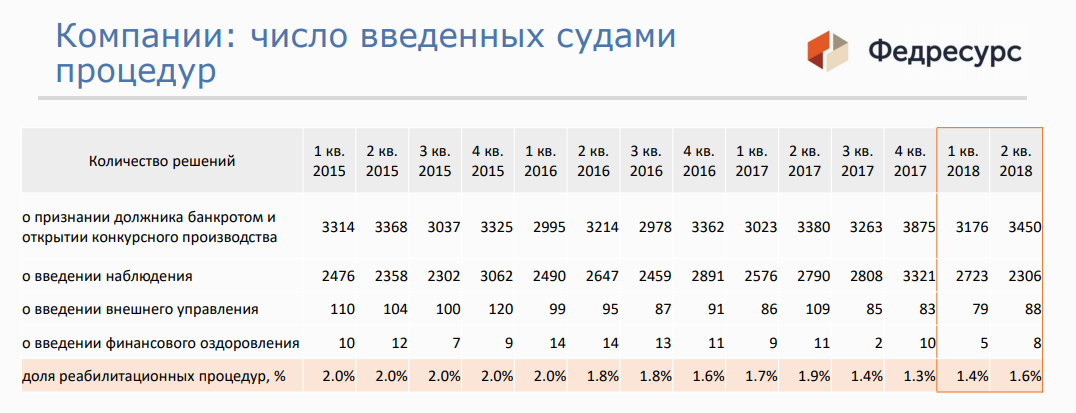

Самая популярная процедура сейчас — конкурсное производство у юрлиц и реализация имущества физлиц (Федресурс). Это связано с тем, что финансовое оздоровление и внешнее управление затягивают процедуру, что невыгодно кредиторам, которые хотят поскорее забрать долг. Должники же просто не хотят продолжать работать ради погашения долгов, им проще распродать все имущество и закрыться.

Конкурсное производство — самая популярная процедура у юрлиц по сведениям Федресурса

.

С физлицами ситуация аналогичная по данным Федресурса

Банкрот — ваш должник: как вернуть свои деньги

Вполне разумный вопрос — зачем ходить по судам, если партнер — банкрот? Ведь денег у него нет и вернуть долг он уже не сможет. Денег в кассе или на расчетном счете у банкрота действительно может не быть. Но есть оборудование, офисные здания, готовая продукция и запасы на складе, и наконец сам склад.

Все это арбитражный управляющий продаст на торгах в ходе процедуры банкротства. Вот только он не будет бегать и раздавать вырученные деньги всем кредиторам. Деньги получат лишь те, кто заявил о себе в Арбитражном суде, подав заявление о включении в реестр требований кредиторов.

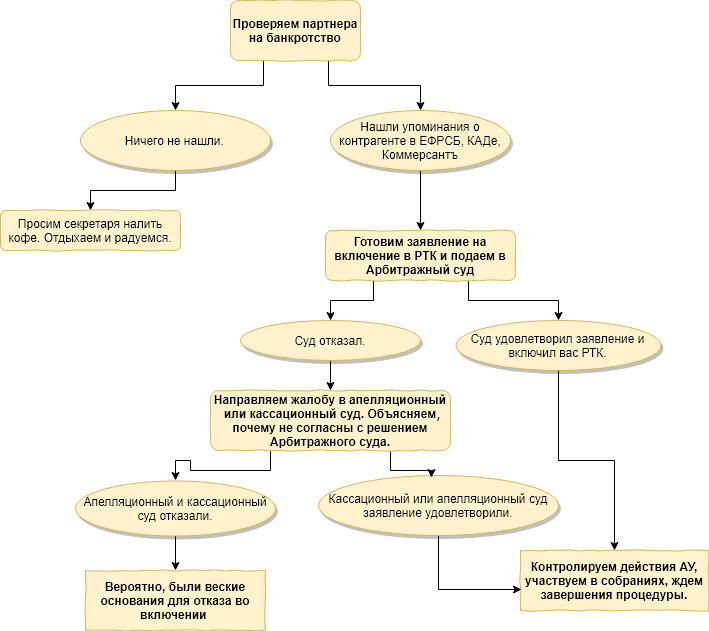

Получение денег от банкрота можно изобразить схемой.

Алгоритм действий при банкротстве контрагента

Теперь расскажем о каждом шаге подробнее.

Как проверить партнера на банкротство

Чтобы проверить банкрот ваш контрагент или нет, выполните простые шаги.

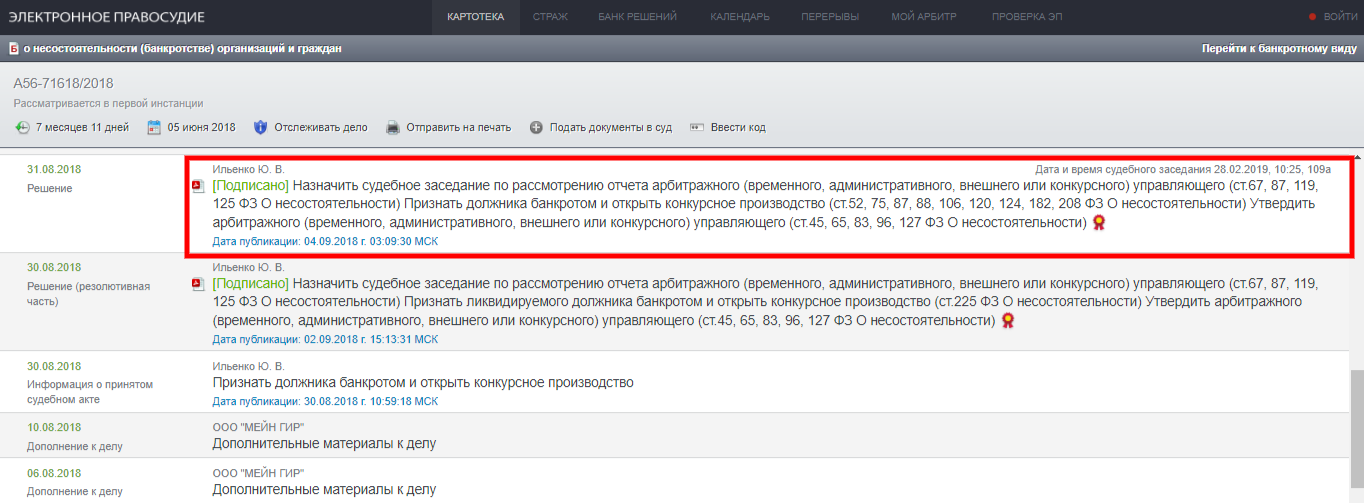

Шаг 1. Проверьте его на сайте Картотеки Арбитражных дел (КАД). Рекомендуем пользоваться поиском по ИНН, так как номер у каждого физлица или юрлица индивидуален, а вот ФИО или название — нет.

В картотеке найдите судебный акт о введении процедуры банкротства. В нем есть информация о самом должнике, об арбитражном управляющем, о сроках и виде вводимой процедуры. В акте будет информация о способах связи с арбитражным управляющим: почтовый адрес, телефон, e-mail.

Наличие судебного акта — это 100% подтверждение банкротства партнера.

Судебный акт в картотеке в формате pdf

Шаг 2. Найдите должника на сайте Единого федерального реестра сведений о банкротстве (ЕФРСБ). Если процедура введена пару дней назад, то вы вряд ли найдете сообщение. Подождите еще несколько дней. Самое первое сообщение в ЕФРСБ будет «О судебном акте», т.е. о введении процедуры банкротства. Затем появятся сообщения «О получении требований кредиторов», «О проведении собрания кредиторов», «О результатах собрания кредиторов» и т. д. В ЕФРСБ вы увидите, на какой стадии находится процедура банкротства. Возможно, уже вовсю идут торги имуществом.

Шаг 3. Найдите сообщение о банкротстве партнера на сайте газеты «Коммерсантъ». Именно с момента публикации в газете начинается отсчет срока на включение в РТК. По дате сообщения вы сможете понять, сколько времени у вас осталось.

В первую очередь публикация появится в картотеке, а потом уже в ЕФРСБ и «Коммерсанте».

Допустим, вы нашли сообщения о банкротстве партнера. Тогда наступает самый важный этап процедуры — включение в реестр требований кредиторов (РТК). Включение в РТК — это способ заявить свои требования к должнику и получить причитающиеся деньги.

Как включиться в реестр требований кредиторов

Чтобы попасть в РТК подготовьте в арбитражный суд заявление о включении в реестр требований кредиторов. Укажите, при каких обстоятельствах у банкрота возник долг перед вами и приложите подтверждающие документы: счета-фактуры, акты приема-передачи, договоры, расписки, чеки, товарные накладные и т. д.

Включиться в РТК можно в процедуре наблюдения или конкурсного производства — это ваш выбор. Начав с наблюдения, вы сможете решать дальнейшую судьбу должника: предложить план финансового оздоровления или заключить мировое соглашение до конкурсного производства. На этом этапе конкурсная масса не распределяется между кредиторами и долги не списываются, то есть вы ничего не получите. Поэтому основная волна включений в РТК приходится на конкурсное производство, где АУ продает имущество должника на торгах, а кредиторы получают свою долю от реализованного имущества.

Включаться в РТК в наблюдении не обязательно. Судя по статистике, это формальная процедура, так как закон не позволяет сразу перейти к конкурсному производству. В наблюдении стоит включиться, только если у вас есть план по восстановлению платежеспособности вашего должника.

При подаче заявления обращайте внимание на сроки — в разных процедурах они отличаются. В наблюдении вы должны успеть подать заявление в течение 30 дней с момента публикации сообщения о признании должника банкротом в газете «Коммерсантъ» (ст.71 «Закона о банкротстве»). В конкурсном производстве или банкротстве физлиц и ИП — в течение 2 месяцев, иначе РТК закроется (ст. 142 «Закона о банкротстве»).

Пропуск срока не лишает вас права подать заявление, ваши требования все равно могут признать обоснованными, но в реестр требований кредиторов уже не включат. Несмотря на это подать заявление стоит. Так вы подтвердите свои требования в суде и о вас узнает арбитражный управляющий. В практике зареестровые кредиторы ничего не получают, так как денег от реализации имущества не хватает даже на погашение реестра. Возможно, вам улыбнется удача.

В процедуре банкротства удовлетворяется очень малая часть требований кредиторов по данным Федресурса

Что делать, если вы не успели подать заявление

Закон не предусматривает возможность восстановления срока, пропущенного на включение в РТК (ст.142 «Закона о банкротстве»). На практике в исключительных случаях попасть в реестр все же можно даже после его закрытия.

ООО «Альфа» — должник, который сам подал в арбитражный суд заявление о признании себя банкротом. В описи кредиторов, которую он обязан предоставить в суд вместе с заявлением, указана задолженность перед ООО «Бета» в размере 700 тыс. рублей. «Бета» спустя 2,5 месяца узнает, что «Альфа» банкротится и подает заявление о включении в реестр требований кредиторов.

АУ возражает на включение, потому что пропущены сроки. ООО «Бета» легко выигрывает спор, ссылаясь на тот факт, что информация о нем, как о кредиторе, есть в материалах дела. Арбитражный управляющий знал бы это, если бы ознакомился с материалами дела. Но АУ нарушил закон и не оповестил компанию. Суд восстановит пропущенный срок и включит требования «Бета» в реестр.

Можно попробовать поговорить с должником. Возможно, он сам направлял арбитражному управляющему полный перечень лиц, перед которыми у него есть денежные обязательства.

- Арбитражный управляющий не известил кредитора, что в отношении должника введена процедура банкротства. Срок на извещение от 15 до 30 дней с того момента, как АУ узнал о нем. Есть два важных условия: кредитор не знал о процедуре, а АУ знал или должен был знать о том, что он — кредитор должника. Доказать осведомленность арбитражного можно, изучив судебный акт.

- Приставы и арбитражный управляющий не уведомили о прекращении исполнительного производства по причине банкротства партнера. Если кредитор давно воюет с должником и даже пытался взыскать долги через судебных приставов, значит у него есть исполнительный лист. При введении процедуры банкротства все исполнительные производства прекращаются, а документы направляются арбитражному управляющему. Как только он их получил, он обязан уведомить кредитора — владельца листа — об этом. И двухмесячный срок на включение в РТК начнет отсчет именно с момента направления уведомления от АУ.

Финансовая организация была кредитором и включилась в РТК спустя 5 месяцев после введения процедуры. Причины на восстановление срока две:

- судебные приставы, руководствуясь личными мотивами, выслали исполнительный лист спустя 5 месяцев после введения процедуры банкротства. Да и направили его почтой не в адрес АУ, а в адрес банка;

- арбитражник забыл уведомить банк о введении процедуры, хотя был осведомлен, что долг должника банку составляет порядка 20 млн рублей.

Эти случаи — не единственные, в которых можно включиться в РТК по истечении срока. Возможность восстановить срок зависит от решения суда, поэтому отстаивайте свою позицию и собирайте доказательства.

Как участвовать в собрании кредиторов (СК)

Если вы включились в реестр требований кредиторов, вы полноправный участник всех собраний. Федеральный закон «О несостоятельности» обязывает арбитражного управляющего проводить СК.

В конкурсном производстве чаще всего собрание созывается каждые 3 месяца для заслушивания отчета АУ о результатах своей деятельности. Можно проводить СК и чаще, например, если так решили кредиторы или собрание созывается досрочно для решения важного вопроса. Например, об утверждении положения о порядке продаж или отстранении арбитражного управляющего.

Арбитражный управляющий не менее чем за 14 дней до собрания направляет всем включенным в РТК кредиторам уведомление заказным письмом. В нем указываются дата, время, место и повестка дня. Аналогичное сообщение дублируется на сайте ЕФРСБ.

В сообщении о проведении собрания кредиторов должен быть указан порядок ознакомления с документами, которые будут рассматриваться на СК (п.3 ст.13 ФЗ «О несостоятельности»).

Перед собранием все кредиторы регистрируются в журнале. Это таблица, где указывается наименование кредитора, почтовый адрес, ФИО представителя, размер требований и сумма голосов. Сумма голосов — это сумма требований кредитора в рублях — 1 голос равен 1 рублю. Зарегистрироваться должно не менее 50% голосов, иначе собрание неправомочно, никаких решений на нем приниматься не будет.

Для голосования арбитражный раздаст бюллетени, где вы должны выбрать или вписать вариант вашего решения. После подсчета результатов будет объявлено окончательное решение.

Самый яркий пример — утверждение положения о порядке продажи имущества должника. Обязательно посетите собрание, на котором будет решаться этот вопрос, и выразите свое мнение.

Недобросовестные АУ могут извратить положение в свою пользу — занизить цену на имущество, вписать особые условия, чтобы все имущество выкупил их человек. Такую попытку нужно сразу пресечь, нечего разбазаривать конкурсную массу.

Не поленитесь и прочитайте положение, поищите аналоги реализуемого имущества и сравните цены. Возможно, имущество нужно продавать гораздо дороже, а это в ваших интересах — так вы получите больше денег. Свяжитесь с арбитражным управляющим по телефону или электронной почте и согласуйте время и место, где можно ознакомиться с документами. Изучите материалы заранее, и у вас будет возможность принять взвешенное решение.

Распределение денег между кредиторами и завершение процедуры

Конкурсная масса распределяется в строгой очередности между тремя видами кредиторов:

- Текущие кредиторы;

- Кредиторы в РТК;

- Кредиторы за реестром.

Самая распространенная каста кредиторов — это реестровые. Вы, вероятно, будете одним из них. Но не все так просто. Внутри групп есть еще и свои очереди. Поэтому разберем каждую касту подробнее.

Внеочередные — текущие кредиторы. Это те, которые появились после начала процедуры банкротства. Их требования удовлетворят первыми. Текущие кредиторы делятся на 5 очередей (п.2 ст.134 «Закона о банкротстве»):

- Судебные расходы, оплата вознаграждения АУ, оплата услуг специалистов, которых обязательно привлекать — это аудитор, реестродержатель, оценщик, оператор электронной торговой площадки;

- Выплата зарплаты и выходных пособий работникам, которые работали по трудовому договору после введения банкротства;

- Оплата услуг специалистов, привлеченных арбитражным управляющим — охранники, бухгалтера, юристы и т.д.;

- Коммунальные платежи;

- Иные платежи — все другие требования к должнику, которые возникли после принятия заявления о признании банкротом.

Случай из практики: должник, после того как было принято заявление от кредитора о признании его банкротом, взял в банке кредит на 200 000 рублей. Случилось это буквально за 2 недели до судебного заседания, где его признали банкротом. Требования банка на 200 000 рублей были признаны текущими и отнесены к 5-й очереди.

Текущие кредиторы в РТК не включаются и в Арбитражный суд заявления не подают. О наличии текущих требований они сообщают АУ заказным письмом. В суд текущий кредитор обращается только в случае спора между ним и управляющим.

Реестровые кредиторы.Требования реестровых кредиторов возникают до даты принятия заявления о введении процедуры банкротства. Вы будете одним из таких кредиторов, если не пропустили сроки. В РТК выделяют три очереди:

- Возмещение вреда жизни и здоровью — для физлиц, которые получили физический вред от должника;

- Расчеты по зарплате и выходным пособиям — для бывших сотрудников компании-банкрота;

- Расчеты с другими кредиторами — для партнеров, которые заняли денег будущему банкроту или отгрузили продукцию в долг.

Распределение конкурсной массы происходит пропорционально сумме требований.

Например, у ООО «Альянс» два кредитора — А и Б, чьи требования включены в третью очередь. Перед кредитором А долг 300 тыс. рублей, перед Б — 700 тыс. рублей. То есть 30% и 70% соответственно в общей сумме долга. В конкурсной массе после погашения текущих требований осталось всего 500 тыс. рублей. Тогда кредитор А получит 500 ? 30% = 150 тыс. рублей, а кредитор Б 500 ? 70% = 350 тыс. рублей.

Зареестровые кредиторы. Кредиторы, пропустившие срок на включение в РТК, получают деньги последними. К сожалению, денег редко хватает, чтобы закрыть требования даже реестровых кредиторов, говорить о зареестровых даже не приходится.

После распределения денег АУ подает в суд ходатайство о прекращении процедуры конкурсного производства. Если у вас нет возражения, то поддержите ходатайство в суде. Для этого можно предоставить в канцелярию суда письменный отзыв или устно изложить свое мнение на судебном заседании.

Как бороться с злоупотреблениями в процедуре банкротства

Для вас как кредитора, процедура банкротства довольно простая. После включения в РТК ожидайте и на собраниях высказывайте свое мнение. Рекомендуем не забывать контролировать процедуру и наблюдать за действиями ее участников.

Злоупотребления при включении в РТК

В реестр могут проникнуть фиктивные или «дружественные» кредиторы. Это лица, специально привлеченные должником для контроля процедуры банкротства. Суммы требований этих кредиторов огромны — специально для того, чтобы принимать на собраниях единоличные решения. Иногда «дружественный» кредитор стремится стать залоговым, чтобы обезопасить имущество должника.

«Дружественный» кредитор с большим количеством голосов по факту самостоятельно принимает все решения на собрании кредиторов. Это как контрольный пакет акций. Утвердить положение о продаже имущество по бросовым ценам? Легко! Обязать арбитражного управляющего оспорить сделку с конкретным лицом? Запросто!

Поэтому кредиторы не доверяют друг другу. Вас тоже могут посчитать «подставным казачком» и мешать включению в реестр. Да и делиться скудной конкурсной массой никто не хочет. В суде будут утверждать, что долг банкрота перед вами — фикция. Могут даже потребовать экспертизу представленных вами доказательств — вдруг вы их подделали. На практике честные кредиторы включаются без особых проблем, а вот друзья должника обычно отсекаются.

ООО «Браво» пыталось включиться в реестр требований кредиторов. Компания утверждала, что заняла должнику 3 млн рублей. Факт передачи денежных средств подтверждался только актом приема-передачи между ООО «Браво» и должником.

Второй кредитор в суде указал, что займ фиктивен — ООО «Браво» на самом деле денег не передавало и такой суммой не располагает. Кредитор ссылался на тот факт, что прибыль ООО «Браво» за последний год всего 200 000 рублей, из активов только старые «Жигули», а в бухгалтерских документах факт займа не отражен.

В результате суд отказал ООО «Браво» во включении в реестр требований кредиторов, так как компания не смогла доказать возможность выдать займ в такой сумме.

Внимательно изучайте заявления о включении в РТК от других кредиторов, особенно обратите внимание на основание возникновения задолженности. Самый благонадежный кредитор — это банк, к нему меньше всего вопросов. А вот с юрлицами и физлицами стоит быть осторожнее. Особенно если требование возникло в результате договора займа или залога. Возможно, это как раз и есть «дружественный» кредитор. Обсудите этот вопрос с АУ и другими кредиторами — совместными усилиями закрыть путь в РТК недобросовестному лицу будет проще.

Злоупотребления арбитражного управляющего и должника

Неразвитость законодательства о банкротстве создает много лазеек для неправомерных действий со стороны арбитражного управляющего. Но вы можете их контролировать. По закону все значимые действия подлежат публикации на сайте ЕФРСБ. Для публикации каждого сообщения предусмотрен срок — обычно от 3 до 5 дней, бывает меньше.

Все сроки публикаций вы можете скачать на сайте ЕФРСБ.

Пропуск срока — это недобросовестные действия, но сразу бежать с жалобой на АУ не стоит. Укажите ему на эту оплошность и покажите, что с процедурами банкротства вы знакомы. Возможно, именно это предотвратит неправомерные действия АУ.

Случай из практики:АУ не опубликовал сообщение о проведении собрания кредиторов. Почтовые уведомления кредиторы не получили из-за проблем с почтой. В результате на собрание, где заслушивался отчет арбитражного управляющего, они не попали. Начались длительные судебные разбирательства о добросовестности и профессионализме арбитражного управляющего, что затянуло процедуру банкротства. Для управляющего все кончилось благополучно, нарушение признали малозначительным.

Но представим, что на собрании утвердили положение о порядке продажи имущества банкрота и начальную цену. Да и еще там присутствовал «дружественный» кредитор, который с радостью согласовал низкие цены. В результате в конкурсную массу могли прийти копейки, которых бы хватило только на выплату вознаграждения АУ.

Должник, АУ и кредитор могут образовать «дружественный синдикат». То есть свой кредитор запускает банкротство и выбирает своего АУ. В результате процедура полностью подконтрольна этим лицам. Побороть синдикат можно только общими усилиями других кредиторов — сменить на собрании кандидатуру управляющего.

Злоупотребления должника по выводу активов из конкурсной массы

Должники тоже нередко мухлюют. Например, перед банкротством распродают имущество за копейки подставным ООО или списывают основные средства в утиль. Это вывод активов, вернуть их можно через оспаривание сделок.

АУ после начала банкротства делает запросы в регистрирующие органы, чтобы выявить имущество должника. Свяжитесь с управляющим и ознакомьтесь с ответами органов, чтобы знать, что от вас ничего не утаивают. Особое внимание обратите на регистрационные действия за 3 года до банкротства. Фирма могла снять всю технику с учета накануне банкротства — это точно нужно оспаривать в суде.

Обязательно ознакомьтесь с банковскими выписками, в них вся информация о расходах и поступлении денежных средств. Выделите расходные операции, которые вас смущают. Например, перевод крупной суммы физическому лицу без указания назначения перевода. Анализировать нужно операции за 3 года до банкротства. Все спорные расходы обсудите с АУ или поднимите этот вопрос на собрании кредиторов, возможно, стоит оспорить такие сделки.

В результате оспаривания сделка может быть признана недействительной. В таком случае будет применена реституция, то есть стороны должны будут вернуть друг другу все полученное по сделке. Это один из способов пополнения конкурсной массы, так можно взыскать с партнера банкрота имущество или деньги, которые он получил в результате сомнительного договора.

Правом на обращение в арбитражный суд с заявлением об оспаривании сделки обладают арбитражный управляющий и кредитор, сумма требований которого составляет 10% от реестра.

Особенность оспаривания сделок банкрота в том, что каждая сторона возвращает все полученное по сделке. Но у банкрота ничего по факту уже нет — возвращать нечего. Поэтому вторая сторона, если сделку признают недействительной, будет иметь право на подачу заявления о включении в реестр требований кредиторов. То есть появится еще один кредитор.

В этой статье мы не будем рассматривать, на каких основаниях можно оспорить сделку. Это сложная юридическая тема, требующая определенного опыта и знаний. Оспариванием пусть занимается арбитражный, а вы лишь укажите ему на сделку, которую считаете подозрительной.

Процедура банкротства — штука непростая и сталкиваться с ней не хочется. Но если банкрот оказался вам должен, придерживайтесь описанных в статье действий:

- Вовремя включитесь в реестр требований кредиторов. Дальше — проще. На собраниях кредиторов взвешивайте все предлагаемые решения. Ваша задача — увеличивать конкурсную массу, а не растрачивать ее на издержки процедуры;

- Проявляйте бдительность. Контролируйте действия АУ, не давайте ему затягивать процедуру и сотрудничать с недобросовестными кредиторами и должниками. При включении в реестр новых кредиторов внимательно изучите все представленные ими документы. Возможно, это должник позвал своих «друзей»;

Не забывайте проверять контрагента, даже если вы проверили его, а он все равно обанкротился, факт проверки будет весомым доказательством в суде. Мы писали статью о том, как проверять контрагентов.

Рекомендаций в статье хватит для участия в делах о банкротстве среднего бизнеса. Гораздо сложнее с крупными банкротами, где число кредиторов переваливает за 500, суммы требований за миллиарды и так далее. В такой ситуации единственный вариант — нанимать хорошего юриста.

Интересные материалы:

- Образец письма об уточнении платежа

письмо в налоговую об уточнении кбк образецПисьмо об уточнении кбк образец в его в свою…

- Исковое заявление о взыскании текущих платежей, образец

Образец заявления по текущим платежам при банкротствеКак взыскиваются текущие платежи при банкротстве?Здравствуйте! Я адвокат Олег…

- Образец заявления на разряд

Служебная записка на повышение разряда (образец) Вопрос о повышении разряда рабочему рассматривается квалификационной комиссией организации…

- Учредительный договор образец рк

Понятие Учредительного договора Учредительный договор по своей правовой природе является гражданско-правовым многосторонним договором, закрепляющим взаимные…

- Заявление в отпуск, образец

Каждый работающий человек имеет право как на оплачиваемый ежегодный отпуск, так и на неоплачиваемые отпуска…