- от автора admin

Содержание

Почему важен режим налогообложения стороны по сделке

Когда оба участника сделки находятся на общем режиме налогообложения, происходит следующее:

- продавец товара или услуги прибавляет к сумме договора 20% НДС и выставляет покупателю счет-фактуру с выделенной суммой НДС. Эту сумму продавец включает в декларацию по НДС и перечисляет в бюджет;

- покупатель оплачивает товары или услуги вместе с НДС. Когда он в свою очередь продает уже свои товары или услуги, он также прибавляет к их стоимости НДС и должен уплатить его в бюджет. Но сумму к уплате он может уменьшить на те суммы НДС, которые заплатил своим поставщикам.

Таким образом, каждая фирма или индивидуальный предприниматель на ОСНО платит в бюджет разницу между НДС, который получили от покупателей и НДС, который сами уплатили поставщикам.

Сдача налоговой отчетности на ОСНО онлайн

Вычеты по НДС могут делать только плательщики НДС, которые купили товар или услугу у такого же плательщика НДС, и если есть счет-фактура от продавца.

Если продавец применяет спецрежим и не платит НДС, то цепочка НДС рвется и покупатель на ОСНО не сможет делать вычеты. По этой причине организациям и предпринимателям на общей системе часто бывает невыгодно сотрудничать с «упрощенцами».

Если очень нужно, контрагент на упрощенке может выставить счет-фактуру с выделенным НДС. У него нет такой обязанности, но и запрета тоже нет. Но это невыгодно уже ему самому. Он этот НДС по счету-фактуре должен будет заплатить в бюджет (п. 5 ст. 173 НК РФ), но никаких вычетов делать не сможет, так как не имеет права. При этом нужно будет еще и сдать декларацию по НДС за текущий квартал.

Продавец же сможет принять к вычету НДС по счету-фактуре, полученной от «упрощенца», но налоговики такие вычеты не любят, могут возникнуть споры и придется отстаивать правоту в суде – они обычно встают на сторону налогоплательщика.

Компаниям и ИП на ОСНО всегда нужно знать, какой режим применяет контрагент, особенно если «общережимник» выступает покупателем. Для «упрощенцев» же режим налогообложения контрагента значения не имеет.

Посмотрим, кто платит НДС, если продавец на ОСНО, а покупатель на УСН.

Компания на ОСНО продает товар компании на УСН

Этот вариант проще, чем продажа по схеме «Продавец на УСН – покупатель на ОСНО». Здесь для компаний продавца и покупателя ничего не меняется, каждый поступает как обычно и ничего не теряет.

Если фирма на ОСНО продает товар фирме на УСН, продавец в любом случае обязан начислить налог на добавленную стоимость и выставить покупателю счет-фактуру несмотря на то, что его контрагент применяет УСН. Система налогообложения покупателя никакой роли в этой ситуации не играет. Продажу продавец как обычно покажет в документах и перечислит НДС в бюджет – все, как если бы он продавал товар покупателю на ОСНО.

Покупатель оплатит всю сумму вместе с НДС, но счет-фактура от продавца ему по большому счету не нужна, потому что он все равно не может делать вычетов. Если покупатель применяет УСН «Доходы минус расходы», он всю уплаченную сумму вместе с НДС включит в расходы.

НДС, уплаченный поставщикам «упрощенцы» могут включать в расходы на основании п.п. 8 п. 1 ст. 346.16 Налогового кодекса РФ.

Пример:

ООО «Безопасность» продает партию оборудования ООО «Умный дом».

ООО «Безопасность» применяет ОСНО, а ООО «Умный дом» – УСН.

Цена партии оборудования – 100 тысяч рублей без НДС.

Что делает продавец

Начисляет на эту сумму 20% НДС и выставляет счет на оплату 120 тысяч рублей. После отгрузки товара выписывает покупателю счет-фактуру на 120 тысяч рублей и регистрирует ее у себя в книге продаж. 20 тысяч рублей он должен приплюсовать другим «входящим» суммам НДС, итог за квартал отразить в декларации по НДС и по окончании квартала перечислить в бюджет за минусом НДС «исходящего».

Что делает покупатель

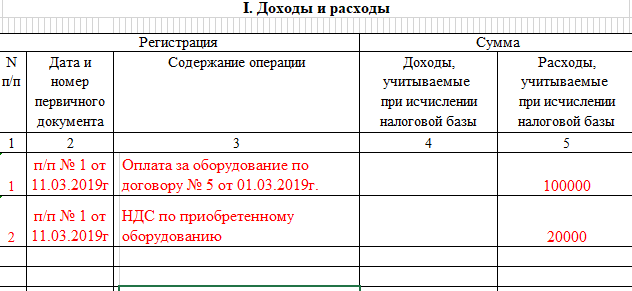

Платит по счету 120 тысяч рублей, получает от продавца счет-фактуру, но нигде ее не регистрирует. Если применяет УСН «Доходы», то ничего больше не делает, т.к. расходы в этом случае не учитывают. Если покупатель применяет «Доходы минус расходы», то отражает в Книге учета доходов и расходов сумму за оборудование и отдельной строкой НДС.

Образец записи в КУДиР

Образец записи в КУДиР

НДС выделяют в КУДиР отдельной строкой, потому что в статье 346.16 НК РФ НДС, уплаченный поставщикам, выделен как отдельная статья расходов.

Когда придет время платить единый налог по УСН или авансовый платеж по налогу, покупатель вычтет из доходов стоимость оборудования и НДС, и тем самым уменьшит налоговую базу. Никаких дополнительных обязанностей, платежей и отчетов, связанных с НДС у него при этом не возникает.

Покупатель на УСН возвращает товар продавцу на ОСНО

Если по какой-либо причине покупатель на УСН вернул товар продавцу на ОСНО, он передает продавцу только отгрузочные документы на всю сумму возвращенного товара, не выделяя отдельно НДС. Счет-фактуру «упрощенец» выписать не сможет, ведь он не плательщик НДС. Точнее может, но тогда НДС, выделенный в счете-фактуре, покупатель должен будет заплатить в бюджет, плюс сдать декларацию по НДС.

Бухгалтерское обслуживание от 1 667 руб./мес

Может ли продавец без счета-фактуры от фирмы покупателя принять к вычету НДС по возвращенному товару? Да, может. Выход подсказывает Министерство финансов в письме от 14.05.2013 № ЕД-4-3/8562@.

Продавец товаров может принять к вычету НДС в соответствии с п. 5 ст. 171 НК РФ. Но таким вычетом он может воспользоваться только в течение одного года с момента возврата (п. 4 ст. 172 НК РФ).

Порядок зависит от того, возвращает покупатель товар целиком или частями.

Ситуация 1. Покупатель возвращают товар целиком

Продавец регистрирует у себя в книге покупок тот же самый счет-фактуру, который в свое время выписал при продаже товара, и тогда у него появляется право на вычет.

Ситуация 2. Покупатель возвращает только часть товара

Продавец выписывает новый документ – корректировочный счет-фактуру только на сумму возврата, и регистрирует в книге покупок. Он и будет основанием для последующего вычета.

В обеих ситуациях у продавца должны быть документы, обосновывающие возврат товара (претензия покупателя, акт о выявленных недостатках и т.д.). Запись в книге покупок делают на основании этих документов.

При этом не имеет никакого значения, успел покупатель на УСН оприходовать товары у себя или нет. Порядок действий у продавца от этого не меняется.

Выводы

Когда продавец применяет ОСНО, он всегда начисляет НДС и уплачивает его в бюджет независимо от того, какой режим налогообложения применяет покупатель. Покупатель на УСН при этом суммы НДС, уплаченные поставщику, отражает у себя в расходах.

При возврате товара продавец, чтобы получить право на вычет, должен зарегистрировать тот же счет-фактуру у себя в книге покупок или выписать корректировочный счет-фактуру, если товар возвращают частично.

Любые вопросы, связанные с бухгалтерией и налогами, вы можете задавать экспертам сервиса «Моё дело». Услуга бесплатная и доступна зарегистрированным пользователям сервиса. Кроме того, сервис поможет вам рассчитать налоги, заполнить и отправить отчеты, а также сделает многое другое. В избранное Нажмите Ctrl+D чтобы добавить страницу в избранное 4 нравится Поделиться:

Для использования в других целях, см. Добавленная стоимость (значения) . Не путать с ценностным предложением .

В бизнесе разница между продажной ценой и себестоимостью продукции составляет единицу прибыли . В экономике сумма единицы прибыли, амортизационных издержек на единицу и затрат на рабочую силу является добавленной стоимостью на единицу . Сумма добавленной стоимости на единицу по всем проданным единицам — это общая добавленная стоимость . Общая добавленная стоимость эквивалентна выручке за вычетом промежуточного потребления. Добавленная стоимость — это более высокая часть дохода для интегрированных компаний, например производственных компаний, и более низкая часть дохода для менее интегрированных компаний, например, розничных компаний. Общая добавленная стоимость очень близко приблизительно равна заработной плате сотрудников плюс прибыль до налогообложения . Первый компонент — это доходность труда, а второй компонент — доходность капитала. В национальных счетах, используемых в макроэкономике , он относится к вкладу факторов производства , т. Е. Капитала (например, земли и капитальных благ) и рабочей силы, в повышение стоимости продукта и соответствует доходам, получаемым их владельцами. факторы. Национальная добавленная стоимость распределяется между капиталом и трудом (как факторами производства), и это разделение порождает проблемы распределения .

Помимо экономики, добавленная стоимость относится к «дополнительным» характеристикам интересующего элемента (продукта, услуги, человека и т. Д.), Которые выходят за рамки стандартных ожиданий и обеспечивают нечто «большее», даже если стоимость выше клиент или покупатель. Функции с добавленной стоимостью дают конкурентные преимущества компаниям, производящим более дорогие продукты.

Методы и измерения с добавленной стоимостью также используются в образовании как часть национального движения за оценку и подотчетность учителей в Соединенных Штатах. Этот тип меры известен как моделирование добавленной стоимости или меры .

Добавленная стоимость = стоимость выпуска — промежуточное потребление. Стоимость выпуска = продажи + изменение запасов.

14.11.2016. Тема статьи:

Что такое

Налогоплательщики сдают электронные декларации по НДС, содержащие показатели книги покупок и книги продаж. В 2015 году ФНС запустила ПК АСК НДС-2 для контроля деклараций.

Справка

Аббревиатура ПК АСК НДС-2 расшифровывается как «программный комплекс автоматизированного контроля за налогом на добавленную стоимость, вторая версия». В конце 2013 года ФНС впервые запустили ПК АСК НДС-1.

С этого момента ФНС берет под контроль данные об операциях, облагаемых НДС.

Через год ФНС отчиталась о двойном сокращении неправомерных попыток возместить налог, что добавило бюджету 102 млрд. рублей. В начале 2015 года ФНС запустила вторую версию программы АСК НДС-2. Работа ПК АСК НДС-2 направлена на выявление организаций, не уплачивающих НДС и не отражающих соответствующие начисления налога в налоговой декларации.

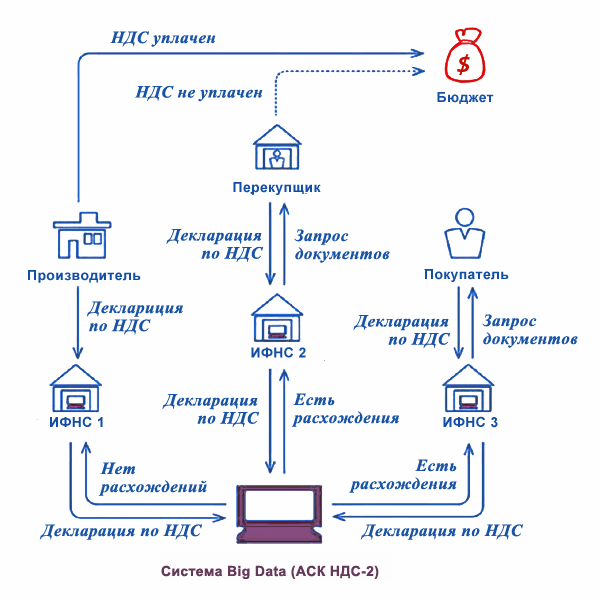

Вся информация накапливается в системе Big data, которая используется для обработки данных ПК АСК НДС-2.

Таким образом, все отчеты по НДС (а значит, и все счета-фактуры) теперь попадают в общероссийскую базу (ЦОД ФНС России в Дубне).

Программа нацелена на сравнение данных о каждой операции по цепочке движения товара. Big Data (Большие данные) — система обработки огромных объёмов данных, сформировавшаяся в конце 2000-х годов, альтернативная традиционной системе управления базами данных (СУБД) .

Big Data (Большие данные) — система обработки огромных объёмов данных, сформировавшаяся в конце 2000-х годов, альтернативная традиционной системе управления базами данных (СУБД) .

Определяющие характеристики Больших данных (Big Data):

- объём данных,

- скорость обработки данных,

- многообразие одновременной обработки различных типов данных.

С 2013 года «большие данные» как академический предмет изучаются в появившихся вузовских программах по науке о данных, вычислительным наукам и инженерии.

Алгоритм работы АСК НДС-2

- Программа сопоставляет НДС, начисленный продавцом (по данным его книги продаж), и НДС, принятый к вычету покупателем (по данным его книги покупок).

- Если эти данные не совпадают, программа выясняет, что не так:

отразил ли реализацию продавец и насколько правомерно покупатель заявил вычеты по налогу. - Все происходит без участия инспектора:

в адрес покупателя и продавца налоговая автоматически отправляет требования пояснений. - На ответ есть пять дней, а после местная инспекция начинает проверку.

- В итоге налогоплательщики либо сами исправляют ошибки по выплатам, либо получают уведомление о доначислении.

Схема работы АСК НДС-2

ИТОГ: Внедрив ПК АСК НДС-2 налоговики фактически автоматизировали классическую «встречную проверку», для большей эффективности еще и внеся необходимые поправки в Налоговый кодекс, которые начали работать с начала 2015 года. Использование новых технологий «Больших данных» позволяет автоматически сопоставлять данные контрагентов, оперативно выявлять и пресекать незаконную деятельность компаний-мошенников, не исполняющих свои налоговые обязательства. Теперь ФНС, выявив несоответствия в отчетности покупателя и продавца, может истребовать у компаний счета-фактуры и первичную документацию. А у компании, которая не подтвердила получение налоговых требований или уведомлений, налоговики могут заблокировать счета.

ИТОГ: Внедрив ПК АСК НДС-2 налоговики фактически автоматизировали классическую «встречную проверку», для большей эффективности еще и внеся необходимые поправки в Налоговый кодекс, которые начали работать с начала 2015 года. Использование новых технологий «Больших данных» позволяет автоматически сопоставлять данные контрагентов, оперативно выявлять и пресекать незаконную деятельность компаний-мошенников, не исполняющих свои налоговые обязательства. Теперь ФНС, выявив несоответствия в отчетности покупателя и продавца, может истребовать у компаний счета-фактуры и первичную документацию. А у компании, которая не подтвердила получение налоговых требований или уведомлений, налоговики могут заблокировать счета.

Как работают налоговики и АСК НДС-2

- Вы сдаете декларацию по НДС.

- Система самостоятельно анализирует данные по каждой операции по цепочке движения товара и выявляет налоговые разрывы в операциях, по которым вычет есть, а НДС не уплачен.

- Автоматически фиксируются недобросовестные плательщики НДС, выстраивается древо связей с остальными участниками товарооборота.

- Совокупность полученных данных позволяет налоговикам установить выгодоприобретателя по налоговым вычетам НДС.

Им может стать совершенно любая организация или ИП, претендующие на налоговый вычет — ведь право на вычеты получает тот, кто покупает товары (работы или услуги) у своих контрагентов, предъявляющих сумму налога (п. 2 ст. 171 НК РФ).

Что означает «налоговый разрыв»?

Это когда ваш контрагент:

- Либо сдал нулевую декларацию по НДС.

- Либо вообще ее не сдал.

- Либо сдал декларацию, но в книге продаж не отразил счет-фактуру, выданную в ваш адрес (или исказил данные).

Таким образом, зачастую вся головная боль от АСК НДС-2 вызвана ошибочным действием/бездействием наших контрагентов или наличием взаимоотношений у них с фирмами-однодневками.

Для установления получателя необоснованной налоговой выгоды уже в рамках камералки проверяющие могут использовать расширенный перечень мероприятий налогового контроля: запрос объемного перечня документов, осмотра помещений, территорий, опрос сотрудников и т.п. …

Большинство проверок после выявления налоговых разрывов заканчиваются неблагоприятно.

Претензии проверяющих по нарушениям третьих лиц могут быть предъявлены именно к добросовестным компаниям и с большей вероятностью к тем, у кого есть имущество. Даже в случаях, когда вы сами взаимодействуете с добросовестным контрагентом, но в цепочке есть «серые» или «черные» компании.

На подходе новый программный комплекс АСК НДС-3.

Интересные материалы:

- Как проверить счет 76 ав?

✎ Более подробно об НДС с авансов можно прочитать в нашей статье. Для начала рассмотрим…

- Возмещение НДС в Казахстане

Приказом Первого заместителя Премьер-Министра Республики Казахстан - Министра финансов Республики Казахстан от 24 июня 2019…

- НДС 2014

НДМ-20 - ручной насос для цементных составов.Описание: ручной насос НДМ-20 благодаря своей компактности и небольшой…

- Облагаются ли образовательные услуги НДС

Кто является плательщиком НДС по образовательным услугамВ сфере образовательных услуг задействованы большей частью некоммерческие организации,…

- НДС на продажу земельного участка

Облагается ли реализация земельных участков НДСОбязанность по уплате того или иного налога возникает при наличии…