- от автора admin

Содержание

- Титульный лист

- Сведения о виде предпринимательской деятельности

- Лист А. Сведения о месте осуществления предпринимательской деятельности

- Нормативная база и разрешение на работу

- Документы для продления

- Ходатайство о продлении патента от работодателя в орган Управления внутренних дел

- Приложение N 1. Формы заявлений о государственной регистрации актов гражданского состояния

Строка «ИНН» в каждом разделе заявления указывается автоматически из карточки регистрации клиента в системе «СБИС».

Порядковый номер страницы и дата заполнения также отражаются автоматически.

- Титульный лист

- Сведения о виде предпринимательской деятельности

- Лист А. Сведения о месте осуществления предпринимательской деятельности

- Лист Б. Сведения о транспортных средствах, используемых при осуществлении видов предпринимательской деятельности, указанных в подпунктах 10, 11, 32 и 33 пункта 2 статьи 346.43 НК РФ

- Лист В. Сведения по каждому объекту, используемому при осуществлении видов предпринимательской деятельности, указанных в подпунктах 19, 45, 46, 47 и 48 пункта 2 статьи 346.43 НК РФ

Титульный лист

Титульный лист заявления заполняется предпринимателем, кроме раздела «Заполняется работником налогового органа».

В поле «Код налогового органа» указывается код того налогового органа, в который подается заявление.

В полях «Фамилия», «Имя», «Отчество» после слов «В соответствии с главой 26.5 «Патентная система налогообложения» Налогового кодекса Российской Федерации индивидуальный предприниматель» указывается фамилия, имя и отчество (при наличии) ИП в соответствии с документом, удостоверяющим личность.

В поле «ОГРНИП» указывается основной государственный регистрационный номер ИП, отражаемый в свидетельстве о государственной регистрации физического лица в качестве ИП.

Внимание! Поле «ОГРНИП» не заполняется в случае подачи заявления одновременно с документами, представляемыми при регистрации физического лица в качестве ИП.

В следующем поле после слов «просит выдать патент с__по» указываются дата начала и окончания действия патента. При этом срок действия патента должен быть не менее месяца и в пределах календарного года.

Внимание! Дата начала действия патента не указывается в случае подачи заявления одновременно с документами, представляемыми при регистрации физического лица в качестве ИП.

В поле «Заявление составлено на __ страницах» автоматически указывается количество страниц данного заявления. Затем после слов «с приложением копии документа на __ листах» отражается количество листов копии доверенности, подтверждающей полномочия представителя ИП (если заявление подает представитель ИП).

В разделе титульного листа «Достоверность и полноту сведений подтверждаю: » указывается:

- «1» — если заявление представляет ИП,

- «2» — если документ подается представителем ИП. При этом указывается ФИО представителя, наименование и реквизиты документа, подтверждающего его полномочия.

При заполнении поля «Номер контактного телефона» указывается номер телефона, по которому можно связаться с заявителем.

Внимание! Если лицо зарегистрировано в системе «СБИС», то почти все поля заполняются автоматически.

Сведения о виде предпринимательской деятельности

В поле «Идентификационный код установленного законом субъекта РФ вида предпринимательской деятельности» из соответствующего классификатора выбирается код того вида предпринимательской деятельности, который планируется перевести на патент. Одновременно в специально отведенном поле автоматически указывается название данного вида деятельности в соответствии с региональным законодательством.

В поле «Указанный вид предпринимательской деятельности осуществляется:» выбирается:

- «1» — если деятельность осуществляется с привлечением наемных работников, в т.ч. и по договорам ГПХ;

- «2» — если деятельность осуществляется без привлечения наемных работников.

В одноименном поле указывается средняя численность наемных работников.

Внимание! Если наемные работники не привлекаются, то в поле указывается «0».

В поле «Индивидуальный предприниматель применяет налоговую ставку» указывается размер установленной ставки и ссылка на норму регионального закона (при ее наличии).

Внимание! Данное поле заполняется только в случае применения ИП пониженных налоговых ставок. Так, в Крыму и Севастополе в 2017 году применяется пониженная ставка – 4%. Кроме того, региональные органы власти могут устанавливать для отдельных видов предпринимательской деятельности ставку 0%.

Лист А. Сведения о месте осуществления предпринимательской деятельности

Сведения заполняются по каждому месту осуществления патентной деятельности.

Внимание! Указанные сведения не заполняются, если ИП планирует осуществлять такие виды предпринимательской деятельности, как:

- оказание автотранспортных услуг по перевозке грузов;

- оказание автотранспортных услуг по перевозке пассажиров;

- сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков;

- оказание услуг по перевозке пассажиров водным транспортом;

- оказание услуг по перевозке грузов водным транспортом;

- розничная торговля, осуществляемая через объекты с площадью торгового зала не более 50 кв. м;

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети;

- услуги общественного питания, оказываемые через объекты с площадью зала обслуживания посетителей не более 50 кв. м;

- услуги общественного питания, оказываемые через объекты, не имеющие зала обслуживания посетителей.

В поле «Код субъекта Российской Федерации места осуществления предпринимательской деятельности» выбирается код субъекта, на территории которого ИП осуществляет предпринимательскую деятельность.

Внимание! В одном заявлении не допускается указывать два и более субъекта. Поле «Код налогового органа по месту осуществления предпринимательской деятельности» заполняется в случае, если ИП не имеет определенного адреса места осуществления своей деятельности и не состоит на налоговом учете в субъекте, в котором планирует осуществлять деятельность, по месту жительства или в качестве налогоплательщика, применяющего ПСН.

Внимание! Если в строке 010 указан адрес места осуществления предпринимательской деятельности, то данное поле не заполняется.

В строке 010 указывается адрес места осуществления предпринимательской деятельности: код субъекта РФ, индекс, город, район, населенный пункт, улица, номер дома и т.д.

Внимание! В строке 010 указываются адреса мест осуществления предпринимательской деятельности, находящиеся на территории одного субъекта РФ. В случае отсутствия определенного адреса данная строка не заполняется.

Лист Б. Сведения о транспортных средствах, используемых при осуществлении видов предпринимательской деятельности, указанных в подпунктах 10, 11, 32 и 33 пункта 2 статьи 346.43 НК РФ

Сведения обязательны для заполнения теми ИП, которые планируют осуществлять следующие виды предпринимательской деятельности:

- оказание автотранспортных услуг по перевозке грузов;

- оказание автотранспортных услуг по перевозке пассажиров;

- оказание услуг по перевозке пассажиров водным транспортом;

- оказание услуг по перевозке грузов водным транспортом.

В поле «Код субъекта Российской Федерации места осуществления предпринимательской деятельности» выбирается код субъекта, на территории которого ИП осуществляет предпринимательскую деятельность.

Внимание! В одном заявлении не допускается указывать два и более субъекта.

Поле «Код налогового органа по месту осуществления предпринимательской деятельности» заполняется в случае, если ИП не состоит на налоговом учете в субъекте, в котором планирует осуществлять деятельность, по месту жительства или в качестве налогоплательщика, применяющего ПСН.

Внимание! Чтобы заполнить строки 010-060, необходимо кликнуть по полю «Новая запись» и в открывшемся окне заполнить все сведения.

В строке 010 выбирается соответствующий код типа ТС.

В строке 020 указывается идентификационный номер ТС (VIN – по автомобильному транспорту, ИМО – по водному транспорту).

В строке 030 указывается марка ТС в соответствии с документами о его государственной регистрации.

В строке 040 отражается регистрационный номер ТС.

В строке 050 указывается грузоподъемность ТС в тоннах в соответствии с техническим паспортом.

Внимание! Строка 050 заполняется только по транспорту с кодами типа ТС «01» и «04» (стр. 010).

В строке 060 указывается количество посадочных мест (за исключением мест водителя и кондуктора).

Внимание! Строка 060 заполняется только по транспорту с кодами типа ТС «02» и «03» (стр. 010).

Внимание! Если ИП использует несколько ТС одного типа, то строки 020-060 заполняются необходимое количество раз.

Внимание! Если ИП использует несколько типов ТС, то необходимо сформировать дополнительный раздел для сведений о транспорте другого типа.

Лист В. Сведения по каждому объекту, используемому при осуществлении видов предпринимательской деятельности, указанных в подпунктах 19, 45, 46, 47 и 48 пункта 2 статьи 346.43 НК РФ

Сведения заполняются теми ИП, которые планируют осуществлять следующие виды предпринимательской деятельности:

- сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков;

- розничная торговля, осуществляемая через объекты с площадью торгового зала не более 50 кв. м;

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети;

- услуги общественного питания, оказываемые через объекты с площадью зала обслуживания посетителей не более 50 кв. м;

- услуги общественного питания, оказываемые через объекты, не имеющие зала обслуживания посетителей.

В поле «Код субъекта Российской Федерации места осуществления предпринимательской деятельности» выбирается код субъекта, на территории которого ИП осуществляет предпринимательскую деятельность.

Внимание! В одном заявлении не допускается указывать два и более субъекта.

Поле «Код налогового органа по месту осуществления предпринимательской деятельности» заполняется в случае, если ИП не состоит на налоговом учете в субъекте, в котором планирует осуществлять деятельность, по месту жительства или в качестве налогоплательщика, применяющего ПСН.

Внимание! Сведения заполняются отдельно по каждому объекту. Для этого необходимо кликнуть по полю «Новая запись» и в открывшемся окне заполнить все сведения.

В строке 010 выбирается код вида объекта.

В строке 020 выбирается признак объекта, а в строке 030 указывается площадь объекта.

Внимание! Строки 020-030 обязательно заполняются, если региональным законодательством определено, что размер годового потенциального дохода ИП зависит от площади объекта.

По строке 040 указывается адрес места нахождения объекта: код субъекта РФ, индекс, город, район, населенный пункт, улица, номер дома и т.д.

Внимание! Адрес места нахождения объекта не заполняется, если ИП планирует осуществлять развозную и разносную розничную торговлю (в строке 010 указаны коды «16-22») или услуги общественного питания, оказываемые через объекты, не имеющие зала обслуживания посетителей (в строке 010 указан код «29»).

В связи с многочисленными поступающими вопросами от налогоплательщиков о порядке применения специальных налоговых режимов, специалистами Межрайонной ИФНС России №2 по Республике Крым подготовлены ответы на наиболее часто задаваемые вопросы.

В какой срок необходимо подать заявление для перехода на патентную систему налогообложения?

Ответ: согласно ст. 346.45 НК РФ индивидуальный предприниматель подает лично или через представителя, направляет в виде почтового отправления с описью вложения или передает в электронной форме по телекоммуникационным каналам связи заявление на получение патента в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения, по форме КНД 1150010 согласно Приказа ФНС России от 17.11.2014 № ММВ-7-3/586@.

Можно ли налогоплательщику, применяющему ЕНВД, перейти на патентную систему налогообложения?

Ответ: Налоговый кодекс данных ограничений по переходу на патентную систему налогообложения не содержит. Согласно ст. 346.45 НК РФ индивидуальный предприниматель подает лично или через представителя, направляет в виде почтового отправления с описью вложения или передает в электронной форме по телекоммуникационным каналам связи заявление на получение патента в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения, по форме КНД 1150010 согласно Приказа ФНС России от 17.11.2014 № ММВ-7-3/586@.

Снятие с учета налогоплательщика единого налога при прекращении им предпринимательской деятельности, подлежащей налогообложению единым налогом, переходе на иной режим налогообложения, в том числе по основаниям, установленным подпунктами 1 и 2 пункта 2.2 статьи 346.26 настоящего Кодекса, осуществляется на основании заявления, представленного в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности, облагаемой единым налогом, или со дня перехода на иной режим налогообложения, или с последнего дня месяца налогового периода, в котором допущены нарушения требований, установленных подпунктами 1 и 2 пункта 2.2 статьи 346.26 Налогового Кодекса.

Необходимо ли в рамках патентной системы налогообложения предоставлять отчетность в налоговые органы?

Ответ: согласно ст. 346.52 НК РФ, налоговая декларация по налогу, уплачиваемому в связи с применением патентной системы налогообложения, в налоговые органы не предоставляется.

Реализация каких товаров (услуг) не относится к розничной торговле в целях применения патентной системы налогообложения (ПСН)?

Под розничной торговлей в целях применения ПСН понимается предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи. К данному виду предпринимательской деятельности не относится реализация: — некоторых подакцизных товаров — продуктов питания и напитков ( в том числе алкогольных, как в упаковке и расфасовке изготовителя, так и без таких упаковки и расфасовки) в барах, ресторанах, кафе и других объектах организации общественного питания; — газа; — грузовых и специальных автомобилей, прицепов, полуприцепов, прицепов-роспусков, автобусов любых типов; — товаров по образцам и каталогам вне стационарной торговой сети (в том числе в виде почтовых отправлений (посылочная торговля), а также через телемагазины, телефонную связь и компьютерные сети); — передача лекарственных препаратов по льготным (бесплатным) рецептам, а также продукции собственного производства (изготовления).

Можно ли при применении патентной системы налогообложения уменьшить суммы исчисленного налога за налоговый период на сумму уплаченных (в пределах исчисленных сумм) за этот период страховых взносов на обязательное пенсионное страхование, а также сумму уплаченных взносов в фонд социального страхования?

Действующим законодательством Российской Федерации о налогах и сборах не предусмотрена возможность уменьшения стоимости патента на сумму уплаченных страховых взносов на обязательное пенсионное страхование, а также на сумму уплаченных взносов в фонд социального страхования как индивидуальными предпринимателями, имеющими наемных работников, так и индивидуальными предпринимателями, не имеющими наемных работников и уплачивающими страховые взносы только за себя.

Должен ли индивидуальный предприниматель (ИП), применяющий патентную систему налогообложения (ПСН), вести учет своих доходов?

Налогоплательщики ведут учет доходов от реализации товаров (работ, услуг) в книге учета доходов ИП, применяющего ПСН, форма и порядок заполнения которой утверждены приказом Минфина России от 22.10.2012 № 135н. При этом указанная книга учета доходов ведется отдельно по каждому полученному патенту. Если предприниматель применяет ПСН и другие системы налогообложения, то ему необходимо вести раздельный учет имущества, обязательств и хозяйственных операций.

Какие сроки для предоставления уведомления о переходе на упрощенную систему налогообложения?

Ответ: согласно ст. 346.13, организации и индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на упрощенную систему налогообложения.

Вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе уведомить о переходе на упрощенную систему налогообложения не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе, выданном в соответствии с пунктом 2 статьи 84 настоящего Кодекса. В этом случае организация и индивидуальный предприниматель признаются налогоплательщиками, применяющими упрощенную систему налогообложения, с даты постановки их на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе.

Форма уведомления о переходе на упрощенную систему налогообложения утверждена приказом ФНС от 02.11.12 N ММВ-7-3/829@

Можно ли отказаться от применения упрощенной системы налогообложения и перейти на другую систему налогообложения?

Согласно статьи 346.13 Налогового Кодекса, налогоплательщики, применяющие упрощенную систему налогообложения, не вправе до окончания налогового периода перейти на иной режим налогообложения.

Налогоплательщик, применяющий упрощенную систему налогообложения, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором предполагается перейти на иной режим налогообложения.

До какого времени организации и индивидуальные предприниматели вправе применять систему налогообложения в виде единого налога на вмененный доход (ЕНВД) для отдельных видов деятельности?

Положения налогового законодательства о системе налогообложения в виде ЕНВД не будут применяться с 1 января 2018 года. Таким образом, налогоплательщики (организации и индивидуальные предприниматели) вправе применять систему налогообложения в виде ЕНВД для отдельных видов деятельности только до 1 января 2018 года.

На какие суммы страховых взносов индивидуальный предприниматель, применяющий систему налогообложения в виде единого налога на вмененный доход и не имеющий наемных работников, может уменьшить сумму исчисленного единого налога?

Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам и уплачивающие за себя страховые взносы в Пенсионный фонд Российской Федерации (ПФР) и Федеральный фонд обязательного медицинского страхования (ФФОМС), вправе уменьшить подлежащую уплате сумму единого налога на сумму взносов, уплаченных в ПФР и ФФОМС в фиксированном размере. Если сумма уплаченных взносов равна или превышает сумму налога, то налог не уплачивается.

Можно ли совмещать ЕНВД с другими режимами налогообложения?

ЕНВД применяется наряду с общей системой налогообложения и иными спецрежимами (УСН, ЕСХН, ПСН).

Могут ли получить патент физические лица — сдатчики собственного жилья, не зарегистрированные в качестве индивидуальных предпринимателей (ИП)?

Нет, не могут. Патентная система налогообложения может применяться индивидуальными предпринимателями, зарегистрированными в установленном порядке и перешедшими на ПСН.

Каким образом и в какие сроки можно получить документ, подтверждающий применение налогоплательщиком упрощенной системы налогообложения (УСН)?

Нормами гл. 26.2 НК РФ не установлена форма уведомления о возможности применения УСН. Вместе с тем, если налогоплательщик письменно обратится в налоговый орган с просьбой подтвердить факт применения им УСН, он в течение 30 календарных дней* получит информационное письмо по форме № 26.2-7**, где налоговый орган подтвердит факт получения заявления о переходе на УСН, а также факт представления или непредставления налогоплательщиком налоговых деклараций по налогу, уплачиваемому в связи с применением УСН.

Какие налоговые санкции предусмотрены за неуплату, неполную уплату налога физическими лицами?

Неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия) влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога. Указанные действия, совершенные налогоплательщиком умышленно, влекут взыскание штрафа в размере 40 процентов от неуплаченной суммы налога. Такие налоговые санкции предусмотрены в отношении физических лиц, например, в случаях занижения и сокрытия доходов в результате неправомерного использования льгот; неправомерного применения налоговых вычетов, льготных налоговых ставок, специальных налоговых режимов и пр.

Обращаем внимание, что для удобства налогоплательщиков, исчерпывающие ответы на наиболее часто задаваемые вопросы по налогообложению приведены в специальном электронном сервисе «Часто задаваемые вопросы» на сайте Федеральной налоговой службы России – nalog.ru

Ходатайство о продлении патента — официальное обращение в МВД России за разрешением продолжить работать на территории страны иностранному гражданину. Поскольку именно принимающая сторона несет ответственность за приглашенных мигрантов, фактически она гарантирует им оформление необходимой документации. Статья поможет разобраться, что и как должен сделать работодатель.

Наличие нелегальных мигрантов в штате организации грозит серьезными неприятностями для работодателя. Руководство заинтересовано, чтобы у его иностранных работников были своевременно оформлены все разрешительные документы. Хотя большинство процедур выполняет сам гражданин, без помощи специалистов компании ему не обойтись. В силу подп. 8 п. 9 ст. 13.3 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в РФ» именно работодатель направляет в уполномоченный по вопросам миграции орган МВД России ходатайство на продление патента иностранному гражданину. Разберемся, что это за документ и как его составить.

Нормативная база и разрешение на работу

Все вопросы, связанные с получением разрешения на работу иностранцев в России регулирует специальный Административный регламент, утвержденный приказом МВД России от 20.10.2017 № 800. В этом документе сказано, что все граждане иностранных государств, желающие работать в России, обязаны оформить специальную бумагу и оплатить ее стоимость. Исключение составляют только:

- лица, имеющие статус беженца или временного переселенца;

- иностранцы с видом на жительство в РФ или оформившие документы на временное проживание;

- участники программы по добровольному переселению соотечественников;

- высококвалифицированные иностранные специалисты;

- некоторые другие категории.

Всем гражданам стран бывшего СССР, кроме подданных Казахстана, Беларуси, Киргизии и Армении, такое разрешение на работу нужно (члены договора ЕАЭС). Продление делается всего один раз — на год. Потом работнику придется покинуть Россию и приехать повторно, если он хочет продолжать работать. Разберемся, какие документы нужны для продления патента на работу.

Документы для продления

Так как продление патента для иностранных граждан в 2020 году фактически означает перевыпуск разрешительного документа на работу в России, иностранцу придется собрать и принести в миграционный орган такой же пакет документации, как и при первоначальном оформлении. В их числе:

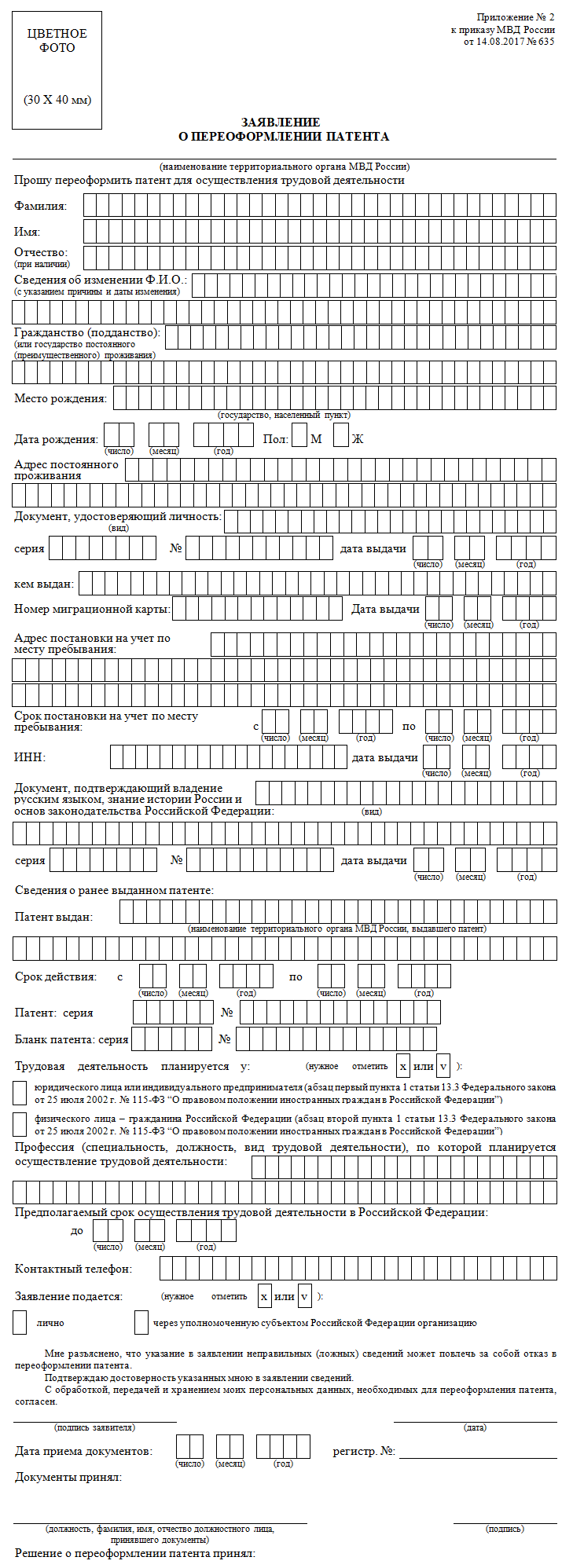

- лично написанное заявление (приложение№ 2 к приказу МВД России от 14.08.2017 № 635);

- удостоверяющий личность иностранца в России документ;

- миграционная карта;

- документ об учете по месту пребывания;

- фотография 3х4 см (цветная, матовая);

- документы о медицинском осмотре;

- полис добровольного медицинского страхования;

- сертификат о сдаче экзамена на знание русского языка;

- ходатайство от работодателя. Внимательно посмотрите на подготовленный образец ходатайства от работодателя на продление патента в УФМС 2020 и ничего не упустите, без него право работать в РФ не продлят;

- квитанция об уплате авансового фиксированного платежа.

Заявление работник заполняет от руки либо на компьютере. МВД разработал специальный бланк для этой ситуации, сведения в который вносятся только по имеющимся в наличии документам.

Рассматривают заявление и ходатайство в миграционном органе в течение 10 дней, поэтому позаботиться обо всех бумагах надо заранее.

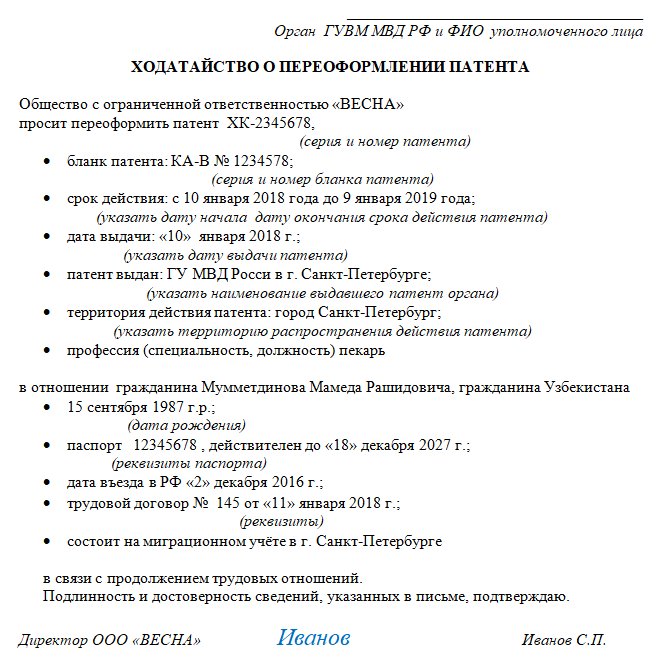

Ходатайство о продлении патента от работодателя в орган Управления внутренних дел

Ни один законодательный акт не содержит нужный образец ходатайства о продлении патента иностранного гражданина 2020, поэтому документальная гарантия от руководства организации пишется в произвольной форме. Главное указать:

- реквизиты патента;

- реквизиты трудового договора;

- фамилию имя отчества работника и данные его паспорта;

- срок действия ранее выданного разрешения и охват территории;

- профессию трудового мигранта.

Также укажите в шапке, в какое подразделение миграционной службы МВД России направлено ходатайство.

Скачать образец ходатайства о переоформлении патента иностранному гражданину 2020 (бланк)

Скачать бланк заявления о переоформлении патента от иностранного гражданина

Скачать образец ходатайства для продления патента иностранному гражданину 2020 (заполненный)

Об утверждении форм заявлений о государственной регистрации актов гражданского состояния и Правил заполнения форм заявлений о государственной регистрации актов гражданского состояния

МИНИСТЕРСТВО ЮСТИЦИИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

от 1 октября 2018 года N 201

Об утверждении форм заявлений о государственной регистрации актов гражданского состояния и Правил заполнения форм заявлений о государственной регистрации актов гражданского состояния

(с изменениями на 2 августа 2019 года)

приказываю:

1. Утвердить:

формы заявлений о государственной регистрации актов гражданского состояния (приложение N 1);

Правила заполнения форм заявлений о государственной регистрации актов гражданского состояния (приложение N 2).

2. Настоящий приказ вступает в силу с даты вступления в силу постановления Правительства Российской Федерации, предусматривающего признание утратившим силу пункта 1 постановления Правительства Российской Федерации от 31 октября 1998 г. N 1274 «Об утверждении форм бланков заявлений о государственной регистрации актов гражданского состояния, справок и иных документов, подтверждающих государственную регистрацию актов гражданского состояния».

Министр

А.В.Коновалов

Зарегистрировано

в Министерстве юстиции

Российской Федерации

2 октября 2018 года,

регистрационный N 52300

Приложение N 1. Формы заявлений о государственной регистрации актов гражданского состояния

Приложение N 1

к приказу

Министерства юстиции

Российской Федерации

от 1 октября 2018 года N 201

(с изменениями на 2 августа 2019 года)

Форма N 1. Заявление о рождении (заполняется родителями ребенка, состоящими в браке на момент рождения ребенка)

Форма N 1

|

ЗАЯВЛЕНИЕ О РОЖДЕНИИ |

|||||||||||

|

Просим: |

|||||||||||

|

произвести государственную регистрацию рождения ребенка: |

|||||||||||

|

пол (отметить знаком V): |

мужской |

||||||||||

|

женский |

|||||||||||

|

дата рождения |

« |

« |

г.; |

||||||||

|

присвоить ребенку: |

|||||||||||

|

фамилию |

|||||||||||

|

имя |

|||||||||||

|

отчество |

|||||||||||

|

указать место рождения ребенка |

|||||||||||

|

Сведения о родителях: |

|||||||||||

|

Основание для внесения сведений об отце: |

||||||||||||||||||||||||||||

|

свидетельство о заключении брака: |

||||||||||||||||||||||||||||

|

(наименование органа, которым была произведена государственная регистрация) |

||||||||||||||||||||||||||||

|

запись акта N |

от |

« |

« |

г. |

||||||||||||||||||||||||

|

Основание для государственной регистрации рождения (отметить знаком V и указать реквизиты |

||||||||||||||||||||||||||||

|

документа): |

||||||||||||||||||||||||||||

|

медицинское свидетельство о рождении |

||||||||||||||||||||||||||||

|

(наименование органа, выдавшего документ) |

||||||||||||||||||||||||||||

|

серия |

от |

« |

« |

г., |

||||||||||||||||||||||||

|

заявление лица, присутствовавшего во время родов, о рождении ребенка вне медицинской |

||||||||||||||||||||||||||||

|

организации и без оказания медицинской помощи от |

« |

« |

г., |

|||||||||||||||||||||||||

|

(фамилия, имя, отчество (при наличии) |

||||||||||||||||||||||||||||

|

, |

||||||||||||||||||||||||||||

|

решение суда об установлении факта рождения от |

« |

« |

г., |

|||||||||||||||||||||||||

|

(наименование суда) |

||||||||||||||||||||||||||||

|

С заявлением о рождении нашего ребенка уполномочен обратиться: |

||||||||||||||||||||||||||||

|

, |

||||||||||||||||||||||||||||

|

(фамилия, имя, отчество (при наличии) уполномоченного лица) |

||||||||||||||||||||||||||||

|

, |

||||||||||||||||||||||||||||

|

(адрес места жительства уполномоченного лица) |

||||||||||||||||||||||||||||

|

серия |

, |

|||||||||||||||||||||||||||

|

(наименование документа, удостоверяющего личность уполномоченного лица) |

||||||||||||||||||||||||||||

|

(наименование органа, выдавшего документ) |

||||||||||||||||||||||||||||

|

, |

||||||||||||||||||||||||||||

|

(дата выдачи) |

||||||||||||||||||||||||||||

|

(подпись отца) |

(подпись матери) |

(подпись уполномоченного лица) |

||||||||||||||||||||||||||

|

« |

« |

г. |

||||||||||||||||||||||||||

________________

Заполняется в случае, если родители (один из родителей) проживают в сельском поселении и по их желанию вместо фактического места рождения ребенка указывается место жительства родителей (одного из родителей) в соответствии с пунктом 2 статьи 15 Федерального закона от 15.11.1997 N 143-ФЗ «Об актах гражданского состояния».

Заполняется в случаях, когда регистрация рождения осуществляется уполномоченным лицом в соответствии с пунктом 2 статьи 16 Федерального закона от 15.11.1997 N 143-ФЗ «Об актах гражданского состояния».

Форма N 2. Заявление о рождении (заполняется в случае, если мать не состоит в браке с отцом ребенка и отцовство в отношении ребенка не установлено)

Форма N 2

|

ЗАЯВЛЕНИЕ О РОЖДЕНИИ |

|||||||||||||

|

Прошу: |

|||||||||||||

|

произвести государственную регистрацию рождения ребенка: |

|||||||||||||

|

пол (отметить знаком V): |

мужской |

||||||||||||

|

женский |

|||||||||||||

|

дата рождения |

« |

« |

г.; |

||||||||||

|

присвоить ребенку: |

|||||||||||||

|

фамилию |

|||||||||||||

|

имя |

|||||||||||||

|

отчество |

|||||||||||||

|

указать место рождения ребенка |

|||||||||||||

|

Сообщаю о себе следующие сведения: |

|||||||||||||

|

Сведения об отце ребенка (отметить знаком V): |

||||||||||||||||||||||||||||||||

|

внести |

||||||||||||||||||||||||||||||||

|

Сведения об отце: |

||||||||||||||||||||||||||||||||

|

фамилия (указывается по фамилии матери) |

||||||||||||||||||||||||||||||||

|

имя |

||||||||||||||||||||||||||||||||

|

отчество |

||||||||||||||||||||||||||||||||

|

не вносить |

||||||||||||||||||||||||||||||||

|

Основание для государственной регистрации рождения (отметить знаком V и указать реквизиты |

||||||||||||||||||||||||||||||||

|

документа): |

||||||||||||||||||||||||||||||||

|

медицинское свидетельство о рождении |

||||||||||||||||||||||||||||||||

|

(наименование органа, выдавшего документ) |

||||||||||||||||||||||||||||||||

|

, |

||||||||||||||||||||||||||||||||

|

серия |

от |

« |

« |

г., |

||||||||||||||||||||||||||||

|

заявление лица, присутствовавшего во время родов, о рождении ребенка вне медицинской |

||||||||||||||||||||||||||||||||

|

организации и без оказания медицинской помощи от |

« |

« |

г., |

|||||||||||||||||||||||||||||

Интересные материалы:

- МФЦ организационно правовая форма

МФЦ – организация, созданная в организационно-правовой форме государственного или муниципального учреждения (в том числе являющаяся…

- Форма 58 1 у

Экстренное извещениео случае острого отравления химической этиологии 1. Ф.И.О. больного_______________________________________________________ 2. Пол: ____ Возраст _____…

- Приложение 12 форма 57

При направлении детей на консультацию в областные и республиканские организации здравоохранения врачи руководствуются постановлением Министерства…

- Соглашение о разделе имущества супругов нотариальная форма

Сегодня вступают в силу изменения в статью 38 Семейного кодекса РФ "Раздел общего имущества супругов",…

- Выписка из ЕГРП форма 3, образец

Бланк выписка из ЕГРП – это структурированный документ, содержащий в себе сведения из единого реестра,…