- от автора admin

Содержание

- Как перейти на УСН с 2020 года

- Кто не может перейти на УСН

- Условия перехода на УСН

- Форма и сроки подачи уведомления о переходе на УСН

- Подготовка налоговой базы переходного периода

- Переход с ОСНО на УСН в середине года

- Можно ли перейти на УСН с ОСНО в середине года

- Как перейти на упрощенку с ОСНО

- Трудности переходного периода

- Что делать с НДС

Как перейти на УСН с 2020 года

По сравнению с общей системой налогообложения УСН снижает налоговую нагрузку и облегчает работу с отчетностью. В подавляющем большинстве случаев переход на УСН освобождает предпринимателей от НДС, налога на имущество и налога на прибыль.

Стандартные налоговые ставки на УСН ниже, чем на общей системе налогообложения, при этом региональные власти могут снижать их по своему усмотрению.

В качестве объекта налогообложения заявитель может выбрать:

- «доходы» (налог уплачивается с суммы доходов)

Ставка — 6 %, хотя законами субъектов может быть снижена до 1 %.

Для расчета платежа за 1-ый квартал учитываются доходы за квартал, за полугодие — доходы за полугодие и т.д.

Налоговая база — денежное выражение всех доходов.

- «доходы минус расходы»

Ставка — 15 %. Региональные законы могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 %. Например, в Крыму и Севастополе налоговая ставка может быть снижена до 3 % (п. 3 ст. 346.20 НК РФ).

Для расчета берется доход, уменьшенный на величину расхода. Если по итогам года сумма исчисленного налога оказалась меньше 1 % полученных за год доходов, то придется уплатить минимальный налог в размере 1 % от полученных доходов.

Налоговая база — разница доходов и расходов. Чем больше расходов, тем меньше размер базы и суммы налога. При этом уменьшение налоговой базы возможно только на расходы, указанные в ст. 346.16 НК РФ.

Менять объект налогообложения можно в начале каждого календарного года.

Стоимость нематериальных активов со сроком полезного использования до 3-х лет, приобретенных после перехода на УСН, включается в состав расходов в течение года. Если срок полезного использования основных средств и нематериальных активов не превышает 15 лет, в первый календарный год в состав расходов включается 50 % стоимости, во второй и третий год — 30 % и 20 % стоимости; если превышает 15 лет — расходы списываются равными долями в течение первых 10 лет (пп. 3 п. 3 ст. 346.16).

На «упрощенке» налоговый учет можно вести в книге учета доходов и расходов (форма утверждена Приказом Минфина России от 22.10.2012 № 135н), ее не нужно заверять в ИФНС. Налоговую декларацию достаточно подавать в конце каждого календарного года.

Кто не может перейти на УСН

Ограничения действуют как для ИП и иных лиц, так и для организаций.

Если компания хочет перейти на УСН, то:

- у нее не должно быть филиалов;

- средняя численность работников не должна превышать 100 человек;

- максимальная доля иных компаний в уставном капитале должна быть не более 25 %. Это не касается организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов, если не менее 50 % работников компании — инвалиды, получающие не менее 25 % из фонда оплаты труда, потребительских обществ и некоторых научных учреждений (ст. 346.12 НК РФ).

На УСН не имеют права переходить банки, страховые компании, негосударственные пенсионные фонды, инвестиционные фонды, ломбарды, профессиональные участники рынка ценных бумаг, организации и ИП, производящие подакцизные товары или добывающие и реализующие некоторые полезные ископаемые, организации, проводящие азартные игры, нотариусы и адвокаты с частной практикой, организации, являющиеся участниками соглашений о разделе продукции, организации и ИП на ЕСХН.

Также «упрощенка» недоступна иностранным компаниям, микрофинансовым организациям и частным агентствам занятости.

Длинный список организаций, которые не имеют право использовать УСН, приводится в п. 3 ст. 346.12 НК РФ.

Условия перехода на УСН

Перейти на УСН в течение года невозможно, даже если у компании появились новые виды предпринимательской деятельности (Письмо Минфина РФ от 21.04.2014 № 03-11-11.18274).

Для перехода придется учитывать некоторые нюансы.

- Компания может перейти на УСН, если ее доходы за 9 месяцев текущего года не превысили 112,5 млн руб.

Доходы определяются на основании первичных документов и документов налогового учета — к ним относятся доходы от реализации товаров и услуг и имущественных прав и внереализационные доходы. Из доходов исключаются суммы налогов, предъявляемые покупателю (ст. 248 НК РФ).

До 1 января 2020 года коэффициент-дефлятор не действует на предельный размер доходов компании, ограничивающий ее право перейти на УСН.

- Бухгалтерская остаточная стоимость основных средств, которые признаются амортизируемым имуществом, подлежащим амортизации, на 1 января 2020 года не должна превышать 150 млн руб.

Амортизируемым имуществом считается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб. Амортизации не подлежит земля, природные ресурсы, ценные бумаги, объекты незавершенного капитального строительства и некоторые другие виды имущества (ст. 256 НК РФ).

Форма и сроки подачи уведомления о переходе на УСН

О переходе на УСН нужно обязательно уведомить налоговую, и сделать это не позднее 31 декабря 2019 года — тогда спецрежим начнет действовать в 2020 году. Если компания это не сделает, то она не будет иметь права применять «упрощенку». Рекомендуемая форма уведомления утверждена Приказом ФНС РФ от 02.11.2012 № MMB-7-3/829@.

В электронном виде документ можно подготовить в формате, утвержденном Приказом ФНС РФ от 16.11.2012 № ММВ-7-6/878@.

Компания, переставшая быть плательщиками ЕНВД, имеет возможность перейти на УСН в 2020 году с начала того месяца, в котором прекращена ее обязанность по уплате ЕНВД. В таком случае уведомление нужно подать не позднее 30 календарных дней со дня прекращения обязанности по уплате ЕНВД.

Если компания уже работает на спецрежиме и планирует применять его в 2020 году, дополнительно уведомлять инспекцию об этом не нужно.

Способы подачи уведомления:

- лично в налоговую инспекцию;

- через уполномоченного представителя;

- заказным письмом.

Датой подачи формы в ИФНС будет считаться день поступления в инспекцию или день, указанный на почтовом штемпеле.

Если уведомление подается через представителя компании, в заявлении нужно указать документ, подтверждающий его полномочия, и приложить к уведомлению копию этого документа, например, доверенность.

Что нужно указать в уведомлении

В уведомлении нужно указать выбранный объект налогообложения — «доходы» или «доходы, уменьшенные на сумму расходов». «Доходы» лучше выбирать, если у компании небольшие расходы. Если расходы большие и на них можно уменьшить налогооблагаемую базу, выберите «доходы минус расходы».

Считается, что, если расходы компании не превышают 60 % от ее доходов, выгоднее выбрать «доходы», если превышают — «доходы минус расходы».

В уведомлении также нужно указать остаточную стоимость основных средств и размер доходов по состоянию на 1 октября текущего года. Для точного расчета можно учитывать размер налоговых ставок с учетом вида деятельности и категории налогоплательщика в конкретном регионе.

Изменение объекта налогообложения

Гл. 26.2 НК РФ не вводит ограничения для изменения объекта налогообложения по УСН. Однако выбрать новый объект можно только до предельного срока подачи заявки, то есть до конца текущего года (п. 2 ст. 346.14 НК РФ, Письмо УФНС РФ по г. Москве от 07.05.2009 № 20-18/2/045279@).

Для этого нужно представить в ИФНС еще одно уведомление с новым объектом налогообложения и приложить письмо о том, что первоначальное уведомление аннулируется (Письма Минфина РФ от 14.10.2015 № 03-11-11/58878 и от 16.01.2015 № 03-11-06/2/813).

Если компания на практике применяет не тот объект налогообложения, который указан в уведомлении, ИФНС может пересчитать налоговые обязательства компании самостоятельно, потому что выбор объекта налогообложения нужно выбирать с соблюдением условий, указанных в гл. 26.2 НК РФ.

Подтверждение от ИФНС

Для перехода на УСН не нужно получать разрешение от инспекции. Достаточно просто уведомить ИФНС и начать деятельность без подтверждения (Письмо Минфина РФ от 16.02.2016 № 03-11-11/8396).

Однако убедиться в том, что спецрежим можно применять, все же стоит: например, можно направить в инспекцию запрос о подтверждении факта применения компанией УСН (Приложение № 6 к Административному регламенту, утвержденному Приказом Минфина РФ от 02.07.2012 №99н).

В течение 30 дней ИФНС пришлет ответное письмо о переходе на УСН (п. 93 Административного регламента).

Если компания не уведомила ИФНС о смене налогового режима вовремя, чиновники отправят ей сообщение о невозможности применения УСН (Приказ ФНС РФ от 02.11.2012 № ММВ-7-3/829).

Уведомление подано, а компания передумала переходить на УСН — что делать?

Если компания решила перейти на УСН и уже подала уведомление в ИФНС, но передумала и решила остаться на общем режиме налогообложения, то ей нужно уведомить ИФНС о своем решении. Сделать это нужно до 15 января следующего года, в котором планировались применение УСН (п. 6 ст. 346.13 НК РФ). Если не успеет, придется год работать на «упрощенке».

Подготовка налоговой базы переходного периода

Чтобы сформировать налоговую базу переходного периода, нужно учитывать, как рассчитывается налог на прибыль, — методом начисления или кассовым методом.

Чтобы определить налоговую базу при переходе с общего режима на упрощенный, нужно включить в базу по единому налогу на дату перехода суммы, полученные до 31 декабря текущего года, в оплату по договорам, которые будут исполнены после перехода на УСН (п. 1 ст. 346.25 НК РФ). Если средства уже были включены в доходы, их можно не включать в базу по единому налогу. Доход и расход нужно учитывать один раз — либо при общем режиме налогообложения, либо при упрощенном.

При методе начисления к переходным доходам относятся незакрытые авансы, полученные при применении ОСНО. При кассовом методе доходы формируются по мере поступления оплаты, вне зависимости от даты реализации товаров и услуг (п. 1 ст. 346.17 НК РФ).

В последнем квартале текущего года нужно восстановить НДС по основным средствам, нематериальным активам и материально-производственным запасам в размере, ранее принятом к вычету, и в размере суммы, пропорциональной балансовой стоимости без учета переоценки для основных средств и нематериальных активов (Письма Минфина РФ от 10.06.2009 № 03-11-06/2/99, от 27.01.2010 № 03-07-14/03).

Если НДС по имуществу, приобретенному до перехода на УСН, к вычету не ставился, его нельзя восстановить (Письма Минфина РФ от 18.10.2016 № 03-07-14/60503 и от 16.02.2012 № 03-07-11/47). Это нужно сделать в последнем квартале текущего года до перехода на специальный режим. Восстановленный налог включается в состав прочих расходов (ст. 264 НК РФ, Письма Минфина РФ от 01.04.2010 № 03-03-06/1/205, УФНС России по г. Москве от 24.12.2009 № 16-15/136335).

Если компания уплатила НДС с аванса и отправила товары или выполнила услуги в период действия УСН, нужно вернуть клиентам НДС с аванса. Этот налог можно вычесть в последнем квартале текущего года, если представить документы, подтверждающие факт возврата НДС (п. 5 ст. 346.25 НК РФ).

Налог нельзя сначала заявить к вычету, а затем вернуть, также нельзя вернуть налог покупателям путем зачета и если контракт предоплаты расторгнут и аванс возвращен.

Так как на УСН компании не оплачивают НДС, в договорах, заключенных до перехода на специальный режим, нужно скорректировать цену товаров и услуг, установленных с НДС, а в следующие годы указывать, что цена не облагается НДС.

Если компания в текущем году создавала в налоговом учете резервы, можно учесть их остатки на конец года в составе внереализационных доходов (п. 7 ст. 250 НК РФ, пп. 5 п. 4 ст. 271 НК РФ).

Авансы, выданные в период действия ОСНО в счет предстоящих поставок, нужно включить в базу по единому налогу на дату поступления товаров и услуг.

Если компания использовала кассовый метод, она признавала свои доходы и расходы по мере оплаты, поэтому ей не нужно следовать особому порядку формирования доходов и расходов (пп. 2 и 3 ст. 273 НК РФ).

Чтобы определить остаточную стоимость амортизируемого имущества, приобретенного до перехода на УСН, нужно вычесть из закупочной стоимости сумму амортизации за период применения ОСНО.

Если до перехода на УСН основные средства или нематериальные активы не были оплачены, их остаточную стоимость можно отразить в учете, начиная с отчетного периода, когда произошла оплата.

При расчете налога на прибыль кассовым методом остаточная стоимость амортизируемого имущества будет равна первоначальной, так как при кассовом методе амортизируется только полностью оплаченное имущество (пп. 2 и 3 ст. 273 НК РФ).

Переход с ОСНО на УСН в середине года

Можно ли перейти на УСН с ОСНО в середине года

Выбрать УСН с середины финансового года может только вновь созданная организация или ИП, в течение 30 дней с момента постановки на учет в ФНС. При регистрации юридического лица или ИП, за ними автоматически закрепляется общая система налогообложения (ОСН). Чтобы применять УСН, надо в письменном виде уведомить об этом налоговую по месту регистрации. Это право закреплено статьей 346.13 п.2 НК РФ.

Заполнить заявление онлайн

Нельзя работать на УСН, можно использовать только ОСНО:

- любым компаниям, имеющим филиалы;

- банкам;

- страховщикам;

- негосударственным пенсионным фондам;

- брокерам, дилерам, другим участникам рынка ценных бумаг;

- ломбардам;

- компаниям, выпускающим подакцизную продукцию;

- организациям, добывающим, реализующим полезные ископаемые, кроме общераспространенных (гипс, щебень, битум и прочие);

- компаниям, работающим в игровом бизнесе;

- адвокатам, ведущим частную практику, нотариусам;

- участникам соглашений о разделе продукции;

- плательщикам единого сельскохозяйственного налога;

- компаниям, в которых больше 25% уставного капитала принадлежит другим юридическим лицам, за некоторыми исключениями;

- бюджетным и казенным организациям;

- иностранным компаниям;

- микрофинансовым организациям;

- частным агентствам занятости.

Полный список ограничений по УСН есть в новой редакции статьи 346.12, которая начала действовать с 1 августа 2019 года.

Предприниматели и организации, которые проработали больше 30 дней с момента постановки на учет, могут поменять ОСНО на УСН только в новом финансовом году. Действовать упрощенка начнет с 1 января.

Во время перехода с ОСНО на упрощенку любые расходы или прибыль учитываются без двойного налогообложения.

Как перейти на упрощенку с ОСНО

Для перехода с ОСНО на УСН необходимо соответствовать ограничениям Налогового кодекса РФ:

- суммарный доход за 3 квартала года, в котором подают заявление на переход, должен быть меньше 112,5 млн рублей (ранее применяли индекс-дефлятор, но в 2017 — 2020 годах индексация предельной величины дохода приостановлена);

- среднее количество сотрудников за год, в котором подают заявление, должно быть меньше 101 человека;

- суммарная стоимость амортизируемых основных средств, числящихся на балансе, не должна превышать 150 млн рублей;

- доля в уставном капитале, которой владеют другие организации, не может превышать 25% (исключение: общественные организации инвалидов, кооперативы, научные и образовательные объединения).

Если эти требования выполнены, то, чтобы перейти с ОСНО на упрощенку надо:

- заполнить уведомление о переходе на специальный режим налогообложения (УСН);

- отправить его в налоговую по электронной, обычной почте или отвезти лично.

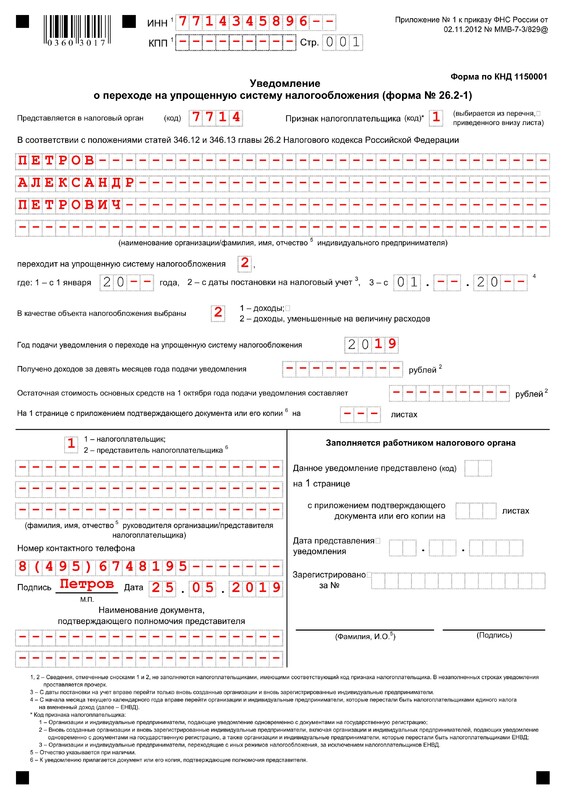

Уведомление от плательщика по ОСНО налоговики должны получить до 31 декабря текущего финансового года. В этом случае право использовать УСН наступит с 1 января следующего года. Образцы уведомлений, которые заполняют, чтобы перейти с ОСНО на спецрежим. Индивидуальный предприниматель:

Уведомление о переходе на УСН для ИП

Уведомление о переходе на УСН для ИП

Уведомления от организации, чтобы перейти с ОСНО на упрощенку.

Уведомление о переходе на УСН для ООО

Уведомление о переходе на УСН для ООО

Скачать бланк, чтобы перейти с ОСНО на спецрежим, можно на нашем сайте:

Скачать бланк по форме 26.2-1

Правила заполнения и отправки уведомления:

- недопустимы исправления, опечатки, помарки и прочее;

- от руки бланки заполняют черной, синей или фиолетовой пастой;

- обязательно распечатать бланки на отдельных листах;

- в электронном виде заполненный формуляр отправляют в личном кабинете на сайте налоговой или через бухгалтерские программы;

- по почте отправляют заказным письмом с уведомлением;

- лично отвозят в региональную ФНС 2 экземпляра, регистрируют, один оставляют налоговикам, второй со штампом инспекции забирают для бухгалтерии. Второй экземпляр пригодится, если налоговики потеряют свой и начнутся разборки с ФНС по поводу правомерности применения УСН.

Ждать ответа от налоговиков не надо, УСН начинает действовать по умолчанию с началом нового финансового года.

Как перейти на УСН только открывшейся компании

Если предприниматель или организация только начали работать, чтобы заменить ОСНО на УСН нужно заполнить уведомление и переслать его в свое отделение ФНС. Законом на это дается 30 дней с момента постановки на учет в качестве налогоплательщика.

Законодательная база

Все нюансы, связанные со сменой ОСНО на УСН, регулирует несколько нормативных актов:

Кратко информация по переходу с ОСНО на упрощенку изложена на видео:

Трудности переходного периода

При переходе с ОСНО на УСН возникают вопросы: как учитывать доходы, что относить к основным средствам, как поступить с НДС и многие другие.

Консультации по переходу на УСН

Как считать доходы

Сумма 112,5 млн рублей включает разные доходы, но есть поступления, которые можно не учитывать. Вся информация представлена в таблице:

| Прибыль, которую учитывают | Прибыль, которую не учитывают |

|---|---|

| От основной деятельности | Возвращенный займ |

| Внереализационная | Задаток или залог |

| От осуществления имущественных прав | Стоимость имущества, внесенного как доля уставного капитала |

| Авансы | Стоимость имущества, полученного безвозмездно (например, по договору дарения) |

| Товары, средства, поступившие по агентскому>агентскому договору (кроме вознаграждения по нему) |

|

| Гранты |

За налоговый период суммарная прибыль должна быть меньше 150 млн рублей.

Остаточная стоимость основных средств

Суммарная стоимость должна быть меньше 150 млн рублей, в эту сумму входят только основные средства, которые подлежат амортизации. Исключены из перечня:

- ценные бумаги;

- природные ресурсы;

- недостроенная недвижимость;

- товарные запасы.

Любые земельные участки, находящиеся в собственности у предпринимателя или организации, относятся к исключениям. Амортизация по ним не считают, следовательно, в сумму 150 млн их стоимость не входит.

На упрощенной системе налогообложения деньги, потраченные на покупку основных средств, нематериальных активов, по 346.16 НК РФ проводят по бухгалтерии как расходы в том же финансовом году.

Среднесписочное количество сотрудников

Для расчетов используют простую математическую формулу: суммируют количество персонала за каждый календарный день, делят на количество дней. Например, в компании с 1 по 15 июля работало 50 человек, 16 июля приняли еще 15 сотрудников, среднее количество будет равно: (50х15 + 66х16)/31 = 58,25.

При расчетах не надо учитывать сотрудниц, находящихся в декрете или отпуске по уходу за ребенком, а также студентов в отпуске на время сессии без сохранения зарплаты.

Лизинговые платежи

Если компания оплачивает оборудование, машины, взятые в лизинг, то при переходе с ОСНО на УСН действуют несколько правил:

- оплата по договору лизинга, внесенная согласно графику платежей, учитывается в расходах;

- если одним платежом компенсируют часть стоимости выкупаемых машин и их использование, то как расходы учитывается только лизинговая часть.

Стоимость оборудования, выплаченная по договору лизинга, учитывается со дня окончания действия договора, проходит по бухгалтерии УСН как расходы на покупку основных средств.

Что делать с НДС

Компании и предприниматели, которые отчитываются по ОСНО и платят НДС, как правило работают с контрагентами на основной системе налогообложения.

С переходом на упрощенку возникают сложности, особенно по договорам, предусматривающим авансовые платежи. Выйти из затруднительной ситуации можно тремя способами:

1) Аванс, выплаченный контрагентом, провести по 4 графе 1 раздела книги учета доходов и расходов. Записывают полную сумму с НДС.

2) До начала использования упрощенной системы налогообложения (до 1 января нового года) сделать следующее:

- подписать новый договор, в котором стоимость товаров или услуг снижена на объем НДС;

- с поступившего аванса вернуть контрагенту сумму налога 20%;

- НДС с поступившего аванса принять к вычету в четвертом квартале последнего года на ОСНО;

- завести книгу покупок в 4 квартале (хотя УСН начинает действовать после его окончания), зарегистрировать в ней счет-фактуру на авансовый платеж.

3) Составить с покупателем новый договор, по которому аванс возвращается в полном объеме, а новый платеж перечисляется после начала использования упрощенки.

После перехода с ОСНО на упрощенку, компания перестает быть плательщиком НДС, но по товарам, сырью, материалам должна восстановить сумму налога, принятого к вычету ранее.

Бухгалтерское обслуживание от 1 667 руб./мес

Использовать вместо основной системы налогообложения упрощенку может любое юридическое лицо и индивидуальный предприниматель, которые подходят под критерии, определенные Налоговым кодексом РФ. Перейти с одного режима на другой новички могут в середине года (в течение 30 дней с момента регистрации в ФНС). Работавшие больше месяца — только дождавшись начала нового налогового периода (с 1 января).

В избранное Нажмите Ctrl+D чтобы добавить страницу в избранное 0 нравится Поделиться:

Хочу поменять систему налогообложения

Зачем менять систему налогообложения

Поменять систему налогообложения, Налоговый кодекс:

по желанию — 346-я статья

по требованию — 346.13 статья

Есть два повода поменять систему налогообложения: по желанию или по требованию налогового кодекса.

В зависимости от системы размер налогов может отличаться в несколько раз, поэтому одному бизнесу больше подходит патент, другому — упрощенка 15% или 6%.

Магазин закупил запчасти на 70 000 тысяч рублей и продал за 100 000.

Калькулятор налогов на сайте налоговой

Представим, что магазин на упрощенке 6%. Он платит налог с дохода: доход — сто тысяч, налог — 6000, или шесть процентов от ста тысяч.

Теперь посчитаем налог на упрощенке 15%. Налог — это разница между доходами и расходами, которую надо умножить на пятнадцать процентов. Получается, магазин платит 4500 рублей и сокращает налог почти в полтора раза.

Компания обязана сообщить налоговой об изменениях, статья 346.13 Налогового кодекса

У каждой системы свои критерии. Например, индивидуальный предприниматель не вправе работать на патенте, если у него в штате больше пятнадцати сотрудников. Допустим, магазин начинал на патенте, потом увеличил штат, и теперь обязан перейти на другую систему налогообложения.

Штрафы за недоплату налогов — 122-я статья Налогового кодекса

По Налоговому кодексу, компания сама следит, отвечает ли она критериям системы налогообложения. Если нет, придется переходить на другую систему, иначе образуется долг по налогам. А за это полагается штраф.

«Росагро-консалтинг» перешла с общей системы на упрощенку шесть процентов.

Сначала всё было в порядке: «Росагро» отвечала требованиям работы на УСН 6% и платила налоги, сколько нужно.

Потом другая компания выкупила долю в «Росагро» — пятьдесят процентов. В Налоговом кодексе есть требования для упрощенки: доля одной компании в другой должна быть не больше четверти. Выходит, «Росагро» больше не может работать на УСН 6% и обязана перейти на другую систему налогообложения.

«Росагро» не поменяла систему и платила налоги по-старому три года. Через три года налоговая пересчитала налоги «Росагро» так, будто она работает на общей системе налогообложения, и потребовала доплатить 11,8 миллиона рублей.

Судебное дело на Российском налоговом портале

Правила перехода на другую систему

Статьи Дела:

Патент или ЕНВД

Вопросы и ответы об упрощенке 6%

Расходы для упрощенки 15%

Есть общие правила для смены системы налогообложения, они подходят для любой системы.

Убедиться, что компания подходит под критерии системы налогообложения. Каким компаниям какая система налогообложения подходит — отдельная тема, мы рассказываем об этом в статьях «Дела». Еще можно посмотреть таблицу налоговой: в таблице — сравнение всех систем. Основные критерии:

Заполнить заявление о переходе на другую систему. Заявление — документ, в котором компания говорит налоговой, что хочет перейти на новую систему. Без заявления компания не вправе считать и платить налоги по-новому.

У налоговой два похожих термина: «заявление» и «уведомление». Для патента и вмененки компания заполняет заявление, а для упрощенки — уведомление, по смыслу это одно и то же. Просто знайте, что есть два термина.

Заявление можно заполнять от руки или на компьютере и потом распечатать. Требования налоговой:

- использовать чернила черного, фиолетового или синего цвета;

- нельзя исправлять ошибки в распечатанном или написанном заявлении;

- нельзя распечатывать заявление на одном листе с двух сторон.

Ошибаться в заявлении нельзя. Опечатка — тоже ошибка: если в заявлении «Иваан» вместо «Иван», налоговая вправе вернуть заявление.

Памятка: как передать заявление в налоговую

Передать заявление налоговой. Для этого есть несколько способов: отнести самим в инспекцию, поручить представителю — например, бухгалтеру или банку, отправить ценным письмом с описью вложения или передать дистанционно. Можно через личный кабинет на сайте налоговой или операторов, например «Сбис» или «1С-отчетность».

Подготовить копии документов. При переходе на упрощенку нужно подтвердить, что бизнес подходит под ее условия. Для этого делаете копии документов:

- декларацию о прибыли;

- справку об остаточной стоимости;

- среднесписочную численность сотрудников;

- данные о доле участия других компаний.

Для перехода на патент и вмененку подтверждающие документы не нужны.

Подождать, пока налоговая поменяет систему. Налоговая рассматривает заявления на патент и вмененку пять рабочих дней. Для упрощенки ждать ответа от налоговой не нужно, но стоит сохранить подтверждения, что подавали заявление. Если подавали заявление лично, подходит копия заявления с отметкой налоговой, если по почте — опись вложений.

Шаблоны для перехода: на вмененку, патент

Убедиться, что налоговая изменила систему. Способы зависят от того, какую систему вы выбираете. Для патента налоговая выдает патент, это и есть подтверждение. Для ЕНВД — уведомление, а для упрощенки — ничего. Зато можно попросить письмо, где налоговая говорит: «Да, ИП Машкина А.А. на упрощенке 6%».

Шаблон письма налоговой о переходе на УСН

Для подтверждения о переходе на упрощенку подходит запрос в налоговую. Открываете сайт и в свободной форме пишете, какое письмо нужно от налоговой. Она ответит за тридцать рабочих дней. Пример запроса:

Попросить налоговую подтвердить систему налогообложения

Здравствуйте!

Прошу предоставить информационное письмо (форма 26.2-7), которое подтверждает, что ИП применяет упрощенную систему налогообложения. Объект налогообложения — «Доходы».

ИП Машкина Мария Марьевна,

реквизиты

дата

Бухгалтерия клиентам Модульбанка: считаем налоги, сдаем отчетность, сами разговариваем с налоговой. Бесплатно, за 11 000 рублей в год или за 21 000 рублей в квартал, в зависимости от сложности.

→ modulbank.ru/buhgalterya Да, это реклама, а что такого-то

Упрощенка 6% или 15%

Об упрощенке, 346.11-я статья Налогового кодекса

Упрощенка, или УСН — одна из систем налогообложения. Она «упрощенная», потому что компании отчитываются раз в год и платят один налог.

Вопросы и ответы об упрощенке 6%

Упрощенная система бывает двух видов: «Доходы» и «Доходы минус расходы». Они отличаются расчетом налогов.

Расходы для упрощенки 15%

Перейти на УСН по желанию

По требованию Налогового кодекса

С упрощенки 6% на упрощенку 15%

В день регистрации ИП или компании

В течение 15 дней с начала нового отчетного периода

С 1 января следующего года. Магазин решил перейти на УСН в 2019 году, заявление подает в 2018-м

За 30 дней после регистрации ИП или компании

С 1 января следующего года. Магазин решил перейти на УСН в 2019 году, заявление подает в 2018-м.

У налоговой есть форма заявления для перехода на упрощенную систему, её менять нельзя. В заявлении — сведения о компании и дата перехода на упрощенку.

Бланк заявления занимает страницу:

Заявление для перехода на упрощенку, сайт налоговой

Заявление для перехода на упрощенку, сайт налоговой

Рассказываем о нескольких пунктах подробнее:

Пункт

Когда заполнять

Что писать

ИНН и КПП

Компания переходит на упрощенку с нового года или с вмененки

Свой ИНН и КПП

«Признак налогоплательщика»

В день регистрации компании

С вмененки

Компания переходит с нового года

«Переходит на упрощенную систему налогообложения»

Переход с нового года или вмененки

В день регистрации компании или ИП

«Доходы за девять месяцев» и «остаточная стоимость»

Компания переходит с общей системы с нового года

«В качестве объекта налогообложения выбраны»

Всегда

1 — доходы

2 — доходы минус расходы

В заявлении есть место для телефона. Советуем указывать актуальный номер, по которому вы всегда на связи. Вдруг из налоговой позвонят с вопросом.

Патент

О патентной системе, статья 346.43 НК

Патентная система налогообложения называется «патентом», или ПСН. В Налоговом кодексе есть термин «дополнительная система», это как раз патент. Это значит, что нельзя работать только на патенте, но патент можно добавить к упрощенке или общей системе налогообложения.

На патент можно перейти:

- в день регистрации ИП;

- в любой день в году, но за десять рабочих дней до начала работы по патенту.

У одного клиента была такая ошибка: ИП подал заявление на патент 19 июня и планировал начать работать 1 июля. Налоговая отказала в патенте, потому что ИП подал заявление слишком поздно. Чтобы начать работать первого июля, последний день для подачи заявления — 15 июня.

Для патента строгая форма заявления: скачиваете с сайта налоговой и заполняете, писать в свободной форме нельзя. В заявлении — пять страниц, в них сведения о предпринимателе и патенте:

- первая — имя, ИНН, адрес предпринимателя, как в паспорте; дата перехода и срок патента;

- вторая — вид деятельности и код вида деятельности для патента;

- третья — адрес помещения, например, магазина;

- четвертая — раздел для такси и грузоперевозок, в котором предприниматель указывает сведения о рабочих автомобилях. Грузоподъемность, марка, количество мест и регистрационный номер — как в техпаспорте. Личную машину вписывать не нужно;

- пятая — раздел для ИП с магазинами, кафе или другими торговыми точками. В этом разделе пишем сведения о помещении, например, площадь.

Заявление на патентс сайта налоговой

Заявление на патентс сайта налоговой

Коды для патента на Гаранте

В заявлении есть код вида деятельности или сокращенно КВПДП — специальный код для патента. Коды для патента предприниматель указывает сам, их можно посмотреть на Гаранте.

По коду налоговая узнает, чем будет заниматься предприниматель и в каком регионе. Вид деятельности и регион зашифрованы в шести цифрах кода:

- первая и вторая цифра — код предпринимательской деятельности;

- третья и четвертая — код региона;

- пятая и шестая — порядковый номер вида деятельности.

Код для магазина-павильона стройматериалов в Челябинске

Код для магазина-павильона стройматериалов в Челябинске

Если у предпринимателя несколько бизнесов, например, закусочная и парикмахерская, и он хочет их перевести на патент, подает по одному заявлению на каждый бизнес. Одно для закусочной, второе для парикмахерской.

Единый налог на вмененный доход

Патент или ЕНВД

Единый налог на вмененный доход называется «вмененкой», или ЕНВД. Вмененка — дополнительная система налогообложения, ее можно добавить к упрощенке или общей системе.

О переходе на ЕНВД, статья 346.28 Налогового кодекса

На вмененку можно перейти в любой день года. Главное — передать заявление в налоговую за пять рабочих дней до начала работы на вмененке.

Заявление для перехода на ЕНВД:

для ИП

компаний

Формы заявления для перехода на вмененку для предпринимателей и компаний отличаются, но обе формы строгие. Если заполнить в свободной форме или с ошибками, налоговая откажет.

Заявление на ЕНВД занимает две страницы:

- первая — ИНН, имя, адрес предпринимателя или сведения о компании;

- вторая — код вида предпринимательской деятельности для ЕНВД, адрес бизнеса и подпись.

Заполняем на примере индивидуального предпринимателя:

На первой странице, кроме данных о предпринимателе, есть блок «Достоверность и полнота данных». Если заявление сдает, например, бухгалтер, он пишет в этом блоке номер и дату доверенности.

Коды вида предпринимательской деятельности для ЕНВД на Консультанте

На второй странице — код вида предпринимательской деятельности. Это не ОКВЭД, а специальный код для компаний и предпринимателей, которые работают на вмененке. Коды есть на сайте Консультанта.

В заявлении есть поля для трех видов деятельности. Допустим, у предпринимателя магазин «Водолей». Он продает сантехнику — это один вид деятельности, и устанавливает душевые кабины — второй вид деятельности.

Смена системы налогообложения может занять день, а может — несколько месяцев. Это зависит от системы, документов и способа передачи заявления в налоговую. Самый быстрый — через посредников, которые заполнят документы и сдадут их за вас.

Организации и индивидуальные предприниматели, которые приняли решение применять с 1 января 2009 года упрощенную систему налогообложения, должны успеть до 30 ноября 2008 года подать заявление об этом в налоговую инспекцию по месту своего учета (ст. 346.13 НК РФ). В связи с этим количество вопросов, связанных с такой сменой режима налогообложения, резко возросло. Ответим на самые «горячие».

Как не превысить показатель выручки

При переходе на «упрощенку» с 2009 года доход фирмы или предпринимателя за 9 месяцев 2008 года не должен превышать сумму 15 000 000 рублей, скорректированную на коэффициент-дефлятор 1,34, установленный на 2008 год (письмо Минфина России от 31 января 2008 г. № 03-11-04/2/22)). То есть лимит выручки составляет 20 100 000 рублей (15 000 000 × 1,34).

Как уложиться в этот лимит?

Для этого не требуется к концу года снижать обороты. Достаточно вместо договора купли-продажи заключить с покупателем договор комиссии, где вы будете посредником, а покупатель — заказчиком (см. схему).

Схема

Под свою ответственность, но на деньги покупателя вы будете приобретать для него товары и получать за эту услугу вознаграждение. Размер вознаграждения можно установить в сумме ожидаемой прибыли от сделки. В результате со всех перечисленных покупателем денег в доход попадет только сумма комиссионных (подп. 9 п. 1 ст. 251 НК РФ).

комментарий специалиста

Всем переходящим на «упрощенку» с 2009 года нужно помнить еще вот о чем. Если по отдельным видам деятельности фирма платит ЕНВД, то при переводе других видов на УСН ограничения по численности работников и стоимости имущества применяются в целом по фирме, а предел выручки — по видам деятельности отдельно (п. 4 ст. 346.12 НК РФ).

П.Л. Комарова, главный бухгалтер ООО «Рекорд», г. Нижний Новгород

Как не превысить показатель численности

При переходе на «упрощенку» средняя численность работников не должна быть больше 100 человек. Среднюю численность рассчитывают по правилам, установленным в постановлении Росстата от 20 ноября 2006 г. № 69.

Если ваш показатель незначительно превышает допустимый, то его можно подкорректировать. Самый безопасный способ — это оформить часть людей на неполный рабочий день или совместителями. Тогда их можно учитывать пропорционально отработанному времени. Значит, в средней численности фирмы каждый из переведенных составит меньше единицы. Поясним на примере.

Пример

Средняя численность работников фирмы составила 102 человека. Чтобы выдержать лимит численности для перехода на УСН, по согласованию с работниками 10 человек перевели на неполный рабочий день (по пять часов вместо восьми). В результате средняя численность этой группы работников составила 6 человек (10 чел. × 5 ч : 8 ч).

А общая средняя численность работников фирмы составит уже 98 человек (102 — 10 + 6) — достаточно для перехода на «упрощенку».

Как не превысить показатель стоимости имущества

Остаточная стоимость основных средств и нематериальных активов, используемых для получения доходов, при переходе на УСН не должна превышать 100 млн рублей. Этот показатель берут по данным бухгалтерского учета как разницу между первоначальной стоимостью амортизируемых объектов (а не всех) (подп. 6 п. 4 ст. 346.12 НК РФ) и их амортизацией, начисленной за весь период эксплуатации до перехода на УСН. Например, не нужно включать стоимость земельных участков.

Чтобы вписаться в имущественный лимит, стоит провести инвентаризацию и по ее итогам списать вышедшие из строя или морально устаревшие объекты. Если этого будет недостаточно, часть оборудования можно продать.

А объекты, которые вы приобрели в конце года, нужно постараться до следующего года подержать в статусе капвложений, которые основными средствами не являются (п. 3 ПБУ 6/01).

На все вопросы, связанные с упрощенной системой налогообложения, вам ответит бератор «УСН на практике».

Как не растерять клиентов

«Упрощенцы» не являются плательщиками НДС, поэтому не предъявляют этот налог покупателям и не выставляют в их адрес счета-фактуры. Многих «общережимников» это не устраивает: они не могут зачесть налог по ценностям, купленным у «упрощенца».

Однако это не означает, что такие клиенты потеряны.

Например, можно договориться с покупателем, что товар будет продаваться без НДС, но по цене, сниженной на 10 или 18 процентов (в зависимости от ставки налога). Очевидно, что в таком случае покупатель ничего не теряет.

Оптовым фирмам, которые закупают товар для его последующей перепродажи, больше подойдет другой способ. На помощь придет упомянутый выше посреднический договор: «упрощенец-оптовик» становится посредником между покупателем и поставщиком, находящимися на общей системе налогообложения. Купленное имущество вы приобретаете с НДС. «Входной» НДС покупатель может принять к вычету. Это выгодно и вам, как «упрощенцу»: в доходы пойдет лишь сумма комиссионного вознаграждения. В результате — снижение суммы единого налога. Также снижается риск превысить лимит выручки, позволяющий оставаться на «упрощенке».

комментарий специалиста

Многие «упрощенцы», идя навстречу покупателям, выставляют им счета-фактуры с выделенной суммой НДС. При этом всю сумму налога нужно уплатить в бюджет (подп. 1 п. 5 ст. 173 НК РФ) и представить в налоговую инспекцию налоговую декларацию (п. 5 ст. 174 НК РФ). Об этом говорится в письмах Минфина России от 23 октября 2007 г. № 03-07-11/512 и ФНС России от 5 декабря 2007 г. № ШТ-6-03/939. Но зачесть «входной» НДС «упрощенцу» нельзя — на вычет имеет право только налогоплательщик НДС (письмо Минфина России от 23 марта 2007 г. № 03-07-11/68).

Более того, если компания работает на УСН с объектом налогообложения «доходы», то все суммы, полученные от покупателей, являются доходами от реализации (ст. 346.15 НК РФ). Обложить единым «упрощенным» налогом придется всю выручку, включая НДС, а расходы такие фирмы не учитывают. Если объект налогообложения — «доходы за вычетом расходов», то и этом случае в состав доходов войдет вся поступившая от покупателя сумма (вместе с НДС). Учесть уплаченный НДС в расходах не получится: это касается только «входного» налога, уплаченного поставщикам за приобретенные ценности (ст. 346.16, 346.17 НК РФ). Выходит, что, стремясь удержать клиентов при помощи счета-фактуры, «упрощенец» наказывает себя несколько раз: платит НДС в бюджет, облагает единым налогом всю выручку, включая уплаченный НДС, не может учесть этот НДС в расходах, не может применить вычет «входного» налога.

Б.И. Рычков, налоговый консультант, г. Москва

НДС при переходе на УСН с ОСНО: учет и восстановление налога

Новый статус — новые правила

Восстановление НДС по основным средствам и НМА

По какой ставке восстанавливать НДС

Куда заносить сведения по восстановленному НДС при переходе на УСН

Что делать с НДС по ранее полученным авансам

Итоги

Новый статус — новые правила

Итак, ваша компания, соответствуя критериям для «упрощенцев», решила перейти на УСН с ОСНО. С одной стороны, это не может не радовать: меньше налогов — меньше головной боли. Да еще каких налогов! Один из самых сложных и «бумажных» — НДС: счета-фактуры, декларации, книги покупок и продаж. При упрощенке вам все это не потребуется.

Исключение составляют некоторые ситуации, подробнее о которых вы можете прочесть .

С другой стороны, будучи на ОСН, вы не только обязаны были начислять НДС, но и имели право на вычет, которым вы, конечно, пользовались. Однако одним из важнейших условий применения вычетов (подп. 1 п. 2 ст. 171 НК РФ) является использование активов и ТМЦ в деятельности, которая подлежит обложению НДС.

С переходом на УСН для вас данное условие перестанет выполняться, а это значит, что вы в соответствии с подп. 2 п. 3 ст. 170 НК РФ будете обязаны восстановить ранее взятый к вычету НДС по тем товарам, материалам и активам, которые остались на балансе к моменту перехода на новую систему налогообложения. И сделать это необходимо, подавая декларацию за квартал, предшествующий переходу на УСН.

Пример

У компании, перешедшей с 01.01.2020 с ОСНО на УСН, на балансе на 31.12.2019 числятся следующие остатки: сырья и материалов — на 100 000 руб., товаров — на 200 000 руб. НДС по данным ТМЦ компания ранее предъявила к вычету. В этом случае, переходя на УСН, необходимо будет восстановить НДС, сделав 31.12.2019 следующие проводки:

Дт 19 Кт 68 – 60 000 (20% × (100 000 + 200 000)) — восстановлен НДС по товарам и материалам, взятый ранее к вычету.

Дт 91 Кт 19 – 60 000 — восстановленный НДС отнесен в состав прочих расходов.

ВАЖНО! Порядок отражения операции по восстановлению НДС в бухгалтерском учете стоит описать в учетной политике. Он может быть аналогичен указанному в примере. Также возможно не использовать счет 19, а относить начисление восстановленного налога сразу на расходы.

Восстановление НДС по основным средствам и НМА

Тут уже будет несколько иная картина: НДС (тот, который был принят к вычету при покупке имущества) восстанавливается не в полной сумме, а только с его остаточной стоимости. При этом восстановленный НДС по данным активам, согласно ст. 264 НК РФ, должен быть учтен как прочий расход, уменьшающий налогооблагаемую прибыль (письма Минфина России от 01.04.2010 № 03-03-06/1/205, от 27.01.2010 № 03-07-14/03).

Пример

У компании, переходящей с 01.01.2020 с ОСНО на УСН, имеется автомобиль первоначальной стоимостью 3 млн руб., при этом начислена амортизация на дату перехода в сумме 1 млн руб. Сумма НДС, который ранее был заявлен к вычету, — 600 000 руб. В данном примере нам сначала необходимо рассчитать остаточную стоимость автомобиля (она будет равна 2 млн руб.), после чего можно определить сумму НДС, приходящегося на эту стоимость:

600 000 × 2 000 000 / 3 000 000 = 400 000.

Теперь отразим произведенные расчеты в проводках:

Дт 19 Кт 68 – 400 000 — восстановлен НДС по основному средству, взятый ранее к вычету;

Дт 91 Кт 19 – 400 000 — восстановленный НДС отнесен на прочие расходы.

По какой ставке восстанавливать НДС

Данный вопрос может быть актуален, если у вас на балансе имеются не самортизированные основные средства, приобретенные в период, когда НДС взимался по ставке, отличной от той, что действует в периоде восстановления. Например, при переходе на УСН с 2019 года это ОС, приобретенные до 2004 года с НДС по ставке 20%. В этом случае при восстановлении НДС в периоде действия ставки 18% (в 4-м квартале 2018 года), встает закономерный вопрос: по какой же из этих ставок восстанавливать налог? На этот счет Минфин дает некоторые разъяснения (например, в письме от 02.08.2011 № 03-07-11/208).

Несмотря на то, что в квартале восстановления НДС считается исходя из 18%, восстановить нужно налог, зачтенный по ранее действующей ставке (и именно она была указана в соответствующем счете-фактуре). Поэтому и восстанавливать налог следует именно по ставке, действующей на момент приобретения имущества. Если счет-фактура был утерян или уничтожен в связи с истечением обязательного срока хранения первичных документов, то восстановление налога по имуществу, введенному в эксплуатацию до 2004 года, производится по ставке 20% на основании бухгалтерской справки-расчета (п. 14 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Схожая, но уже обратная ситуация может возникнуть при переходе на УСН с 2020 года, когда в 4-м квартале 2019 года вам придется восстанавливать НДС по имуществу, купленному до 01.01.2019 со ставкой 18%.

Ознакомьтесь со статьей «Порядок восстановления НДС при переходе на УСН (нюансы)», в которой в том числе описывается и указанная ситуация.

Если НДС восстанавливается по товарам или материалам, которые облагаются по ставке 10%, то и восстанавливать НДС нужно именно по этой ставке.

Куда заносить сведения по восстановленному НДС при переходе на УСН

Ответ на этот вопрос содержится в п. 14 правил ведения книги продаж (приложение 5 к постановлению Правительства РФ от 26.12.2011 № 1137). Также есть соответствующие разъяснения Минфина в письме от 16.11.2006 № 03-04-09/22 и ФНС в письме от 20.09.2016 № СД-4-3/17657@, которые содержат рекомендации по заполнению книги покупок и книги продаж. Чиновники считают, что запись по восстановлению налога необходимо внести в книгу продаж, а в качестве основания указать документ, по которому НДС был ранее принят к вычету.

В декларации по НДС восстановленный налог отражается в строке 080 раздела 3 с расшифровкой в разделе 9 по каждой операции. Если НДС восстанавливается по объекту недвижимости, то за год в декларации 4 квартала необходимо заполнить приложение 1 к разделу 3.

Какие коды операций по НДС указываются в декларации и учетных регистрах, читайте в этой статье.

Как заполнить и сдать декларацию по НДС, читайте в материалах нашей специальной рубрики, которая посвящена НДС-отчетности.

Что делать с НДС по ранее полученным авансам

Предположим, что вы, работая на ОСНО, получили предоплату под будущую поставку, которая состоялась, когда вы уже стали «упрощенцем». Получив аванс, вы заплатили с этой суммы НДС в бюджет. Но перейдя на упрощенку, вы перестаете быть плательщиком налога. Как быть в этом случае с НДС при переходе на УСН?

Ответ содержится в нормах ст. 346.25 НК РФ. В последнем квартале года, предшествующего переходу на УСН, налог с полученных авансов, который ранее был уплачен в бюджет, можно принять к вычету. Для этого необходимо перечислить сумму НДС на расчетный счет покупателя (п. 5 ст. 346.25 НК РФ). И конечно же, у вас должны остаться подтверждающие эту операцию документы (письмо ФНС России от 10.02.2010 № 3-1-11/92@).

Кстати, арбитры приходят к мнению, что такими документами могут быть не только платежки, но также соглашения о зачете возвращаемых сумм НДС в счет будущих платежей по этому же договору (постановление ФАС Северо-Западного округа от 04.08.2010 № А21-11991/2009). Кроме того, судьи считают, что свое право на вычет компания может использовать даже тогда, когда договор, по которому поступил аванс, был расторгнут, а полученные деньги покупателю не были возвращены (постановление ФАС Поволжского округа от 18.07.2008 № А65-26854/2007). Таким образом, у налогоплательщиков есть все шансы отстоять свое право на вычет в рассматриваемой ситуации.

По авансам см. также наш материал «Принятие к вычету НДС с полученных авансов».

Итоги

Восстановление НДС при переходе на упрощенку — вопрос, имеющий немало нюансов. Подавая декларацию за последний квартал, в котором применялась ОСНО, следует внимательно изучить информацию о том, по каким операциям восстанавливать налог придется в обязательном порядке, и о том, какие вычеты можно оставить. Повторно заявить вычет при возврате на ОСНО, к сожалению, не получится.

Если вам интересно как платить налоги, если уведомление о переходе на УСН подали по ошибке, то читайте статью «Что делать в случае ошибки с УСН-объектом?».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Интересные материалы:

- Переоценка валюты при УСН

Как осуществляется переоценка валютных остатков? Какие валютные статьи нужно переоценивать в 2019-2020 годахПереоценка остатков средств…

- Не крупная сделка

Протокол по вопросам одобрения сделок ООО Действия Общества, в ходе которых приобретается или отчуждается (либо…

- Расчет потребности в оборотных средствах по балансу

Как рассчитать потребность в оборотных средствах Костюченко Н.С.Все чаще у банков возникает вопрос – как…

- Сертификат для налоговой

Что делать если забыл пароль от ЭЦППри установке ключа ЭЦП в операционную систему в первый…

- НДС при безвозмездной передаче

НДС при безвозмездной передаче – расход? Кошкина Т. Ю., редактор журналаЖурнал "Строительство: акты и комментарии…