- от автора admin

Содержание

- Порядок внесения исправлений в Книгу покупок и Книгу продаж

- Книги как отчеты по НДС

- Учет НДС простыми словами

- Первый шаг: настройки учетной политики

- Как сформировать счет-фактуру (СФ) на реализацию?

- Корректировка реализации в 1С: 8.3

- Отражение оплаты аванса покупателя в 1С

- Возврат произведенной частичной оплаты контрагенту

- Учет полученных счет-фактур в 1С

- Корректировочный счет-фактура от поставщика: учет в 1С

- Учет НДС с авансов поставщику

- Формирование дополнительных листов в Книге покупок и Книге продаж в 1С

- Оформление Книги покупок и Книги продаж (Кпп) при закрытии периода

- Экспресс-проверка в системе

- Важность этапов формирования книг

- Формирование книги покупок в 1С 8.3: пошаговая инструкция

Порядок внесения исправлений в Книгу покупок и Книгу продаж

Дополнительные листы к Книге покупок

Дополнительные листы к Книге покупок составляются в случаях:

- 1) При обнаружении ошибки в зарегистрированном ранее счете-фактуре. При этом не имеет значения, какой конкретно реквизит счета-фактуры заполнен неверно или отсутствует (см. по этому поводу Письмо Минфина России от 27.07.2006 г. ? 03-04-09/14).

- 2) В случае ошибочной регистрации счета-фактуры (без внесения в него исправлений).

- 3) При обнаружении, что в истекшем налоговом периоде не зарегистрирован полученный счет-фактура.

Записи об аннулировании производятся за тот налоговый период, в котором этот счет-фактура был зарегистрирован.

Исправленный счет-фактура регистрируется в Книге покупок в том налоговом периоде, в котором он получен, так как право на налоговый вычет возникает именно в этом периоде.

При оформлении дополнительного листа вам необходимо:

а) в строку перенести итоговые данные по графам 7, 8а, 8б, 9а, 9б, 10, 11а, 11б и 12 из книги покупок за налоговый период, в котором был зарегистрирован ошибочный счет-фактура;

б) по строке в графах с 1 по 12 записать показатели ошибочного счета-фактуры, который аннулируется;

в) в строке подвести итоги по графам 7, 8а, 8б, 9а, 9б, 10, 11а, 11б и 12 (из показателей строки вычесть показатели записей ошибочного счета-фактуры);

г) показатели по строке использовать для внесения изменений в налоговую декларацию.

Дополнительный лист подшивается к Книге покупок за тот налоговый период, в котором аннулируется неверный счет-фактура.

Используется аналогичный порядок внесения изменений в книгу покупок (то есть путем отражения соответствующих записей данного счета-фактуры в дополнительном листе Книги покупок).

Дополнительный лист подшивается к Книге покупок за тот налоговый период, в котором аннулируется неверный счет-фактура.

В таком случае соответствующие изменения в книгу покупок вносятся путем оформления дополнительного листа за тот налоговый период, в котором получен незарегистрированный счет-фактура. Для этого вам следует:

а) в строку перенести итоговые данные по графам 7, 8а, 8б, 9а, 9б, 10, 11а, 11б и 12 из Книги покупок за налоговый период, в котором был не зарегистрирован счет-фактура;

б) по строке в графах с 1 по 12 записать показатели не зарегистрированного счета-фактуры;

в) в строке подвести итоги по графам 7, 8а, 8б, 9а, 9б, 10, 11а, 11б и 12 (к показателям строки прибавить показатели записей незарегистрированного раннее счета-фактуры);

Кроме того, не забудьте подать уточненную налоговую декларацию.

Дополнительный лист подшивается к Книге покупок за тот налоговый период, в котором не зарегистрирован счет-фактура.

Порядок заполнения дополнительного листа Книги покупок устанавливается в Правилах ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по НДС, утвержденных Постановлением Правительства РФ от 02.12.2000 г. ? 914.

Дополнительные листы к Книге продаж.

Дополнительные листы к Книге продаж составляются в случаях:

- 1) при обнаружении ошибки в зарегистрированном ранее счете-фактуре;

- 2) в случае ошибочной регистрации счета-фактуры (без внесения в него исправлений);

- 3) при обнаружении, что в истекшем налоговом периоде не зарегистрирован выставленный счет-фактура.

Механизм внесения изменений в Книгу продаж во всех случаях одинаков. Записи производятся в дополнительном листе за тот налоговый период, в котором был зарегистрирован ошибочный счет-фактура.

При оформлении дополнительного листа вам следует:

- а) в строку перенести итоговые данные по графам 4, 5а, 5б, 6а, 6б, 7, 8а, 8б и 9 из Книги продаж за налоговый период, в котором был зарегистрирован ошибочный счет-фактура;

- б) по строке в графах с 1 по 9 записать показатели ошибочного счета-фактуры, который аннулируется;

- в) в следующей строке зарегистрировать исправленный счет-фактуру, вписав его показатели в графы с 1 по 9;

- г) в строке подвести итоги по графам 4, 5а, 5б, 6а, 6б, 7, 8а, 8б и 9 (из показателей строки вычесть показатели записей ошибочного счета-фактуры и к полученному результату прибавить показатели записей зарегистрированного счета-фактуры);

- д) показатели по строке использовать для внесения изменений в налоговую декларацию.

Порядок заполнения дополнительного листа книги продаж устанавливается в Правилах ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по НДС, утвержденных Постановлением Правительства РФ от 02.12.2000 г. ? 914.

При изменении суммы налоговой базы и суммы НДС, исчисленной с этой налоговой базы, вы обязаны представить в налоговый орган по месту постановки на учет корректирующую налоговую декларацию за тот налоговый период, в котором вами были внесены изменения в Книгу продаж в порядке, указанном выше.

Директор аудиторской фирмы

М.В. Левченко

Инструкция о том, как сформировать книгу покупок (продаж) в 1C Бухгалтерия 8.3 пошагово. Эта тема затронута не только из-за того, что требуется инструкция по вводу отчетности в программе. Но также и потому, что вопрос налоговых вычетов и возмещений из бюджета является довольно острым, как для руководителей компаний, так и для работников налоговых органов.

1. Книги как отчеты по НДС

2. Учет НДС простыми словами

3. Первый шаг: настройки учетной политики

4. Как сформировать счет-фактуру (СФ) на реализацию?

5. Корректировка реализации в 1С: 8.3

6. Отражение оплаты аванса покупателя в 1С

7. Возврат произведенной частичной оплаты контрагенту

8. Учет полученных счет-фактур в 1С

9. Корректировочный счет-фактура от поставщика: учет в 1С

10. Учет НДС с авансов поставщику

11. Формирование дополнительных листов в Книге покупок и Книге продаж в 1С

12. Оформление Книги покупок и Книги продаж (Кпп) при закрытии периода

13. Экспресс-проверка в системе

14. Важность этапов формирования книг

15. Видео-инструкция «Как сформировать книгу покупок (продаж) в 1С»

Только нарушение в ведении рассматриваемых книг, по сути своей, не является основанием для того, чтобы налоговики отказали в вычете. Однако, у специалистов налоговых органов свой взгляд на этот вопрос. Поэтому в судах так много дел относительно этого налога.

И если в случае встречной проверки доказав должную осмотрительность фирма не лишится права на вычет, то в случае грубых ошибок в заполнении книг, такое вполне возможно. Именно поэтому требуется вести надлежащий учет и вносить корректные данные по коммерческой деятельности.

Прежде чем приступить к пояснению о том, как формировать Книгу покупок (продаж) в системе, необходимо понять, что они собой представляют. Далее, определить основные моменты учета НДС. После этого перейти к рассмотрению создания документов, благодаря которым происходит отражение записей в Книге покупок (продаж). Затем научиться проверять корректность внесенных данных перед формированием отчетов.

Книги как отчеты по НДС

Книга покупок и Книга продаж – это обычные отчеты. Они формируются простым нажатием кнопок в соответствующем разделе программы.

Особенность ведения заключается в том, чтобы в этих книгах данные отражались корректно.

Как проверить те данные, которые хранятся в системе, и как их подкорректировать, чтобы отчетность по НДС была сформирована верно, рассматривается в настоящей статье.

Книга покупок (КП) содержит в себе информацию обо всех приобретениях предприятием, в которых НДС выделяется отдельно и может быть возмещен. Данные в КП попадают из счетов-фактур, выписанных поставщиком.

Книга продаж (КПр) несет информацию обо всех операциях, когда организация реализовывала свою продукцию или имущество, оказывало услуги, при которых контрагенту выставлялся НДС. Данные о таких действиях в КПр поступают также из выставленных счетов-фактур организацией.

Формы и правила ведения перечисленных отчетов и документов утверждены Постановлением Правительства РФ от 26.12.2011 года №1137.

Учет НДС простыми словами

В конце прошлого века в нашей стране был установлен налог на добавленную стоимость, который, по сути, заменил применяемый ранее взимаемый государством процент с продаж. НДС является косвенным налогом, им облагают любую продажу на предприятиях, применяемых общую систему налогообложения.

Долгое время ставка налога составляла 18%, с 2019 года ставку увеличили до 20%.

Как и с любым налогом, есть возможность льготных ставок и освобождения от уплаты НДС. В статье мы не будем останавливаться на этом вопросе, информацию можно получить, изучив Налоговый Кодекс и соответствующие акты.

У фирмы, проще говоря, существует обязанность уплаты НДС с товаров, поступающих от поставщика, и с продукции, реализуемой самой организацией. Во избежание «задвоения» сумм налога, установлен порядок его расчета. Он отражен на схеме, представленной ниже:

Налог к уплате находит свое отражение в КПр, «входной» НДС – в КП, восстановленный – в зависимости от ситуации может попадать в любую из книг.

По итогам квартала фирме необходимо рассчитать налог к уплате в бюджет. Если сумма «входного» превышает сумму налога с реализации, то появляется НДС к возмещению. Это та сумма, которую бюджет возмещает организации.

Самый простой пример:

Продали продукцию — 300 руб., в т.ч. НДС 50 руб.

Приобрели МПЗ — 600 руб., в т.ч. НДС 100 руб.

50 – 100 = -50 руб. к возмещению из бюджета.

Теперь, когда общие положения понятны, можно двигаться дальше.

Первый шаг: настройки учетной политики

Для того, чтобы информация из документов, оформленных в программе, верно разносилась по счетам учета, требуется произвести настройки положений учетной политики (УП) в системе.

Для этого в меню «Главное» выбрать «Настройки» и кликнуть на строке «Налоги и отчеты». Если нажать «Учетная политика» в разделе «Настройки», то откроется окошко настроек бухучета. Для настройки правил налогового учета и отчетности нужно перейти в «Налоги и отчеты».

- В разделе НДС проставить галочки напротив тех положений, которые установлены в УП предприятия.

- В строке «Контролировать долю вычета» имеет смысл указать 89%. Потому что одной из оценок риска является превышение 89% доли вычетов по НДС от суммы начисленного налога. При этом берется период 12 месяцев, согласно Приказу ФНС России № ММ-3-06/333 от 30.05.2007 г. Однако, в программе рассматривается период в квартал, т.к. отчетность сдается ежеквартально.

- Далее выбрать порядок регистрации счетов-фактур на аванс. Программа предоставляет следующие варианты:

Обычно выбор делается в пользу первых двух законодательно установленных вариантов, если на предприятии не установлено иное.

Как сформировать счет-фактуру (СФ) на реализацию?

При продаже товаров и оказании услуг в 1С: Бухгалтерия 8.3 создается документ реализации через меню «Продажи» в разделе «Реализация (акты, накладные)» кнопкой «Реализация» и выбором объекта. В нижней части появляется клавиша «Выписать счет-фактуру». Автоматическое формирование СФ происходит после заполнения накладной (акта) и клика на эту кнопку.

После этого появится подсвеченная строка с данными СФ. Клик на эту строчку открывает СФ, где можно проверить информацию и распечатать, нажав на «Печать».

В накладной (акте) ниже под строкой с данными СФ также появляется подсвеченная строка «Начать обмен электронными документами с контрагентом». Нажатием на нее начнется поименованная операция.

Формирование СФ при розничных продажах не предусмотрено, в связи с тем, что информация о налоге отображается в чеке. Для того, чтобы данные о начисленном НДС отразились в Книге продаж, необходимо составить Справку-расчет кассира при формировании кассового Z-отчета в конце смены.

В меню Продажи, в разделе «Розничные продажи» необходимо выбрать «Отчеты о розничных продажах». Нажатием на кнопку «Отчет» и выбором в выпадающем меню раздела «Розничный магазин» откроется документ «Отчет о розничных продажах».

После заполнения этого документа сформируются проводки. Кроме того, информация об НДС с продаж отразится в регистре «НДС с продаж» и, соответственно, попадет в Книгу продаж.

Далее рассматриваются действия с корректирующим счетом-фактурой.

Корректировка реализации в 1С: 8.3

Два года назад перед тем, как подняли ставку НДС, ФНС постановила, что СФ, независимо от причин происходящих изменений, отражается как корректировочный. И вносить такие изменения может только поставщик в своих актах.

Чаще всего изменения бывают в количестве переданной продукции, также бывают элементарные ошибки в подсчетах, описки. Вместе с тем, нужно понимать разницу между КСФ и исправленным СФ.

КФС – продолжение исходного СФ, он заполняется по согласованию сторон в случае изменения цен, недопоставки или излишней поставки продукции и пр. КФС не может существовать без первоначального СФ.

Исправленный СФ представляет собой другую (измененную) версию первоначального документа. При его выставлении нет смысла согласовывать это с контрагентом, т.к. ИСФ создают при описках и ошибках в расчетах в первоначальном СФ.

В программе корректировочный счет-фактура (КСФ) оформляется так:

- Для начала в меню «Продажи» в одноименном разделе нажимается строчка «Корректировки реализации».

- Затем клавишей «Создать» открывается новая форма. В ней заполняются необходимые поля.

- В поле «Вид операции» есть возможность выбора между «Корректировка по согласованию сторон» или «Исправление в первичных документах».

- Чтобы выбрать тип документации используется поле «Основание». Например, выбирается «Реализация (акт, накладная)», где вносятся изменения.

После того, как шапка формы заполнена, можно вводить информацию непосредственно о ТМЦ.

Нажать «Добавить» и проконтролировать, что в табличке заполнен товар из накладной, внести корректировки в строке «после изменения». Кроме того, в этой же табличной вкладке можно отобразить корректировки не только по товарам, но также и по услугам, и по агентским услугам. Вкладка «Расчеты» предназначена для уточнений по зачету аванса, вкладка «Дополнительно» содержит поля об отправителе и получателе груза, ответственных лицах и т.п.

Под таблицей располагается кнопка «Выписать корректировочный счет-фактуру». Когда КСФ выписан, появляется его дата и номер. Если кликнуть на эту строчку, то откроется корректировочный счет-фактура.

В корректировочном счете-фактуре отражаются данные об увеличении или уменьшении суммы документа после корректировки и, соответственно, налога.

Если суммы уменьшатся, данные попадут в КП, увеличатся – в КПр.

Отражение оплаты аванса покупателя в 1С

Ранее поднимался вопрос об учете НДС с авансов. Отметим, что в коммерческой практике существуют различные варианты предварительных оплат, каждый из которых имеет свои особенности. Здесь пойдет речь непосредственно об авансах. Тема задатков, обеспечительных платежей или гарантийных взносов в данной статье не рассматривается.

Сам аванс представляет собой частичную оплату по договору. Соответственно, если договорные обязательства не могут быть исполнены, то такую оплату нужно вернуть. Притом, что уже были отражены все события в системе.

Весь процесс совершения частичной оплаты и ее возврата рассмотрен в этом разделе.

Чтобы отразить в учете поступление аванса от покупателя бухгалтер выставляет сначала покупателю счет. С одной стороны, счет не является обязательным документом, с другой стороны, он существенно облегчает задачу по взаимодействию с контрагентом в рамках поставки. Ведь в нем перечислены все позиции, выделены общая сумма и налог, указаны реквизиты сторон.

Для этого в меню «Продажи», выбирается раздел «Счета покупателям» и заполняются в открывшемся окне все необходимые поля с указанием договора, заключенного контрагентами.

Поступление частичной оплаты можно оформить непосредственно из Счета – нажать «Создать на основании» — «Поступления на расчетный счет».

Также можно воспользоваться меню «Банк и касса» в разделе «Банковские выписки» внести данные кнопкой «Поступление».

Обычно в счете указывается срок его оплаты, чаще всего это 3-5 дней с момента выставления.

Следует обратить внимание, что по законодательству на суммы не зачтённых в течение 5 к.дн. авансов, положено выписывать СФ на аванс. Поэтому следует тщательно отслеживать приход денег и своевременно выписывать СФ.

Сделать это можно одним из следующих способов:

- внутри документа «Поступление на расчетный счет» кликнуть на «Создать на основании» и выбрать «Счет-фактура выданный»;

- в меню «Банк и касса» выбрать раздел «Регистрация счетов-фактур на аванс», установить дату или период и нажать кнопку «Заполнить».

Любой из этих способов позволит оформить СФ на аванс. Отличием от СФ на полную оплату будет «Код операции» — 2, обозначающий, что данный СФ выписана на аванс.

Вообще, рекомендуется даже при автоматическом создании СФ проверять корректность введенной информации, коды, суммы.

Возврат произведенной частичной оплаты контрагенту

На практике происходит и так, что акты были выписаны ошибочно, по факту на складах отсутствуют указанные ТМЦ. Возможно, что произошло ЧП, часть продукции оказалась испорченной. Наступает ситуация, когда договорные отношения расторгаются.

В том случае, если по каким-то причинам происходит расторжение договора, и контрагент требует вернуть произведенную им частичную оплату, следует предпринять такие действия.

В реестре открыть «Поступление на расчетный счет» от данного покупателя, нажать «Создать на основании» и выбрать «Списание с расчетного счета». Откроется окно, в котором механически заполнены практически все поля. В «Вид операции» будет отмечено «Возврат покупателю».

Чтобы предъявить сумму НДС с частичной оплаты к вычету, надо воспользоваться в меню «Операции» разделом «Закрытие периода». Затем выбрать подсвеченную строку «Регламентные операции НДС». После нажатия на «Создать» в открывшемся окне и выбора «Формирование записей книги покупок» установить дату, выбрать вкладку «Полученные авансы» и нажать кнопку «Заполнить».

В таблице отразится информация по возвращенному авансу. Проводки можно увидеть, если кликнуть на «ДтКт».

Данная операция отразится в КП.

С одной стороны, возникает ощущение, что отражать частичные оплаты и контролировать их зачет довольно сложно, с другой стороны, программа 1С позволяет делать это все практически на автомате.

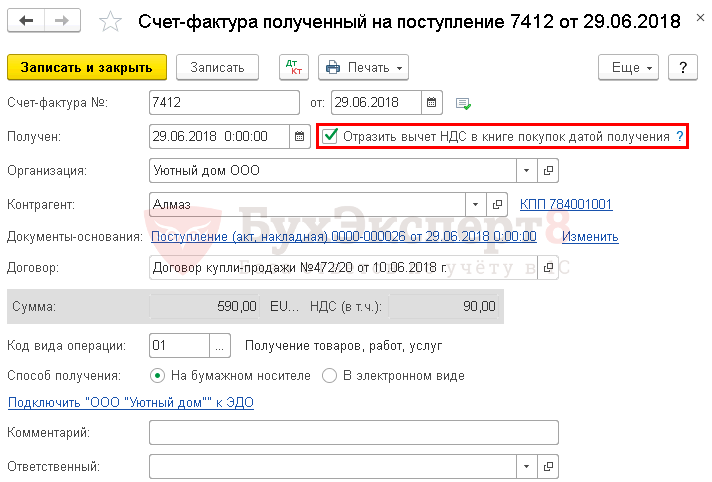

Учет полученных счет-фактур в 1С

Оформление происходит по аналогии с реализацией, только здесь выбирается меню «Покупки», раздел «Поступление (акты, накладные)», где через «Поступление» осуществляется выбор соответствующей формы, например, «Поступление товаров: Накладная».

- В шапке указывается информация о номере и дате входящей накладной, наименовании контрагента, договоре и выставленном счете.

- Выбирается склад, куда приходуются ТМЦ.

- Ставится галочка, если оригинал получен организацией.

- Таблица формы заполняется клавишами «Подбор», «Добавить» или «Добавить по штрихкоду».

Если предварительно организация получала счет, то можно ввести информацию в таблице автоматически. Просто выбирается счет в одноименном поле. После заполнения, под таблицей появляется строка «Счет-фактура», где следует ввести номер и дату акта, полученного от поставщика. После чего кликнуть «Зарегистрировать».

Ниже подсвечивается строка «Пригласить к обмену электронными документами», нажатие на которую позволяет совершить одноименную операцию.

При клике на строчку с СФ открывается сама форма, которую можно распечатать. Она содержит в себе сведения о налоге.

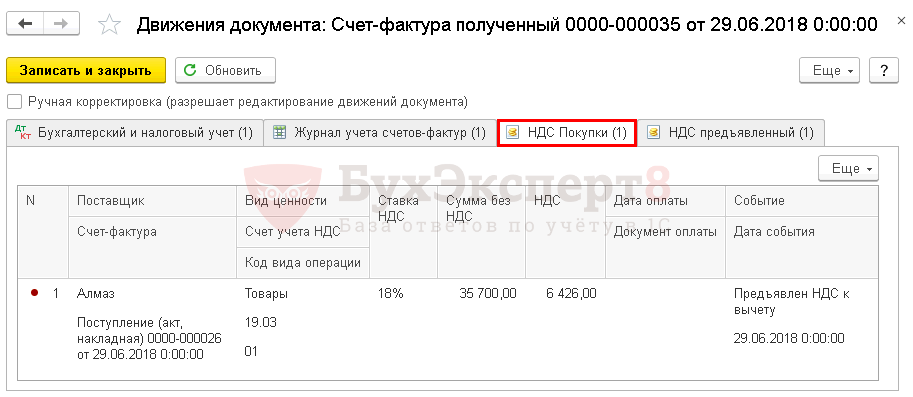

Нажатием на «ДтКт» открывается информация о проводках, где видно, что НДС учтен, а во вкладке «НДС Покупки» отражено событие о предъявлении НДС к вычету. Соответственно, запись будет отражена и в КП.

Далее будут рассмотрены нюансы оформления при внесении изменений поставщиком в выставленные СФ, а также по действиям с частичными оплатами.

Корректировочный счет-фактура от поставщика: учет в 1С

В том случае, если организация получила измененный пакет накладных и СФ от контрагента, бухгалтерия должна оформить исправления и в своих накладных, внесенных в 1С. Для этого в меню «Покупки», в разделе «Поступление» в списке нужно найти первичку от поставщика. Кликнуть правой клавишей мыши и в выпадающем меню выбрать «Создать на основании», затем «Корректировка поступления».

На вкладке «Главное» установить галку напротив «Восстановить НДС в Книге продаж». На вкладке «Товары» внести данные об изменениях в строках «после изменения». Под табличной частью внести информацию о полученном корректировочном СФ и нажать кнопку «Зарегистрировать».

По клику на подсвеченную строку с зарегистрированным КСФ откроется сама форма с отраженными в ней данными об изменении общей суммы и суммы налога. После нажатия на «ДтКт» откроются проводки по восстановлению НДС, эта информация отразится и в КП.

Учет НДС с авансов поставщику

С уплаченными и возвращенными контрагенту частичными оплатами в 1С ситуация складывается аналогично приведенному в разделе про авансы покупателю, только теперь предприятие играет противоположную роль. Соответственно, вначале на основании выставленного счета проводится оплата. Эта операция оформляется документами «Счет от поставщика» и после заполнения, по клавише «Создать на основании» формируется «Платежное поручение».

Также платежное поручение (ПП) можно вызвать самостоятельно из меню «Банк и касса».

В ПП указывается сумма аванса и НДС с него. ПП проводится и закрывается одноименной кнопкой. На основании ПП по клику правой клавишей на него в списке можно выбрать «Списание с расчетного счета», благодаря чему отразятся проводки по списанию денежных средств. А уже по введенному на его основании «Счету-фактуре полученном» отразится сумма налога в КП. Увидеть это отражение можно нажав в СФ «ДтКт» и выделив вкладку «НДС Покупки».

Если по каким-то причинам договор расторгается, то возврат аванса от поставщика оформляется следующим образом.

В меню «Банк и касса» (раздел «Банковские выписки») выбирается операция «Поступление на расчетный счет». В документе помимо информационных полей заполняется «Вид операции» — «Возврат от поставщика».

Непосредственно восстановление НДС, который был принят к учету с оплаченного аванса, необходимо через меню «Операции» и раздел «Закрытие периода», перейти к «Регламентным операциям по НДС».

Далее выбрать дату и нажать кнопку «Заполнить». В табличке отразится действие по восстановлению НДС с авансов. Проверить корректность отражения можно нажатием «ДтКт», в результате чего на вкладке НДС Продажи будет видно, что налог с возвращенного аванса восстановлен.

СФ необходимо провести и закрыть одноименной кнопкой.

Формирование дополнительных листов в Книге покупок и Книге продаж в 1С

Случается, что необходимо провести корректировку реализации или поступления прошлого периода. Проще говоря, когда документ был сформирован в предыдущем квартале, а ошибка обнаружена в текущем. В этом случае корректировка будет отражена в дополнительных листах Книги покупок или Книги продаж (Кпп).

Пример: 04.02.2020 г. Фирма реализовала контрагенту «Сапфир» товар в количестве 100 шт. за 18000 руб., в т.ч. 20% НДС 3000 руб.

В апреле была выявлена ошибка в количестве отпущенного товара.

Необходимо в разделе «Реализация (акты, накладные)» выбрать накладную организации «Сапфир», затем правой клавишей мыши кликнуть на строку и выбрать «Создать на основании» — «Корректировка реализации». Внести верное количество в открывшейся форме и зарегистрировать исправленный СФ.

Затем в меню «Операции» выбрать «Регламентные операции НДС» и при помощи кнопки «Создать» открыть «Формирование записей книги продаж».

В табличке на вкладке «Уменьшение стоимости реализации» нажать кнопку «Заполнить». Появится строка с корректировочными данными. В колонке «Запись доп.листа» нужно поставить галочку. Затем провести и закрыть документ одноименной кнопкой.

Если все проведено корректно, при создании Книги продаж будут сформированы дополнительные листы, содержащие корректировку по документу прошлого периода.

Аналогичным образом, только через «Корректировка поступления», оформляются изменения в предыдущих периодах в документах поставщиков.

Оформление Книги покупок и Книги продаж (Кпп) при закрытии периода

Прежде чем окончательно сформировать Кпп по окончании периода, необходимо проверить корректность всех проведенных операций. Программа 1С позволяет сделать это быстро и четко.

Какие шаги необходимы?

Во-первых, надо проверить наличие первичных документов и их отражение в программе. Это касается:

- Банковских документов: поступление в кассу и поступление на расчетный счет. Здесь проверяется правильность указания НДС, т.к. на основании этих сведений формируются СФ, например, на авансы.

- Актов и накладных на поступившие товары и услуги на правильность указания НДС, а также зарегистрированные СФ по описанным событиям.

- Документов на реализацию услуг и товаров аналогично предыдущим.

Проверить наличие счетов-фактур в крупной фирме ручным способом сложно, поэтому в программе 1С есть возможность автоматической проверки.

Для начала в меню «Отчеты» выбирается раздел «Наличие счетов-фактур». Выставляется период, например, 1й квартал 2020 года, нажимается «Сформировать» и программа выдает таблицу, в которой видно, все ли накладные имеют счета-фактуры и все ли оригиналы получены.

Если высвечивается отсутствие счета-фактуры, необходимо проверить первичку. Попасть в документ можно прямо из таблицы, кликнув на строку левой клавишей мыши. В том случае, если СФ есть в бумажном варианте, нужно оформить его и в программе.

Затем в меню «Отчеты» выбрать «Отчетность по НДС», где будет предложено провести проверку регламентных операций и перепроведение документов за установленный период.

Перепроведение необходимо делать в любом случае, т.к. в период подготовки и оформления первички, могли вносится изменения и надо восстановить последовательность событий.

Все регламентные операции в данной форме отражены в той последовательности, в которой нужно их выполнить.

Итак, опираясь на представленный пример, проводится «Перепроведение документов». По завершению действия напротив строки с наименованием автоматически проставляется галочка.

Далее следует кликнуть на строчке «Регистрация счетов-фактур на аванс». В открывшейся форме вводится период и нажимается кнопка «Заполнить», а затем «Выполнить».

В появившемся списке кликом на СФт можно его развернуть и посмотреть.

Наиболее часто встречающиеся ошибки в заполнении счетов-фактур:

- неверный код операции;

- не проставлен вид счета-фактуры;

- не проставлена галочка в счетах-фактурах полученных напротив строки «Отразить вычет НДС в книге покупок»;

- не сформирован счет-фактура на аванс, если прошло больше 5 дней с момента его получения.

Далее предлагается провести «Формирование сводной справки по розничным продажам». Кликаем, в открывшемся окне выбираем период и нажимаем «Заполнить». Данные формируются на основе отчетов о розничных продажах. Кроме того, отсюда можно распечатать «Сводную справку по розничным продажам», в которой будут отражены суммы НДС реализованного товара.

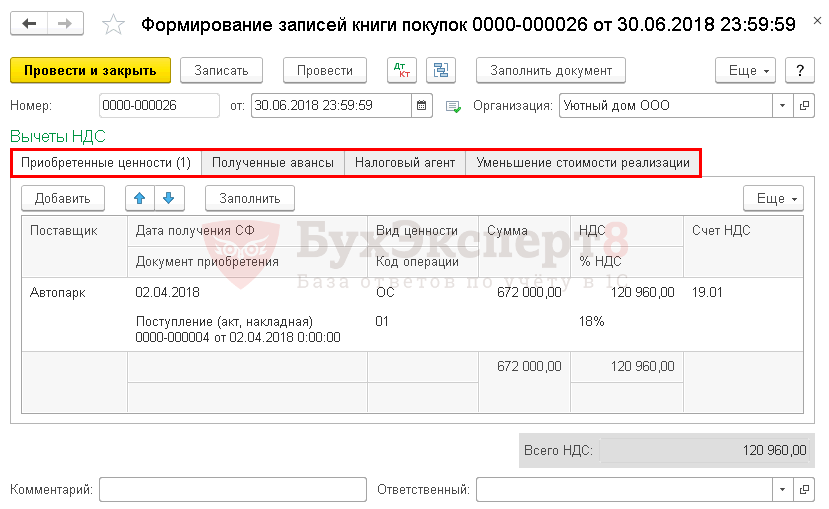

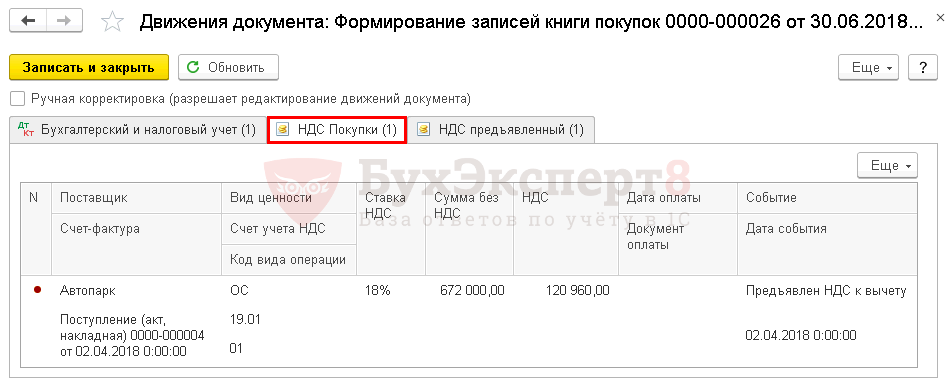

Далее по предоставленным подсказкам надо нажать на «Формирование записей книги продаж» — один из основных пунктов по теме настоящей статьи. Затем взять реестр банковских документов, реализации и поступления и проверить, по каким из них не были сформированы записи книги продаж. Сформировать записи. Затем нажать «Формирование записей книги покупок» и по аналогии проверить и внести записи.

Экспресс-проверка в системе

После того, как рекомендуемые регламентные операции выполнены, предлагается пройти «Экспресс-проверку ведения учета». При нажатии на эту кнопку открывается форма, в которой указано сколько ошибок есть в Положениях учетной политики, ведении Кпп.

Нажатием на значок слева от строки разворачиваются конкретные операции, где присутствует ошибка. Кроме того, разъясняются возможные причины ошибки и способы ее корректировки.

После клика на строку с решением программа предлагает, в данном примере, провести перенумерацию за весь год.

После того, как все ошибки будут исправлены, можно переходить к формированию Книги покупок и Книги продаж. Для этого можно нажать на эти документы в отчет «Отчетность по НДС», либо отдельно из меню «Отчеты» в разделе «НДС» выбрать соответствующие строки.

При формировании Кпп через кнопку «Показать настройки» можно выбрать «Формировать дополнительные листы» за корректируемый или текущий период и поставить галочку «Выводить только доп.листы». Как было рассмотрено выше, доп.листы формируются, если в текущем периоде производилась корректировка документов прошлого периода.

Далее выбирается период и нажатием кнопки «Сформировать» открывается форма Книги покупок (продаж). При проставлении соответствующей галочки формируются и дополнительные листы.

Программа позволяет распечатать данный документ или выгрузить его.

Аналогичным образом формируется Книга продаж. Настраивается формирование дополнительных листов, при этом появляется подсказка о том, как это сделать.

После того, как настройки выполнены и период указан, по кнопке «Сформировать» заполняется Книга продаж и дополнительные листы к ней.

Таким образом, само действие по формированию Книги покупок и Книги продаж не представляет сложности. А сам процесс подготовки и учета операций с налогом на добавленную стоимость является важным элементом формирования отчетов о произведенных покупках и продажах и начисленного с них НДС.

Важность этапов формирования книг

Почему так сильно заостряется внимание на грамотном заполнении Кпп? Дело в том, что Федеральная налоговая служба получила возможность (см. 74 П. 5.1 ст.174 Налогового Кодекса Российской Федерации «Экономика и социум» No6(19) 2015) проведения тотального камерального контроля путем получения автоматической сверки полученных в электронном виде книг покупок и продаж всех налогоплательщиков. Ранее ФНС могла производить осмотр документов только в рамках выездной налоговой проверки.

Следовательно, теперь у органов появилось больше возможностей для привлечения действующих компаний к ответственности за нарушение учета.

Самое интересно, что если налоговики выявят расхождения в пользу бюджета, то к ответственности могут и не привлечь. Но если ошибки занизили налогооблагаемую базу или завысили объем возмещений, то здесь не избежать судебных споров.

Соответственно, следует соблюдать поэтапность действий, а запомнить этапы помогает понимание процесса расчета косвенного налога.

Во-первых, следует своевременно и грамотно оформлять входящие и исходящие акты, накладные и счета-фактуры.

Во-вторых, сразу после оформления документации рекомендуется проконтролировать сформированные проводки в программе.

В-третьих, отследить формирование записей в Кпп по совершенным действиям.

В-четвертых, контролировать сроки и объемы оплаты по выставленным счетам.

Формирование книги покупок и книги продаж в 1С 8.3 — одно из основных действий при закрытии налогового периода. В этой статье мы рассмотрим:

- как в 1С сформировать книгу покупок и книгу продаж;

- как в них создать записи;

- как при необходимости заполнить доп.листы.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Формирование книги покупок в 1С 8.3: пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Книга покупок формируется по записям в регистре накопления НДС покупки. Если вам нужно чтобы какая-то запись отразилась в книге покупок, нужно занести ее именно в этот регистр.

Рассмотрим подробнее, какие документы делают в него записи.

Запись в книгу покупок в 1С 8.3

В 1С есть два основных способа внести запись в книгу покупок:

- при регистрации первичного документа (Счет-фактура полученный, ГТД по импорту и т.д.);

- через документ Формирование записей книги покупок.

Регистрация первичного документа

Отражение НДС в книге покупок с помощью первичного документа (счет-фактуры) подходит для всех поступлений ТМЦ, работ, услуг, кроме поступления ОС и НМА, а также для отражения НДС с выданных авансов, возвратов и т.д. Для ОС и НМА обязательно должен быть введен документ Формирование записей книги покупок.

Для отражения НДС в книге покупок при регистрации счета-фактуры (документа ГТД по импорту) установите флажок Отразить вычет НДС в книге покупок датой получения (для документа ГТД по импорту флажок Отразить вычет НДС в книге покупок).

Движения по регистру НДС Покупки:

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Регистрация СФ поставщика при приобретении материалов

- Регистрация СФ на аванс от поставщика

- Регистрация СФ поставщика при приобретении ОС

Документ Формирование записей книги покупок

документ Формирование записей книги покупок универсален. НДС, вычет по которому не был осуществлен при регистрации счета-фактуры, отражается в данном документе.

Создать его можно в разделе Операции — Закрытие периода — Регламентные операции НДС.

Для отражения НДС в книге покупок заполните необходимые вкладки по кнопке Заполнить или же весь документ по кнопке Заполнить документ.

Движения по регистру НДС Покупки:

См. также:

- Принятие НДС к вычету по ОС

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Принятие НДС к вычету по товарам, ввезенным из ЕАЭС

- Принятие НДС к вычету, уплаченного на таможне

- Принятие к вычету НДС, уплаченного налоговым агентом

- Принятие НДС к вычету при СМР хозспособом

- Принятие НДС к вычету при зачете аванса покупателя

Ручное заполнение

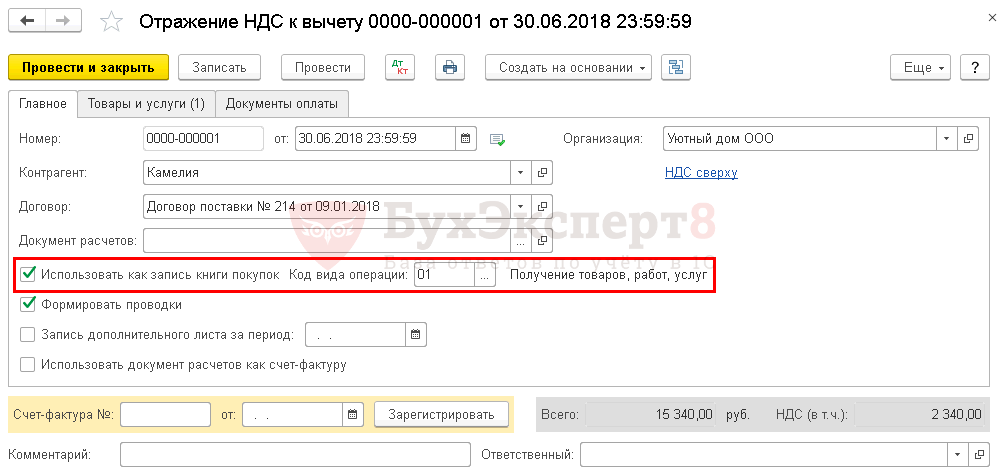

Но бывают случаи, когда нужно вручную внести запись в книгу покупок (например, отсутствует первичные документы). Для таких ситуаций в 1С предназначен документ Отражение НДС к вычету в разделе Операции — НДС — Отражение НДС к вычету.

Если в документе установлен флажок Использовать как запись книги покупок, то для отражения НДС в книге покупок документ Формирование записей книги покупок не создается.

Формирование книги покупок

Где найти книгу покупок в 1С 8.3? Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок.

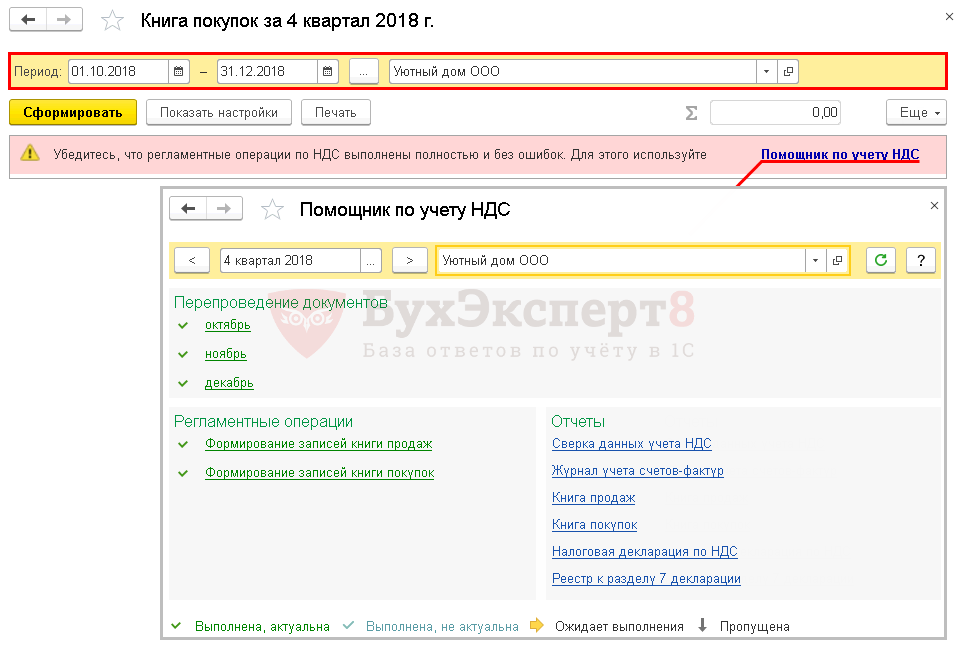

БухЭксперт8 рекомендует удостовериться, все ли операции выполнены перед формированием книги покупок. Для проверки зайдите по ссылке Помощник по учету НДС. Если все операции подсвечены зеленым, смело формируйте книгу покупок. ![]() PDF

PDF

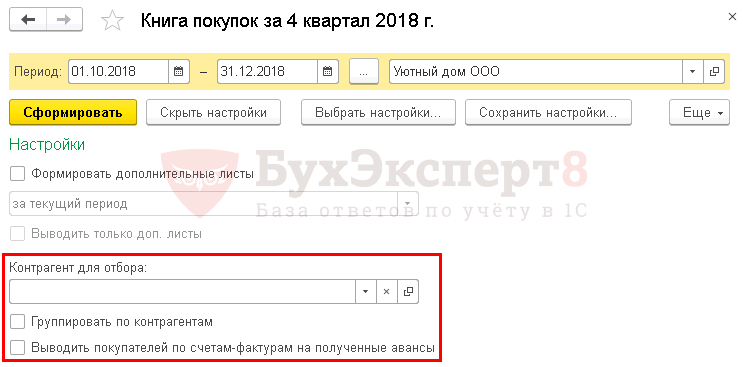

Дополнительные настройки отчета Книга покупок можно осуществить по кнопке Показать настройки.

Здесь можно выставить отбор по контрагенту для проверки записей в поле Контрагент для отбора, а также настроить вывод данных на печать.

Распечатать книгу покупок можно по кнопке Печать. PDF

Запись в доп. лист книги покупок в 1с 8.3: пошаговая инструкция

26 июля внесены исправления в первичные документы поступления услуг от 31 марта. Счет-фактуру необходимо отразить в доп. листе книги покупок.

Создайте документ Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС.

Чтобы запись попала в доп. лист книги покупок, установите:

- от — 26.07.2018: дата исправления ошибки;

- флажок Запись доп. листа;

- Корректируемый период — 31.03.2018: период, в котором совершена ошибка.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Уменьшение суммы затрат (услуги). НДС (в учете Покупателя)

- Принятие НДС к вычету по зачтенному авансу с помощью уточненной декларации

- Вычет НДС по забытому возврату от покупателя

Формирование доп. листов книги покупок в 1С 8.3

Доп.листы книги покупок печатаются также из отчета Книга покупок в разделе Отчеты – НДС – Книга покупок.

Чтобы сформировать дополнительные листы книги покупок, необходимо по кнопке Показать настройки установить флажок Формировать дополнительные листы.

- за текущий период — если задан Период, в который вносились изменения, например, 1 квартал;

- за корректируемый период — если задан Период, в котором вносились изменения, например, 3 квартал.

Если установлен флажок Выводить только доп. листы, то будут сформированы исключительно дополнительные листы. Если флажок не установлен, то дополнительные листы будут отражаться после основных записей книги покупок.

Распечатать доп. листы книги покупок можно по кнопке Печать. PDF

Формирование книги продаж в 1С 8.3: пошаговая инструкция

Книга продаж формируется по записям в регистре накопления НДС продажи. Если вам нужно чтобы какая-то запись попала в книгу продаж, нужно занести ее именно в этот регистр.

Рассмотрим подробнее, какие документы делают в него записи.

Запись в книгу продаж в 1С 8.3

В 1С есть два основных способа внести запись в книгу продаж:

- при регистрации первичного документа на реализацию (Реализация (акт, накладная) и т.д.);

- через документ Формирование записей книги продаж.

Начисленный НДС при реализации отражается в книге продаж при проведении документа реализации:

- Реализация (акт, накладная);

- Отчет о розничных продажах;

- Передача ОС и т.д.

При этом документ Формирование записей книги продаж по ним не создается.

Движения по регистру НДС Продажи:

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Реализация товаров в оптовой торговле

- Реализация товаров в розницу через автоматизированную торговую точку

- Реализация основного средства

- Отражение НДС с аванса в книге продаж

- Начисление НДС при СМР хозспособом

- Уменьшение суммы затрат (услуги). НДС (в учете Покупателя)

- Принятие НДС к вычету по зачтенному авансу с помощью уточненной декларации

- Вычет НДС по забытому возврату от покупателя

- Восстановление НДС при зачете авансов, выданных поставщикам

Формирование записей книги продаж

Документ Формирование записей книги продаж используется только при отражении в книге продаж восстановления НДС с авансов.

Создать его можно в разделе Операции — Закрытие периода — Регламентные операции НДС.

Движения по регистру НДС Продажи:

Изучить подробнее Восстановление НДС при зачете авансов, выданных поставщикам

Бывают случаи, когда нужно вручную внести запись в книгу продаж (например, отсутствует первичные документы). Для таких ситуаций в 1С предназначен документ Отражение начисления НДС в разделе Операции — НДС — Отражение начисления НДС.

Формирование книги продаж

Где найти книгу продаж в 1С 8.3? Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж.

БухЭксперт8 рекомендует еще раз проверить, все ли операции выполнены перед формированием книги продаж. Для проверки зайдите по ссылке Помощник по учету НДС. Если все операции подсвечены зеленым, то можно формировать книгу продаж. PDF

Дополнительные настройки отчета Книга продаж можно осуществить по кнопке Показать настройки.

Здесь можно выставить отбор по контрагенту для проверки записей в поле Контрагент для отбора, а также настроить вывод данных на печать.

Распечатать книгу продаж можно по кнопке Печать. PDF

Запись в доп. лист книги продаж

31 октября бухгалтер обнаружил, что не восстановлен НДС с аванса при зачете аванса в III квартале. Его необходимо отразить в доп. листе книги продаж.

Создайте Документ Формирование записей книги продаж в разделе Операции — Закрытие периода — Регламентные операции НДС.

Чтобы запись попала в доп. лист книги продаж, установите:

- от — 31.10.2018: дата исправления ошибки;

- флажок Запись доп. листа;

- Корректируемый период — 30.09.2018: последний день, в котором должен быть восстановлен НДС с аванса.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Корректировка регистра НДС продажи в документе Реализация (акт, накладная)

- Восстановление НДС с зачтенных авансов через уточненную декларацию

Формирование доп. листов книги продаж в 1С 8.3

Доп.листы книги продаж печатаются также из отчета Книга продаж в разделе Отчеты – НДС – Книга продаж.

Чтобы сформировать дополнительные листы книги продаж, необходимо по кнопке Показать настройки установить флажок Формировать дополнительные листы.

- за текущий период — если задан Период, в который вносились изменения, например, 3 квартал;

- за корректируемый период — если задан Период, в котором вносились изменения, например, 4 квартал.

Если установлен флажок Выводить только доп. листы, то будут сформированы только дополнительные листы. Если флажок не установлен, то дополнительные листы будут отражаться после основных записей книги продаж.

Распечатать доп. листы книги продаж можно по кнопке Печать. PDF

См. также:

- Документ Формирование записей книги покупок

- Документ Формирование записей книги продаж

- Учет НДС в 1С 8.3: пошаговая инструкция

- Принятие НДС к вычету по ОС

- Счет 19 – обороты и сальдо в разрезе ставок НДС (из записи эфира от 19 февраля 2019 г.)

- Продажа и возврат в 2019: единый корректировочный счет-фактура (из записи эфира от 15 февраля 2019 г.)

- Переход НДС 20%: покупка и продажа товаров (работ, услуг), разбор кейсов (из записи эфира от 21 декабря 2018 г.)

- Изменение позиции ФНС по вычетам и восстановлению НДС в 2018 году: учтем в отчетности (из записи эфира от 24 декабря 2018 г.)

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Регистрация СФ поставщика при приобретении материалов

- Регистрация СФ на аванс от поставщика

- Регистрация СФ поставщика при приобретении ОС

- Принятие НДС к вычету по товарам, ввезенным из ЕАЭС

- Принятие НДС к вычету, уплаченного на таможне

- Принятие к вычету НДС, уплаченного налоговым агентом

- Принятие НДС к вычету при СМР хозспособом

- Принятие НДС к вычету при зачете аванса покупателя

- Корректировка регистра НДС продажи в документе Реализация (акт, накладная)

- Восстановление НДС с зачтенных авансов через уточненную декларацию

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Интересные материалы:

- Путевой лист стрелового самоходного крана

========================================Проверено, вирусов нет!Загрузок: 1631 Форма путевой лист автомобильного стрелового самоходного крана При почасовой оплате работы…

- Титульный лист технического отчета

ГОСТ Р 50571.16. Требования к техническому отчёту электролабораторииОдним из главных документов, входящих в состав технического…

- Возмещение НДС в Казахстане

Приказом Первого заместителя Премьер-Министра Республики Казахстан - Министра финансов Республики Казахстан от 24 июня 2019…

- Исправление в книге движения трудовых книжек

Одной из важнейших вещей в деловодстве на предприятии или фирме является правильный учет движения трудовых…

- Авансы полученные НДС

Авансовые платежи и НДС: счет 76.АВПредоплатой или авансом в деловой практике считается оплата, полученная продавцом…