- от автора admin

Содержание

Как рассчитывается налог на имущество физических лиц в 2019 году: основные принципы

Действительно, налог на имущество российских граждан по умолчанию исчисляется инспекторами ФНС, и уведомления, содержащие сумму для перечисления в бюджет, рассылаются по адресам владельцев имущественных объектов. Но налогоплательщику всегда полезно удостовериться в корректности расчетов, представленных налоговиками.

С 2015 года данный налог рассчитывается на основе кадастровой цены объекта (если она установлена на территории нахождения имущества), в то время как ранее он вычислялся исходя из иного показателя — инвентаризационной стоимости. Принципиальное отличие кадастровой цены от инвентаризационной стоимости — в приближенности первой к рыночным расценкам на недвижимость. Чем дороже жилье, тем больший налог за него теперь платится в бюджет.

Объектами налогообложения в данном случае могут быть (ст. 401 НК РФ):

- жилые дома (включая дачные);

- квартиры;

- комнаты;

- гаражи;

- стояночные места;

- строящиеся здания;

- иные типы недвижимости, находящиеся во владении граждан.

При расчете налога за 2019 год используются такие показатели, как:

- кадастровая цена недвижимости (вычисляется Федеральной службой кадастра, кадастровой палатой, после чего данные передаются в Росреестр);

- инвентаризационная стоимость объекта (устанавливается БТИ);

- ставки, установленные для кадастровой цены и инвентаризационной стоимости (их величина определяется муниципальными властями с учетом норм ст. 406 НК РФ);

- коэффициент-дефлятор (определяется Минэкономразвития РФ);

- вычитаемая площадь квартиры для снижения налоговой базы, или вычет (также определяется муниципальными органами с учетом норм ст. 403 НК РФ);

- льготы (устанавливаются ст. 407 НК РФ);

- так называемый понижающий коэффициент (определяется ст. 408 НК РФ и используется при расчете налога за 2015-2017 годы).

С 01.01.2020 налог на имущество физлиц исходя из инвентаризационной стоимости не исчисляется (закон «О внесении изменений» от 04.10.2014 № 284-ФЗ).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вам налоговики рассчитали налог на имущество из кадастровой стоимости. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Изучим подробнее, как задействовать все эти показатели на практике.

Формула расчета налога на имущество физических лиц

В целях расчета платежа за 2015–2019 годы в НК РФ установлена формула, имеющая следующий вид:

Н = (Н1 – Н2) × К + Н2,

где: Н — величина налога к уплате;

Н1 — номинальная величина налога, определяемая с учетом только кадастровой цены объекта, установленной для нее ставки и вычета;

Н2 — номинальная величина налога, рассчитываемая с учетом только инвентаризационной стоимости квартиры, ставки, а также коэффициента-дефлятора и имеющая 2 варианта определения:

- Как сумма, рассчитанная к уплате по этому объекту за последний год использования порядка расчета базы от инвентаризационной стоимости. Он может применяться как с расчета за 2015 год (и тогда будет совпадать с вариантом 2 расчета Н2), так и с более поздних лет, в зависимости от того, с какого года субъект РФ выполнил все условия для начисления налога от кадастровой стоимости, предусмотренные п. 1 ст. 402 НК РФ.

- Как сумма налога, рассчитанная за 2014 год в соответствии с порядком, установленным прекратившим свое действие законом РФ «О налогах на имущество физических лиц» от 09.12.1991 № 2003-I. Этот расчет применим для начисления налога от кадастровой стоимости начиная с 2015 года.

К — понижающий коэффициент, последовательно увеличивающийся на 0,2 ежегодно в течение первых 3 лет начала применения расчета от кадастровой стоимости, составляя, таким образом, от 0,2 (в 1 год) до 0,6 (в 3 год). Начиная с 4-го года понижающий коэффициент при расчете налога не участвует.

Условимся, что:

- мы платим налог за 2018 год от кадастровой стоимости;

- налог исчисляется от кадастровой стоимости начиная с 2016 года;

- живем в Нижнем Новгороде;

- у нас нет налоговых льгот по ст. 407 НК РФ;

- у нас есть квартира площадью 70 кв. м, ее кадастровая стоимость — 3 000 000 руб., а инвентаризационная — 300 000 руб.

Ставка налога по кадастровой цене имущества, установленная в городе, — 0,1% на объекты со стоимостью ниже 10 млн руб. (решение городской думы г. Нижнего Новгорода от 19.11.2014 № 169).

По инвентаризационной стоимости используется ставка, которая установлена на федеральном уровне, — в силу отсутствия регулирующего муниципального НПА. Она составляет 0,1%, если имущество с учетом дефлятора стоит менее 500 000 руб. (подп. 2 п. 6 ст. 406 НК РФ).

Дефлятор, установленный для 2015 года (последнего года применения расчета от инвентаризационной стоимости) — 1,147 (приказ Минэкономразвития России от 29.10.2014 № 685).

Вычет по имущественному налогу для квартир — 20 кв. м. Используется тот, который установлен на федеральном уровне, — по причине отсутствия регулирующего муниципального НПА (пп. 3, 7 ст. 403 НК РФ).

Понижающий коэффициент на 2018 год — 0,6 (п. 8 ст. 408 НК РФ).

Для вычисления показателя Н1:

1. Определяем величину кадастровой налоговой базы с учетом вычета (все расчетные данные округляем до целого рубля).

В соответствии с п. 3 ст. 403 НК РФ она равна кадастровой стоимости, уменьшенной на величину кадастровой стоимости 20 кв. м жилплощади. Таким образом, мы:

- Находим стоимость 1 кв. м жилплощади: 3 000 000 / 70 кв. м = 42 857 руб.

- Исходя из кадастровой стоимости 1 кв. м, вычисляем стоимость 20 кв. м жилплощади: 857 140 руб.

- Вычитаем из полной кадастровой стоимости жилья (3 000 000 руб.) получившийся показатель (857 140 руб.):

3 000 000 – 857 140 = 2 142 860 руб.

2. Умножаем эту сумму на ставку, определенную для кадастровой стоимости (0,1%). Значение Н1 составит 2 143 руб.

Показатель Н2 равен сумме налога на имущество, исчисленного за 2014 год по инвентаризационной стоимости:

1. У нас есть налоговая база — 300 000 руб.

2. Умножаем ее на коэффициент-дефлятор (1,147) и получаем 344 100 руб.

Это значит, что мы можем применить при определении налога Н2 ставку в 0,1% (ст. 406 НК РФ). Умножив инвентаризационную налоговую базу на данную ставку, получаем показатель Н2, равный 344 руб.

Вычитаем из Н1 показатель Н2:

2 143 – 344 = 1 799 руб.

Умножаем результат на 0,6 (понижающий коэффициент за третий год исчисления налога от кадастровой стоимости согласно ст. 408 НК РФ), получается 1 079 руб. Добавляем к нему показатель Н2 — и получаем 1 423 руб. Это и есть показатель Н, то есть налог, который необходимо уплатить в бюджет.

Если получится, что Н1 меньше Н2, в бюджет нужно уплачивать налог, который равен показателю Н1 (п. 9 ст. 408 НК РФ).

Если же субъект РФ не принял решение о начислении налога от кадастровой стоимости и не утвердил эту стоимость на начало 2016 года (т. е. не выполнил условия, предусмотренные п. 1 ст. 402 НК РФ), он может начать применять такой расчет с начала любого года, с 2017 по 2019, и тогда расчет показателя Н2 будет производится исходя из инвентаризационной стоимости, умноженной на коэффициент-дефлятор, установленный для последнего года применения расчета налога от инвентаризационной стоимости и ставки налога.

Что делать, если сотрудники ИФНС рассчитали налог к уплате не верно? Узнайте ответ на этот вопрос, получив пробный доступ к системе КонсультантПлюс бесплатно.

Проверить правильность расчета налога на имущество можно с использованием калькулятора, размещенного на сайте ФНС РФ.

Итоги

С 2015 года налог на имущество граждан РФ начисляется с учетом кадастровой цены объекта, если в соответствующем регионе РФ выполнены для этого все условия (принят закон и пообъектно утверждена кадастровая стоимость). В формуле для расчета налога за 2015–2019 годы в целях смягчения увеличения налоговой нагрузки на плательщиков учитываются такие показатели, как инвентаризационная стоимость, ставки по ней, а также коэффициент-дефлятор. Далее налог будет исчисляться без использования уменьшающих сумму налога показателей.

Ознакомиться с иными нюансами уплаты налога на имущество вы можете в этой статье.

Подать заявление на льготу по налогу на имущество или сообщить о льготируемом имуществе можно в любой налоговой инспекции. Подробнее об этом читайте .

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Доходы, полученные от продажи объектов недвижимости, облагаются налогом на доходы физических лиц по ставке 5%. В случае, когда продавцом недвижимости является физическое лицо-нерезидент, ставка налога составляет 15% (17%) от договорной стоимости объекта, но не ниже его оценочной стоимости.

Если сделка купли-продажи совершается между физическими лицами, налог на доходы от продажи недвижимого имущества оплачивает продавец до нотариального удостоверения такого договора. Если же покупатель недвижимости — юрлицо или физлицо-предприниматель, именно они, выполняя обязанности налогового агента, удерживают и перечисляют налог.

В случае, если судом принято решение о смене собственника недвижимости и переход права собственности на такое имущество, бывший владелец должен отразить доход от такого отчуждения в Декларации и самостоятельно уплатить налог.

Доходы физического лица от продажи недвижимости не облагаются налогом в случае одновременного выполнения трех условий:

1. продается жилой дом, квартира или их часть, комната, садовый (дачный) дом (включая земельный участок, на котором расположены такие объекты, а также хозяйственно-бытовые сооружения и здания), а также земельный участок, размер которой не превышает норм бесплатной передачи земли, установленных ст.121 Земельного кодекса Украины в зависимости от ее назначения;

2. продажа одного из перечисленных объектов происходит впервые в отчетном календарном году;

3. указаная недвижимость находится в собственности плательщика более трех лет. Время, если объект недвижимости перешел по наследству, выполнение этого условия не требуется.

Если указанные условия соблюдены, то платить налог и, соответственно, подавать налоговую декларацию об имущественном состоянии и доходах продавец не должен.

Напоминаем, что порядок налогообложения операций по продаже (обмену) объектов недвижимого имущества определен ст. 172 Налогового кодекса Украины.

Плательщики налога

Плательщиками налога на недвижимость, как и в прошлых годах, являются физические и юридические лица, в том числе нерезиденты, которые владеют объектами жилой и/или нежилой недвижимости (п.п. 266.1.1 НКУ).

Главным фактором, который будет определять, является ли лицо плательщиком налога на недвижимость, является факт владения объектом недвижимости, а именно зданиями (см. письмо ГФСУ от 08.02.2019 г. № 467/6/99-99-12-02-03-15/ІПК // «Налоги и бухгалтерский учет», 2019, № 18, с. 5). Причем право собственности должно быть надлежащим образом зарегистрировано в Государственном реестре вещных прав на недвижимое имущество.

Учитывая это,

за переданную в аренду, лизинг или ссуду недвижимость налог уплачивает ее собственник

Также не нужно уплачивать налог и за объекты незавершенного строительства (106.02 БЗ).

Обратим внимание на правила определения плательщика налога относительно объектов жилой и/или нежилой недвижимости, которые находятся в собственности нескольких лиц. Определять «крайнего» в этой ситуации следует по такому принципу (п.п. 265.1.2 НКУ):

1) если объект жилой и/или нежилой недвижимости находится в общей частичной собственности нескольких лиц, плательщиком налога является каждый собственник за полагающуюся ему часть;

2) если объект жилой и/или нежилой недвижимости находится в общей совместной собственностинескольких лиц, то когда он:

— не разделен в натуре — плательщиком является один из собственников такой недвижимости, определенный при согласии всех собственников, если иное не установлено судом;

— разделен между собственниками в натуре — плательщиком является каждый из собственников такой недвижимости за полагающуюся ему часть.

Объект налогообложения

В то же время в п.п. 266.2.2 НКУ приведен перечень объектов недвижимости, которые не считаются объектом налогообложения. Вот некоторые позиции из этого перечня.

1. МАФы.Если точнее, то речь идет об объектах нежилой недвижимости, используемых субъектами хозяйствования малого и среднего бизнеса, которые осуществляют свою деятельность в малых архитектурных формах (МАФ) и на рынках (п.п. «е» п.п. 266.2.2 НКУ).

Обращаем внимание! Законодатели собираются расширить круг «необъектной» недвижимости, которую используют субъекты хозяйствования малого и среднего бизнеса. Так, субъекты малого и среднего бизнеса не будут считать объектами налогообложения временные сооружения для осуществления предпринимательской деятельности. Но это произойдет только тогда, когда законопроект № 1210 станет законом (см. «Налоги и бухгалтерский учет», 2020, № 8, с. 2).

— освобожденные объекты недвижимости должны быть отнесены в подраздел «Здания нежилые» группа 125 «Здания промышленные и склады» класс 1251 «Здания промышленности» (подклассы 1251.1 — 1251.9) согласно ДК 018-2000;

— право не включать в объект налогообложения промздания имеют только промышленные предприятия, т. е. предприятия, которые в соответствии с ДК 009:2010 относятся к секциям B, C, D, E и F согласно ДК 009:2010(см. БЗ 106.02);

— освобожденные от налога промздания должны использоваться промышленными предприятиями в их производстве. Если же такие здания временно не эксплуатируются, например находятся на реконструкции или переданы в аренду (лизинг, ссуду) (см. письма ГФСУ от 23.08.2018 г. № 3701/6/99-99-12-02-03-15/ІПК и ГУ ГФС в Харьковской обл. от 20.06.2018 г. № 2744/ІПК/20-40-12-03-21), то за них налог уплачивают на общих основаниях.

Обращаем внимание! После того как законопроект № 1210 станет законом, все изменится. Практически все эти требования (кроме потери необъектного статуса промзданием, которое находится на реконструкции) будут содержаться прямо в п.п. «є» п.п. 266.2.2 НКУ (см. «Налоги и бухгалтерский учет», 2020, № 8, с. 2).

Кроме того, перечень промышленных необъектных зданий вырастет. К таким объектам будут отнесены все промздания из группы 125 «Здания промышленные и склады», а не только здания из класса 1251 «Здания промышленности» группы 125. К тому же это освобождение будет распространяться и на ФЛП, которые занимаются промдеятельностью.

— быть сельхозтоваропроизводителем. Кто относится к таким лицам, читайте в «Налоги и бухгалтерский учет», 2019, № 50, с. 5;

— владеть зданиями и сооружениями, предназначенными для сельхоздеятельности, т. е. относиться лишь к классу 1271 «Здания сельскохозяйственного назначения, лесоводства и рыбного хозяйства» в соответствии с ДК 018-2000;

— не сдавать сельхозздания и сооружения в аренду, лизинг, ссуду.

4. АТО/ООС-освобождение.Также не являются объектом налогообложения объекты жилой и нежилой недвижимости, расположенные на временно оккупированной территории и/или территории населенных пунктов на линии столкновения, которые находятся в собственности физических или юридических лиц в период с 14 апреля 2014 года по 31 декабря года, в котором завершено проведение АТО и/или операции ООС (п.п. 38.6 подразд. 10 разд. XX НКУ). Следовательно, и в 2020 году тем, у кого есть недвижимость на такой территории, уплачивать налог на недвижимость за эти объекты не нужно.

Алгоритм расчета

Юрлица рассчитывают налог на недвижимость самостоятельно по состоянию на 1 января каждого года. Расчет производится на год вперед, т. е. начиная с 1 января и заканчивая 31 декабря этого же года (п.п. 266.6.1 НКУ).

Чтобы рассчитать налог, следует знать три ключевых показателя.

1. Базу налогообложения,т. е. общую площадь объекта жилой и нежилой недвижимости, в том числе его частей, которая находится в собственности физических и юридических лиц (п.п. 266.3.1 НКУ). Юрлица базу налогообложения исчисляют самостоятельно исходя из общей площади каждого отдельного объекта налогообложения на основании документов, которые подтверждают право собственности на такой объект (п.п. 266.3.3 НКУ).

Обратите внимание! Прописанное в п.п. 266.4.1 НКУ уменьшение базы налогообложения объекта/объектов жилой недвижимости на определенное количество квадратных метров не распространяется на юрлиц.

Такая льгота предоставляется лишь физлицам. О льготах для юридических лиц см. ниже.

2. Ставку налога.Размер ставки налога устанавливается по решению местного совета в зависимости от места расположения (зональности) и типов таких объектов недвижимости (п.п. 266.5.1 НКУ).

Максимальный размер ставки налога на недвижимость составляет 1,5 % размера минзарплаты, установленной законом на 1 января отчетного (налогового) года, за 1 м2 базы налогообложения. С начала этого года размер минзарплаты составляет 4723 грн., а значит,

максимальный размер ставки налога в 2020 году не может превышать 70,85 грн.

Ставку налога для вашего конкретного объекта недвижимости ищите в решениях ваших органов местного самоуправления или на веб-сайте ГНСУ*.

* См. по ссылке: tax.gov.ua/podatki-ta-zbori/stavki-mistsevih-podatkiv-ta-zboriv/.

Важно! По мнению фискалов (106.07 БЗ), юрлица, которые владеют крупногабаритной жилой недвижимостью, а именно роскошными квартирами (свыше 300 кв. м) и жилыми домами (свыше 500 кв. м), должны применять дополнительную повышенную ставку в размере 25000 грн., которая установлена п.п. «ґ» п.п. 266.7.1 НКУ.

По нашему твердому убеждению, эта норма юрлиц не касается. Дело в том, что она приведена в пункте, который регулирует начисление налога именно физлицам (п.п. 266.7.1 НКУ).

В то же время, чтобы убедить в этом фискалов, наверняка придется идти в суд. А после того как законопроект № 1210 станет законом, даже суд не поможет. Дело в том, что после этого порядок применения суперставки в размер 25000 грн. будет вынесен в отдельный пункт и тогда будет точно ясно, что эту ставку будут применять и юрлица.

3. Размер льготы.Местные советы имеют право предоставлять льготы по налогу на недвижимость на соответствующей территории. Такие льготы могут предоставляться всем юрлицам, общественным объединениям, благотворительным и религиозным организациям (п.п. 266.4.2 НКУ). Чтобы узнать, есть ли для вас «местная» льгота, следует заглянуть в действующее решение органа местного самоуправления.

Внимание! Если вам предоставлена «местная» льгота на 2020 год, то о ее получении вам следует только указать в самой декларации в соответствующих графах. Заполнить эти графы вам поможет Справочник льгот № 95/1 от 28.12.2019 г.

Подавать Отчет о льготах за налог, рассчитанный на 2020 год, уже не нужно. Необходимость предоставления этого Отчета отменена с 01.01.2020 г. в соответствии с постановлением КМУ от 31.10.2018 г. № 891.

Предоставление отчетности

Отчетность по налогу на недвижимость на 2020 год юрлица подают до 20 февраля отчетного года в орган ГНСУ по местонахождению объекта/объектов налогообложения (п.п. 266.7.5 НКУ). То есть

в 2020 году эту отчетность следует подать не позднее 19 февраля

Внимание! Законопроект № 1210 хочет отодвинуть срок предоставления этой отчетности на 20 февраля. Но это пока что только инициатива. Поэтому в 2020 году подаем отчетность в привычные сроки.

В декларации юрлицо рассчитывает налог путем умножения базы налогообложения (т. е. общей площади каждого объекта недвижимости в кв. м) на соответствующую ставку в грн./кв. м. При необходимости размер налога по определенным объектам увеличивают на суперставку (25000 грн.). Сумму начисленного налога юрлицо должно разбить равными долями поквартально.

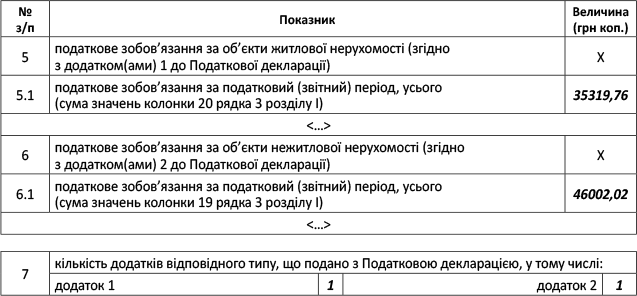

Для отчетности на 2020 год следует использовать обновленную форму декларации, которая утверждена приказом Минфина от 10.04.2015 г. № 408 (в редакции приказа Минфина от 15.11.2018 г. № 897).

Именно эта форма отчетности соответствует нормам действующего на сегодня законодательства. В частности, в ней предусмотрена графа для начисления налога для крупногабаритных жилых зданий (см. выше).

Отчетность по налогу на недвижимость состоит из самой декларации и двух приложений к ней. В приложении 1 начисляется налог для объектов налогообложения жилой недвижимости, а в приложении 2 — для объектов налогообложения нежилой недвижимости.

Отчетность подается по местонахождению объекта/объектов недвижимости. При этом в одну налоговую подается одна декларация относительно всех объектов, которые находятся на территории разных органов местного самоуправления (разные коды по КОАТУУ), подконтрольных этой налоговой (106.07 БЗ).

А вот в одном приложении, которое подается вместе с декларацией, нужно начислить налог только относительно объектов недвижимости, которые находятся на территории одного органа местного самоуправления (один код по КОАТУУ), подконтрольного налоговой, в которую подается одна декларация. Следовательно, с одной декларацией можно подать несколько приложений 1 и/или 2 и их количество будет зависеть от количества органов местного самоуправления, на территории которых у юрлица находятся объекты недвижимости.

Заполнение отчетности

Декларация.Собственно декларация состоит из двух частей: шапки и табличной части. В шапке декларации указываете, кроме всем известной информации о себе (своего названия, вида деятельности, адреса и налоговой, в которую подается декларация), также, что эта декларация является отчетной (ставите отметку «Х» в графе «звітна») и год, на который она подается (в графе 1.1 ставите «2020» ).

Что касается табличной части, то в нее переносят информацию о рассчитанном налоге отдельно из приложений 1 (стр. 5.1) и отдельно из приложений 2 (стр. 6.1), поданных к этой декларации. При этом

в табличной части декларации отражается только годовая сумма налога, поквартальная разбивка — только в приложениях

Обращаем внимание! То или иное приложение подается только в том случае, когда у юрлица есть определенный вид объектов недвижимости, относительно которых следует начислить налог (они не исключены из объекта налогообложения в соответствии с п.п. 266.2.2 НКУ). При отсутствии у плательщика соответствующего вида объекта налогообложения (например, жилых объектов недвижимости), тип приложения, в котором исчисляется налоговое обязательство для такого вида объекта налогообложения (приложение 1), к декларации не прилагается (106.07 БЗ)

Приложения.Они являются основной частью декларации по налогу на недвижимость. В них проводится начисление налога для отдельных видов объектов недвижимости как за год, так и в разрезе кварталов.

Раздел І предусмотрен для начисления налога, раздел ІІ — для уточнения данных в ранее поданных приложениях. Мы говорим сегодня о начислении налога, поэтому дальше будем рассматривать только порядок заполнения раздела І.

В разд. І приложений 1 и 2 налог начисляется отдельно по каждому объекту недвижимости. Порядок заполнения отдельной строки разд. І приложения 1 и приложения 2 покажем в таблице.

Порядок заполнения раздела І приложений 1 и 2

|

Название графы |

Код графы приложения |

Порядок заполнения |

|

|

№ 1 |

№ 2 |

||

|

Код типу об’єкта |

2 |

2 |

Указывается код типа объекта в соответствии с ДК 018-2000. Его следует брать из правоустанавливающих документов. Если в них он не указан, то его можно узнать, заказав заключение в ГП «ГНИИАСС» Госстроя, или просто самостоятельно выбрать код, который больше всего отвечает типу вашей недвижимости (примечание 4 к приложениям1 и 2). К сведению! Фискалы разрешают при начислении налога относительно имущественного комплекса, составные части которого разные по своему функциональному назначению (разные коды), налог начислять по каждой составляющей комплекса отдельно. Для этого в гр. 2 они советуют указывать отдельно соответствующий тип (код) составных частей имущественного комплекса (106.07 БЗ) |

|

Код за КОАТУУ… |

3 |

3 |

Указывается код КОАТУУ органа местного самоуправления, которому подконтрольна территория, где находится объект недвижимости |

|

Реєстраційний номер |

4 |

4 |

Указывается информация о регистрационных данных объекта недвижимости, которые берете из правоустанавливающих документов, а именно из извлечения из реестра вещных прав на недвижимое имущество |

|

Дата (дд.мм.рррр) |

5-6 |

5-6 |

Указываете дату регистрации права собственности или прекращения регистрации. Берете из правоустанавливающих документов |

|

Розмір частки/поділу загальної площи… |

7 |

7 |

Эту графу заполняют только относительно тех объектов, по которым у юрлица есть общая частичная или общая совместная собственность. Берете из правоустанавливающих документов |

|

Площа об’єкта оподаткування (загальна) |

8 |

8 |

Указываете общую площадь недвижимости (в м2) на основании документов, подтверждающих право собственности на него (с двумя десятичными знаками после запятой) |

|

Кількість місяців перебування у власності, у кварталах |

9-12 |

9-12 |

Указываете поквартально, сколько месяцев в течение текущего года здание будет находиться в вашей собственности. Если у вас нет договоров, по которым вы в начале года знаете, что объект в какой-то месяц года будет продан, то в каждой графе следует указать 3 |

|

Ставка (%) |

13 |

13 |

Указываете ставку налога в процентах для конкретной категории объектов недвижимости, определенную в решении органа местной власти на соответствующий год. Она не может быть больше 1,5 % |

|

Розмір мінзарплати… |

14 |

14 |

Для расчета налога на 2020 год следует брать размер минзарплаты на уровне 4723 грн. |

|

Застосування п.п. «ґ» п.п. 266.7.1 п. 266.7 ст.266 Кодексу |

15 |

— |

Эта графа есть лишь в приложении 1. В ней указывают «25000» только по тем жилым объектам, по которым применяется суперставка, т. е. по квартирам площадью свыше 300 кв. м и жилым домам площадью свыше 500 кв. м. По другим менее габаритным жилым объектам эта графа остается пустой |

|

Річна сума податку (грн) |

16 |

15 |

Рассчитывается годовой размер налога по конкретному объекту (в гривнях с копейками с двумя знаками после запятой) по формуле: — для жилой недвижимости (гр. 16 приложения 1) как произведение общей площади (к. 8) на ставку налога в гривнях (к. 13 х к. 14 / 100), к которому прибавляется, при необходимости, размер суперставки (к. 15); |

|

— для нежилой недвижимости (гр. 15 приложения 2) как произведение общей площади (к. 8) на ставку налога в гривнях (к. 13 х к. 14 / 100) |

|||

|

Пільга |

17-19 |

16-18 |

Заполняют только по объектам, которые попали под льготу. Код льготы берете изСправочника льгот № 95/1 от 28.12.2019 г. и на 2020 год этот код будет «18010402». Размер льготы в процентах можете узнать из решения органа местного самоуправления, а вот сумму льготы определяете самостоятельно пропорционально количеству месяцев пребывания недвижимости в собственности на протяжении года |

|

Сума податкового зобов’язання до сплати (грн) |

|||

|

усього |

20 |

19 |

Чтобы рассчитать сумму к уплате, следует годовую сумму налога (гр. 16 приложения 1 или гр. 15 приложения 2) разделить на 12 и умножить на количество месяцев, в течение которых недвижимость будет принадлежать в этом году предприятию (сумма гр. 9, 10, 11, 12), и от результата следует вычесть размер льготы, предоставленной местными органами власти (гр. 19 приложения 1 или гр. 18 приложения 2) |

|

у тому числі розмір квартальних авансових внесків |

21-24 |

20-23 |

Для расчета квартальной суммы налога: — за І — ІІІ кварталы нужно годовую сумму налога к уплате (стр. 20 приложения 1 или стр. 19 приложения 2) разделить на количество месяцев, в которые недвижимость будет в собственности юрлица на протяжении года, и умножить на количество месяцев пользования недвижимостью в соответствующем квартале. Поскольку мы говорим о заполнении годовой декларации, то, чтобы рассчитать квартальный размер налога, можно просто разделить годовую сумму налога на 4; — за IV квартал нужно найти разницу между годовой суммой налога к уплате и суммой квартального налога к уплате за І — ІІІ кварталы |

Такие правила заполнения не касаются только стр. 3 табличной части приложений 1 и 2. В этой строке отражается общий годовой и квартальный размеры налога к уплате по всем объектам, попавшим в соответствующее приложение. Чтобы найти годовой и квартальный размеры налога, юрлицо должно суммировать показатели соответствующей колонки всех строк, в которых начислен размер налога.

Сумма, которая отражена в стр. 3 приложений 1 и 2 относительно размера годового налога, будет перенесена в табличную часть декларации (стр. 5.1 приложения 1 и стр. 6.1 приложения 2).

Уплачивать рассчитанный в декларации и приложениях к ней налог следует авансовыми взносами ежеквартально до 30 числа месяца, следующего за отчетным кварталом по месту расположения объекта/объектов налогообложения (пп. 266.9 и 266.10 НКУ).

Пример. Предприятие владеет 4 объектами недвижимости:

— двумя жилыми объектами — квартирой площадью 85 м2 и коттеджем площадью 700 м2. Ставка налога составляет 0,1 и 0,3 % от минзарплаты соответственно;

— двумя нежилыми объектами — офисным зданием площадью 320 м2 и гаражом площадью 1000 м2. Ставка налога — 0,7 и 1 % соответственно.

Для гаражей городской совет установил льготу по налогу на недвижимость в размере 25 %.

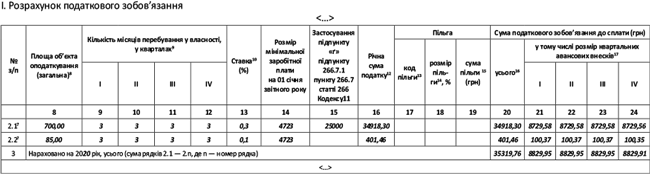

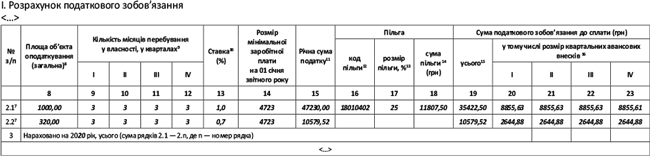

Фрагмент декларации и приложений 1 и 2 к ней приведем на рис. 1, 2, 3.

Рис. 1. Фрагмент декларации по налогу на недвижимость

Рис 2. Фрагмент раздела І приложения 1

Рис 3. Фрагмент раздела І приложения 2

Все граждане – владельцы недвижимости должны оплатить налог на имущество физических лиц не позднее 1 декабря. Уже со 2 декабря образуется задолженность, и на сумму неуплаченных налогов начисляются пени за каждый день просрочки платежа. До 2015 года в Московской области для расчета этого налога использовалась инвентаризационная стоимость имущества, но с 2016 года, после изменений в Налоговом кодексе, он рассчитывается исходя из кадастровой стоимости. О том, как узнать размер налога на имущество и где его оплачивать в Подмосковье, читайте в материале портала mosreg.ru.

Начисление налога

Налог на имущество физических лиц начисляется собственникам:

- жилых домов;

- квартир;

- комнат;

- гаражей;

- парковочных мест;

- иных зданий, сооружений, строений (в том числе объектов незавершенного строительства).

Оплачивать налог должны все физлица, вне зависимости от возраста, места постоянного проживания, гражданства, факта пользования имуществом. Если собственник имущества не достиг совершеннолетия, то обязанности по выплатам несут его родители. При этом в платежных документах отражается тот факт, что платеж вносится от имени владельца недвижимости.

Налог на имущество начисляется с момента оформления права собственности на недвижимость. В случае если квартира или другой объект куплен в ипотеку, то налог также необходимо оплачивать, несмотря на то, что недвижимость находится в залоге у банка.

Смотрите инфографику, как рассчитать социальный налоговый вычет в Московской области>>

Расчет налога

Расчет налога на имущество находится в компетенции специалистов налоговых инспекций Федеральной налоговой службы (ФНС). Размер данного налога зависит от времени владения имуществом. Если квартира была в собственности неполный год, сумма будет рассчитана исходя из количества месяцев владения объектом. При этом, если недвижимость куплена до 15 числа месяца, то этот месяц войдет в расчет как полный, а если после 15 числа, то расчет будет вестись со следующего месяца.

Специалисты налоговой службы обязаны направить уведомление о платеже налогоплательщику не позднее чем за 30 дней до установленного срока уплаты.

Кроме этого, размер имущественного налога для конкретной недвижимости можно узнать онлайн, заполнив электронную форму налогового калькулятора на сайте ФНС. Для этого следует ввести следующие данные:

- кадастровую стоимость объекта (ее можно уточнить онлайн на сайте Росреестра):

- кадастровый номер объекта (можно узнать на сайте ФНС);

- площадь объекта;

- размер доли в праве;

- срок владения объектом;

- налоговый вычет;

- ставку налога;

- размер льготы (при наличии).

Часть полей заполняется системой автоматически исходя из имеющихся данных. При этом их можно корректировать. Так, размер годового налога за владение двухкомнатной квартирой в Одинцовском районе, рассчитанный данной системой, составляет 1874 рубля.

Узнайте, как получить социальный налоговый вычет в Московской области>>

Как оплатить налог

Существует несколько способов оплаты налога на имущество:

- оплата онлайн через сервис сайта ФНС России «Заплати налоги». Система предлагает налогоплательщику самостоятельно сформировать платежные документы на известную ему сумму, распечатать их или осуществить безналичную оплату с помощью банков, заключивших соглашение с ФНС;

- онлайн через личный кабинет налогоплательщика на сайте ФНС. Здесь размещены заполненные квитанции, которые можно также либо распечатать, либо с их помощью оплатить налог онлайн, воспользовавшись услугами банков-посредников;

- с помощью квитанции (или по указанным в ней реквизитам) через платежный терминал Сбербанка. При этом комиссия с платежа не взимается, независимо от того, как он осуществлен: с помощью банковской карты или наличными;

- в почтовом отделении по месту жительства сразу после получения письма с уведомлением.

Узнайте, как получить имущественный налоговый вычет в Подмосковье>>

Льготы по налогу на имущество физических лиц

Перечень категорий граждан, освобожденных от уплаты данного налога, приведен в статье 407 Налогового кодекс РФ. В него входят:

- Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

- инвалиды I и II групп;

- инвалиды с детства;

- ветераны войн и боевых действий;

- ликвидаторы Чернобыльской аварии и испытатели ядерного оружия;

- военнослужащие и военные пенсионеры;

- пенсионеры;

- родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей;

- владельцы творческих мастерских, используемых в качестве открытых к посещению музеев;

- владельцы хозяйственных строений площадью менее 50 метров, расположенных на участках под ИЖС, ЛПХ, на дачных и садовых участках. Данная льгота предоставляется в отношении не более чем одного объекта имущества каждого вида – например, только одной квартиры, садового домика, гаража, машино-места.

Дополнительные льготы устанавливаются нормативными актами органов местного самоуправления.

Узнайте, как получить налоговые льготы в Подмосковье физическим лицам>>

Интересные материалы:

- Эффективность методов стимулирования труда персонала в организации

Оценка эффективности стимулирования персоналаДля совершенствования действующей в организации системы воздействия на трудовую мотивацию персонала должна…

- Как дефорсировать двигатель для уменьшения налога

#Налогообложение, #Авто, #Бухгалтерскийучет, #Транспорт, #НДСПриятно считать себя человеком разносторонне развитым и где-нибудь в кафе, беседуя…

- Налог на имущество ИП автомобиль

Какое имущество предпринимателя облагается налогом на имущество физических лицПредприниматель является плательщиком налога на имущество физических…

- Не принесли налог на имущество, что делать?

До 1 июля украинцам пришлют платежки об уплате налога на недвижимость. На то, чтобы заплатить…

- Проводки начислен налог на имущество

Налог на имущество предприятий — это имущественный сбор, размер которого значительно вырос за последнее время,…