- от автора admin

Содержание

- Как вести налоговые регистры для расчета НДФЛ: общие требования по разработке

- Обязательные реквизиты регистра налогового учета по НДФЛ

- Периодичность подготовки регистра налогового учета по НДФЛ

- Какой день считается датой выплаты дохода и каков срок уплаты НДФЛ

- Форма регистра налогового учета по НДФЛ: где скачать бланк 2020 года, образец и пример его заполнения

- Итоги

- Учет НДФЛ в 1С 8.3 Бухгалтерия

- Операция учета НДФЛ в 1С 8.3: порядок заполнения

Как вести налоговые регистры для расчета НДФЛ: общие требования по разработке

При разработке регистра налогового учета по НДФЛ необходимо учитывать некоторые требования:

- Налоговые регистры по НДФЛ в 2020 году должны обязательно содержать следующие сведения:

- информацию для возможности идентификации физического лица;

- признак налогового резидентства;

- виды доходов и вычетов с указанием соответствующего кода;

- суммы и даты выплаты доходов;

- даты удержания налога, перечисления его в бюджет и реквизиты платежных поручений.

- Регистр ведется в течение всего года на каждого работника.

- Форма и образец регистра налогового учета по НДФЛ должны быть определены учетной политикой.

- Если во время налоговой проверки регистры налогового учета по НДФЛ не будут предоставлены, то организация может быть оштрафована на 10 000 руб. в случае, если регистр не велся на протяжении календарного года, и на 30 000 руб., если регистр не оформлялся несколько лет (ст. 120 НК РФ).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы разработали налоговый регистр по НДФЛ. Если доступа к правовой системе нет, получите пробный демо-доступ бесплатно.

Обязательные реквизиты регистра налогового учета по НДФЛ

Бухгалтер предприятия должен четко представлять, как вести налоговые регистры для расчета НДФЛ. Основное назначение этого перечня — формирование показателей, необходимых для оперативного и достоверного заполнения справки о доходах физического лица, в связи с чем в бланке регистра налогового учета по НДФЛ следует отразить следующие реквизиты и сведения:

- Основные данные об организации — налоговом агенте:

- ИНН, КПП;

- код ИФНС, в которой организация числится на учете;

- наименование организации.

- Основные данные о налогоплательщике:

- ИНН;

- Ф. И. О.;

- вид и реквизиты документа, удостоверяющего личность;

- дата рождения;

- гражданство;

- адрес места жительства на территории РФ;

- адрес в стране проживания.

- Статус налогоплательщика (резидент или нерезидент).

Резидентами признаются физические лица, которые пребывают в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ). От статуса лица зависит размер налоговой ставки, которая будет применена к его доходам. Например, вознаграждение по трудовому договору гражданина РФ облагается ставкой 13%, а доход физического лица-нерезидента по такому же договору необходимо облагать по ставке 30%, за исключением, например, доходов высококвалифицированных специалистов-нерезидентов.

Подробнее о правильном определении статуса см. в материале «Как правильно определить период, необходимый для придания гражданину статуса налогового резидента».

Периодичность подготовки регистра налогового учета по НДФЛ

Особое место в форме регистра налогового учета по НДФЛ занимают данные о доходах, по которым начисляется налог. Они формируются в документе по видам и вычетам с присвоением соответствующего кода.

При присвоении кода необходимо обратиться к приказу ФНС России «Об утверждении кодов видов доходов и вычетов» от 10.09.2015 № ММВ-7-11/387@, где каждому виду дохода присвоен соответствующий код. Например, при указании зарплаты используется код 2 000, а если предоставляется вычет на первого ребенка, возраст которого не достиг 18 лет, указывается код 126.

Для каждого сотрудника ведется отдельный регистр. В нем указываются все проводимые выплаты, даже если процентная ставка налога отличается (от 13 до 35%). Но отражаются они все отдельно, например в различных разделах документа. Аналогичная система применяется в справках 2-НДФЛ, в которой каждой ставке соответствует свой раздел.

Периодичность регистра по НДФЛ устанавливается налогоплательщиком. Как правило, регистр по НДФЛ на сотрудника заводится каждый год, чтобы доходы, к которым применяется ставка 13%, а также налоговые вычеты отражались в нем и помесячно, и нарастающим итогом с начала года. Доходы, к которым применяются другие ставки, достаточно указывать только помесячно.

Доходы, необлагаемые НДФЛ, можно не включать (например, пособие по беременности и родам).

Доходы, размер которых лимитирован при расчете НДФЛ, необходимо указывать в реестре для контроля соблюдения такого лимита. Одним из таких доходов является материальная помощь, которая не будет облагаться НДФЛ, пока ее размер не достигнет 4 000,00 руб. в год (п. 28 ст. 217 НК РФ).

Какой день считается датой выплаты дохода и каков срок уплаты НДФЛ

Последний день месяца, за который начислена зарплата, признается фактической датой ее получения (ст. 223 НК РФ). Если трудовые отношения завершены в день, который является не последним в данном месяце, то датой получения зарплаты будет являться последний день выхода на работу.

При отражении сумм отпускных необходимо руководствоваться указаниями письма Минфина РФ от 06.06.2012 № 03-04-08/08-139: датой их получения будет являться день выплаты. Данный подход целесообразно применять и при указании даты выплаты пособий по больничным листам. Перечислять НДФЛ в бюджет с отпускных и больничных пособий согласно п. 6 ст. 226 НК РФ следует не позднее последнего числа того месяца, в котором осуществлялись эти выплаты.

По вопросу определения даты дохода в виде отпускных см. материал.

Трудовое законодательство обязывает рассчитываться с работниками по зарплате не реже чем каждые полмесяца (ст. 136 ТК РФ). Но, несмотря на полученный аванс, доход у работника не возникает, а обязательство перед бюджетом образуется в последний день месяца, поэтому дату перечисления аванса отражать не нужно.

Подробности см. .

В п. 6 ст. 226 НК РФ отмечено, что организация обязана перечислить удержанный НДФЛ не позже следующего дня после даты погашения задолженности перед сотрудниками.

Премии согласно новым предписаниям ФНС следует разделять на трудовые и разовые. Дата получения дохода для каждой будет разная, следовательно, и срок перечисления НДФЛ устанавливается обособленно.

О нюансах читайте .

Форма регистра налогового учета по НДФЛ: где скачать бланк 2020 года, образец и пример его заполнения

С учетом требований описанных в данной статье рекомендуется создать свой образец заполнения регистра налогового учета по НДФЛ. В нем должны найти отражение все сведения, нужные для верного расчета НДФЛ по конкретному сотруднику.

Рекомендуем скачать бланк налогового регистра по НДФЛ для 2020 года по следующей ссылке.

Скачать бланк налогового регистра

Этот документ берется за основу и затем используется не только для справки 2-НДФЛ, но и для расчета 6-НДФЛ.

Помимо самого бланка на нашем сайте налогоплательщики могут скачать пример налогового регистра по НДФЛ для 2020 года. Он создан под расчет 6-НДФЛ и дает представление о правилах заполнения документа. Скачать его можно по этой ссылке.

Скачать пример заполнения бланка налогового регистра

Как налоговому агенту отразить профессиональный вычет в регистре по учету НДФЛ, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите к Готовому решению.

Итоги

Таким образом, основными задачами при разработке налогового регистра по НДФЛ в 2020 году являются отражение в полном объеме достоверной информации и группировка показателей для получения аналитических данных. Ориентиром на предприятии может служить разработанный нашими специалистами образец регистра по НДФЛ на 2020 год.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

При выплате физическим лицам многих видов доходов организация должна исчислить, удержать уплатить НДФЛ в бюджет. Рассмотрим, как организован учет НДФЛ в 1С 8.3 Бухгалтерия.

Учет НДФЛ в 1С 8.3 Бухгалтерия

Учет НДФЛ организован на специальных регистрах. Движения по ним формируются автоматически при проведении зарплатных документов.

Отчет Регистр налогового учета по НДФЛ находится в разделе Зарплата и кадры — Зарплата — Отчеты по зарплате — Отчеты по зарплате.

Он формируется по данным из нескольких мест:

- карточка физического лица;

- заявления по вычетам (раздел Зарплата и кадры — НДФЛ — Заявления на вычеты);

- регистры по НДФЛ.

Как исправить регистр налогового учета по НДФЛ в 1С 8.3?

Сначала проанализируйте ошибки:

- по сведениям — в соответствующих справочниках, при необходимости дозаполните их;

- по суммам — в Универсальном отчете.

Исправьте ошибки в первичных документах или справочниках. Если по каким-то причинам первичные документы нельзя редактировать, скорректируйте движения документом Операция, введенная вручную.

Подробнее Как скорректировать регистры по НДФЛ, если раньше некорректно велся учет?

Операция учета НДФЛ в 1С 8.3: порядок заполнения

Иногда случаются ситуации, когда зарплатные документы не отражаются в программе или регистрируется прочий доход, облагаемый НДФЛ, ручными операциями. Чтобы эти расходы отразились в регистрах НДФЛ, используйте документ Операция учета НДФЛ.

Рассмотрим, как его заполнять на примере.

Организация заключила договор с Гордеевым Н. В. на ремонт помещения на сумму 30 000 руб. Вместе с документами Гордеев представил заявление на вычет по НДФЛ на первого ребенка до 18 лет.

18 ноября подписан акт выполнения работ, и выплачено вознаграждение работнику. В этот же день НДФЛ уплачен в бюджет.

Доход по договору ГПХ не отражается зарплатными документами, поэтому он автоматически не учитывается для НДФЛ.

Зарегистрируйте его по регистрам НДФЛ документом Операция учета НДФЛ в разделе Зарплата и кадры — НДФЛ — Все документы по НДФЛ — кнопка Создать — Операция учета НДФЛ.

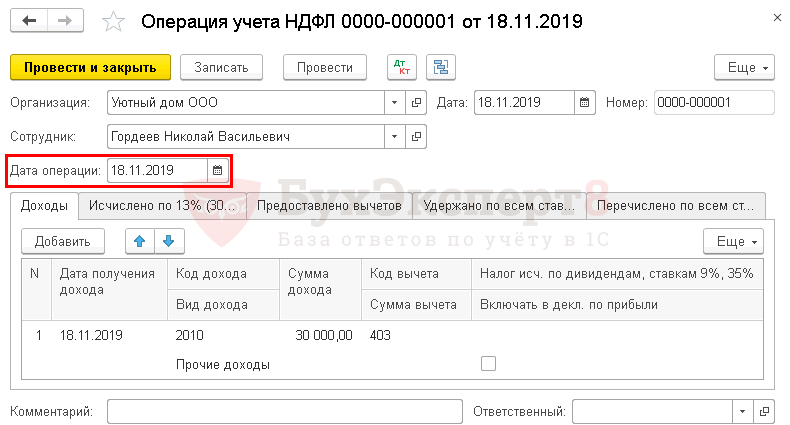

Шапка документа

- Сотрудник — физическое лицо (не обязательно сотрудник организации), по которому регистрируются данные по НДФЛ;

- Дата операции — дата формирования сведений для целей учета НДФЛ.

Вкладки документа могут заполняться как одновременно, так и в разные периоды времени. Рассмотрим их подробнее.

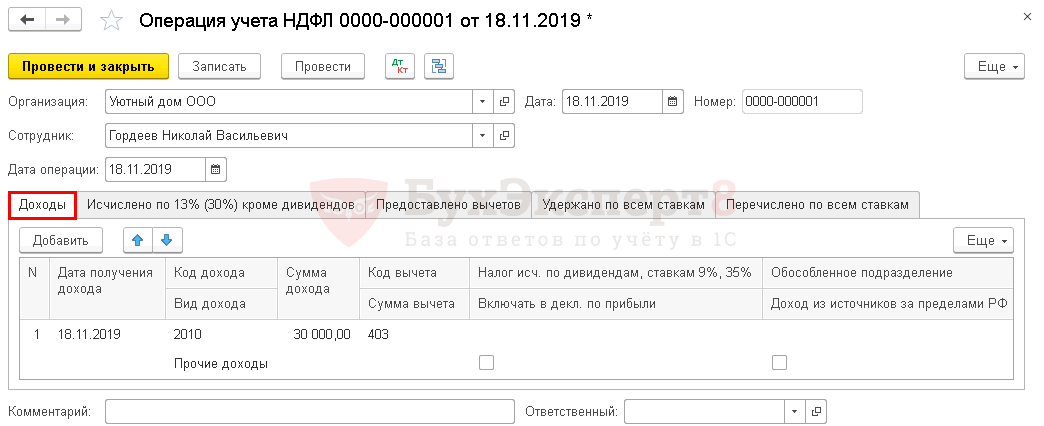

Вкладка Доходы

Заполнятся при начислении дохода.

- Дата получения дохода — дата фактического получения дохода. При выплате по договору ГПХ это дата выплаты вознаграждения.

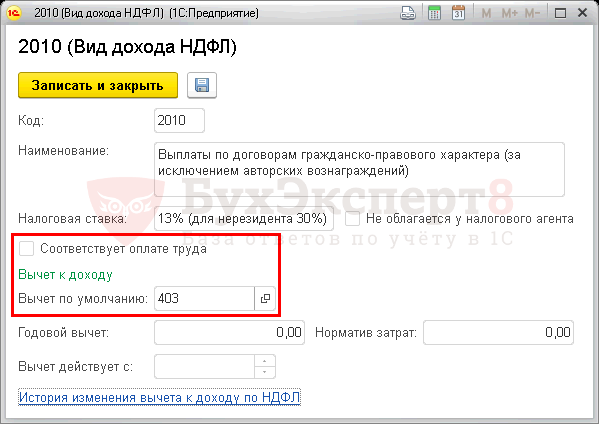

- Код дохода — числовой код дохода согласно Приказу ФНС РФ от 10.09.2015 N ММВ-7-11/387@, выбирается из справочника Виды доходов НДФЛ, по ГПХ это 2010.

Возможная категория дохода зависит от Кода дохода. Если установлен флажок Соответствует оплате труда, программа 1С 8.3 автоматически определит его как Оплата труда. Если флажок не установлен, Оплата труда не будет отображаться при выборе категории.

Профессиональный вычет также задается в карточке Вида дохода.

- Вид дохода — категория дохода, относящая его к оплате труда, прочим доходам (в т. ч. от трудовой деятельности), дивидендам или к натуральному доходу. Для ГПХ это Прочие доходы.

- Сумма дохода — общая сумма дохода.

- Код вычета — код профессионального вычета, соответствующий к данному доходу.

- Сумма вычета — сумма профессионального вычета.

- Налог исч. по дивидендам, ставкам 9%, 15% — сумма НДФЛ, исчисленного по перечисленным критериям. Эта сумма на вкладке Исчислено по 13% (30%) кроме дивидендов не указывается.

- Включать в декл. по прибыли — доход будет отражен в Листе 3 декларации по налогу на прибыль.

- Обособленное подразделение — заполняется, если доходы отражаются по обособленному подразделению.

- Флажок Доход из источников а пределами РФ устанавливается, если доходы получены не в РФ.

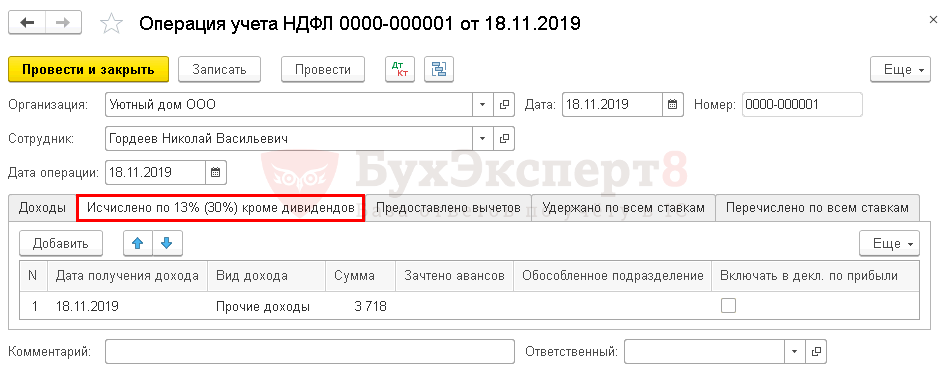

Вкладка Исчислено по 13% (30%) кроме дивидендов

Заполняется только при исчислении НДФЛ с доходов.

- Сумма — сумма исчисленного НДФЛ: при округлении меньше 50 коп. отбрасывается, 50 и свыше — округляется до рубля;

- Зачтено авансов — сумма НДФЛ ранее уплаченная и зачтенная при регистрации данного дохода.

Остальные графы совпадают с аналогичными значениями вкладки Доходы.

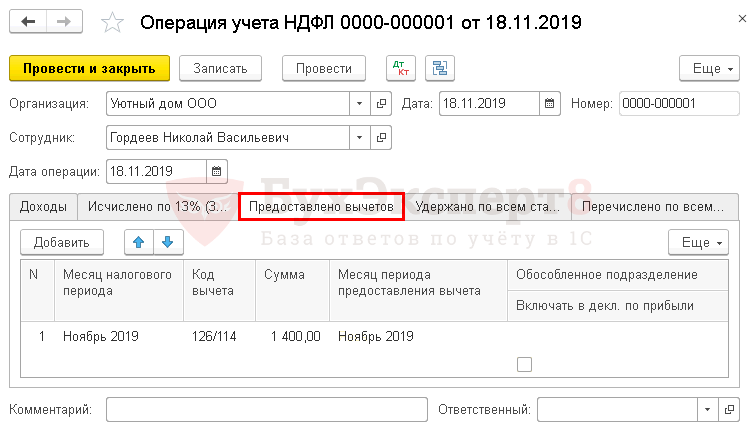

Вкладка Предоставлено вычетов

Заполняется совместно с вкладкой Исчислено по 13% (30%) кроме дивидендов при исчислении НДФЛ с доходов.

Перед представлением вычета проверьте, точно ли его можно предоставить, а именно:

- предел дохода;

- наличие необходимых документов.

Указывается информация по социальным и стандартным вычетам:

- Месяц налогового периода — месяц получения дохода и исчисления НДФЛ.

- Код вычета — код согласно Приказу ФНС РФ от 10.09.2015 N ММВ-7-11/387@, выбирается из справочника Виды вычетов НДФЛ. Поскольку в нашем примере у работника один ребенок до 18 лет, указывается код 126/114.

- Сумма вычета — сумма предоставленного в данном месяце вычета.

- Месяц периода предоставления вычета — за какой месяц предоставляется вычет.

Остальные графы совпадают с аналогичными значениями вкладки Доходы.

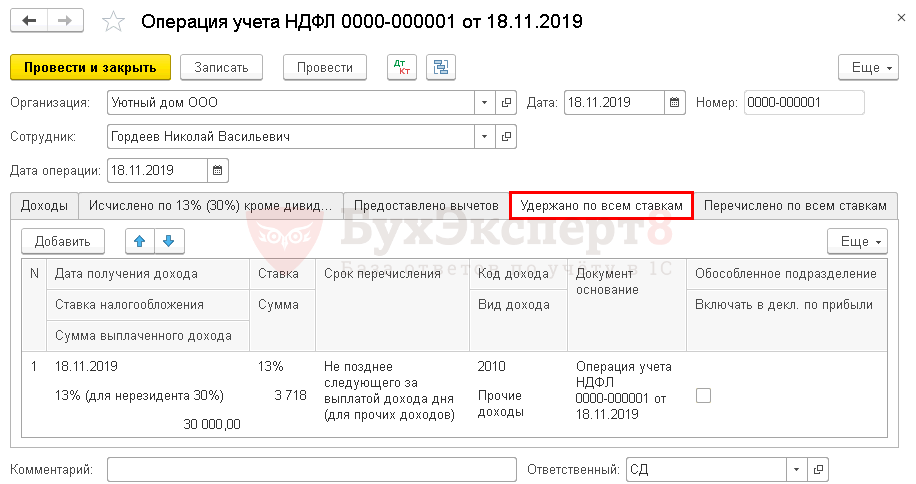

Вкладка Удержано по всем ставкам

Заполняется только после того, как налог удержан из доходов.

- Ставка налогообложения — группа ставок по НДФЛ;

- Сумма выплаченного дохода — сумма дохода, с которого необходимо перечислить НДФЛ в бюджет;

- Ставка — применимая ставка к данному доходу;

- Сумма — сумма удержанного налога;

- Срок перечисления — крайний день перечисления НДФЛ в бюджет;

- Документ основание — документ отражения дохода.

Остальные графы совпадают с аналогичными значениями вкладки Доходы.

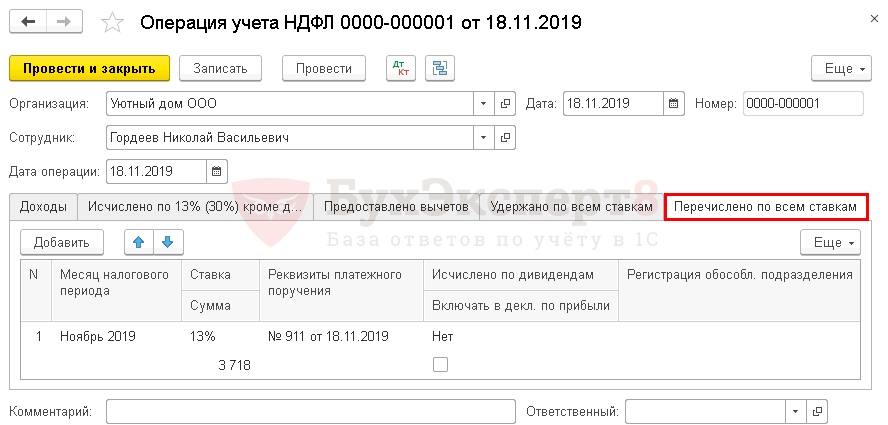

Вкладка Перечислено по всем ставкам

Заполняется только после того, как налог будет перечислен в бюджет.

- Месяц налогового периода — месяц получения дохода и исчисления НДФЛ;

- Ставка — ставка, по которой исчислен и удержан НДФЛ;

- Сумма — сумма фактически уплаченного налога;

- Реквизиты платежного поручения — платежные реквизиты перечисления НДФЛ в бюджет;

- Регистрация обособл. подразделения — налоговый орган, где зарегистрировано подразделение, заполняется только для «обособок».

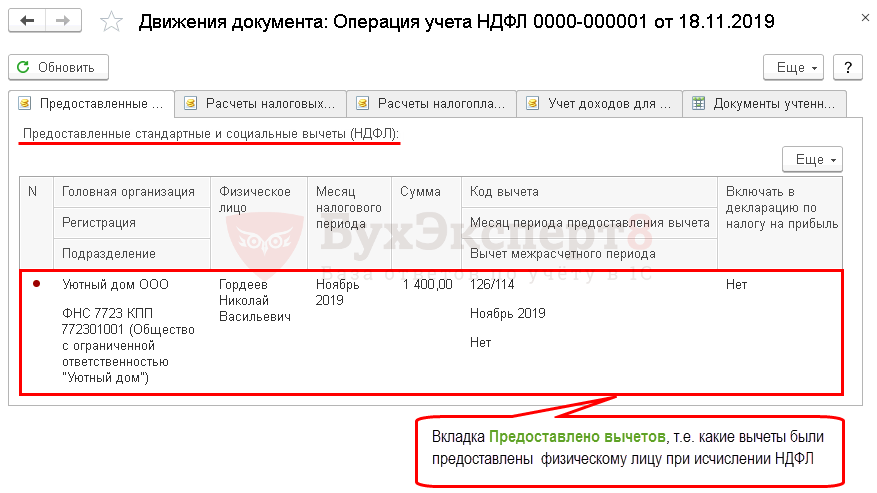

Движения по регистрам

См. также:

- 2 НДФЛ: как сделать в 1С для сотрудника

- Мы выплатили зарплату за декабрь в декабре, как уплачивать НДФЛ?

- Два новых отчета по НДФЛ: анализ НДФЛ по датам получения доходов и анализ НДФЛ по документам-основаниям (из записи эфира от 04 октября 2018 г.)

- Как отразить доход учредителя в виде процентов по займу в отчете 6-НДФЛ?

- Заявление о возврате налогов в 1С (из записи эфира от 07 сентября 2018 г.)

- Порядок возврата (зачета) налогов (из записи эфира от 07 сентября 2018 г.)

- Типичные ошибки из ИФНС при сдаче отчетности (из записи эфира от 16 июля 2018 г.)

- Как настроить быстрый доступ к любому элементу 1С — Избранное

- НДФЛ: обзор главных законодательных новшеств 2019 года (из записи эфира от 26 декабря 2018 г.)

- Самое важное об НДФЛ с премий (из записи онлайн-семинара от 14 июня 2018 г.)

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Расчеты по договору ГПХ

- Проверка заполнения части 2 формы 6-НДФЛ

- Как отразить доход учредителя в виде процентов по займу в отчете 6-НДФЛ?

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Интересные материалы:

- Код страны 3 НДФЛ

Коды документов для справки 2 НДФЛ01 — Паспорт гражданина СССР. Действителен до 01.01.2008 для некоторых…

- 3 НДФЛ ИП нулевая

Новый год означает использование новой декларации и новых правил ее заполнения. Как заполнить и сдать…

- 6 НДФЛ сторно отпуска больничным

Заполняем 6-НДФЛ в сложных ситуациях: перенос отпуска, доходы по разным ставкам, доплата к больничным, отпуск с увольнениемБольничный во время…

- РСВ и 6 НДФЛ контрольные соотношения

При составлении любого документа с отчетными цифрами важно считать их правильно. Для проверки отчетности на…

- Проверить 6 НДФЛ онлайн

Как проходит камеральная проверка отчета 6-НДФЛ? Как налоговая проверяет 6-НДФЛСверка формы 6-НДФЛ с совершенными платежами…