- от автора admin

Содержание

2.2. Восстановительная стоимость основных средств

Восстановительная стоимость – стоимость основных средств в современных условиях, при современных ценах и технике, это стоимость, по которой оцениваются основные средства после проведения переоценки.

Основные средства стоимостью в пределах лимита, установленного в учетной политике организации, но не более 20000 рублей за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов. В целях обеспечения сохранности этих объектов должен быть организован надлежащий контроль за их движением.

Для целей налогообложения объекты стоимостью до 10000 рублей в момент ввода в эксплуатацию единовременно списываются на материальные расходы.

Стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств.

С течением времени происходит отклонение первоначальной стоимости основных средств от первоначальной стоимости аналогичных основных средств, приобретаемых или изготавливаемых в более поздние периоды. Для того чтобы устранить возникающие отклонения и производится переоценка основных средств.

Целью переоценки объектов основных средств является определение реальной стоимости объектов основных средств путем приведения их первоначальной стоимости в соответствие с рыночными ценами и условиями воспроизводства на дату переоценки.

В соответствии с п. 15 ПБУ 6/01 коммерческая организация может не чаще одного раза в год, на начало отчетного года, переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости. Переоценка производится путем индексации или прямого пересчета по документально подтвержденным рыночным ценам.

Под текущей (восстановительной) стоимостью понимается сумма денежных средств, которая должна быть уплачена организацией на дату проведения переоценки в случае необходимости замены какого-либо объекта. При определении этой стоимости могут быть использованы следующие данные:

– данные на аналогичную продукцию, полученную от организаций-изготовителей;

– сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций и организаций;

– сведения об уровне цен, опубликованные в средствах массовой информации и специальной литературе;

– оценка бюро технической инвентаризации;

– экспертные заключения о текущей (восстановительной) стоимости объектов основных средств.

Принимая решение о переоценке основных средств, входящих в однородную группу объектов, организации должны помнить, что в последующем придется регулярно проводить переоценку, чтобы стоимость указанных объектов, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости.

Перед проведением переоценки основных средств проводится подготовительная работа, в частности оформляется приказ или иной распорядительный документ о проведении переоценки, подготавливается перечень объектов основных средств, подлежащих переоценке. В перечне указывается точное наименование объектов, дата их приобретения, сооружения, изготовления, дата принятия объектов к бухгалтерскому учету. Проводится также проверка наличия этих объектов.

В соответствии с п. 46 Методических указаний N 91н исходными данными для переоценки являются:

– первоначальная стоимость или текущая (восстановительная) стоимость, если объект ранее уже подвергался переоценке, по состоянию на 31 декабря предыдущего отчетного года;

– сумма начисленной на эту же дату амортизации за все время использования объекта;

– документально подтвержденные данные о текущей (восстановительной) стоимости переоцениваемых объектов на 1 января отчетного года.

При переоценке производится пересчет первоначальной стоимости, текущей (восстановительной) стоимости, если объект уже переоценивался, а также суммы начисленной амортизации.

Результатом переоценки может быть, как дооценка, так и уценка объекта основных средств.

Данный текст является ознакомительным фрагментом.

Читать книгу целиком

Поделитесь на страничке

Следующая глава >

Правильная постановка учета основных средств обеспечивается принципом единообразия их оценки во всех организациях независимо от форм собственности. Основные средства учитываются и оцениваются в натуральных и стоимостных показателях. Особую значимость для учетной работы представляет стоимостная оценка основных средств, поскольку все учетные операции, связанные с имущественными объектами, совершаются именно в стоимостной форме.

Оценка основных средств в бухгалтерском учете

Оценка основных средств представляет собой денежное выражение стоимости, в которой они находят отражение в бухгалтерском учёте. В текущем учете выделяют три вида оценки:

- первоначальную стоимость;

- текущую (восстановительную) стоимость;

- остаточную стоимость.

Первоначальная стоимость. К бухгалтерскому учету основные средства принимаются по первоначальной стоимости, которая зависит от способа поступления актива в организацию и определяется:

— для объектов, приобретенных за плату (новых и бывших в эксплуатации) – по фактическим затратам, связанным с приобретением, сооружением и изготовлением, за исключением НДС и других возмещаемых налогов, кроме случаев, предусмотренных законодательством РФ (п. 8 ПБУ 6/01 и п.24 Методических указаний по учету основных средств).

Фактические затраты на приобретение, сооружение и изготовление основных средств состоят из:

- покупной стоимости (сумм, уплачиваемых в соответствии с договором поставщику (продавцу), а также за доставку объекта и приведение его в состояние, пригодное для использования);

- сумм, уплачиваемых по договорам строительного подряда и другим договорам за выполнение работ;

- сумм, уплачиваемых за информационные, консультационные услуги, связанные с приобретением основных средств;

- таможенных пошлин и таможенных сборов;

- невозмещаемых налогов, государственных пошлин, уплачиваемых при приобретении объекта основных средств;

- вознаграждений посредникам, через которых приобретено основное средство;

- иных затрат, непосредственно связанных с приобретением, сооружением и изготовлением объекта основных средств.

В фактические затраты на приобретение, сооружение и изготовление основных средств не включаются общехозяйственные и другие аналогичные расходы, за исключением случаев, когда такие расходы непосредственно связаны с приобретением, сооружением и изготовлением данных объектов.

— для объектов, изготовленных самой организацией – по фактическим затратам, связанным с производством этих основных средств. Затраты на производство учитываются и формируются в соответствии с порядком учета затрат для соответствующих видов продукции, изготавливаемых организацией (п.26 Методических указаний по учету основных средств);

— для объектов, внесенных в счет вклада в уставный (складочный) капитал организации – в размере, согласованном учредителями (участниками) организации, если иное не предусмотрено законодательством РФ (п.9 ПБУ 6/01 и п.28 Методических указаний по учету основных средств);

— для объектов, поступивших в организацию по договору дарения (безвозмездно) – исходя из текущей рыночной стоимости на дату принятия объекта к бухгалтерскому учету в качестве вложений во внеоборотные активы (п.10 ПБУ 6/01 и п.29 Методических указаний по учету основных средств). При этом под текущей рыночной стоимостью понимается сумма денежных средств, которую можно получить от продажи данного актива на дату его принятия к бухгалтерскому учету (п.29 Методических указаний по учету основных средств).

Источниками информацию для определения текущей рыночной стоимости могут служить:

- торговые организации (данные прайс-листов);

- заводы-изготовители (данные о ценах на аналогичные основные средства, полученные в письменной форме);

- органы государственной статистики, торговые инспекции (ответы на запросы в письменной форме);

- СМИ и специальная литература;

- экспертные заключения (например, оценщиков);

— для объектов, полученных по договорам мены (договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами) – по стоимости переданных или подлежащих передаче ценностей, исходя из цены, по которой в сравнимых обстоятельствах определяется стоимость аналогичных ценностей (п.11. ПБУ 6/01 и п.30 Методических указаний по учету основных средств).

Если стоимость ценностей, переданных или подлежащих передаче, установить невозможно, то первоначальная стоимость основных средств, полученных по договорам мены, определяется исходя из стоимости, по которой в сравнимых обстоятельствах организация могла бы приобрести аналогичные объекты.

— для объектов, поступивших по договорам доверительного управления имуществом – по стоимости, определяемой в соответствии с Приказом Минфина РФ от 28.11.2001 г. № 97н «Об утверждении указаний об отражении в бухгалтерском учете организаций операций, связанных с осуществлением договора доверительного управления имуществом» (п.31 Методических указаний по учету основных средств).

— для неучтенных объектов, обнаруженных в ходе инвентаризации активов и обязательств – исходя из текущей рыночной стоимости, определенной на дату проведения инвентаризации (п.36 Методических указаний по учету основных средств).

В соответствии с п.12 ПБУ 6/01 независимо от способа поступления основных средств в организацию их первоначальная стоимость увеличивается на сумму затрат по доставке и доведению объекта до состояния, пригодного для его использования (затраты на хранение, установку).

На основании абз.4 п.5 ПБУ 6/01 активы стоимостью до 40 000 руб. могут на выбор организации учитываться в составе:

- основных средств;

- материально-производственных запасов.

Соответствующее решение необходимо закрепить в приказе об учетной политике организации для целей бухгалтерского учета (п.7 ПБУ 1/2008).

Первоначальная стоимость основных средств может измениться в случае (абз.2 п.14 ПБУ 6/01):

Восстановительная стоимость – стоимость аналогичных объектов основных средств в современных условиях воспроизводства, при современных ценах и технике, т.е. стоимость всех затрат на приобретение (строительство) имущественных объектов, включая затраты на транспортировку, установку и т.п. по действующим рыночным ценам и тарифам на определенную дату.

С течением времени первоначальная стоимость может отклониться от восстановительной по причине высоких темпов инфляции, удорожания производства, состояния рынка и пр. Если величина отклонения становится существенной, первоначальная стоимость переоценивается и доводится до уровня восстановительной. Это необходимо для того, чтобы организация смогла сформировать капитальные вложения через амортизационные отчисления для равноценной замены средств труда (реновацию). Кроме того, сильно заниженная стоимость имущества организации по сравнению с реальным уровнем цен приводит к искажению оценки активов в бухгалтерском балансе

В соответствии с п.43 Методических указаний по учету основных средств текущая (восстановительная) стоимость объектов основных средств представляет собой сумму денежных средств, которая должна быть уплачена организацией на дату проведения переоценки в случае необходимости замены какого-либо объекта.

Информацию о текущей (восстановительной) стоимости объектов основных средств необходимо подтвердить документально. Для ее определения можно воспользоваться данными:

- торговых организаций (прайс-листы);

- заводов-изготовителей (сведения о ценах на аналогичную продукцию в письменной форме);

- органов государственной статистики, торговых инспекций (ответы на запросы в письменной форме);

- СМИ и специальной литературы;

- бюро технической инвентаризации (оценка);

- экспертных заключений.

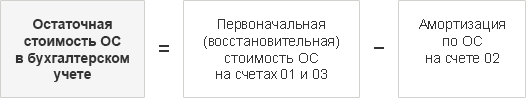

Остаточная стоимость – стоимость основных средств с учетом начисленной амортизации. Определяется данный показатель путем вычитания из первоначальной (или восстановительной) стоимости суммы амортизационных отчислений. Данный вид оценки показывает величину стоимости основного средства, которая еще не перенесена на готовую продукцию (выполненные работы, оказанные услуги).

Оценка основных средств по остаточной стоимости необходима для составления бухгалтерского баланса, выявления финансового результата от выбытия имущества организации, а также определения его качественного состояния.

Расчет остаточной стоимости производится по следующей формуле:

Бухгалтера в своей учетной работе пользуются и таким понятием, как балансовая стоимость. Это стоимость основных средств, которые числятся на балансе предприятия в смешанной оценке:

— по первоначальной стоимости – объекты, переоценка которых еще не производилась;

— по восстановительной стоимости – объекты, которые уже переоценивались.

Оценка основных средств в налоговом учете

Основные средства для целей налогообложения прибыли, также, как и в бухгалтерском учете, оцениваются по первоначальной, восстановительной и остаточной стоимости.

Первоначальная стоимость. В соответствии с абз.2 п.1 ст.257 НК РФ первоначальная стоимость основных средств состоит из расходов на:

— приобретение

— сооружение;

— изготовление;

— доставку;

— доведение до состояния, пригодного для использования.

При этом исключаются возмещаемые налоги, такие как НДС и акцизы (кроме случаев, предусмотренных НК РФ).

Однако, стоит заметить, что существует ряд расходов, порядок налогового учета которых отличается от бухгалтерского. Это неизбежно приводит к возникновению расхождений в формировании «налоговой» и «бухгалтерской» первоначальной оценки учитываемых объектов.

Например, проценты банков по заемным средствам, полученным на приобретение основных средств (пп.2 п.1 ст.265 НК РФ), в налоговом учете не увеличивают их первоначальную стоимость , в то время как в бухгалтерском учете они учитываются в составе затрат на приобретение (сооружение и изготовление) инвестиционных активов предприятия (п.7 ПБУ 15/2008) и признаются текущими расходами только через механизм амортизации.

В любом случае при решении вопроса о включении отдельных видов расходов в первоначальную стоимость основного средства необходимо руководствоваться нормами абз.2 п.1 ст.257 НК РФ, п.5 ст.270 НК РФ, п.4 ст.252 НК РФ, а также разъяснениями Минфина России.

Свои особенности в определении первоначальной стоимости для целей налогообложения характерны и при других вариантах поступления имущества в организацию.

Например, основные средства, полученные в счет вклада в уставный (складочный) капитал, бывшие в эксплуатации у передающей стороны (учредителя), принимаются к учету по остаточной стоимости. Данный вывод следует из абз.3 пп.2 п.1 ст.277 НК РФ. Остаточная стоимость определяется в соответствии с п.1 ст.257 НК РФ. При этом для расчета используются данные налогового учета передающей стороны на дату перехода права собственности на передаваемое имущество.

Кроме того, дополнительные расходы, произведенные учредителем при передаче имущества в качестве вклада в уставный капитал, включаются в его первоначальную стоимость, если это предусмотрено условиями учредительного договора.

В случае когда принимающая сторона не может документально подтвердить стоимость вносимого имущества (какой-либо его части), она признается равной нулю (абз.3 пп.2 п.1 ст.277 НК РФ).

Обратите внимание.

Налоговая оценка основных средств, получаемых в счет вклада в уставный (складочный) капитал от учредителей – физических лиц или иностранных организаций, производится по отдельным правилам ст.277 НК РФ.

Для основных средств, поступивших безвозмездно, первоначальная стоимость определяется исходя из рыночных цен с учетом положений ст.105.3 НК РФ, но не ниже остаточной стоимости по данным налогового учета передающей стороны (абз.2 п.8 ст.250 НК РФ). Информация о ценах в обязательном порядке должна быть подтверждена или документально получателем имущества или экспертным путем.

Первоначальная стоимость основных средств собственного производства определяется как стоимость готовой продукции и рассчитывается по правилам п.2 ст.319 НК РФ. Для объектов, являющихся подакцизными товарами, стоимость увеличивается на сумму соответствующих акцизов. Стоит уточнить, что данный порядок оценки применяется в отношении основных средств, которые изначально производятся как товары с целью дальнейшей реализации.

С 1 января 2015 г. изменился порядок признания имущества с первоначальной стоимостью менее 40 000 руб. при сроке его использования свыше 12 месяцев. Раньше Налоговый кодекс в соответствии с правилами п.1 ст.256 не позволял относить такие объекты к амортизируемому имуществу. Теперь, начиная с 1 января 2015 г., норма пп.3 п.1 ст.254 НК РФ предоставляет налогоплательщику право самостоятельно установить для них вариант учета:

- списывать в состав материальных расходов в момент ввода в эксплуатацию;

- включать в состав амортизируемого имущества.

Таким образом, если в бухгалтерском учете поступившие малоценные объекты организация принимает в состав основных средств (согласно учетной политике), то и для целей налогообложения она может утвердить аналогичный порядок.

Нормой п.2 ст.257 НК РФ установлено, что первоначальная стоимость основных средств изменяется в результате:

— достройки;

— дооборудования;

— реконструкции;

— модернизации;

— технического перевооружения;

— частичной ликвидации и др.

Положения налогового и бухгалтерского законодательства, раскрывающие данный аспект оценки имущества, практически не различаются, за исключением одного важного пункта. Дело в том, что в бухгалтерском учете согласно абз.2 п.14 ПБУ 6/01 основанием для изменения первоначальной стоимости объектов основных средств служит их переоценка, чего в налоговом учете не предусмотрено.

Восстановительная стоимость. В соответствии с абз.6 п.1 ст.257 НК РФ результаты переоценки, проводимой в последующие отчетные (налоговые) периоды после 1 января 2002 г., не влияют на стоимость имущества в налоговом учете и в состав доходов (расходов) для целей налогообложения не включаются.

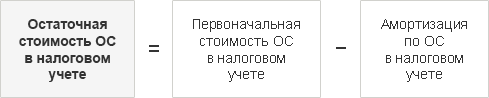

Остаточная стоимость. Порядок расчета остаточной стоимости основных средств в налоговом учете зависит от особенностей формирования амортизационных отчислений в отношении данного имущества. Согласно п.1 ст.259 НК РФ для целей налогообложения амортизация может начисляться:

- линейным методом;

- нелинейным методом.

При линейном методе начисления амортизации остаточная стоимость основных средств, введенных в эксплуатацию после 1 января 2002 г., определяется как разница между их первоначальной стоимостью и суммой амортизации, начисленной за период эксплуатации (абз.8 п.1 ст.257 НК РФ).

Если основное средство амортизировалось нелинейным методом, то по правилам абз.11 п.1 ст.257 НК РФ применяется следующая формула для расчета:

Sn = S x (1 – 0,01 x k)n , где

Sn – остаточная стоимость объекта основных средств по истечении n-месяцев после его включения в амортизационную группу (подгруппу);

S – первоначальная (восстановительная) стоимость объекта основных средств;

n – число полных месяцев, прошедших со дня включения объекта основных средств в амортизационную группу (подгруппу) до дня исключения из нее (за исключением периодов, в течение которых имущество не являлось амортизируемым на основании п.3 ст.256 НК РФ);

k – норма амортизации, соответствующая амортизационной группе (подгруппе) с учетом понижающего (повышающего) коэффициента.

Организация в процессе ведения своей хозяйственной деятельности может сталкиваться с необходимостью оценки основных средств по другим видам стоимости: страховой, залоговой, инвестиционной и др.

Страховая стоимость. Поскольку основные средства подвержены риску повреждения, утраты и уничтожения, предприятие вправе их застраховать. Для этого по соглашению между страхователем (тот, кого страхуют) и страховщиком (тот, кто страхует) определяется страховая стоимость исходя из рыночной стоимости имущества в месте его нахождения в день заключения договора страхования.

Залоговая стоимость – вид оценки, используемый при обеспечении кредитов, ссуд. Складывается из следующих составляющих:

— суммы выданного кредита;

— суммы возмещения убытков или неустойки (штрафа, пени) от просрочки исполнения основного кредитного обязательства;

— процентов за кредит;

— суммы возмещения судебных и иных расходов в случае обращения взыскания на предмет залога;

— суммы возмещения затрат по реализации предмета залога.

Инвестиционная стоимость – это стоимость объекта основных средств с учетом его улучшений в результате предполагаемой модернизации (т.е. с учетом инвестиций в объект).

Планирование и учет воспроизводства основных фондов осуществляются в натуральных и стоимостных показателях. Натуральные измерители применяются при расчетах производственной мощности предприятий, организации производственного процесса, определении технического состояния средств труда и их качественной характеристики.

В экономике более широкое использование имеет система стоимостных показателей. В денежном выражении осуществляется сводный учет и планирование на всех уровнях управления воспроизводственным процессом основного капитала, а также начисление и использование амортизационного фонда, включение износа средств труда в себестоимость продукции, планирование объемов и источников финансирования капитальных вложений и др.

В управлении основными фондами используется дифференцированная система стоимостных оценок, которая определяется целевой установкой измерения стоимости основного капитала: для внутрипроизводственной деятельности и оценки результатов, для начисления амортизации и расчета налогов, для продажи и сдачи в аренду, залоговых операций и др. Базовыми видами оценок основных фондов являются: первоначальная, восстановительная и остаточная стоимость.

Полная первоначальная стоимость основных фондов представляет собой сумму фактических затрат в действующих ценах на: приобретение или создание средств труда: возведение зданий и сооружений, покупку, транспортировку, установку и монтаж машин и оборудования и др. По полной первоначальной стоимости основные фонды принимаются на баланс предприятия, и она остается неизменной в течение всего срока службы средств труда и пересматривается при переоценке основных фондов предприятия или уточняется при модернизации или капитальном ремонте. Амортизация основных фондов также начисляется с полной первоначальной стоимости. По этой цене средства труда планируются и учитываются в повседневной хозяйственной деятельности. Текущие цены и тарифы на основные фонды постоянно изменяются под влиянием факторов спроса и предложения, инфляции и т.п. С течением времени в первоначальной стоимости основных фондов накапливаются диспропорции и противоречия. Один и тот же станок или машина, приобретенные в разные годы, числятся по разной стоимости. Первоначальная стоимость основного капитала перестает отражать действительную его оценку в сегодняшних (текущих) условиях хозяйственной деятельности. Показатели, исчисляемые с использованием первоначальной стоимости фондов (капиталоотдача, рентабельность, платежеспособность, ликвидность и др.) перестают отражать их действительный уровень. Крупные проблемы возникают в управлении амортизацией, себестоимостью, а, следовательно, прибылью и налогами. Возникает необходимость переоценки основных фондов и приведения их к единым ценностным измерителям.

Восстановительная стоимость выражает оценку воспроизводства основных фондов в современных условиях на момент переоценки. Она отражает затраты на приобретение и создание переоцениваемых объектов в ценах, тарифах и других нормативах, действующих на установленную дату.

Полная восстановительная стоимость – это сумма расчетных затратив приобретение или возведение новых средств труда, аналогичных переоцениваемым.

Остаточная стоимость основных фондов представляет собой разницу между полной первоначальной или полной восстановительной стоимостью и начисленным износом, т.е. это денежное выражение стоимости средств труда, не перенесенной на изготовляемую продукцию, на определенную дату. Остаточная стоимость позволяет судить о степени изношенности средств труда, планировать их обновление и ремонт. При проводимых переоценках фондов одновременно уточняется размер начисленного износа по каждой единице средств труда. Также определяется восстановительная стоимость с учетом износа. Она рассчитывается в процентах к полной восстановительной стоимости на основе данных бухгалтерского учета.

Ликвидационная стоимость основных средств — это стоимость реализации изношенных и снятых с производства основных фондов (часто цена лома).

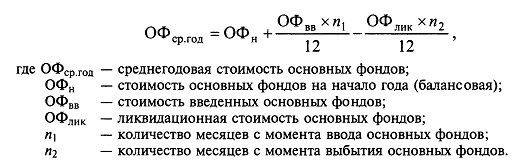

Для расчета экономических показателей определяется среднегодовая стоимость основных фондов. Расчет ведется на основе первоначальной стоимости основных фондов с учетом их ввода и ликвидации по формуле

Балансовая стоимость – стоимость, по которой, основные фонды учитываются в балансе предприятия по данным бухгалтерского учета об их наличии и движении. На балансе предприятия стоимость основных фондов числится в смешанной оценке: объекты, по которым производилась переоценка, учитываются по восстановительной стоимости на установленную дату, а новые средства труда, приобретенные (или возведенные) после переоценки, – по первоначальной стоимости. В практике работы предприятий и в методических материалах балансовая стоимость нередко рассматривается как первоначальная, так как восстановительная стоимость на момент последней переоценки совпадает с первоначальной стоимостью на эту дату.

Учет и оценка основных фондов ведутся в натуральном и стоимостном выражении.

- Натуральные единицы используются для измерения объема определенного вида основных фондов (количество единиц оборудования, общая мощность оборудования, жилые здания измеряются в квадратных метрах площади и т. д.).

- Стоимостной учет в сопоставимой форме позволяет определить объем, структуру, динамику и степень использования основных фондов.

Различаются следующие виды стоимостной оценки основных фондов:

- полная первоначальная стоимость (ППС);

- ППС за вычетом износа;

- полная восстановительная стоимость (ПВС);

- ПВС за вычетом износа;

- балансовая стоимость (БС);

- рыночная стоимость (РС).

Первоначальная стоимость

Первоначальная стоимость основных фондов — это фактическая сумма затрат на изготовление или приобретение фондов, их доставку и монтаж.

Первоначальная стоимость выражается в ценах, действовавших в момент приобретения данного объекта. По первоначальной стоимости основные фонды принимаются на баланс предприятия, она остается неизменной в течение всего срока службы и пересматривается при переоценке основных фондов предприятия или уточняется при модернизации или капитальном ремонте. Амортизация основных фондов также начисляется по первоначальной стоимости.

Восстановленная стоимость

Полная восстановительная стоимость основных фондов определяется путем переоценки действующих основных фондов с учетом их физического и морального износа.

Различия между первоначальной и восстановительной стоимостью основных фондов зависят от изменения цен на их отдельные элементы. При этом восстановительная стоимость может быть как больше, так и меньше первоначальной стоимости, что зависит от направления изменения цен на материалы, стоимости производства строительных и монтажных работ, транспортных тарифов, уровня производительности труда и т. д.

Оценка основных фондов по восстановительной стоимости является сопоставимой и позволяет унифицировать основные фонды, введенные в действие в разные периоды. Она необходима для определения объема капитальных вложений и анализа воспроизводства основных фондов. В СНС основные фонды оцениваются исключительно по восстановительной стоимости.

В условиях инфляции переоценка основных фондов на предприятии позволяет:

- объективно оценить истинную стоимость основных фондов;

- более правильно и точно определить затраты на производство и реализацию продукции;

- более точно определить величину амортизационных отчислений, достаточную для простого воспроизводства основных фондов;

- объективно устанавливать продажные цены на реализуемые основные фонды и арендную плату (в случае сдачи их в аренду).

Восстановительная стоимость за вычетом износа определяется путем умножения полной восстановительной стоимости, полученной в результате переоценки основных фондов, на коэффициент их износа.

Остаточная стоимость

Остаточная стоимость представляет собой разницу между первоначальной или восстановительной стоимостью и суммой износа, т.е. это та часть стоимости основных средств, которая еще не перенесена на производимую продукцию.

Оценка основных средств по их остаточной стоимости необходима, прежде всего, для того, чтобы знать их качественное состояние, в частности, для определения коэффициентов годности и физического износа.

Другие виды оценки основных фондов

Ликвидационная стоимость — это стоимость реализации изношенных и снятых с производства основных фондов (часто это цена лома).

Балансовая стоимость основных фондов — стоимость основных фондов, по которой они учтены в балансе предприятия. Основные фонды, которыми располагали предприятия и организации до момента последней переоценки, учитываются по полной восстановительной стоимости, а та часть основных фондов, которая введена в действие после переоценки, учитывается по полной первоначальной стоимости. Таким образом, БС является смешанной оценкой.

Рыночная стоимость — это наиболее вероятная оценка продажи основных фондов с учетом их реального состояния, физического и морального износа, уровней фактического и ожидаемого использования, предполагаемой доходности от эксплуатации, соотношения покупательного спроса и предложения.

Периодически проводимые переоценки основных фондов позволяют устранить смешанный характер их оценки. В условиях относительной стабильности цен, которая существовала до перехода к рыночной экономике, переоценка основных фондов проводилась примерно один раз в десять лет.

При переходе к рыночной экономике, который сопровождался значительным ростом цен, возникла необходимость в проведении более частых переоценок основных фондов. В последние годы переоценки основных фондов были проведены по состоянию на 1 июля 1992 г., 1 января 1994 г., 1 января 1995 г., 1 января 1996 г. и 1 января 1997 г.

В результате переоценок 1991-1997 гг. стоимость основных фондов увеличилась в 4,3 тыс. раз, в том числе производственных основных фондов — в 4,0 тыс. раз.

Показатели состояния основных фондов

Показатели состояния основных фондов представлены коэффициентом износа и коэффициентом годности.

Коэффициент износа

Коэффициент износа (амортизации) основных фондов это cумма начисленной амортизации основных фондов деленная на первоначальную стоимость основных фондов.

![]()

Кизноса.н.г. = (Основные Фондын.г. — Основные Фондын.г.(по остаточной стоимости)) / Основные Фондын.г.

Коэффициент годности

Коэффициент годности основных фондов может быть определен двумя способами:

I способ:

Коэффициент годности основных фондов это остаточная стоимость основных фондов деленная на первоначальную стоимость основных фондов

II способ:

Коэффициент годности основных фондов это 1 минус коэффициент износа.

![]()

Кгодн.н.г. = ОФн.г.(по остаточной стоимости) / ОФн.г.

Кизноса + Кгодности = 1 или 100%

Эти коэффициенты являются моментными показателями, то есть характеризуют степерь физического состояния фондов на определенную дату.

Задача

По данным бухгалтерского учета, на предприятии на 1 января полная балансовая стоимость основного капитала составила 8000 млн.руб., а остаточная стоимость — 6400 млн. руб. Поступило в отчетном году основного капитала по полной первоначальной стоимости на 910 млн. руб., в том числе введено в действие новых основных фондов на 810 млн. руб., а на остальную сумму поступило в порядке безвозмездной передачи с других предприятий (с общим износом 10%). Сумма начисленных за год амортизационных отчислений — 900 млн. руб. Выбыло основного капитала на 400 млн. руб., в том числе ликвидировано из-за полного износа на 110 млн. руб., а на остальную сумму передано другим предприятиям. Износ по передаваемым фондам составлял 20 млн. руб.

Определите:

- полную и остаточную стоимость на конец года;

- коэффициенты износа и годности на начало и конец отчетного периода;

- коэффициенты поступления, обновления, выбытия и ликвидации за отчетный год.

Считаем полную стоимость на конец года

- 1. Наличие на начало года по полной стоимости 8000

- 2. Поступило в отчетном году 910

- 3. Выбыло в отчетном году по полной стоимости 400

Наличие на конец года по полной стоимости: 8000+910-400 = 8510

Считаем остаточную стоимость на конец года

- 1. Наличие на начало года по остаточной стоимости 6400

- 2. Ввод в действие по остаточной стоимости 810+90

Итого поступило по остаточной стоимости 900

- 3. Выбытие по остаточной стоимости (400-110-20) = 270

- 4. Амортизация 900

Наличие на конец года по остаточной стоимости: 6400 + (810+90) — 270 — 900 = 6130

Коэффициенты годности и износа

Коэффициент обновления, выбытия, поступления, ликвидации

Интересные материалы:

- 1 показатели использования основных фондов

Анализ эффективности применения основных фондов на предприятии проводится с целью выявления наиболее важных факторов, влияющих…

- Договор купли продажи основных средств, образец

ДОГОВОР КУПЛИ-ПРОДАЖИ оборудования за наличный расчётг. _______________ "_____" _______________ 2016 г. Гражданин ______________________________, паспорт: серия…

- Служебная записка на списание основных средств, образец

Списание основных средств проходит на любом предприятии по строго определенной процедуре. Для этого требуется заполнение…

- Счет 02 амортизация основных средств

Таблицы с проводками по учету амортизации основных средств – амортизационные отчисления по счету 02, примеры…

- Справка о балансовой стоимости, образец

Зачем нужно составлять справку о балансовой стоимости основных средств?Справка о балансовой стоимости основных средств показывает…