- от автора admin

Содержание

- Переход на общий режим налогообложения

- Возможности «1С:Упрощенки 8» для пользователей «1С:Бухгалтерии 8»

- Переход с программы «1С:Упрощенная система налогообложения 7.7» — всего два простых шага

- Обновление программы через Интернет

- Что такое «упрощенка»

- Кто вправе работать на УСН

- Кому выгодно УСН 6%

- Что показывает ставка

- С какого дохода платить

- За что не надо платить налог

- Когда платить налог

- За какой период считать

- Ошибки в расчете налога

- Какие документы ждет налоговая

- Кроме налога

- Одной таблицей

- Права и обязанности организаций и ИП на УСН

- Условия применения УСН

- Что выбрать — упрощенку или ОСНО, если показатели фирмы соответствуют условиям УСН?

- Совмещение спецрежимов

>>>Внимание! Возможны изменения при подписании Указа<<<

В проекте Указа Президента Республики Беларусь «О налогообложении» (далее – проект Указа) предусмотрены изменения и дополнения в налоговое законодательство.

Предполагается проиндексировать показатели лимитов валовой выручки, применяемых организациями и индивидуальными предпринимателями:

- для перехода на УСН с 1 января 2021 г.;

- применения данной системы налогообложения с уплатой НДС и без уплаты НДС;

- ведения учета в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН (далее – книга учета доходов и расходов).

Важно! Для перехода на УСН помимо соблюдения критериев по валовой выручке необходимо, чтобы:

- организация или индивидуальный предприниматель не осуществляли виды деятельности, перечисленные в п. 2 ст. 324 НК*, занимаясь которыми нельзя перейти на особый режим налогообложения. К ним, например, относятся производство подакцизных товаров, торговля ювелирными изделиями и т.д.;

- средняя численность работников организации не превышала 100 человек. При этом нельзя применять УСН без уплаты НДС, если средняя численность работников составляет более 50 человек.

Перейти на УСН действующие организации и индивидуальные предприниматели могут только с начала календарного года.

_________________

* Налоговый кодекс Республики Беларусь (далее – НК).

Критерии по валовой выручке, которые должны быть соблюдены для перехода на применение УСН, представлены в табл. 1.

Таблица 1

Критерии по выручке для перехода на УСН

|

Валовая выручка за первые 9 месяцев года, предшествующего году, с которого субъекты хозяйствования претендуют на применение УСН |

Размер, руб. |

|

|

в 2020 г. |

в 2019 г. |

|

|

Для перехода на УСН: |

||

|

организациями |

1 538 843 |

1 465 565 |

|

индивидуальными предпринимателями |

330 750 |

315 000 |

Критерии по валовой выручке, установленные в 2020 г., будут применяться для целей перехода на УСН с 2021 г.

Пример 1. Критерии перехода на УСН

Организация с численностью работников 55 человек применяет общую систему налогообложения. За январь – сентябрь 2019 г. ее валовая выручка составила 1 500 250 руб. Эта сумма меньше 1 538 843 руб. – значения, установленного с 2020 г. для перехода на УСН. Вместе с тем такая организация не вправе применять УСН в 2020 г., поскольку превышено значение критерия валовой выручки за 9 месяцев 2019 г. (1 465 565 руб.). Она продолжит использовать общую систему налогообложения.

Для перехода на УСН с 2020 г. необходимо было в срок с 1 октября по 31 декабря 2019 г. представить в налоговый орган по месту постановки на учет уведомление о переходе на УСН по установленной форме (приложение 36 к постановлению № 2*). В нем указываются размер валовой выручки за первые 9 месяцев текущего года и численность работников организации в среднем за этот период.

Справочно: если крайний срок подачи уведомления для перехода на УСН приходится на нерабочий день, то таким сроком считается следующий за ним рабочий день.

Подать уведомление в налоговый орган можно на бумажном носителе (курьером или по почте), а также в электронном виде.

Важно! Организациям и индивидуальным предпринимателям, которые в 2020 г. перейдут с УСН на общий порядок или другой особый режим налогообложения с иного месяца, чем январь, в следующем году (2021 г.) применять УСН нельзя. Вместе с тем можно отказаться от применения УСН на год и проинформировать о таком решении налоговый орган. При этом препятствий для применения УСН в следующем году не возникнет.

Плательщики, уведомившие в установленном порядке налоговый орган о переходе на применение УСН, вправе отказаться от него в целом за налоговый период, если они представят в налоговый орган по месту постановки на учет уведомление об отказе от применения УСН по установленной форме (приложение 37 к постановлению № 2):

- до 20 февраля года, следующего за годом, в котором представлено уведомление о переходе на УСН;

- до 20-го числа месяца, следующего за месяцем, в котором представлено уведомление о переходе на УСН вновь зарегистрированными организациями и индивидуальными предпринимателями (п. 5 ст. 327 НК).

В табл. 2 представлены критерии по валовой выручке, применяемые организациями и индивидуальными предпринимателями для продолжения применения УСН.

Таблица 2

Критерии по выручке для применения УСН

|

Валовая выручка за календарный год |

Размер, руб. |

|

|

в 2020 г. |

в 2019 г. |

|

|

Для применения УСН без НДС организациями |

1 404 286 |

1 337 415 |

|

Для применения УСН: |

||

|

организациями |

2 046 668 |

1 949 208 |

|

индивидуальными предпринимателями |

441 000 |

420 000 |

Несмотря на увеличение значений данных критериев с 2020 г., если суммы валовой выручки у организаций и индивидуальных предпринимателей за 2019 г. превысили 1 949 208 руб. и 420 000 руб. соответственно, то они должны были перейти с 2020 г. на общий порядок налогообложения.

Пример 2. Превышение валовой выручки

Организация применяла в 2019 г. УСН с уплатой НДС. Валовая выручка нарастающим итогом за январь – декабрь 2019 г. составила 1 970 000 руб. Эта сумма меньше величины, предполагающей переход на общий порядок налогообложения в 2020 г. (2 046 668 руб.), но больше, чем 1 949 208 руб. В рассматриваемой ситуации организация обязана перейти на исчисление и уплату налогов в общем порядке с января 2020 г.

Если в 2019 г. валовая выручка организаций, применяющих УСН, достигла 1 337 415 руб. (прежнее значение данного критерия), то они не могут применять УСН без НДС в 2020 г. В зависимости от ситуации плательщики должны были:

- продолжить применять УСН с НДС;

- перейти на УСН с НДС;

- перейти на общий порядок налогообложения.

Пример 3. Превышение критериев для УСН без НДС

Организация применяет УСН без НДС. В 2019 г. ее валовая выручка составила 1 345 000 руб. Эта сумма меньше 1 404 286 руб. – значения, установленного в 2020 г. для перехода на УСН с уплатой НДС. Вместе с тем такая организация не вправе продолжить применение УСН без НДС в 2020 г. Она обязана перейти на общий порядок налогообложения или на УСН с НДС.

Справочно: отчетный период по налогу при УСН определяется на основании того, как уплачивается НДС. Так, отчетным периодом будет:

- календарный месяц – при применении УСН с уплатой НДС ежемесячно;

- календарный квартал – при применении УСН с уплатой НДС ежеквартально.

У организаций, применяющих УСН без НДС, отчетный период – квартал.

Организации, применяющие УСН, могут не вести бухгалтерский учет, а использовать книгу учета доходов и расходов, если численность их работников составляет не более 15 человек. Также должен соблюдаться критерий по выручке (см. табл. 3).

Таблица 3

Критерии по выручке для ведения учета в книге учета доходов и расходов

|

Валовая выручка за календарный год |

Размер, руб. |

|

|

в 2020 г. |

в 2019 г. |

|

|

Для ведения книги учета доходов и расходов организациями |

774 900 |

738 000 |

Пример 4. Превышение критерия для ведения учета в книге доходов и расходов

Организация в течение 2019 г. применяла УСН с ведением учета в книге учета доходов и расходов. В IV квартале 2019 г. было превышено значение критерия валовой выручки, позволяющее вести учет в таком порядке. Данный показатель составил в организации 745 000 руб. Она обязана в 2020 г. вести бухгалтерский учет.

Учет в книге учета доходов и расходов не освобождает плательщиков налога при УСН от обязанности:

- составлять и хранить первичные учетные документы;

- составлять учетную политику. Такой документ должен быть утвержден приказом руководителя организации (часть четвертая п. 6 ст. 333 НК).

Не вправе вести учет в книге учета доходов и расходов плательщики:

- обязанные в соответствии с актами Президента Республики Беларусь перечислять в бюджет часть прибыли (дохода);

- реализующие инвестиционные проекты в соответствии с заключенными с Республикой Беларусь инвестиционными договорами (подп. 2.1 и 2.2 п. 2 ст. 333 НК).

Постановлением № 4/1/1/1* установлена новая форма книги учета доходов и расходов. В ней не предусмотрен учет:

- налога на доходы иностранных организаций, не осуществляющих деятельность в Республике Беларусь через постоянное представительство;

- исчисленных и перечисленных сумм подоходного налога;

- налога на прибыль по дивидендам, начисленным белорусским организациям;

- исчисленных и перечисленных в ФСЗН страховых взносов;

- исчисленных и перечисленных в ФСЗН взносов на профессиональное пенсионное страхование;

- расходов, произведенных за счет средств ФСЗН;

- зданий, сооружений и передаточных устройств сверхнормативного незавершенного строительства.

Резюме. В проекте Указа проиндексированы значения критериев валовой выручки, которые используются организациями и индивидуальными предпринимателями для перехода на УСН, применения данной системы налогообложения и ведения учета в книге учета доходов и расходов.

«1С:Упрощенка 8» предназначена организациям и индивидуальным предпринимателям, применяющим на упрощенную систему налогообложения (УСН) в соответствии с главой 26.2 Налогового кодекса РФ. Программа позволяет автоматизировать бухгалтерский и налоговый учет и подготовку регламентированной отчетности на небольших предприятиях, где с программой работает один бухгалтер.

«1С:Упрощенка 8» является специализированной поставкой программы «1С:Бухгалтерия 8. Базовая версия», которая предварительно настроена для ведения учета по УСН. Пользовательский интерфейс программы «1С:Упрощенка 8» проще, чем у традиционной «1С:Бухгалтерии 8», поскольку включает только используемые при применении УСН элементы. При этом в «1С:Упрощенке 8» сохранены все возможности «1С:Бухгалтерии 8» — достаточно изменить специальную настройку и можно вести полноценный учет для организаций, применяющих общий режим налогообложения и уплачивающих налог на прибыль.

Налоговый учет в «1С:Упрощенке 8», как и в «1С:Бухгалтерии 8», ведется автоматически — записи «Книги учета доходов и расходов» формируются программой при регистрации первичных документов и выполнении регламентных операций.

«1С:Упрощенка 8» позволяет решать все задачи, стоящие перед бухгалтерской службой предприятия, включая, например, выписку первичных документов, учет продаж и т. д. Кроме того, информацию об отдельных видах деятельности, торговых и производственных операциях, могут вводить сотрудники смежных служб предприятия, не являющиеся бухгалтерами. В этом случае за бухгалтерской службой остается методическое руководство и контроль за настройками информационной базы, обеспечивающими автоматическое отражение документов в бухгалтерском и налоговом учете.

В «1С:Упрощенке 8» предусмотрена возможность совместного использования с программами «1С:Управление торговлей 8» и «1С:Зарплата и управление персоналом 8», «1С:Управление нашей фирмой», также созданными на платформе «1С:Предприятие 8».

Переход на общий режим налогообложения

В программе «1С:Упрощенка 8» сохранены все возможности обычной поставки «1С:Бухгалтерия 8. Базовая версия». В случае изменения налогового режима в организации пользователю продукта «1С:Упрощенка 8» не требуется приобретать новую программу — достаточно изменить специальную настройку и можно вести полноценный учет для организаций, применяющих общий режим налогообложения и уплачивающих налог на прибыль.

Возможности «1С:Упрощенки 8» для пользователей «1С:Бухгалтерии 8»

Если в организации была приобретена программа «1С:Бухгалтерия 8» и при этом требуется вести учет по УСН, то нет необходимости приобретать продукт «1С:Упрощенка 8». Для получения всей функциональности продукта «1С:Упрощенка 8», включая пользовательский интерфейс и необходимые настройки, зарегистрированным пользователям программы «1С:Бухгалтерия 8» достаточно обновить конфигурацию до версии 1.6.9 или выше. После обновления конфигурации программу можно будет переключить в специальный режим, который скрывает не используемые при применении УСН пункты меню и элементы диалогов.

Переход с программы «1С:Упрощенная система налогообложения 7.7» — всего два простых шага

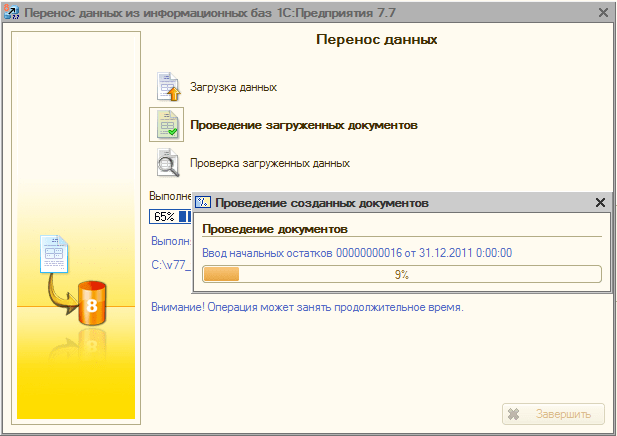

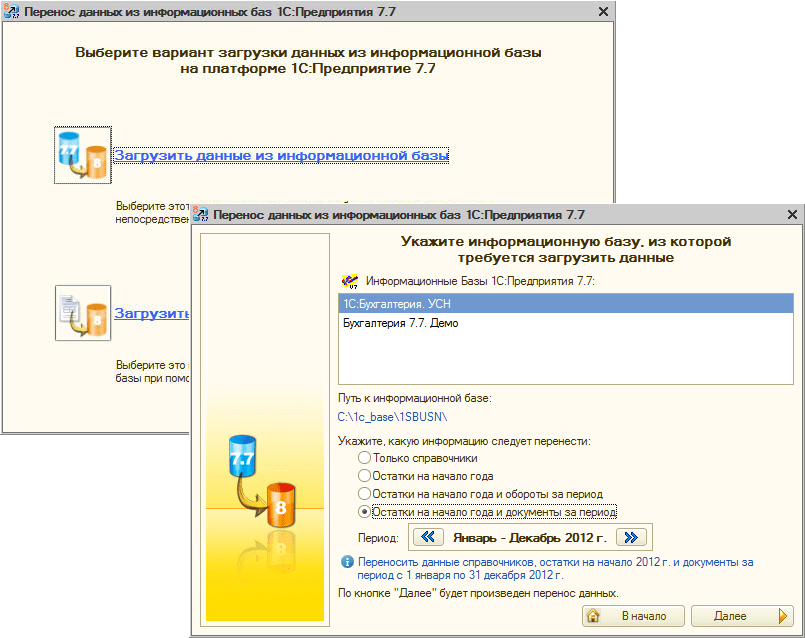

Переход на «1С:Упрощенку 8» производится всего за два простых шага: нужно запустить «1С:Упрощенку 8» и выбрать информационную базу, из которой необходимо загрузить данные. Перенос данных будет произведен автоматически.

Переход с версии 7.7 В процессе загрузки данных в «1С:Упрощенку 8» будут перенесены:

Переход с версии 7.7 В процессе загрузки данных в «1С:Упрощенку 8» будут перенесены:

- остатки на начало текущего года;

- документы, на которые есть ссылка в остатках на начало года;

- все документы текущего года.

После загрузки документы проводятся (а при необходимости создаются и проводятся) документы закрытия месяца, выполняется проверка загруженных данных.

В случае невозможности прямого подключения к информационной базе «Упрощенная система налогообложения 7.7» возможна выгрузка данных в файл и последующая загрузка из файла.

Для переноса данных из базовой версии следует использовать выгрузку данных в файл и последующуюю загрузку данных из него.

Обновление программы через Интернет

Для зарегистрированных пользователей предусмотрено обновление программы через Интернет. Программа может сама проверять наличие новых версий, а при необходимости получать и устанавливать обновление. Это позволяет оперативно получать, например, новые бланки форм отчетности.

Что такое «упрощенка»

Упрощенка или УСН — это одна из систем налогообложения. Она «упрощенная», потому что отчитываться нужно раз в год и рассчитывать один налог.

Упрощенная система бывает двух видов: «Доходы» или «УСН 6%» и «Доходы минус расходы», по-другому — «УСН 15%». Они отличаются принципом расчета налогов.

На упрощенке 6% налог платится с дохода. Ваш доход — 300 000 за год, вы считаете налог с 300 000 рублей. Ничего дополнительно учитывать не надо.

На упрощенке 15% налог надо платить с разницы между доходами и расходами. Вы заработали 300 000 рублей и 100 000 потратили, ваш налог — это 15% от 200 000 рублей или с разницы между доходами и расходами.

Расходы — это не всё, что вы потратили. У налоговой есть список трат, на которые можно уменьшить налог. Поэтому просто так налог не рассчитать, придется узнавать правила налоговой. Но об этом в другой раз, пока разберемся с упрощенкой только по доходам.

Кто вправе работать на УСН

Для работы на упрощенке ИП обязан соблюдать три условия.

346.13 ст. НК — о доходах для УСН

Объем доходов за год. До 2017 года максимальный объем был 60 млн рублей, теперь порог выше — 150 млн рублей в год.

346.12 ст НК — о сфере работы и количестве сотрудников для УСН

Сфера работы. ИП не может добывать, продавать полезные ископаемые и выпускать подакцизные товары, вроде духов «Розовый индюк», рома, сигарет и бензина. В общем, если планируете стать нефтяным магнатом, УСН не подойдет.

Количество сотрудников. Для упрощенки на вас должно работать не больше ста человек. Это штатные сотрудники и те, кто работает по договору подряда.

Количество сотрудников считается за отчетный период. Это значит, что не должно быть больше ста человек в среднем за первый квартал, полугодие, девять месяцев и год.

Кому выгодно УСН 6%

Упрощенка 6% подходит, если предприниматель почти ничего не тратит на бизнес или тратит, но редко. Например, не надо платить за склад, товары, аренду офиса или бумагу для сотрудников.

Бухгалтеры Модульбанка считают, что упрощенка 6% выгодна, если расходы не больше 60% годового дохода.

Например, если доход за год — миллион рублей, а расходов — 700 000, с упрощенки 6% вы платите 60 000 рублей, это налог с дохода. С упрощенки 15% налог меньше — 45 000 рублей, это налог с разницы между доходами и расходами.

Пример условный, потому что налоговая еще должна принять расходы на семьсот тысяч, а налог можно сократить на сумму взноса, но разница в сумме налога может быть такой.

Что показывает ставка

Ставка налога показывает, сколько процентов от налоговой базы надо заплатить. Для упрощенки 6% налоговая база — это доходы. Вы получили за год 300 000 рублей, ваш налог — 18 000 рублей или шесть процентов от трехсот тысяч.

Не во всех регионах одинаковая ставка. В большинстве регионов она шесть процентов, но по закону регионы могут снизить ставку с шести до одного процента.

Во Владимирской области можно платить 4% с дохода. Для этого надо выпускать одежду, безалкогольные напитки в бутылках или мебель.

Регионы сами определяют ставку для налога и ставка может меняться. Ставки можно посмотреть на сайте налоговой в разделе «Региональное законодательство». Чтобы бы вам было проще, мы нашли таблицу Минфина со ставками по регионам.

С какого дохода платить

На упрощенке 6% налог платится с основного и дополнительного дохода.

Основной доход — это всё, что вы получили за работу. При этом не важно, как вы получили: безналичным переводом, наличными, купюрами, мелочью или верблюдами. Это всё — ваш доход, и вы платите с него налог.

Первый и второй пункты 248 ст НК — о налогах для УСН

Дополнительный доход — это доход, который не связан напрямую с работой. Такой доход называется «внереализационный». Что считать таким доходом, описывает 248 статья Налогового кодекса. Дополнительный доход — это:

- проценты на остаток по расчетному счету;

- проценты по вкладам ИП;

- штрафы, которые заплатили партнеры за нарушение договора;

- курсовая разница при продаже или покупки валюты. Разница считается между курсом, по которому вы поменяли валюту, и курсом Центробанка.

В целом правило такое: если вы что-то заработали, вы платите налог.

За что не надо платить налог

Но всё же есть то, что не облагается налогом. При расчете налога не надо учитывать:

- кредит, займ, залог или банковскую гарантию;

- деньги за возврат от поставщиков;

- возврат от налоговой, если заплатили слишком много;

- задаток или обеспечительный платеж;

- безвозмездную денежную помощь;

- оплату по агентскому договору или договору комиссии, которую вы переведете клиенту. В договоре такой клиент называется «принципал» или «комитент»;

- грант или целевое финансирование.

Самое частое исключение — если ИП переводит собственные деньги с личного счета на расчетный. Эти деньги не считаются доходом, поэтому платить с них налог не надо.

Когда платить налог

На упрощенке налог платят четыре раза. Три раза за текущий год, такие платежи называются «авансовыми». И четвертый раз — в следующем году, на языке налоговой это «итоговый» платеж.

Налоговый период

Дата

За первый квартал

До 25 апреля

Полугодие

25 июля

Девять месяцев

25 октября

Год

30 апреля следующего года

Деньги могут идти до налоговой три дня, а если платите в выходной день или праздник, еще дольше. Банки переводят деньги в другие банки только по рабочим дням — в дни работы межбанковских платежей. Это правило Центробанка. Чтобы не опоздать с налогами, надежнее не откладывать оплату налога на последний день.

За какой период считать

Иногда из-за названия налогового периода появляется путанница. ИП заплатил налог за первый квартал, а потом надо платить за первое полугодие. При этом первый квартал входит в полугодие и непонятно, какой доход считать.

Чтобы вам не путаться, держите формулу. Сначала надо сложить доход за отчетный период: отчитываетесь за полугодие, значит, складываете доход за полугодие. Потом с этого дохода рассчитываете налог и из него вычитаете налог, который заплатили. То что осталось — и надо заплатить.

Предприниматель Федор за первый квартал получил 200 000 рублей и заплатил налог, за второй — получил еще 200 000 рублей. Теперь он рассчитывает полугодовой налог.

Налог за полугодие — 12 000 рублей. Федор считает так:

- полугодовой доход = 400 000;

- налог за полгода = 24 000;

- оплаченный налог = 12 000;

- остаток для оплаты = 12 000 рублей, или 24 000 минус 12 000.

Кажется, что расчет сложный и проще посчитать налог за нужный квартал. Например, платим за первое полугодие и с первым кварталом уже рассчитались, значит, считаем налог только за второй квартал. Так тоже можно, но есть риск забыть о платеже от клиента, а потом получить штраф.

Чтобы не путаться и не рисковать штрафом, надежнее рассчитывать налог от дохода за весь период — за первый квартал, первое полугодие, девять месяцев и год. Тогда ничего не пропустите.

Ошибки в расчете налога

С расчетом налогов есть детали, которые не всегда очевидны и приводят к ошибкам в расчетах. Вот несколько самых частых.

Рассчитывать налог не с полной суммы платежа. По Налоговому кодексу, доход — это вся сумма поступлений, которая связана с продажей. Это значит, сколько покупатель заплатил за книгу, такой и доход. Подвох в том, что на счет ИП может прийти не вся сумма от покупателя.

Первый случай — это платежи через эквайринг. Владелец интернет-магазина принимает оплату через сайт. Оплату на сайте организовал партнер — провайдер эквайринга. С каждой покупки партнер забирает себе комиссию, поэтому на счет владельца магазина приходит не вся сумма платежа.

Покупатель на сайте оплатил 1000 рублей. С тысячи рублей партнер забрал комиссию два процента или двадцать рублей, поэтому на счет владельца магазина пришла не тысяча, а 980 рублей. При этом налог надо платить со всей тысячи.

Второй случай — работа с курьерской службой. Владелец магазина работает с курьерской службой. Когда служба получает деньги от клиентов, она переводит магазину не всю сумму. Из денег за покупку она вычитает свое вознаграждение, поэтому на счет ИП приходит меньше, чем заплатил покупатель. А налог надо считать с полной суммы оплаты, без вычета комиссии.

Учитывать доход не за ту дату. Для налоговой вы получили доход в тот момент, когда клиент оплатил заказ. Некоторые ИП считают дату оплаты — день, когда деньги оказались на счете. Это ошибка, потому что налоговой неважно, когда деньги оказались на счете.

Книжный магазин продает через сайт и работает с курьерской службой. Если покупатель платит наличными, он передает деньги курьеру.

Покупатель заплатил за книгу 30 марта, деньги отдал курьеру. Курьер передал деньги магазину через месяц, 30 апреля. Кажется, оплату надо включить в доход за полугодие, но это не так. Оплата должна быть в доходе за первый квартал.

Дата получения дохода — дата, когда покупатель заплатил за книгу или 30 марта. А курьер может отдать деньги хоть через год.

Не считать взаимозачет. Иногда проще заплатить не деньгами, а рассчитаться товаром, это законно. Но чтобы не было проблем с налоговой, с товара тоже нужно заплатить налог.

Предприниматель продает рекламу на сайте, его клиент — магазин гаджетов. Предприниматель предлагает платить не деньгами, а новым айфоном, и клиент соглашается.

ИП не получил деньги на счет, но для налоговой айфон — это доход. Для расчета налога ИП должен учесть его стоимость в магазине клиента. Если он стоит сто тысяч, ИП платит налог со ста тысяч.

Нет единого правила, какую стоимость товара учитывать. Надежнее указывать стоимость, по которой ваш партнер продает товар всем остальным, тогда у налоговой не будет вопросов. Чтобы было еще меньше вопросов, к взаимозачету понадобится документ — соглашение о зачете встречных требований.

Бухгалтерия клиентам Модульбанка: считаем налоги, сдаем отчетность, сами разговариваем с налоговой. Бесплатно, за 11 000 рублей в год или за 21 000 рублей в квартал, в зависимости от сложности.

→ modulbank.ru/buhgalterya Да, это реклама, а что такого-то

Для соглашения нет строгой формы. Вы пишете, что вы или ваш партнер сделали и на какую сумму и что вы оба решили зачесть работу не деньгами, а самой работой по такой-то цене и описываете принцип расчета цены. Правило одно: чем точнее описываете принцип расчета цены, тем больше веры в соглашение.

Какие документы ждет налоговая

Предприниматель на упрощенке 6% готовит два документа — налоговую декларацию и книгу учета расходов и доходов.

Налоговая декларация — это отчет о бизнесе, по нему налоговая сверяет расчет налогов. Вы готовите ее раз в год и сдаете тоже раз в год.

Для ИП на упрощенке 6% в Модульбанке есть бесплатная бухгалтерия

У декларации есть фиксированная форма, ее менять нельзя. Заполнить декларацию можно самим на компьютере или поручить специалистам. Для этого подойдет интернет-бухгалтерия или банковский бухгалтер.

Срок сдачи — до 30 апреля следующего года. Если день выпадает на выходной или праздник, срок сдвигается на ближайший рабочий день. Из-за выходных и праздников отчет по УСН за 2016 год сдавали до 2 мая 2017 года.

Декларацию надо сдавать всегда. Если дохода не было, декларация всё равно нужна, она называется «нулевая».

120 ст НК — о штрафе, если нет книги учета расходов и доходов

Книга учета расходов и доходов — это записи о ваших доходах. Книгу вы не показываете налоговой, но всё равно ее лучше заполнять. Если налоговая решит ее проверить, а книги не будет, вам грозит штраф 10 000 рублей или больше.

У книги доходов есть шаблон. Его можно скачать с сайта и заполнить на компьютере. Книгу надо заводить, даже если не было дохода за год.

Кроме налога

Кроме налога предприниматели платят страховые взносы. Страховые взносы — обязательные: их надо платить каждый год, даже если не было дохода.

Взносы состоят из двух частей: фиксированная часть — 36 238 рублей, и дополнительная — 1% от дохода за год. Дополнительный взнос платится, если доход больше 300 000 рублей в год. Это цифры на 2019 год.

Календарь для упрощенки 6%: когда и что платить

Сроки для оплаты такие: фиксированную часть взноса — до 31 декабря, дополнительную — до 1 июля следующего года.

346.21 НК разрешает сократить налог на сумму взносов

Фиксированный взнос выгоднее платить раз в квартал. Тогда можно делать налоговый вычет каждый квартал, и налог сократится на сумму взноса. Представьте, вы должны отдать налоговой за 60 000 рублей за год, а отдадите — 36 700 рублей.

Оплатить страховые взносы с сайта налоговой

Мы написали целую статью на Деле о взносах. Если кратко, заходите на сайт налоговой, заполняете платежку и платите с сайта. Никуда ходить не надо.

Одной таблицей

Мы собрали важные даты и цифры в таблицу. Сохраняйте статью в закладки, чтобы ничего не забыть.

Зачем

Когда и что делать

За первый квартал

36 238 рублей — страховые взносы. Максимальный срок оплаты — 31 декабря.

Налог

6% с дохода. Платить четыре раза: до 25 апреля, 25 июля, 25 октября, 30 апреля следующего года

Дополнительный платеж

1% с дохода свыше 300 000 за год, это дополнительные страховые взносы. Срок оплаты — до 1 июля следующего года

Минимальная отчетность. Надо сдавать, даже если не было дохода

Налоговая декларация. Сдавать раз в год, до 30 апреля следующего года

Дополнительная отчетность. Налоговая вправе потребовать

Книга учета доходов и расходов. Только вести; сдавать, если налоговая попросит

Права и обязанности организаций и ИП на УСН

Условия применения УСН

Что выбрать — упрощенку или ОСНО, если показатели фирмы соответствуют условиям УСН?

Совмещение спецрежимов

Обособленное подразделение организации, подходящей под условия УСН в 2016-2017 годах

Разные регионы — разные условия применения УСН

Права и обязанности организаций и ИП на УСН

УСН, согласно разд. VIII.1 НК, относится к спецрежимам налогообложения. Порядок применения этой системы регламентирован гл. 26.2 НК.

Что дает фирме переход на УСН? Об этом — в нашем материале «Какие возможности оптимизации налогов при УСН?».

В статье «Упрощенцы не подтверждают нулевую ставку НДС» рассказано о том, почему у применяющих УСН нет необходимости подтверждать ставку НДС 0%.

А о тех налогах и сборах, которые обязаны уплачивать организации на УСН, читайте в статье «Единый налог при упрощенной системе налогообложения (УСН)».

О тех случаях, когда фирма на УСН сдает декларацию по налогу на прибыль, читайте .

Условия применения УСН

Для использования УСН фирма должна подходить под условия применения этого спецрежима. Информацию обо всех условиях, при которых фирма может применять УСН, вы найдете в статьях:

- «Порядок применения упрощенной системы налогообложения»;

- «Кто является плательщиками УСН?»;

- «Упрощенная система налогообложения: изменения 2015-2016».

Материал «Виды деятельности, попадающие под УСН в 2015-2016 годах» позволит оценить возможность перехода на УСН с точки зрения вида осуществляемой деятельности. А о применении УСН в розничной торговле читайте в статье «Применение УСН при розничной торговле в 2015-2016 году».

Одним из критериев применения УСН является величина доходов фирмы. Определению величины этого показателя посвящены статьи:

- «Лимит доходов при применении УСН»;

- «Ограничения по выручке при УСН в 2015-2016 годах»;

- «При расчете лимита доходов, позволяющего оставаться на УСН, учитываются возвращенные авансы».

Про величину коэффициента-дефлятора, который корректирует предельную величину доходов на 2016 год, вы сможете узнать из материала «Утверждены коэффициенты-дефляторы на 2016 год».

Помимо величины доходов, ИП на УСН должны следить и за тем, какова остаточная стоимость их основных средств. Объяснению такой необходимости посвящена статья «Упрощенцы» — предприниматели тоже должны следить за остаточной стоимостью ОС».

С 2017 года на период до 2020 года применение коэффициента-дефлятора приостановлено, но увеличено значение обоих пределов:

- максимально допускаемого за год дохода – до 150 млн. руб.;

- дохода за 9 месяцев 2017 года, недостижение которого позволяет перейти на УСН с 2018 года и последующих лет – до 112,5 млн. руб.

Также выросло (до 150 млн. руб.) значение стоимости основных средств, ограничивающий право перехода на УСН.

Переходить на УСН с 2017 года надо по старым лимитам доходов (об этом – в материале «Внимание! На УСН-2017 переходим по старым лимитам!»), но ориентируясь на новый предел стоимости основных средств (об этом – в материале «При переходе на УСН с 2017 года можно ориентироваться на новый лимит стоимости ОС»).

Об особенностях перевода организации в форме ЗАО на УСН вы узнаете из данной статьи.

Что выбрать — упрощенку или ОСНО, если показатели фирмы соответствуют условиям УСН?

Переход на УСН является добровольным. Это значит, что даже при соблюдении всех условий УСН организация (или ИП) могут остаться на ОСНО. Определиться в плюсах и минусах каждой из систем налогообложения и сделать правильный выбор помогут следующие материалы:

- «Чем отличается УСН от ОСНО? Что выгоднее?»;

- «Какие особенности совмещения ОСНО и УСН?»;

- «УСН и ОСН не совместимы».

А о том, как правильно заплатить налоги при переходе с УСН на ОСНО, читайте в публикации «Минфин напомнил о правилах «слета» с УСН».

Совмещение спецрежимов

Кроме УСН, НК регламентирует еще и такой спецрежим налогообложения, как патентная система. При этом НК допускает совмещение УСН с ПСН. Как правильно определить величину доходов в этом случае, читайте в материале «При совмещении ПСН и УСН лимит «утраты права на упрощенку» считается по доходам с обоих режимов»;

Обособленное подразделение организации, подходящей под условия УСН в 2016-2017 годах

Ваша организация, находящаяся на УСН, решила открыть обособленное подразделение? О том, как правильно это сделать, соблюдая требования НК, читайте в статье «Открываем обособленное подразделение при УСН».

Разные регионы — разные условия применения УСН

Условия перехода на УСН, работы на этом режиме, необходимости отказа от его использования регламентированы НК РФ и устанавливаются одинаковыми для всех работающих наУСН. Однако регионам дано право влиять на величину налоговых ставок, применяемых при определенных видах деятельности или определенными категориями налогоплательщиков. Варианты такого влияния достаточно широки, несмотря назаконодательно установленное ограничение верхних пределов ставок для каждого из видов налоговой базы.

Подробнее о возможностях регионов в части ставок УСН-налога – в материале «Ставки налога по УСН в 2015–2016 годах».

Когда показатели работы фирмы выходят за рамки установленных критериев для УСН, организация переходит на ОСНО. Поэтому всем тем, кто находится на упрощенке, нужно постоянно отслеживать изменения условий применения этого спецрежима. Наша рубрика «Условия применения УСН» содержит актуальную информацию и позволяет быть в курсе последних изменений.

О ставках налога, взимаемого в связи с применением упрощенной системы налогообложения

ЗАКОН

МОСКОВСКОЙ ОБЛАСТИ

от 12 февраля 2009 года N 9/2009-ОЗ

О ставках налога, взимаемого в связи с применением упрощенной системы налогообложения *

(с изменениями на 26 декабря 2018 года)

* Наименование в редакции, введенной в действие с 1 января 2019 года Законом Московской области от 26 декабря 2018 года N 236/2018-ОЗ..

Принят

постановлением

Московской областной Думы

от 5 февраля 2009 года N 2/68-П

Статья 1

Настоящим Законом в соответствии с главой 26_2 Налогового кодекса Российской Федерации устанавливаются налоговые ставки по налогу, взимаемому в связи с применением упрощенной системы налогообложения, для отдельных категорий налогоплательщиков.

(Статья в в редакции, введенной в действие с 1 января 2019 года Законом Московской области от 26 декабря 2018 года N 236/2018-ОЗ.

Статья 2

Установить налоговую ставку по налогу, взимаемому в связи с применением упрощенной системы налогообложения, в размере 10 процентов для отдельных категорий налогоплательщиков, у которых объектом налогообложения признаются доходы, уменьшенные на величину расходов, осуществляющих виды экономической деятельности согласно приложению 1 к настоящему Закону.

Виды экономической деятельности, указанные в приложении 1 к настоящему Закону, определяются в соответствии с Общероссийским классификатором видов экономической деятельности ОК 029-2014 (КДЕС Ред.2) (далее — ОКВЭД).

(Абзац в редакции, введенной в действие с 1 января 2017 года Законом Московской области от 28 ноября 2016 года N 142/2016-ОЗ.

(Статья в редакции, введенной в действие с 13 апреля 2015 года Законом Московской области от 9 апреля 2015 года N 48/2015-ОЗ

Статья 2_1

Налогоплательщики вправе применять налоговую ставку, установленную в статье 2 настоящего Закона, при условии, если выручка от реализации товаров (работ, услуг) от видов экономической деятельности, указанных в приложении 1 к настоящему Закону, за соответствующий отчетный (налоговый) период составляет не менее 70 процентов в общей сумме доходов, учитываемых для определения объекта налогообложения при применении упрощенной системы налогообложения в порядке, установленном в статье 346.15 части второй Налогового кодекса Российской Федерации.

(Статья дополнительно включена с 29 мая 2010 года Законом Московской области от 21 мая 2010 года N 54/2010-ОЗ; в редакции, введенной в действие с 13 апреля 2015 года Законом Московской области от 9 апреля 2015 года N 48/2015-ОЗ

Статья 2.2

Установить налоговую ставку по налогу, взимаемому в связи с применением упрощенной системы налогообложения, в размере 0 процентов для налогоплательщиков — индивидуальных предпринимателей, выбравших объект налогообложения в виде доходов или в виде доходов, уменьшенных на величину расходов, впервые зарегистрированных после вступления в силу настоящей статьи и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сферах.

(Абзац в редакции, введенной в действие с 1 января 2017 года Законом Московской области от 28 ноября 2016 года N 142/2016-ОЗ.

Установить виды предпринимательской деятельности в производственной, социальной, научной сферах, в отношении которых устанавливается налоговая ставка в размере 0 процентов, согласно приложению 2 к настоящему Закону.

Виды предпринимательской деятельности, указанные в приложении 2 к настоящему Закону, определяются в соответствии с ОКВЭД.

(Статья дополнительно включена с 13 апреля 2015 года Законом Московской области от 9 апреля 2015 года N 48/2015-ОЗ)

Статья 2.3

Установить налоговую ставку по налогу, взимаемому в связи с применением упрощенной системы налогообложения, в размере 0 процентов для налогоплательщиков — индивидуальных предпринимателей, выбравших объект налогообложения в виде доходов или в виде доходов, уменьшенных на величину расходов, впервые зарегистрированных после вступления в силу настоящей статьи и осуществляющих предпринимательскую деятельность в сфере бытовых услуг населению.

(Абзац в редакции, введенной в действие с 1 января 2017 года Законом Московской области от 28 ноября 2016 года N 142/2016-ОЗ.

Виды предпринимательской деятельности в сфере бытовых услуг населению, в отношении которых устанавливается налоговая ставка в размере 0 процентов, определяются на основании кодов видов деятельности в соответствии с Общероссийским классификатором видов экономической деятельности и (или) кодов услуг в соответствии с Общероссийским классификатором продукции по видам экономической деятельности, относящихся к бытовым услугам, определяемых Правительством Российской Федерации.

(Абзац в редакции, введенной в действие с 1 января 2017 года Законом Московской области от 19 декабря 2016 года N 165/2016-ОЗ.

Абзац утратил силу с 1 января 2017 года — Закон Московской области от 19 декабря 2016 года N 165/2016-ОЗ..

(Статья дополнительно включена с 1 января 2016 года Законом Московской области от 7 октября 2015 года N 152/2015-ОЗ)

Статья 3

Настоящий Закон вступает в силу со дня его официального опубликования, применяется к правоотношениям, возникающим с 1 января 2009 года, и действует по 31 декабря 2020 года, за исключением статей 2 и 2.1.

(Абзац в редакции, введенной в действие с 13 апреля 2015 года Законом Московской области от 9 апреля 2015 года N 48/2015-ОЗ; в редакции, введенной в действие с 1 января 2018 года Законом Московской области от 23 октября 2017 года N 174/2017-ОЗ

Статьи 2 и 2.1 действуют по 31 декабря 2020 года.

(Абзац дополнительно включен с 13 апреля 2015 года Законом Московской области от 9 апреля 2015 года N 48/2015-ОЗ; в редакции, введенной в действие с 1 января 2016 года Законом Московской области от 7 октября 2015 года N 152/2015-ОЗ; в редакции, введенной в действие с 1 января 2017 года Законом Московской области от 28 ноября 2016 года N 142/2016-ОЗ; в редакции, введенной в действие с 1 января 2018 года Законом Московской области от 23 октября 2017 года N 174/2017-ОЗ

(Статья в редакции, введенной в действие с 13 июля 2012 года Законом Московской области от 6 июля 2012 года N 97/2012-ОЗ; в редакции, введенной в действие Законом Московской области от 30 декабря 2014 года N 205/2014-ОЗ.

Губернатор

Московской области

Б.В.Громов

12 февраля 2009 года

N 9/2009-ОЗ

Приложение 1

к Закону Московской

области N 9/2009-ОЗ

«О ставке налога, взимаемого

в связи с применением упрощенной

системы налогообложения

в Московской области»

(В редакции, введенной в действие

с 1 января 2017 года

Законом Московской области

от 28 ноября 2016 года N 142/2016-ОЗ. —

См. предыдущую редакцию)

|

N п/п |

Виды экономической деятельности |

Код ОКВЭД |

|

Выращивание однолетних культур |

||

|

Выращивание многолетних культур (за исключением выращивания прочих многолетних культур) |

||

|

Выращивание рассады |

||

|

Животноводство |

||

|

Смешанное сельское хозяйство |

||

|

Деятельность вспомогательная в области производства сельскохозяйственных культур и послеуборочной обработки сельхозпродукции |

||

|

Сбор и заготовка дикорастущих грибов |

||

|

Сбор и заготовка дикорастущих плодов, ягод |

||

|

Сбор и заготовка дикорастущих орехов |

||

|

Воспроизводство пресноводных биоресурсов искусственное |

||

|

Производство основных химических веществ, удобрений и азотных соединений, пластмасс и синтетического каучука в первичных формах |

||

|

Производство лекарственных средств и материалов, применяемых в медицинских целях |

||

|

Производство резиновых изделий |

||

|

Производство стекла и изделий из стекла |

||

|

Производство чугуна, стали и ферросплавов |

||

|

Производство строительных металлических конструкций и изделий |

||

|

Производство контрольно-измерительных и навигационных приборов и аппаратов; производство часов |

||

|

Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях |

||

|

Производство оптических приборов, фото- и кинооборудования |

||

|

Производство машин и оборудования общего назначения |

||

|

Производство мебели |

||

|

Производство медицинских инструментов и оборудования (в части производства медицинской, стоматологической, ветеринарной и подобной мебели) |

||

|

Производство изделий народных художественных промыслов |

||

|

Ремонт машин и оборудования (в части предоставления услуг по ремонту и обслуживанию насосов, компрессоров, подшипников, а также двигателей и турбин, кроме авиационных, автомобильных и мотоциклетных двигателей) |

||

|

Ремонт электронного и оптического оборудования |

||

|

Монтаж промышленных машин и оборудования (в части предоставления услуг по монтажу насосов, компрессоров, медицинского оборудования и аппаратуры, приборов и инструментов для измерений, тестирования и навигации, приборов времени, а именно промышленных таймеров, печатей с временной датой, временных замков с блокировкой и подобных устройств с фиксацией времени, а также двигателей и турбин, кроме авиационных, автомобильных и мотоциклетных двигателей) |

||

|

Деятельность автомобильного грузового транспорта |

||

|

Аренда судов внутреннего водного транспорта для перевозки пассажиров с экипажем |

||

|

Деятельность внутреннего водного грузового транспорта |

||

|

Аренда воздушного судна с экипажем для перевозки пассажиров |

||

|

Деятельность грузового воздушного транспорта |

||

|

Деятельность вспомогательная прочая, связанная с перевозками |

||

|

Управление недвижимым имуществом за вознаграждение или на договорной основе (в группировку не включается деятельность учреждений по сбору арендной платы за эксплуатацию жилого и нежилого фонда и деятельность учреждений по сбору арендной платы за землю) |

||

|

Научные исследования и разработки |

||

|

Услуги по бронированию прочие и сопутствующая деятельность (группировка включает только деятельность агентств по продаже билетов на театральные, спортивные и другие развлекательные мероприятия и события) |

||

|

Деятельность по благоустройству ландшафта |

||

|

Образование общее |

||

|

Образование профессиональное |

||

|

Образование спорта и отдыха |

||

|

Образование в области культуры (в группировку включается только образование для детей) |

||

|

Образование дополнительное детей и взрослых прочее, не включенное в другие группировки |

||

|

Деятельность по уходу за престарелыми и инвалидами с обеспечением проживания |

||

|

Деятельность по уходу с обеспечением проживания прочая |

||

|

Предоставление социальных услуг без обеспечения проживания |

||

|

Деятельность творческая, деятельность в области искусства и организации развлечений |

||

|

Деятельность библиотек, архивов, музеев и прочих объектов культуры |

||

|

Деятельность в области спорта |

||

|

Деятельность танцплощадок, дискотек, школ танцев (группировка включает только деятельность школ танцев) |

||

|

Деятельность зрелищно-развлекательная прочая, не включенная в другие группировки (группировка включает только представления кукольных театров) |

Приложение 3

к Закону Московской области

«О ставках налога, взимаемого в связи

с применением упрощенной системы

налогообложения в Московской области»

(Дополнительно включено

с 1 января 2016 года

Законом Московской области

от 7 октября 2015 года N 152/2015-ОЗ)

____________________________________________________________________

Приложение утратило силу с 1 января 2017 года —

Закон Московской области от 19 декабря 2016 года N 165/2016-ОЗ. —

См. предыдущую редакцию

____________________________________________________________________

Редакция документа с учетом

изменений и дополнений подготовлена

АО «Кодекс»

Интересные материалы:

- ОКПД ОСАГО 2018

Поиск по классификатору «ОКПД2» (ОК 034-2014) При публикации сведений в ЕИС в 2018-2019 годах и…

- Семинар 2018

Возврат к списку 28.02.2018 – Семинар "3D-коучинг для руководителя" 28 февраля 2018, Среда Ведущая: Татьяна…

- Рост акцизов на бензин 2018

Дизельное топливо не останется в стороне - размер акциза на него с 1 января увеличится…

- Налог на паркинг в СПб в 2018

Согласно гл.32 НК, под налог на имущество физ. лиц (НИФЛ) подпадают не только жилые дома…

- УСН 2018 РБ

Опубликовано письмо МНС от 05.05.2020 № 3-1-9/00934-1 "О нормах Указа Президента Республики Беларусь от 24…