- от автора admin

Содержание

- Кто сдает форму 6-НДФЛ

- Формирование 6-НДФЛ в «1С: ЗУП» («Зарплата и управление персоналом»)

- Где найти и как заполнить 6-НДФЛ в «1С 8»

- Нюансы по 6-НДФЛ в «1С 7»

- Итоги

- Если у вас есть вопросы по теме как сделать возврат НДФЛ в 1с, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

- «Загадочный» документ «Корректировка учета по НДФЛ, страховым взносам и ЕСН». Для чего он, как использовать

- Назначение регистра

- Порядок заполнения

Кто сдает форму 6-НДФЛ

Закон «О внесении изменений в НК РФ» от 02.05.2015 № 113-ФЗ установил для налоговых агентов, выплачивающих доходы физическим лицам, обязанность ежеквартально отчитываться в ИФНС о суммах налога, удержанного с таких доходов (п. 2 ст. 230 НК РФ в редакции закона № 113-ФЗ).

Данным нормативным актом был предусмотрен и порядок утверждения форм отчетности, возложенного на ФНС России. В итоге ФНС России был выпущен приказ от 14.10.2015 № ММВ-7-11/450@, которым для российских налогоплательщиков была введена форма 6-НДФЛ, обязательная к применению с 01.01.2016.

С 2021 года 6-НДФЛ планируют объединить с формой 2-НДФЛ. О планируемых нововведениях рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Обзорный материал.

Формирование 6-НДФЛ в «1С: ЗУП» («Зарплата и управление персоналом»)

Специалисты — разработчики «1С» оперативно отреагировали на изменения в законодательстве и дополнили релизы новой формой отчетности. Как и все остальные формы налоговых отчетов в «1С», по истечении отчетного периода 6-НДФЛ можно заполнить автоматически, программными средствами. Рассмотрим этот процесс на примере «1С: ЗУП» (3.0).

Для формирования 6-НДФЛ в 1С: ЗУП в главном меню «Отчетность. Справки» следует выбрать «1С — Отчетность», затем пункт «Создать» и в выпадающем меню «6-НДФЛ».

В появившемся окне для заполнения 6-НДФЛ следует выбрать организацию и указать период, за который формируется отчет.

ОБРАТИТЕ ВНИМАНИЕ! Под заполняемыми полями в окне 6-НДФЛ будет видна информация о редакции формы, которую заполнит программа. В дальнейшем в случае изменений для создания корректного отчета нужно будет отслеживать и правильную редакцию формы.

Нажимаем Enter и попадаем на страницу формы. Проверяем данные (помимо информации об организации и периода, будут видны также тип отчета (первичный или корректирующий), дата подписания и т. п.). Затем нажимаем «Заполнить», и «1С» переносит данные из регистров начисления НДФЛ за отчетный период в форму. Проект отчета готов!

Осталось его проверить. Вручную это можно сделать, сформировав в той же «1С» расчетную ведомость за тот же период. При корректном заполнении отчета показатели строк 020 «Сумма начисленного дохода» и 040 «Сумма исчисленного налога» в 6-НДФЛ должны совпадать с итогами по графам «Всего начислено» и «Всего удержано» в расчетных ведомостях за тот же период.

Исправление ошибок для формирования 6-НДФЛ — это отдельный обширный вопрос. В этой статье мы не будем останавливаться на нем подробно. Отметим только, что если при сверке с расчетной ведомостью обнаружены расхождения, то в проекте 6-НДФЛ доступна функция расшифровки строк. Для этого ставим курсор на нужную строку (например, 020) и либо дважды кликаем на нее левой кнопкой мыши, либо 1 раз нажимаем правую кнопку мыши и в выпадающем меню выбираем «Расшифровать». Получившуюся расшифровку удобно сверять с расчетной ведомостью на предмет выявления отличий.

Об отправке отчета в ФНС по электронным каналам связи читайте в статье «Можно ли заполнить форму 6-НДФЛ онлайн?».

Где найти и как заполнить 6-НДФЛ в «1С 8»

Стандартное место 6-НДФЛ в 1С 8 такое: «Отчеты» — «Регламентированные отчеты» —»6-НДФЛ». Иногда отчет может вдруг потеряться, тогда искать его следует тоже в «Регламентированных отчетах», но в общем «Справочнике отчетов». В справочнике следует установить галочку напротив 6-НДФЛ и в верхнем меню нажать «Восстановить». Отчет вернется на обычное место.

Алгоритм создания и заполнения нового отчета аналогичен описанному выше для «1С: ЗУП».

Проверьте, правильно ли вы заполнили форму 6-НДФЛ , с помощью разъяснений от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Нюансы по 6-НДФЛ в «1С 7»

Изначально вообще не планировалось выпускать обновления к «семерке», чтобы стимулировать пользователей переходить на «восьмерку».

В результате в «семерке» 6-НДФЛ автоматически не формируется. То есть там есть форма отчета и возможность его выгрузки, есть внесенные в общие регистры данные по выплатам и удержаниям, но заполнять и проверять их нужно вручную, соотносясь с разъяснениями ФНС по заполнению 6-НДФЛ, изложенными, в том числе в письмах от 12.02.2016 № БС-3-11/553@ и от 25.02.2016 № БС-4-11/3058@.

Как вести налоговый регистр для заполнения 6-НДФЛ, узнайте в статье «Образец заполнения налогового регистра для 6-НДФЛ».

Итоги

Форма 6-НДФЛ в 1С формируется автоматически, за исключением устаревающих версий «1С 7». Процесс автоматического формирования несложен. Главное, чтобы в программу перед этим были верно внесены данные о доходах физлиц за отчетный период и суммах удержанного НДФЛ.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Отправить эту статью на мою почту

В случае возникновения ситуации, когда была допущена ошибка в расчете налога на доходы физического лица и сумма налога превысила правильное значение необходимо провести возврат НДФЛ в 1С сотруднику.

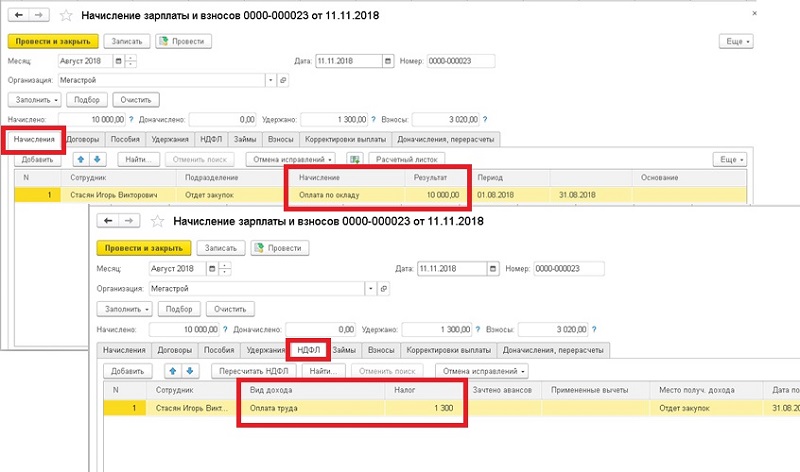

Рассмотрим пример, когда НДФЛ был начислен за период работы с августа по октябрь без учета полагающихся работнику налоговых вычетов в связи с тем, что заявление на вычет не было введено своевременно.

Дано:

• Сотрудник: Стасян Игорь Викторович

• Период некорректно начисленной суммы налога: август-октябрь

• Оплата по окладу: 10 000 руб.

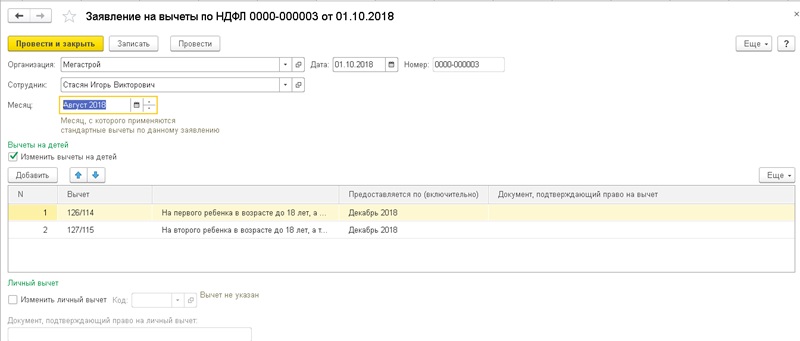

• Месяц внесения заявления о предоставлении вычетов: ноябрь

• Полагающиеся вычеты: на первого и второго ребенка в возрасте до 18 лет по 1 400 руб.

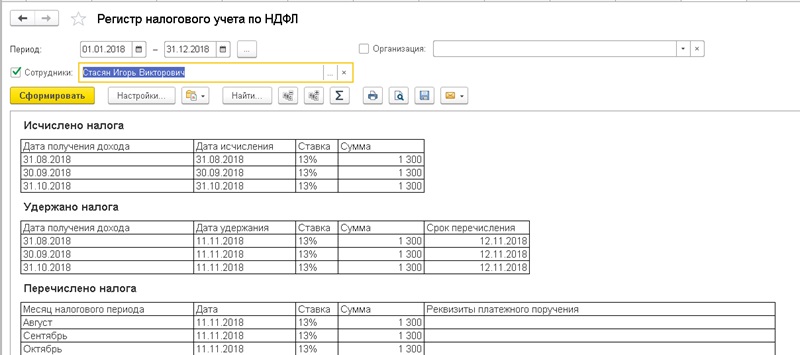

Таким образом, за указанный период времени ежемесячно с заработной платы сотрудника удерживалась сумма оплаты НДФЛ 1 300 руб. (13%).

Далее

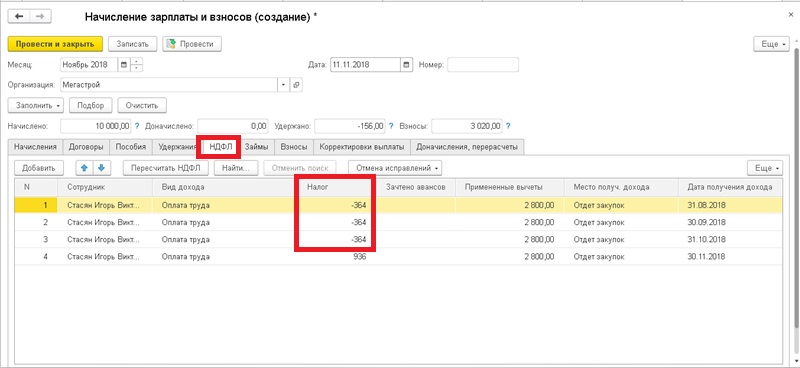

Ежемесячный платеж НДФЛ с учетом вычетов составляет 936 руб. Ежемесячная переплата НДФЛ 364 руб.

Если у вас есть вопросы по теме как сделать возврат НДФЛ в 1с, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

После того как в программу внесено заявление о предоставлении вычетов при начислении заработной платы за ноябрь происходит автоматический перерасчет НДФЛ, суммы переплат показаны по месяцам со знаком минус.

Далее

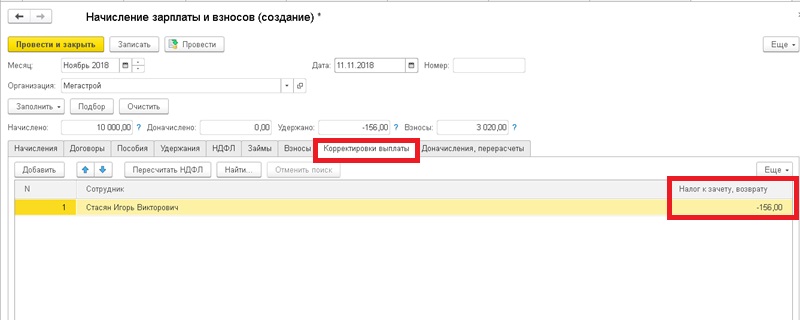

Так как общая сумма переплаты превысила сумму налога за ноябрь (936-364*3=156), разница отражается на вкладке Корректировка выплаты.

За ноябрь сумма удержания НДФЛ равна 0. Поступить с долгом в 156 руб. можно следующими способами: провести его возврат или учесть при расчете зарплаты в следующем месяце.

Мы оформим возврат переплаченной суммы налога на тот же счет сотрудника, на который была переведена его заработная плата. Основанием возврата должно являться заявление сотрудника.

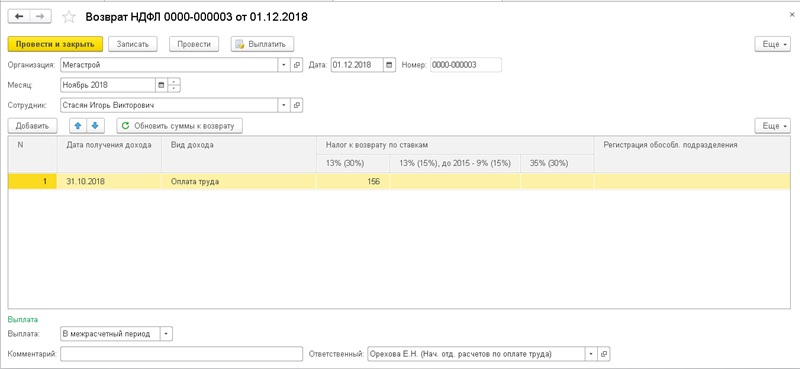

Открываем раздел Налоги и взносы и выбираем Возврат НДФЛ. Создаем новый документ. Заполняем поля шапки нового документа:

• Организация, в которой работает сотрудник;

• Дата заполнится автоматически текущим числом;

• Месяц, в котором производится возврат суммы излишне уплаченного налога — ноябрь.

• Сотрудник, которому необходимо возвратить излишне удержанный налог — Стасян Игорь Викторович.

Табличная часть документа заполниться автоматически при выборе сотрудника по данным зафиксированной в системе суммы долга перед сотрудником. В нашем примере это Вид дохода Оплата труда по ставке 13% в размере 156 руб.

В нижней части документа необходимо указать, когда будет осуществлена выплата сотруднику. Выберем вариант В межрасчетный период.

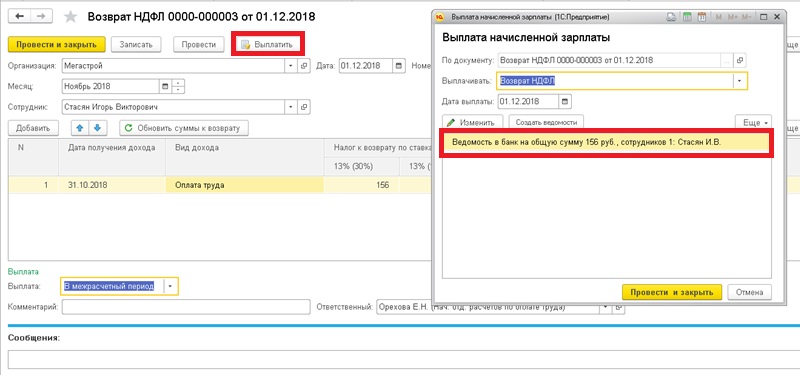

На основании проведенного документа проводим выплату сотруднику. Для этого используем команду Выплатить. В результате будет сформирован документ Ведомость в банк, который необходимо провести.

Автоматическое формирование ведомости по данным документам возврата возможно только если банковский счет совпадает с тем, на который поступила заработная плата сотрудника и выплата приходится на межрасчетный период. В противном случае, если оплата осуществлялась по другому банковскому счету или выдавалась наличными, то оформить возврат можно так же с помощью документа Ведомость в банк, но введя его из соответствующего журнала документов.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

Читайте на Яндекс.Дзен

«Загадочный» документ «Корректировка учета по НДФЛ, страховым взносам и ЕСН». Для чего он, как использовать

-

Никитина Елена Ведущий специалист отдела автоматизации управления персоналом

Никитина Елена Ведущий специалист отдела автоматизации управления персоналом

Документ предназначен для корректировки вручную данных учета по НДФЛ, страховым взносам и пособий по социальному страхованию. Документ может быть использован для ввода начальных остатков и восстановления учета при внедрении программы.Мы называем данный документ «загадочным», т.к. не многие знают о его существовании, а также о том, как им правильно воспользоваться.

Возможно использование документа для корректировки следующих данных:

- Налог на доходы физических лиц. Учет по НДФЛ ведётся на закладках «НДФЛ: доходы и налоги»,»НДФЛ по ставке 13%» и «НДФЛ удержанный». Введенные данные отражаются в Налоговых карточках 1-НДФЛ и используются при формировании справок по форме 2-НДФЛ для представления в ИФНС и выдачи на руки сотрудникам, а так же данные отражаются в отчете 6-НДФЛ.

- Страховые взносы. Учет по страховым взносам в ПФР, ФОМС и ФСС ведётся на закладке «Страховые взносы». Введенные данные отражаются в индивидуальных карточках учета по страховым взносам и используются в Расчетах по начисленным и уплаченным страховым взносам РСВ-1 и 4-ФСС РФ.

- Пособия по социальному страхованию. Учет пособий по социальному страхованию ведётся на закладке «Страховое обеспечение». Введенные данные используются при формировании Расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения (до 2010 года — Расчетные ведомости по средствам ФСС) по форме 4-ФСС РФ.

Порядок ввода документа:

Рассмотрим подробнее в каких случаях можно и нужно использовать данный документ в программе «1С: Зарплата и управление персоналом, редакция 2.5» и «1С:Управление производственным предприятием, редакции 1.3».

Для того чтобы открыть список документов, необходимо выбрать пункт меню «Расчет зарплаты по организациям» -> «Налоги и взносы» -> «Корректировка учета по НДФЛ, страховым взносам и ЕСН».

Другой способ ввода этого документа — через общий журнал документов учета НДФЛ и страховых взносов. Найти его можно либо через главное меню, пункт «Расчет зарплаты по организациям» -> «Налоги и взносы» -> «Журнал документов учета НДФЛ и ЕСН», либо на рабочем столе, закладка «Налоги», ссылка «Журнал документов учета НДФЛ, страховых взносов в ПФР, ФСС, ФОМС».

Виды корректировок:

1. Предоставление социального налогового вычета в сумме уплаченных пенсионных взносов по договорам негосударственного пенсионного обеспечения и/или договорам добровольного пенсионного страхования и/или договорам добровольного страхования жизни.

Регистрация сумм предоставленного социального вычета по коду 327 производится в программе документом «Корректировка учета по НДФЛ, страховым взносам и ЕСН». Суммы вычета, зарегистрированные этим документом, автоматически учитываются при расчете НДФЛ в документе «Начисление зарплаты». В таком случае применение социального вычета, является первоочередным, т.е. до предоставления стандартных и имущественных вычетов.

2. Отражение в программе предоставленного вычета по материальной помощи на прошлом месте работы в текущем году. Данные вводятся на двух закладках:

- «НДФЛ: доходы и налоги» — заполняется, чтобы вычет не был повторно принят при расчете НДФЛ;

- «Страховые взносы» — заполняется, чтобы вычет не был повторно принят как необлагаемая сумма при расчете НДФЛ;

Проведем этот документ и пересчитаем документ «Регистрация разовых начислений», которым была начислена материальная помощь по новому месту работы. Сумма вычета теперь будет равняться нулю.

3. Корректировка отрицательных сумм страховых взносов в один из ближайших прошлых месяцев текущего отчетного периода, в котором сумма начисленных страховых взносов превышала отрицательные значения страховых взносов, начисленных в последнем месяце работы. Данная корректировка требуется, если размер отпускных, подлежащих удержанию, превысит зарплату за последний месяц работы, итоговая сумма начислений окажется отрицательной и суммы начисленных страховых взносов за этот месяц тоже будут со знаком «минус» (более подробно читайте в статье Исправляем отрицательные суммы страховых взносов при подготовке в ПФР)

4. Отражение суммы компенсации за задержку выплаты зарплаты в программе для включения сумм выплаченной компенсации в базу для начисления страховых взносов . Зарегистрированные таким образом суммы компенсации за задержку выплаты зарплаты будут автоматически учтены при расчете страховых взносов.

В учетных регистрах программы суммы компенсации за задержку выплаты зарплаты не отражаются, в терминах программы данная компенсация не является начислением, для нее не предусмотрен какой-либо вид расчета. Таким образом, настроить обложение страховыми взносами для компенсации за задержку выплаты зарплаты по общему принципу, т.е. указав вид дохода в форме вида расчета, невозможно. Но возможно отразить документом «Корректировка учета по НДФЛ, страховым взносам и ЕСН». Данный документ можно ввести непосредственно из документа Зарплата к выплате организаций по кнопке Действия — Зарегистрировать доходы по компенсации, тогда документ заполниться автоматически или заполнить документ вручную на вкладке страховые взносы.

5. Отражение исчисленного и удержанного НДФЛ доходов физ. лиц от сдачи своего имущества в аренду организации, в которой он работает. Даже если физическое лицо не является сотрудником организации — если организация арендует у него помещение, оборудование или автомобиль — она является его налоговым агентом и обязана ежемесячно уплачивать НДФЛ с доходов, полученных физ.лицом с аренды имущества.

Для этого следует на закладке «НДФЛ: доходы и налоги» добавляем новую строку, выбрать сотрудника из справочника «Физические лица», и это значит, что мы можем не принимать его на работу. Туда же вводим физическое лицо — арендатора, если он не является сотрудником. Выбираем дату дохода, месяц налогового периода и месяц регистрации дохода, код дохода из справочника «Коды доходов НДФЛ».

Для доходов от аренды имущества применяется код дохода 1400 «Доходы, полученные от предоставления в аренду или иного использования имущества (кроме аналогичных доходов от сдачи в аренду любых транспортных средств и средств связи, компьютерных сетей)».

Если в аренду сдается автомобиль или иное транспортное средство, то применяется код дохода 2400 «Доходы, полученные от предоставления в аренду или иного использования любых транспортных средств, включая морские, речные, воздушные суда и автомобильные транспортные средства, в связи с перевозками, доходы, полученные от предоставления в аренду или иного использования трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети».

Вводим сумму дохода и переходим к вкладке «НДФЛ по ставке 13%». Здесь необходимо в табличной части «Исчислено налога» выбрать сотрудника и ввести ему вручную рассчитанную сумму налога. Переходим к закладке «НДФЛ удержанный». На закладке «НДФЛ удержанный» вручную вводим ставку налога и удержанную сумму.

Для документа «Корректировка учета по НДФЛ, страховым взносам и ЕСН» не действуют установленные настройки параметров расчета зарплаты, и даже если стоит флаг «При начислении НДФЛ принимать исчисленный налог к учету как удержанный», для этого документа они не действуют — это документ для ввода ручных исправлений.

Факт перечисления НДФЛ следует отразить документом «Перечисление НДФЛ в бюджет РФ».

Данный документ также позволяет отразить НДФЛ удержанный при отмене использования учетной политики «При начислении НДФЛ принимать исчисленный налог к учету как удержанный» если по каким-либо причинам документ выплаты по сотруднику не отразил удержание НДФЛ за период.

Таковы наиболее часто используемые возможности документа «Корректировка учета по НДФЛ, страховым взносам и ЕСН», документа, который упрощает работу бухгалтера при составлении отчетности.

У Вас остались еще вопросы по программе? Компания СИТЕК возьмет на себя решение задач по 1С: консультации по работе в программе, доработки, обновление 1С и др. услуги оказывают квалифицированные специалисты в минимальные сроки.

Предлагаем Вам ознакомиться с нашими ценами и тарифными планами.

Дата обновления статьи 11.09.2016.

Как в программе «1С:Зарплата и управление персоналом 8» редакции 3 зарегистрировать возврат НДФЛ сотруднику?

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версия 3.1.8.

Переплату НДФЛ, образовавшуюся в результате перерасчета доходов прошлого налогового периода, невозможно зачесть при расчетах текущего года и следует вернуть налогоплательщику (п. 1 ст. 231 НК РФ). Налоговый агент, обнаруживший излишнее удержание налога, обязан в произвольной форме сообщить об этом налогоплательщику в течение 10 дней со дня обнаружения. Получив от налогоплательщика письменное заявление, налоговому агенту надлежит перечислить излишне удержанный налог на банковский счет налогоплательщика, указанный в заявлении (письмо Минфина России от 27.12.2012 № 03-04-06/4-370).

В версии 3.1.8 программы «1С:Зарплата и управление персоналом 8» для регистрации возврата излишне удержанного НДФЛ предназначен документ Возврат НДФЛ (меню Налоги и взносы). В документе следует указать сотрудника. Возвращаемый налог заполняется в табличной части документа автоматически.

Если выплатить излишне удержанный НДФЛ предполагается В межрасчетный период, то в платежной ведомости следует в поле Выплачивать выбрать Возврат НДФЛ.

См. также:

В данной публикации мы рассмотрим регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ.

Изучив статью, вы узнаете:

- какую функцию выполняет данный регистр;

- порядок заполнения регистра;

- как отражаются начисление и удержание налога в регистре.

Назначение регистра

Регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ предназначен для составления:

- регистра налогового учета по НДФЛ, предусмотренного ст. 230 НК РФ; PDF

- заполнения раздела 2 формы 6-НДФЛ. PDF

Регистр накапливает:

- сведения о полученных работником доходах;

- исчисленных и удержанных суммах налога в разрезе даты получения доходов в организации, в которой сотрудник получал доходы.

Порядок заполнения

Рассмотрим порядок заполнения основных данных регистра.

Вид движения

Вид движения бывает двух видов: Приход и Расход.

- Приход — налог НДФЛ исчислен, в списке обозначается «+»;

- Расход — налог НДФЛ удержан, при выплате доходов, в списке обозначается «-«.

Период

В графе Период указывается дата события: когда был исчислен или удержан налог.

Значение поля совпадает с датой Регистратора, по которому сформировалась запись в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ.

Ставка налогообложения

Налоговые ставки, применяемые при исчислении налога на доходы физических лиц, установлены ст. 224 НК РФ.

В программе используются следующие ставки:

- 9% — при получении:

- дивидендов;

- процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007;

- доходов учредителями доверительного управления ипотечным покрытием.

- 13% — при получении:

- зарплаты и других доходов резидентов, кроме облагаемых по ставке 35%;

- зарплаты нерезидентов-иностранцев с патентом, граждан из ЕАЭС, высококвалифицированных специалистов, беженцев и лиц, получивших в РФ временное убежище.

- 15% — при получении дивидендов от российских организаций физическими лицами, не являющимися налоговыми резидентами РФ.

- 30% — при получении доходов физическими лицами, не являющимися налоговыми резидентами РФ, за исключением дивидендов.

- 35% —выигрыши, призы и материальная выгода резидентов.

Если физическое лицо является налоговым резидентом РФ, большинство его доходов будет облагаться по налоговой ставке в размере 13%. Налоговые резиденты — это физические лица, которые фактически находятся в РФ не менее 183 календарных дней в течение 12 месяцев, следующих подряд.

Физическое лицо

Работник, получивший доход, с которого исчислен (вид движения Приход) или удержан (вид движения Расход) налог НДФЛ.

Налогоплательщиками признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в РФ, не являющиеся ее налоговыми резидентами.

Документ-основание

Документ, послуживший основанием для начисления НДФЛ. Основанием для записи в регистр могут служить:

- Больничный лист;

- Начисление дивидендов;

- Начисление зарплаты;

- Операции учета НДФЛ;

- Отпуск;

- Перерасчет НДФЛ.

Регистратор

Документ, при проведении которого сформировалась запись в регистр. Записи в регистр формируют:

- Начисление зарплаты;

- Больничный лист;

- Отпуск;

- Списание с расчетного счета;

- Выдача наличных;

- и т. д.

Полный список документов можно посмотреть здесь. PDF

Организация

Указывается наименование нашей Организации. Данные заполняются автоматически по документу Регистратор. Если в форме документа-регистратора поле Организация не отображается, значит, в базе ведется учет только по одной организации, и программа заполнит эти данные по умолчанию. PDF

Подразделение

Подразделение организации, к которому отнесен работник.

Дата получения дохода

В поле Дата получения дохода заполняется дата фактического получения дохода в целях расчета НДФЛ. Программа автоматически проставляет дату получения дохода в зависимости от вида дохода:

- зарплата, средний заработок в командировке, ежемесячные премии — последний день месяца, за который начислили зарплату (премию);

- вознаграждение подрядчику — дата выдачи денег из кассы или перечисления со счета организации на карту подрядчика;

- отпускные и больничные — дата выдачи денег из кассы или перечисления со счета организации на карту сотрудника;

- и т. д.

Полный список определения даты фактического получения дохода по виду дохода можно посмотреть здесь. PDF

Срок перечисления

Данные заполняются программой автоматически при выплате дохода. В зависимости от вида дохода сроки перечисления могут быть: PDF

- Не позднее конца месяца, в котором выплачен доход (по отпускным и больничным).

- Не позднее следующего за выплатой дохода дня (для прочих доходов).

Крайний срок уплаты

Дата рассчитывается программой при выплате дохода в зависимости от указанного Cрока перечисления в момент выплаты дохода: PDF

- Регистратор — Выдача наличных 06.02.2019;

- Срок перечисления — Не позднее следующего за выплатой дохода дня (для прочих доходов);

- Крайний срок уплаты — 07.02.2019.

Если рассчитанный Крайний срок уплаты приходится на выходной или праздничный день, он автоматически переносится 1С на ближайшую рабочую дату, например, если выплата зарплаты сотрудникам прошла 08.02.2019. Крайний срок уплаты 09.02.2019 переносится на 11.02.2019, т. к. 09.02.2019 и 10.02.2019 — выходные дни.

Сумма дохода

Сумма выплаченного работнику дохода.

Сумма

Сумма исчисленного (вид движения Приход) или удержанного (вид движения Расход) налога НДФЛ.

Вид дохода

Указывается, к какой категории относится доход, полученный работником. Возможные варианты:

- оплата труда;

- дивиденды;

- прочие доходы;

- прочие натуральные доходы;

- и т. д.

Полный список видов дохода можно посмотреть здесь. PDF

Код дохода

Указываются данные из справочника Виды доходов НДФЛ. Справочник содержит все сведения, соответствующие действующему НК РФ и классификатору, утвержденному ФНС РФ. Изменить данные и добавить их в справочник невозможно: в случае изменения законодательства они обновляются автоматически при обновлении программы.

Возможные варианты кодов:

- 1010 — дивиденды;

- 1400 — доходы от сдачи в аренду и иного использования имущества (кроме доходов от сдачи в аренду транспортных средств, средств связи, компьютерных сетей);

- 2000 — вознаграждение за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и лиц, приравненным к ним;

- 2012 — суммы отпускных выплат

- 2013 — сумма компенсации за неиспользованный отпуск;

- и т. д.

Полный список кодов дохода НДФЛ можно посмотреть здесь. PDF

Вариант удержания НДФЛ

В зависимости от характера удержания исчисленный НДФЛ может быть:

- Удержан;

- Передан на взыскание в налоговый орган;

- Возвращен налоговым агентом;

- Зачтен в счет авансовых платежей.

Вариант удержания автоматически заполняется в регистре по Документу-основанию.

Включать в декларацию по налогу на прибыль

Флажок выставляется для включения НДФЛ в декларацию по налогу на прибыль. Установка флажка выполняется программой автоматически по виду дохода. Например, дивиденды, причитающиеся юридическим лицам, облагаются налогом на прибыль согласно п. 3 ст. 284 НК РФ.

НДФЛ по оплате труда в декларацию по налогу на прибыль не включается, поскольку это не расход организации, а налог физических лиц, который удерживается из их доходов. Организация в данном случае выступает только агентом по удержанию и перечислению налога.

Учитывать выплаченный доход в 6-НДФЛ

Флажок выставляется для включения налога в форму 6-НДФЛ. Его установка выполняется автоматически в зависимости от вида дохода.

В расчет 6-НДФЛ не включаются следующие доходы:

- доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой;

- доходы, перечисленные в п. 1 ст. 228 НК РФ: например, доходы от продажи имущества, принадлежащего физическому лицу на праве собственности;

- государственные и социальные пособия, из которых работодатели не удерживают подоходный налог;

- компенсационные выплаты в следствие полученного на рабочем месте увечья;

- возмещение за коммунальные платежи, аренду жилья;

- выплачиваемые работникам деньги, заменяющие положенные им пайки и другие виды натурального довольствия;

- доходы резидентов других стран, не облагаемые в РФ в силу международных договоров.

Для операций с НДФЛ, оформленных вручную документами Операции учета по НДФЛ, программа всегда устанавливает:

- флажок Учитывать выплаченный доход в 6-НДФЛ — Истина. PDF

Отражение начисления и удержания НДФЛ налогоплательщика

При начислении дохода документами-основаниями PDF в регистр делается запись о начислении суммы налога:

- Вид движения — Приход.

При выплате дохода PDF в регистре формируется запись по сумме удержанного налога:

- Вид движения — Расход.

По сформированным записям регистра строятся специальные отчеты по НДФЛ:

- Налоговый регистр по НДФЛ: раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Регистр налогового учета по НДФЛ. PDF

- Проверка разд. 2 6-НДФЛ: раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Проверка разд. 2 6-НДФЛ. PDF

Как правило, этих отчетов бывает достаточно для проверки и исправления ошибок заполнения формы 6-НДФЛ. Однако при ручных правках в документах и сбоях в программе может потребоваться более серьезная проработка ошибки по регистру Расчеты налогоплательщиков с бюджетом по НДФЛ, Универсальным отчетом, который позволяет проанализировать ситуацию более глубоко, используя дополнительную информацию полей:

- Регистратор;

- Дата получения дохода;

- Срок перечисления;

- Крайний срок уплаты;

- Учитывать выплаченный доход в 6-НДФЛ;

- и т. д.

Для более глубокой проверки заполнения раздела 2 формы 6-НДФЛ Бухэксперт8 советует использовать настройку Универсального отчета по регистру Расчеты налогоплательщиков с бюджетом по НДФЛ.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Универсальный отчет по проверке заполнения части 2 формы 6-НДФЛ

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Интересные материалы:

- НДФЛ местный бюджет

Кем и как осуществляется перечисление НДФЛ в бюджет?Плательщиками подоходного налога, согласно ст. 207 НК РФ,…

- Регистр по налогу НДФЛ

Как вести налоговые регистры для расчета НДФЛ: общие требования по разработкеПри разработке регистра налогового учета…

- 1С где кэш

Кэш пользователя 1С – это автоматически создаваемый программой буфер, в котором хранится наиболее часто запрашиваемая…

- Возврат НДФЛ по патенту 2018

Заявление о подтверждении права на зачет авансовых платежей по НДФЛОформление заявления о праве налогоплательщика на…

- Код страны 3 НДФЛ

Коды документов для справки 2 НДФЛ01 — Паспорт гражданина СССР. Действителен до 01.01.2008 для некоторых…